Ticker Tape by TradingView

Investiční výhled Saxo Bank na Q3: Za hranice Ameriky, aneb proč je diverzifikace vaším nejsilnějším spojencem

Hlavní body:

· Extrémní koncentraci v amerických akciích nahradí trend globální diverzifikace portfolií a dotkne se zejména dosavadní nadměrné závislosti investorů na technologických gigantech.

· Evropské akcie představují zajímavou příležitost, hlavně díky významným fiskálním pobídkám, silné politické podpoře a příznivým valuacím ve srovnání s americkým trhem.

· Rozvíjející se trhy a Japonsko nabízejí také zajímavou alternativu, podpořenou příznivým vývojem měnových kurzů, strukturálními ekonomickými reformami i zajímavou valuací.

Trhy jsou jako fotbalové týmy – hvězdní hráči plní titulky novin, oslňují fanoušky a táhnou tým k úspěchu. Spoléhat pouze na výkon několika hvězd je ovšem značně riskantní. Stejné výzvě teď čelí i portfolia investorů. Řadu let jim dominovaly americké akcie, zejména technologických gigantů, kteří spolehlivě dosahovali vynikajících výnosů. Doba se ovšem změnila a vysoké valuace hvězdných titulů i špatná předvídatelnost Trumpovy administrativy, zejména v oblasti cel, jasně ukazují, proč je důležité diverzifikovat investice i mimo USA.

V Saxo Bank tuto strategii nazýváme „BABA trade“ – Buy Anything But America. To ovšem neznamená úplné opuštění amerického kapitálu, ale spíše potřebu rozšířit investiční horizont a budovat vyváženější a odolnější portfolio.

Vysoká volatilita ze začátku letošního roku, zejména zapříčiněná reakcí trhů na vyhlášení Trumpových celních opatření, představuje ideální příležitost k přehodnocení vaší investiční strategie. Pokud vás nedávné turbulence výrazněji zneklidnily, je možné, že vaše portfolio nese vyšší riziko, než je vaše osobní míra tolerance. Nyní je ta správná doba diverzifikovat – naředit portfolio tak, aby obsahovalo jak potenciálně exponované tituly, tak i akcie, které vám pomohou ustát případné budoucí výkyvy trhu.

Proč je vhodná doba na Baba Trade?

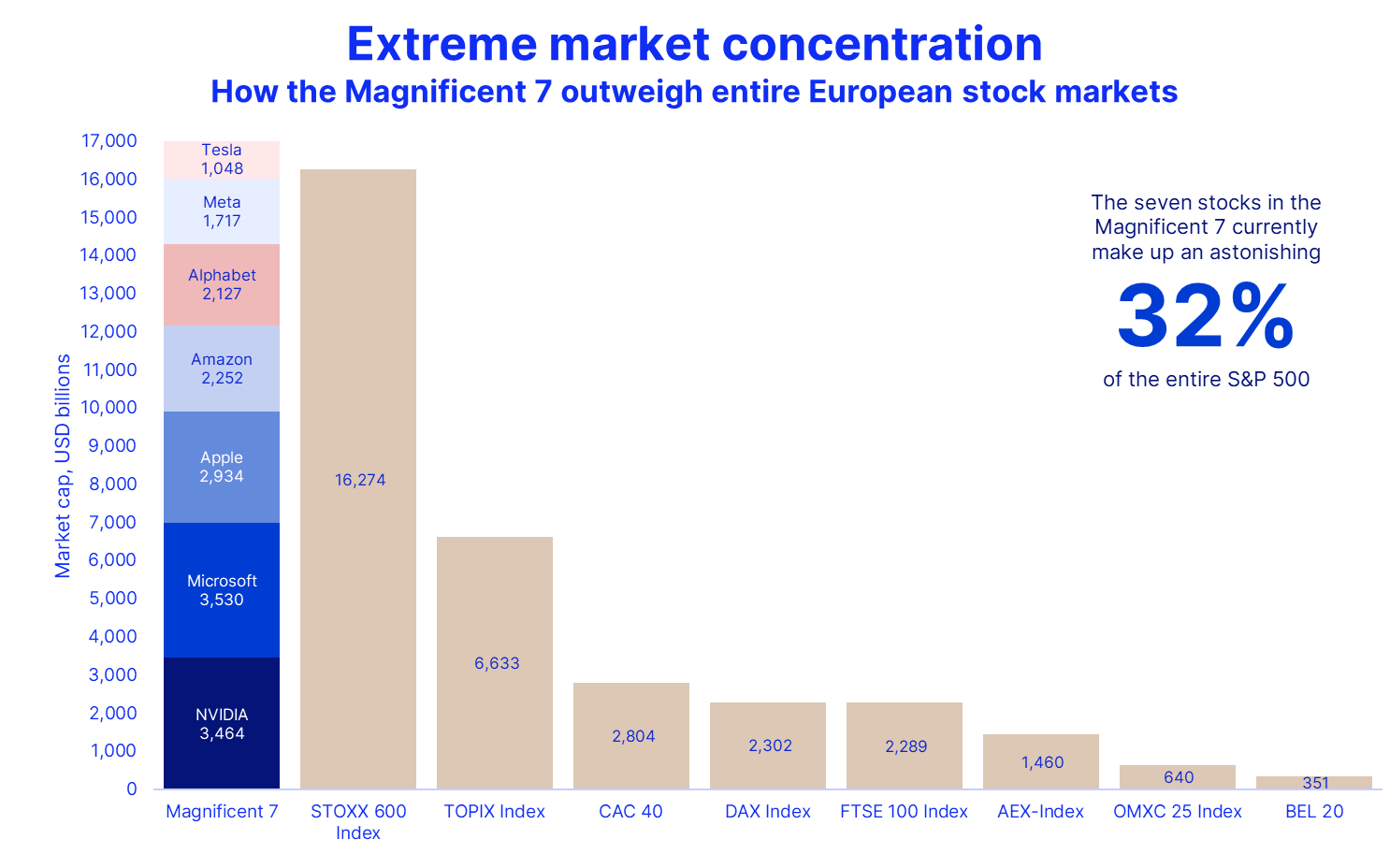

Americké akciové trhy dnes vykazují takovou míru koncentrace, jaká byla doposud k vidění jen zřídka. Sedm největších technologických firem nyní tvoří neuvěřitelných 32 % indexu S&P 500. Pro lepší pochopení, co tato koncentrace znamená, stačí uvést, že těchto sedm společností má dohromady větší výkon než celý evropský akciový trh. Giganti jako Apple, Microsoft a Nvidia sami dokonce překonávají výkon evropských indexů, jako je německý DAX či britský FTSE 100. Taková bezprecedentní koncentrace představuje významná investiční rizika pro ty, kteří jsou nadměrně vystaveni právě těmto několika titulům.

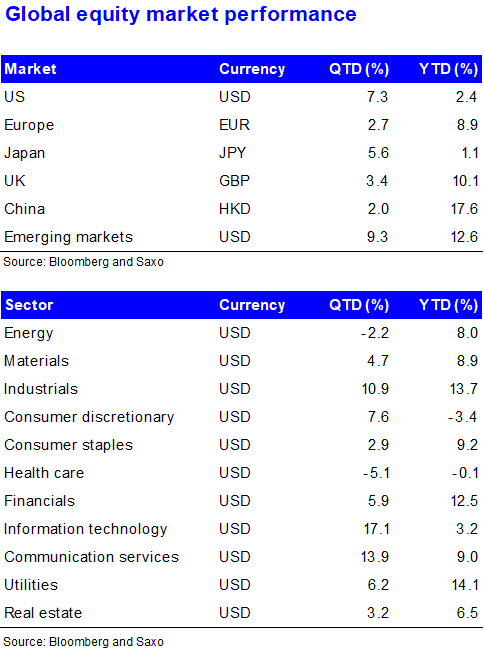

Zdroj: Saxo, Bloomberg

Široké zastoupení sedmičky technologických gigantů v portfoliích investorů navíc znamená, že v období napětí na trhu se tyto akcie často stávají hlavními kandidáty na prodej, což ještě více podporuje volatilitu. V důsledku toho mohou portfolia s významnou expozicí vůči těmto akciím v turbulentních tržních podmínkách zaznamenávat silné výkyvy.

Vzhledem k nadměrné velikosti amerického trhu ve srovnání s ostatními globálními trhy by i mírný přesun kapitálu mohl výrazně zvýšit valuace na těchto menších trzích. Investoři, kteří plánují diverzifikaci, se tak mohou strategicky připravit na tento potenciální trend.

Valuace, politický tlak a měnové turbulence, kterým čelí americké akcie

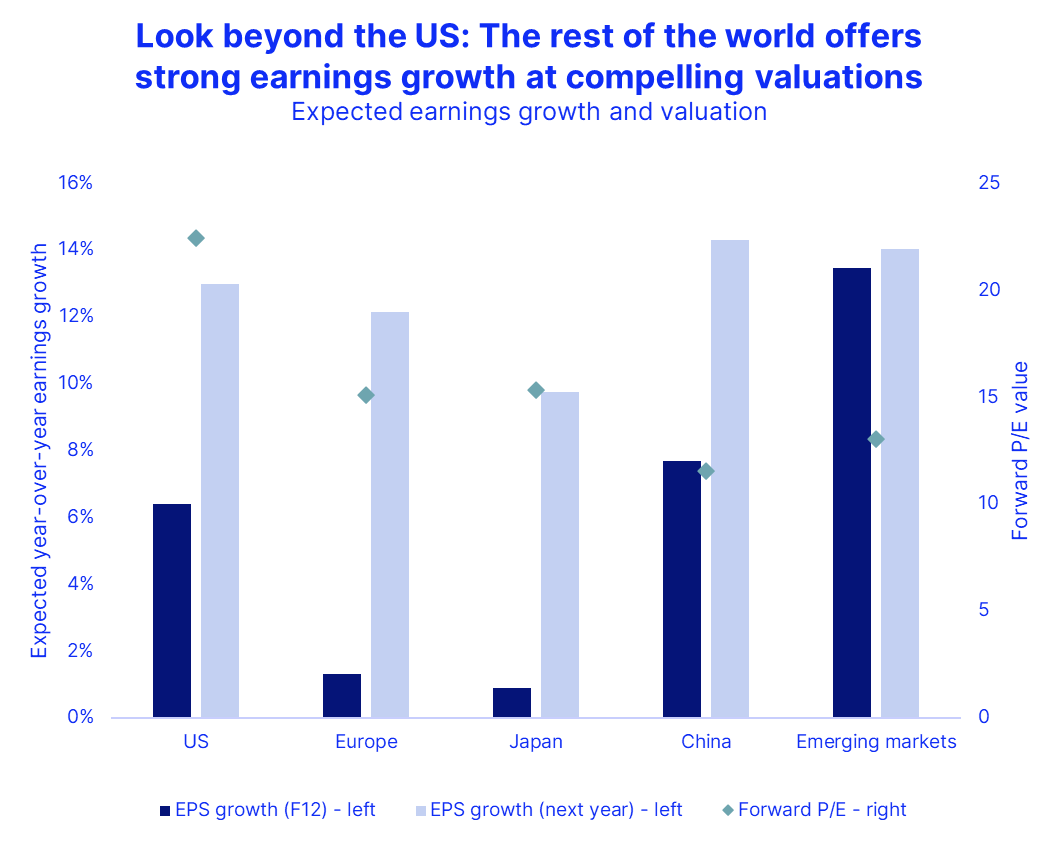

Kromě rizik souvisejících s přílišnou koncentrací zůstávají americké akcie na historických maximech a obchodují se za přibližně 22násobek svých budoucích zisků. To je výrazně nad historickým průměrem, jedná se o hodnotu odpovídající 93. percentilu za posledních 20 let, což znamená, že americký trh byl takto drahý pouze v 7 % případů.

Nestabilní politická situace v USA, charakterizovaná obchodní válkou a možnými regulačními změnami, dále snižuje atraktivitu trhu pro mezinárodní investory.

Navíc, dolar znatelně oslabil a očekává se, že tomu tak bude i po zbytek roku 2025, což přímo sníží výnosy z amerických aktiv a pro evropské investory to znamená další riziko.

Naopak slabší dolar představuje významný pozitivní impuls pro akcie rozvíjejících se trhů. Historicky akcie rozvíjejících se trhů těží z oslabení dolaru, protože se zvyšuje konkurenceschopnost, roste příliv zahraničních investic a snižuje se zadluženost. Vzhledem k očekávanému pokračujícímu oslabení dolaru a zlepšujícím se ekonomickým fundamentům jsou akcie rozvíjejících se trhů nyní atraktivní.

BABA trade: Buy Anything But America

Evropa: historická fiskální transformace

Evropa prochází nejrozsáhlejšími fiskálními pobídkami za poslední desetiletí, v čele s ambiciózní německou iniciativou na modernizaci a rozvoj infrastruktury v hodnotě 500 miliard EUR. Fakt, že tyto víceleté strukturální investice zatím nejsou plně zohledněny v tržních cenách, investorům stále nabízí zajímavou příležitost.

Evropské akcie letos zatím překonávají ty americké, což vyvolalo u investorů otázku, do jaké míry se to již promítlo do jejich cen. Dle analytiků Saxo Bank ceny toto nadšení reflektují, ale víceletý charakter těchto iniciativ naznačuje, že stále zůstává značný prostor pro další zhodnocení.

V našem předchozím výhledu jsme vyzdvihovali téma „evropské nezávislosti”. Ve druhém čtvrtletí toto téma výrazně překonalo širší evropský trh, přičemž náš tematický výběr titulů zaznamenal výnos 9 % oproti 4,1 % indexu Stoxx 600. Tento výsledek podtrhuje pokračující relevanci a potenciál investic do odolnosti a strategické autonomie Evropy.

Společnosti z oblasti infrastruktury, průmyslového vybavení, stavebnictví, obnovitelných zdrojů energie a obrany nadále nabízejí solidní investiční příležitosti. Obzvláště atraktivní jsou poté některé španělské, německé či italské tituly. Ambiciózní výdaje Německa na infrastrukturu výrazně prospívají lídrům v oblasti průmyslu a automatizace, zatímco ekonomický růst Španělska, prosperující bankovní sektor a odvětví obnovitelných zdrojů energie představují lákavé příležitosti pro vstup na trh. Itálie nabízí atraktivní valuaci v odvětvích financí, veřejných služeb a stavebnictví, které jsou podporovány zlepšujícími se ekonomickými fundamenty a cílenými fiskálními investicemi.

Z pohledu jednotlivých sektorů zůstáváme nadále optimističtí ohledně odvětví financí, zejména bank, a to díky atraktivním valuacím, odolnosti zisků a stabilním dividendovým výnosům. Strukturální růst nabízí sektor zelené energie a veřejných služeb, který je tažen zrychlenou energetickou transformací v Evropě. Průmyslový sektor a sektor infrastruktury budou významně těžit z pokračujících fiskálních pobídek, které nabídnou potenciál růstu i vyšších zisků.

Hlavní rizika, která je třeba sledovat:

Navzdory tomuto optimismu by investoři měli zůstat ostražití vůči potenciálním výzvám, kterým Evropa čelí, jako je politická fragmentace v rámci EU, pomalejší zavádění investičních programů a dlouhodobé inflační tlaky, které by mohly mít dopad na zisky firem.

Japonsko: tichá změna korporátního narativu

Japonsko nabízí další působivý příklad úspěšné diverzifikace. Země, která byla v minulosti známá svým slabým corporate governance a omezenou možností odměňování akcionářů, prochází v tichosti významnou revolucí v oblasti řízení a kontroly společností. Firmy se stále více zaměřují na ziskovost, vyšší dividendy a lepší výnosy pro akcionáře.

Japonské akcie zůstávají oceněny na úrovni přibližně 15násobku očekávaných zisků, podporovány pokračující uvolněnou měnovou politikou Japonské centrální banky. Tyto reformy a stabilní fundamenty činí z japonských akcií vynikající příležitost k diverzifikaci globálního portfolia. Investoři by se však měli zaměřit zejména na společnosti orientované na domácí trh a vybírat tituly z odvětví obrany, protože silnější jen (JPY) by mohl představovat výzvu pro exportně orientované firmy.

Hlavní rizika, která je třeba sledovat:

Investoři by měli monitorovat Japonskou expozici vůči globálnímu ekonomickému zpomalení a jeho citlivost na posilování jenu, což se může projevit na vývozu. Stejně tak si musí dát pozor na riziko, že reformy správy a řízení společností mohou stagnovat nebo nesplnit očekávání investorů.

Rozvíjející se trhy: prosperita navzdory oslabení amerického dolaru

Řada rozvíjejících se trhů nabízí značný růstový potenciál a atraktivní nacenění – přibližně 13násobek očekávaných zisků. Země jako Indie, Brazílie, Indonésie a Mexiko mají silnou domácí ekonomiku, zlepšující se dynamiku ziskovosti a stabilizovanější měny.

Očekávané oslabení amerického dolaru dále zvyšuje atraktivitu těchto trhů, zlepšuje výnosy evropských investorů po zohlednění kurzových rozdílů a podtrhuje význam geografické diverzifikace.

Hlavní rizika, která je třeba sledovat:

Rozvíjející se trhy zůstávají citlivé na změny nálad zahraničních investorů, politickou nestabilitu a případné strategické výkyvy. Rostoucí geopolitické napětí a volatilita cen komodit rovněž představují potenciální hrozby pro udržitelný růst těchto ekonomik.

Čína: strategický a selektivní přístup

Investice v Číně jsou spojeny s větší opatrností, při nízkých valuacích (přibližně 10násobek očekávaných zisků) ovšem potenciál pro růst nepochybně existuje. Nicméně pokračující nejistota v oblasti politiky, geopolitické napětí a strukturální výzvy znamenají, že investoři by měli k Číně přistupovat strategicky a selektivně, s ohledem na volatilitu. Investoři by se měli zaměřit zejména na sektory, které jsou výslovně podporovány čínskou politikou, jako jsou zelená energie, elektromobily, výroba, digitální infrastruktura a technologie, a také na společnosti se silným postavením na domácím trhu.

Hlavní rizika, která je třeba sledovat:

Investoři by měli pečlivě sledovat regulatorní rizika, posun v obchodní válce s USA, výzvy v sektoru nemovitostí a úroveň spotřebitelské důvěry, protože tyto faktory mohou významně ovlivnit ekonomický vývoj Číny i nálady investorů.

Zdroj: Saxo, Bloomberg

Klíčová slova: Čína | Japonsko | USA | Apple | Evropské akcie | Americké akcie | Dividendy | Rizika | Akciové trhy | Akcie | Akciový trh | Zhodnocení | Bloomberg | Centrální banky | DAX | Diverzifikace | Investice | Investiční horizont | Měny | Portfolio | Riziko | S&P 500 | Trend | Volatilita | Výnos | Banky | EUR | JPY | Evropa | Japonské akcie | Investiční příležitosti | FTSE | Saxo Bank | Investoři | Fundamenty | EU | Stoxx 600 | Rozvíjející se trhy | Investiční strategie | Dolar | Ekonomický růst | Investiční | Nemovitosti | Portfolia | Stoxx | Trh | Zisky | Buy | Indie | Itálie | Microsoft | Bankovní sektor | Brazílie | Energie | Firmy | Inflační tlaky | S&P | Německý DAX | Oslabení dolaru | Evropský trh | Nejistota | FTSE 100 | Vysoká volatilita | Výhled | Investiční výhled | Americké akciové trhy | Britský FTSE 100 | Zisky firem | Výnosy | Investice v Číně | Očekávání | Trhy dnes | Saxo | Očekávání investorů | Evropský akciový trh | Geopolitické napětí | Měnové turbulence | Zadluženost | Oslabení amerického dolaru | Slabší dolar | Politická situace | Konkurenceschopnost | Vyšší riziko | Ekonomický vývoj | Impuls | Rozvoj | Stavebnictví | Míra | Ziskovost | Hlavní rizika | Trhy | Situace | BABA | Výdaje | Valuace | Vývoj | Výkyvy | Růst | Potenciál | Potenciál pro růst | Zelené energie | Mexiko | Trade | Vysoké valuace | Ceny | Indonésie | Nvidia | Elektromobily | Diverzifikovat | Silné výkyvy | Výhled Saxo Bank | Oslabení | Příležitosti | Prodej | Technologie | Koncentrace | Americký trh | Odvětví | Společnosti | Opatření | Corporate Governance | Průmyslový sektor | Politický tlak | Britský FTSE | Investiční rizika | Růstový potenciál | Výhled Saxo | Výkyvy trhu | Vice | Automatizace | Situace v USA | Nadšení | Řízení společnosti | Portfólia | Vstup na trh | Výkon | Lepší výnosy | Volatilita cen komodit | Volatilita cen | Lepší pochopení | Nálady investorů | Globální diverzifikace | Body | Potenciál růstu | Diverzifikace portfolií | Titulky novin | Výzvy | Vhodná doba | Autonomie |

Čtěte více

-

Investiční výhled: jak se bude dařit akciím a dluhopisům?

Globálním akciovým trhům se zatím letos daří celkově na výbornou. Nejširší globální akciový index MSCI All Country World totiž od začátku letošního roku připisuje vysoce nadprůměrný zisk 14 % a momentálně se pohybuje na historickém maximu. Taktéž na historickém maximu se pohybuje pravděpodobně vůbec nejsledovanější akciový index, index amerických akcií S&P 500, který zatím letos připisuje zisk 19 %. Nám dělá především radost fakt, že se nadprůměrně daří středoevropskému regionu, který máme v naší globální akciové alokaci vůči benchmarkům výrazně nadvážený. -

Investiční výhled Michala Stupavského

Globálním akciovým trhům se zatím letos daří celkově na výbornou. Nejširší globální akciový index MSCI All Country World totiž od začátku letošního roku připisuje zisk přibližně 14 % a momentálně se pohybuje na historickém maximu. Taktéž na historickém maximu se pohybuje pravděpodobně vůbec nejsledovanější akciový index, index amerických akcií S&P 500, který zatím letos připisuje zisk 19 %. Nám dělá především radost fakt, že se nadprůměrně daří středoevropskému regionu. Index středoevropských akcií CECEEUR totiž zatím v letošním roce připisuje zisk 20 %. Na druhou stranu nám nedělají radost čínské akcie - index čínských akcií CSI 300 totiž od začátku roku ztrácí výrazných 7 %. -

Investiční výhled na rok 2023: Krátkodobá kontrakce následovaná oživením později v roce 2023 si žádá opatrný a selektivní přístup při alokaci aktiv

V turbulentním roce jako byl ten uplynulý, se investoři stali svědky nevídaného a synchronizovaného monetárního utahování, které zvýraznilo rizika pro celosvětovou ekonomiku. Trhy se také nadále potýkaly s kombinací makroekonomických a geopolitických nejistot. Investiční odborníci společnosti Invesco popsali paletu možností, které se objevují v tomto prostředí, vypracovali základní scénář, který považují za vysoce pravděpodobný, a současně alternativní scénář. Oba mohou investorům pomoci v rozhodování o umístění kapitálu. -

Investiční výhled: Od hardwaru k softwaru

Minulý měsíc jsem napsal, že „ačkoli můžeme z poslední korekce vyloučit rizikové prémie, předpokládat obnovení býčího trhu je možná předčasné... -

Investiční výhled Patria 2017: Kam míří naše akciové tipy pro letošek?

Finanční sektor. Právě ten je nejčistším vyjádřením pro letošek ústředního tématu reflace. Další dvě naše sektorové preference jsou už odrazem fiskální politiky. První z nich jsou z pohledu ocenění atraktivnější části americké nekonvenční těžby ropy. Druhou jsou vybraná průmyslová odvětví exponovaná na investiční porci fiskální expanze. Přečtěte si názory a důvody analytiků Patria Finance. Jednou z klíčových otázek roku je také: bude se dařit dividendám? -

Investiční výhled pro Q1: „AI“ kocovinu nejlépe vyléčíte disciplínou a diverzifikací

Umělá inteligence zůstává hlavním tématem na akciovém trhu, ale fáze „kupujte cokoli s AI“ je u konce. V prvním čtvrtletí roku 2026 se totiž přesune z fáze nadšení do fáze odpovědnosti: opět budou důležité rozvahy, cash flow a rozumná ocenění. Očekávejte větší rotaci a rozptyl, kdy se diverzifikace podle sektorů, regionů a reálných aktiv stane hlavním nástrojem řízení rizik, protože výnosy a nejistota v oblasti politiky budou i nadále udržovat volatilitu. -

Investiční výhled pro rok 2025

Změna kalendářního roku neznamená pro vývoj hospodářského cyklu mnoho. Trend mírného globálního růstu, nižší inflace a nižších úrokových sazeb z roku 2024 bude pokračovat i v roce 2025. To umožní centrálním bankám pokračovat ve snižování úrokových sazeb, přičemž tempo se bude řídit novými makroekonomickými údaji. Dokud budou sazby relativně vysoké ve srovnání s nedávnou historií, budou podniky v průměru pečlivě zvažovat nové investice a soustředit se na dosahování výnosů pro akcionáře. Proto se očekává, že růst zisků bude v roce 2025 opět silný. Průměrný růst indexu S&P 500 se předpokládá ve výši 15 % a růst evropského indexu STOXX 600 se očekává ve výši 7,5 %. Tento výhled nás naplňuje optimismem, pokud jde o akcie a další riziková aktiva obecně. Přesto zůstáváme obezřetní vzhledem k historicky vysokým oceněním, zejména u amerických akcií. -

Investiční výhled pro 3. čtvrtletí 2024 v Asii: Politické změny dávají investorům důvod k optimismu

Stimulační opatření a reformy, které řeší cyklické a strukturální problémy, by měly asijské trhy oživit. Při závodech dračích lodí závisí rychlost lodi nejen na tom, jak usilovně veslaři veslují, ale také na tom, jak kormidelník řídí celý tým. Je to kombinace sil a jeho „hlavy“, které pohání tým k cílové čáře. -

Investiční výhled Q1 2014

Rozvíjející se Asie, které se během současné krize podařilo zachovat růst světové ekonomiky na přijatelné úrovni, se během roku 2014... -

Investiční výhled Saxo Bank na Q3: čeká nás “snad“ méně chaosu

Na samém začátku druhého čtvrtletí zasáhla svět Trumpova cla, která odstartoval „Den osvobození“. Trhy reagovaly v dubnu strmým propadem. Nicméně, Trump vzápětí oznámil 90denní odklad zavedení cel pro všechny s výjimkou Číny. Spojené státy si tak koupily čas na vyjednání nových obchodních dohod. Trump tímto krokem utvrdil dnes již zaběhlý trend tzv. „TACO trade“ (Trump Always Chickens Out). -

Investiční výhled Saxo Bank pro čtvrtý kvartál 2012: Mandát pro změnu

K ukončení recese je třeba klást větší důraz na mikroekonomiku - Saxo Bank, specialista na investice a on-li... -

Investiční výhled společnosti Fidelity International na 2. čtvrtletí: Podstatou je správné načasování

Inflace v průběhu roku klesá a trhy jsou odolné. To jsou příznivé signály, které přiměly společnost Fidelity International k vylepšení základního scénáře (ve svém investičním výhledu na druhé čtvrtletí roku 2024) pro rok 2024 na „měkké přistání“. Podle něj dojde ke stabilizaci růstu v blízkosti trendu. -

Investiční výhled: Tesla, AI, Bitcoin a budoucnost technologií

Rok 2024 přináší investorům výjimečné příležitosti i výzvy – akcie Tesly a technologických gigantů jako Microsoft a Nvidia pokračují v růstu, Bitcoin dosahuje historických maxim díky novým ETF fondům, které podpořily i americké volby a znovuzvolení Donalda Trumpa. Zjistěte, jak tyto tržní trendy ovlivňují dlouhodobé investice, proč se vyplatí sledovat inovace v oblasti AI, a jak strategicky přistoupit k diverzifikaci portfolia. -

Investiční výhled Warrena Buffetta

„Řada investorů věří, že výběr akcií Berkshire Hathaway je dobrou alternativou vůči investování do majoritních amerických indexů. V pětiletém horizontu výběr akcií Berkshire Hathaway překonává index S&P 500 o téměř 10 procent, ve tříletém horizontu se s indexem pohybuje ve shodě a za posledních 12 měsíců zaostává o 4 procenta,“ říká Senior Equity Trader BHS Kamil Bednář. -

Investičníweb.cz: Parita eura a dolaru? Takhle to "hraje" profesionální trader

Kurz EUR/USD letos již klesl pod hladinu 1,04. Nejvíce za několik let se tak přiblížil paritě. Podle forexového obchodníka Ondřeje Hartmana dolaru samozřejmě prospívá přísnější měnová politika americké centrální banky, krátkodobě nicméně drží LONG pozici, tedy sázku na posílení eura. Jak vnímá debaty o možné paritě dvou hlavních měn západního světa, popsal v debatě z cyklu ABCD investora. -

Investiční web získává dalšího silného partnera

Vydavatelství NextPage Media z finanční skupiny Partners se stává významným podílníkem zpravodajského portálu Investiční web. Dosavadní vlastník skupina WOOD & Company zůstává v projektu jako druhý spolumajitel. Obchodní aktivity budou nově řízeny z NextPage Media. Cílem projektu je vybudovat českou multimediální platformu, která se stane primárním zdrojem informací pro začínající i pokročilé investory. -

Investičný gigant UBS zostáva prorastovo naladený na Indický región

Jedna z najväčších investičných bánk UBS mala nedávno konferenciu v Indii, zameranú hlavne na rozvojové trhy. Diskutovalo sa o dolári, dlhopisoch a samozrejme aj o akciách. -

INVESTIKA expanduje do Německa v rámci joint-venture s Unibail-Rodamco-Westfield

INVESTIKA realitní fond vstupuje na německý realitní trh prostřednictvím plánované akvizice 89,9% podílu v obchodním centru Höfe am Brühl v Lipsku. Transakce byla podepsána jako joint-venture se společností Unibail-Rodamco-Westfield Germany, která si ponechá minoritní podíl a bude dále zajišťovat asset & property management. -

INVESTIKA realitní fond vstoupil na rakouský realitní trh akvizicí špičkového leteckého tréninkového centra u Vídeňského mezinárodního letiště

INVESTIKA realitní fond, největší nebankovní otevřený podílový realitní fond pro drobné investory v České republice a na Slovensku, vstoupil na rakouský realitní trh. Koupil od Propel Industrial Holding, nezávislé realitní investiční společnosti, CAE Aviation Training Centre (CAE letecké školící centrum) poblíž Vídeňského letiště za více než 30 mil EUR. Díky této akvizici INVESTIKA realitní fond diverzifikuje svoje investice sektorově a geograficky již napříč pěti evropskými zeměmi. -

Investona změní pohled Čechů na investice: Srozumitelné investování pro každého přináší klid a jistotu do finanční budoucnosti

Český investiční trh se probouzí do nové éry. Bývalé Colosseum se transformuje do Investony – platformy s jasnou misí: rozinvestovat Česko a ukázat, že investování má smysl pro každého. S důrazem na srozumitelnost a důvěryhodnost, Investona přináší přehledné nástroje a jednoduché produkty, které zpřístupňují svět investic široké veřejnosti.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Denní kalendář událostí

Prezident Bundesbank Joachim Nagel

Na Novém Zélandu maloobchodní tržby

V USA prodeje nových domů

V USA prodeje nových domů

V USA HDP cenový index

V USA cenový index PCE

V USA hrubý domácí produkt (HDP)

V Kanadě maloobchodní tržby

V USA výrobní index PMI a PMI za služby

V Británii výrobní index PMI a PMI za služby

Prezident Bundesbank Joachim Nagel

Na Novém Zélandu maloobchodní tržby

V USA prodeje nových domů

V USA prodeje nových domů

V USA HDP cenový index

V USA cenový index PCE

V USA hrubý domácí produkt (HDP)

V Kanadě maloobchodní tržby

V USA výrobní index PMI a PMI za služby

V Británii výrobní index PMI a PMI za služby

Tradingové analýzy a zprávy

NZD/USD - Intradenní výhled 17.2.2026

EUR/JPY - Intradenní výhled 17.2.2026

CAD/JPY připravil nákupní příležitost na klíčovém supportu

NZD/CHF se připravuje na změnu trendu, vyplatí se nyní prodat?

Bitcoin - Intradenní výhled 17.2.2026

Index DAX - Intradenní výhled 17.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 17.2.2026

FTSE 100 - Intradenní výhled 17.2.2026

Dow Jones - Intradenní výhled 17.2.2026

USD/CAD - Intradenní výhled 17.2.2026

NZD/USD - Intradenní výhled 17.2.2026

EUR/JPY - Intradenní výhled 17.2.2026

CAD/JPY připravil nákupní příležitost na klíčovém supportu

NZD/CHF se připravuje na změnu trendu, vyplatí se nyní prodat?

Bitcoin - Intradenní výhled 17.2.2026

Index DAX - Intradenní výhled 17.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 17.2.2026

FTSE 100 - Intradenní výhled 17.2.2026

Dow Jones - Intradenní výhled 17.2.2026

USD/CAD - Intradenní výhled 17.2.2026

Blogy uživatelů

Kolik rozhodnutí denně ještě dává smysl?

Zľava 70% iba do stredy!

INVESTIČNÍ GLOSA: Daňová šílenost made in Nizozemsko. Investoři mají platit za nerealizované zisky

4 nejhorší časy pro obchodování na forexu

Jaký je potenciál platiny?

Výběr z nedělní přípravy: Měnové páry EUR/USD a EUR/JPY

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Kolik rozhodnutí denně ještě dává smysl?

Zľava 70% iba do stredy!

INVESTIČNÍ GLOSA: Daňová šílenost made in Nizozemsko. Investoři mají platit za nerealizované zisky

4 nejhorší časy pro obchodování na forexu

Jaký je potenciál platiny?

Výběr z nedělní přípravy: Měnové páry EUR/USD a EUR/JPY

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Forexové online zpravodajství

Shrnutí trhu: Evropské indexy rostou navzdory slabosti na Wall Street 🚩 Německý ZEW pod očekáváním

Graf dne: GBPUSD prudce klesá, britská ekonomika si zjevně žádá snížení sazeb 🇬🇧 ✂️

Aktivistický fond Elliott vstupuje do Norwegian Cruise

Ozvěny trhu: Trump versus makrodata

AUD/JPY se odráží od 107,60 a obnovuje růstový trend

Zlato balancuje nad 5 000 při zpomalujícím momentu

Invesco: Zlato z obou úhlů pohledu

Zlato jako pojistka, ne jen investice. Mladí milionáři mu věří víc než jejich rodiče

Hovořit s voicebotem? Ne, děkuji, říkají Češi v průzkumu

GEVORKYAN v portfóliu fondu Goldman Sachs

Shrnutí trhu: Evropské indexy rostou navzdory slabosti na Wall Street 🚩 Německý ZEW pod očekáváním

Graf dne: GBPUSD prudce klesá, britská ekonomika si zjevně žádá snížení sazeb 🇬🇧 ✂️

Aktivistický fond Elliott vstupuje do Norwegian Cruise

Ozvěny trhu: Trump versus makrodata

AUD/JPY se odráží od 107,60 a obnovuje růstový trend

Zlato balancuje nad 5 000 při zpomalujícím momentu

Invesco: Zlato z obou úhlů pohledu

Zlato jako pojistka, ne jen investice. Mladí milionáři mu věří víc než jejich rodiče

Hovořit s voicebotem? Ne, děkuji, říkají Češi v průzkumu

GEVORKYAN v portfóliu fondu Goldman Sachs

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

USD/JPY: jednoduché obchodní tipy pro začátečníky ze dne 5. srpna (americká seance)

Colt CZ: Obchodování naposledy s dividendou 15 CZK

Večerné zhrnutie

Ethereum padá pod hranici 2 000 USD. Trh reaguje zvýšeným prodejním tlakem

Colt CZ oznámil zahájení zpětného odkupu akcií

Futures na S&P 500 klesají o 1 % kvůli jestřábímu tónu Fedu a silným datům

Japonsko – země vycházejícího slunce, růstu a zisků?

Liberec se již potřetí stane útočištěm kryptoměnových nadšenců

Frankfurt v pondělí posiloval

Akciový výhled: Evropa otevře růstem

USD/JPY: jednoduché obchodní tipy pro začátečníky ze dne 5. srpna (americká seance)

Colt CZ: Obchodování naposledy s dividendou 15 CZK

Večerné zhrnutie

Ethereum padá pod hranici 2 000 USD. Trh reaguje zvýšeným prodejním tlakem

Colt CZ oznámil zahájení zpětného odkupu akcií

Futures na S&P 500 klesají o 1 % kvůli jestřábímu tónu Fedu a silným datům

Japonsko – země vycházejícího slunce, růstu a zisků?

Liberec se již potřetí stane útočištěm kryptoměnových nadšenců

Frankfurt v pondělí posiloval

Akciový výhled: Evropa otevře růstem

Blogy uživatelů

Švýcarský frank se vrací na scénu

Evropskou a britskou centrální banku trápí podobný problém

Akciové portfolio Tomáše Vranky: Věřím firmě Walt Disney kvůli síle její značky

EURUSD uzavírá na silných hodnotách

Jak řídit poměr výnosu vůči riziku?

Akciový index S&P 500: Analýza více časových rámců (MN až D1)

Měnový pár EUR/JPY: Kombinovaná analýza týdenního grafu

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 6.7.2012

Indikátory a oscilátory – pomocníci?

Proč vlastně děláme trading? A co na to říká AI?

Švýcarský frank se vrací na scénu

Evropskou a britskou centrální banku trápí podobný problém

Akciové portfolio Tomáše Vranky: Věřím firmě Walt Disney kvůli síle její značky

EURUSD uzavírá na silných hodnotách

Jak řídit poměr výnosu vůči riziku?

Akciový index S&P 500: Analýza více časových rámců (MN až D1)

Měnový pár EUR/JPY: Kombinovaná analýza týdenního grafu

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 6.7.2012

Indikátory a oscilátory – pomocníci?

Proč vlastně děláme trading? A co na to říká AI?

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

Technická analýza - indikátory sledující trend

Tyto 3 bankovní akcie vám zaručí pasivní příjem a ke všemu dlouhodobě rostou

Koho sledovat na Twitteru

Drahé vybavení traderů: Nezbytnost nebo pozlátko?

Od Alexandra Velikého po dnešní denár. Podívejte se na historii makedonského platidla

Obchodní platforma cTrader – recenze a návod

Získejte 30% slevu na programy RebelsFunding a objevte platformu RF-Trader

Novoroční tradingová inspirace - 3 nejúspěšnější obchody traderů Fintokei

Červen 2022: Výsledky tradingu institucionálních objednávek

Bitcoin, zlato, stříbro, akcie: Začíná to!

Technická analýza - indikátory sledující trend

Tyto 3 bankovní akcie vám zaručí pasivní příjem a ke všemu dlouhodobě rostou

Koho sledovat na Twitteru

Drahé vybavení traderů: Nezbytnost nebo pozlátko?

Od Alexandra Velikého po dnešní denár. Podívejte se na historii makedonského platidla

Obchodní platforma cTrader – recenze a návod

Získejte 30% slevu na programy RebelsFunding a objevte platformu RF-Trader

Novoroční tradingová inspirace - 3 nejúspěšnější obchody traderů Fintokei

Červen 2022: Výsledky tradingu institucionálních objednávek

Tradingové analýzy a zprávy

Švýcarsko zmrazilo ruský majetek za 7,5 miliardy švýcarských franků

Intradenní obchodování: USD/CHF testuje rezistenci v rostoucí trendovém kanálu

Reuters: Kvůli dluhům Peking změní spolupráci soukromého a veřejného sektoru

Západní firmy chtějí snížit dominanci Číny investicemi do syntetického grafitu

Swingové obchodování zlata 4.2.2026

Více než polovina německých podniků čelí podle průzkumu nedostatku pracovníků

Německý ministr hospodářství čeká růst HDP a pokračování stávající politiky

Yellenová: Fond koronavirové pomoci pomůže USA odolat otřesům kvůli Ukrajině

Komodity: Ceny ropy mírně rostou, většímu vzestupu ale brání data o poptávce v Číně

Trump jmenoval do čela úřadu statistiky práce konzervativního ekonoma Antoniho

Švýcarsko zmrazilo ruský majetek za 7,5 miliardy švýcarských franků

Intradenní obchodování: USD/CHF testuje rezistenci v rostoucí trendovém kanálu

Reuters: Kvůli dluhům Peking změní spolupráci soukromého a veřejného sektoru

Západní firmy chtějí snížit dominanci Číny investicemi do syntetického grafitu

Swingové obchodování zlata 4.2.2026

Více než polovina německých podniků čelí podle průzkumu nedostatku pracovníků

Německý ministr hospodářství čeká růst HDP a pokračování stávající politiky

Yellenová: Fond koronavirové pomoci pomůže USA odolat otřesům kvůli Ukrajině

Komodity: Ceny ropy mírně rostou, většímu vzestupu ale brání data o poptávce v Číně

Trump jmenoval do čela úřadu statistiky práce konzervativního ekonoma Antoniho

Témata v diskusním fóru

Kryptoměny

Proč obchodovat jednoduše

Nejlepší forexové vtipy!

Bitcoin

Zlato - výhledy

Jak ovlivní americké volby trhy?

Pomoc pri vybere brookera + co obchodovat

Praktická ukázka: Rozdíl nebyl tak velký

Britská libra je zralá na nákup

FX ranný výhľad 12.9.2017 a obchodný plán

Kryptoměny

Proč obchodovat jednoduše

Nejlepší forexové vtipy!

Bitcoin

Zlato - výhledy

Jak ovlivní americké volby trhy?

Pomoc pri vybere brookera + co obchodovat

Praktická ukázka: Rozdíl nebyl tak velký

Britská libra je zralá na nákup

FX ranný výhľad 12.9.2017 a obchodný plán