Ticker Tape by TradingView

Investiční výhled pro 3. čtvrtletí 2024 v Asii: Politické změny dávají investorům důvod k optimismu

Stimulační opatření a reformy, které řeší cyklické a strukturální problémy, by měly asijské trhy oživit. Při závodech dračích lodí závisí rychlost lodi nejen na tom, jak usilovně veslaři veslují, ale také na tom, jak kormidelník řídí celý tým. Je to kombinace sil a jeho „hlavy“, které pohání tým k cílové čáře.

Existuje zde analogie pro asijské trhy, z nichž mnohé jsou podporovány nejen politickými opatřeními pro stimulaci ekonomik ("síla"), ale také reformami kapitálového trhu a ekonomickými změnami zaměřenými na dlouhodobý růst ("hlava"). Když obojí dohromady funguje, region přitahuje investory.

Reformy odměňující akcionáře

Reforma správy a řízení společností je v posledních měsících tématem v celé Asii. Čína, Japonsko a Jižní Korea zintenzivnily snahy tlačit společnosti k vyšším dividendám a zpětnému odkupu akcií.

Čínská směrnice Nine-Point, která byla představena v dubnu, obsahuje opatření na podporu výplaty dividend a odstranění mezer v řízení společností. Začátkem letošního roku zavedla Jižní Korea program Corporate Value-Up, jehož cílem je snížit tzv. korejský diskont. V Japonsku se rozjely plány na reformu správy podniků už před více než rokem, kdy tokijská burza začala tlačit na společnosti, aby zvýšily výnosy pro akcionáře.

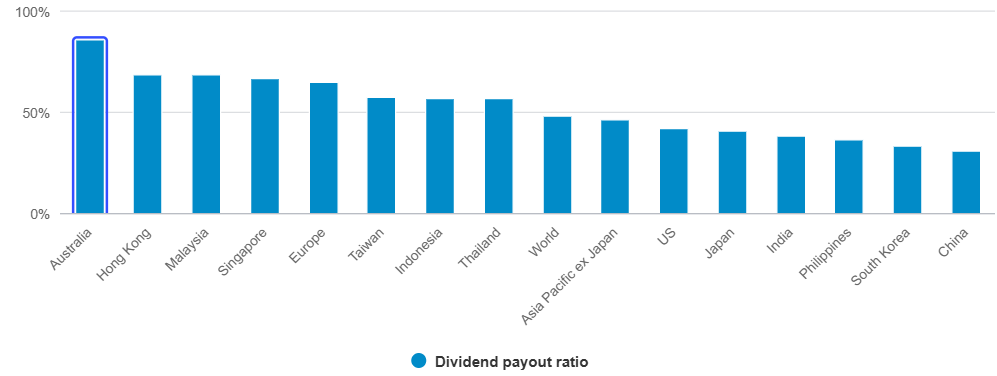

Probíhající změny by měly zvýšit poměr výplaty dividend v celém regionu. Průměrné výplatní poměry čínských, jihokorejských a japonských společností za posledních pět let (viz graf 1) činily 31 %, 33 % a 40 %. Celosvětový průměr je 48 %, v Evropě 65 % – před námi ještě pořádný kus cesty. „Může trvat nějakou dobu, než asijští "železní kohouti" - což je termín, který Číňané používají pro společnosti, které nevyplácejí akciové dividendy – změní své způsoby, ale v letošním roce jsme už zaznamenali zřetelné zlepšení. Reformy, jako jsou tyto, pomohou zvýšit atraktivitu společností s konzistentním růstem dividend a přinesou vítaný pokrok na místních kapitálových trzích,“ vysvětluje Martin Dropkin, který se ve Fidelity International specializuje na Asii.

Graf 1: Čína, Japonsko a Jižní Korea zaostávají ve výplatě dividend za většinou asijských zemí a celosvětovým průměrem

Zdroj: Bloomberg, MSCI, Fidelity International, červen 2024. Poznámka: Údaje se vztahují k průměrnému dividendovému výplatnímu poměru za posledních pět let. Údaje k 31. květnu 2024.

Čína: zelené výhonky a nemovitosti

Výhled Fidelity International na „řízenou stabilizaci“ Číny v letošním roce zůstává zachován. V různých částech čínské ekonomiky se nadále objevují známky „pučících zelených výhonků“.

Nejzřetelnější je to ve zpracovatelském průmyslu, který je podporován oživením zahraniční poptávky a zaměřením Pekingu na výrobu špičkový technologií. Výrobci elektromobilů, lékařských zobrazovacích zařízení a těžkého strojírenství sledují zahraniční trhy, protože domácí poptávka zůstává utlumená.

Optimistické signály někde přicházejí i v případě spotřeby, například v oživení prázdninového cestování. Celkově na náladu spotřebitelů nadále doléhá stagnující sektor nemovitostí, jenž tvoří velkou část bohatství čínských domácností.

Čína v květnu zvýšila podporu tohoto trhu, který se potýká s problémy, přičemž byla snaha o absorbování neprodaných bytů a zároveň potřeba zabránit vzniku nových bublin na trhu s aktivy. Cílem těchto opatření však není nastartovat opětovné zrychlení hospodářského růstu, ale je spíše dosáhnout stabilizace v oblasti nemovitostí, aby se usnadnil probíhající několikaletý přechod k novému modelu růstu, jehož hnací silou je spotřeba a špičková výroba.

„Očekáváme, že tvůrci politiky se budou i nadále soustředit na cíle ekonomického přechodu, ale budou také využívat cílené a proticyklické uvolňování politik ke stimulaci ekonomiky a obnovení důvěry podnikatelů a spotřebitelů,“ říká Martin Dropkin.

Graf 2: Čínské investice do zpracovatelského průmyslu se zlepšují, zatímco investice do nemovitostí klesají

Zdroj: China National Bureau of Statistics, iFind, Fidelity International, červen 2024. Poznámka: Údaje ukazují kumulativní meziroční růst čínských investic do fixních aktiv.

Jiné země: další zdroje světla

Čína se snaží o oživení a její asijští kolegové se také snaží o růst. Indie těží ze silného tempa růstu, početné populace v produktivním věku a silných spotřebitelských výdajů. Překvapivý výsledek voleb, v nichž premiér Naréndra Módí nedosáhl očekávané většiny, zároveň vnesl na indické trhy určitou volatilitu. Očekáváme, že vláda Národní demokratické aliance (NDA) bude mít omezené možnosti, což však nenaruší dlouhodobý růstový trend země. Koaliční vláda by měla přispět ke zvýšení důvěry investorů s větším počtem kontrolních mechanismů. V krátkodobém horizontu očekáváme určitou konsolidaci v sektorech s malou a střední kapitalizací, kde je ocenění trochu nabubřelé, zatímco finanční a spotřebitelské podniky by měly zaznamenat pozitivní změny.

V neposlední řadě je tu Tchaj-wan – domov předních světových společností v oblasti polovodičů a špičkových technologií, které dnes tvoří významnou součást globálních dodavatelských řetězců. Stále se nacházíme v počátečních fázích technologického cyklu umělé inteligence a rozvíjející se příběh umělé inteligence bude i nadále podporovat poptávku po složitějších čipech, což zvyšuje optimismus předních tchajwanských firem.

I když je jasných míst čím dál víc, uvědomujeme si rizika nadcházejících měsíců, od geopolitiky až po dopad vyšších a dlouhodobějších úrokových sazeb v USA na asijské měny. Podpůrné politiky a dlouhodobé reformy by ale měly investorům ve třetím čtvrtletí poskytnout mnoho důvodů k radosti.

Klíčová slova: Čína | Japonsko | USA | Dividendy | Poptávka | Rizika | Bloomberg | Burza | Investice | Měny | Trend | Stimulační opatření | Optimismus | Bohatství | Čínské investice | Graf | Investice do nemovitostí | Investiční | Nemovitosti | Signály | Diskont | Indie | ROCE | MSCI | Fidelity International | Výhled | Investiční výhled | Výnosy | Asijské trhy | Podniky | Výplaty dividend | Domácí poptávka | Problémy | Výsledek voleb | Výhled Fidelity International | Trhy | Meziroční růst | Zlepšení | Jižní Korea | Domácnosti | Růst | Ekonomiky | Údaje | Naréndra Módí | Cestování | Umělé inteligence | Tchaj-wan | Ocenění | Tokijská burza | Růstový trend | Fidelity | Plány | Cíle | Společnosti | Opatření | Asijské měny | Výhled Fidelity | 3М | Akciové dividendy | Premiér Naréndra Módí | Rychlost | Vice | Aliance | Výrobci elektromobilů | Řízení společnosti | Politické změny | Obnovení důvěry | Statistics | Dlouhodobý růstový trend | Dlouhodobý růst | Sektor nemovitostí | Směrnice | Poměr výplaty |

Čtěte více

-

Investiční výhled do roku 2025

Řada světových centrálních bank, kterým se do značné míry podařilo omezit inflaci, nyní uvolňují měnovou politiku s cílem stimulovat růst. Předpokládáme, že v roce 2025 budou známky zpomalení ekonomiky vyvažovány podpůrným vlivem globálního cyklu snižování sazeb. Domníváme se, že jsme svědky měkkého přistání. Očekáváme, že v nejbližším období bude růst nadále zpomalovat a následně do konce roku 2025 dojde k jeho opětovnému zrychlení, což by mělo podpořit příznivé prostředí pro riziková aktiva v celosvětovém měřítku. -

Investiční výhled Fidelity International na 3. čtvrtletí 2023: Trhy budou oscilovat mezi odolností a křehkostí

Vzhledem k tomu, že centrální banky stále zaujímají kvůli přetrvávajícím inflačním tlakům jestřábí postoj, pravděpodobnost měkkého přistání, na rozdíl od některých částí trhu, které se pohybují v překoupeném teritoriu, klesá. Vzhledem k tomu, že finanční trhy oscilují mezi odolností a křehkostí, měli by investoři zvážit snížení celkové ochoty riskovat a zároveň takticky i strategicky využít podhodnocených příležitostí v rozvíjejících se zemích, uvádí investiční výhled společnosti Fidelity International pro třetí čtvrtletí roku 2023. -

Investiční výhled Fidelity International pro 2. čtvrtletí 2019

Anna Stupnytska, Head of Global Macro and Investment Strategy Fidelity International, vysvětluje: „Do 2. čtvrtletí vstupujeme s varováním, že stejné fundamentální problémy, které zpomalovaly růst, mohou přetrvávat. Jedná se ale spíš o návrat k podmínkám pozdního cyklu, než přímo o recesi. Trhy samým nadšením krátkodobě předstihly samy sebe, což způsobilo rozkol mezi fundamentálními faktory a cenami. Investoři přijímající bez výhrad přístup „risk-on“ by tak mohli být vystaveni výkyvům v sentimentu.“ -

Investiční výhled: jak se bude dařit akciím a dluhopisům?

Globálním akciovým trhům se zatím letos daří celkově na výbornou. Nejširší globální akciový index MSCI All Country World totiž od začátku letošního roku připisuje vysoce nadprůměrný zisk 14 % a momentálně se pohybuje na historickém maximu. Taktéž na historickém maximu se pohybuje pravděpodobně vůbec nejsledovanější akciový index, index amerických akcií S&P 500, který zatím letos připisuje zisk 19 %. Nám dělá především radost fakt, že se nadprůměrně daří středoevropskému regionu, který máme v naší globální akciové alokaci vůči benchmarkům výrazně nadvážený. -

Investiční výhled Michala Stupavského

Globálním akciovým trhům se zatím letos daří celkově na výbornou. Nejširší globální akciový index MSCI All Country World totiž od začátku letošního roku připisuje zisk přibližně 14 % a momentálně se pohybuje na historickém maximu. Taktéž na historickém maximu se pohybuje pravděpodobně vůbec nejsledovanější akciový index, index amerických akcií S&P 500, který zatím letos připisuje zisk 19 %. Nám dělá především radost fakt, že se nadprůměrně daří středoevropskému regionu. Index středoevropských akcií CECEEUR totiž zatím v letošním roce připisuje zisk 20 %. Na druhou stranu nám nedělají radost čínské akcie - index čínských akcií CSI 300 totiž od začátku roku ztrácí výrazných 7 %. -

Investiční výhled na rok 2023: Krátkodobá kontrakce následovaná oživením později v roce 2023 si žádá opatrný a selektivní přístup při alokaci aktiv

V turbulentním roce jako byl ten uplynulý, se investoři stali svědky nevídaného a synchronizovaného monetárního utahování, které zvýraznilo rizika pro celosvětovou ekonomiku. Trhy se také nadále potýkaly s kombinací makroekonomických a geopolitických nejistot. Investiční odborníci společnosti Invesco popsali paletu možností, které se objevují v tomto prostředí, vypracovali základní scénář, který považují za vysoce pravděpodobný, a současně alternativní scénář. Oba mohou investorům pomoci v rozhodování o umístění kapitálu. -

Investiční výhled: Od hardwaru k softwaru

Minulý měsíc jsem napsal, že „ačkoli můžeme z poslední korekce vyloučit rizikové prémie, předpokládat obnovení býčího trhu je možná předčasné... -

Investiční výhled Patria 2017: Kam míří naše akciové tipy pro letošek?

Finanční sektor. Právě ten je nejčistším vyjádřením pro letošek ústředního tématu reflace. Další dvě naše sektorové preference jsou už odrazem fiskální politiky. První z nich jsou z pohledu ocenění atraktivnější části americké nekonvenční těžby ropy. Druhou jsou vybraná průmyslová odvětví exponovaná na investiční porci fiskální expanze. Přečtěte si názory a důvody analytiků Patria Finance. Jednou z klíčových otázek roku je také: bude se dařit dividendám? -

Investiční výhled pro Q1: „AI“ kocovinu nejlépe vyléčíte disciplínou a diverzifikací

Umělá inteligence zůstává hlavním tématem na akciovém trhu, ale fáze „kupujte cokoli s AI“ je u konce. V prvním čtvrtletí roku 2026 se totiž přesune z fáze nadšení do fáze odpovědnosti: opět budou důležité rozvahy, cash flow a rozumná ocenění. Očekávejte větší rotaci a rozptyl, kdy se diverzifikace podle sektorů, regionů a reálných aktiv stane hlavním nástrojem řízení rizik, protože výnosy a nejistota v oblasti politiky budou i nadále udržovat volatilitu. -

Investiční výhled pro rok 2025

Změna kalendářního roku neznamená pro vývoj hospodářského cyklu mnoho. Trend mírného globálního růstu, nižší inflace a nižších úrokových sazeb z roku 2024 bude pokračovat i v roce 2025. To umožní centrálním bankám pokračovat ve snižování úrokových sazeb, přičemž tempo se bude řídit novými makroekonomickými údaji. Dokud budou sazby relativně vysoké ve srovnání s nedávnou historií, budou podniky v průměru pečlivě zvažovat nové investice a soustředit se na dosahování výnosů pro akcionáře. Proto se očekává, že růst zisků bude v roce 2025 opět silný. Průměrný růst indexu S&P 500 se předpokládá ve výši 15 % a růst evropského indexu STOXX 600 se očekává ve výši 7,5 %. Tento výhled nás naplňuje optimismem, pokud jde o akcie a další riziková aktiva obecně. Přesto zůstáváme obezřetní vzhledem k historicky vysokým oceněním, zejména u amerických akcií. -

Investiční výhled Q1 2014

Rozvíjející se Asie, které se během současné krize podařilo zachovat růst světové ekonomiky na přijatelné úrovni, se během roku 2014... -

Investiční výhled Saxo Bank na Q3: čeká nás “snad“ méně chaosu

Na samém začátku druhého čtvrtletí zasáhla svět Trumpova cla, která odstartoval „Den osvobození“. Trhy reagovaly v dubnu strmým propadem. Nicméně, Trump vzápětí oznámil 90denní odklad zavedení cel pro všechny s výjimkou Číny. Spojené státy si tak koupily čas na vyjednání nových obchodních dohod. Trump tímto krokem utvrdil dnes již zaběhlý trend tzv. „TACO trade“ (Trump Always Chickens Out). -

Investiční výhled Saxo Bank na Q3: Za hranice Ameriky, aneb proč je diverzifikace vaším nejsilnějším spojencem

Trhy jsou jako fotbalové týmy – hvězdní hráči plní titulky novin, oslňují fanoušky a táhnou tým k úspěchu. Spoléhat pouze na výkon několika hvězd je ovšem značně riskantní. Stejné výzvě teď čelí i portfolia investorů. Řadu let jim dominovaly americké akcie, zejména technologických gigantů, kteří spolehlivě dosahovali vynikajících výnosů. Doba se ovšem změnila a vysoké valuace hvězdných titulů i špatná předvídatelnost Trumpovy administrativy, zejména v oblasti cel, jasně ukazují, proč je důležité diverzifikovat investice i mimo USA. -

Investiční výhled Saxo Bank pro čtvrtý kvartál 2012: Mandát pro změnu

K ukončení recese je třeba klást větší důraz na mikroekonomiku - Saxo Bank, specialista na investice a on-li... -

Investiční výhled společnosti Fidelity International na 2. čtvrtletí: Podstatou je správné načasování

Inflace v průběhu roku klesá a trhy jsou odolné. To jsou příznivé signály, které přiměly společnost Fidelity International k vylepšení základního scénáře (ve svém investičním výhledu na druhé čtvrtletí roku 2024) pro rok 2024 na „měkké přistání“. Podle něj dojde ke stabilizaci růstu v blízkosti trendu. -

Investiční výhled: Tesla, AI, Bitcoin a budoucnost technologií

Rok 2024 přináší investorům výjimečné příležitosti i výzvy – akcie Tesly a technologických gigantů jako Microsoft a Nvidia pokračují v růstu, Bitcoin dosahuje historických maxim díky novým ETF fondům, které podpořily i americké volby a znovuzvolení Donalda Trumpa. Zjistěte, jak tyto tržní trendy ovlivňují dlouhodobé investice, proč se vyplatí sledovat inovace v oblasti AI, a jak strategicky přistoupit k diverzifikaci portfolia. -

Investiční výhled Warrena Buffetta

„Řada investorů věří, že výběr akcií Berkshire Hathaway je dobrou alternativou vůči investování do majoritních amerických indexů. V pětiletém horizontu výběr akcií Berkshire Hathaway překonává index S&P 500 o téměř 10 procent, ve tříletém horizontu se s indexem pohybuje ve shodě a za posledních 12 měsíců zaostává o 4 procenta,“ říká Senior Equity Trader BHS Kamil Bednář. -

Investičníweb.cz: Parita eura a dolaru? Takhle to "hraje" profesionální trader

Kurz EUR/USD letos již klesl pod hladinu 1,04. Nejvíce za několik let se tak přiblížil paritě. Podle forexového obchodníka Ondřeje Hartmana dolaru samozřejmě prospívá přísnější měnová politika americké centrální banky, krátkodobě nicméně drží LONG pozici, tedy sázku na posílení eura. Jak vnímá debaty o možné paritě dvou hlavních měn západního světa, popsal v debatě z cyklu ABCD investora. -

Investiční web získává dalšího silného partnera

Vydavatelství NextPage Media z finanční skupiny Partners se stává významným podílníkem zpravodajského portálu Investiční web. Dosavadní vlastník skupina WOOD & Company zůstává v projektu jako druhý spolumajitel. Obchodní aktivity budou nově řízeny z NextPage Media. Cílem projektu je vybudovat českou multimediální platformu, která se stane primárním zdrojem informací pro začínající i pokročilé investory. -

Investičný gigant UBS zostáva prorastovo naladený na Indický región

Jedna z najväčších investičných bánk UBS mala nedávno konferenciu v Indii, zameranú hlavne na rozvojové trhy. Diskutovalo sa o dolári, dlhopisoch a samozrejme aj o akciách.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Forexové online zpravodajství

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

EchoStar získává 38 % po úspěšném oznámení fúze 📌

Síť autobazarů Aures Holdings se chce vrátit na burzu.

USD/JPY – Jen blízko pilíře růstového trendu

LYNX nabízí špičkový notebook zdarma pro každého

Eurodolar po obratu zpět pod 1,16, akcie zmenšují úvodní ztráty

Akcie: Souhrn dění na BCPP v týdnu do 23. května

Intervencia NBP

Akcie Amazonu klesli po slabých vyhliadkach pre štvrtý štvrťrok

Co očekávat od Bank of England zítra?

Technická analýza denního pohybu ceny komoditního aktiva surová ropa, pondělí 30. září 2024

EchoStar získává 38 % po úspěšném oznámení fúze 📌

Síť autobazarů Aures Holdings se chce vrátit na burzu.

USD/JPY – Jen blízko pilíře růstového trendu

LYNX nabízí špičkový notebook zdarma pro každého

Eurodolar po obratu zpět pod 1,16, akcie zmenšují úvodní ztráty

Akcie: Souhrn dění na BCPP v týdnu do 23. května

Intervencia NBP

Akcie Amazonu klesli po slabých vyhliadkach pre štvrtý štvrťrok

Co očekávat od Bank of England zítra?

Technická analýza denního pohybu ceny komoditního aktiva surová ropa, pondělí 30. září 2024

Blogy uživatelů

Zprávy z Austrálie zklamaly, korekce silného AUD pravděpodobná

Veria ľudia viac Bitcoinu než akciám?

Analýza více časových rámců měnových párů EUR/GBP a NZD/CAD

Dividendy versus růstové akcie

Výběr z nedělní přípravy: EUR/USD, USD/CHF a EUR/NZD

Výběr z nedělní přípravy: EUR/USD a AUD/JPY

Stop-Loss na B/E a částečné odprodeje – filozofie nástrojů

Ziskové cíle jsou v obchodování důležité

Multitimeframe analýza: 1.2.2024 GBP/JPY

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Zprávy z Austrálie zklamaly, korekce silného AUD pravděpodobná

Veria ľudia viac Bitcoinu než akciám?

Analýza více časových rámců měnových párů EUR/GBP a NZD/CAD

Dividendy versus růstové akcie

Výběr z nedělní přípravy: EUR/USD, USD/CHF a EUR/NZD

Výběr z nedělní přípravy: EUR/USD a AUD/JPY

Stop-Loss na B/E a částečné odprodeje – filozofie nástrojů

Ziskové cíle jsou v obchodování důležité

Multitimeframe analýza: 1.2.2024 GBP/JPY

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Vzdělávací články

Grafické formace v technické analýze - kompletní průvodce (2. část)

Smart money koncept a výběry likvidity

Umělá inteligence (AI) v tradingu: Praktické využití pro tradery

Tyto 3 technologické akcie budou zářit i v roce 2025

TOP 3 největší investoři světa – BlackRock, Vanguard a State Street

Globální makro trading

Jednoduché obchodní systémy (část 10.)

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

Muž, který má podíl na nejedné finanční krizi

K čemu je kvantitativní analýza dobrá na Forexu

Grafické formace v technické analýze - kompletní průvodce (2. část)

Smart money koncept a výběry likvidity

Umělá inteligence (AI) v tradingu: Praktické využití pro tradery

Tyto 3 technologické akcie budou zářit i v roce 2025

TOP 3 největší investoři světa – BlackRock, Vanguard a State Street

Globální makro trading

Jednoduché obchodní systémy (část 10.)

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

Muž, který má podíl na nejedné finanční krizi

K čemu je kvantitativní analýza dobrá na Forexu

Tradingové analýzy a zprávy

EY: Primárních úpisů akcií letos přibylo, jejich objem klesl

Přímé zahraniční investice v Británii byly loni rekordní

USD/JPY - Intradenní výhled 20.4.2018

Intradenní obchodování zlata 21.9.2016

S&P 500 - Intradenní výhled 17.4.2020

Forex: Dolar mírně klesá po zprávě o vývoji inflace v USA

Forex: Vítězové a poražení 10.2.2021

Forex: Koruna dnes k euru posílila opět o dva haléře, vůči dolaru mírně klesla

Portugalci protestovali proti úsporným opatřením

Šéfka MMF varovala před oslabováním měn

EY: Primárních úpisů akcií letos přibylo, jejich objem klesl

Přímé zahraniční investice v Británii byly loni rekordní

USD/JPY - Intradenní výhled 20.4.2018

Intradenní obchodování zlata 21.9.2016

S&P 500 - Intradenní výhled 17.4.2020

Forex: Dolar mírně klesá po zprávě o vývoji inflace v USA

Forex: Vítězové a poražení 10.2.2021

Forex: Koruna dnes k euru posílila opět o dva haléře, vůči dolaru mírně klesla

Portugalci protestovali proti úsporným opatřením

Šéfka MMF varovala před oslabováním měn

Témata v diskusním fóru

Nový seminář: Jak vytvářet ziskové AOS

Pohádky o akciovém trhu

Pozitivní skluz: Pravá férová tržní realizace obchodů

Index S&P 500: Vypadalo to na další propad, ale nakonec je na světě první zelená svíčka roku 2016

Technická analýza: Jak využívat oscilátory?

Nastal konsolidáciam na menových pároch koniec?

Pump/Dump skupina

Elliottovy vlny: Měnový pár NZD/CHF, kryptoměna Bitcoin a index Dow Jones

Investování – jde v něm pouze o peníze nebo i o něco více?

Japonský jen ve vynikajícím trendu

Nový seminář: Jak vytvářet ziskové AOS

Pohádky o akciovém trhu

Pozitivní skluz: Pravá férová tržní realizace obchodů

Index S&P 500: Vypadalo to na další propad, ale nakonec je na světě první zelená svíčka roku 2016

Technická analýza: Jak využívat oscilátory?

Nastal konsolidáciam na menových pároch koniec?

Pump/Dump skupina

Elliottovy vlny: Měnový pár NZD/CHF, kryptoměna Bitcoin a index Dow Jones

Investování – jde v něm pouze o peníze nebo i o něco více?

Japonský jen ve vynikajícím trendu