Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

V minulé kapitole jsme si rozebrali téma odhadování trendu pomocí Asia session. Řekli jsme si, co je to Asia session, proč je tak moc důležitá včetně hlavních parametrů, ale hlavně to, jak díky nim můžeme trend na daný den odhadnout. A v dnešní kapitole se podíváme na to, jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit (TP) o pár pipů a obchod se následně otočí do opačného směru.

Úvod a co je cílem této kapitoly?

Cílem této kapitoly je ukázat, jak s otevřenou pozicí pracovat tak, aby obchodník nebyl jen pasivním „pozorovatelem“, který čeká, zda trh dojde přesně na Take-Profit. Právě v této fázi totiž vzniká jeden z nejčastějších a psychologicky nejvíc frustrujících scénářů intradenního tradingu. Cena se přiblíží k cíli na dosah několika pipů, Take-Profit se nevyplní a trh se následně otočí tak, že skončí ve ztrátě nebo na stop-lossu. Na první pohled to vypadá jako smůla nebo „že to trh dělá schválně“, ve skutečnosti za tím ale většinou stojí kombinace běžné tržní mechaniky a toho, jak jsou cíle a řízení pozice nastavené. V navázání na předchozí kapitolu, kde jsme řešili odhad denního směru pomocí Asia session, se tedy posuneme o krok dál. I když správně odhadneme kontext a směr dne, výsledek obchodu často rozhoduje až to, co děláme po vstupu, jak chráníme otevřený zisk, jak reagujeme na zpomalení pohybu u cílové zóny a jak si nastavíme Take-Profit tak, aby odpovídal realitě trhu, nikoli ideální představě o nějakém přesném dotyku úrovně.

Tím, proč nedostáváme Take-Profit o pár pipů, myslíme následující situaci:

Ukázka obchodu

V této ukázce je dobře vidět typický scénář, kdy obchod vypadá jako „hotový“, ale Take-Profit se nakonec nevyplní. Po sweepu dolní likvidity (inducementu) se trh prudce otočí nahoru, vytvoří trendový pohyb a dojde až do oblasti předchozích maxim, kde logicky leží čekající prodejní likvidita a zároveň i Take-Profity longů. Problém je, že trh se často nechová tak, že by disciplinovaně „dotkl“ přesně na úroveň našeho TP, vyplnil ji a teprve potom se otočil. Naopak často se otočka spustí už o pár pipů dříve, protože velcí účastníci začnou v cílové zóně agresivně prodávat ještě před tím, než se vyplní celá masa čekajících limitů na přesné úrovni high, a tím pádem se cena k našemu TP ani nedostane.

Druhá důležitá věc je mechanika kotací. Na grafu obvykle sledujeme jednu cenu, ale reálné vyplnění TP závisí na konkrétní straně spreadu. U long pozice se Take-Profit vyplňuje na bid, takže i když vizuálně vidíte, že „špička svíčky“ byla téměř na TP, může být klidně možné, že bid na tu úroveň ve skutečnosti nedošel, zvlášť pokud se spread v daném momentu rozšířil. Výsledek potom vypadá jako smůla o 1–3 pipy, ale ve skutečnosti je to kombinace toho, že cílová úroveň byla očividná a trh před ní často reaguje dříve, plus toho, že „dotyk“ na grafu neznamená automaticky vyplnění přesně na dané ceně.

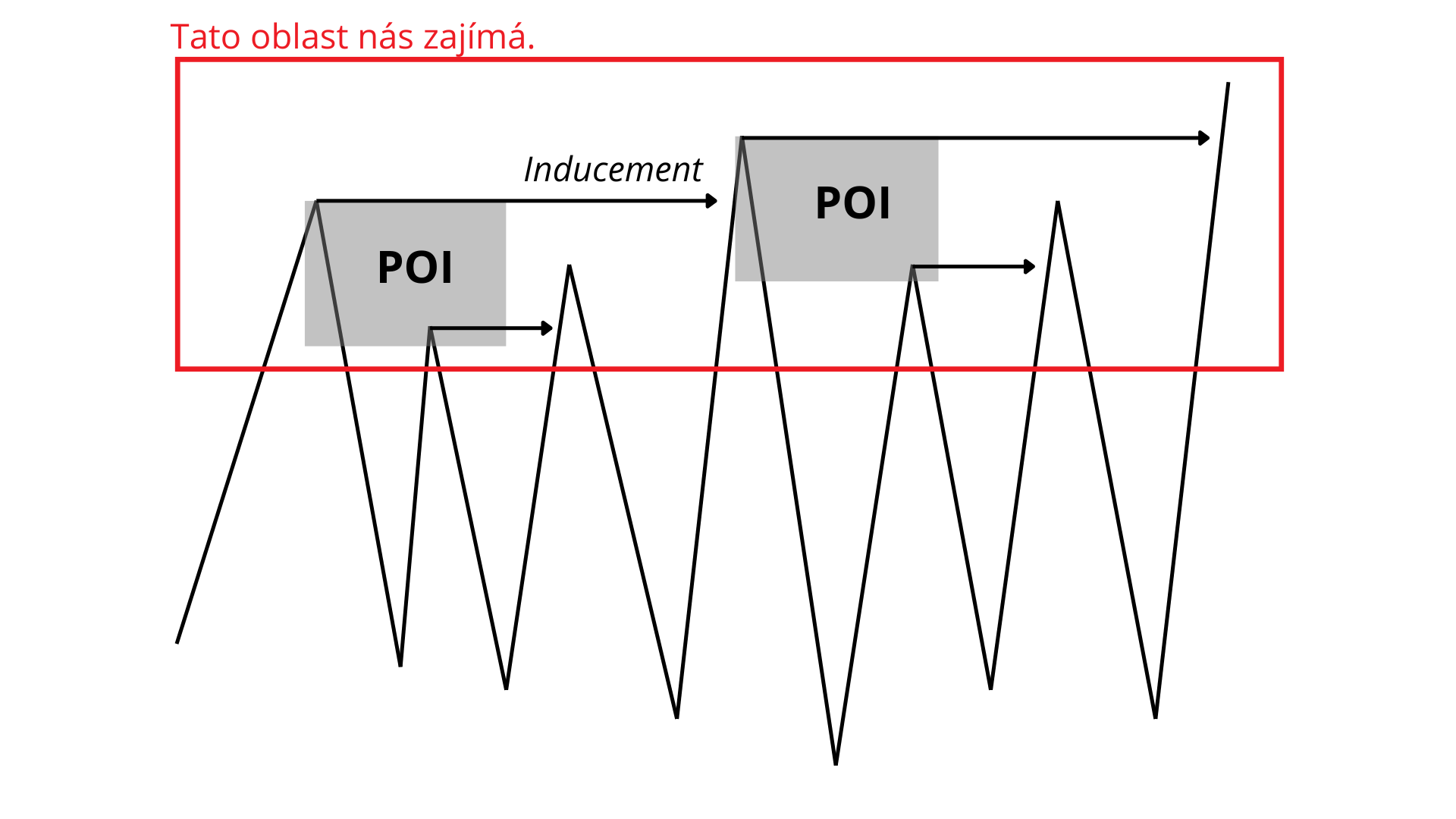

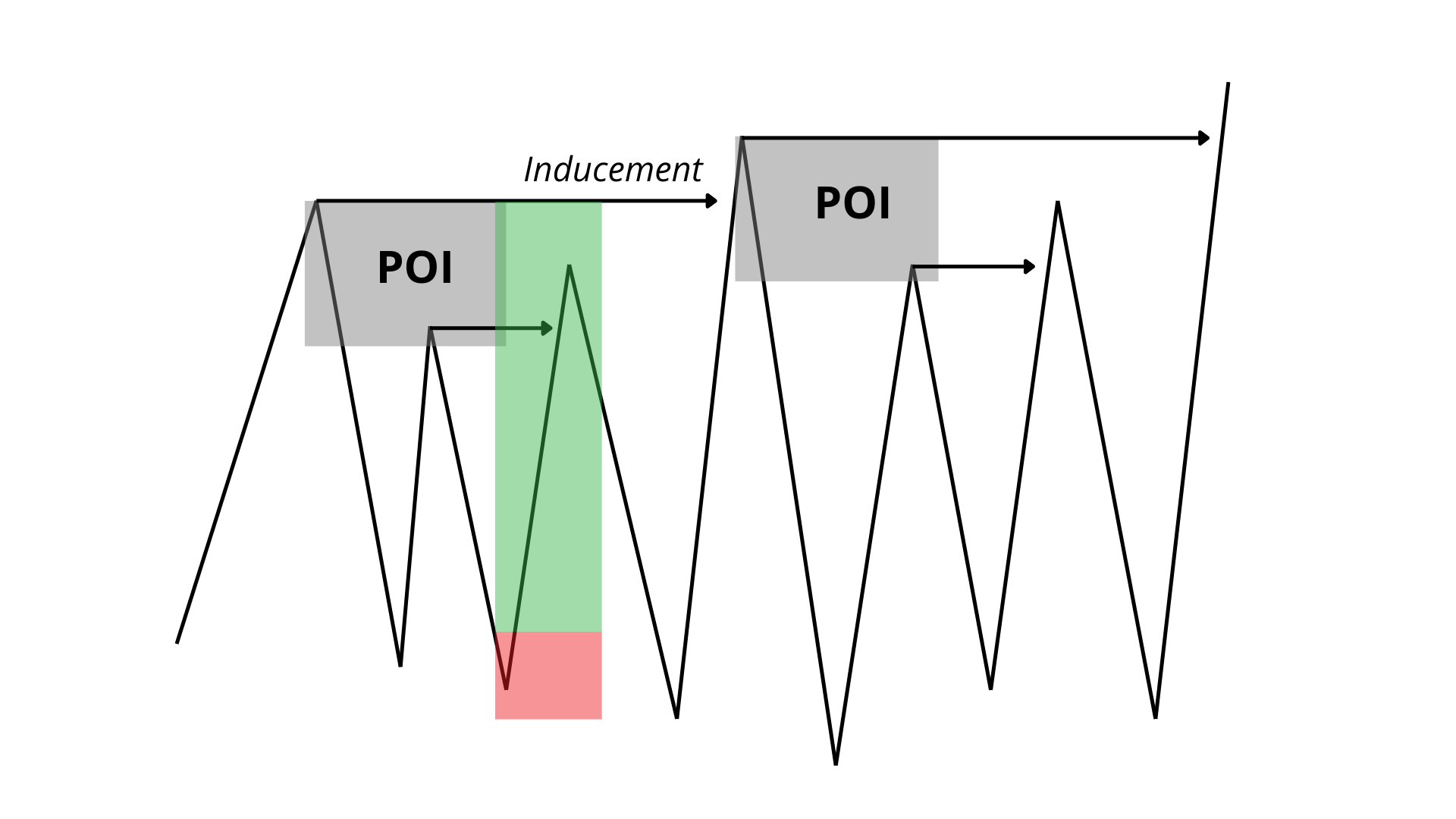

Jeden z dalších důvodů je mitigační cyklus, který vypadá následovně.

Mitigační cyklus

Zde vidíme, že cena na první pokus nedosáhne nad horní high nad POI (oblast nad šedými obdélníky), ale až po několika pokusech. Jedná se v jednoduchosti o skladbu a logiku inducementů. To, co nás v tomto případě zajímá je postupné mitigování a výběry jednotlivých vrcholů. Vidíme, že první jsme si vyznačili POI, následně přišla mitigace, následně přijde výběr daného high v samotné mitigaci (druhý inducement v POI) a následuje znova pohyb dolů, až konečný třetí pohyb je celkový inducement nad dané POI. Pokud bychom tento koncept měli porovnat s tím, kde byl náš předchozí obchod, tak by to bylo s největší pravděpodobností na tomto místě.

Ukázka obchodu v mitigačním cyklu

Takže i jeden z důvodů, proč jsme nedostali TP v rámci tohoto konceptu, je tato konfluence, kterou je vhodné mít při vstupu do obchodu v paměti a případně uzavřít část zisku při prvním inducementu POI, které může být ideálně z timeframu 5 minut a výše.

Pokud si mitigační cyklus shrneme, tak cena často nevytvoří finální break nad POI hned napoprvé. Nejprve proběhne mitigace do POI, následně se trh několikrát „zakousne“ do lokálních maxim (vybírá dílčí highs) a teprve další pokus vede k finálnímu průrazu. Pro řízení pozice to znamená, že první reakce v POI může být místo, kde dává smysl uzavřít část zisku, protože před finálním pohybem často přijde ještě jedna korekce.

Nejčastější důvody nedosáhnutí TP o pár pipů

V praxi se „pár pipů“ nejčastěji děje v situacích, kde je cena blízko zóny, ve které očekává reakci velká část trhu. Typicky jde o logiku likvidity kolem swingových highs a lows, protože právě tam bývají soustředěné čekající příkazy, Take-Profity i stop-lossy, a trh často reaguje dříve, než dojde na „učebnicový“ dotyk přesné úrovně. Podobně silně fungují vyšší timeframe úrovně, jako jsou PDH/PDL (PDH = Previous Day High (včerejší maximum), PDL = Previous Day Low (včerejší minimum)), weekly high/low, případně vyznačené FVG (Fair Value Gap) nebo order blocky, kde se běžně objeví agresivní protisměrná aktivita a cena se otočí ještě před tím, než vyplní všechny limity na očividném cíli. Do toho vstupuje čas, protože během openů, close nebo v killzones se mění likvidita i rychlost pohybu, a krátkodobé rozšíření spreadu nebo prudká rejekce mohou způsobit, že se trh k Take-Profitu „vizuálně“ přiblíží, ale reálně ho nevyplní. Specifickým případem u FX je rollover a swap time, kdy se spread umí skokově zvětšit a cena může působit, že je na dosah cíle, zatímco exekuční cena, která je pro vyplnění TP rozhodující, na úroveň ve skutečnosti nedojde.

Jak tomu předejít?

1. Buffer (malá cenová rezerva) před likviditou: Nedávejte Take-Profit přesně na „očividný“ level (např. swing high, PDH, weekly high), ale posuňte ho o několik pipů před něj, protože trh často reaguje ještě před přesným dotykem a TP by se pak nemusel vyplnit.

2. Partial Take-Profit v první reakci v POI: Pokud cena dojde do POI/cílové zóny a začne zpomalovat nebo reagovat, vezměte část zisku (např. 30–70 % pozice), protože právě v těchto místech často přichází rejekce nebo krátká korekce.

3. Posun SL podle struktury, ne podle pipů: Stop-Loss posouvejte až po potvrzení struktury (např. u longu po vytvoření a udržení vyššího low), ne mechanicky po několika pipech, protože běžný pullback vás jinak často vyhodí na break-even ještě před pokračováním trendu.

Závěr

V této kapitole jsme si ukázali, že situace, kdy Take-Profit chybí o pár pipů a trh se následně otočí, není výjimečná ani „smůla“, ale opakující se důsledek tržní mechaniky a toho, jak jsou cíle obvykle umístěné. Často jde o kombinaci práce s likviditou kolem zjevných swingových úrovní, reakce na vyšších timeframe levelech a technických faktorů typu bid/ask a dočasně širšího spreadu, kvůli kterým může graf vizuálně působit jako dotyk, ale reálně k vyplnění nedojde. Klíčové je proto přestat spoléhat na jeden přesný level a místo toho řídit otevřenou pozici realisticky, což znamená pracovat s bufferem před likviditou, vybírat část zisku při první reakci v POI a posouvat stop-loss až po potvrzení struktury. Pokud tyto principy zapracujeme do obchodního plánu, výrazně snížíme počet situací, kdy z dobře rozjetého obchodu nakonec vznikne ztráta jen proto, že trh „nedošel“ na ideální cenu o několik pipů.

Radek Zalubil

Tým FXstreet.cz

Související články

Čtěte více

-

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Po kapitole o rozdílech ICT a SMC konceptů jsme si řekli, že budeme pokračovat už v praktičtějších věcech, podle kterých můžeme reálně obchodovat. Následně jsme probrali strukturu trhu, jak klasickou externí, tak i pokročilou interní. A nyní pokračujeme a budeme se zabývat slíbenými breaky struktury. Konkrétně dvěma typy, a to breaku z externí struktury a interní struktury, jaké jsou jejich váhy, co pro nás vůbec znamenají v rámci tradingu a jak je zaznačit na grafu. První si ale pojďme rozebrat trochu teorie o tom, co to vlastně break struktury je. -

Co jsou Fair Value Gapy a jak je prakticky využít?

Tři svíčky, které by měl znát každý technický trader. Fair Value Gapy hrají klíčovou roli nejen v price action, ale také v pokročilých strategiích, jako jsou Smart Money Concepts. V článku vám vysvětlíme jejich význam a nabídneme i bezplatný ebook, který vaše znalosti posune ještě dál. -

Fair Value Gap: Klíč k Odhalení Skrytých Příležitostí na Trzích

Fair Value Gap (FVG) je jedním ze stěžejních úkazů na grafu, který by měli znát všichni techničtí, ale i fundamentální obchodníci. Stojí na něm totiž mnoho obchodních strategií. Dnes si proto krátce FVG představíme a doporučíme vám bezplatný webinář od Purple Trading, na kterém si ukážeme také vhodné obchodní strategie, které s FVG pracují. -

ICT/SMC – TOP trading strategie roku 2024?

Ve světě burzovního obchodování, kde se trhy mění během okamžiku, je klíčové mít robustní strategii. Pro mnoho obchodníků je rozdíl mezi úspěchem a neúspěchem v jejich porozumění základním mechanismům trhu. Právě zde přichází do hry koncept Smart Money – obchodní metodika, která zrcadlí techniky používané institucionálními investory a velkými finančními institucemi. Tato obchodní strategie zejména v posledních měsících získává mezi tradery na obrovské popularitě. Jak ale tuto strategii správně využít? -

ICT trading - Smart Money strategie (1. díl)

ICT obchodování a Smart Money koncept patří momentálně k nejoblíbenějším a nejvíce sledovaným trading strategiím současnosti. Hlavně tedy v zahraničí. A proto jsme se rozhodli začít zcela nový a rozsáhlý seriál, ve kterém vám postupně představíme kompletně vše o tomto způsobu obchodování. Můžete se tedy těšit na opravdu detailní a propracované články, ve kterých vás vše naučíme. Připravte se tedy na vzrušující pohled do světa tradingu, který překročí hranice konvenčních strategií. Za zkratkou ICT se skrývá autor tohoto obchodního přístupu - Inner Circle Trader. ICT je metodologie založená výhradně na cenové akci, tedy Price Action. Pojďme na to! -

Jak moc je důležitý backtest v ICT/SMC konceptech a co z něj můžeme získat? (25. díl)

V minulé kapitole jsme se bavili o orderbooku včetně toho, jaká data z něj můžete získat v rámci obchodování dle konceptů likvidity. V dnešní kapitole se podíváme na to, jak moc je důležitý backtesting v těchto trading konceptech, co z něj můžete získat a také jak nejlépe docílit jednotlivých výsledků v samotném backtestingu. Ukážeme si, jak byste správně měli postupovat a docílit tak nejlepších výsledků. Samotný článek bude zaměřen právě na dosud probírané konfluence konceptů likvidity neboli obchodní systémy ICT/SMC. Pojďme se na to tedy společně podívat. -

Jak moc se vyplatí hedging? (41. díl)

V minulé kapitole jsme si rozebrali to, jak sestavit svůj trading plán. Řekli jsme si, co je potřeba do něj zahrnout a jak si ho rozdělit do různých oblastí. Celkově bylo potřeba mít vše sepsáno do detailu, aby v něm nebyla žádná bezvýchodná situace. Naopak v dnešní kapitole se podíváme na to, jak moc se vyplatí zajišťovat neboli hedgovat pozice v rámci obchodování konceptů likvidity. První si řekneme, co je to vůbec to zajišťování a následně se přesuneme k příkladům, kdy většinou k zajištění dojde a na jakých technických úrovních. Pojďme si tedy první říct, co je to zajištění neboli hedging? -

Jak sestavit kvalitní trading plán? (40. díl)

V minulé kapitole jsme si rozebrali periodicitu ve footprint grafech, řekli jsme si, že existuje i jiné nastavení grafu než jen to časové dle svíček a též jsme si řekli, pro koho je jiné nastavení (třeba dle objemu či volatility) vhodné. V dnešní kapitole se podíváme na to, jak si sestavit kvalitní obchodní plán v rámci ICT a SMC konceptů, aby uspěl s co největší pravděpodobností. -

Jak si vybrat vhodný obchodní instrument dle ICT a SMC konceptů? (26. díl)

V minulé kapitole jsme se bavili o tom, jak moc je důležitý backtesting a co z něj můžete získat. V této kapitole jsme si částečně vysvětlili téma výběru obchodního instrumentu, což je právě součástí backtestingu a není možné toto rozhodnutí podceňovat. V dnešní kapitole se podíváme na více detailů, na co se dívat při výběru obchodního instrumentu a co by měly být hlavní důvody pro to, abychom si daný instrument zvolili. Tento článek bude lehce uzpůsoben právě konceptům likvidity, každopádně dá se použít i na jiné obchodní strategie. -

Jak určovat bias - směr trhu? (36. díl)

V minulé kapitole jsme si rozebrali footprint grafy. Řekli jsme si úvod do těchto grafů, a hlavně jsme si vysvětlili pointu těchto grafů, co ukazují, jak je můžeme využít včetně toho, jaké další typy footprint grafů existují, a taky které si následně budeme v budoucích článcích vysvětlovat. V dnešní kapitole se podíváme na jeden z velkých problémů obchodníků, a to je určování bias neboli směru trhu. Ačkoli jako trader používáte různé konfluence, které vám napovídají o směru, tak většinou ze začátku dne si chcete stanovit jeden hlavní směr, či alespoň směr v rámci denních sessions, kterého se budete chtít držet. V dnešním článku se podíváme na různé metody a nástroje, jak si stanovit bias. První si jen ale v rychlosti řekneme, co jsou to bias? -

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Představujeme obchodní strategii AMD, která přináší konzistentní výsledky. V tomto videu vám krok za krokem ukážeme, jak funguje, jak ji aplikovat v praxi a proč je mezi našimi tradery tak úspěšná. 🚀 Připravte se na detailní vysvětlení, praktické ukázky a tipy, které můžete využít ve svém tradingu. -

Order Book: Kniha objednávek – proč existuje a jak ji využít? (24. díl)

V minulé kapitole jsme rozebírali to, jak se pozicují velcí hráči a jak tuto skutečnost zjistit pomocí COT reportu, ukázali jsme si i to, kde ho najdeme, ale i jak složitá data z dokumentu přetransformovat do jednoduchých grafů. V dnešní kapitole zabrouzdáme v konceptech likvidity dál a podíváme se na orderbook neboli knihu objednávek. V konceptech likvidity můžete obchodovat samozřejmě i kryptoměny, a proto si v dnešní kapitole ukážeme příklady na kryptoměnách, jelikož i ty už se stávají součástí klasického finančního trhu a orderbook na nich funguje naprosto skvěle. První ale co je to tedy ten orderbook? -

Pokročilá struktura Price Action (5. díl)

V minulé kapitole jsme si rozebrali základní strukturu PA (Price Action) a to, jak ji správně chápat, jelikož spousta obchodníků s tím má problém. Pokud jste si minulou kapitolu o základní struktuře PA nepřečetli, tak si ji nejprve přečtěte, než začnete číst tuto, jelikož byste nemuseli pochopit určité pojmy a obě kapitoly budou na sebe navázány. -

Praktické ukázky SMC obchodů

Jak vypadá vybírání likvidity a trading pomocí Fair Value Gapů v praxi? Pojďte se podívat na několik ukázkových obchodů provedených podle strategie popsané v našem právě vydaném ebooku. Odkaz k jeho stažení najdete uvnitř článku. -

Price Action: WRB analýza

V dnešním vzdělávacím článku se podíváme na přístup Price Action, se kterým přišel už v roce 1980 kanadský obchodník M.A. Perry, který na světových diskuzních fórech vystupuje rovněž pod přezdívkami NihabaAshi nebo wrbtrader. Tento obchodník je doslova král Price Action, obchodování na plný úvazek se věnuje přes 20 let. M.A. Perry se věnuje čisté Price Action na bázi intradenního, swingového či pozičního obchodování. V jeho obchodním přístupu nenajdete žádné indikátory, naopak se soustředí na analýzu volatility, tržní cykly, supporty, rezistence nebo psychologické aspekty obchodování. -

Smart Money a koncept výběru likvidity

Stalo se vám někdy, že vás trh vybral na stop-lossu? Tak právě v ten moment jste se stali potravou pro velké hráče. Pokud chcete být v tradingu opravdu úspěšní, musíte se naučit vnímat trh optikou likvidity a těmto situacím se vyhnout. Jak na to si ukážeme v dnešním článku. -

Smart Money Concepts (SMC): Asia High a Low (10. díl)

V minulé kapitole jsme si rozebrali prince swingy, co jsou zač a jak se dají využít v tradingu. V dnešní kapitole se naopak podíváme na takzvané Asia high a Asia low. Jak se tyto highs a lows značí a jak se tyto informace dají využít v tradingu. První se ale podíváme na teoretické definice, abychom vše správně pochopili a následně na konci kapitoly se podíváme i na praktické příklady, abychom věděli, jak tuto konfluenci aplikovat do svého tradingu.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |