Ticker Tape by TradingView

PepsiCo stojí v čele ziskových společností, technologický sektor posiluje Nasdaq, protože investoři se připravují na překvapení v podobě inflace

Zisky technologických společností: Wall Street končí den pozitivně

Americké akciové indexy v úterý vzrostly a částečně tak kompenzovaly ztráty z předchozí seance. Investoři obrátili svou pozornost zpět k technologickému sektoru, protože se nyní soustředí na nadcházející údaje o inflaci a začátek výsledkové sezóny za třetí čtvrtletí.

Zotavování se z krize: Jak Wall Street překonala pondělní propad?

Hlavní indexy se na začátku týdne prudce propadly v důsledku rostoucích výnosů státních dluhopisů, zvýšených geopolitických rizik na Blízkém východě a přehodnocení očekávání ohledně úrokových sazeb v USA. Každý ze tří hlavních indexů ztratil přibližně 1 %.

Klesající výnosy dluhopisů však v úterý vyvolaly na trhu nákupní horečku a pozornost se opět zaměřila na rychle rostoucí akcie, které těží z nižších výpůjčních nákladů. V důsledku toho investoři stále více nakupovali akcie technologických gigantů, které jsou tradičně citlivé na změny nákladů kapitálu.

Technologie na vzestupu: Palantir a Palo Alto jsou v čele

V čele růstu indexu S&P 500 stál sektor informačních technologií, který si připsal 2,1 %. Nejvíce k tomu přispěly společnosti Palantir Technologies, která vyskočila o 6,6 %, a Palo Alto Networks, která získala 5,1 %.

Magnificent Seven je zpět: Nvidia udává tón

Mezi společnostmi tzv. magnificent seven, neboli velkolepé sedmičky, technologických titánů přitahuje zvláštní pozornost společnost Nvidia. Její akcie vzrostly o 4,1 % a zaznamenaly nejvýraznější denní nárůst za poslední měsíc. V zelených číslech se pohybovaly i další technologičtí giganti jako Apple, Tesla a Meta Platforms (v Rusku zakázaná), kteří si připsali 1,4 až 1,8 %.

Mírný růst na pozadí očekávání

Navzdory pozitivní náladě se indexům Nasdaq a S&P 500 podařilo oproti hodnotám z minulého týdne vzrůst jen nepatrně. Pozornost investorů však nadále přitahuje technologický sektor v souvislosti s očekáváním nových údajů o inflaci a zpráv o hospodářských výsledcích podniků, které by mohly určit směr budoucího vývoje trhu.

Sebevědomý růst: Hlavní americké indexy zakončily den pozitivně

V úterý americké akciové indexy opět vykázaly růstovou dynamiku a umazaly část ztrát z předchozích dnů.

Široce založený index S&P 500 si připsal 0,97 % a vzrostl o 55,19 b. na 5 751,13 b. Mezitím technologický Nasdaq Composite vzrostl o 1,45 % a připsal si 259,01 b. na 18 182,92 b. Průmyslový index Dow Jones Industrial Average si rovněž připsal 126,13 b., tj. 0,30 %, a zakončil den na úrovni 42 080,37 b.

Klíčovým faktorem jsou sazby: Co se děje se sentimentem obchodníků?

Navzdory pozitivní dynamice investoři nadále pozorně sledují veškeré signály, které by mohly naznačit další kroky Federálního rezervního systému v oblasti měnové politiky. Pokles výnosů státních dluhopisů byl katalyzátorem nákupů v technologickém sektoru, ale nejistota kolem úrokových sazeb nadále dominuje trhu.

V průběhu celého roku byli účastníci trhu rukojmím Fedu a pečlivě zkoumali každou makroekonomickou zprávu, zda nenaznačuje možnou změnu politiky. Hlavní otázka, která vrtá investorům hlavou, zní: kdy a jakou rychlostí začne Fed s dlouho očekávaným snižováním sazeb?

Očekávání se mění: Všechny oči se upírají k údajům o inflaci

Minulý týden ekonomické údaje, včetně páteční zprávy o zaměstnanosti, která byla silnější, než se očekávalo, donutily trh mírně revidovat svá očekávání. Investoři začali oceňovat nižší pravděpodobnost agresivního snížení sazeb. Namísto snížení o 50 bazických bodů nyní většina analytiků očekává, že se Fed na svém příštím zasedání v listopadu omezí na snížení o 25 bazických bodů.

Podle nástroje CME FedWatch obchodníci v současné době odhadují pravděpodobnost listopadového snížení sazeb o 25 bazických bodů na téměř 89 %.

Klíčový benchmark: Inflace bude hrát hlavní roli

Další významný krok v této "hře očekávání" nastane ve čtvrtek, kdy budou zveřejněny údaje o indexu spotřebitelských cen. Právě tato čísla budou rozhodující pro pochopení dalších kroků Fedu a toho, jak brzy začne regulátor uvolňovat svou přísnou politiku. Jakákoli odchylka od prognóz může okamžitě ovlivnit chování trhů a náladu investorů.

Každopádně během následujících dnů budou v centru pozornosti trhů i nadále úrokové sazby a veškeré změny makroekonomických údajů budou pečlivě sledovány, aby se zjistilo, na kterou stranu se misky vah přikloní – směrem k dalšímu uvolňování, nebo k zachování přísné politiky Fedu.

Trhy na križovatce: Inflace a zaměstnanost jsou pro Fed zásadními ukazateli

Přední makroekonomické zprávy jsou i nadále středem pozornosti investorů a utvářejí očekávání ohledně budoucí politiky amerického Federálního rezervního systému. Podle Jasona Pridea, vedoucího investiční strategie ve společnosti Glenmede, to budou právě nejnovější údaje z trhu práce a index spotřebitelských cen (CPI), které budou pro Fed klíčovými ukazateli před jeho příštím zasedáním.

"Pokud se zpráva o CPI bude pohybovat v rámci předpokládaného rozpětí, bude to pro regulátora signál, aby v listopadu omezil snížení sazeb o 25 bazických bodů," uvedl Pride v komentáři k současným očekáváním účastníků trhu.

Zmatek v sektorech: Kdo z obchodování vyšel vítězně a kdo prohrál?

Na pozadí smíšeného pohybu akcií v úterý většina sektorů indexu S&P 500 zakončila den v kladných číslech, ale našly se i výjimky. Dva sektory skončily v záporném pásmu: sektor materiálů a energetický sektor. Index materiálů (.SPLRCM) klesl o 0,4 %, což se stalo na pozadí poklesu cen kovů. Investoři ztratili optimismus ohledně možných opatření na podporu ekonomiky ze strany čínské vlády, což vedlo k poklesu kotací v tomto segmentu.

Na pozadí všeobecného pesimismu pocítily tlak také akcie významných čínských společností kótovaných na amerických burzách. Například Alibaba Group, JD.com a PDD Holdings klesly o 5,4 %, 7,5 % a 5,7 % v návaznosti na pokles čínských domácích indexů.

Energetický sektor pod palbou: Proč ropa ustoupila?

Největší ztráty zaznamenal energetický sektor (.SPNY), který se propadl o 2,6 %, což je největší denní pokles od 20. srpna. Důvodem je korekce cen ropy po jejich rychlém růstu na začátku týdne. Obavy ze zpomalení globální poptávky a nejistota kolem ekonomických stimulů v Číně oslabily podporu ropy, což se projevilo v kotacích energetických společností.

Výsledková sezóna: Trh vyhlíží výsledky bankovních gigantů

Investoři se také zaměřují na výsledkovou sezónu za třetí čtvrtletí. Tento pátek se pozornost zaměří na velké americké banky, které jako první představí své hospodářské výsledky. Podle analytiků LSEG se očekává, že průměrné tempo růstu zisků společností z indexu S&P 500 se bude pohybovat kolem 5 %.

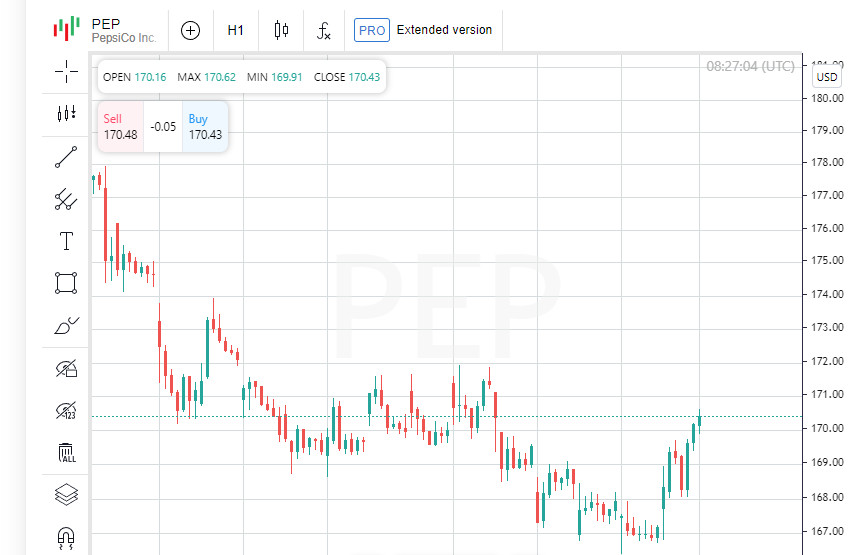

PepsiCo překvapuje: Zisk překonal očekávání

Mezi společnostmi, které v úterý reportovaly, vynikala společnost PepsiCo. Největší výrobce nápojů a pochutin si po zveřejnění údajů o upraveném zisku za akcii, který překonal očekávání trhu, polepšil o 1,9 %. I přes snížení celoroční prognózy růstu tržeb investoři přijali výsledky společnosti jako pozitivní signál, což pomohlo podpořit růst jejích akcií.

V prostředí rostoucího zájmu o údaje a makroekonomické pokyny trh nadále vyvažuje očekávání uvolnění Fedu s obavami z globálních ekonomických rizik. Další zprávy o výsledcích hospodaření by mohly být určujícím faktorem pro další směřování akciových trhů.

Obchodování na Wall Street: Investoři v očekávání nových údajů vyrovnávají ztráty

Americké akciové trhy zakončily úterní obchodování pozitivně poté, co indexy S&P 500 a Nasdaq zaznamenaly výrazné zisky. Díky zmírnění geopolitického tlaku a signálům z technologického sektoru se akciové indexy dokázaly částečně zotavit z předchozích poklesů. Celkový objem obchodů na amerických burzách činil 11,57 mld. akcií, což je pod průměrem za 20 seancí, který činí 12,1 mld. akcií.Rally v USA zastínila slabé čínské stimuly

Rally na světových trzích byla z velké části tažena rally na Wall Street, která dokázala vyvážit zklamání investorů z nedostatku konkrétních podpůrných opatření ze strany Číny. Účastníci trhu netrpělivě očekávají podrobnosti o možných stimulačních opatřeních, ale prozatím se jejich pozornost přesouvá k nadcházejícím makroekonomickým zprávám z USA a k zahájení čtvrtletní výsledkové sezóny.

Technologický sektor táhne index vzhůru: S&P 500 je zpátky ve hře

Americké indexy včera předvedly sebevědomé oživení poté, co den předtím klesly o 1 %. Obzvláště silný skok zaznamenal technologický sektor, kde si index S&P 500 (.SPX) připsal 0,97 %, vzrostl o 55,19 b. a uzavřel na úrovni 5 751,13 b. Index Nasdaq Composite (.IXIC) naopak posílil o 1,45 %, vyskočil o 259,01 b. a seanci zakončil na úrovni 18 182,92 b. Index Dow Jones Industrial Average (.DJI) si připsal 0,30 % a vzrostl o 126,13 b. na 42 080,37 b.Pondělní pokles: Co ho způsobilo?

Pokles na začátku týdne způsobily obavy z eskalace konfliktu na Blízkém východě a přehodnocení očekávání ohledně měnové politiky Fedu. Silné údaje o americkém trhu práce, zveřejněné v pátek, zvýšily obavy, že Fed nebude s uvolněním své politiky pospíchat, což vedlo ke snížení chuti investorů riskovat.

Čekání na nový signál: Co ukáže inflace?

Veškerá pozornost se nyní soustředí na čerstvé údaje o inflaci, které budou zveřejněny ve čtvrtek. Index spotřebitelských cen (CPI) bude důležitým ukazatelem pro určení dalšího směřování měnové politiky Federálního rezervního systému. Pokud se inflace ukáže být vyšší, než se očekávalo, mohlo by to posílit současná očekávání, že Fed zaujme vůči úrokovým sazbám tvrdší postoj.Bankovní sektor se připravuje na začátek výsledkové sezóny

Také investoři se připravují na začátek sezóny podnikového výkaznictví – největší americké banky, které tradičně zveřejňují své hospodářské výsledky jako první, ji odstartují koncem tohoto týdne. Pozornost se zaměří na jejich komentáře ke stavu ekonomiky a výhledu na změnu měnové politiky.

Výhled do budoucna: Co bude na trzích dál?

S oživením amerických indexů a zmírněním geopolitických obav zůstává nálada investorů do značné míry závislá na nadcházejících makroekonomických údajích a výsledcích hospodaření podniků. Inflace, trh práce a strategie Fedu budou v nadcházejících týdnech určovat dynamiku obchodování a ovlivňovat rizikový apetit investorů, a tedy i udržitelnost současné rally.

Evropské trhy pod tlakem: Co se stalo?

Evropské akciové indexy v úterý uzavřely níže, protože investory zklamal nedostatek konkrétních informací o nových fiskálních stimulech v Číně. Očekávání trhu se nenaplnila, což vedlo k poklesu akcií zaměřených na čínskou poptávku, jako jsou těžaři a výrobci luxusního zboží.

Globální ukazatele: Komu se podařilo udržet si pozici?

Globální akciový index MSCI vykázal malý zisk, když vzrostl o 0,15 % na 844,96 b., a to díky částečnému oživení na amerických a asijských trzích. Panevropský index STOXX 600 však klesl o 0,55 %, což odráží všeobecnou pesimistickou náladu na kontinentálních trzích.Hongkong v epicentru nepokojů: Index Hang Seng klesá rekordním tempem

Nejvíce zklamala dynamika hongkongského indexu Hang Seng, který se propadl o 9,4 %, což je největší pokles od roku 2008. Stalo se tak poté, co šéf čínské Národní komise pro rozvoj a reformy Zheng Shanjie ujistil, že ekonomika země "sebevědomě" směřuje ke svým cílům pro rok 2024. Kromě toho poznamenal, že úřady hodlají nasměrovat 200 mld. jüanů (asi 28,36 mld. amerických dolarů) na podporu regionálních projektů a investic do infrastruktury. Investoři však očekávali mnohem více, protože nedostatek konkrétních kroků a nových podpůrných opatření vyvolal pochybnosti o schopnosti Pekingu účinně čelit současnému hospodářskému poklesu.

Čínské akcie klesají: Nedůvěra ve slova vlády

Po skončení státního svátku vykázaly čínské akciové indexy, jako například Shanghai Composite a CSI300, prudký pokles, a to o 4,6 %, respektive 5,9 %. Tyto ztráty fakticky "sežraly" značnou část nedávných zisků nahromaděných v souvislosti s očekáváním rozsáhlých hospodářských stimulů. Pokles indexů byl reakcí na nejistotu spojenou s plány čínské vlády a nedostatek jasných signálů o dalších ekonomických stimulech.

Dluhopisy a sazby: USA v režimu vyčkávání

Na trhu amerických státních dluhopisů mezitím došlo k mírnému poklesu výnosů, což odráželo opatrnost investorů v nejistém prostředí. Účastníci trhu nadále pozorně sledují signály Federálního rezervního systému a snaží se pochopit, jak makroekonomické údaje a postoj regulátora ovlivní trajektorii úrokových sazeb.

Co bude dál? Investoři hledají nové benchmarky

Na pozadí všeobecného poklesu akciových trhů zaujali investoři vyčkávací postoj. V centru pozornosti zůstávají nadcházející zprávy o inflaci a ziscích podniků v USA. V nadcházejících dnech právě tyto údaje určí další směr vývoje amerických i mezinárodních indexů. Jakékoli překvapení, ať už pozitivní nebo negativní, by mohlo vyvolat výrazné změny na trzích, zejména na pozadí křehké důvěry ve vyhlídky na oživení čínské ekonomiky .

Zatímco trhy hledají nové referenční body, do popředí se dostává otázka důvěry v kroky centrálních bank a vlád: jejich rozhodnutí mohou buď podpořit náladu investorů, nebo prohloubit volatilitu na finančních trzích.

Intriky přetrvávají: Trhy jsou zvědavé, co Fed udělá

Podle nejnovějších údajů nástroje CME FedWatch Tool se pravděpodobnost, že Federální rezervní systém v listopadu sníží sazby o 25 bazických bodů, odhaduje na 87,3 %. Stále však existuje malá šance – 12,7 % – že se Fed rozhodne ponechat sazby beze změny. Ještě před týdnem měl trh jiný názor: očekávání snížení sazeb byla téměř plně započítána, ale nejistota ohledně rozsahu dalšího kroku snížila pravděpodobnost agresivnějšího uvolnění o 50 bazických bodů.

Výnosy amerických státních dluhopisů zůstávají stabilní

Výnos desetiletého amerického státního dluhopisu, který je pro trhy klíčovým benchmarkem, klesl o 0,6 bazických bodů na 4,02 %. Tak malá změna naznačuje pokračující opatrnost v souvislosti s přetrvávajícími spekulacemi o dalších krocích Fedu a makroekonomické situaci v zemi.

Ropa: Od oživení ke korekci

Po nedávné rally vyvolané geopolitickými riziky ceny ropy prudce korigovaly směrem dolů. Hlavní příčinou poklesu je zmírnění obav z přerušení dodávek v souvislosti s vojenským konfliktem na Blízkém východě a zlepšující se povětrnostní podmínky v Mexickém zálivu. Americká ropa WTI ztratila 4,63 % na 73,57 USD za barel, zatímco ropa Brent rovněž klesla, a to o 4,63 % a uzavřela na 77,18 USD za barel.

Blízký východ v centru pozornosti: Netanjahu rozšiřuje ofenzivu

Vojenské napětí na Blízkém východě pokračuje a zatěžuje globální trhy. Izraelský premiér Benjamin Netanjahu oznámil, že při náletech byli zabiti dva klíčoví nástupci zabitého vůdce Hizballáhu, čímž došlo k další eskalaci konfliktu. Zástupce vůdce skupiny mezitím ponechal otevřené dveře pro rozhovory o příměří, čímž zvýšil naději na možné zmírnění napětí. Tyto komentáře přišly jen několik hodin poté, co Izrael rozšířil svou ofenzívu proti milicím podporovaným Íránem.

Měnové trhy: Dolar pod tlakem, libra a euro v pozitivním teritoriu

Dolarový index, který sleduje vývoj dolaru vůči koši šesti hlavních měn, se nezměnil a uzavřel na úrovni 102,48. Euro mezitím vykázalo mírné posílení, když přidalo 0,04 % na 1,0978 USD. Japonský jen oslabil o 0,07 % a dolar vzrostl na 148,29 jenu za jednotku americké měny. Naopak libra posílila o 0,13 % a vzrostla na 1,31 USD, což svědčí o důvěře v podmínkách relativní stability na evropských trzích.

Nejistota přetrvává: Co čeká trhy v budoucnu?

Současné výkyvy na finančních trzích odrážejí rozporuplnou náladu investorů. Uprostřed geopolitického napětí a volatilních komoditních trhů se pozornost obchodníků přesouvá k makroekonomickým zprávám a nadcházejícím zasedáním centrálních bank. Zveřejnění údajů o inflaci v USA a další signály z Fedu by se mohly stát katalyzátory jak dalšího růstu, tak nového kola volatility na světových trzích.

Klíčová slova: Akciové indexy | Akciový index | Inflace | Nasdaq | Dow Jones | USA | Apple | Ceny ropy | Výsledková sezóna | Ropa Brent | Ropa WTI | Akciové trhy | Měnové trhy | Sazby | Akcie | Benchmark | CME | Dolarový index | Dow Jones Industrial | Ekonomika | Euro | Fed | Index spotřebitelských cen | Japonský jen | Korekce | Měny | Rally | Ropa | S&P 500 | Výnos | Wall Street | Úrokové sazby | Banky | USD | Dluhopisy | Obchodování | Regulátor | Objem obchodů | Index MSCI | Panevropský index | Shanghai Composite | Indexy | Čínské akcie | Investoři | Pravděpodobnost | Výnosy dluhopisů | Zisk | Optimismus | Výsledky | Vývoj dolaru | Stoxx 600 | Nasdaq Composite | Obchodníci | Index | Investiční strategie | Brent | Dolar | Hang Seng | Index Dow Jones | Index Hang Seng | Index Nasdaq | Index S&P 500 | Investiční | Libra | Ropy | Signály | SPX | Stoxx | Trh | Volatility | WTI | Zpráva | Zprávy | Zisky | Zaměstnanost | Komise | Federální rezervní systém | Bankovní sektor | MSCI | CSI300 | Hospodářské výsledky | Globální trhy | Evropské trhy | Pozornost investorů | Americké akciové indexy | Hlavní indexy | Alibaba | Propad | Americká ropa WTI | S&P | Benchmarky | Ztráty | Pokles výnosů | Americké indexy | Nejistota | Tempo růstu | Tesla | Výhled | Americké akciové trhy | Krize | Opatření na podporu ekonomiky | Výnosy | Ekonomické údaje | Údaje o inflaci | Výkyvy na finančních trzích | Očekávání | CME FedWatch | Zklamání investorů | Makroekonomické zprávy | Začátek výsledkové sezóny | Průmyslový index Dow Jones | Panevropský index STOXX 600 | Index Stoxx 600 | Globální akciový index | Technologický Nasdaq | Akcie klesají | Snížení sazeb | FedWatch Tool | Výnosy amerických státních dluhopisů | Očekávání trhu | Hongkong | Objem | Trh práce | Alibaba Group | Glenmede | Index DOW | Celkový objem obchodů | Co bude | Největší pokles | Vyhlídky | Pozornost obchodníků | Technologický sektor | Rozvoj | Směřování měnové politiky | Prognózy | Výhled do budoucna | Nálada | Čínské vlády | Měnové politiky | Napětí na Blízkém východě | Hospodaření | Eskalace konfliktu | Ukazatele | Obchodování na Wall Street | Výsledkové sezóny | Nejnovější údaje | Trhy | Pokles | Pochybnosti | Sazby beze změny | Palantir | Americké banky | Čínské stimuly | FedWatch | Největší ztráty | Vývoj | Výkyvy | Makroekonomické údaje | Prudký pokles | Technologičtí giganti | Stimuly | Hlavní americké indexy | Kroky centrálních bank | Růst | Signál | Izrael | Ekonomiky | Práce | Údaje | Velké americké banky | USD za barel | Rizikový apetit | Posílení | Denní pokles | Blízký východ | PEPSICO | JD.com | Chování trhu | Index Nasdaq Composite | Apetit investorů | Izraelský premiér | Benjamin Netanjahu | Šance | Ceny | Nvidia | Energetický sektor | Americké měny | Pokles indexu | Oživení čínské ekonomiky | PDD | Palo Alto Networks | Palantir Technologies | Nálada investorů | JD | Palo Alto | Těžaři | Plány | Technologie | Chování | Společnosti | Opatření | Signály z Fedu | Pozornost | Meta | Meta Platforms | Společnost | Výsledky společnosti | 3М | CME FedWatch Tool | Zmírnění obav | Dow Jones Industrial Average | Indexy S&P | Rostoucí akcie | Rychle rostoucí akcie | Evropské akciové indexy | Údaje o indexu spotřebitelských cen | Udržitelnost | Americká ropa | Index Dow Jones Industrial Average | Index Dow Jones Industrial | LSEG | Globální akciový index MSCI | OCI | Největší americké banky | Pozitivní signál | Vice | Společnost Nvidia | Směřování | Společnosti z indexu | Magnificent Seven | Co bude dál? | Eskalace | Eskalace konfliktu na Blízkém východě | Rok 2024 | PDD Holdings | Platforms | Magnificent | DJI | Povětrnostní podmínky | Nasdaq a S&P 500 | Nasdaq a S&P | Vlády | Významný krok | Sektor informačních technologií | S&P 500 a Nasdaq | Úřady | Účastníci trhu | Akcie vzrostly | Předchozí seance | Body | Premiér Benjamin Netanjahu | Premiér Benjamin | Zprávy o inflaci | Výrobci luxusního zboží |

Čtěte více

-

PepsiCo kupuje značku prebiotických limonád Poppi za více než 1,6 miliardy dolarů

Gigant v oblasti potravin a nápojů PepsiCo oznámil akvizici značky prebiotických limonád Poppi za 1,95 miliardy dolarů. Po zahrnutí daňových výhod ve výši 300 milionů dolarů činí čistá kupní cena 1,65 miliardy dolarů. -

Pepsi Cola, Coca-Cola a odvětví nápojů

PepsiCo Inc. (PEP) a Coca-Cola Co. (KO) měli v poslední době potíže zvýšit prodej sladkých, nasycených nápojů, jeliož více a více konzumentů přechází ke zdravějším variantám. I přes to se ale PepsiCo podařilo dnes ráno získat za druhé čtvrtletí zisk. Má totiž navrch, nespoléhá se jen na prodej nápojů. -

PepsiCo navyšuje podíl v Celsius za 585 milionů USD, přebírá vedení v energetických nápojích

Společnost PepsiCo posiluje svou pozici na trhu s energetickými nápoji – v rámci nové transakce za 585 milionů USD navýší svůj podíl ve firmě Celsius Holdings na 11 %. Podle informací agentury Bloomberg součástí dohody je i převod značky Rockstar Energy v USA a Kanadě pod Celsius, zatímco PepsiCo si ji ponechá na mezinárodních trzích. -

PepsiCo oživuje prodeje nápojů v USA – pomohla klasická i zdravá soda

Společnost PepsiCo Inc. vykázala v posledním čtvrtletí vyšší než očekávané tržby, přičemž klíčovou roli sehrál návrat růstu v americké divizi nápojů. Segment zaznamenal meziroční nárůst o 2 %, což představuje nejlepší výsledek za téměř dva roky. -

PepsiCo pod tlakem! Objem prodejů klesá. Dosáhla firma svého limitu? 📉

Výsledková sezóna je opět tady a jednou z prvních zajímavých společností, která zveřejnila své výsledky, je výrobce nápojů a jídla PepsiCo. Tržby a zisky firmy mírně rostou díky zvyšování cen, ale podle všeho narazila na svůj limit – objemy prodejů v některých oblastech výrazně klesají. Co to znamená pro budoucnost PepsiCo? -

PepsiCo prohlubuje sázku na energetické nápoje investicí 585 milionů USD do Celsius

Společnost PepsiCo významně zvýšila svůj podíl v Celsius Holdings nákupem konvertibilních prioritních akcií za 585 milionů USD, čímž posílila svůj vlastnický podíl na přibližně 11 %, čímž potvrzuje svůj ambiciózní vstup do rychle rostoucího segmentu energetických nápojů. -

PepsiCo překvapila výsledky a plánuje zlevňovat

PepsiCo Inc., výrobce značek jako Lay’s, Gatorade nebo Pepsi, zveřejnila lepší než očekávané hospodářské výsledky za 4. čtvrtletí, podpořené silnou poptávkou na zahraničních trzích. Společnost zároveň oznámila ambiciózní program zpětného odkupu akcií ve výši 10 miliard USD a potvrzuje tím důvěru ve vlastní růstový potenciál. -

PepsiCo reportovalo lepší než očekávaný jádrový zisk na akcii, na pozici CFO nastoupí muž z Walmartu

Americký výrobce nápojů a potravin PepsiCo reportoval výsledky hospodaření za 3Q fiskálního roku 2025. Společnost oznámila lepší než očekávaný jádrový zisk na akcii, tržby taktéž překonaly průměrný tržní konsensus. Naopak pod odhady byl reportovány organické tržby a provozní zisk. Společnost oznámila změny ve vedení, konkrétně na pozici CFO. Novým finančním ředitelem se stal Steve Schmitt, který působil na stejné pozici ve Walmartu. -

PepsiCo roste o 3 % po odhalení 4miliardového podílu Elliot Management 📈

Akcie PepsiCo (PEP.US) se dnes snaží o odraz, když vzrostly o více než 3 % poté, co aktivistický fond Elliott Management oznámil, že vlastní podíl ve výši 4 miliard USD. Po otevření seance na Wall Street však vidíme na akciích PepsiCo prodejní tlak, protože investoři „prodávají“ zprávu. Společnost čelí problémům s klesajícími objemy a spotřebitelé nepřijímají vyšší ceny produktů, což tlačí na tržby a růst podnikání. -

PepsiCo Shares Surge 6% After Strong Quarterly Results, Signalling Potential Rebound

Akcie PepsiCo vzrostly o více než 6 % po zveřejnění nejnovějších čtvrtletních výsledků, což signalizuje začátek oživení po dvou letech podprůměrné výkonnosti. -

PepsiCo zaznamenala pokles ziskovosti ve 3Q24 📊

PepsiCo (PEP.US) dnes mírně roste po zveřejnění svých výsledků za 3Q24. Výsledky společnosti byly většinou v souladu s očekáváními, ale mírně snížila svůj výhled tržeb kvůli stažení některých produktů v segmentu Quaker Foods a bojkotům jejích produktů na Blízkém východě. -

PepsiCo za 2Q reportovalo tržby i očištěný zisk na akcii nad očekáváním Wall Street

Americký výrobce nápojů a potravin PepsiCo oznámil výsledky hospodaření za druhý kvartál fiskálního roku 2025, který skončil 14. června 2025. Společnost zaznamenala meziroční růst tržeb, přestože se očekával mírný pokles. Výrazně zde pomohl segment EMEA, kde tržby překonaly očekávání. Provozní ziskovost byla negativně ovlivněna zaúčtováním snížení hodnoty značek Rockstar a Be & Cherry, společnost zachovala celoroční výhled pro 2025 a snížila očekávaný negativní vliv vývoje měnových kurzů v letošním roce. -

PepsiCo zlepšuje výhled zisku díky poptávce po zdravějších nápojích a slabšímu dolaru

Společnost PepsiCo oznámila, že očekává menší pokles celoročního zisku, než původně předpokládala. Tento pozitivní vývoj podporuje rostoucí poptávka po energetických nápojích a zdravějších variantách limonád v USA, stejně jako oslabení amerického dolaru, které snižuje tlak na její zahraniční příjmy. -

PepsiCo ztrácí 3 % po smíšených výsledcích a výhledu 📊

Čistý zisk společnosti PepsiCo (PEP.US) překonal odhady, ale poprvé po téměř čtyřech letech klesly čtvrtletní tržby o 0,5 %, což může být pro prodejce důvodem k přehodnocení obchodních vyhlídek v prostředí nižší očekávané inflace, která omezuje zvyšování marží v závislosti na cenách. Tento pokles tržeb je přičítán vysokým nákladům na úvěry a sníženým úsporám, které ovlivnily spotřebitele během prázdninového čtvrtletí, přičemž celková poptávka v Severní Americe byla zklamáním. -

PepsiCo zveřejnilo výsledky za 4Q, zvyšuje dividendu a spouští nový program zpětného odkupu akcií

Americký výrobce nápojů a potravin PepsiCo zveřejnil výsledky hospodaření za čtvrté čtvrtletí fiskálního roku 2025, které skončilo 27. prosince 2025. Čisté tržby meziročně vzrostly o 5,6 % na 29,34 mld. USD, čímž překonaly odhady analytiků (28,95 mld. USD). Očištěný zisk na akcii dosáhl 2,26 USD při očekávání 2,23 USD. Společnost zároveň oznámila zvýšení anualizované dividendy o 4 % na 5,92 USD a nový program zpětného odkupu akcií v objemu až 10 mld. USD. -

Pepsi v premarketu posiluje díky dobrým výsledkům za 4. čtvrtletí a zvýšení dividendy

Akcie Pepsi (PEP.US) vzrostly před úvodním zvoněním o více než 1,5 % poté, co nápojový a občerstvovací gigant zveřejnil lepší než očekávané čtvrtletní údaje, zejména díky zvýšení cen. Společnost se rovněž rozhodla zvýšit roční dividendu. -

Pepsi získává 2 % po pozitivních příjmech za 3. čtvrtletí 📈

PepsiCo (PEP.US) oznámila finanční výsledky, které překonaly očekávání analytiků a pomohly akciím vrátit se z bezprecedentních přeprodaných úrovní. PepsiCo také zvýšila svůj celoroční výhled zisku a akcie před otevřením Wall Street posílily o 2 %. -

Pepsi – Propíchnutí podpory

Pepsi prolomila čtvrteční podporu ve formě díry z 23. března 2018 (105,94 USD – 106,2 USD ). Obchodníci tak mají otevřenou cestu k otestování úrovně z 15. února 2018 (104,77 dolarů – 105 dolarů). Další potenciální podpora se nachází kolem minima z 1. února 2018 (102,98 dolarů – 103,25 dolarů). Další podpora je v oblasti hodnoty ze 17. ledna 2018 (101,06 $ – 101,25 $). Nejbližší odpor se nachází na úrovni maxima z 19. dubna 2018 (106,75 dolarů – 106,94 dolarů). Po průlomu této hranice bude možné očekávat zvýšení na zhruba 110 dolarů. -

Periféria bojuje o každé euro rastu

US akcie na nových rekordochAmerická ekonomika pokračuje v zlepšovaní svojej kondície, kedy boli v piatok zvere... -

Periféria stále v problémoch

Index Dow Jones Industrial Average 30 včera ukončil obchodovanie na nových rekordných maximách. Vzhľadom na to, že index posledné mesiace s rastom váhal, ide o veľmi pozitívnu informáciu. Rast zaznamenalo až 27 komponentov indexu, pričom najviac sa darilo akciám firmy Microsoft (+4,2%). Firma totiž stále nenašla náhradu za odchádzajúceho CEO Steva Ballmera, no hovorí sa o tom, že by firmu mohol riadiť aktuálny riaditeľ automobilky Ford, ktorej sa posledné roky darí.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Index Russell 2000 - Intradenní výhled 6.2.2026

NZD/USD - Intradenní výhled 6.2.2026

GBP/JPY - Intradenní výhled 6.2.2026

EUR/JPY - Intradenní výhled 6.2.2026

EUR/GBP - Intradenní výhled 6.2.2026

ČNB varovala před subjektem Finprime.pro

Bitcoin - Intradenní výhled 6.2.2026

Připravuje se NZD/CAD na odraz a změnu trendu?

EUR/CAD oslabil do klíčové nákupní zóny, čeká nás odraz nebo průlom?

ČNB zhoršila odhad letošního schodku veřejných financí

Index Russell 2000 - Intradenní výhled 6.2.2026

NZD/USD - Intradenní výhled 6.2.2026

GBP/JPY - Intradenní výhled 6.2.2026

EUR/JPY - Intradenní výhled 6.2.2026

EUR/GBP - Intradenní výhled 6.2.2026

ČNB varovala před subjektem Finprime.pro

Bitcoin - Intradenní výhled 6.2.2026

Připravuje se NZD/CAD na odraz a změnu trendu?

EUR/CAD oslabil do klíčové nákupní zóny, čeká nás odraz nebo průlom?

ČNB zhoršila odhad letošního schodku veřejných financí

Blogy uživatelů

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Forexové online zpravodajství

„OO“ aneb Ozdravné odpákování

Údaje o průmyslové výrobě za loňský prosinec a za celý rok 2025

📈Wall Street se zotavuje, VIX klesá o 5 % 🗽Co nám ukazuje výsledková sezóna v USA?

Amazon plánuje investice do AI až 200 miliard dolarů, akcie reagují poklesem

Bitcoin klesá a stahuje s sebou i akcie společnosti Strategy

Graf dne: EUR/USD po datech z Evropy a slabším americkém trhu práce

Akciové trhy 6. února: S&P 500 a NASDAQ prudce klesly

Gen Digital ve 3Q zvýšil výnosy o 26 %, výhled odpovídal odhadům

CSG získala exportní kontrakt na dodávky vozidla Patriot

Výsledek zahraničního obchodu za prosinec předčil očekávání

„OO“ aneb Ozdravné odpákování

Údaje o průmyslové výrobě za loňský prosinec a za celý rok 2025

📈Wall Street se zotavuje, VIX klesá o 5 % 🗽Co nám ukazuje výsledková sezóna v USA?

Amazon plánuje investice do AI až 200 miliard dolarů, akcie reagují poklesem

Bitcoin klesá a stahuje s sebou i akcie společnosti Strategy

Graf dne: EUR/USD po datech z Evropy a slabším americkém trhu práce

Akciové trhy 6. února: S&P 500 a NASDAQ prudce klesly

Gen Digital ve 3Q zvýšil výnosy o 26 %, výhled odpovídal odhadům

CSG získala exportní kontrakt na dodávky vozidla Patriot

Výsledek zahraničního obchodu za prosinec předčil očekávání

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Weber (ECB, prezident Bundesbanky)

Ken Veksler's Market Commentary

Fundamentálny výhľad dňa

Analýza indikátoru cloud Ichimoku na zlatě 24. dubna 2023

Rozbřesk: Konec superhrubé mzdy na obzoru

Trump a Xi Jinping sa stretnú na summite krajín G-20

Akciové trhy 6. února: S&P 500 a NASDAQ prudce klesly

Frankfurtská burza zahajuje obchodování bez výraznější změny

Dohoda o dlhovom strope

Neoficiálne potvrdenie dohody

Weber (ECB, prezident Bundesbanky)

Ken Veksler's Market Commentary

Fundamentálny výhľad dňa

Analýza indikátoru cloud Ichimoku na zlatě 24. dubna 2023

Rozbřesk: Konec superhrubé mzdy na obzoru

Trump a Xi Jinping sa stretnú na summite krajín G-20

Akciové trhy 6. února: S&P 500 a NASDAQ prudce klesly

Frankfurtská burza zahajuje obchodování bez výraznější změny

Dohoda o dlhovom strope

Neoficiálne potvrdenie dohody

Blogy uživatelů

Kľúčová úroveň na Čínskom yuane bola prerazená a iné exotiky

Bernanke nepřekvapil. Přesto rozkmital akcie i FOREX

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Funguje vůbec Elliottova vlnová teorie?

Praktické okénko - dva otevřené obchody s rozdílným výsledkem

Než začnete obchodovat trend – přečtěte si toto!

Kryptomeny ako „bezpečný prístav“?

Praktické okénko: Přichází čas shortování akcií?

Moje cesta prop tradingem: Myslíte si, že 5% ztráta je maličkost? V prop tradingu to může být konečná

Kľúčová úroveň na Čínskom yuane bola prerazená a iné exotiky

Bernanke nepřekvapil. Přesto rozkmital akcie i FOREX

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Funguje vůbec Elliottova vlnová teorie?

Praktické okénko - dva otevřené obchody s rozdílným výsledkem

Než začnete obchodovat trend – přečtěte si toto!

Kryptomeny ako „bezpečný prístav“?

Praktické okénko: Přichází čas shortování akcií?

Moje cesta prop tradingem: Myslíte si, že 5% ztráta je maličkost? V prop tradingu to může být konečná

Vzdělávací články

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

Daně z tradingu a investic - jak danit zisky jako trader a investor

Statistika obchodů

Kopírování strategií od úspěšných traderů

Proč v tradingu neexistuje svatý grál

Globální makro trading

Nejčastější emoce v obchodování

Začněte si vydělávat tradingem pomocí této jednoduché metody

Tomáš Vranka (XTB): Trhy přežijí všechno. Největším nepřítelem investora je jeho psychika

Ochrana proti změně - Co je to Hedging (1/2)

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

Daně z tradingu a investic - jak danit zisky jako trader a investor

Statistika obchodů

Kopírování strategií od úspěšných traderů

Proč v tradingu neexistuje svatý grál

Globální makro trading

Nejčastější emoce v obchodování

Začněte si vydělávat tradingem pomocí této jednoduché metody

Tomáš Vranka (XTB): Trhy přežijí všechno. Největším nepřítelem investora je jeho psychika

Ochrana proti změně - Co je to Hedging (1/2)

Tradingové analýzy a zprávy

NZD/USD - Intradenní výhled 6.2.2026

Míra inflace v eurozóně v září klesla na 4,3 procenta, čekal se mírnější pokles

Technická analýza USD/JPY a GBP/NZD

Swingové obchodování EUR/USD 9.10.2024

Forex: Koruna na eurovolby nereagovala

Ceny zlata a stříbra pokračují v poklesu

Forex: Technická analýza GBP/USD

MMF: Světová ekonomika letos vzroste nejméně od finanční krize

Hyundai chystá novou řadu elektromobilů, akcie prudce posílily

Nejsilnější a nejslabší měny 1.6.2020

NZD/USD - Intradenní výhled 6.2.2026

Míra inflace v eurozóně v září klesla na 4,3 procenta, čekal se mírnější pokles

Technická analýza USD/JPY a GBP/NZD

Swingové obchodování EUR/USD 9.10.2024

Forex: Koruna na eurovolby nereagovala

Ceny zlata a stříbra pokračují v poklesu

Forex: Technická analýza GBP/USD

MMF: Světová ekonomika letos vzroste nejméně od finanční krize

Hyundai chystá novou řadu elektromobilů, akcie prudce posílily

Nejsilnější a nejslabší měny 1.6.2020

Témata v diskusním fóru

Japonsko vzhůru nohama

Burzovní grafy: Druhá červená svíčka v řadě, katastrofa se ale zatím stále nekoná

Červenec 2022: Výsledky tradingu institucionálních objednávek

Praktická ukázka: Jak to pěkně dopadlo

Fed po delší době pomohl dolaru, ten dál koriguje své dřívější ztráty

Výběr z nedělní přípravy: Měnové páry USD/CHF a GBP/CHF

Eurodolar - Chat

Jak vidí rok 2016 banky a forexoví brokeři

Kryptoměny

Bitcoin

Japonsko vzhůru nohama

Burzovní grafy: Druhá červená svíčka v řadě, katastrofa se ale zatím stále nekoná

Červenec 2022: Výsledky tradingu institucionálních objednávek

Praktická ukázka: Jak to pěkně dopadlo

Fed po delší době pomohl dolaru, ten dál koriguje své dřívější ztráty

Výběr z nedělní přípravy: Měnové páry USD/CHF a GBP/CHF

Eurodolar - Chat

Jak vidí rok 2016 banky a forexoví brokeři

Kryptoměny

Bitcoin