Ticker Tape by TradingView

Fidelity International: Výhled 2024

Komentář Andrewa McCafferyho, globálního CIO společnosti Fidelity International

Nikdy jsem nespravoval peníze tak, že bych přesně věděl, co se stane za 12 měsíců. Můžu mít osobní názor, ale dobré investování vyžaduje disciplínu, otevřenou mysl a připravenost reagovat na měnící se skutečnosti.

Porozumět velkým ekonomickým, sociálním nebo politickým změnám je často možné až ve fázi, kdy jsou již v plném proudu a kdy jsou pevně zakotveny nové trendy. Aktuálně se nacházíme v první fázi dramatické změny režimu – od nízké inflace a stále klesajících úrokových sazeb k něčemu jinému. Ono „něco jiného“ s sebou přinese větší ekonomickou volatilitu, riziková prémie za držbu aktiv proto bude vyšší. Očekáváme, že sazby budou mít tendenci růst a výnosy z akcií budou v jednotlivých zemích a regionech mnohem diferencovanější.

V tomto prostředí považuji za užitečnější uvažovat o různých scénářích: směrech, kterými by se ekonomiky a trhy mohly ubírat. Spolu s kolegy jsme odhadli, jak pravděpodobné podle nás jednotlivé scénáře jsou, což nám umožňuje se připravit s předstihem a v průběhu vývoje si pak všímat signálů, které daný výsledek buď podporují, nebo vyvracejí, a podle toho se přizpůsobit.

V tomto výhledu pro rok 2024 uvádíme čtyři makroekonomické scénáře pro vyspělé trhy, které by podle našeho názoru měli mít investoři na paměti při vývoji v roce 2024. Naši investiční manažeři pak vysvětlují, co by každý z nich znamenal pro jejich třídu aktiv. Níže naleznete ten nepravděpodobnější.

Rok 2024 bude opravdu zajímavý. Po celém světě proběhne výjimečná série voleb, a to na pozadí obnoveného zájmu o fiskální politiku. Snahou politiků je udržet vysoké rozpočtové deficity a různé formy vládních intervencí. Trhy ovšem začnou za tyto výdaje požadovat vyšší cenu. Značnou pozornost budeme také věnovat nákladům kapitálu, a to nejen u firem, ale také u států, přičemž zabývat se budeme nejen tím, co v krátkodobém horizontu způsobí úrokové náklady.

Nejvýznamnější volby budou samozřejmě ve Spojených státech. Ty jsou již dlouho cílem bezpečných investic a místem k uložení výnosů z obchodních přebytků, což pomáhá financovat veřejné i soukromé výdaje. Zdá se, že ve světě přesouvání výroby a klesající čínské poptávky po americkém zboží slábne takzvaná „přehnaná výsada“, spojená s vydáváním světové rezervní měny. Tyto trhliny by se mohly v roce 2024 snadno prohloubit a pro Federální rezervní systém představovat pokušení pozastavit, nebo dokonce zrušit měnová opatření, např. kvantitativní zpřísňování.

Čínský cyklus je v jiné fázi, což má důsledky pro ostatní asijské ekonomiky, které mohou těžit z čínské poptávky. Předkládaný výhled pro rok 2024 představuje možné scénáře vývoje i zde. Podobně jako západní ekonomiky se dále přizpůsobuje konci jedné éry a začátku jiné i Japonsko.

Snad největší posun představuje snaha o vybudování udržitelnějšího světa a úsilí politických činitelů, kteří se snaží přimět společnosti a investory, aby se dále orientovali na přechodovou ekonomiku. Zapojení sítě regulačních orgánů a odvětvových skupin prostřednictvím „celosystémového řízení“ bude důležité nejen v roce 2024, ale i v dalších letech, proto je tomuto tématu věnována pozornost i v předkládaném výhledu.

Svět je vždy nejistý. Toto období však patří mezi ty, kdy není přehnané hovořit o „změně režimu“. Investoři budou v roce 2024 muset zůstat pohotoví a být připraveni na zvraty, které vývoj přinese.

Cyklická recese

Podle Fidelity International je 60procentní pravděpodobnost, že tento scénář nastane

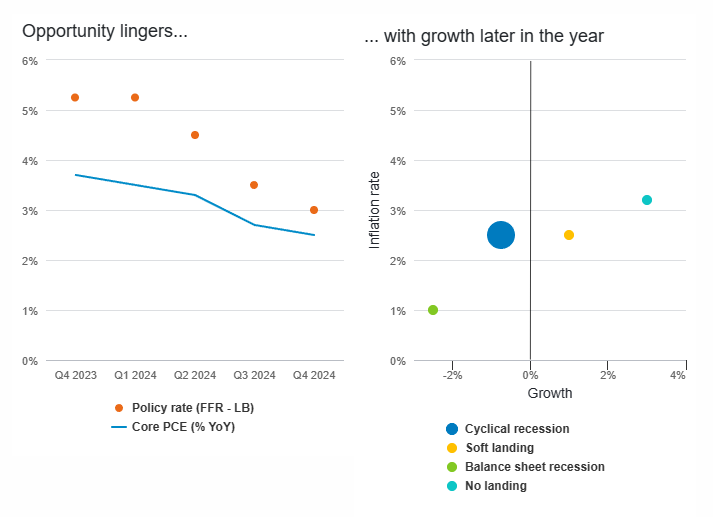

Cyklická recese by znamenala mírný hospodářský pokles, po němž by na konci roku 2024 nebo na začátku roku 2025 následoval návrat k růstu. Inflace by se po určitou dobu držela na zvýšených úrovních, než by se vrátila k původnímu cíli, čemuž by odpovídaly “vyšší úrokové sazby po delší dobu”. Až později by centrální banky přistoupily k jejich snížení. Toto je nyní základní scénář společnosti Fidelity International.

Graf 1: Cyklická recese: Inflace klesá k cíli – sazby ji po prvních problémech na trhu práce budou následovat

Zdroj: Fidelity International, říjen 2023.

Shrnutí: V našem základním scénáři by cyklická recese přinesla nižší hospodářský růst, který by mohl dopadnout zejména na společnosti s nižší tržní kapitalizací nebo společnosti nabízející zbytné zboží. Zájem by byl o akcie (mimo nekvalitní nebo menší tituly), zatímco v oblasti fixně úročených instrumentů by se pozornost nadále soustředila na vysoce kvalitní dluhopisy s krátkou dobou splatnosti.

- Určitá opatrnost panuje ohledně cyklických sektorů a určitých regionů z pohledu geografického.

- Kvůli perzistentní inflace preferujeme inflačně vázané dluhopisy, ačkoli z následného poklesu sazeb budou těžit spíše standardní dluhopisy.

- Potenciálně zlatý scénář pro investice do nemovitostí

Multi-asset

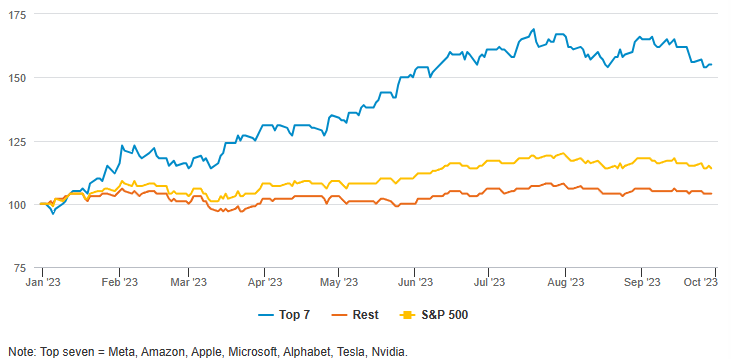

Cyklická recese představuje mírně rizikový scénář, který by stále nabízel dobré příležitosti pro investory, kteří umějí vybírat mezi sektory a lokalitami. Investoři by se neměli bát držet některé akcie, protože v pozdějším období roku trhy předpokládají hospodářské oživení. Obzvláště pozitivně by měly reagovat americké akcie (vyhnout se však nekvalitním a malým titulům). Atraktivně vypadají zejména akcie se střední kapitalizací a velká část indexu S&P 500, která letos nedosáhla ale výkonnosti akcií skupiny "Magnificent Seven" (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia a Tesla). Ocenění u amerických, dobře fungujících firem se solidními růstovými vyhlídkami vypadá přiměřeně. Společnosti s nízkou tržní kapitalizací by se na druhé straně mohly dostat do problémů v případě zpomalení nebo recese vzhledem k jejich urgentnější potřebě refinancování dluhu.

Graf 2: Sedm velkolepých akcií vede výkonnost indexu S&P 500

Zdroj: Fidelity International, říjen 2023.

Odtud naše preference hrát ve scénáři recese na vysoce kvalitní akcie a dluhopisy proti těm nízké kvality. Problém s refinancováním se v našem základním scénáři promítá i do preference dluhopisů investičního stupně a high yield emitentů s vyšším ratingem.

Dále očekáváme, že inflace v cyklické recesi zůstane po určitou dobu vyšší, než klesne zpět k cíli, a proto bychom v tomto scénáři upřednostňovali dluhopisy indexované na inflaci (nabízející "reálné výnosy") před nominálními dluhopisy. Trhy již zaceňují návrat inflace k cíli, ale investoři očekávají, že k tomu budou zapotřebí velmi vysoké reálné výnosy. V tomto scénáři by reálné výnosy klesaly ruku v ruce s návratem k růstu a v souladu s očekáváním centrálních bank.

Na některé rozvíjející se trhy jsme “long” bez ohledu na scénář vzhledem k atraktivnímu ocenění a individuálním ekonomickým cyklům, ale naše preference se lehce mění v závislosti na konkrétním scénáři. V případě recese představují trhy s dobrými defenzivními vlastnostmi Indie a Indonésie, které jsou navíc méně synchronizované s globálním cyklem. Upřednostňujeme také některé dluhopisy rozvíjejících se trhů v místních měnách (s kurzovým zajištěním) z důvodu poklesu globálních úrokových sazeb a absence výraznějších růstových problémů, které by poškozovaly důvěryhodnost nejvýznamnějších emerging markets.

- Henk-Jan Rikkerink, globální ředitel divize Solutions and Multi-Asset

Pevný výnos

Náš scénář cyklické recese počítá s inflací nad konsensem v první polovině roku 2024. Očekávali bychom, že série proinflačních překvapení přinese další vítr do plachet dluhopisům vázaných na inflaci. Bylo by to podobné jako v letech 2020/2021, kdy inflace zrychlila a inflačně vázané dluhopisy se splatnosti od jednoho do deseti let překonaly výkonnost standardních dluhopisů o přibližně 15 %. Pozitivní inflační překvapení by naznačovala slabší období pro standardní dluhopisy v první polovině roku 2024, a proto bychom v tomto scénáři upřednostnili inflačně vázané dluhopisy se střední dobou splatnosti.

Pokud výnosové křivky všech hlavních měn setrvají v inverzi, doporučili bychom opatrnějším investorům jako slušnou alternativu fondy peněžního trhu, které nabízejí vyšší výnosy než státní dluhopisy, a to téměř bez rizika.

Zde by měly pomoci centrální banky, které zůstávají v nejvyšší pohotovosti před trvalejší inflací. Dobře by mohly fungovat také vysoce kvalitní dluhopisy s krátkou dobou splatnosti (například v britských librách).

Dobrým obdobím pro dluhopisy by měla být druhá část roku 2024, kdy očekáváme rychlejší než očekávané snižování sazeb ze strany amerického Federálního rezervního systému. Pro investory s vyšší tolerancí k riziku se stanou nominální výnosy na cyklických maximech v určitém okamžiku neodolatelné a nabídnou lepší betu, než dluhopisy vázané na inflaci, byť správné načasování tohoto obchodu bude mimořádně obtížné.

- Steve Ellis, globální investiční ředitel pro fixní výnosy

Soukromé úvěry (Private credit)

V období cyklické recese bychom se zaměřili na další snižování rizika a posun k úvěrování dlužníků s nejsilnějšími rozvahami. Vzhledem k očekávanému obratu ve vývoji úrokových sazeb bychom očekávali určitý support na straně valuace.

Na trhu seniorních zajištěných úvěrů bychom upřednostňovali defenzivní sektory a firmy s obchodními modely s nízkými kapitálovými výdaji a transparentní ziskovou trajektorií. Zaměřili bychom se na společnosti, které mají spíše smluvní tržby, a také na ty, které budou disponovat pravděpodobně stabilnějšími cashflows, jako jsou firmy z oblasti zdravotnictví, technologií a podnikových služeb. Náklady na dluhovou službu by se začaly snižovat ruku v ruce s poklesem úrokových sazeb.

V tomto scénáři doporučujeme nadvážit jak strukturované úvěrové strategie, tak strategie přímého úvěrování, se zvláštním zaměřením na úvěrování defenzivních a B2B sektorů. Cyklická recese vyžaduje konzervativní přístup k výběru úvěrů, abychom se vyhnuli firmám s nadměrným zadlužením, a zaměřili se na společnosti, u nichž můžeme přímo ovlivnit strukturu byznysu.

V nejnižším segmentu trhu je již nyní zaceněno velké riziko poklesu. S příchodem cyklické recese tím pádem může nastat chvíle pro realokaci do zajímavých aktiv s nižším ratingem, která trh přehnaně vyprodal – ideálně jakmile bude oživení nadosah.

- Michael Curtis, vedoucí oddělení privátních úvěrových strategií

Akcie

Současné konsenzuální ziskové prognózy vypadají pro tento scénář příliš optimisticky, takže bychom očekávali tlak na jejich snížení. Vyplatilo by se hledat levné akcie na trzích, jako je Evropa a Japonsko, kde valuace zdaleka nepočítají s žádnou recesí. Japonsko je nyní vlastníkům akcií obzvláště nakloněno díky řadě reforem corporate governance. Očekávali bychom navíc posílení jenu, pokud by došlo ke snižování úrokových sazeb jinde ve světě.

V případě cyklické recese bychom byli opatrní v případě evropských cyklických společností, např. z odvětví průmyslu, ale očekávali bychom, že najdeme příležitosti mezi finančními podniky, které jsou oceněny atraktivně. V cyklické recesi se obvykle daří také titulům podobným dluhopisům, jako jsou utility, základní spotřební zboží a zdravotnictví.

Velké Británii by se v tomto scénáři nedařilo, protože zhruba pětinu trhu tvoří energetické a těžební společnosti, které by zpomalením hospodářského růstu utrpěly. Upřednostňovali bychom mezinárodní společnosti, zejména vysoce kvalitní, na širší ekonomice nezávislé tituly s pravidelnými tržbami a cenotvornou silou, díky nimž se udrží nad vodou i v horších podmínkách. Tyto podniky lze hledat v několika odvětvích, od spotřebního zboží po počítačový software.

V tomto scénáři by mohl nastat zajímavý vývoj na akciích s malou a střední kapitalizací. Tyto společnosti byly v roce 2023 zasaženy, když se potýkaly s vyššími úrokovými sazbami, a zlevnily tak v poměru k odhadům svých budoucích zisků (i když určitá nervozita ohledně jejich schopnosti tyto odhady naplnit přetrvává). Pokud na začátku roku přijdou další ekonomické problémy, pak by se small-cap akcie mohly dostat pod tlak, ale jakmile se dostaví určitá úleva v podobě poklesu úrokových sazeb, mohou mít menší akcie naopak větší růstový potenciál. Na rozdíl od velkých technologických společností, které v roce 2023 táhly svou výkonností celý trh, nejsou menší společnosti oceněny podle dokonalého scénáře a mohly by tak nabídnout širší bezpečnostní polštář.

- Ilga Haubelt, vedoucí oddělení akcií pro Evropu; Martin Dropkin, vedoucí oddělení akcií pro Asii a Tichomoří

Nemovitosti

Cyklická recese představuje v mnoha ohledech ideální scénář pro nemovitosti, protože nízká inflace je pro nemovitosti obvykle pozitivní. Navíc pokud pokles cen nemovitostí je již za námi (zejména v Evropě, a zvláště ve Velké Británii) a úrokové sazby taktéž dosáhly svého vrcholu, pak by zde měl být určitý potenciál ke zhodnocení. Na evropských trzích již mezi nabídkou a poptávkou panuje rovnováha, a rok 2024 by se tedy podle tohoto scénáře měl pro nemovitosti ukázat jako silný.

Je důležité si uvědomit, že kromě měnících se makroekonomických podmínek trh s nemovitostmi zápasí rovněž se strukturální změnou a přechází z období udržitelných příjmů do období udržitelného růstu. Dříve se ve světě téměř nulových úrokových sazeb investovalo do nemovitostí především kvůli jejich výnosu (zejména ve srovnání s třídami aktiv, jako jsou dluhopisy). Nyní bychom u nemovitostí čekali návrat k jejich tradiční roli "hybridní" třídy aktiv kombinující udržitelný příjem s kapitálovým růstem podobně jako u akcií.

-Neil Cable, vedoucí oddělení investic do evropských nemovitostí

Pohled na situaci v terénu

Jak by se podle našich analytiků dařilo jejich sektorům v různých scénářích.

"Realitní investiční trusty se obvykle obchodují jako dluhopisy. Pokud se sazby sníží, měly by se alespoň zvýšit valuace, třebaže fundamenty utrpí tak jako celková ekonomika."

- Analytik realitních akcií, Severní Amerika

"Sektor cyklické spotřeby je sektorem s vyšší betou závislý na úrovni zbytných spotřebitelských výdajů. Tyto společnosti by patřily k těm, které by recese jakéhokoli rozsahu zasáhla výrazněji."

- Dluhopisový analytik pro sektor zbytné spotřeby, Severní Amerika

"Tento scénář by měl vést k růstu cen komodit, což by mělo negativní dopad na společnosti z oblasti základních materiálů."

- Akciový analytik pro materiálový sektor, Indie

Klíčová slova: Japonsko | Peníze | Inflace | Apple | Analytik | Americké akcie | Recese | Rizika | Sazby | Akcie | Zhodnocení | Cable | Cap | Centrální banky | Ekonomika | Emerging markets | Fondy peněžního trhu | High | High Yield | Investice | Investování | Long | Měny | Prémie | Riziko | S&P 500 | Support | Výkonnost | Výnos | Yield | Úrokové sazby | Banky | Dluhopisy | Evropa | Hospodářský růst | Investoři | Fundamenty | Trh s nemovitostmi | Pravděpodobnost | Akciový analytik | Rozvíjející se trhy | Fondy | Graf | Investice do nemovitostí | Investiční | Markets | Nemovitosti | Pro investory | Státní dluhopisy | Trh | Indie | ROCE | Tržby | Federální rezervní systém | Volby | Microsoft | Snižování sazeb | Snižování úrokových sazeb | Fidelity International | Firmy | Nervozita | Měnová opatření | S&P | Tesla | Výhled | Výnosy | Alphabet | Akcie na trzích | Výkonnost indexů | Podniky | Levné akcie | Velké riziko | Výnosové křivky | Pokles cen | Ekonomické problémy | Snižování rizika | Vyšší úrokové sazby | BAT | Amazon | Financovat | Nízká inflace | Problémy | Prognózy | Investiční ředitel | Inflační překvapení | Trhy | Negativní dopad | Pokles | Úsilí | Výdaje | Valuace | Bez rizika | Vývoj | Refinancování dluhů | Růst | Vyšší výnosy | Potenciál | Výkonnost indexu S&P 500 | Výkonnost indexu | Ekonomiky | Práce | Hospodářské oživení | Posílení | Rezervní měny | Akcie a dluhopisy | Manažeři | Kvalitní akcie | Ocenění | Světové rezervní měny | Indonésie | Nvidia | Rozpočtové deficity | Západní ekonomiky | Investiční manažeři | Riziková prémie | Fidelity | Vývoj na akciích | Příležitosti | Odvětví | Divize | Načasování | Správné načasování | Společnosti | Opatření | Corporate Governance | Zdravotnictví | Pozornost | Meta | Reálné výnosy | TIM | Spotřební zboží | Kvantitativní zpřísňování | Úrokové náklady | Pokles cen nemovitostí | Hospodářský pokles | Růstový potenciál | Celková ekonomika | Výhled pro rok | Perzistentní inflace | Tichomoří | Soukromé úvěry | Úvěrování | Transparentní | Magnificent Seven | Návrat inflace | Výhled pro rok 2024 | Důvěryhodnost | Rok 2024 | Utility | Výhled 2024 | Cyklická recese | Multi-asset | Pevný výnos | Private credit | Michael Curtis | Ilga Haubelt | Pohled na situaci |

Čtěte více

-

Fidelity International: Velký průlom v oblasti umělé inteligence letos ještě nenastane

Očekává se, že umělá inteligence bude mít v roce 2025 minimální dopad na ziskovost firem a potenciál dosáhne až za několik let. Prozatím však velké technologické firmy stále pokračují v přípravě půdy pro tuto civilizační změnu. -

Fidelity International: Vládní dluhopisy ovlivní geopolitická nejistota

Americký FED bude muset v nadcházejícím období vybalancovat v souladu s kvantitativním utahováním a rostoucím množstvím emisí vládních dluhopisů další růst úrokových sazeb. Je proto možné, že nezvládne v roce 2019 zajistit tři plánovaná zvýšení. Evropská centrální banka se dokonce zavázala, že zvýšení sazeb v první polovině roku 2019 neproběhne. Na dluhopisy budou mít kromě toho vliv i dopady amerických sporů o cla či situace na rozvíjejících se trzích. Obojí má za následek vyšší volatilitu a nejistotu. -

Fidelity International: Vliv prezidenta Bidena na technologické trhy

Joe Biden zvítězil v prezidentských volbách v USA, ale výsledek senátorských voleb bude znám až v lednu. Navzdory některým přetrvávajícím soudním sporům a nárokům zpochybňujícím integritu voleb jsou analytici Fidelity International schopni už nyní lépe posoudit, co bude obnášet prezidentství Joe Bidena. Analytici Fidelity International diskutují o důsledcích vítězství Demokratů pro sektory technologií, médií a telekomunikací a shodují se, že konečné složení Kongresu by mohlo ještě některé dopady ovlivnit. -

Fidelity International: Volby v čase koronaviru a za recese

Jak upozorňují odborníci z FI, investoři, kteří, přemýšlí o investování na amerických trzích, se perou se dvěma diametrálně protilehlými silami: recesí vyvolanou propuknutím Covid-19 a prezidentským volebním cyklem. -

Fidelity International: „Všude dobře, doma nejlíp“ platí i pro peníze v Asii

Nedávný průzkum společnosti Fidelity International ukázal, že asijští drobní investoři jsou připraveni riskovat před očekávaným snížením úrokových sazeb v USA a upřednostňují akcie mimo region. Trhy blíže k domovu však mají stejně tak co nabídnout. -

Fidelity International: Výhled na rok 2024 v Asii – Na vlně růstového momenta

Zpomalení čínské ekonomiky i silný americký dolar podkopával v uplynulém roce značné růstové tempo mnoha asijských ekonomik. V roce 2024 by však měl růst znovu převládnout. -

Fidelity International: Výhled pro americký dolar

Domníváme se, že americký dolar nyní plně zohledňuje lepší hospodářské výsledky Ameriky a potenciál jestřábího postoje Federálního rezervního systému, což ale vytváří obousměrná rizika pro dolar. Dolar přesto zůstává jedním z nejlepších zajištění portfolia v době, kdy i státní dluhopisy poskytují omezenou ochranu, a nabízí pozitivní výnos. Existuje tedy několik důvodů, proč by investoři mohli držet dolary ve svém portfoliu. -

Fidelity International: Výhled pro dluhopisy v roce 2022

Centrální banky budou v roce 2022 na dvou frontách čelit hospodářské válce. Inflace je zpět, zatímco růst v post-covidovém oživení zpomaluje. Zatímco investoři mohou očekávat, že dojde k určitému zpřísnění, centrální banky nemohou kvůli vysokému celkovému zadlužení dopustit, aby reálné úrokové sazby šly příliš vysoko, a v případě potřeby zasáhnou. To by mělo zmírnit riziko poklesu cen dluhopisů způsobené rostoucími výnosy, což znamená, že dluhopisoví investoři by neměli zaujímat vůči duraci až tak medvědí postoj. -

Fidelity International: Výhled pro rok 2026 na výnosy z akcií a ocenění

Klíčem k pochopení hry na nestabilních trzích je identifikace podniků, které nejsou nadhodnocené, nebo jsou, ještě lépe, podhodnocené. -

Fidelity International: Výhled pro trh ETF na rok 2024

Trh ETF rostl v posledních letech vskutku impozantně. Příkladem může být počet registrací ETF fondů v Evropě, který se v posledních pěti letech téměř zdvojnásobil na 1,6 bilionu USD. Vzhledem k tomu, že nejvýznamnější kladné stránky ETF – nákladová efektivita, vysoká likvidita a transparentnost – nacházejí u investorů stále velký ohlas, předpovědi pro toto odvětví naznačují, že do roku 2033 by objem prostředků vložených do ETF mohl celosvětově dosáhnout 30 bilionů USD. -

Fidelity International: Vyplácení dividend

Vzpomínáte si, jaké to je mít výnos? Jak ukazuje rok 2024, vydělávání peněz na akciovém trhu v dlouhodobém horizontu není jen o výběru správných růstových titulů. -

Fidelity International: Využijte aktivity rozvíjejících se trhů s ETF fondy zaměřených na kvalitní výnosy

Akcie rozvíjejících se trhů začaly překonávat své globální protějšky, a to díky příznivým fundamentům, atraktivním oceněním, nedávnému vývoji politiky USA a měnícímu se postavení investorů. Ve Fidelity International analytici hodnotí, jak může přístup zaměřený na kvalitní výnosy pomoci alokátorům aktiv využít zajímavé příležitosti v této rozmanité a rostoucí oblasti. -

Fidelity International: Začátek srpna byl pro akcie bouřlivý. Investoři by měli zůstat v klidu

Začátek měsíce nám připomněl, že akciové trhy nejdou nahoru po přímce. Nyní nastaly dobré důvody k očekávání, že při růstu akcií začne hrát roli více sektorů. -

Fidelity International: Zájezd do Silicon Valley – Co jsem se naučil

V červnu jsme absolvovali jedenáctou autobusovou „tour“ po Silicon Valley, během níž jsme se setkali s desítkami firem a seznámili se s nejnovějšími technologickými trendy. Není překvapením, že při našich diskuzích během jednotlivých setkání i nadále dominuje umělá inteligence. Co mi z toho vyplynulo? Jsou to různé nuance umělé inteligence, přičemž existuje řada přístupů k umělé inteligenci v rámci různých odvětví a společností. To, jak se bude prostředí umělé inteligence vyvíjet v příštích třech letech, může vypadat zcela jinak než nyní. V důsledku toho si myslím, že je důležité zaměřit se na takové vítěze v oblasti umělé inteligence, kteří nemusí generovat zisky z této technologie dnes, ale budou je generovat v dlouhodobém horizontu. -

Fidelity International: Z centrálních bank se stávají nepřátelé – co dál?

Na začátku roku 2022 jsme jako základní scénář předpokládali stagflaci, která potrvá přibližně 6 měsíců, než přenechá otěže buď mírnějšímu reflačnímu scénáři, nebo vážnějšímu poklesu. Po invazi na Ukrajinu jsme tuto krátkodobou pravděpodobnost stagflace zvýšili na 80 %, neboť jsme si uvědomili hluboce inflační povahu tohoto šoku, zejména pro Evropu. -

Fidelity International získala podnikatelské oprávnění pro podílové fondy v Číně

Společnost Fidelity International oznamuje, že společnosti (WFOE) FIL Fund Management (China) Company Limited, která je její stoprocentní dceřinou společností, bylo Čínskou komisí pro cenné papíry (CSRC) uděleno povolení k provozování obchodů s cennými papíry a futures v Číně. Společnost Fidelity International se tak stala jedním z prvních globálních správců aktiv, kterým se podařilo založit stoprocentně zahraničně vlastněnou dceřinou společnost s povolením nabízet a prodávat podílové fondy na pevninské Číně. -

Fidelity International: Zlatá střední cesta u protiinflačních dluhopisů

Téma reflace je díky inflačním očekáváním v roce 2021 aktuální. Výnosy státních dluhopisů i komodit rostou. Pro investory do nástrojů s pevným výnosem je toto prostředí záludné. Podle názoru odborníků Fidelity International ale ne pro dluhopisy vázané na inflaci (protiinflační) se splatností od 1 roku do 10 let, která není ani příliš dlouhá, ani příliš krátká, ale je právě tak akorát. -

Fidelity International: Změny na čínském akciovém trhu, akcionáři více ovlivňují řízení firem

Závěry studie China Stewardship Report od společnosti Fidelity International, založené na průzkumu, který přímo pro společnost Fidelity International zpracovala společnost ZD Proxy*, odhalily zvýšený zájem investorů o dozor nad společnostmi – jak v oblasti hlasovacích práv, tak co se týče angažovanosti. To pomáhá budovat pevné základy pro udržitelné investice a zlepšuje korporátní chování. -

Fidelity International: Znovu otevřeno, ale co teď?

Nejnovější měsíční průzkum analytiků společnosti Fidelity International ukazuje pokračující zhoršení manažerského sentimentu, vedené výrazným poklesem u čínských a evropských společností. Zdá se, že čínské znovuotevření trhu uvadá, a i nad evropským makroekonomickým výhledem se stahují mračna. -

Fidelity International: Zpátky do reality – pravidelný příjem v roce 2024

Investování za účelem dosažení pravidelného příjmu se oproti předpandemické době nízkých úrokových sazeb a kvantitativního uvolňování radikálně změnilo. Poprvé po mnoha letech může být úrok na peněžním vkladu lákavou alternativou. „Uložení“ peněz v ultradefenzivní hotovosti však obnáší vlastní rizika a nenabízí žádnou příležitost ke kapitálovému zhodnocení. Rok 2024 proto bude ve znamení hledání alternativ k hotovosti.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Párové obchodování: Definice, strategie a příklad tradingu

Jak moc se vyplatí hedging? (41. díl)

Predikce finančních trhů 2026 – Akcie, komodity, kryptoměny

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Párové obchodování: Definice, strategie a příklad tradingu

Jak moc se vyplatí hedging? (41. díl)

Predikce finančních trhů 2026 – Akcie, komodity, kryptoměny

Denní kalendář událostí

Členka Fedu Michelle Bowman

V USA podnikové objednávky

Na Novém Zélandu obchodní bilance

V USA týdenní změna zásob ropy

V Číně výrobní a nevýrobní index PMI

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku index CPI

Členka Fedu Michelle Bowman

V USA podnikové objednávky

Na Novém Zélandu obchodní bilance

V USA týdenní změna zásob ropy

V Číně výrobní a nevýrobní index PMI

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku index CPI

Tradingové analýzy a zprávy

Poskytovatelé služeb s kryptoaktivy zřejmě budou muset tyto obchody hlásit

ČNB podle analytiků ve čtvrtek úrokové sazby nezmění

Trump kvůli dohodě s Čínou pohrozil Kanadě

Trump: Indie bude kupovat venezuelskou ropu

WSJ: Nvidia přehodnocuje investici 100 miliard dolarů do OpenAI

Novým šéfem amerického úřadu statistiky práce má být Matsumoto, řekl Trump

Akcie v USA oslabují, může za to oznámení o novém šéfovi Fedu

Podle prezidenta Trumpa je dohoda o konci války na Ukrajině blízko

Cena zlata a stříbra prudce klesá, nominace nového šéfa Fedu posílila dolar

Forex: Dolar zpevňuje po oznámení nominanta do čela americké centrální banky

Poskytovatelé služeb s kryptoaktivy zřejmě budou muset tyto obchody hlásit

ČNB podle analytiků ve čtvrtek úrokové sazby nezmění

Trump kvůli dohodě s Čínou pohrozil Kanadě

Trump: Indie bude kupovat venezuelskou ropu

WSJ: Nvidia přehodnocuje investici 100 miliard dolarů do OpenAI

Novým šéfem amerického úřadu statistiky práce má být Matsumoto, řekl Trump

Akcie v USA oslabují, může za to oznámení o novém šéfovi Fedu

Podle prezidenta Trumpa je dohoda o konci války na Ukrajině blízko

Cena zlata a stříbra prudce klesá, nominace nového šéfa Fedu posílila dolar

Forex: Dolar zpevňuje po oznámení nominanta do čela americké centrální banky

Blogy uživatelů

Výběr z nedělní přípravy: měnové páry EUR/USD a USD/JPY

Týden na S&P 500: Trhy mají za sebou hodně živý týden, čeká je další zkouška

Jak inflace ovlivňuje měnový trh?

Zlatá a stříbrná horečka vrcholí

Lednový efekt aneb předpovídá úspěšný start akcií zisky pro zbytek roku?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (30. ledna)

Trhy v šoku: Prekvapenie pre USD, drahé kovy a krypto

Proč krypto velryby sází na cenné kovy?

Jak si dlouhodobě zvýšit winrate

Rozhovor s úspěšným prop traderem: Toan o své cestě od digitálního marketingu k ziskovému tradingu

Výběr z nedělní přípravy: měnové páry EUR/USD a USD/JPY

Týden na S&P 500: Trhy mají za sebou hodně živý týden, čeká je další zkouška

Jak inflace ovlivňuje měnový trh?

Zlatá a stříbrná horečka vrcholí

Lednový efekt aneb předpovídá úspěšný start akcií zisky pro zbytek roku?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (30. ledna)

Trhy v šoku: Prekvapenie pre USD, drahé kovy a krypto

Proč krypto velryby sází na cenné kovy?

Jak si dlouhodobě zvýšit winrate

Rozhovor s úspěšným prop traderem: Toan o své cestě od digitálního marketingu k ziskovému tradingu

Forexové online zpravodajství

Mezinárodní investoři ani ČNB vyšší rozpočtový schodek ČR jako problematický nevidí, ČNB totiž nově signalizuje možné až dvojí letošní snížení – nikoli zvýšení – úrokových sazeb. Nevylučuje zásadní pád zahraničních akciových trhů

Americká burza končí týden v červeném

Denní shrnutí: Historický den pro drahé kovy; STŘÍBRO ztrácí 30 %; USD posiluje 💡

Praskla bublina na trhu s drahými kovy❓ STŘÍBRO kleslo o více než 33 % během jediného dne 🚨

Tři trhy, které sledovat příští týden (30. 1. 2026)

Herní společnosti ve velkých slevách 🚨 Ukončí Project Genie tradiční éru herního vývoje❓

KLA zveřejnila výsledky za 2Q

Frankfurtská burza zakončila týden růstem

Verizon zaznamenal ve 4Q výrazný růst nových zákazníků a oznámil zpětný odkup akcií za 25 mld. USD

Index nákupních manažerů z Chicaga vzrostl

Mezinárodní investoři ani ČNB vyšší rozpočtový schodek ČR jako problematický nevidí, ČNB totiž nově signalizuje možné až dvojí letošní snížení – nikoli zvýšení – úrokových sazeb. Nevylučuje zásadní pád zahraničních akciových trhů

Americká burza končí týden v červeném

Denní shrnutí: Historický den pro drahé kovy; STŘÍBRO ztrácí 30 %; USD posiluje 💡

Praskla bublina na trhu s drahými kovy❓ STŘÍBRO kleslo o více než 33 % během jediného dne 🚨

Tři trhy, které sledovat příští týden (30. 1. 2026)

Herní společnosti ve velkých slevách 🚨 Ukončí Project Genie tradiční éru herního vývoje❓

KLA zveřejnila výsledky za 2Q

Frankfurtská burza zakončila týden růstem

Verizon zaznamenal ve 4Q výrazný růst nových zákazníků a oznámil zpětný odkup akcií za 25 mld. USD

Index nákupních manažerů z Chicaga vzrostl

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Zlato se zotavuje po prudkém propadu

Jak jsou bitcoin a kryptografie svázány s makroekonomickými trendy

Hyundai se pravděpodobně nevrátí do Ruska – možnost zpětného odkupu továrny končí

Švýcarský frank na nejsilnější úrovni od roku 2015. Jak dlouho ještě udrží růst?

FX sumarizácia - Ázia

Forex: Celní chaos se začíná odrážet na datech

Inflace téměř na cíli ČNB, přesto sazby dolů nepůjdou

Úrokové sazby v eurozóně se letos pravděpodobně nezvýší

Technická analýza - Euro bude netrpělivě vyčkávat na výstupy z jednání Řecka s Trojkou

Podaří se zlatu udržet vzestupnou vlnu a dostat se na loňská historická maxima?

Zlato se zotavuje po prudkém propadu

Jak jsou bitcoin a kryptografie svázány s makroekonomickými trendy

Hyundai se pravděpodobně nevrátí do Ruska – možnost zpětného odkupu továrny končí

Švýcarský frank na nejsilnější úrovni od roku 2015. Jak dlouho ještě udrží růst?

FX sumarizácia - Ázia

Forex: Celní chaos se začíná odrážet na datech

Inflace téměř na cíli ČNB, přesto sazby dolů nepůjdou

Úrokové sazby v eurozóně se letos pravděpodobně nezvýší

Technická analýza - Euro bude netrpělivě vyčkávat na výstupy z jednání Řecka s Trojkou

Podaří se zlatu udržet vzestupnou vlnu a dostat se na loňská historická maxima?

Blogy uživatelů

Praktické okénko: Chamtivost v hlavní roli?

Americké akcie odepsaly bezmála tři procenta, zvýšená volatilita pokračuje

Kvůli téhle chybě přicházíte o miliony

Přichází inflace, připravte se

Fundamentální analýza akciových trhů – správa a řízení společností a etika ve fundamentální analýze (8. díl)

Index S&P 500 odepsal přes 3 %, býci bojují o udržení nad 200denním průměrem

Ako využiť Umelú Inteligenciu (AI) pri investovaní

Elliottova vlnová teorie pro měnové páry EUR/USD, CAD/JPY a NZD/CAD

Kdy je lepší zůstat mimo trh? Důležité momenty, kdy si dát od tradingu pauzu

Coinbase IPO: další způsob, jak mohou investoři profitovat z rozmachu kryptoměn?

Praktické okénko: Chamtivost v hlavní roli?

Americké akcie odepsaly bezmála tři procenta, zvýšená volatilita pokračuje

Kvůli téhle chybě přicházíte o miliony

Přichází inflace, připravte se

Fundamentální analýza akciových trhů – správa a řízení společností a etika ve fundamentální analýze (8. díl)

Index S&P 500 odepsal přes 3 %, býci bojují o udržení nad 200denním průměrem

Ako využiť Umelú Inteligenciu (AI) pri investovaní

Elliottova vlnová teorie pro měnové páry EUR/USD, CAD/JPY a NZD/CAD

Kdy je lepší zůstat mimo trh? Důležité momenty, kdy si dát od tradingu pauzu

Coinbase IPO: další způsob, jak mohou investoři profitovat z rozmachu kryptoměn?

Vzdělávací články

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2025)

Seriál o ETF: Druhy ETF (díl 7.)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Nebankovní společnosti dobývají svět. Které akcie z tohoto boomu mohou těžit?

Rok 2023 na finančních trzích

8 nejlepších obchodních strategií – poziční obchodování (5. díl)

Měnu v Indonésii zaváděli Nizozemci i Japonci. Nakonec ale vyhrála nezávislá rupie

5 klíčových svíčkových formací ke správnému pochopení Price Action

Na hřbitově národů se platí afgháním. Tálibán s ostatními měnami vypekl

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2025)

Seriál o ETF: Druhy ETF (díl 7.)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Nebankovní společnosti dobývají svět. Které akcie z tohoto boomu mohou těžit?

Rok 2023 na finančních trzích

8 nejlepších obchodních strategií – poziční obchodování (5. díl)

Měnu v Indonésii zaváděli Nizozemci i Japonci. Nakonec ale vyhrála nezávislá rupie

5 klíčových svíčkových formací ke správnému pochopení Price Action

Na hřbitově národů se platí afgháním. Tálibán s ostatními měnami vypekl

Tradingové analýzy a zprávy

Index DAX - Intradenní výhled 7.7.2021

Šéf JPMorgan lituje, že označil měnu bitcoin za podvod

Akciovým trhům se letos nedaří, žádný z velkých indexů není v plusu

Obchody z pohledu korelace a síly měn

5 událostí, které dnes stojí za pozornost

Komodity: Ropa kvůli dalšímu růstu těžby slábne

Analytici: Vstup do systému ERM II bez termínu pro přijetí eura je nesmysl

Komodity: Ceny ropy se dál zvyšují, Saúdská Arábie znovu prodloužila těžební škrty

Dow Jones - Intradenní výhled 3.5.2018

Index spekulativního sentimentu 19.9.2017

Index DAX - Intradenní výhled 7.7.2021

Šéf JPMorgan lituje, že označil měnu bitcoin za podvod

Akciovým trhům se letos nedaří, žádný z velkých indexů není v plusu

Obchody z pohledu korelace a síly měn

5 událostí, které dnes stojí za pozornost

Komodity: Ropa kvůli dalšímu růstu těžby slábne

Analytici: Vstup do systému ERM II bez termínu pro přijetí eura je nesmysl

Komodity: Ceny ropy se dál zvyšují, Saúdská Arábie znovu prodloužila těžební škrty

Dow Jones - Intradenní výhled 3.5.2018

Index spekulativního sentimentu 19.9.2017

Témata v diskusním fóru

Praktická ukázka: Vánoční týden

Aktuálne FX príležitosti: EUR/CAD, GBP/JPY a USD/CAD

Kde se investoři na medvědí trh těší?

Elon Musk největším nepřítelem Tesly? | Investiční Memento

Z čeho pramení úzkost v tradingu a jak to napravit

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 14.4.2014

Prop Trading: Obchodování a zkušenosti u prop firmy RebelsFunding

Měsíční report finančních trhů (červenec 2022)

Blížící se VIP seminář: Získejte strategie s úspěšností přes 75% a exkluzivní bonus!

Po dalších rekordech indexu S&P 500 přišla ztráta, býci ale mají stále navrch

Praktická ukázka: Vánoční týden

Aktuálne FX príležitosti: EUR/CAD, GBP/JPY a USD/CAD

Kde se investoři na medvědí trh těší?

Elon Musk největším nepřítelem Tesly? | Investiční Memento

Z čeho pramení úzkost v tradingu a jak to napravit

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 14.4.2014

Prop Trading: Obchodování a zkušenosti u prop firmy RebelsFunding

Měsíční report finančních trhů (červenec 2022)

Blížící se VIP seminář: Získejte strategie s úspěšností přes 75% a exkluzivní bonus!

Po dalších rekordech indexu S&P 500 přišla ztráta, býci ale mají stále navrch