Ticker Tape by TradingView

Fidelity International: Volby v čase koronaviru a za recese

Jak upozorňují odborníci z FI, investoři, kteří, přemýšlí o investování na amerických trzích, se perou se dvěma diametrálně protilehlými silami: recesí vyvolanou propuknutím Covid-19 a prezidentským volebním cyklem.

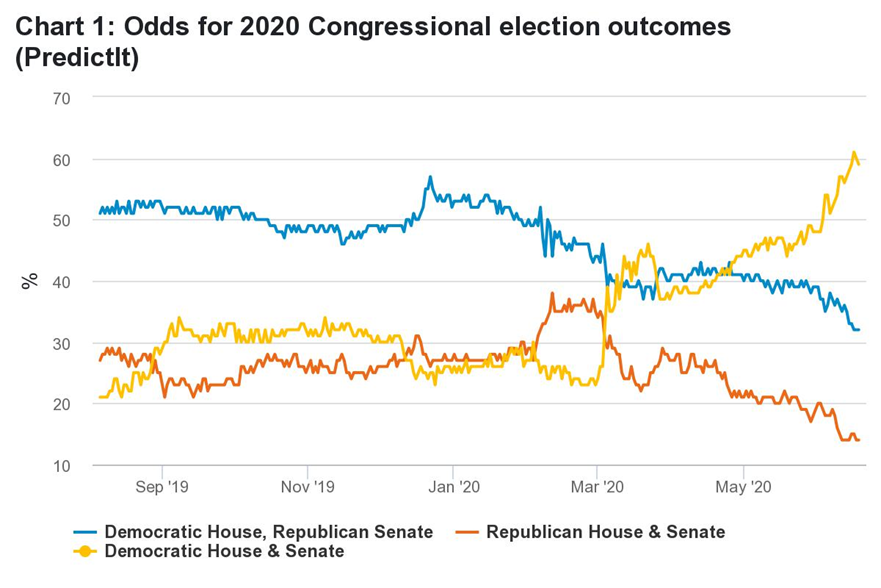

Rychlost a hloubka recese nastupující po Covidu úplně převrací Trumpovu původní strategii, při které stavěl kampaň na velmi silné ekonomice. Naneštěstí pro Trumpa, žádný úřadující prezident kromě Calvina Coolidge v roce 1924 nevyhrál znovu volby, pokud byla v průběhu 24 měsíců předcházejících volbám recese. Jestliže se změní prezident, je pravděpodobné, že se moc otočí i v Senátu, což umožní demokratům kontrolovat jak exekutivní, tak legislativní větev vlády.

„Vidím, že Trump aplikuje dvojitou strategii, aby to zkusil a prorazil navzdory nepříznivým podmínkám. V první řadě se snaží znovu vyeskalovat obchodní válku a vymezuje se slovně vůči Číně, tak aby ji postavil do pozice obětního beránka, který může za recesi. Za druhé nalévá do ekonomiky, co může, aby před listopadem jela na plné obrátky,“ vysvětluje portfolio manažer Fidelity International Aditya Khowala.

Zdroj: Fidelity International, PredictIt.org, June 2020

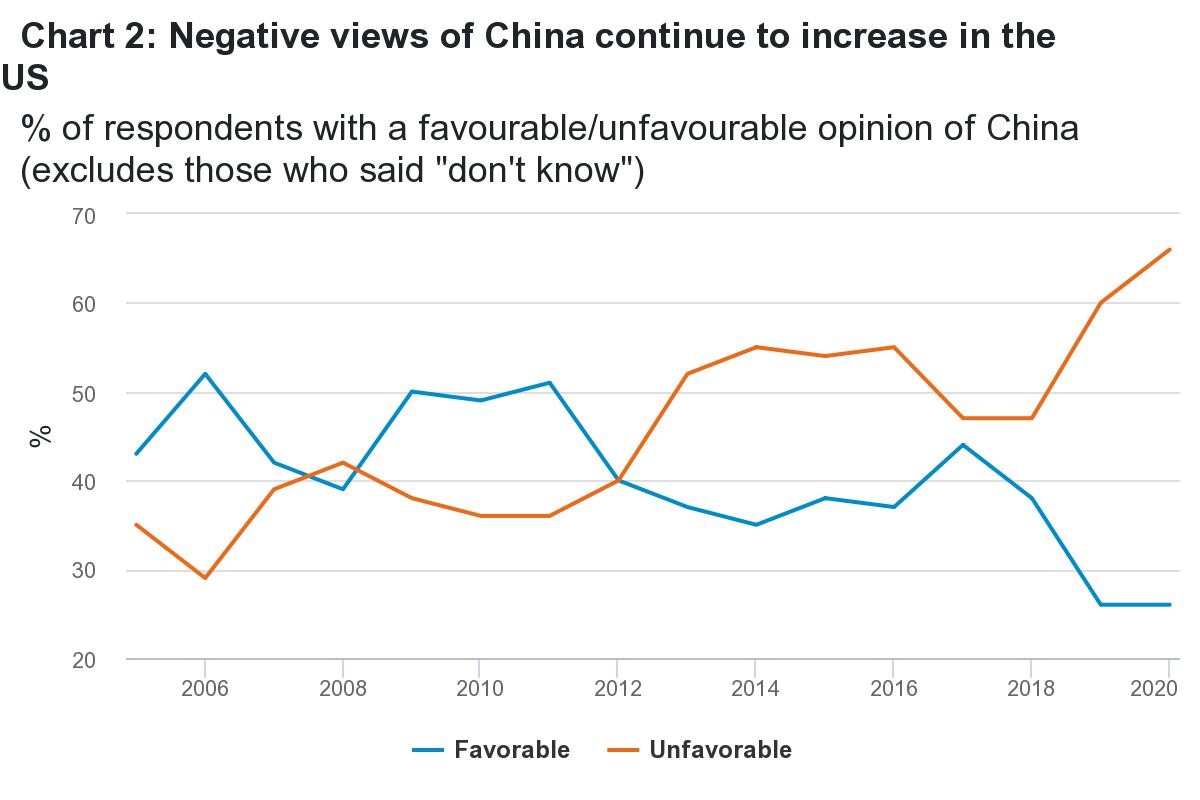

Mnoho investorů vstoupilo do roku 2020 s přesvědčením, že problémy mezi USA a Čínou po podepsání první fáze obchodní dohody v roce 2019 skončily. Recese způsobená Covidem-19 však změnila jejich odhady. Trump podepsal „fázi jedna“ dohody, aby ochránil ekonomiku před negativními dopady obchodní války ve volebním roce, ale situace se změnila. Nedávné průzkumy veřejného mínění jasně ukazují, že většina Američanů obviňuje Čínu z globální pandemie, což poskytlo lidem v Trumpově úřadě dokonalého obětního beránka. Neoficiální důkazy pro tento názor lze vidět v opakovaných odkazech Trumpa na skutečnost, že epidemie vypukla v Číně, nebo v jednání amerického zmocněnce pro obchod Roberta Lighthizera, který nabádá americké společnosti, aby přesunuly své dodavatelské řetězce z míst, jako je Čína, kterou obviňuje z nekalé soutěže.

Zdroj: Fidelity International, Pew Research Center, April 2020

Zdá se, že se jedná o strategii, která zatím funguje, protože negativní názory na Čínu v USA stále sílí. Vypadá to, že vztahy mezi dvěma největšími ekonomikami světa se ve střednědobém horizontu budou zhoršovat.

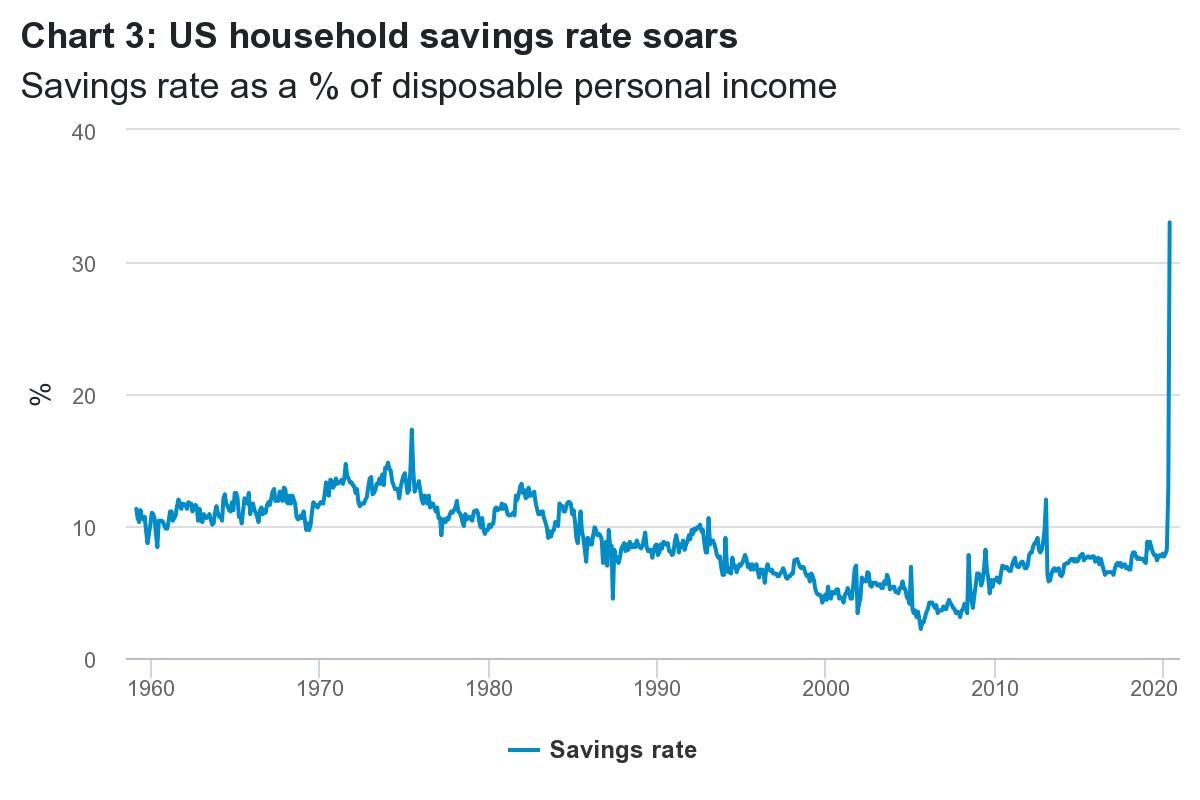

Trump ví, že pouhé obviňování Číny nebude stačit k jeho znovuzvolení, a proto také potřebuje, aby se ekonomika do listopadu silně nastartovala. To je hlavní důvod, proč se jeho administrativa rozhodla znovu otevřít velkou část ekonomiky, aniž by čekala na jasnější známky ústupu epidemie, což byl předpoklad pro uvolnění na mnoha jiných místech v Asii i v Evropě. Tento krok znamená, že se americká ekonomika v krátkodobém horizontu zotaví rychleji, ale současně se zvyšuje riziko druhé nebo třetí vlny nemoci. Prezident dostává od FEDu obrovskou pomoc. FED se zavázal k nekonvenčním politikám, jako jsou helikoptérové peníze a „nekonečné kvantitativní uvolňování“, aby monetizoval dluh. Také naznačil, že plánuje udržet sazby na nule až do roku 2022, a zdá se, že upřednostňuje zotavení pracovního trhu před riziky nadměrného růstu cen aktiv. Výjimečná opatření Kongresu znamenají otevření fiskálních kohoutků jako nikdy předtím, protože někteří pracovníci dostávají dávky v nezaměstnanosti dokonce vyšší než mzdy, které by dostali, kdyby se vrátili do práce. V důsledku toho míra úspor domácností vzrostla nad 30 procent, což je nejvyšší hodnota za posledních 60 let. Počáteční signály z ekonomiky jsou slibné, ale výhled je nejasný.

Zdroj: Fidelity International, US Bureau of Economic Research, May 2020

Eva Miklášová, senior sales manažerka Fidelity International, dále popisuje situaci v USA: „Kombinace předčasného otevření, helikoptérových peněz a fiskální politiky vedla k mimořádnému posílení poptávky spotřebitelů a oživení. Jeden ze sledovaných ukazatelů, index trhu s nemovitostmi National Association of Home Builders, zaznamenal v červnu rekordní meziměsíční nárůst – poskočil o 21 bodů na 58. To je výrazný posun oproti dubnu, kdy poklesl na 30 ze 72 v březnu. Hypoteční aplikace jsou zpět na hodnotách před Covidem. Prodeje automobilů byly oproti předchozímu roku nižší, ale v květnu meziměsíčně vzrostly o 42 procent. Výrobní odvětví se rychle vrací, ale odvětví cestovního ruchu a turismus se stále trápí a čelí pomalejšímu oživení.“

Prognostici ale stále očekávají, že reálný HDP se ve třetím čtvrtletí zvýší o více než 20 procent, a to díky bezprecedentní politické reakci. Je třeba si také uvědomit, že zhruba tři čtvrtiny doposud zaznamenaných ztrát pracovních míst jsou považovány za dočasné, a proto se mohou v těchto případech lidé rychle vrátit k původnímu místu.

Velkým rizikem při zotavení je fakt, že většina dočasných stimulů pro jednotlivce se vyčerpá na konci července. Ekonomický poradce Bílého domu Larry Kudlow uvedl, že administrativa nezamýšlí obnovovat podporu, aby motivovala lidi k návratu do práce. Pokud se trhům bude dařit dobře a čísla ohledně zaměstnanosti budou slušná, nemusí Kongres nechat projít nové stimuly, které by mohly mít vliv na výdaje spotřebitelů.

Politická nejistota vytváří na trhu „barbell strategie“

Volební šarády a inženýrské řízení hospodářského oživení vytváří velkou nejistotu. Aditya Khowala situaci popisuje jako strategii „barbell“: „Trhy se kloní na jednu stranu, protože se investoři hrnou k etablovaným vítězům, jakými jsou giganti v technologickém sektoru, a akciím firem, kde se pracuje z domova. Občas se ale snaží proniknout do oblasti akcií, které byly extrémně zasažené. Valuace akcií s vysokým růstem mi na těchto úrovních nedává smysl, ale i ty mají své momentum. Levné akcie jsou však levné z nějakého důvodu.“

„Při stávajícím výhledu jsem se držel svého přístupu kupovat dlouhodobé růstové akcie, které obstojí v řadě makro scénářů. Také jsem pomalu přidával nákup růstových cyklických titulů, kupovaných při poklesu, protože mám pocit, že výhled USA na další 3 roky zůstává silný i přes šum z roku 2020,“ uzavírá Aditya Khowala.

Klíčová slova: Kvantitativní uvolňování | Čína | Peníze | USA | HDP | Recese | Americká ekonomika | Sazby | Akcie | Ekonomika | Fed | Investování | Momentum | Portfolio | Pozice | Riziko | Investoři | Portfolio manažer | Makro | Index | Signály | ROCE | Volby | Fidelity International | Economic | Politická nejistota | Nejistota | Výhled | Mzdy | Pew Research Center | Obchodní války | Růstové akcie | Levné akcie | Ekonomický poradce | Dopady obchodní války | Americké společnosti | Larry Kudlow | Obchod | Obchodní dohody | Ekonomický poradce Bílého domu | Poradce Bílého domu | Průzkumy | Fáze obchodní dohody | Eva Miklášová | Problémy | Míra | Valuace akcií | Trump | Prezident | Trhy | Situace | Pandemie | Výdaje | Valuace | COVID-19 | Stimuly | Fiskální politiky | Kongres | Domácnosti | Helikoptérové peníze | Dávky v nezaměstnanosti | Ekonomiky | Války | Poradce | Práce | Dodavatelské řetězce | Posílení | Manažerka | Prodeje automobilů | Covid | MAM |

Čtěte více

-

Fidelity International: Tři důvody pro návrat čistých energetických akcií v roce 2024

V nadcházejícím roce budou v sektoru zabývajícím se čistou energií dominovat politická a makroekonomická rizika, a to zejména v USA. Většina špatných zpráv v tomto odvětví již však byla trhem v cenách promítnuta. -

Fidelity International: Tři témata pro druhé čtvrtletí

Současná polykrize vstoupila do nové fáze. Zatímco ekonomiky odstartovaly rok 2023 tím, že jsou odolné, nejrychlejší epizoda zvyšování úrokových sazeb v historii si nyní vybírá svou daň. Recese na vyspělých trzích se jeví jako nejpravděpodobnější možná situace. Alternativu k rozvinutým trhům může nabídnout Čína – její opětovné otevření by ještě mohlo poskytnout oddech trhům od Východu po Západ. -

Fidelity International: U akcií je pro příští rok důležité pečlivé vyvážení

Ceny aktiv startovaly po většinu roku 2020 rychleji než očekáváné příjmy, a to kvůli enormní fiskální a měnové reakci na ekonomické škody způsobené Covid-19. „Se začátkem roku 2021 se výnosy pravděpodobně budou dále zotavovat, ale nerovnoměrným tempem, což může být testem pro valuace. Sektorové divergence, širší valuace a zvýšené riziko náhlých rotací znamenají, že rok 2021 bude vyžadovat citlivé vyvážení mezi riziky a příležitostmi a schopnost rychle se přizpůsobovat změně podmínek,“ vysvětluje Romain Boscher, globální CIO pro oblast akcií, Fidelity International. -

Fidelity International: Udržitelné 5G

Investování do sítí 5G je klíčovým tématem letošního roku. S tím souvisí i průmyslová automatizace. Neméně důležitá je také otázka udržitelnosti, metodiky měření a celkově, zda se společnosti chovají podle udržitelných principů. -

Fidelity International: Umělé inteligence v analýzách ESG

Společnost volá po ochraně před hrozbami, které představuje umělá inteligence. Zahrnutí aspektů AI do ESG analýzy jednotlivých firem investorům pomůže. -

Fidelity International uvádí nové ETF: Global Government Bond Climate Aware UCITS ETF

Fidelity International oznamuje uvedení fondu Fidelity Global Government Bond Climate Aware UCITS ETF, kterým dále rozšiřuje své investiční možnosti zaměřená na klima. -

Fidelity International: V amerických telekomunikacích zvoní nové příležitosti

Obrat sentimentu v sektoru optických kabelů přinesl v USA zotavení pro mnoho menších společností a zdá se, že vyvolává prudký růst aktivity co se týče fúzí a akvizic. -

Fidelity International: Velký průlom v oblasti umělé inteligence letos ještě nenastane

Očekává se, že umělá inteligence bude mít v roce 2025 minimální dopad na ziskovost firem a potenciál dosáhne až za několik let. Prozatím však velké technologické firmy stále pokračují v přípravě půdy pro tuto civilizační změnu. -

Fidelity International: Vládní dluhopisy ovlivní geopolitická nejistota

Americký FED bude muset v nadcházejícím období vybalancovat v souladu s kvantitativním utahováním a rostoucím množstvím emisí vládních dluhopisů další růst úrokových sazeb. Je proto možné, že nezvládne v roce 2019 zajistit tři plánovaná zvýšení. Evropská centrální banka se dokonce zavázala, že zvýšení sazeb v první polovině roku 2019 neproběhne. Na dluhopisy budou mít kromě toho vliv i dopady amerických sporů o cla či situace na rozvíjejících se trzích. Obojí má za následek vyšší volatilitu a nejistotu. -

Fidelity International: Vliv prezidenta Bidena na technologické trhy

Joe Biden zvítězil v prezidentských volbách v USA, ale výsledek senátorských voleb bude znám až v lednu. Navzdory některým přetrvávajícím soudním sporům a nárokům zpochybňujícím integritu voleb jsou analytici Fidelity International schopni už nyní lépe posoudit, co bude obnášet prezidentství Joe Bidena. Analytici Fidelity International diskutují o důsledcích vítězství Demokratů pro sektory technologií, médií a telekomunikací a shodují se, že konečné složení Kongresu by mohlo ještě některé dopady ovlivnit. -

Fidelity International: V roce 2026 nepodceňujte inflaci

Rozdíly v úrokových sazbách a inflaci vytvoří příležitosti; vysoká výchozí úroveň výnosů je dobrým znamením pro celkové výnosy nízkým oceněním navzdory. -

Fidelity International: „Všude dobře, doma nejlíp“ platí i pro peníze v Asii

Nedávný průzkum společnosti Fidelity International ukázal, že asijští drobní investoři jsou připraveni riskovat před očekávaným snížením úrokových sazeb v USA a upřednostňují akcie mimo region. Trhy blíže k domovu však mají stejně tak co nabídnout. -

Fidelity International: Výhled na rok 2024 v Asii – Na vlně růstového momenta

Zpomalení čínské ekonomiky i silný americký dolar podkopával v uplynulém roce značné růstové tempo mnoha asijských ekonomik. V roce 2024 by však měl růst znovu převládnout. -

Fidelity International: Výhled pro americký dolar

Domníváme se, že americký dolar nyní plně zohledňuje lepší hospodářské výsledky Ameriky a potenciál jestřábího postoje Federálního rezervního systému, což ale vytváří obousměrná rizika pro dolar. Dolar přesto zůstává jedním z nejlepších zajištění portfolia v době, kdy i státní dluhopisy poskytují omezenou ochranu, a nabízí pozitivní výnos. Existuje tedy několik důvodů, proč by investoři mohli držet dolary ve svém portfoliu. -

Fidelity International: Výhled pro dluhopisy v roce 2022

Centrální banky budou v roce 2022 na dvou frontách čelit hospodářské válce. Inflace je zpět, zatímco růst v post-covidovém oživení zpomaluje. Zatímco investoři mohou očekávat, že dojde k určitému zpřísnění, centrální banky nemohou kvůli vysokému celkovému zadlužení dopustit, aby reálné úrokové sazby šly příliš vysoko, a v případě potřeby zasáhnou. To by mělo zmírnit riziko poklesu cen dluhopisů způsobené rostoucími výnosy, což znamená, že dluhopisoví investoři by neměli zaujímat vůči duraci až tak medvědí postoj. -

Fidelity International: Výhled pro rok 2026 na výnosy z akcií a ocenění

Klíčem k pochopení hry na nestabilních trzích je identifikace podniků, které nejsou nadhodnocené, nebo jsou, ještě lépe, podhodnocené. -

Fidelity International: Výhled pro trh ETF na rok 2024

Trh ETF rostl v posledních letech vskutku impozantně. Příkladem může být počet registrací ETF fondů v Evropě, který se v posledních pěti letech téměř zdvojnásobil na 1,6 bilionu USD. Vzhledem k tomu, že nejvýznamnější kladné stránky ETF – nákladová efektivita, vysoká likvidita a transparentnost – nacházejí u investorů stále velký ohlas, předpovědi pro toto odvětví naznačují, že do roku 2033 by objem prostředků vložených do ETF mohl celosvětově dosáhnout 30 bilionů USD. -

Fidelity International: Výhled 2024

Nikdy jsem nespravoval peníze tak, že bych přesně věděl, co se stane za 12 měsíců. Můžu mít osobní názor, ale dobré investování vyžaduje disciplínu, otevřenou mysl a připravenost reagovat na měnící se skutečnosti. -

Fidelity International: Vyplácení dividend

Vzpomínáte si, jaké to je mít výnos? Jak ukazuje rok 2024, vydělávání peněz na akciovém trhu v dlouhodobém horizontu není jen o výběru správných růstových titulů. -

Fidelity International: Využijte aktivity rozvíjejících se trhů s ETF fondy zaměřených na kvalitní výnosy

Akcie rozvíjejících se trhů začaly překonávat své globální protějšky, a to díky příznivým fundamentům, atraktivním oceněním, nedávnému vývoji politiky USA a měnícímu se postavení investorů. Ve Fidelity International analytici hodnotí, jak může přístup zaměřený na kvalitní výnosy pomoci alokátorům aktiv využít zajímavé příležitosti v této rozmanité a rostoucí oblasti.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Denní kalendář událostí

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Tradingové analýzy a zprávy

Akcie v USA po zprávě o zpomalení inflace mírně posílily, index Nasdaq klesl

Komodity: Ceny ropy se po zprávě o poklesu inflace v USA zvyšují

Forex: Dolar je po zprávě o inflaci bez větších změn, jen směřuje k týdennímu zisku

Pražská burza v týdnu oslabila nejvíce od dubna, index PX klesl o 4,3 procenta

Pražská burza dnes oslabila na nejnižší úroveň v letošním roce

Inflace v Polsku v lednu klesla na 2,2 procenta, nejníže za téměř dva roky

Forex: Koruna oslabila k euru i dolaru

Intradenní Price Action patterny na zlatě 13.2.2026

Forex sentiment 13.2.2026

Inflace v USA v lednu zvolnila na 2,4 procenta

Akcie v USA po zprávě o zpomalení inflace mírně posílily, index Nasdaq klesl

Komodity: Ceny ropy se po zprávě o poklesu inflace v USA zvyšují

Forex: Dolar je po zprávě o inflaci bez větších změn, jen směřuje k týdennímu zisku

Pražská burza v týdnu oslabila nejvíce od dubna, index PX klesl o 4,3 procenta

Pražská burza dnes oslabila na nejnižší úroveň v letošním roce

Inflace v Polsku v lednu klesla na 2,2 procenta, nejníže za téměř dva roky

Forex: Koruna oslabila k euru i dolaru

Intradenní Price Action patterny na zlatě 13.2.2026

Forex sentiment 13.2.2026

Inflace v USA v lednu zvolnila na 2,4 procenta

Blogy uživatelů

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Forexové online zpravodajství

USA uzavírá bez výraznějších změn

Americké indexy rostou

Frankfurtská burza zakončila týden v zelených číslech

Denní shrnutí: Trh se zotavuje ze ztrát a čeká na snížení úrokových sazeb

Tři trhy, které stojí za pozornost v příštím týdnu (13.02.2026)

IBM jde proti proudu: Třikrát více zaměstnanců na vstupní úrovni

Forex: Inflace nepřekvapila, koruna končí týden jen nepatrně slabší

Japonsko – země vycházejícího slunce, růstu a zisků?

Fidelity International: Mají dnes evropské akcie ještě hodnotu?

Cisco v procesu transformace: Miliardové AI objednávky a opatrnost Wall Street

USA uzavírá bez výraznějších změn

Americké indexy rostou

Frankfurtská burza zakončila týden v zelených číslech

Denní shrnutí: Trh se zotavuje ze ztrát a čeká na snížení úrokových sazeb

Tři trhy, které stojí za pozornost v příštím týdnu (13.02.2026)

IBM jde proti proudu: Třikrát více zaměstnanců na vstupní úrovni

Forex: Inflace nepřekvapila, koruna končí týden jen nepatrně slabší

Japonsko – země vycházejícího slunce, růstu a zisků?

Fidelity International: Mají dnes evropské akcie ještě hodnotu?

Cisco v procesu transformace: Miliardové AI objednávky a opatrnost Wall Street

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Graf dne: AUDUSD ztrácí šestou seanci v řadě po excelentním výkonu v prosinci

Aktuální informace o americkém akciovém trhu, 23. července: indexy S&P 500 a NASDAQ umazaly všechny předchozí ztráty

Price Action analýza 9.-12.5. 2017 a týdenní obchodní příležitosti

Ranní komentář: Týdenní přehled

Technická analýza páru GBP/USD na 3. dubna 2023

Investoři můžou se těšit na data z trhu práce USA.

Erdogan: Prompt Restoration of Black Sea Grain Deal Possible

Trh EUR/USD se silně propadnul po zprávě o inflaci

Technická analýza - Svátek v USA pradvěpodobně omezí pohyb EURUSD

Ekonomický kalendář: Inflace CPI v USA 📌

Graf dne: AUDUSD ztrácí šestou seanci v řadě po excelentním výkonu v prosinci

Aktuální informace o americkém akciovém trhu, 23. července: indexy S&P 500 a NASDAQ umazaly všechny předchozí ztráty

Price Action analýza 9.-12.5. 2017 a týdenní obchodní příležitosti

Ranní komentář: Týdenní přehled

Technická analýza páru GBP/USD na 3. dubna 2023

Investoři můžou se těšit na data z trhu práce USA.

Erdogan: Prompt Restoration of Black Sea Grain Deal Possible

Trh EUR/USD se silně propadnul po zprávě o inflaci

Technická analýza - Svátek v USA pradvěpodobně omezí pohyb EURUSD

Ekonomický kalendář: Inflace CPI v USA 📌

Blogy uživatelů

Růst indexu S&P 500 zatím neodvrátil obavy z obratu trendu

Arbitráž ako obchodná stratégia

Proč (ne)jen kritizovat?

Výběr z nedělní přípravy: Měnové páry EUR/USD a GBP/USD

FxPro Quant Strategy Builder – Revoluce algoritmického obchodování

Fundamentální analýza kryptoměn – srovnávací analýza: Kryptoměny versus tradiční aktiva (9. díl)

Strach v investovaní

8 pips

Aktuálne shortové príležitosti na FX

Praktická ukázka: Dva dny čekání se vyplatily

Růst indexu S&P 500 zatím neodvrátil obavy z obratu trendu

Arbitráž ako obchodná stratégia

Proč (ne)jen kritizovat?

Výběr z nedělní přípravy: Měnové páry EUR/USD a GBP/USD

FxPro Quant Strategy Builder – Revoluce algoritmického obchodování

Fundamentální analýza kryptoměn – srovnávací analýza: Kryptoměny versus tradiční aktiva (9. díl)

Strach v investovaní

8 pips

Aktuálne shortové príležitosti na FX

Praktická ukázka: Dva dny čekání se vyplatily

Vzdělávací články

Proč někteří brokeři dobrovolně sdělují čísla ztrátovosti svých klientů?

Chamtivost a strach: Největší cenové pohyby na finančních trzích (listopad 2025)

Bitcoin, zlato, stříbro, akcie: Začíná to!

Představujeme vám Interbank VIP indikátor!

Prop Trading: Srovnání a recenze firem – novinka od FXstreet.cz

Brexit – od minulosti k současnosti

Video: Skripty v jazyku MQL4

Výsledky intradenního obchodování podle VIP zóny (leden 2022)

Prop trading firmy a marketing – velký přehled statistik

Jak úspěšně obchodovat formaci Gartley?

Proč někteří brokeři dobrovolně sdělují čísla ztrátovosti svých klientů?

Chamtivost a strach: Největší cenové pohyby na finančních trzích (listopad 2025)

Bitcoin, zlato, stříbro, akcie: Začíná to!

Představujeme vám Interbank VIP indikátor!

Prop Trading: Srovnání a recenze firem – novinka od FXstreet.cz

Brexit – od minulosti k současnosti

Video: Skripty v jazyku MQL4

Výsledky intradenního obchodování podle VIP zóny (leden 2022)

Prop trading firmy a marketing – velký přehled statistik

Jak úspěšně obchodovat formaci Gartley?

Tradingové analýzy a zprávy

FCA varuje před brokerem hubprimetrade

NZD/USD - Intradenní výhled 18.1.2018

Index DAX - Intradenní výhled 3.7.2023

Swingové obchodování USD/JPY 5.3.2024

5 událostí, které dnes stojí za pozornost

Swingové obchodování bitcoinu 30.9.2025

Aktuálně otevřené forex pozice 27.7.2017

MF prodalo státní dluhopisy za 11,4 mld. Kč

Shrnutí páteční seance: Akcie ve Spojených státech uzavřely první týden roku poklesem

Zlato - Intradenní výhled 31.7.2018

FCA varuje před brokerem hubprimetrade

NZD/USD - Intradenní výhled 18.1.2018

Index DAX - Intradenní výhled 3.7.2023

Swingové obchodování USD/JPY 5.3.2024

5 událostí, které dnes stojí za pozornost

Swingové obchodování bitcoinu 30.9.2025

Aktuálně otevřené forex pozice 27.7.2017

MF prodalo státní dluhopisy za 11,4 mld. Kč

Shrnutí páteční seance: Akcie ve Spojených státech uzavřely první týden roku poklesem

Zlato - Intradenní výhled 31.7.2018

Témata v diskusním fóru

Analýza akciového trhu

Swingový TimeFrame výhled na týden 12. - 18. prosince 2022

Veľký kritik Bitcoinu ho ide nakupovať

EUR/USD

Jak hodnotit efektivnost investiční strategie?

Denník tradera #5

Analýza S&P 500, DAX, EUR/USD: Výsledky velkých firem přebily šokující propad HDP

Význam backtestingu a paper tradingu před výzvou

Fintokei: Druhá zkušenost s omezením maximálního zisku

Seriál o ETF: Příklady konkrétních ETF (díl 13.)

Analýza akciového trhu

Swingový TimeFrame výhled na týden 12. - 18. prosince 2022

Veľký kritik Bitcoinu ho ide nakupovať

EUR/USD

Jak hodnotit efektivnost investiční strategie?

Denník tradera #5

Analýza S&P 500, DAX, EUR/USD: Výsledky velkých firem přebily šokující propad HDP

Význam backtestingu a paper tradingu před výzvou

Fintokei: Druhá zkušenost s omezením maximálního zisku

Seriál o ETF: Příklady konkrétních ETF (díl 13.)