Ticker Tape by TradingView

Fidelity International: Výhled na rok 2024 v Asii – Na vlně růstového momenta

Zpomalení čínské ekonomiky i silný americký dolar podkopával v uplynulém roce značné růstové tempo mnoha asijských ekonomik. V roce 2024 by však měl růst znovu převládnout.

Výkonnost amerického dolaru a slábnoucí čínské oživení podkopávalo v uplynulém roce silný hospodářský růst mnoha asijských ekonomik. Díky dobré spotřebě a pozitivním strukturálním trendům jsou však ekonomické vyhlídky Asie nadále slušné.

Tři scénáře čínského růstu

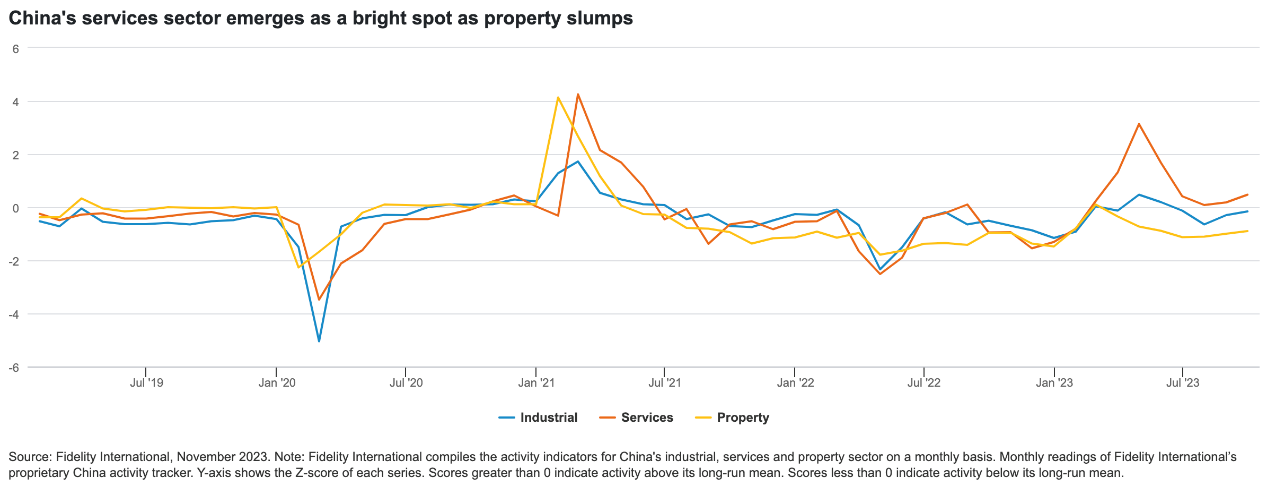

Čína představuje klíčového hráče v celém asijském regionu. Následující tři makro scénáře jsou ty nejpravděpodobnější cesty, kterými by se mohla ekonomika této země ubírat i v příštím roce.

První, základní scénář společnosti Fidelity International, je postaven na tezi, že oživení země bude postupně zrychlovat ruku v ruce se stabilizací v sektoru nemovitostí a rostoucí spotřebou. Tomuto scénáři, podle nějž ekonomika v roce 2024 poroste přibližně o 4 až 5 %, přisuzujeme 65% pravděpodobnost. Pro udržení žádoucí trajektorie růstu budou politici přistupovat k větší fiskální a měnové podpoře, včetně účinných opatření pro řešení hlubokých strukturálních problémů. Pomohou tak obnovit rovnováhu ekonomiky a vychýlit ji směrem od přežitého modelu založeného na investicích. Tento stimul by rovněž pomohl stabilizovat cenu nemovitostí, které tvoří přibližně dvě třetiny bohatství čínských domácností, což by přineslo ozdravný impuls pro spotřebitelskou důvěru.

V případě recese ve vyspělých zemích by silný domácí trh v Číně pomohl vyrovnat pokles zahraniční poptávky. „I když se domníváme, že model vysokého růstu z předchozích let není opakovatelný, zlepšující se makroprostředí by podpořilo podnikové zisky a v konečném důsledku zlepšilo náladu investorů. V případě nemovitostí bychom očekávali stabilizaci cen, nikoli obnovení předchozího růstu, přičemž bychom bedlivě sledovali úroveň zadlužení,“ říká Martin Dropkin, vedoucí oddělení akcií pro Asii a Pacifik Fidelity International.

Případný scénář "pokračující stabilizace" by měl pro čínská aktiva smíšené důsledky. Mezi čínskými akciemi, které v současné době nabízejí atraktivní ocenění ve srovnání s většinou ostatních regionů, by z rostoucího hospodářského výkonu nejvíce profitovaly cyklické tituly, jako je odvětví lodní dopravy, průmyslu nebo ropných služeb. Silnější výdaje domácností, podpořené vysokými a nadměrnými úsporami nahromaděnými během pandemie, by rovněž prospěly akciím ze sektoru spotřeby. Úrokové sazby by v tomto scénáři zůstaly nezměněny či mírně poklesly. Reálný výnos čínských státních dluhopisů by v prostředí nízké inflace zůstal slušný, což by podpořilo poptávku po domácích dluhopisech. Přesto můžeme být svědky krátkodobého odlivu likvidity z trhu pevninských dluhopisů, způsobeného očekáváním budoucích politických stimulů a rostoucí nabídkou státních dluhopisů, což zpětně povede k dalšímu růstu výnosů.

Druhý scénář pro čínskou ekonomiku zdůrazňuje možná rizika, jako například, že se vládní stimuly nepodaří prosadit dostatečně rychle, což by mohlo vyústit ve vážné hospodářské zpomalení. Tomuto scénáři přisuzujeme pravděpodobnost 25 %. Ekonomika by byla zasažena dvojím způsobem, a to jak domácími strukturálními problémy, tak zpomalením zahraniční poptávky. Nedostatečné politické stimuly by vedly k výraznějšímu poklesu už tak nemocného trhu s nemovitostmi. Prodeje půdy, které představují hlavní zdroj fiskálních prostředků místních vlád, by se dále snížily, což by vedlo k nárůstu úvěrového rizika u dluhu místních vlád.

Pokud by se tato “dvojí krize” v sektoru nemovitostí a zadlužení místních vlád přenesla do širšího finančního systému, mohla by Čínu čekat "japonizace", čili mnohaletá hospodářská stagnace charakterizovaná vysokým zadlužením, dezinflačními tlaky a poklesem výdajů, důvěry spotřebitelů i podniků. Na úrovni ústřední vlády by stále existoval prostor pro zvýšení zadlužení, které by mohlo kompenzovat tento pokles, ale pro akciové investory by tento převážně medvědí scénář vyžadoval defenzivní nastavení. Akcie utilit či základní spotřeby by pro přečkání bouře poskytly nejlepší ochranu. Tato situace by mohla být pozitivní i pro čínská aktiva s pevným výnosem a my bychom proto jednoznačně doporučovali větší dluhopisovou expozici. Zároveň by rostlo riziko defaultů, což hovoří pro setrvání u vysoce kvalitních podnikových dluhopisů.

Třetí a poslední “reflační” scénář pro Čínu počítá s tím, že se ekonomika vrátí do historických kolejí silného růstu. „Domníváme se, že jde o nejméně pravděpodobný ze všech tří scénářů s pravděpodobností pouze 10 %. V tomto případě se Čína úspěšně vrátí ke svému starému modelu – růst podpoří nadměrné vládní investice a dostaví se boom v oblasti nemovitostí. Politici by šli nad rámec opatření cyklického uvolňování a zachraňovali by developery i finanční entity místních vlád, kterým hrozí nedostatek hotovosti, což by vyústilo v obnovení úvěrové horečky ve veřejném i soukromém sektoru. Inflace by zrychlila, podnikatelská a spotřebitelská důvěra znovu ožila. Opětovný boom v sektoru nemovitostí by byl hnací silou širokého oživení v celé ekonomice. V krátkodobém horizontu by Čína znovu dosáhla rychlého hospodářského růstu, ale investoři by se měli mít na pozoru: tato dluhem živená expanze by nebyla dlouhodobě udržitelná, a nakonec by způsobila ekonomice ještě horší strukturální problémy, než vidíme dnes. Pokud jde o dopady na jednotlivé třídy aktiv, reflační scénář by byl pozitivní pro ekonomicky citlivé hodnotové akcie, např. sektor těžkého strojírenství a finance. Vzhledem k širokému oživení spotřeby bychom upřednostňovali také tituly ze sektoru dlouhodobé (zbytné) spotřeby,“ vysvětluje Martin Dropkin.

Japonsko

Čínská ekonomika je největším hybatelem vývoje v regionu. Čína však není zdaleka jedinou ekonomikou, která bude v nadcházejícím roce určovat tempo na asijských trzích. Japonské akcie by mohly i nadále překonávat svými výkony, neboť tamní ekonomika po desetiletích stagnace cen přechází do stavu mírné inflace. Zvyšování mezd se projeví ve zvýšení spotřeby, přičemž u japonských domácností již můžeme pozorovat změnu mentality od spoření k utrácení, což bude mít široké a trvalé dopady. Reformy corporate governance zároveň zlepšují tvorbu hodnoty na akciového trhu. Společnosti se díky nim více zaměřují na vyplácení dividend a realizaci zpětných odkupů. Díky rostoucí jistotě centrálních bankéřů, že mírná inflace v Japonsku dosáhla udržitelné úrovně, je pouze otázkou času, kdy Bank of Japan ukončí svou ultra rozvolněnou měnovou politiku a zcela opustí svou politiku kontroly výnosové křivky. Tato normalizace měnové politiky pomůže přilákat investory na místní trh dluhopisů.

Indie a jihovýchodní Asie

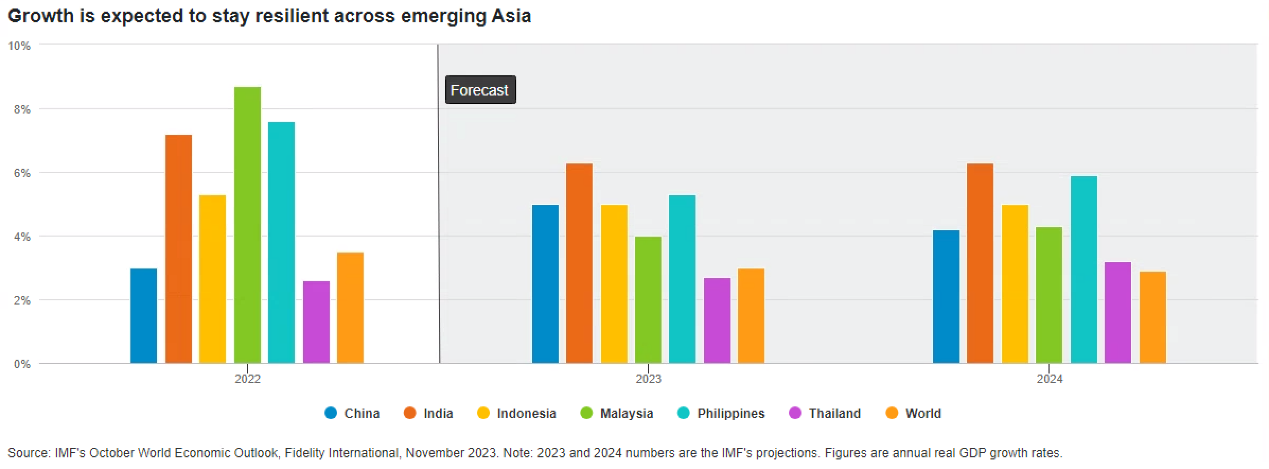

Zbytek asijského regionu sice bude čelit problémům v případě recese na západě nebo většího zpomalení v Číně, ale v dlouhodobém horizontu může těžit z příznivých strukturálních růstových faktorů. Indie bude v nadcházejících letech pravděpodobně jednou z nejrychleji rostoucích ekonomik světa. Díky stoupajícímu počtu obyvatel v produktivním věku bude země vyrábět a spotřebovávat více zboží i služeb a bude hnací silou technologických inovací. Relativně vysoké valuace indických akcií ve srovnání s ostatními asijskými a rozvíjejícími se trhy lze zdůvodnit trvale vyšší návratností vlastního kapitálu tamních kótovaných společností.

Snaha o snížení závislosti dodavatelského řetězce na Číně prostřednictvím rozšiřování výrobní základny v Indii a jihovýchodní Asii podpoří dynamiku průmyslové výroby v celém regionu. Ačkoli je pro sousední země obtížné se přiblížit dominantnímu postavení Číny ve výrobě, vzestup takzvaných konfigurací dodavatelského řetězce "Čína plus jedna" povede k významnému přílivu investic do zbytku regionu, což pomůže zvýšit export a zaměstnanost v Indii i jihovýchodní Asii. Samozřejmě, že recese na rozvinutých trzích nebo výraznější zpomalení v Číně by byly velkou ranou pro exportéry ve zbytku regionu, ale reálně to bude komplexnější v závislosti na tom, který z našich globálních makroekonomických scénářů se v příštím roce naplní.

Klíčová slova: Čína | Japonsko | Finance | Inflace | Spotřebitelská důvěra | Recese | Rizika | Export | Sazby | Akcie | Aktiva | Americký dolar | Bank of Japan | Cyklické tituly | Ekonomika | Investice | Riziko | Výkonnost | Výnos | Úrokové sazby | Japonské akcie | Hospodářský růst | Investoři | Pravděpodobnost | Bohatství | Makro | Čínská ekonomika | Dolar | Nemovitosti | Trh | Zisky | Indie | ROCE | Zaměstnanost | Fidelity International | Stagnace | Zpomalení v Číně | Výhled | Krize | Hospodářská stagnace | Zpomalení čínské ekonomiky | Silný americký dolar | Ekonomické vyhlídky | Výnosové křivky | Vyhlídky | Impuls | Problémy | Měnové politiky | Vyplácení dividend | Trhy | Pokles | Situace | Pandemie | Výdaje | Medvědi | Valuace | Stimuly | Stimul | Domácnosti | Spoření | Růst | Ekonomiky | Čínské oživení | Trh dluhopisů | Zadlužení | Expanze | Medvědí scénář | JDE | Zvyšování mezd | Vysoké valuace | Ocenění | Důvěra | Politici | Pacifik | Čínská aktiva | Výhled na rok | Fidelity | Hodnotové akcie | Odvětví | Boom | Společnosti | Opatření | Corporate Governance | TIM | Řetězce | Inflace v Japonsku | Normalizace měnové politiky | Zvýšení zadlužení | Makroprostředí | Asie | Vice | Výhled na rok 2024 |

Čtěte více

-

Fidelity International: Udržitelné 5G

Investování do sítí 5G je klíčovým tématem letošního roku. S tím souvisí i průmyslová automatizace. Neméně důležitá je také otázka udržitelnosti, metodiky měření a celkově, zda se společnosti chovají podle udržitelných principů. -

Fidelity International: Umělé inteligence v analýzách ESG

Společnost volá po ochraně před hrozbami, které představuje umělá inteligence. Zahrnutí aspektů AI do ESG analýzy jednotlivých firem investorům pomůže. -

Fidelity International uvádí nové ETF: Global Government Bond Climate Aware UCITS ETF

Fidelity International oznamuje uvedení fondu Fidelity Global Government Bond Climate Aware UCITS ETF, kterým dále rozšiřuje své investiční možnosti zaměřená na klima. -

Fidelity International: V amerických telekomunikacích zvoní nové příležitosti

Obrat sentimentu v sektoru optických kabelů přinesl v USA zotavení pro mnoho menších společností a zdá se, že vyvolává prudký růst aktivity co se týče fúzí a akvizic. -

Fidelity International: Velký průlom v oblasti umělé inteligence letos ještě nenastane

Očekává se, že umělá inteligence bude mít v roce 2025 minimální dopad na ziskovost firem a potenciál dosáhne až za několik let. Prozatím však velké technologické firmy stále pokračují v přípravě půdy pro tuto civilizační změnu. -

Fidelity International: Vládní dluhopisy ovlivní geopolitická nejistota

Americký FED bude muset v nadcházejícím období vybalancovat v souladu s kvantitativním utahováním a rostoucím množstvím emisí vládních dluhopisů další růst úrokových sazeb. Je proto možné, že nezvládne v roce 2019 zajistit tři plánovaná zvýšení. Evropská centrální banka se dokonce zavázala, že zvýšení sazeb v první polovině roku 2019 neproběhne. Na dluhopisy budou mít kromě toho vliv i dopady amerických sporů o cla či situace na rozvíjejících se trzích. Obojí má za následek vyšší volatilitu a nejistotu. -

Fidelity International: Vliv prezidenta Bidena na technologické trhy

Joe Biden zvítězil v prezidentských volbách v USA, ale výsledek senátorských voleb bude znám až v lednu. Navzdory některým přetrvávajícím soudním sporům a nárokům zpochybňujícím integritu voleb jsou analytici Fidelity International schopni už nyní lépe posoudit, co bude obnášet prezidentství Joe Bidena. Analytici Fidelity International diskutují o důsledcích vítězství Demokratů pro sektory technologií, médií a telekomunikací a shodují se, že konečné složení Kongresu by mohlo ještě některé dopady ovlivnit. -

Fidelity International: Volby v čase koronaviru a za recese

Jak upozorňují odborníci z FI, investoři, kteří, přemýšlí o investování na amerických trzích, se perou se dvěma diametrálně protilehlými silami: recesí vyvolanou propuknutím Covid-19 a prezidentským volebním cyklem. -

Fidelity International: V roce 2026 nepodceňujte inflaci

Rozdíly v úrokových sazbách a inflaci vytvoří příležitosti; vysoká výchozí úroveň výnosů je dobrým znamením pro celkové výnosy nízkým oceněním navzdory. -

Fidelity International: „Všude dobře, doma nejlíp“ platí i pro peníze v Asii

Nedávný průzkum společnosti Fidelity International ukázal, že asijští drobní investoři jsou připraveni riskovat před očekávaným snížením úrokových sazeb v USA a upřednostňují akcie mimo region. Trhy blíže k domovu však mají stejně tak co nabídnout. -

Fidelity International: Výhled pro americký dolar

Domníváme se, že americký dolar nyní plně zohledňuje lepší hospodářské výsledky Ameriky a potenciál jestřábího postoje Federálního rezervního systému, což ale vytváří obousměrná rizika pro dolar. Dolar přesto zůstává jedním z nejlepších zajištění portfolia v době, kdy i státní dluhopisy poskytují omezenou ochranu, a nabízí pozitivní výnos. Existuje tedy několik důvodů, proč by investoři mohli držet dolary ve svém portfoliu. -

Fidelity International: Výhled pro dluhopisy v roce 2022

Centrální banky budou v roce 2022 na dvou frontách čelit hospodářské válce. Inflace je zpět, zatímco růst v post-covidovém oživení zpomaluje. Zatímco investoři mohou očekávat, že dojde k určitému zpřísnění, centrální banky nemohou kvůli vysokému celkovému zadlužení dopustit, aby reálné úrokové sazby šly příliš vysoko, a v případě potřeby zasáhnou. To by mělo zmírnit riziko poklesu cen dluhopisů způsobené rostoucími výnosy, což znamená, že dluhopisoví investoři by neměli zaujímat vůči duraci až tak medvědí postoj. -

Fidelity International: Výhled pro rok 2026 na výnosy z akcií a ocenění

Klíčem k pochopení hry na nestabilních trzích je identifikace podniků, které nejsou nadhodnocené, nebo jsou, ještě lépe, podhodnocené. -

Fidelity International: Výhled pro trh ETF na rok 2024

Trh ETF rostl v posledních letech vskutku impozantně. Příkladem může být počet registrací ETF fondů v Evropě, který se v posledních pěti letech téměř zdvojnásobil na 1,6 bilionu USD. Vzhledem k tomu, že nejvýznamnější kladné stránky ETF – nákladová efektivita, vysoká likvidita a transparentnost – nacházejí u investorů stále velký ohlas, předpovědi pro toto odvětví naznačují, že do roku 2033 by objem prostředků vložených do ETF mohl celosvětově dosáhnout 30 bilionů USD. -

Fidelity International: Výhled 2024

Nikdy jsem nespravoval peníze tak, že bych přesně věděl, co se stane za 12 měsíců. Můžu mít osobní názor, ale dobré investování vyžaduje disciplínu, otevřenou mysl a připravenost reagovat na měnící se skutečnosti. -

Fidelity International: Vyplácení dividend

Vzpomínáte si, jaké to je mít výnos? Jak ukazuje rok 2024, vydělávání peněz na akciovém trhu v dlouhodobém horizontu není jen o výběru správných růstových titulů. -

Fidelity International: Využijte aktivity rozvíjejících se trhů s ETF fondy zaměřených na kvalitní výnosy

Akcie rozvíjejících se trhů začaly překonávat své globální protějšky, a to díky příznivým fundamentům, atraktivním oceněním, nedávnému vývoji politiky USA a měnícímu se postavení investorů. Ve Fidelity International analytici hodnotí, jak může přístup zaměřený na kvalitní výnosy pomoci alokátorům aktiv využít zajímavé příležitosti v této rozmanité a rostoucí oblasti. -

Fidelity International: Začátek srpna byl pro akcie bouřlivý. Investoři by měli zůstat v klidu

Začátek měsíce nám připomněl, že akciové trhy nejdou nahoru po přímce. Nyní nastaly dobré důvody k očekávání, že při růstu akcií začne hrát roli více sektorů. -

Fidelity International: Zájezd do Silicon Valley – Co jsem se naučil

V červnu jsme absolvovali jedenáctou autobusovou „tour“ po Silicon Valley, během níž jsme se setkali s desítkami firem a seznámili se s nejnovějšími technologickými trendy. Není překvapením, že při našich diskuzích během jednotlivých setkání i nadále dominuje umělá inteligence. Co mi z toho vyplynulo? Jsou to různé nuance umělé inteligence, přičemž existuje řada přístupů k umělé inteligenci v rámci různých odvětví a společností. To, jak se bude prostředí umělé inteligence vyvíjet v příštích třech letech, může vypadat zcela jinak než nyní. V důsledku toho si myslím, že je důležité zaměřit se na takové vítěze v oblasti umělé inteligence, kteří nemusí generovat zisky z této technologie dnes, ale budou je generovat v dlouhodobém horizontu. -

Fidelity International: Z centrálních bank se stávají nepřátelé – co dál?

Na začátku roku 2022 jsme jako základní scénář předpokládali stagflaci, která potrvá přibližně 6 měsíců, než přenechá otěže buď mírnějšímu reflačnímu scénáři, nebo vážnějšímu poklesu. Po invazi na Ukrajinu jsme tuto krátkodobou pravděpodobnost stagflace zvýšili na 80 %, neboť jsme si uvědomili hluboce inflační povahu tohoto šoku, zejména pro Evropu.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Forexové online zpravodajství

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Pražská burza v úvodu druhé seance tohoto roku na zelené nule

Dnešní burzovní debut akcií Czechoslovak Group je nejúspěšnějším primárním úpisem akcií v Evropě v celém tomto tisíciletí

Panika na trhu s kryptoměnami

🔴Živý komentář XTB: Mini shutdown v USA způsobuje výpadek makro dat

BITCOIN A AKCIE VE VÝPRODEJI – NA TOHLE JSI ČEKAL

Bitcoin vysílá první pozitivní signály

Zlato v zajímavé technické situaci

Obchodní signály pro pár EUR/USD na 12.–15. dubna 2024: nakupujte nad úrovní 1,0620 (Murray -2/8 – odraz)

Ozvěny trhu - Východní Evropa jako černý kůň

Akcie Twitteru vyskočily v premarketu o 5 % v reakci na možný deal s Muskem

Pražská burza v úvodu druhé seance tohoto roku na zelené nule

Dnešní burzovní debut akcií Czechoslovak Group je nejúspěšnějším primárním úpisem akcií v Evropě v celém tomto tisíciletí

Panika na trhu s kryptoměnami

🔴Živý komentář XTB: Mini shutdown v USA způsobuje výpadek makro dat

BITCOIN A AKCIE VE VÝPRODEJI – NA TOHLE JSI ČEKAL

Bitcoin vysílá první pozitivní signály

Zlato v zajímavé technické situaci

Obchodní signály pro pár EUR/USD na 12.–15. dubna 2024: nakupujte nad úrovní 1,0620 (Murray -2/8 – odraz)

Ozvěny trhu - Východní Evropa jako černý kůň

Akcie Twitteru vyskočily v premarketu o 5 % v reakci na možný deal s Muskem

Blogy uživatelů

Přehlcenost fundamenty

Je možné zhodnotit účet o stovky procent?

Krypto šeptanda (4.4.2025)

Proč nejlepší trade vypadá nudně

Společnost XTB se stala prvním brokerem v České republice, který nabízí úročení neinvestovaných prostředků uložených v korunách

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Elliottova vlnová teorie v praxi a vyhodnocení obchodních příležitostí

Přehled obchodních příležitostí pro 29. týden

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Blížící se VIP seminář: Získejte strategie s úspěšností přes 75% a exkluzivní bonus!

Přehlcenost fundamenty

Je možné zhodnotit účet o stovky procent?

Krypto šeptanda (4.4.2025)

Proč nejlepší trade vypadá nudně

Společnost XTB se stala prvním brokerem v České republice, který nabízí úročení neinvestovaných prostředků uložených v korunách

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Elliottova vlnová teorie v praxi a vyhodnocení obchodních příležitostí

Přehled obchodních příležitostí pro 29. týden

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Blížící se VIP seminář: Získejte strategie s úspěšností přes 75% a exkluzivní bonus!

Vzdělávací články

Smart Money: Kalibrace order bloků a Smart Money Divergence

Smart Money Trading: Footprint charts – co to je? (35. díl)

Nejvýznamnější svíčkové formace – část II.

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

Měnová reforma oškubala Čechy o miliardy. Takový byl osud našeho platidla

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Jak by měl vypadat den začínajícího tradera, který nemá na obchodování čas

2018 – rok návratu silného dolaru a krachu kryptoměn

Akcie: Základy akciových grafů pro začátečníky (díl 6.)

Co je to proprietární obchodování (prop trading)?

Smart Money: Kalibrace order bloků a Smart Money Divergence

Smart Money Trading: Footprint charts – co to je? (35. díl)

Nejvýznamnější svíčkové formace – část II.

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

Měnová reforma oškubala Čechy o miliardy. Takový byl osud našeho platidla

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Jak by měl vypadat den začínajícího tradera, který nemá na obchodování čas

2018 – rok návratu silného dolaru a krachu kryptoměn

Akcie: Základy akciových grafů pro začátečníky (díl 6.)

Co je to proprietární obchodování (prop trading)?

Tradingové analýzy a zprávy

Dosavadní jednání na summitu G7 jsou velmi dobrá, napsal Trump

Index DAX - Intradenní výhled 8.10.2021

Forex: USD/CAD se drží v klesajícím trendovém kanálu

Index spekulativního sentimentu 16.8.2023

Nejsilnější a nejslabší měny 1.2.2017

Reuters: České a polské podniky expandují díky slabosti německé ekonomiky

Index DAX - Intradenní výhled 27.9.2022

Stříbro - Intradenní výhled 6.2.2026

Forex: Co očekávají experti na eurodolaru

Hang Seng - Intradenní výhled 22.1.2026

Dosavadní jednání na summitu G7 jsou velmi dobrá, napsal Trump

Index DAX - Intradenní výhled 8.10.2021

Forex: USD/CAD se drží v klesajícím trendovém kanálu

Index spekulativního sentimentu 16.8.2023

Nejsilnější a nejslabší měny 1.2.2017

Reuters: České a polské podniky expandují díky slabosti německé ekonomiky

Index DAX - Intradenní výhled 27.9.2022

Stříbro - Intradenní výhled 6.2.2026

Forex: Co očekávají experti na eurodolaru

Hang Seng - Intradenní výhled 22.1.2026

Témata v diskusním fóru

Jak investovat v době nejistoty?

Psychologie kulatých čísel na forexu – 1. část

NinjaTrader

Akciový index DAX: Analýza více časových rámců (W1 až H4)

Nechci se učit programovat, ale chci svůj AOS - existuje řešení?

Index DAX

InvestingFox

Bitcoin

Kryptoměny

Trading pro začátečníky

Jak investovat v době nejistoty?

Psychologie kulatých čísel na forexu – 1. část

NinjaTrader

Akciový index DAX: Analýza více časových rámců (W1 až H4)

Nechci se učit programovat, ale chci svůj AOS - existuje řešení?

Index DAX

InvestingFox

Bitcoin

Kryptoměny

Trading pro začátečníky