Ticker Tape by TradingView

Pandemie, válka a pevný výnos

Globální trhy opakovaně utrpěly různé rány. Po pandemii, obchodní válce, brexitu a velkým finančním krizím v USA a eurozóně je to nyní velký konflikt.

Rusko-ukrajinská válka a odvetné sankce ohrožují klíčové dodávky energií, kovů a nerostných surovin pro velkou část regionu EMEA a Asie. To vše se odehrává v prostředí vysoké inflace, ultra nízkých úrokových sazeb a bohatě zhodnocených dluhopisů a akcií na klíčových trzích.

Ve světle těchto úvah je podle nás pro investory nejlepší zaujmout vyvážený postoj. Diverzifikované portfolio – včetně portfolia s pevným výnosem – by mohlo pomoci přečkat nejistotu lépe než přesun do hotovosti nebo zlata.

Jak se můžeme vypořádat s tržními otřesy?

Lenin kdysi řekl, jsou desetiletí, kdy se nic neděje, a pak jsou týdny, kdy se dějí věci za celé desetiletí. My žijeme v desetiletí velkých otřesů, a právě prožíváme týdny, které již byly víc rušné než celý život většiny lidí.

Globální ekonomika a trhy, dokonce celý mezinárodní systém, jsou pod tlakem. Právě ve chvíli, kdy se svět začal vzpamatovávat z nejvážnější pandemie za posledních sto let, přichází největší a nejrozvratnější válka v srdci Evropy od druhé světové války. Humanitární tragédie, pro kterou nejsou slova, způsobuje ztráty na životech a majetku, které nelze překonat. Náprava vedlejších škod na ukrajinské a ruské ekonomice a následných dopadů na zbytek světa bude trvat dlouho.

Když invaze začala, značná část světové ekonomiky včetně USA, eurozóny (EZ), Spojeného království a mnoha rozvíjejících se trhů (EM) rychle rostla. Inflace však už byla přítomná a šířila se napříč mnoha zeměmi a každodenními položkami nákupů.

Hrozí, že válka a odvetná opatření sníží růst, ale zvýší inflaci. Důvodem je ukrajinský a ruský vývoz obilí, energie, kovů a nerostných surovin. „Jako občané, střadatelé a investoři tak čelíme směsici nepříjemných skutečností a nejistot, které nám ztěžují orientaci v ekonomice a trzích. Když se podíváme na dlouhodobé dopady pandemií a konfliktů na inflaci, růst a chování trhů, můžeme si odnést klíčový poznatek: V přetahování se mezi protichůdnými silami rostoucí inflace a zpomalujícího se růstu je klíčová rovnováha portfolia. To zahrnuje alokaci hotovosti, zlata a dluhopisů z důvodu bezpečnosti vedle rizikových aktiv,“ vysvětluje Arnab Das, globální tržní stratég Invesco. Krize nakonec pominou, jakmile se odolná světová ekonomika a finanční trhy znovu postaví na nohy.

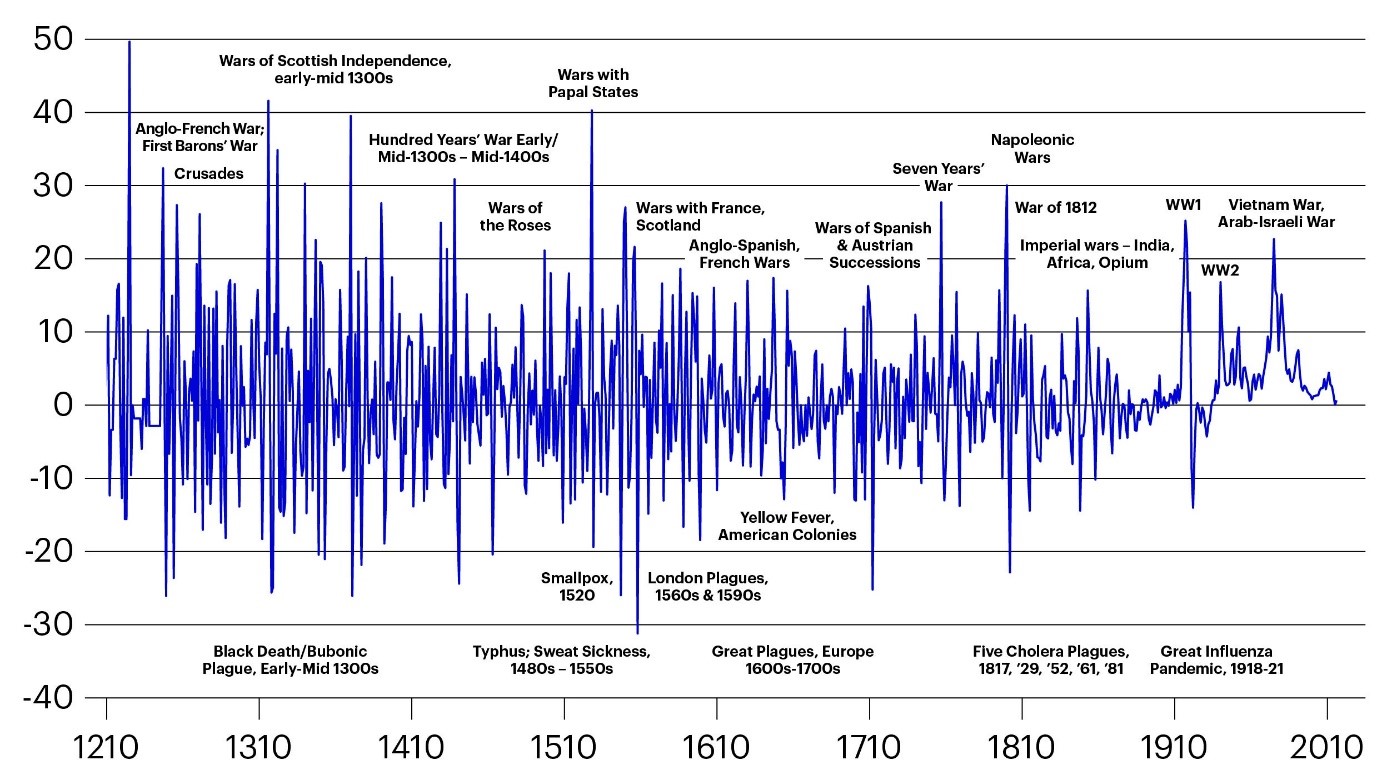

Pandemie = deflace, ale války = inflace v průběhu historie

Historie ukázala, že velké pandemie byly téměř vždy deflační a války inflační. Je to intuitivní, protože válečné vlády mobilizují celé společnosti a ekonomiky. Je to také proto, že lidé a výroba jsou povoláni do válečného úsilí a fyzický kapitál a výrobní kapacity jsou zničeny.

Obrázek 1: Války jsou již téměř tisíc let inflační a pandemie deflační

Poznámka: Údaje o inflaci ve Velké Británii z publikace A Millennium of Macroeconomic Data, kterou v roce 2018 vydala Bank of England. Vybrané pandemie a války, o nichž se předpokládá, že ovlivnily ekonomiku Velké Británie. Například první epidemie cholery v roce 1817 se do Velké Británie zřejmě nedostala z Kalkaty, kde se předpokládá její počátek, ale ovlivnila celosvětový obchod a růst; Kalkata tehdy patřila mezi největší přístavy a obchodní města na světě.

Zdroj: Invesco, rozšířeno o války, upraveno o pandemie podle Silvany Tenreyro, projev: Bank of England COVID-19 and the Economy, na London School of Economics, červenec 2020; A Millennium of Macroeconomic Data – the Bank of England, FRED, Macrobond, Invesco. Data do roku 2016 stažena 30. listopadu 2021.

Měny jsou často znehodnocovány, protože se tisknou peníze na financování válečného úsilí. Jsou vydávány válečné dluhopisy, které jsou střadatelé a finanční instituce vybízeni nebo povinni kupovat za nižší než tržní úrokové sazby. Války jsou proto inflační jak z měnového hlediska, tak z hlediska tlaku na reálné zdroje.

Pandemie jsou deflační. Od dob morových epidemií se společnost v reakci na epidemie nových nemocí uzavírá. Uzavřením se demobilizuje ekonomika – což je téměř přesný opak války.

Poptávka je zničena nebo pozastavena, nikoli však nabídka. Minulé pandemie často zabily velké skupiny lidí, což je srovnatelné s velkými válkami, a snížily tak spotřebitelskou poptávku (a pracovní sílu). Fyzická výrobní kapacita však obvykle zůstala nedotčena, takže čistý efekt byl spíše deflační.

Historické pandemie a války urychlovaly hospodářské cykly

Růst a inflace se obvykle pohybují stejným směrem. Soukromá poptávka a veřejná politika – jak měnová politika centrální banky, tak rozpočtová politika – jsou v souladu. Historicky měly pandemie nebo války na trhy podobný dopad jako běžné vzestupy a poklesy. Jejich účinky však byly výraznější, jako by byl hospodářský cyklus na steroidech. Vliv válek a pandemií na úrokové sazby – a tedy i na dluhopisy – je opačný. Vysoká inflace a tlak na reálné ekonomické zdroje obvykle vedly k růstu úrokových sazeb během válek i po nich. Reálné sazby však obvykle klesají.

Dopad válek a pandemií na trhy práce a mzdy je různorodější. Po pandemiích mzdy obvykle rostou, a to zejména proto, že pracovníci mají větší vyjednávací sílu. Vedení velkých válek často vedlo k nedostatku pracovních sil, ale práci potřebovali i vracející se vojáci.

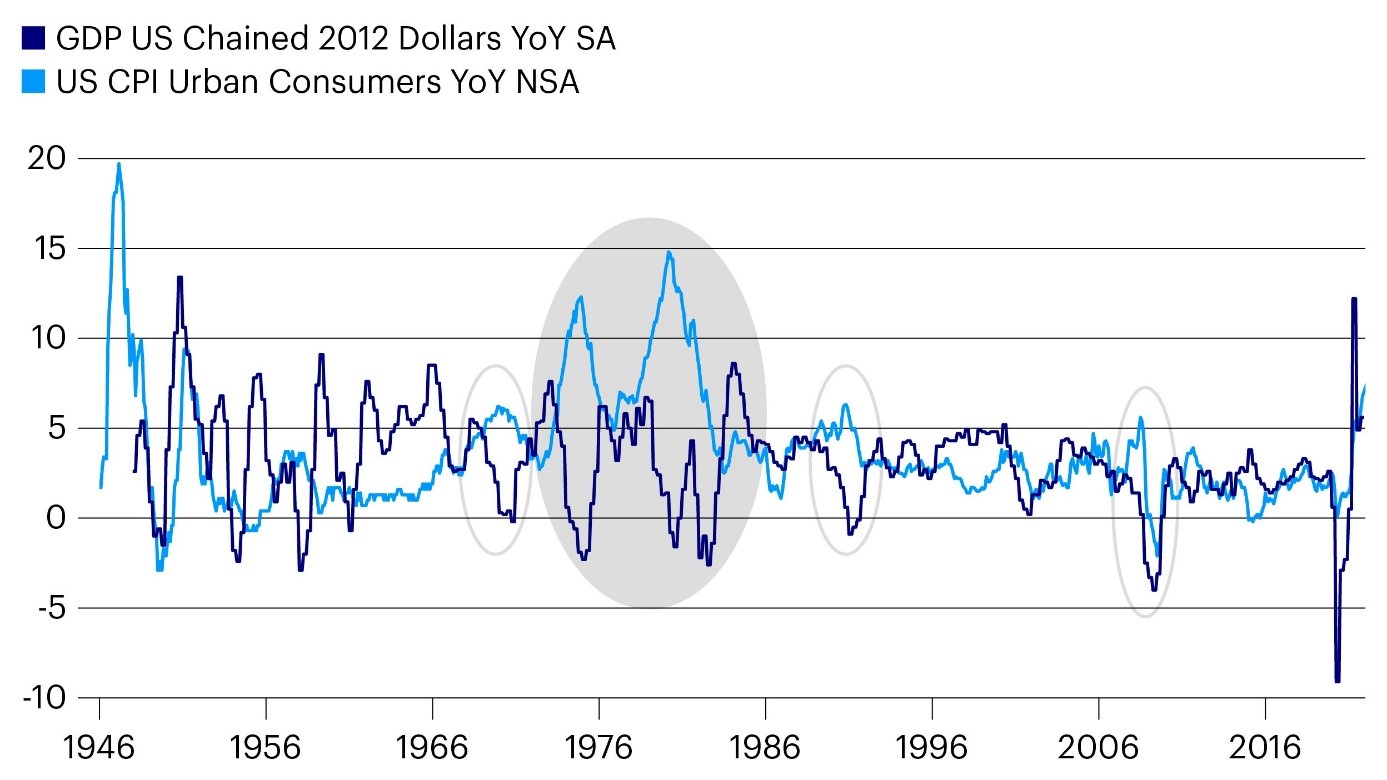

Dodávkové šoky, války a revoluce u producentů komodit způsobily "stagflaci"

V moderní době byly války a revoluce někdy doprovázeny velkými nabídkovými šoky. To bylo patrné zejména u klíčových komodit potřebných pro výrobu energie, jako je ropa, a přispívalo to k růstu inflace.

Stagflace označuje vysokou a rostoucí inflaci navzdory klesajícímu nebo zápornému růstu. Pokud se války soustředily v zemích produkujících komodity, jako je dnešní rusko-ukrajinský konflikt, s omezeným přímým dopadem na země, které komodity dovážejí, byla často výsledkem "stagflace".

V případě nabídkových šoků, na rozdíl od běžných cyklů nebo historických válek a pandemií, směřovaly růst a inflace opačným směrem.

Obrázek 2: Silné nabídkové šoky mohou způsobit vážnou "stagflaci" – pokles růstu a stoupání inflace

Poznámka: Údaje o inflaci ve Velké Británii z publikace A Millennium of Macroeconomic Data, kterou v roce 2018 vydala Bank of England.

Zdroj: Podle Silvany Tenreyro, projev Bank of England COVID-19 and the Economy, na London School of Economics, červenec 2020; A Millennium of Macroeconomic Data – the Bank of England, FRED, Macrobond, Invesco. Data do roku 2016 stažena 30. listopadu 2021.

Pandemie, války a trhy – je to tentokrát jinak?

Jak se to všechno týká dnešní globální ekonomiky? Domníváme se, že existuje silný důvod, proč je tato doba jiná, pokud jde o pandemie i války.

Při pandemii COVID-19 jsme se vyhnuli tradičnímu deflačnímu tlaku pandemií. Zachránili jsme pracovní místa, nahradili příjem těm, kteří nemohli pracovat, a celkově udrželi ekonomiku nad vodou. Nebyli jsme svědky deflace, a pokud ano, tak spíš vysoké inflace.

Ve válce mezi Ruskem a Ukrajinou se dost možná rýsuje přerušení globálních dodávek energie, kovů a obilí. To vytváří tlak na růst inflace po celém světě. Zatěžuje to také růst tím, že zasahuje reálné příjmy a výdaje na jiné položky než energie a potraviny.

Kombinace sankcí s omezeními, nebo dokonce zničením vývozních kapacit, by mohla být podobná arabským a íránským ropným embargům z let 1973 a 1979. Tato embarga přispěla k vysoce inflační recesi.

Lze si představit embargo Ruska na vývoz nebo dokonce embargo Západu na dovoz z Ruska. I kdyby nedošlo k úplnému přerušení dodávek, mohlo by to mít podobné důsledky jako válka v Perském zálivu v roce 1991. Tento konflikt vedl k výraznému zvýšení cen energií, které se časově shodovalo se zpomalením ekonomiky.

Případná stagflace by však měla být méně závažná než v 70. letech. Energetický šok bude pravděpodobně méně silný v USA, které jsou nyní blíže energetické soběstačnosti než Evropa. Je to proto, že Evropa je do značné míry závislá na ruském vývozu energie.

Ceny potravin pravděpodobně také zaznamenají vážný tlak na růst, protože ceny měkkých komodit prudce rostou. Rusko i Ukrajina jsou hlavními vývozci pšenice a kukuřice pro Evropu, Afriku a velkou část Asie. Severní a Jižní Amerika jsou méně ohroženy, ale pravděpodobně by pocítily dopad třeba kvůli rostoucím cenám obilí.

Co má tedy investor za těchto okolností dělat?

Inflace stoupá, výnosy dluhopisů jsou proto nízké a mnohé tradičně "bezpečné" dluhopisy jsou drahé. Růst se může omezovat, v některých částech světové ekonomiky možná směřovat až k recesi, a ocenění mnoha akciových trhů je napjaté.

Jak mohou investoři tyto výzvy zvládnout a dosáhnout výnosů, které odolají?

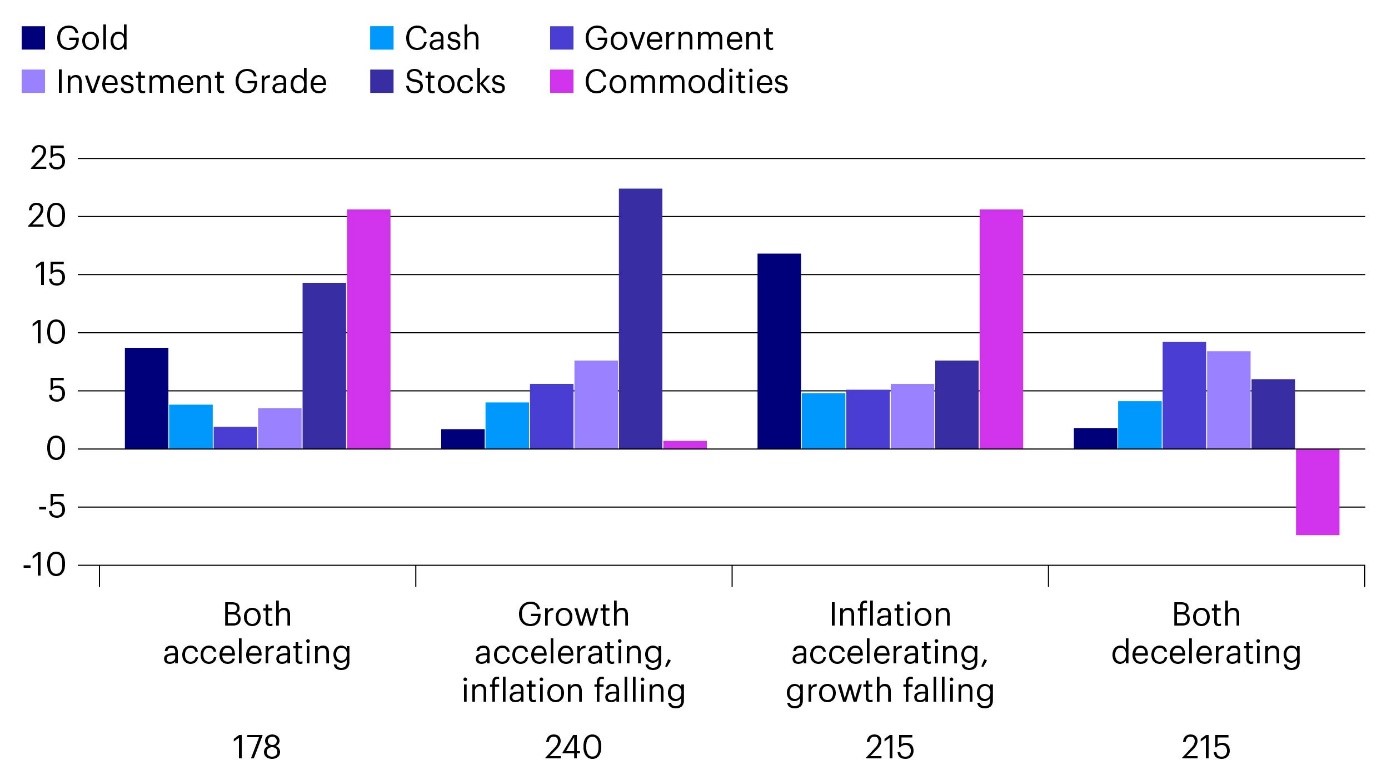

Rozdělili jsme údaje o výnosnosti napříč třídami aktiv během různých režimů růstu/inflace. Z tohoto výzkumu vyplývá, že nejlepším přístupem je kombinace aktiv, zahrnující i kombinaci dluhopisů, akcií a zlata.

Ceny komodit obvykle rostou v období vysoké inflace, takže by mělo pomoci vlastnictví akciových indexů, které jsou silně vystaveny komoditám. Prudký nárůst inflace v oblasti energií a potravin pravděpodobně zpomalí výdaje na ostatní položky, protože příjmy a kupní síla spotřebitelů se dostanou pod tlak. To posiluje argumenty ve prospěch pevně úročených, zejména vysoce kvalitních státních dluhopisů.

Jak ukazuje obrázek 3, komodity a zlato dosahují lepších výsledků, když růst klesá, ale inflace roste. Jakmile však dojde k obnovení stability díky jejímu zpomalení a normalizace prostřednictvím oživení růstu, mají finanční aktiva tendenci dosahovat lepších výsledků.

Obrázek 3: Anualizovaný čtvrtletní celkový výnos v % podle široké třídy aktiv v různých režimech růstu/inflace

Poznámka: Počet pozorování změn růstu a inflace v každém čtvrtletí na ose X v letech 1950–2021 pro Spojené státy

Zdroj: Global Financial Data, Invesco. Údaje k 28. únoru 2022.

Podle našeho názoru by se rizikové expozice měly pravděpodobně spíše přesouvat než eliminovat, z epicentra krizí do regionů, které mají defenzivnější pozici. V tomto případě z Evropy, Blízkého východu a Afriky směrem k Americe a východní Asii. Měnové expozice by se mohly vychýlit směrem ke komoditním zemím (kromě Ruska, Ukrajiny) a také k bezpečným měnám, jako je dolar a jen.

Rozvíjející se trhy (EM) jsou samozřejmě pod silným tlakem. V rámci EM jsou některé země více vystaveny dvojímu tlaku rostoucích cen komodit a silného dolaru. Tyto země s dvojím deficitem, jako je Turecko a Indie, musí nakupovat energie, kovy a v mnoha případech i obilí. Zároveň musí své investiční nebo rozpočtové potřeby financovat alespoň částečně na světových, nikoli na domácích trzích.

Pevný výnos zůstává v těchto obdobích volatility klíčovou součástí portfolia

Téměř za žádných okolností bychom se nebránili výraznému odklonu od nástrojů s pevným výnosem. To proto, že riziko a nejistota jsou fakta života.

Eskalace konfliktu mezi Ruskem a Ukrajinou ukazuje na averzi k riziku, vyšší ceny komodit i potenciálně nižší růst. Pokud by došlo ke stagflaci, některé dluhopisy by ze zpomalení těžily, zatímco jiné by trpěly vyšší inflací. Ve skutečnosti by některé korporátní dluhopisy mohly těžit z vyšších cen komodit, zatímco u jiných, které by byly postiženy ztrátou korporátních příjmů, by rizikové prémie vzrostly. Stejně tak budou některé země těžit ze silnějšího vývozu a silnějších měn než jiné.

„Domníváme se, že odklon od dluhopisů by měl ale smysl pouze v případě, že by se projevila řada faktorů,“ vysvětluje Arnab Das a dále faktory jmenuje: „Pokud by dnešní ultra nízké výnosy dluhopisů byly doprovázeny růžovou vizí stoupající růstu byla by inflace mírnější. A právě mírnější inflace je jedním z faktorů. Dalším možným faktorem je, pokud by došlo k všeobecné ekonomické a politické normalizaci“.

V dnešním světě panuje nejistota, ale je zde naděje na případné zlepšení podmínek. Proto se domníváme, že je zapotřebí lepší rovnováhy než koncentrace v hotovosti nebo rizikových aktivech.“

Zdroj: Invesco

Klíčová slova: Peníze | Inflace | Deflace | Rusko | USA | Británie | Měnová politika | Turecko | Světová ekonomika | Poptávka | Politika | Kapitál | Sazby | Aktiva | Bank of England | Centrální banky | Ekonomika | Finanční trhy | Investor | Komodity | Finanční instituce | Měny | Nabídka | Portfolio | Prémie | Riziko | Ropa | Stagflace | Výnos | Zlato | Úrokové sazby | Banky | Dluhopisy | Evropa | Globální ekonomika | Investoři | Výnosy dluhopisů | Ceny komodit | Hospodářský cyklus | Financování | Rozvíjející se trhy | Dolar | Investiční | Korporátní dluhopisy | Portfolia | Pro investory | Pšenice | Volatility | Indie | ROCE | Spojené státy | Světové ekonomiky | Finanční aktiva | Globální trhy | Energie | Globální ekonomiky | Ztráty | Nejistota | Mzdy | Krize | Výnosy | Příjmy | Údaje o inflaci | Invesco | Střadatelé | Rozpočtová politika | Obchod | FRED | Ukrajina | Millennium | Financovat | Ceny potravin | Kupní síla | Stratég | Eskalace konfliktu | Nižší růst | Trhy | Pokles | Růst inflace | Pandemie | Vysoká inflace | Zlepšení | Úsilí | Peníze na financování | Výdaje | London School of Economics | COVID-19 | Kukuřice | Tržní úrokové sazby | Šok | Historie | Růst | Ekonomiky | Války | Práce | Údaje | Dovoz | Vývoz | Politika centrální banky | JDE | Chování trhu | Covid | Příjmy a výdaje | Ocenění | Ceny | Pracovní místa | Embargo | Koncentrace | Chování | Společnosti | Opatření | ANO | Obilí | Společnost | TIM | 3М | Cykly | Rostoucí inflace | Instituce | Rusko-ukrajinský konflikt | Sankce | Válečné dluhopisy | Invaze | Vlastnictví |

Čtěte více

-

Pandemie letos zamíchala s výpočtem termínu dne daňové svobody. Podle Liberálního institutu nezvykle pracujeme na stát déle než podle Deloitte

Pandemie a loňský daňový balíček zamíchaly také s výpočtem termínu dne daňové svobody. Jeho termín každoročně v ČR vypočítávají společnosti Deloitte a Liberální institut. Pro výpočet termínu, do něhož se v daném roce pracuje na stát, tedy na daňové odvody, však používají odlišnou metodiku. Před pandemií tak bývalo pravidlem, že podle metodiky Liberálního institutu nastával den daňové svobody dříve než podle metodiky Deloitte. Letos je to ale jinak (viz graf níže). -

Pandemie nadále posiluje e-commerce odvětví

Jen před několika dny jsme mluvili o vynikajících výsledcích výdělků z Amazonu, Alibaba a eBay a včera jsme se dozvěděli o výsledcích Shopify. Opět platí, že i tyto přišly lépe, než se očekávalo, což nám díky pandemii Covid-19 dalo další dobré znamení síly sektoru elektronického obchodování. -

Pandemie na sebe znovu upozornila a srazila sentiment na trzích

Dění na hlavních finančních trzích se dál odvíjí od toho, jak sentiment investorů ovlivňují zprávy o vakcíně a průběhu pandemie. Tentokrát mají navrch obavy, které zřejmě nezvýšila ani tak stále horší data o nákaze v USA, jako spíše důkaz, že současná vlna může mít opravdu hmatatelné ekonomické dopady. Varování opět přišlo z New Yorku, který přistoupil k zavření škol. Opatření se však už přitvrzují i jinde. Navíc moc nepomohlo ani varování Nvidie, že prodeje čipů pro datová centra v aktuálním kvartálu mírně klesají. -

Pandemie odstartovala nové strategie hackerských podvodů s kryptoměnami

Společně s vývojem blockchainu a stále intenzivnějším integrováním kryptoměn do běžného používání stoupá i kreativita hackerů, kteří vyvíjejí celou řadu nových nástrojů na okrádání svých obětí. Nejnovější případy jsou spojené s pandemií koronaviru. Nejedná se o žádný sofistikovaný podvod, ale o obyčejné vydírání, kdy je bitcoin jednoduchým prostředkem pro inkasování výpalného. FBI zaznamenala nárůst počtu vyhrožování infikovaných obětí a jejich rodin. -

Pandemie otestuje indikátory sentimentu

Dnešní ekonomický kalendář žádné důležité informace nepřinese. Zajímavá je ale informace o rezignaci ministra zdravotnictví Adama Vojtěcha. Zítra očekáváme předběžný údaj o spotřebitelské důvěře v eurozóně. Bude zajímavé sledovat, do jaké míry byly vyhlídky do budoucna zasaženy nedávným vzestupem šíření koronaviru. -

Pandemie prohlubuje rozdíly ve společnosti

„I v době pandemie došlo ke zvýšení příjmů domácností. Přestože si mnozí lidé polepšili, existuje významná část společnosti, které se žije výrazně hůře. Ukazuje se, že pandemie prohlubuje rozdíly ve společnosti a doplácí na ni především lidé s nízkou kvalifikací,“ říká hlavní ekonom BHS Štěpán Křeček. -

Pandemie přidusila Asii, evropské akcie však rostou

Po včerejším propadu evropských i amerických akciových trhů sentimentu nepomohly ani výsledky Netflixu. Pozornost se také upřela na vracející se problémy s koronavirem, a to především v Asii. Ačkoli situace v Evropě nebo Jižní Americe také stále není dobrá, právě Asie se stala novým centrem obav a odnesly to také zdejší burzy. -

Pandemie rapidně zvyšuje nezaměstnanost mladých do 24 let, hůře dopadá na ženy než na muže

Počet nezaměstnaných lidí do čtyřiadvaceti let meziročně stoupá o třicet procent, vyplývá z dat pracovního portálu Profesia.cz. Mladí lidé tak v tomto ohledu patří mezi nejvíce zasažené skupiny obyvatelstva. Mladí lidí společně se ženami tak patří k „poraženým“ pandemické situace, přičemž šrámy si mohou nést ještě řadu let po jejím skončení. -

Pandemie rozproudila obchodování na finančních trzích

V loňském roce jsme zaznamenali přímo explozivní růst obchodních aktivit. Stojí za ním rekordní přírůstek drobných investorů, kteří s obchodováním na finančních trzích začali během lockdownu. Otázkou je, zda takto vysoký růst našeho koše 30 firem z ekosystému obchodníků na finančních trzích vydrží i nadále. Volatilita postupně klesá a ekonomiky se otevírají, takže už budoucnost obchodování nejspíš nebude tak růžová. Celkově však bude toto odvětví patrně dál vzkvétat s tím, jak bude docházet k další financializaci světové ekonomiky. Dále se zabýváme tím, zda v tomto odvětví existují firmy, které mohou nabídnout dlouhou volatilitu bez negativního carry, k němuž dochází u strategií využití put opcí a dlouhých futures na index VIX. -

Pandemie se dotkla dvou třetin podnikatelů a živnostníků

Na 65 % podnikatelů a živnostníků měla pandemie nějaký vliv. Nejvíce dotázaných kvůli ní muselo změnit orientaci svého podnikání a polovina jich letos neočekává žádný zisk. 12 % muselo své podnikání ukončit. Zjistil to průzkum NMS Research pro Raiffeisenbank. -

Pandemie v Česku zatím způsobila vyšší růst nezaměstnanosti, ale mírnější pokles HDP v porovnání se Slovenskem i průměrem EU

Razantní opatření proti pandemii v Česku v prvním pololetí vedla k výraznému nárůstu nezaměstnanosti, meziročně o více než čtvrtinu (z 1,9 % na 2,4 %), v srpnu dále vystoupala na 2,8 %. Predikce očekávají do konce roku růst na téměř dvojnásobek oproti loňsku (ze 2 % v roce 2019 na letos odhadovaných 3,8 %). Jedná se v porovnání s průměrem EU, ale například i se Slovenskem, kde se míra nezaměstnanosti zvýšila z 5,7 % ve druhém čtvrtletí roku 2019 na 6,6 % ve druhém čtvrtletí roku 2020, o rychlejší relativní růst. Naopak dopad na pokles HDP v Česku byl relativně mírný - s poklesem o 3,3 % v prvním čtvrtletí, respektive o 8,7 % ve čtvrtletí druhém (mezičtvrtletně). Slovensko pak kleslo o 5,2 %, resp. 8,3 %. Obě středoevropské ekonomiky tak vyšly z první vlny pandemie v tomto ohledu méně poškozeny než většina států EU, kde průměrný pokles ve druhém čtvrtletí činil 11,4 %. Vyplývá to z analýzy, kterou v říjnu realizovalo Centrum ekonomických a tržních analýz (CETA) spolu s mezinárodní investiční společností Goldenburg Group. -

Pandemie v Češích překvapivě povzbudila zájem o hypotéky, během měsíců nouzového stavu si napůjčovali o 25 procent více než loni. Hypotéky letos ještě dále zlevní

Je to poměrně nečekaný výsledek, leč počet i objem nově poskytnutých hypoték byl letos v měsících březnu a dubnu vyšší než loni ve stejnou dobu roku. A to navzdory tomu, že od 12. března platil v ČR nouzový stav z důvodu boje s nákazou koronaviru. -

Pandemie vrací „mamahotely“ do módy. Mladí lidé ušetří bydlením s rodiči průměrně až milion korun

„Mamahotely“ se v důsledku pandemie vrací do módy. Mladí lidé totiž během ní z důvodu ekonomické nejistoty a zhoršených vyhlídek na získání práce zůstávají bydlet u rodičů déle. Zároveň pokračující růst cen nemovitostí během pandemie snížil dostupnost bydlení, zejména právě pro mladé. -

Pandemie vs podpora. Investoři zůstávají v nejistotě a akcie trpí

Nová makrodata dnes nepotěšila. Nejprve mírně zaostal za očekáváními německý index podnikatelského klimatu Ifo a odpoledne přišla zpráva o vyšších počtech amerických žadatelů o dávky v nezaměstnanosti. Při pohledu na kondici hlavních ekonomik jsou to samozřejmě malé střípky, ale zvláště druhá sada čísel se zřejmě promítla na negativním úvodu amerických trhů. -

Pandemie zásadně změní trh s ojetinami, do 5 let se každé desáté auto prodá on-line

Během prvního pololetí letošního roku se oproti loňsku prodalo o čtvrtinu méně nových aut a ojetiny jsou na tom ještě hůře – jejich prodeje meziročně klesly o 40 %. Trh nových vozů se z koronavirového šoku pomalu vzpamatovává, ale na oživení prodejů ojetých vozů si počkáme nejméně do podzimu. Prodejci ojetin zatím zaznamenali ztrátu přes 27 miliard korun, kterou budou velice těžko dohánět. Manévrovací prostor autobazarů je totiž velmi úzký. Nacházejí se ve velice složité situaci, kdy nejsou technologicky vybaveny, aby mohly nabídnout jinou, lepší službu. Prudký pád trhu, který předtím řadu let bezstarostně rostl, zastihnul prodejce ojetých aut zcela nepřipravené. -

Pandemie zdražuje kola i auta, zdražovat budou hospodští i kadeřnictví. Čechy po otevření ekonomiky čeká drahota, na kterou nejsou zvyklí

Rok pandemie celkově přinesl poměrně značné zdražení. To však nemusí být nic proti tomu, co nás čeká v nadcházející době. -

Pandemie zdražuje stavební práce. Průmysl roste i přes špatnou epidemiologickou situaci

„Ceny nemovitostí budou nadále narůstat, což bude mít negativní vliv na dostupnost bydlení. Pro mladé lidi bude stále obtížnější dosáhnout na vlastnické bydlení a mnozí z nich budou muset setrvávat celý život v nájemním bydlení,“ říká hlavní ekonom BHS Štěpán Křeček. -

Pandemie zvýšila zájem o zajišťování se proti kurzovému riziku o více jak 50 %

Zájem českých firem o zajištění se proti kurzovému riziku výrazně stoupl. Dle dat společnosti SAB Finance, poskytovatele devizových obchodů, vzrostl za posledních 14 měsíců zájem o měnový forward o více než 50 %. Tuzemští exportéři se tak snaží zajistit proti stále posilující koruně, aby mohli zůstat konkurenceschopní. Nejde přitom pouze o fenomén velkých firem – z důvodu významné volatility přistupují k zajištění i menší podniky s cílem ochránit svůj obchod před nepříznivým vývojem, který pro ně může být existenční. Zajištění se proti kurzovému riziku patřilo k tématům online diskuze odborníků vysílané živě z České národní banky, které se zúčastnil viceguvernér ČNB Marek Mora, člen Národní ekonomické rady vlády Lukáš Kovanda a za Asociaci malých a středních podniků a živnostníků ČR Evžen Reitschläger. Hlavním partnerem akce byla společnost SAB Finance. -

Pandemii navzdory, nezaměstnanost klesá

Registrovaná míra nezaměstnanosti v Česku podruhé za sebou poklesla a v dubnu tak dosáhla 4,1 %. Počet nezaměstnaných se meziměsíčně snížil o téměř 9 tisíc, zatímco počet volných pracovních míst narostl o 4,5 tisíc. Za tímto vývojem patrně stojí hlavně standardní náběh sezónních prací, který v jarních měsících míru nezaměstnanosti pravidelně snižuje. Ve srovnání se stejným obdobím loňského roku je ovšem patrné zhoršení, když se míra nezaměstnanosti zvýšila o 0,7 procentního bodu a počet lidí bez práce narostl o více než 43 tisíc. Na jedno pracovní místo v Česku aktuálně připadá 0,9 uchazeče. -

Pandora přesouvá distribuční centrum do Marylandu, reaguje na silný růst v USA

Dánský výrobce šperků Pandora oznámil, že vybuduje nové distribuční centrum ve státě Maryland, čímž přesune své stávající logistické operace z Columbie ve Spojených státech. Cílem je posílit kapacity pro podporu expanze na klíčovém americkém trhu, který je pro Pandoru největší a zároveň nejrychleji rostoucí.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Swingové obchodování Nasdaqu 6.2.2026

Swingové obchodování EUR/USD 6.2.2026

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Swingové obchodování Nasdaqu 6.2.2026

Swingové obchodování EUR/USD 6.2.2026

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Forexové online zpravodajství

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Philip Morris International zveřejnil výhled očištěného zisku na akcii pro rok 2026 nad odhady

Spotřebitelská důvěra podle UniMichigan stoupla

Forex: Koruna silnější, euro bez výraznějších změn

Týden na akciových trzích: Pražský i evropský index rostly, v USA došlo ke korekci

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Philip Morris International zveřejnil výhled očištěného zisku na akcii pro rok 2026 nad odhady

Spotřebitelská důvěra podle UniMichigan stoupla

Forex: Koruna silnější, euro bez výraznějších změn

Týden na akciových trzích: Pražský i evropský index rostly, v USA došlo ke korekci

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Je dolar z nejhoršího venku?

Průmyslová výroba zrychlila

Forex: Prázdninové obchodování na regionálních trzích

Akciové trhy 6. února: S&P 500 a NASDAQ prudce klesly

EURUSD - Denní a intradenní výhled: Kurz by se mohl vrátit pod 1,3000

Makro: Schodek obchodní bilance USA se v únoru snížil na 43 miliard dolarů

Inflační očekávání podle UniMichigan klesla

Obchodní signály pro BITCOIN (BTC/USD) na 6.–9. února 2026: nákup nad 64 000 USD (200 EMA – odraz)

Tři trhy, které sledovat příští týden (09.02.2026)

VIDEO: Evropské akcie korigují dřívější ztráty, dnes klíčové zasedání Fedu

Je dolar z nejhoršího venku?

Průmyslová výroba zrychlila

Forex: Prázdninové obchodování na regionálních trzích

Akciové trhy 6. února: S&P 500 a NASDAQ prudce klesly

EURUSD - Denní a intradenní výhled: Kurz by se mohl vrátit pod 1,3000

Makro: Schodek obchodní bilance USA se v únoru snížil na 43 miliard dolarů

Inflační očekávání podle UniMichigan klesla

Obchodní signály pro BITCOIN (BTC/USD) na 6.–9. února 2026: nákup nad 64 000 USD (200 EMA – odraz)

Tři trhy, které sledovat příští týden (09.02.2026)

VIDEO: Evropské akcie korigují dřívější ztráty, dnes klíčové zasedání Fedu

Blogy uživatelů

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Kdy splaskne bublina na nemovitostech?

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Byl propad zlata jen panikou spekulantů?

INVESTIČNÍ GLOSA: Září je noční můrou investorů. Zelené grafy může pokácet další kalamita

Co je to gap - Hlavní typy a obchodování gapů

Moje cesta prop tradingem – velké změny v prop tradingu a prokletí navyšování objemu

Měny v historickém kontextu - NFP report z USA určoval směr měnám

Spanilá jazda eura

Strategie obchodování vnitřních svíček

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Kdy splaskne bublina na nemovitostech?

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Byl propad zlata jen panikou spekulantů?

INVESTIČNÍ GLOSA: Září je noční můrou investorů. Zelené grafy může pokácet další kalamita

Co je to gap - Hlavní typy a obchodování gapů

Moje cesta prop tradingem – velké změny v prop tradingu a prokletí navyšování objemu

Měny v historickém kontextu - NFP report z USA určoval směr měnám

Spanilá jazda eura

Strategie obchodování vnitřních svíček

Vzdělávací články

Mexické peso přitahuje stále více traderů

Obchodování svíčkových formací Evening Star a Morning Star (1. část)

Technická analýza - supporty a rezistence

Price Action: Pokročilé obchodování formace Pin Bar (1. díl)

Technická analýza - grafické formace

Price Action pro začátečníky: Kompletní průvodce krok za krokem

Smart Money: EOTP – Efficiency Of The Pullback (14. díl)

Smart Money Trading: Co je to inducement? (16. díl)

Jak se obchodovalo v březnu podle fialových indikátorů

Proč je konzistence v tradingu obzvlášť důležitá

Mexické peso přitahuje stále více traderů

Obchodování svíčkových formací Evening Star a Morning Star (1. část)

Technická analýza - supporty a rezistence

Price Action: Pokročilé obchodování formace Pin Bar (1. díl)

Technická analýza - grafické formace

Price Action pro začátečníky: Kompletní průvodce krok za krokem

Smart Money: EOTP – Efficiency Of The Pullback (14. díl)

Smart Money Trading: Co je to inducement? (16. díl)

Jak se obchodovalo v březnu podle fialových indikátorů

Proč je konzistence v tradingu obzvlášť důležitá

Tradingové analýzy a zprávy

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Forex: Dolar klesá, údaje o ekonomice by mohly přimět Fed k pomalejšímu snižování úroků

Dolarový index - Intradenní výhled 6.2.2026

Zlato - Intradenní výhled 5.2.2026

S&P 500 - Intradenní výhled 6.2.2026

Stříbro - Intradenní výhled 6.2.2026

Index spekulativního sentimentu 6.6.2023

Ceny zlata a stříbra pokračují v poklesu

Swingové obchodování etherea 30.1.2026

Šéf WTO varuje před obchodní válkou mezi Čínou a USA

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Forex: Dolar klesá, údaje o ekonomice by mohly přimět Fed k pomalejšímu snižování úroků

Dolarový index - Intradenní výhled 6.2.2026

Zlato - Intradenní výhled 5.2.2026

S&P 500 - Intradenní výhled 6.2.2026

Stříbro - Intradenní výhled 6.2.2026

Index spekulativního sentimentu 6.6.2023

Ceny zlata a stříbra pokračují v poklesu

Swingové obchodování etherea 30.1.2026

Šéf WTO varuje před obchodní válkou mezi Čínou a USA

Témata v diskusním fóru

Price Action Trading Jakuba Hodana

InvestingFox

Měny střední a východní Evropy obracejí trend

Přehled zajímavých obchodních příležitostí pro 9. týden

Obchodní deník a plán, který plní svůj účel

Německé akcie jsou v kurzu

Elliottova vlnová teorie pro akcii Moderna, kryptoměnu Ethereum a měnový pár AUD/CAD

Burzovní grafy: Index S&P 500 je na historickém maximu

Aké bude smerovanie GBP menových párov v roku 2022?

Elliottovy vlny: Měnový pár GBP/USD, index Dow Jones a akcie Netflix

Price Action Trading Jakuba Hodana

InvestingFox

Měny střední a východní Evropy obracejí trend

Přehled zajímavých obchodních příležitostí pro 9. týden

Obchodní deník a plán, který plní svůj účel

Německé akcie jsou v kurzu

Elliottova vlnová teorie pro akcii Moderna, kryptoměnu Ethereum a měnový pár AUD/CAD

Burzovní grafy: Index S&P 500 je na historickém maximu

Aké bude smerovanie GBP menových párov v roku 2022?

Elliottovy vlny: Měnový pár GBP/USD, index Dow Jones a akcie Netflix