2023: Výhled pro akcie, komodity a kryptoměny

Do roku 2023 vstoupily finanční trhy na optimistické vlně. Akcie i ostatní riziková aktiva si v prvních lednových dnech připisují slušné zisky, vydrží však býčí sentiment i v následujících 12 měsících? Rizikových faktorů a proměnných do celé skládačky ve fundamentální analýze je více než dost. Pokud ale nepřiletí nějaká černá labuť (např. environmentálního nebo politického rázu), budou mezi dominantní témata patřit vývoj inflace, válka na Ukrajině i znovuotevření Číny.

Akciové indexy S&P 500 a NASDAQ

Pro americké akcie bude rozhodující první z uvedených proměnných, tj. vývoj spotřebitelských cen ve Spojených státech, který bude z velké části určovat i nastavení měnové politiky americkou centrální bankou (Fed). Velké americké blue-chips už během minulého roku zkorigovaly ze svých přehnaných, místy bublinových nacenění. Díky absence klasické recese a růstu nominálních zisků skrz inflaci je výhled na kapitálové zhodnocení společností obsažených v indexech S&P 500 a Nasdaq o poznání přívětivější než na přelomu let 2021-22.

I přesto budou zřejmě akcie v USA pokračovat v bočním trendu, ve kterém se drží už od června 2022. V rámci tohoto trendu jsou krátká období růstu střídána s poklesy v následujícím provázaném makro cyklu: Pokles inflace → pokles výnosů dluhopisů → růst akcií → vyšší růst HDP → růst inflace → růst výnosů → pokles akcií → zpomalení ekonomiky → pokles inflace.

Vývoj indexu Nasdaq (denní graf – D1):

Evropské akcie

Německý DAX, francouzský CAC i italský MIB index již mají velkou část růstu za sebou a obchodují se na podobných úrovních jako v únoru 2022 před invazí Ruska na Ukrajinu. Evropské společnosti uklidnil pokles cen energií i soudržnost Evropské unie a uvolněná fiskální politika hlavních hráčů.

Další prodloužení prudce rostoucího trendu však přes veškerý optimismus nečekáme. Akcie v Evropě se budou muset vyrovnat s dalším růstem úrokových sazeb, silnějším eurem i další možné eskalace na vojenské i energetické frontě. Na povrch může vyplout i problém italského dluhu, který je sice nyní pohodlně umořován inflací, ale kombinace 5-6 % úroků na nových dluhopisech a nepříliš předvídatelné vlády v Římě z něj dělá adepta na rozbušku, která přispěje k výprodejům evropských rizikových aktiv v čele s milánským indexem MIB.

Vývoj indexu DAX (denní graf – D1):

Na jaké sektory se letos zaměřit?

Růstový potenciál skrývají spíše jednotlivá odvětví než celé akciové indexy. I nadále by nemělo jít o technologické akcie, které sice spadly z ohromných nafouknutých výšin, ale stále neodpovídají reálnému fundamentu, který z pohledu poptávky i marží nevěští Amazonu, Applu, Tesle nebo Facebooku v dohledné době růst zisku, který by ospravedlňoval stále vyšponované PE poměry.

Naopak tradiční automobilky by se po letech covidu, nedostatku čipů a odpisu Ruska mohly stabilizovat na efektivitu a marže, čímž by si udržely velice zajímavé zisky. Navíc akcie Volkswagen, BMW nebo Ford se obchodují s až neuvěřitelně nízkými násobky PE 4-5. Investice do elektromobility sice budou vyžadovat vysoké CAPEX rozpočty a o to méně zbyde na výplatu dividend akcionářům. I přesto u uvedených automobilek stačí růst valuace na standardních 7-8, což by znamenalo zhodnocení od 50 % výše.

Vývoj ceny akcií Ford Motor:

Podobně i banky by si měly užívat růst zisků, protože tento sektor se z vyšších úrokových sazeb na rozdíl od těch ostatních raduje. Před investicí do té které bankovní akcie je však potřeba si zkontrolovat, jestli na ni domácí vláda neaplikuje sektorovou daň. Z toho důvodu mají české banky (KB, Moneta i Erste skrz Českou spořitelnu) omezený růstový potenciál, oproti tomu u amerických bank jsou rizika omezená a valuace slušné.

Ropa

Ropa se do hledáčku investorů, politiků i správců rezerv dostala po únorovém rozpoutání války Ruskem a nejinak tomu bude i v letošním roce. Sankce Evropské unie na ukončení nákupu ropy i jejich produktů lodí z Ruska bude mít dopad na celosvětovou logistiku s touto surovinou. I když se sankce nedaří vymáhat na 100 % a Čína s Indií ropu typu Urals dále vesele nakupují, bude muset Rusko snížit těžbu a tím i globální nabídku ropy.

V kombinaci s rostoucí poptávkou z Číny, vyčerpanými americkými federálními rezervami, slabým dolarem a stabilitě západních ekonomik by se měl Brent i WTI pohybovat v rozmezí 80-100 USD za barel. Otázkou zůstává, jestli bude celý svět dodržovat maximální cenu ruské ropy na 60 USD za barel a jestli Rusko bude ochotné prodávat takto levně i v případě, že se standardní typy budou prodávat kolem 100 USD. Rizika jsou každopádně směrem vzhůru a to nejenom z makroekonomického, ale i z geopolitického pohledu.

Vývoj ceny ropy Brent (denní graf – D1):

Zemní plyn

Tolikrát skloňovaná cena zemního plynu se v USA i v Evropě na přelomu roku ustálila na nižších cenách. Pokles amerického plynu Henry Hub je až s podivem, protože těžební náklady s inflací rostou a do konce února by mělo dojít k restartu exportního terminálu LNG v texaském Freeportu, který zvýší poptávku po americkém plynu lusknutím prstu o 2 %. Poptávka po LNG navíc bude v Evropě i v Asii nadále růst. Americkému plynu by lépe slušela cena mezi 4-5 USD, zvlášť pokud se ještě v zimě ochladí.

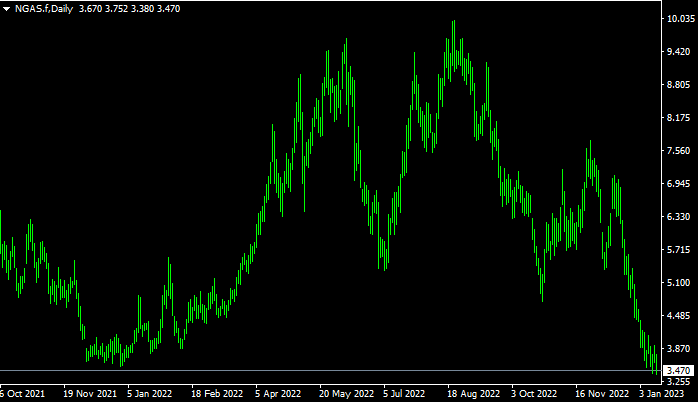

Vývoj amerického plynu Henry Hub (denní graf – D1):

Evropský plyn TTF by mohl i díky dodávkám LNG z Freeportu dále klesat a zužovat prémii oproti ceně v USA. Kontrakty TTF se ale hůře obchodují a short této suroviny s ohledem na vývoj v Kremlu i vývoj počasí je velice rizikový.

Zlato a stříbro

Cenné kovy si mohou letos vzpomenout na svou nálepku „pojistky proti inflaci“. Stabilní úrokové sazby v USA a slábnoucí dolar by měly dát prostor k růstu cen zlata i stříbra. Sankce na dovoz ruského zlata i renesance jeho nákupu centrálními bankami (guvernér ČNB Michl hovoří o nákupu 90 tun, 3 % celosvětové roční těžby) dávají slušný support právě pro zlato, které by mohlo zhodnotit lépe než stříbro.

Vývoj ceny zlata v USD za unci (denní graf – D1):

Stříbro si již silným býčím trhem prošlo a je také silně závislé na vývoji v průmyslu, který zřejmě nebude tahounem globální ekonomiky. Cenu stříbra donedávna táhlo vzhůru i silné mexické peso jako měna největšího světového těžaře. Tento faktor se ale zřejmě již vyčerpal, protože peso je již velice silné.

Ostatní komodity

Komoditní trhy jako celek jsou v dezinflačním pomalu klesajícím módu. Kovy s tímto trendem začaly, následovaly energie a nyní se k nim pomalu přidávají i potraviny. Najít proto levnou a k tomu lehce obchodovatelnou surovinu je velice těžké. Jedinou nyní již přehlíženou komoditou, která by mohla být černým koněm roku 2023, je dřevo.

Dřevo se kvůli ochlazení amerického stavebního trhu dostalo na velice nízké hodnoty, zdá se však, že směrem dolů přestřelilo. Žádný armageddon se ve stavebnictví v USA nekoná a navíc by na těchto hodnotách mělo dřevo najít uplatnění v elektrárnách na biomasu, které se stávají stále silnější flexibilní alternativou k fosilním elektrárnám. Z dlouhodobého pohledu by tak odpovídala cena v blízkosti 500 USD za tisíc kubických stop, ve srovnání s dnešní cenou cca 45 % zhodnocení.

Vývoj ceny dřeva v USD za tisíc kubických stop:

Bitcoin

Cena bitcoinu se ustálila a volatilita od poloviny loňského roku relativně opadla. Rok 2023 může být obdobím, kdy se bitcoin dostane ze své spekulativní éry více směrem k platidlu nebo alespoň bezpečného přístavu s limitovanou nabídkou jako takové digitální zlato. Stále ale platí, že fundamentální hodnota této kryptoměny je velice těžká na odhad. Jako vodítko lze brát náklad elektřiny na vytěžení další marginální mince, „výrobní náklady“ budou tedy mít v letošním roce tendenci klesat.

Cenu ale mnohem více určuje sentiment, nálada spekulantů, prorážení stop-lossů a podobné nepredikovatelné proměnné. Korelace s technologickými akciemi je stále příliš vysoká, což značí, že tato aktiva nakupují podobné „peníze“. Jakmile si bitcoin jako pojistku do digitální peněženky budou kupovat i konzervativnější investoři, můžeme považovat oněch 16 000 USD za kus jako silný support, pod který by tato kryptomince klesnout neměla.

Vývoj ceny bitcoinu v USD:

V roce 2023 už by mohlo být jednodušší udržet si hodnotu investičního portfolia jak v nominálním, tak i v reálném měřítku v porovnání s uplynulým rokem. Některé akcie i komodity skýtají zajímavé příležitosti k nákupu a v případě svižného poklesu inflace budou vynášet zajímavé zisky i dluhopisy. Diverzifikované portfolio s vyšším podílem automobilek, bank i zlata by mohlo být tím správným přístupem kombinující omezené riziko i potenciál pro zhodnocení.

Tomáš Raputa

Analytický tým FXstreet.cz

Zdroje: MT4, tradingeconomics.com, FRED, investing.com, Bloomberg

Související články

Čtěte více

-

Válka na Ukrajině: Jak obchodovat na finančních trzích?

Napadení Ukrajiny ruskou armádou je šokující. Nejde jen o vystřízlivění západního demokratického světa tváří v tvář agresorovi, ale také o šok ekonomický, nabídkový. Sankce namířené proti Rusku znamenají jeho izolaci a výrazně omezují jeho dodávky na trh od ropy, přes hliník po nikl. Tento nedostatek surovin přichází v době, kdy už jsou globální řetězce napjaté, kapacity plné a rostoucí inflace byla ekonomickým tématem číslo jedna. -

Válka na Ukrajině - SLEDUJEME ONLINE

Ve čtvrtek 24. února Rusko zahájilo invazi na Ukrajinu. Portál FXstreet.cz přináší aktuální dění minutu po minutě v online reportáži. -

Velká tržní předpověď pro rok 2025

Co čekat od akciových či kapitálových trhů v tomto roce a na které události se připravit? To si rozebereme v dnešním článku, ale také ve velkém webináři. Ten můžete sledovat 22. 1. Odkaz na přihlášení najdete uvnitř článku. -

VIDEO: Aktuální trhy z pohledu FOREX obchodníka

Aktuální vývoj na finančních trzích vyvolává nejen u začínajících traderů řadu otázek. Jelikož fundamentálních událostí za posledních pár týdnů bylo opravdu mnoho, rozhodli jsme se dnešní pravidelný video komentář zařadit přímo do sekce vzdělávacích článků, shrnout zásadní události poslední doby a ukázat obchodní nastavení Patrika Urbana. -

Volby amerického prezidenta 2024: Co na to říkají trhy?

Chcete vědět, koho si zvolí Američané? Zeptejte se trhů! Existuje několik ekonomických ukazatelů, které nám už teď mohou dát určitou představu. Jenže do jaké míry jsou přesné? I na to se podíváme v dnešním článku. -

Výhled 2022: Akciové indexy, komodity, kryptoměny a ostatní

Ve druhé části celoročního výhledu se podíváme na ostatní oblíbená aktiva mimo forex. Budou znovu velmi výnosnou investicí americké akcie? Které komodity mohou překvapit růstem? A jak se různých typů investic dotýká vysoká inflace a předpokládaný růst úrokových sazeb? -

Vysoké riziko intervence na EURCHF a USDJPY

Jednostranná intervence bez podpory dalších centrálních bank nebo mezinárodního společenství nebývají většinou dlouhodobě úspěšné. Snahy Švýcarské národní banky (SNB) a centrální banky Japonska (Bank of Japan) oslabit své měny se míjí účinkem, protože jak švýcarský frank (CHF), tak i japonský jen (JPY) znovu posilují. JPY se oproti USD obchoduje velmi blízko historických maxim a EUR se proti CHF obchoduje jenom několik desítek bodů nad cenovým dnem 1.2000, který SNB uměle nastavila minulý rok. -

2016: Rok plný překvapení

Vánoce už klepou na dveře. Je proto nejvyšší čas zhodnotit uplynulý rok z pohledu měnových a komoditních trhů. Rokem 2016 otřáslo několik nečekaných politických událostí. Ne všechny ale přinesly negativní reakci finančních trhů, aby mohly být nazvány černými labutěmi. Naopak, uplynulý rok je prozatím až překvapivě optimistický. -

2017 - rok silného eura a koruny

Tradičně se před Vánocemi podíváme na uplynulý rok a také zhodnotíme úspěšnost lednové prognózy z dílny FXstreet.cz. -

2018 – rok návratu silného dolaru a krachu kryptoměn

Blíží se konec roku a je tedy čas zhodnotit vývoj měnových trhů a také jej porovnat s naší celoroční prognózou, kterou jste si mohli přečíst přímo na Nový rok. Letošní rok se nesl v duchu silné americké ekonomiky, která chytnula druhý dech po snížení daní prosazené prezidentem Trumpem. Zbytek světa od Číny přes Japonsko až k eurozóně ztratil růstové momentum a na měnových trzích byla tato dominance Spojených států znát. -

2025: Rok, kdy se trhy utrhly ze řetězu

Uplynulý rok sice přinesl pro investory více stresu a volatility než ten předchozí, ale ve finále může většina z nás hovořit o úspěšném roku, během kterého se dařilo jak čistě akciovým, tak i diverzifikovaným portfoliím napříč třídami aktiv. -

3 fundamenty, které by si měl letos každý obchodník pohlídat

Technická analýza je užitečným nástrojem. Avšak bez sledování fundamentů se v obchodování příliš daleko nedostanete. Pokud na to ale nemáte čas, žádný strach. Přinášíme vám shrnutí 3 nejdůležitějších ukazatelů na trhu, které by ke zlepšení vašich letošních obchodních výsledků měl postačit. -

5 faktorů, které budou ve zbytku roku nejvíce ovlivňovat cenu ropy

Navigovat v divokých ropných vodách může být pro některé obchodníky velmi složité. Ropa se v dosavadním průběhu roku ukazuje jako jedna z nejkolísavějších komodit a výjimkou nejsou pády nebo růst o vyšší jednotky procent za jedinou seanci. Daná volatilita je však pro tradery lákavá a správné zachycení trendu může být velmi profitabilní. Jaké faktory se nejvíce promítají do cen ropy? A jaký je výhled na zbytek roku?

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |