Ticker Tape by TradingView

Invesco: Udržitelnost amerického dluhu a zlato

Domnívám se, že státní dluh USA je při současném vývoji neudržitelný. Mohla by to změnit kombinace snížení primárních deficitů, silnějšího růstu HDP a nižších úrokových sazeb. Pokud se toto ale neuskuteční, myslím, že zlato by mohlo být stále atraktivnější. V poslední době jsme byli svědky poklesu amerického dolaru ve stejné době, kdy rostly výnosy státních dluhopisů. Domnívám se, že by to mohlo být způsobeno obavami o schopnost USA financovat svůj provoz, když trhy ztratí důvěru ve Fed. Má to mnoho aspektů, včetně tlaku Bílého domu na Fed, aby snížil sazby, ale myslím si, že základním problémem je nadměrné zadlužení. Data Banky pro mezinárodní platby (BIS) naznačují, že úvěry nefinančnímu sektoru USA činily 252 % HDP ve třetím čtvrtletí 2024 (ve srovnání se 189 % na konci roku 1999).

Slušnou část závazků USA drží zahraniční investoři, což dokládá čistá investiční pozice vůči zahraničí ve výši -90 % HDP v roce 2024. Hlavní pozornost je samozřejmě věnována vládnímu dluhu. Rozpočtový úřad Kongresu USA (CBO) odhaduje, že poměr čistého vládního dluhu k HDP bude na konci roku 2024 činit 98 %. Poměr hrubého dluhu k HDP byl 122 % (podle našich výpočtů založených na údajích Global Financial Data mírně nad úrovní, kde byl na konci druhé světové války). V dlouhodobých projekcích CBO se předpokládá, že tyto poměry vzrostou do roku 2055 na 156 %, resp. 169 %. Ještě horší je, že CBO rovněž odhaduje, že pokud by v roce 2025 nedošlo ke zrušení daňových škrtů z roku 2017, jak bylo plánováno, poměr čistého dluhu k HDP by v roce 2055 činil 220 % (oproti 156 % v opačném případě).

I bez prodloužení platnosti ustanovení z roku 2017 se jedná o obrovské poměry dluhu k HDP, které značně přesahují vše, co bylo v historii USA zaznamenáno (předchozí vrchol nastal v roce 2020, kdy poměr hrubého dluhu k HDP podle dat OECD krátce přesáhl 132 %). Vládní dluh USA by se tím rovněž dostal daleko za hranici, kterou ekonomové považovali za udržitelnou (já jsem si myslel, že 80 % HDP je strop). Možná je udržitelnost lépe posuzovat podle čistých úrokových nákladů jako podílu na HDP. Podle CBO bude tento poměr v roce 2025 činit 3,2 % a do roku 2055 vzroste na 5,4 % (nebo podle mých výpočtů na 8-9 %, pokud nedojde ke zrušení daňových škrtů z roku 2017). Podle dat CBO byl nejvyšší poválečný poměr úrokových nákladů k HDP 3,2 % (v roce 1991). Bohužel považuji některé předpoklady CBO za optimistické.

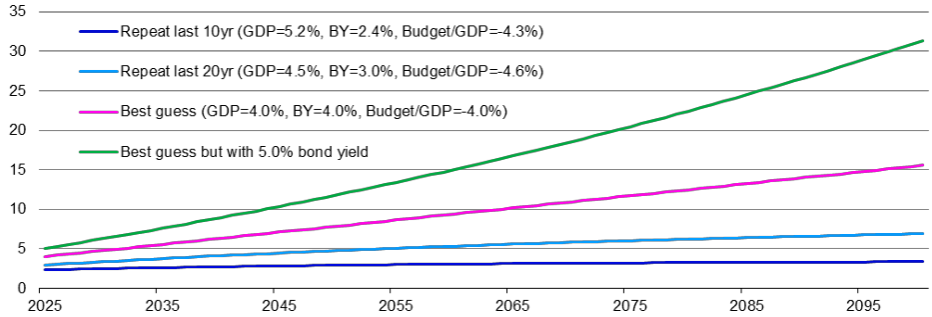

Očekává se například, že primární rozpočtový deficit bude ve většině let do roku 2055 nižší než 2 %, zatímco průměr od roku 2000 byl 3,0 % (za Trumpovy a Bidenovy vlády byl zřídkakdy nižší než 3 %). Dále se očekává, že průměrná úroková sazba dluhu dosáhne maxima 3,6 %, přičemž v letech 2001 až 2007 se pohybovala mezi 4,5 % a 6,6 % (i když tehdy tvořily nižší nákladové dluhopisy chráněné proti inflaci menší část celkového dluhu). Graf 1 ukazuje mé vlastní projekce budoucího vývoje poměru čistých úroků k HDP. Uvažuji o několika scénářích, které se liší předpoklady o primárním rozpočtovém deficitu, růstu nominálního HDP a průměrných úrokových nákladech dluhu.

Graf 1: Předpokládané čisté úroky z vládního dluhu USA od roku 2025 do roku 2100 (% HDP)

Poznámka: Roční údaje od roku 2025 do roku 2100. Projekce vycházejí z výchozího bodu poměru čistého veřejného dluhu k HDP v roce 2024 (s využitím údajů OECD), přičemž budoucí poměr dluhu k HDP závisí na předpokladech o primárních rozpočtových schodcích, růstu nominálního HDP a průměrné úrokové sazbě vládního dluhu USA (historické údaje poskytlo americké ministerstvo financí). „HDP“ je nominální růst HDP. „BY“ je výnos dluhopisů (nebo předpokládaná průměrná úroková sazba nesplaceného dluhu). „Rozpočet/HDP“ je primární rozpočtové saldo (tj. před započtením úrokových nákladů) dělené HDP. „Opakovat posledních 10 let“ je scénář, ve kterém jsou všechny hodnoty parametrů v souladu s průměrem posledních 10 let. „Repeat last 20yr“ používá průměry posledních 20 let. „Nejlepší odhad“ je náš nejlepší odhad budoucích hodnot parametrů. Pro srovnání: Rozpočtový úřad Kongresu USA odhaduje, že poměr čistých úroků k HDP bude v roce 2025 činit 3,2 %. Tyto názory se nemusí naplnit. OECD, Ministerstvo financí USA, Rozpočtový úřad Kongresu USA, LSEG Datastream a Invesco Global Market Strategy Office.

Nejblíže základnímu scénáři CBO (pokud jde o výsledky v roce 2055) je scénář, který používá hodnoty parametrů založené na průměru posledních 20 let. Podle tohoto scénáře by čistý dluh vůči HDP v roce 2055 byl 171 % (156 % podle základního scénáře CBO) a čisté úrokové náklady by činily 5,1 % HDP (3,6 % podle základního scénáře CBO). Čistý dluh vůči HDP by pak v roce 2100 vzrostl na 232 % a čisté úrokové náklady by činily 6,9 % HDP. To by bylo pro stabilní vyspělou ekonomiku téměř bezprecedentní (podle údajů OECD existovalo krátké patnáctileté období od roku 1983, kdy poměr čistých úrokových nákladů k HDP v Itálii přesáhl 6,9 %).

Bohužel si myslím, že scénář založený na posledních 20 letech je příliš optimistický. Za prvé, očekávám, že v příštích desetiletích bude růst nominálního HDP nižší v důsledku méně příznivých demografických ukazatelů (ve svém scénáři „Nejlepší odhad“ předpokládám růst 4,0 % namísto 20letého průměru 4,5 %). Zadruhé se domnívám, že průměrné úrokové náklady na dluh budou vyšší než v posledních 20 letech (předpokládám 4,0 % namísto 20letého průměru 3,0 %). Jako kompenzaci těchto faktorů předpokládám, že primární rozpočtový deficit bude v průměru 4,0 % oproti dvacetiletému průměru 4,6 %.

Tento „nejlepší odhad“ předpokládá, že v roce 2055 bude čistý dluh tvořit 216 % HDP a čisté úrokové platby 8,6 % HDP. To je velmi blízko hodnotám 220 % a 8-9 %, které předpokládá alternativní scénář CBO, podle něhož se daňové škrty z roku 2017 nezruší. Bohužel tím to nekončí. Můj „nejlepší odhad“ naznačuje, že dluh/DP bude v roce 2100 činit 389 %, přičemž čistý úrok/DP bude činit 16 % a dále poroste. To mi připadá neudržitelné. Ještě horší je, jak se obávám, že výnosy dluhopisů by podle takového scénáře rostly ještě více. Proto poslední scénář na obrázku 1 ukazuje, co se stane, pokud budeme předpokládat „nejlepší odhad“, ale s průměrnou úrokovou sazbou vládního dluhu ve výši 5 %, nikoli 4 %. V tomto případě by dluh/HDP v roce 2100 činil 627 % a čistý úrok/HDP 31 %.

Ani scénář „nejlepší odhad“, ani scénář „nejlepšího odhadu s 5% výnosem dluhopisů“ mi nepřipadají udržitelné. Jak by se tedy dalo takovým výsledkům zabránit? Za prvé, americká vláda by mohla snížit primární deficit snížením výdajů, zvýšením příjmů (například zvýšením daňových sazeb) nebo zvýšením růstu reálného HDP (imigrace, deregulace a/nebo opatření na zvýšení produktivity). Za druhé, růst nominálního HDP by mohl být motivován podporou inflace, i když podle mého názoru by to způsobilo kompenzační růst výnosů dluhopisů. Zatřetí, potlačení finančního růstu by se mohlo stát trvalým prvkem, kdy by FED rozšířil svou rozvahu, aby fakticky nakoupil všechny státní dluhopisy. To by však mohlo znamenat ztrátu kontroly nad finančním systémem.

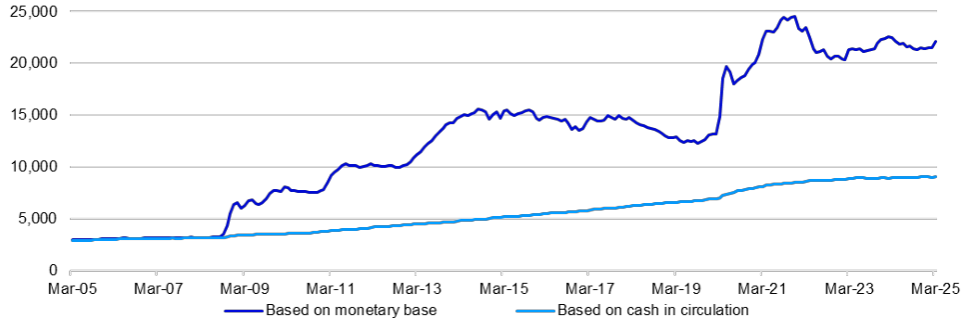

Nakonec by se americká vláda mohla vzdát svého dluhu, ale myslím, že by to situaci ještě zhoršilo. Myslím, že jediným schůdným řešením je, aby vláda USA dělala méně (snižovala výdaje), vytvářela více příjmů (zvyšovala daně), zlepšovala demografický vývoj prostřednictvím imigrace a udržovala nízké úrokové sazby. Kombinace zvýšení nominálního růstu HDP na 5 %, omezení primárního rozpočtového deficitu na 2 % a průměrných nákladů na dluh na 3 % by dluh stabilizovala. Nic z toho by však nebylo snadné, a proto je třeba zvážit, co se stane, pokud toto nenastane. Jedním ze zřejmých důsledků by mohlo být radikální otřes finančního systému, z čehož vychází myšlenka návratu ke zlatému standardu. Obrázek 2 ukazuje cenu zlata potřebnou k tomu, aby zlaté rezervy USA plně kryly americké bankovky a mince v oběhu (9 051 USD za unci, k březnu 2025) nebo měnovou bázi (22 085 USD). Myslím si, že zlato je drahé, ale tento druh analýzy by mohl ukázat důvody, proč se stává populárnějším.

Graf 2 - Teoretická cena zlata za předpokladu, že USA přijmou zlatý standard (USD/oz)

Poznámka: Jedná se o teoretickou simulaci a není zaručeno, že se tyto názory naplní. Měsíční údaje od března 2005 do března 2025. Graf ukazuje cenu zlata, která by vyrovnala hodnotu oficiálních zlatých rezerv USA s hodnotou hotovosti v oběhu nebo měnové báze (hotovost v oběhu plus bankovní rezervy u Fedu). Zdroj: Zdroj: LSEG Datastream a Invesco Global Market Strategy Office.

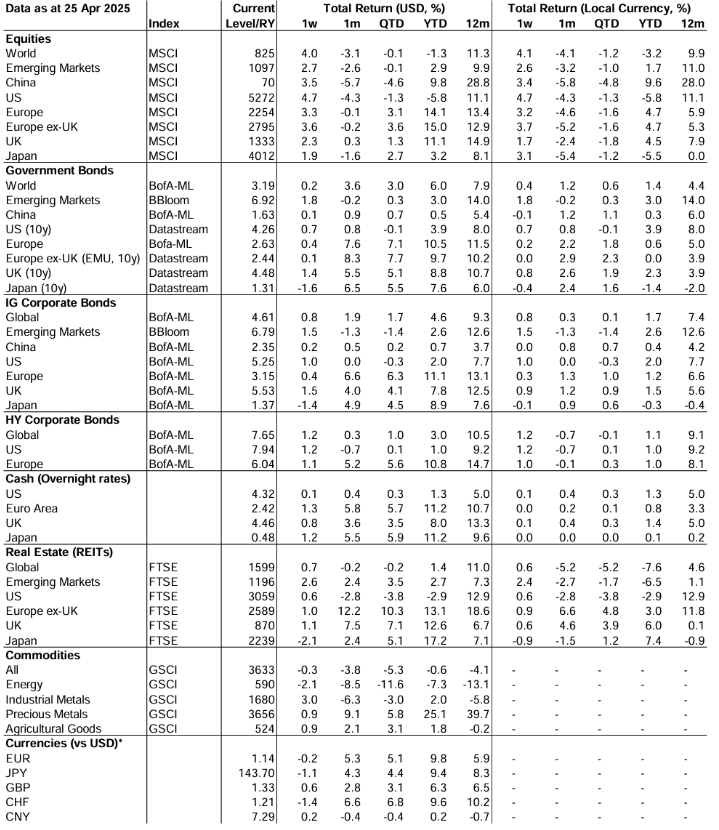

Obrázek 3 - Celkový výnos třídy aktiv (%)

Poznámky: Minulá výkonnost není zárukou budoucích výsledků. *Měnová část je uspořádána tak, že čísla ve všech případech ukazují pohyb uvedené měny vůči USD (+ve znamená zhodnocení, -ve znamená znehodnocení). Definice, metodika a prohlášení o vyloučení odpovědnosti jsou uvedeny v příloze. Zdroj: Zdroj: LSEG Datastream a Invesco Global Market Strategy Office.

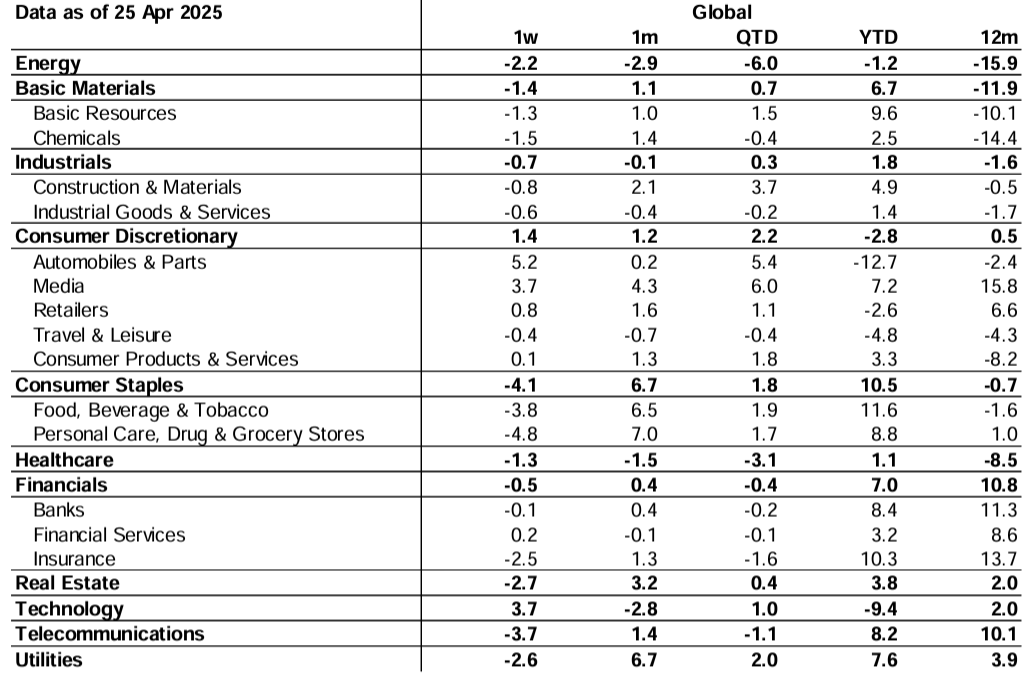

Obrázek 4 - Celkové výnosy globálních akciových sektorů ve vztahu k trhu (%)

Poznámky: Minulá výkonnost není zárukou budoucích výsledků. Uvedené výnosy se týkají sektorových indexů Datastream ve srovnání s celkovým tržním indexem. Zdroj: Zdroj: LSEG Datastream a Invesco Global Market Strategy Office.

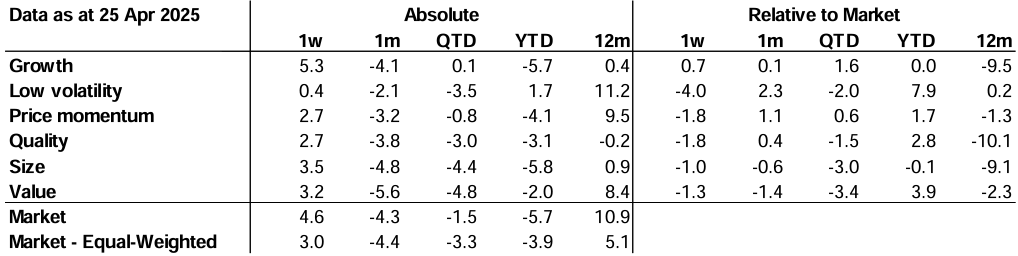

Obrázek 5a - Celkové výnosy indexů faktorů v USA (%)

Poznámky: Minulá výkonnost není zárukou budoucích výsledků. Všechny indexy jsou podmnožinou indexu S&P 500, jsou měsíčně rebalancovány, používají údaje v amerických dolarech a jsou rovnoměrně vážené. Růst zahrnuje akcie v horní třetině na základě jejich pětiletého trendu tržeb na akcii i jejich vnitřní míry růstu (součin pětileté průměrné návratnosti vlastního kapitálu a koeficientu udržení); nízká volatilita zahrnuje akcie v dolním kvintilu na základě směrodatné odchylky jejich denních výnosů za předchozí tři měsíce; Cenová dynamika zahrnuje akcie v horním kvintilu na základě jejich výkonnosti v předchozích 12 měsících; Kvalita zahrnuje akcie v horní třetině na základě jejich návratnosti investovaného kapitálu i poměru EBIT k EV (zisk před úroky a zdaněním k hodnotě podniku); Velikost zahrnuje akcie v dolním kvintilu na základě jejich tržní hodnoty v amerických dolarech. Hodnota zahrnuje akcie v dolním kvintilu na základě jejich poměru ceny k účetní hodnotě. Trh představuje index S&P 500. Zdroj: S&P 500: Zdroj: LSEG Datastream a Invesco Global Market Strategy Office.

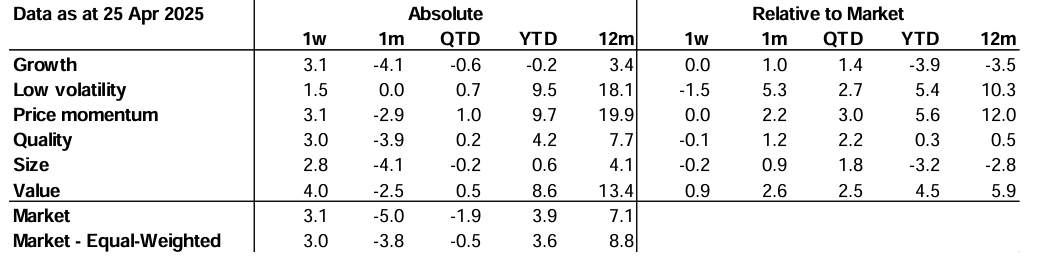

Obrázek 5b - Celkové výnosy evropských indexů faktorů (%)

Poznámky: Minulá výkonnost není zárukou budoucích výsledků. Všechny indexy jsou podmnožinou indexu STOXX 600, jsou měsíčně rebalancovány, používají údaje v eurech a jsou rovnoměrně vážené. Růst zahrnuje akcie v horní třetině na základě jejich pětiletého trendu tržeb na akcii i jejich interní míry růstu (součin pětileté průměrné návratnosti vlastního kapitálu a koeficientu udržení); nízká volatilita zahrnuje akcie v dolním kvintilu na základě směrodatné odchylky jejich denních výnosů za poslední tři měsíce; cenová dynamika zahrnuje akcie v horním kvintilu na základě jejich výkonnosti za posledních 12 měsíců; Kvalita zahrnuje akcie v horní třetině na základě jejich návratnosti investovaného kapitálu a poměru EBIT k EV (zisk před úroky a zdaněním k hodnotě podniku); Velikost zahrnuje akcie v dolním kvintilu na základě jejich tržní hodnoty v eurech; Hodnota zahrnuje akcie v dolním kvintilu na základě jejich poměru ceny k účetní hodnotě. Trh představuje index STOXX 600. Zdroj: Zdroj: LSEG Datastream a Invesco Global Market Strategy Office.

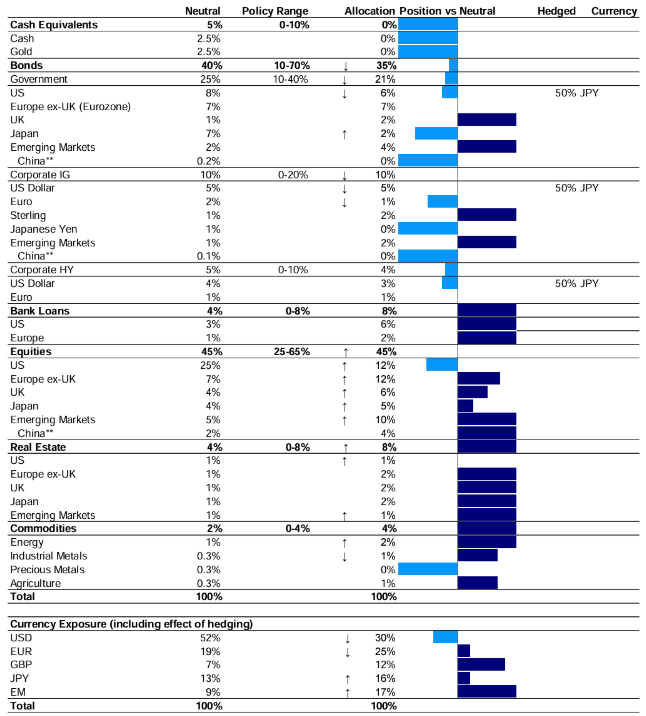

Obrázek 6 - Modelové rozdělení aktiv

Poznámky: **Čína je zahrnuta v alokacích pro rozvíjející se trhy. Jedná se o teoretické portfolio a slouží pouze pro ilustraci. Další podrobnosti naleznete v nejnovějším dokumentu The Big Picture. Nepředstavuje skutečné portfolio a není doporučením žádné investiční nebo obchodní strategie. Šipky označují směr posledních změn. Invesco Global Market Strategy Office.

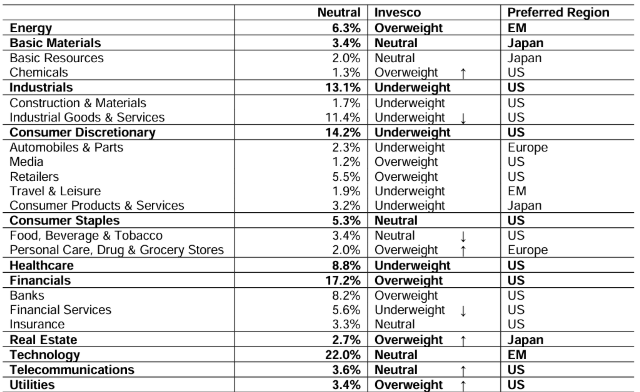

Obrázek 7 - Modelové alokace pro globální odvětví

Poznámky: Jedná se o teoretické rozdělení, které slouží pouze pro ilustraci. Nepředstavují skutečné portfolio a nejsou doporučením žádné investiční nebo obchodní strategie. Více informací naleznete v nejnovějším Strategickém sektorovém selektoru. Zdroj: Strategický plán pro rok 2018: Zdroj: LSEG Datastream a Invesco Global Market Strategy Office.

Všechna data jsou k 25. dubnu 2025, pokud není uvedeno jinak.

Komentář Paula Jacksona, hlavního globálního analytika společnosti Invesco

Klíčová slova: Obchodní strategie | Čína | Inflace | OECD | USA | BIS | HDP | Daně | Ekonomové | Rozpočtový deficit | Sazby | Akcie | Alokace | Zhodnocení | EBIT | Fed | Měny | Portfolio | Pozice | S&P 500 | Volatilita | Výkonnost | Výnos | Zlato | Úrokové sazby | Banky | USD | Dluhopisy | Cena zlata | Indexy | Úroková sazba | Investoři | Výnosy dluhopisů | Zisk | Výsledky | Stoxx 600 | Rozvíjející se trhy | Index | Analytika | Analýzy | Cena | Graf | Index S&P 500 | Investiční | Market | Růst HDP | Státní dluh | Státní dluhopisy | Stoxx | Trh | Zlaté rezervy | Báze | Čistý dluh | EV | Ministerstvo financí | ROCE | Zlatý standard | S&P | Nízká volatilita | Výnosy | Americká vláda | Invesco | Index Stoxx 600 | Růst výnosů dluhopisů | Zahraniční investoři | Výnos dluhopisů | Banky pro mezinárodní platby | Rozpočet | Deficit | Myšlenka | Nízké úrokové sazby | Úrok | Financovat | Prohlášení | Úroky | Výnosy státních dluhopisů | Americké ministerstvo financí | Americké ministerstvo | Průměrná úroková sazba | Trhy | Výdaje | Vývoj | Bankovky | Mince | Bankovky a mince | Hotovost | Růst | Války | Vláda USA | Údaje | Růst výnosů | Měnové báze | Zadlužení | Rozpočtový úřad Kongresu | JDE | Dluh USA | CBO | Ceny | Ministerstvo financí USA | Odvětví | Projekce | Společnosti | Opatření | Minulá výkonnost | Pozornost | TIM | 3М | Úrokové platby | Znehodnocení | Nominální růst HDP | Nominální růst | Udržitelnost | Úrokové náklady | Daňové škrty | LSEG | Vládní dluh | Vice | Náklady na dluh | USD/oz | Financial | Rezervy | Udržitelnost amerického dluhu | Vlády | Zvýšení produktivity | Historické údaje | Světové války | Dánové | Náklady | Strategy |

Čtěte více

-

Invesco: Smíšená ekonomická data vyvolávají otázky v USA i ve světě

Již mnohokrát jsem řekla, že na cestě ke snížení úrokových sazeb a opětovnému zrychlení ekonomiky v celosvětovém měřítku dojde k překvapením, a to jak pozitivním, tak negativním. A zprávy z minulého týdne nám přinesly trochu obojího. Pozitivní je, že průmyslová výroba v USA vzrostla více, než se očekávalo, a britské akcie vykázaly sílu navzdory poněkud přetrvávající inflaci. Nové odhady však ukázaly, že se očekává výrazný nárůst schodku veřejných financí v USA, a rostoucí ceny ropy by mohly mít dopad na inflaci zboží. -

Invesco: Soustřeďte se i v době nejistoty a nervozity na trhu

Minulý týden přinesl investorům další záchvěv politické nejistoty a nervozity na trhu. Není divu, že americký akciový trh minulý týden zažil výrazný výprodej, přičemž v pátek se prudce stáhly dolů americké akcie – zejména technologické. Zatímco v USA jsme svědky protivětrů, v jiných částech světa se ale objevují dobré zprávy. -

Invesco: Spíše realistický než pesimistický pohled na trh

Posledních několik týdnů mě zarazila míra pesimismu, jakou jsem zažila při setkávání s klienty. Problémy nás určitě čekají, ale nemyslím si, že by měl pesimismus zastínit potenciál kapitálového zhodnocení a průběžných výnosů, které leží před námi. -

Invesco: S pokračující debatou o dluhovém stropu v USA se očekává nárůst tržní volatility

Vyjednávání o dluhovém stropu v USA přitahuje stále větší pozornost investorů. Ta je upřena zejména na kritické datum „X“, kdy se očekává, že americké vládě dojdou prostředky na plné uhrazení finančních závazků. V současné době se toto datum odhaduje na 1. června. -

Invesco: Srpnová výkonnost zlata

Zlato zakončilo srpen na hodnotě 2 503 USD, což představuje nárůst o 2,3 % a zažilo tak na konci měsíce další rekordní hodnotu. Drahý kov podpořil pokles, jak u amerického dolaru, tak i u výnosů Treasuries. Přitom se zdálo, že ekonomická data zveřejněná v srpnu měsíci připravila půdu pro první snížení úrokových sazeb Fedu v září, což je událost, která by mohla přilákat další poptávku investorů po zlatě, včetně burzovně obchodovaných produktů (ETP). Srpen byl navíc už třetím měsícem čistého přílivu do ETP krytých zlatem na celém světě, i když v relativně skromném objemu. Zlato zatím v roce 2024 posílilo o 21,3 %, což z něj vytváří jedno z nejvýkonnějších aktiv letošního roku. -

Invesco: Státní dluhopisy, nálada a zisky

Minulý týden nám přinesl další kapitolu v celních válkách, když USA oznámily 90denní pauzu v zavádění recipročních cel vůči všem zemím kromě Číny. V pátek večer USA oznámily výjimky (pro elektroniku a telefony) ze své celní politiky vůči Číně, nicméně zdálo se, že je představitelé během víkendu zase odvolali. Není divu, že akcie a státní dluhopisy zažívaly v průběhu týdne v reakci na vývoj celní války divoké výkyvy, zatímco zlato nadále stoupalo vzhůru. -

Invesco: Šílenství měnové politiky – Budou strategie centrálních bank úspěšné?

Současná měnověpolitická "sezóna" začala v roce 2022, kdy centrální bankéři v západních vyspělých ekonomikách začali zvyšovat sazby, aby bojovali proti inflaci; trvalo jim několik let, než se dostali tam, kde jsou dnes. Zda bylo jejich úsilí úspěšné, nám pravděpodobně napoví několik příštích měsíců a další období. Dobrou zprávou je, že vítězem může být každý. Centrální banky mezi sebou nesoutěží. Stačí, aby splnily své cíle. Pro většinu z nich to znamená pouze porazit příliš vysokou inflaci. Zdá se, že všechny jsou na dobré cestě k tomuto cíli, i když každá z nich má vzhledem k individuálním charakteristikám a faktorům ovlivňujícím jednotlivé ekonomiky, svou vlastní strategii úspěchu. -

Invesco: Tenis a udržitelnost

Bíle oblečení exkluzivita vstupenek, slaměné klobouky, jahody a smetana. Z Wimbledonu je cítit historie, která se může zdát v rozporu s jeho ambiciózním závazkem udržitelnosti. Pro splnění tohoto závazku je zavedena řada opatření, včetně využívání obnovitelných zdrojů energie. -

Invesco: Trhy vidí pozitivní signály v čínské ekonomice i v inflaci v USA

Otočili jsme list za „annus horribilis“, kterým byl rok 2022. Začátek roku 2023 byl skvělý, protože akcie a dluhopisy v prvních lednových dvou týdnech celosvětově rostly. -

Invesco: Tři důvody, proč bychom mohli být svědky růstu japonských akcií

Připadá mi, jako bychom se vrátili na konec osmdesátých let. Ne proto, že bych nosila vysoké tenisky Reebok, džíny Guess a bundy Esprit nebo poslouchala Men at Work a Yes, ale proto, že panuje velké vzrušení okolo japonské ekonomiky – a japonské akcie zažily v uplynulém roce silnou rallye. -

Invesco uvádí na trh European Upper Middle Market Income Fund (ELTIF 2.0)

Invesco, jeden z předních globálních správců aktiv, uvádí na trhy fond European Upper Middle Market Income Fund. -

Invesco: Válka mezi Izraelem a Hamásem přináší do popředí geopolitická rizika

O víkendu Hamás překvapivě zaútočil na Izrael, zabil civilisty a vzal rukojmí, což se zdá být reakcí na připravovaný izraelsko-saúdský mírový plán. Izrael vyhlásil válku a zřejmě se připravuje na rozsáhlou invazi do Gazy. Součástí izraelsko-saúdské mírové dohody byla podmínka izraelských ústupků Palestincům. Zdá se, že v současné situaci k tomu pravděpodobně nedojde, což naznačuje, že mírová dohoda může být zmařena. Deník Wall Street Journal uvedl, že se na útoku Hamásu podílel Írán; pokud se tato informace potvrdí, hrozí, že do konfliktu budou zataženy další země. -

Invesco: „Velký krásný zákon“ přináší fiskální problémy

Minulý týden dominovaly na trhu obavy z fiskální situace a zprávy o rostoucích výnosech dluhopisů. Pro některé to možná znamenalo přestávku od obav, jak dopadne obchod a cla – ale tato přestávka byla krátká. V pátek prezident Trump pohrozil, že od června zavede 50% clo pro Evropskou unii (EU) a 25% daň na společnost Apple. -

Invesco: VR/AR Apple vstupuje do boje

VR/AR neboli virtuální realita/rozšířená realita může změnit způsoby, jakými lidé komunikují s organizacemi, jejich produkty a službami, protože umožňuje různým platformám vytvářet skutečně pohlcující zážitky. Uvedení náhlavní soupravy pro smíšenou realitu společnosti Apple mělo jako vždy vzbudit velkou pozornost, vzhledem k historii úspěšného uvádění produktů této firmy na trh. -

Invesco: Výhled akciového trhu pro rok 2024

V roce 2023 jsme byli svědky toho, že některé inflační impulsy z doby Covidu začaly slábnout. Růst začal zpomalovat, což vyvolalo diskusi o tom, kdy by úrokové sazby mohly dosáhnout svého vrcholu a případně se snížit. Domníváme se, že tato debata bude ještě nějakou dobu živá a ekonomická data budou podrobně zkoumaná. -

Invesco: Významný týden pro měnovou politiku je pro trhy dobrým znamením

Již delší dobu tvrdím, že měnová politika má na trhy nadměrný vliv. Začalo to v době, kdy hlavní centrální banky prováděly mimořádně uvolněnou a experimentální měnovou politiku v boji proti globální finanční krizi. Pokračovalo to však i v posledních několika letech, kdy jsme byli svědky masivního zpřísňování měnové politiky v boji proti pandemické inflaci, což mělo dramatický dopad na trhy v roce 2022. Vzhledem k významu měnové politiky pro řízení trhů byl minulý týden významný, neboť se sešlo pět centrálních bank vyspělých trhů a sedm centrálních bank rozvíjejících se trhů a proběhla přijetí dvou historických rozhodnutí. -

Invesco: Vzestup bitcoinu a proč do něj zrovna teď investovat?

Bitcoin vznikl v důsledku finanční krize v roce 2008 a stal se první kryptoměnou na světě – decentralizovanou alternativou k tradičnímu bankovnictví. Od té doby podnítil růst rozsáhlého systému digitálních aktiv, který nyní mění náš pohled na peníze, investice a budoucnost financí. -

Invesco: Zlatá příležitost pochopit minulost a budoucnost investování do zlata

V letošním roce zatím zlato agresivně roste a nedávno překonalo hranici 2400 USD/unci. Jak jsme se sem tedy za posledních 15 let dostali? -

Invesco: Zlato a jeho červnová výkonost

Cena zlata se meziměsíčně příliš nezměnila, v červnu ztratila 0,02 % a skončila na úrovni 2 371 USD. Klíčovými faktory byly ty makroekonomické; k největšímu meziměsíčnímu pohybu ceny zlata došlo po zveřejnění dat o mzdách mimo zemědělský sektor. Podle dat zveřejněných v červnu se také za květen nezměnily zlaté rezervy Čínské lidové banky (PBOC), což bylo poprvé za 18 měsíců, kdy se nezvýšily. -

Invesco: Zlato a jeho lednové výkony

Po poklesu v posledních dvou měsících roku 2024 začalo zlato nový rok silným oživením a v lednu si připsalo 6,6 %. Cena během celého měsíce stabilně rostla, a to i v prvních týdnech, kdy čelila protivětru v podobě posilujícího amerického dolaru a vyšších výnosů dluhopisů. Zdálo se, že geopolitika má přednost před vším ostatním. Zlato podporovala rostoucí nejistota kolem mezinárodní situace a ohledně americké ekonomiky, inflace a úrokových sazeb, zejména v prostředí možných obchodních cel. Zlato zakončilo měsíc na hodnotě 2 798 USD, což je nové rekordní maximum.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Denní kalendář událostí

V USA výdaje na výstavbu

Členka Fedu Michelle Bowman

Člen Fedu Alberto Musalem

Člen Fedu Jeffrey Schmid

Šéf SNB Martin Schlegel

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

V USA výdaje na výstavbu

Členka Fedu Michelle Bowman

Člen Fedu Alberto Musalem

Člen Fedu Jeffrey Schmid

Šéf SNB Martin Schlegel

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

Tradingové analýzy a zprávy

Akcie oslabují, dolar naopak po dlouhé době zakončuje ziskový měsíc

Bloomberg: Muskova SpaceX plánuje podat v březnu žádost o vstup na burzu

Warner Bros podepsala smlouvu o převzetí s Paramountem

OpenAI vybrala od investorů 110 miliard dolarů, z toho 50 miliard od Amazonu

Forex: Dolar mírně oslabuje, za únor ale může vykázat první celoměsíční růst

Evropské akcie uzavřely na rekordu, růstová série je nejdelší od roku 2013

Míra inflace v Německu v únoru klesla na 1,9 procenta, uvedli statistici

Akcie na pražské burze v prvních dvou měsících roku klesly o 1,3 procenta

Pražská burza v uplynulém týdnu oslabila, index PX klesl o 2,2 procenta

Pražská burza na konci týdne pokračovala v poklesu, index PX ubral 0,20 procenta

Akcie oslabují, dolar naopak po dlouhé době zakončuje ziskový měsíc

Bloomberg: Muskova SpaceX plánuje podat v březnu žádost o vstup na burzu

Warner Bros podepsala smlouvu o převzetí s Paramountem

OpenAI vybrala od investorů 110 miliard dolarů, z toho 50 miliard od Amazonu

Forex: Dolar mírně oslabuje, za únor ale může vykázat první celoměsíční růst

Evropské akcie uzavřely na rekordu, růstová série je nejdelší od roku 2013

Míra inflace v Německu v únoru klesla na 1,9 procenta, uvedli statistici

Akcie na pražské burze v prvních dvou měsících roku klesly o 1,3 procenta

Pražská burza v uplynulém týdnu oslabila, index PX klesl o 2,2 procenta

Pražská burza na konci týdne pokračovala v poklesu, index PX ubral 0,20 procenta

Blogy uživatelů

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (27. 2. 2026)

Stroukal: Bitcoin po 18 letech? Pořád je to spíš tech akcie než zlato

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Ego jako největší náklad

„FOMO je tvůj největší nepřítel.“ Jak polský trader zvládl prop trading a fundovaný účet

Když mysl hledá jistotu. Psychologie ukotvení v každodenním rozhodování Ψ Marek Horňanský

Payout: Scalpingová stratégia sa vyplatila!

Jak pochopení vlastní osobnosti může pomoci stát se lepším traderem

Moje cesta prop tradingem: Záchrana challenge bude složitá, ale nic není nemožné

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (27. 2. 2026)

Stroukal: Bitcoin po 18 letech? Pořád je to spíš tech akcie než zlato

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Ego jako největší náklad

„FOMO je tvůj největší nepřítel.“ Jak polský trader zvládl prop trading a fundovaný účet

Když mysl hledá jistotu. Psychologie ukotvení v každodenním rozhodování Ψ Marek Horňanský

Payout: Scalpingová stratégia sa vyplatila!

Jak pochopení vlastní osobnosti může pomoci stát se lepším traderem

Moje cesta prop tradingem: Záchrana challenge bude složitá, ale nic není nemožné

Forexové online zpravodajství

Bitcoin se v reakci na zahájení úderu proti Íránu propadl, kartel OPEC zváží možnost výraznějšího navýšení těžby ropy, aby tlumil tlak na její zdražení

Právě se stalo: útok na Írán a dopady na ekonomiku a finanční trhy

Amerika zavírá týden v červeném

Trhu na konci týdne ve špatné náladě

Denní shrnutí: Začátek konce dezinflace?

Pšenice na nejvyšší úrovni za 8 měsíců 📈

Jane Street: Legendární market maker u soudu

Frankfurtská burza zakončila únor na červené nule

Pražská burza v závěru týdne mírně klesla

USA: Stavební výdaje v prosinci meziměsíčně vzrostly o 0,3 % při očekávání růstu o 0,2 %

Bitcoin se v reakci na zahájení úderu proti Íránu propadl, kartel OPEC zváží možnost výraznějšího navýšení těžby ropy, aby tlumil tlak na její zdražení

Právě se stalo: útok na Írán a dopady na ekonomiku a finanční trhy

Amerika zavírá týden v červeném

Trhu na konci týdne ve špatné náladě

Denní shrnutí: Začátek konce dezinflace?

Pšenice na nejvyšší úrovni za 8 měsíců 📈

Jane Street: Legendární market maker u soudu

Frankfurtská burza zakončila únor na červené nule

Pražská burza v závěru týdne mírně klesla

USA: Stavební výdaje v prosinci meziměsíčně vzrostly o 0,3 % při očekávání růstu o 0,2 %

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Trump zatím českou ekonomiku nepoškodil. Nová ekonomická prognóza ministerstva financí zlepšuje odhad růstu, díky odolnosti zahraničního obchodu

Rozbřesk: ČNB se bude rozhodovat, kdy sáhnout ke zvýšení sazeb…

Asijsko-pacifický region se obchoduje převážně v zeleném, Hang Seng pokračuje v růstu

Od října trpí více než 40 milionů Američanů nedostatkem potravin – co to znamená pro trh?

Sazby spotřebitelských úvěrů na konci roku mírně vzrostly

USA: Změna zaměstnanosti ADP v červenci na 104 tisících při očekávání 76 tisíc

Hypotéky 2024. Po většinu roku uvidíme sazby začínající čtyřkou

ČR: Průmyslová výroba v květnu meziročně poklesla o 0,9 % při očekávání růstu o 0,7 %

Analýza indikátorů: Denní přehled páru GBP/USD 21. srpna 2023

Týden na akciových trzích: ČEZ hvězdou týdne, akciové indexy rostly

Trump zatím českou ekonomiku nepoškodil. Nová ekonomická prognóza ministerstva financí zlepšuje odhad růstu, díky odolnosti zahraničního obchodu

Rozbřesk: ČNB se bude rozhodovat, kdy sáhnout ke zvýšení sazeb…

Asijsko-pacifický region se obchoduje převážně v zeleném, Hang Seng pokračuje v růstu

Od října trpí více než 40 milionů Američanů nedostatkem potravin – co to znamená pro trh?

Sazby spotřebitelských úvěrů na konci roku mírně vzrostly

USA: Změna zaměstnanosti ADP v červenci na 104 tisících při očekávání 76 tisíc

Hypotéky 2024. Po většinu roku uvidíme sazby začínající čtyřkou

ČR: Průmyslová výroba v květnu meziročně poklesla o 0,9 % při očekávání růstu o 0,7 %

Analýza indikátorů: Denní přehled páru GBP/USD 21. srpna 2023

Týden na akciových trzích: ČEZ hvězdou týdne, akciové indexy rostly

Blogy uživatelů

Jste trader a držíte obchody přes víkend? Tak pozor na tyhle rizika

Váš broker je Market maker! Je to problém?

Strategie, která vás naučí analyzovat chování velkých hráčů a využít toho ve vlastní prospěch

Praktické okénko – crossové měnové páry a obchodní příprava s důrazem na pozitivní RRR

Praktická ukázka: Další čekání na falešný průraz?

Tuto akcii nezastaví vůbec nic! | Investiční Memento #24

Obchodní plán - Klíčový prvek pro úspěch na forexu

Aktuální obchodní příležitosti na měnových párech: USD/CAD a EUR/USD

Burzovní grafy: Ledy se pohnuly a volatilita začala růst

Fear and Greed Index: Jak funguje a jak ho číst

Jste trader a držíte obchody přes víkend? Tak pozor na tyhle rizika

Váš broker je Market maker! Je to problém?

Strategie, která vás naučí analyzovat chování velkých hráčů a využít toho ve vlastní prospěch

Praktické okénko – crossové měnové páry a obchodní příprava s důrazem na pozitivní RRR

Praktická ukázka: Další čekání na falešný průraz?

Tuto akcii nezastaví vůbec nic! | Investiční Memento #24

Obchodní plán - Klíčový prvek pro úspěch na forexu

Aktuální obchodní příležitosti na měnových párech: USD/CAD a EUR/USD

Burzovní grafy: Ledy se pohnuly a volatilita začala růst

Fear and Greed Index: Jak funguje a jak ho číst

Vzdělávací články

Jak obchodovat „Price Action“ (5. díl)

Podrobnější pohled na obchodní platformu xStation (2. díl)

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Investování do REIT: Dělení REITs podle typu nemovitostí – 1. část (3. díl)

Výhled 2022: Akciové indexy, komodity, kryptoměny a ostatní

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Procesní cíle v tradingu - proč? A jak na ně?

Price Action pro začátečníky: Kompletní průvodce krok za krokem

Libra je nejstarší platidlo na světě. Britové se své měny nevzdali ani při vstupu do EU

Jak obchodovat „Price Action“ (5. díl)

Podrobnější pohled na obchodní platformu xStation (2. díl)

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Investování do REIT: Dělení REITs podle typu nemovitostí – 1. část (3. díl)

Výhled 2022: Akciové indexy, komodity, kryptoměny a ostatní

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Procesní cíle v tradingu - proč? A jak na ně?

Price Action pro začátečníky: Kompletní průvodce krok za krokem

Libra je nejstarší platidlo na světě. Britové se své měny nevzdali ani při vstupu do EU

Tradingové analýzy a zprávy

Intradenní obchodování GBP/USD 12.1.2015

Index spekulativního sentimentu 4.5.2021

Trading pozice forex retailových obchodníků

Index spekulativního sentimentu 9.7.2019

Forex: Dolar oslabuje, vůči euru a libře směřuje k druhému ztrátovému měsíci za sebou

EK navrhla zrušení cel na dovoz průmyslového zboží z USA

NZD/USD - Intradenní výhled 13.1.2020

Lagardeová jako první žena vedla už francouzské finance a MMF

Do sporu o šéfa Fedu se vložil šéf banky JPMorgan

Obchodujeme kryptoměny: ETH/USD (Ethereum) - technická analýza 14.10.2020

Intradenní obchodování GBP/USD 12.1.2015

Index spekulativního sentimentu 4.5.2021

Trading pozice forex retailových obchodníků

Index spekulativního sentimentu 9.7.2019

Forex: Dolar oslabuje, vůči euru a libře směřuje k druhému ztrátovému měsíci za sebou

EK navrhla zrušení cel na dovoz průmyslového zboží z USA

NZD/USD - Intradenní výhled 13.1.2020

Lagardeová jako první žena vedla už francouzské finance a MMF

Do sporu o šéfa Fedu se vložil šéf banky JPMorgan

Obchodujeme kryptoměny: ETH/USD (Ethereum) - technická analýza 14.10.2020

Témata v diskusním fóru

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Jak mohou americké volby ovlivnit akciové trhy?

Multitimeframe analýza: 12.4.2022 NZD/JPY

Price Action Trading Jakuba Hodana

Admiral Markets

PIN BARS

Koupím knihy - Mark Douglas (Disciplinovaný trader / Trading in the zone) - CZ

News na 12. a 13. dubna 2012

Neúspěch na forexu a jak ho zvládnout

Útok na Izrael otřásá trhy

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Jak mohou americké volby ovlivnit akciové trhy?

Multitimeframe analýza: 12.4.2022 NZD/JPY

Price Action Trading Jakuba Hodana

Admiral Markets

PIN BARS

Koupím knihy - Mark Douglas (Disciplinovaný trader / Trading in the zone) - CZ

News na 12. a 13. dubna 2012

Neúspěch na forexu a jak ho zvládnout

Útok na Izrael otřásá trhy