Muž, který po více než půl století překonává index S&P 500 a vydělal miliardy na dlouhodobých investicích, udělal krok, který dnes vypadá jako chyba – a to s akciemi společnosti Apple. Co se vlastně stalo a proč může být jeho rozhodnutí důležité i pro běžné investory?

Více o Buffettovo investičním stylu si můžete přečíst v e-booku od XTB.

I ti nejlepší dělají chyby

Warren Buffett bývá právem označován za jednoho z nejlepších investorů všech dob. Během své zhruba šedesátileté kariéry dokázal překonávat výkonnost akciového indexu S&P 500 v průměru o 10 procentních bodů ročně, tedy dosahoval přibližně dvojnásobného výnosu (20 % oproti 10 %).

Ani Buffett se však nevyhne rozhodnutím, která se zpětně mohou jevit jako omyl. S odstupem času se hodnotí snadno, ale v daný okamžik mohou rozhodnutí dávat naprostý smysl. Přesto se v historii najde několik situací, kdy ani „věštec z Omahy“ netrefil ideální časování trhu.

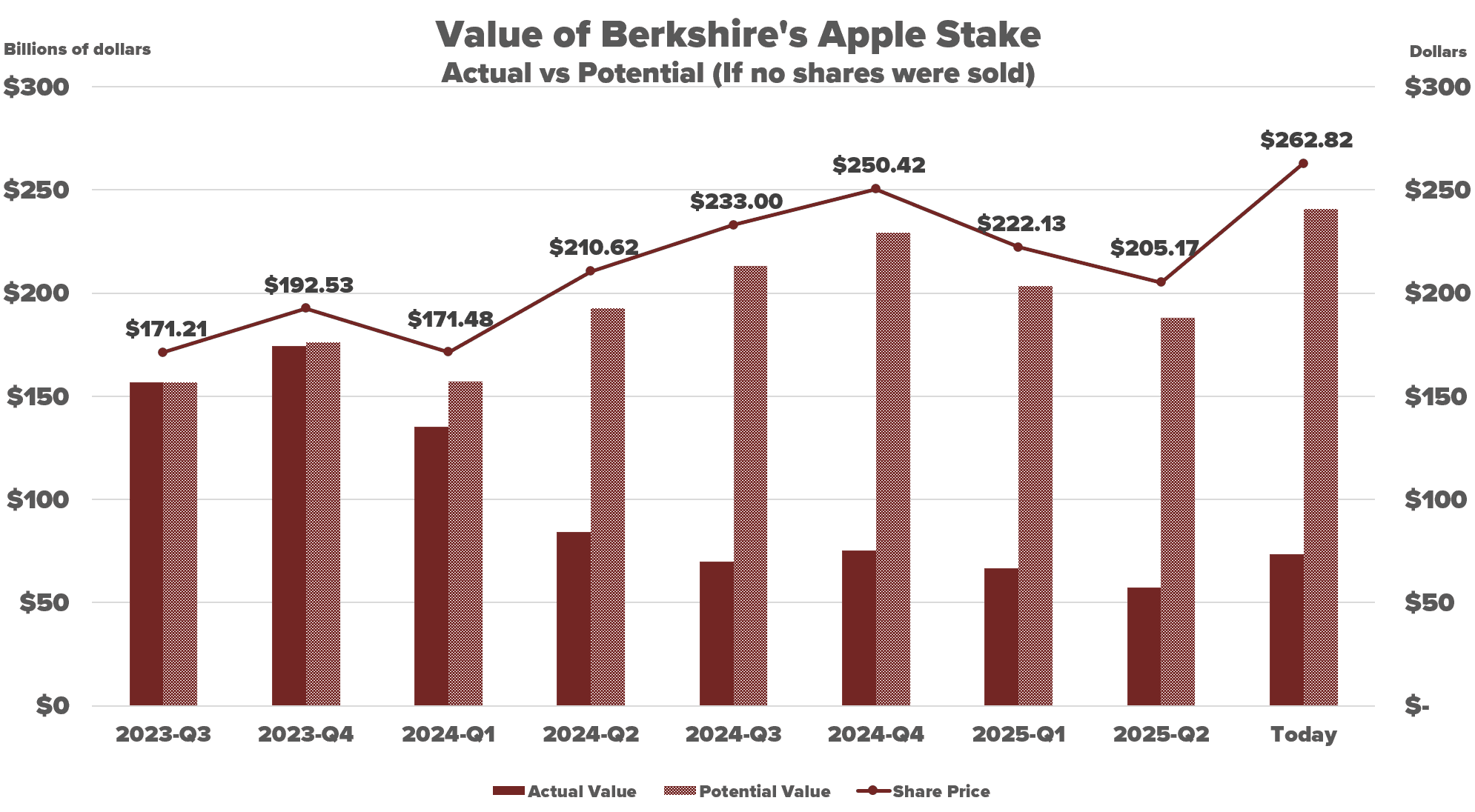

Jednou z nich je prodej akcií Applu v posledních dvou letech. Ještě zhruba před dvěma roky tvořil Apple téměř polovinu portfolia Berkshire Hathaway. Poté ale cena akcií prudce stoupla, firmu začaly trápit různé provozní i geopolitické problémy a vysoká koncentrace jedné akcie představovala zjevné riziko.

Z pohledu řízení obrovského konglomerátu, jakým Berkshire je, bylo omezení takto velké pozice pochopitelné. I přesto se ale s odstupem ukazuje, že Buffett neprodával v ideální dobu.

Graf vývoje podílu akcií Applu v portfoliu Berkshire Hathaway. Zdroj: X.com

Graf vývoje podílu akcií Applu v portfoliu Berkshire Hathaway. Zdroj: X.com

Kolik mohl Apple vydělat navíc?

Největší snížení pozice přišlo ve druhém čtvrtletí roku 2024. Na konci roku 2023 dosahovala hodnota Buffettovy pozice přibližně 170 miliard USD při ceně akcie kolem 192,53 USD.

Pokud by Berkshire akcie neprodala a držela je až do dneška, jejich potenciální hodnota by činila téměř 250 miliard USD při současné ceně 262,82 USD za akcii. Teoreticky by tak Buffett mohl mít o 50 miliard USD vyšší nerealizovaný zisk, než jakého ve skutečnosti dosáhl.

Vývoj ceny AAPL.US. Zdroj: Investiční aplikace XTB. Minulá výkonnost není spolehlivým ukazatelem budoucí výkonnosti.

Vývoj ceny AAPL.US. Zdroj: Investiční aplikace XTB. Minulá výkonnost není spolehlivým ukazatelem budoucí výkonnosti.

Samozřejmě jde o hypotetickou situaci. Při investování je nutné zohlednit nejen výnos, ale i riziko. Prodat tak obrovský balík akcií není vůbec jednoduché a s takovou pozicí se nedá zacházet jako v běžném investorském portfoliu. Přesto se dá říci, že Buffett akcie prodával výrazně levněji, než je jejich současná hodnota.

Buffettovy další omyly

Prodej Applu není zdaleka jediným rozhodnutím, které se Buffettovi zpětně příliš nevyplatilo. Po vypuknutí pandemie covidu například nakoupil akcie aerolinek, které záhy rychle prodal – a ty následně výrazně vzrostly.

Podobný scénář se opakoval u TSMC, jejichž akcie po prodeji vystřelily nahoru. Za diskutabilní krok lze považovat i hromadění hotovosti v posledních letech, kdy akciové trhy rostly.

Buffett sám se otevřeně přiznal také ke špatné investici do Paramountu. Jeho dlouholetý partner Charlie Munger později uvedl, že litoval, že se nikdy neodhodlali investovat do Alphabetu (Google), přestože šlo podle něj o firmu s obrovskou konkurenční výhodou.

Jaké ponaučení plyne pro běžné investory?

Smyslem tohoto textu není kritizovat Buffetta. Právě naopak. I nejlepší investor všech dob nám svými "omyly" připomíná, že chybovat je normální součást investování.

Proto bychom se jako drobní investoři neměli stresovat, pokud něco prodáme příliš brzy nebo naopak nestihneme nakoupit včas. Nikdo na světě nedokáže dlouhodobě předvídat dna a vrcholy trhu.

Nejlepším způsobem, jak dosahovat stabilních výsledků, zůstává pravidelné investování, které umožňuje většině investorů postupně a bez stresu zhodnocovat své prostředky v čase.

Nikdo netrefí vrchol, ani Warren Buffett. Ale zatímco ostatní se snaží být chytřejší než trh, on na to jde jinak – nesází na dokonalost, ale na disciplínu. A právě v tom tkví tajemství jeho úspěchu. Ne v tom, že nikdy nechyboval, ale v tom, že investoval dál.

📘 Tip: Chcete se inspirovat Buffettovým přístupem a naučit se, jak sestavit dlouhodobě udržitelné portfolio? Stáhněte si aktualizovaný e-book o investování od XTB zdarma.

Investování je rizikové. Investujte zodpovědně.