Smart Money Trading: Delta ve footprint grafu (37. díl)

V minulé kapitole jsme si rozebrali to, jak určovat bias na trhu neboli směr trhu. Ukázali jsme několik nástrojů, díky kterým můžeme předběžně neboli před každou obchodní session určit potencionální směr na daný den nebo alespoň na určitou denní session. V dnešní kapitole se podíváme znova na footprinty a to konkrétně na deltu ve footprint grafu. První si ale znova řekneme, co je tento graf zač a co je to vůbec delta ve footprint grafu. Pojďme se na to tedy podívat.

Co je to delta ve footprint grafu?

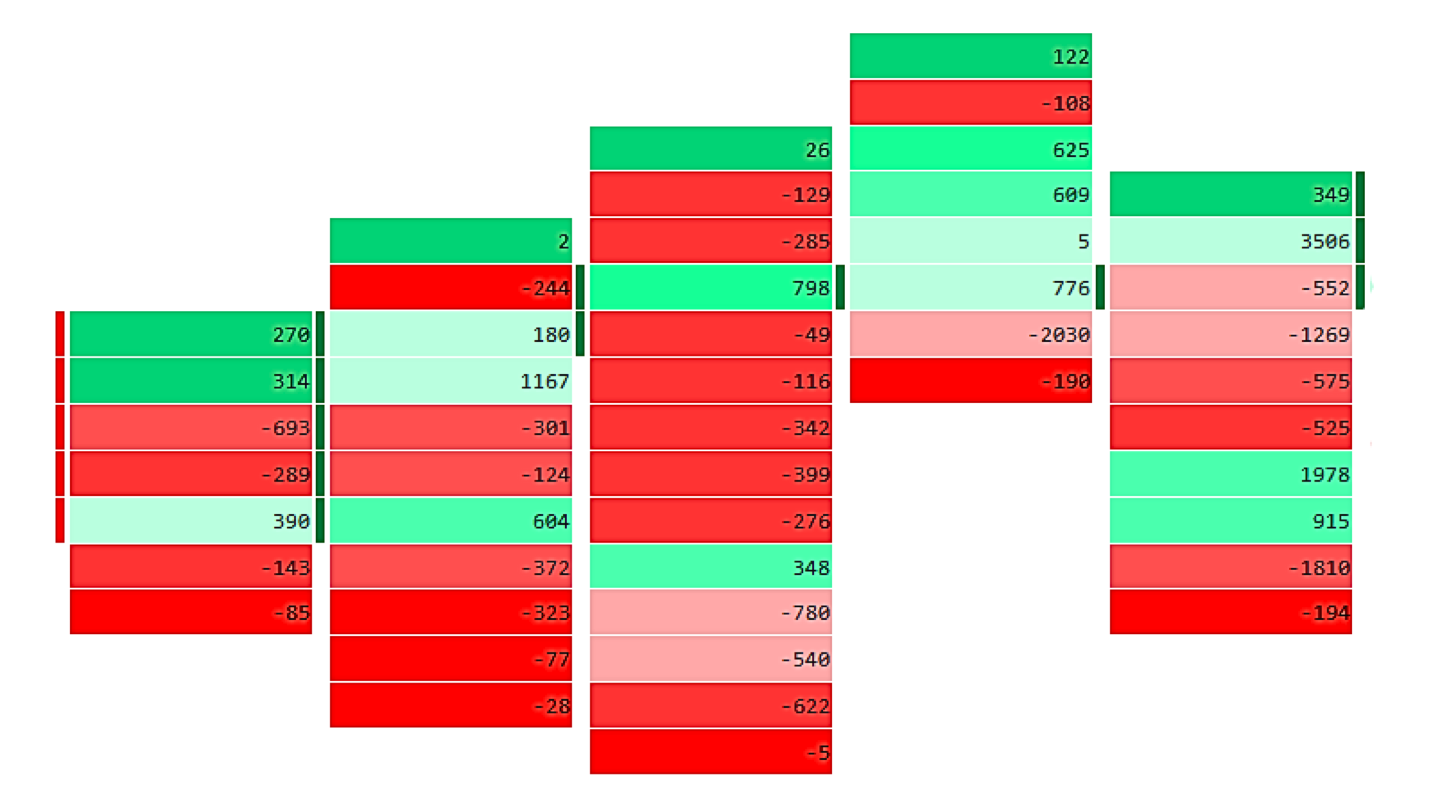

Použití delty v obchodování s orderflow může být poměrně složité. Ačkoli definice delty zůstává stejná, existuje mnoho různých způsobů, jak ji interpretovat v grafech, například kumulativní delta objemu, delta profil nebo delta stopa. Pro účely tohoto článku se budeme zabývat pouze delta stopou, což je nejpoužívanější metrika měření. Takové zobrazení vypadá následovně, jako ho vidíte na obrázku níže.

V těchto jednotlivých obdélnících vidíte čísla, toto číslo je právě samotná delta pro jednotlivé cenové úrovně v dané svíčce.

Ukázka delty ve svíčkách

Nejprve je potřeba mít alespoň základní pochopení pojmu delta. Jak si můžete všimnout, zobrazuje se pouze jedno číslo, protože delta představuje rozdíl mezi dokončenými exekucemi na bidu a offeru (poptávce a nabídce).

Delta je zásadní součástí orderflow tradingu, protože ukazuje, kde byla v dané svíčce nebo cenové úrovni větší síla (aktivita kupujících nebo prodávajících).

Nejlepší způsob, jak delta footprint vyhodnotit a spočítat, je porovnat jej s bid/ask footprintem.

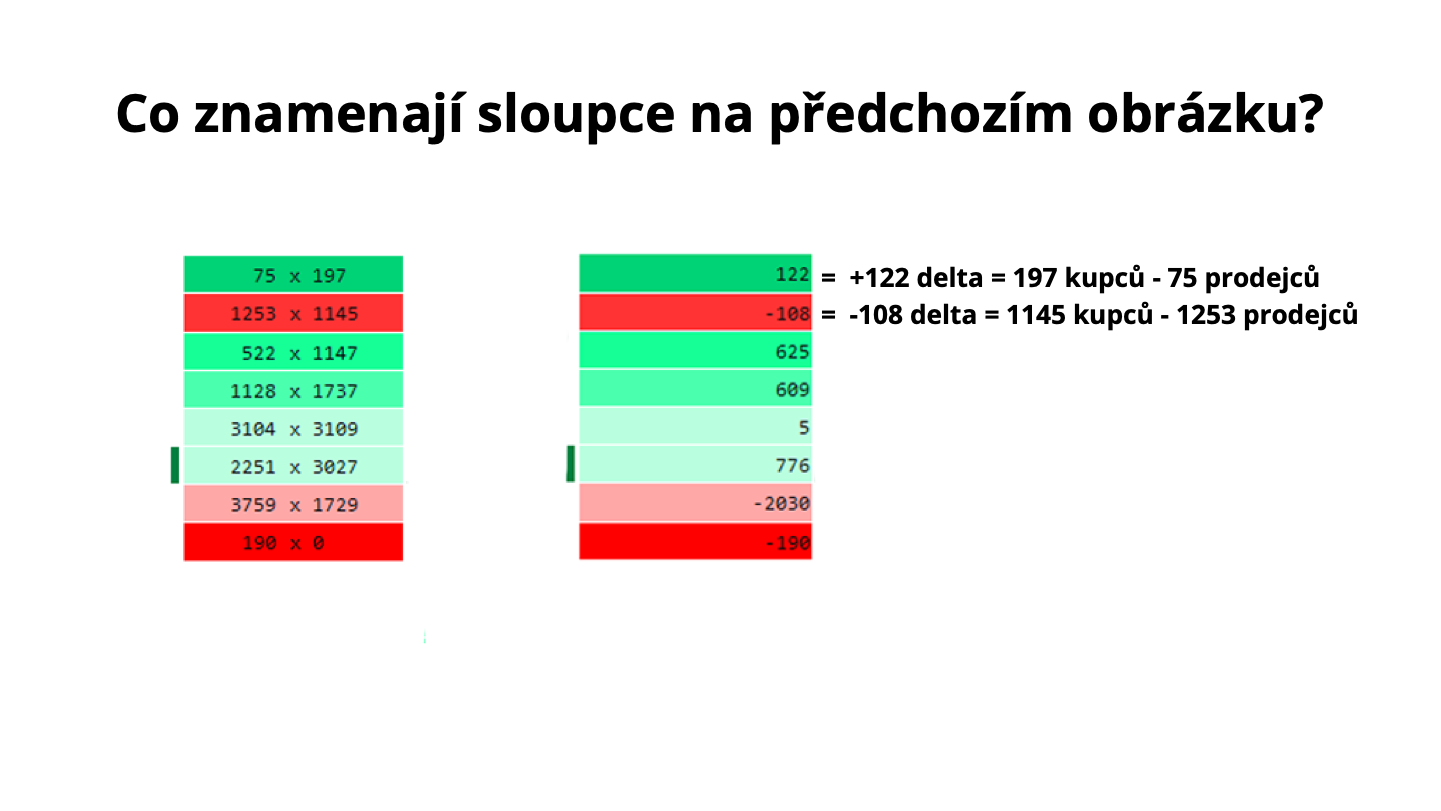

Vysvětlení počítání delty

Delta Footprint je jednoduchý, ale velmi užitečný nástroj v rámci orderflow analýzy. Jak už jsme si řekli, tak zobrazuje rozdíl mezi agresivními nákupy (na offeru) a agresivními prodeji (na bidu) na každé cenové úrovni.

Pokud je například delta +122, znamená to, že 197 nákupů bylo realizováno přes offer, zatímco 75 prodejů bylo provedeno na bidu. Záporná delta, např. –108, značí, že převládli prodávající 1145 nákupů vs. 1253 prodejů. Následně zde vidíte pozitivní deltu +625, která pak říká, že nakupujících (1147) bylo výrazně více než prodávajících (522). Delta nám tedy v každé „bitvě“ mezi kupci a prodejci ukazuje, kdo měl navrch. Barevné zvýraznění ve footprint grafu pak pomáhá vizuálně rozlišit oblasti vyšší nákupní nebo prodejní agresivity.

I když se může zdát, že delta footprint a bid/ask footprint zobrazují podobné informace, tak bid/ask verze poskytuje detailnější pohled na nerovnováhy (imbalance) a nedokončené aukce, a proto bývá pro mnoho obchodníků praktičtější.

Vám osobně bude stačit, když budete používat bid/ask footprint, přičemž součástí tohoto footprintu jsou barvy z delty, tím pádem máte v podstatě dvě věci v jednom. Díky tomu budete mít po ruce přesná čísla a zároveň přehled o agresivitě díky barvám.

Jak to používat na grafu?

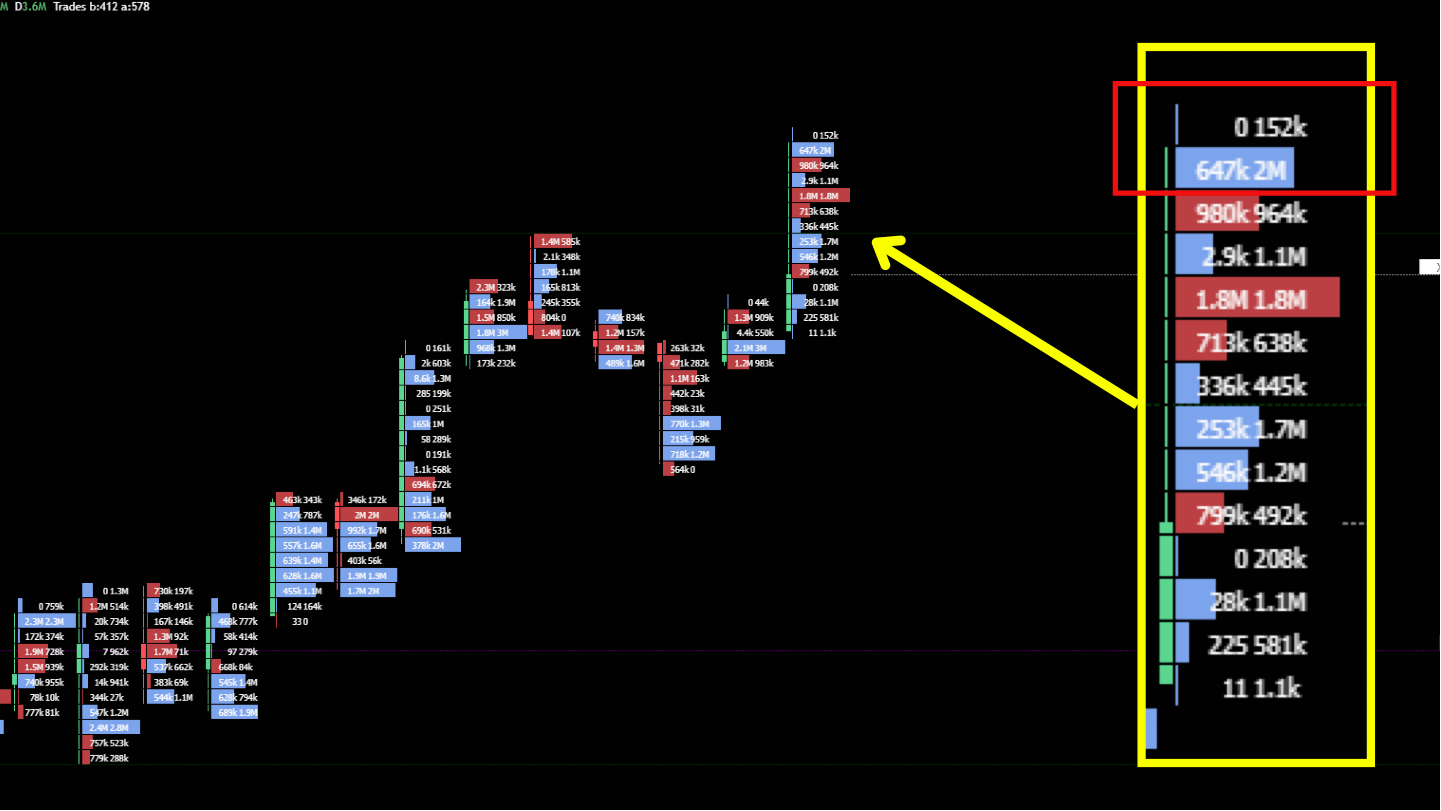

To, co každého zajímá je, jak tuto konfluenci využít při obchodování. K tomu, abyste mohli využívat deltu footprint potřebujete nějaký software, kterým je například Exocharts. Pojďme se podívat na příklad.

Na následujícím obrázku vidíme příklad nastavení footprint grafu v Exocharts, kde jsou bid/ask čísla barevně zvýrazněna podle objemu delty. Tento způsob zobrazení umožňuje velmi rychle rozpoznat místa absorpce a identifikovat, která strana trhu má převahu.

Pokud se například zaměříme na dvě nejvyšší cenové úrovně poslední svíčky, zjistíme, že na bidu nebyl zobchodován žádný objem, zatímco 152 tisíc kontraktů zasáhlo offer. To je typický příznak dokončené aukce. Ještě výraznější signál přichází z celkového deltového profilu svíčky, kdy 2 miliony kontraktů bylo nakoupeno přes offer, což značí silnou nákupní agresi. Nicméně protože má svíčka dlouhý horní knot, jedná se o jasný příklad absorpce kupujících, kteří byli pravděpodobně takzvaně „chycení“ v trhu (jedná se o inducement). Tento typ analýzy je velmi cenný pro pochopení mikrostruktury trhu a odhadu budoucího pohybu ceny.

Ukázka praktického použití delty

Shrnutí výhod používání delty

1. Zobrazuje sílu stran trhu = delta odhaluje, kdo má v daný moment převahu, zda agresivní kupci nebo prodejci.

2. Pomáhá identifikovat absorpci a pasti (trapped traders) = umožňuje odhalit, kdy jedna strana „tlačí“, ale zároveň druhá ji pohlcuje, což je ideální signál pro obrat.

3. Zvýrazňuje klíčové oblasti vstupu a výstupu = v kombinaci s knotem, objemem a strukturou může delta ukázat přesné místo pro vstup.

4. Vizuální přehlednost díky barevnému zobrazení = rychle odhalíte agresivitu v jednotlivých částech svíčky bez nutnosti detailní analýzy.

5. Podpora při validaci bias = pokud jsou bias například býčí a delta to potvrzuje, získáváte důvěru ve svůj obchodní směr.

6. Funguje jako filtr pro falešné breaky a manipulace = pomáhá rozlišit, kdy je cenový pohyb „skutečný“ a kdy jde o vytáhnutí likvidity bez úmyslu pokračovat.

Závěr

Delta ve footprint grafu je silný nástroj, který poskytuje hlubší vhled do chování účastníků trhu, konkrétně ukazuje, kde dominují kupci nebo prodejci, a jaký tlak v trhu skutečně převládá. Pokud ji správně interpretujete v kombinaci s cenovým kontextem (například knoty, absorpce, nedokončené aukce), tak vám může pomoci identifikovat klíčové zóny obratu, pokračování trendu nebo pasti na retailové obchodníky. Doporučuji kombinovat delta analýzu s dalšími orderflow nástroji (jako je bid/ask imbalance, volume profile nebo liquidity zóny), čímž zvýšíte pravděpodobnost úspěšného vstupu. Nezapomeňte, že i delta je jen jedna část celkové analýzy a vždy by měla být posuzována v širším kontextu struktury trhu, time-framu a momentální volatility. Pro začátek pracujte s jednoduššími nastaveními a věnujte čas pozorování chování delty v reálném čase, postupně si vybudujete cit pro to, kdy má skutečně vypovídací hodnotu.

V příští kapitole se podíváme na volume footprint.

Radek Zalubil

Tým FXstreet.cz

Související články

Čtěte více

-

Smart Money Concepts (SMC) - obchodování podle velkých hráčů (2. díl)

V minulém dílu jsme si rozebrali úvod do ICT (Inner Circle Trader) konceptu a v dnešním díle si rozebereme trochu odlišný styl, tedy SMC (Smart Money Concepts). Oba koncepty jsou postaveny na vnímání likvidity na trhu, nicméně se trochu liší v různých otázkách a každý z nich má své výhody i nevýhody oproti druhému. Každopádně pokud se chystáte věnovat strategiím na bázi likvidity, je nutné znát ICT i SMC. -

Smart Money: EOTP – Efficiency Of The Pullback (14. díl)

V minulé kapitole jsme si rozebrali POI a OB, bez kterých se v našem systému neobejdeme, jelikož podle nich zadáváme obchody a umísťujeme SL. Naopak v dnešním článku se podíváme na jednu věc, která má s POI a OB mnoho společného, a to je EOTP neboli Efficiency Of The Pullback. Jedná se o samotnou konfluenci a teorii, kterou někteří obchodníci používají v různých obchodních kombinacích. V tomto článku si znova rozepíšeme teoretický úvod, abychom vše správně pochopili a následně přejdeme k praktickým příkladům na grafu. -

Smart Money: EPA a IPA - Efficiency a Inefficiency Price Action (15. díl)

V minulé kapitole jsme si rozebrali EOTP neboli Efficiency Of The Pullback, což nám pomohlo k identifikaci POI/OB, které může či nemusí podržet cenu. V dnešní kapitole se podíváme na konfluenci, která se nazývá EPA a IPA neboli Efficiency a Inefficiency Price Action. -

Smart Money: Kalibrace order bloků a Smart Money Divergence

V tomto článku se podíváme na jednu z možností zpřesnění vstupů k order blokům a dále také na to, jak je možné využít Smart Money Divergence k potvrzení vstupu do obchodu. -

Smart money koncept a výběry likvidity

Pokud vaše obchody často skončí na stoplossu, patrně jste se stali likviditou pro někoho většího. Co to znamená a jak tomu zabránit se dozvíte v tomto článku či v ebooku, který si zdarma můžete stáhnout v závěru. -

Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

V minulé kapitole jsme si rozebrali základní likviditu EQH a EQL, což budou základní stavební kameny naší strategie hned po inducementech, ale ještě než přejdeme k složitějším věcem, je nutné si představit poslední z těch „jednodušších“ pojmů, se kterými budeme pracovat, což je POI, OB a mitigace. Všechny tyto tři pojmy budeme dost využívat při obchodování, a proto si je v dnešní kapitole taky detailně představíme jak teoreticky, tak i na praktických příkladech. Věřím, že spousta z vás se s nimi už setkala, každopádně aby všichni porozuměly následujícím kapitolám, tak si je představíme. -

Smart Money technická analýza: Jak na knoty v tradingu? (34. díl)

V minulé kapitole jsme si rozebrali order blocky, breaker blocky a jejich mitigaci, což nám dalo ucelený pohled na vstupní zóny v konceptech likvidity. Tato kapitola obsahovala i 3 druhy značení těchto zón včetně pravděpodobnosti mitigace. Dnešní kapitola technické analýzy bude zase na trochu jiné téma, a to ohledně wicků neboli knotů (stínů) svíček. Podíváme se na to, jak v těchto konceptech můžeme vstoupit na těchto knotech svíček i to, jaký pro nás mohou mít různé velikosti význam s ohledem na inducement. -

Smart Money Trading: Braní partials (scaling out) - vyplatí se vám to? (31. díl)

V minulé kapitole jsme si rozebrali momentum, což je konfluence, která nám může napovědět sílu trhu v určitém směru a vytváří nám tak lepší celkový obraz o aktuální situaci na trhu. V dnešní kapitole se podíváme na trochu jiné téma, a to na to, zda se vám vyplatí brát partials, kolik vás to může stát peněz a v jakých případech se takové braní partials vyplatí. Pokud ale někdo z vás neví, co je to partials, tak si to v rychlosti řekneme. -

Smart Money Trading: Co je to inducement? (16. díl)

V minulé kapitole jsme probírali EPA a IPA neboli efficiency a inefficiency price action, díky čemuž jsme si mohli dát objektivní podmínku, zda vůbec vstoupíme do obchodu nebo ne. V dnešním článku se ale podíváme na jednu z nejdůležitějších konfluencí, jelikož inducement tvoří hlavní část technické analýzy v konceptech likvidity. Určitě spousta z vás už tento pojem slyšela, každopádně pokud nevíte, co přesně znamená, co se po inducementu očekává, kde ho přesně zaznačit a jak ho využít, tak tento článek je pro vás. Pojďme si ale prví říct, co je to inducement. -

Smart Money Trading: Co je to periodicita ve footprint grafech? (39. díl)

V minulé kapitole jsme si rozebrali téma volume footprintu, kde jsme si řekli, jaký je vztah volume footprintu s price action včetně rozdílu mezi zobrazování volume footprintů. V dnešní kapitole se podíváme na další téma, a to periodicitu ve footprintech, jelikož je to věc, kterou mnoho lidí nebere v úvahu či ani neví, že něco takového existuje, přitom vám to zase může pomoci zlepšit váš obchodní systém jakožto jedna z dalších konfluencí tradingu. -

Smart Money Trading: Denní cyklus – klasický (19. díl)

V minulé kapitole jsme si rozebrali to, jak si zvolit obchodní time-frame (TF) v souvislosti s inducementy, což je jedna z důležitých vlastností k ziskovosti těchto konceptů na bázi likvidity. V dnešní kapitole začneme probírat denní cykly, které jsou celkově 4 a dnes začneme prvním, a to je klasický. V této kapitole budeme dost využívat timing, protože si budeme vysvětlovat jednotlivé pohyby v daných sessions, takže pokud jste nečetli kapitolu o timingu (kapitola 8) a případně i kapitoly k Asia session (kapitola 10 a kapitola 11), doporučuji si je před touto kapitolou pročíst. -

Smart Money Trading: Denní cyklus - London blow-up (22. díl)

V minulé kapitole jsme si rozebrali třetí denní cyklus a to one-way, který je trendující a dá se velmi dobře odvodit i den předem. Naopak v dnešní kapitole se podíváme na další z denních cyklů, a to na London blow-up, který bude mít lehce i znaky one-way cyklu, každopádně bude jinak stavěný. První se klasicky podíváme na teoretický úvod a následně přejdeme na praktické ukázky. Co je to tedy London blow-up? -

Smart Money Trading: Denní cyklus - One Way (21. díl)

V minulé kapitole jsme rozebírali druhý z denních cyklů a to rip-off neboli pomalou smrt, který je pro obchodníky obchodující koncepty likvidity ten nejvýnosnější, jelikož se pohybuje do strany a vybírá jednotlivé highs a lows. Naopak v dnešní kapitole se podíváme na úplný opak tohoto cyklu, a to na one way. Jak už můžete z názvu pochopit, bude se jednat především o trendující cyklus, který ale můžeme dost dobře odvodit už den předem. První se podíváme na teoretický úvod a poté přejdeme k praktickým příkladům na grafu. Co je to tedy one way cyklus? -

Smart Money Trading: Denní cyklus - Rip-off (20. díl)

V minulé kapitole jsme si rozebrali první z denních cyklů, a to klasický denní cyklus, ve kterém hledáme primárně dva obchody a který nastává přibližně 3krát do měsíce. V dnešní kapitole budeme pokračovat v denních cyklech a rozebereme si cyklus rip-off, který je pro nás, jako obchodníky, kteří využívají strategii na bázi likvidity, ten nejvýnosnější. První se znova podíváme na teoretické základy a následně si rozebereme příklady na grafu. První otázka tedy je, co je to denní cyklus rip-off? -

Smart Money Trading: Footprint charts – co to je? (35. díl)

V minulé kapitole jsme si rozebrali téma wicků (knotů) v tradingu včetně například toho, kdy a jak chceme vidět knot u inducementu nebo i barvu svíčky s knotem u tohoto inducementu a následně i procentuální rozdělení knotů v závislosti na mitigaci. V dnešní kapitole se podíváme na trochu jiné téma, a to na footprint grafy. Možná všude na internetu vidíte velmi složité indikátory, které jsou zabudované do grafů a stále jim nemůžete porozumět. V dnešní kapitole si vysvětlíme úvod do tohoto světa a pojmeme to co nejvíce jednoduše, aby to pochopil každý z vás. Co jsou to teda ty footprint grafy? -

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

V minulé kapitole jsme si rozebrali téma zajišťování v rámci konceptů likvidity. Řekli jsme si 3 základní způsoby, jak lze zajistit pozici proti potenciálnímu nepříznivému vývoji nebo i jen očekávanému nepříznivému vývoji. V dnešní kapitole se podíváme na to, co mnoho obchodníků trápí, a to je odhadnutí trendu z Asia session. Řekneme si ve zkratce, co je to Asia session, proč je důležitá, a i hlavní parametry, díky kterým může trend odhadnout. -

Smart Money Trading: Momentum (30. díl)

V předchozí kapitole jsme probírali psychickou přípravu v jednotlivých etapách tradingu a to konkrétně v backtestingu, následně demo obchodování a finální části live tradingu. V dnešní kapitole se podíváme na další dost používanou konfluenci momentum. Momentum se dá chápat různě, existují různé techniky, jak tuto konfluenci používat a každá její definice může být přizpůsobena různým trading strategiím. My se dnes podíváme na to, jak tuto konfluenci chápat v rámci konceptů likvidity. -

Smart Money trading: Načasování v konceptech likvidity (8. díl)

V minulé kapitole jsme si řekli, co je to imbalance a jak ji správně chápat v kontextu ICT a SMC. Dnes se podíváme na další složku našeho konceptu, a to je timing neboli načasování. Pokud jste dlouhodobý investor či poziční trader, tak vás timing v daném dnu nemusí vůbec zajímat, každopádně pokud jste intradenní obchodník, tedy obchodník, který obchoduje na denní bázi, tak by vás timing měl dost zajímat, protože v průběhu dne se otevírají burzy po celém světě, a to v daný okamžik může vyvolat zajímavý pohyb, který se v dost případech dá predikovat v kombinaci s dalšími konfluencemi, proto je dobré timing znát a rozumět mu. -

Smart Money Trading: Obchodní pozice velkých hráčů – jak na COT report? (23. díl)

V minulé kapitole jsme si rozebrali denní cyklus, a to konkrétně London blow-up neboli londýnskou explozi. V dnešní kapitole se ale podíváme na trochu jiné téma, než jsou denní cykly, a to na COT report, jelikož tento report se využívá i při obchodování v konceptech likvidity a celkově smart money konceptu. Dá se říct, že je to jednoduchá konfluence, která vám pomůžete odhadnout bias trhu (výhled), každopádně musíte se v něm vyznat a nastavit si pro něj svá pravidla. První si ale řekneme, co je to vůbec COT report? -

Smart Money Trading: Obchodní time-frame a inducementy (18. díl)

V minulé kapitole jsme si rozebrali speciální typy inducementů, se kterými budeme v budoucnu dost počítat a díky kterým můžeme výborně vyfiltrovat inducementy, které nebudeme brát v potaz. Pokud jste nečetli předchozí kapitolu, tak si ji doporučuji nastudovat, protože dnes z ní budeme využívat informace. Celkově obchodníci podle likvidity mají někdy problém v tom, z jakého time-framu (TF) si mají zvolit inducementy, jak si je podle time-framu vyfiltrovat a s tím i to, jaký inducement má pro ně větší váhu. Na to vše se podíváme v dnešní kapitole a řekneme si, co je ideální pro jednotlivé typy obchodníků.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |