Ticker Tape by TradingView

Napětí na komoditních trzích roste, neveselá a drahá zima se blíží

Tento rok byl zatím pro komodity velice příznivý a my očekáváme jejich další vzestup, a to nejen ve 4. čtvrtletí. Za výrazným růstem cen, který jsme letos zaznamenali u mnoha klíčových komodit, stojí prudký nárůst spotřebitelských výdajů po COVIDem způsobeném omezení ekonomiky – největší, co si kdo pamatuje. V Evropě, v Číně i v USA se začínají utlumovat vládní výdaje a státní dávky, a tak se postupně ochlazují i trhy. Problémy na straně nabídky však podle našeho názoru dál poženou ceny vzhůru, a to navzdory pomalejší růstové trajektorii.

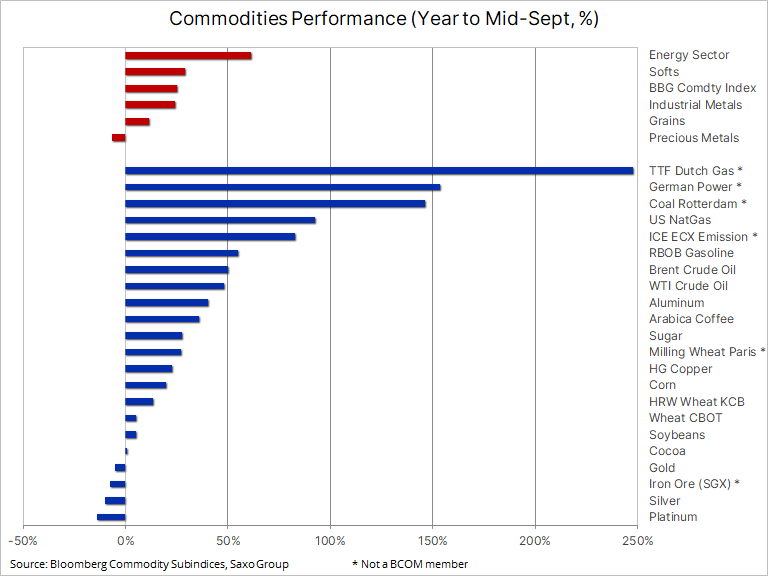

Před začátkem posledního letošního čtvrtletí stoupl Bloomberg Commodity Index – který vychází z koše nejvýznamnějších komoditních futures rozdělených rovnoměrně mezi zemědělství, energetiku a kovy – o 25 % a toto zvýšení bylo možné pozorovat ve všech sektorech s výjimkou drahých kovů. Důvodům, proč zlato, tedy komodita nejcitlivější na pohyb úrokových sazeb a dolaru, nedokázalo posílit navzdory rekordně nízkým záporným reálným výnosům, které mu na první pohled prospívají, se v tomto výhledu ještě budeme věnovat.

Nejprve se však musíme podívat blíž na evropské trhy s elektřinou a zemním plynem. V září začaly ceny raketově stoupat, až dosáhly více než čtyřnásobku dlouhodobého průměru. V době vzniku tohoto článku se holandský plyn – evropský benchmark – obchodoval o 250 % výš než před rokem a německé ceny elektřiny a plynu vzrostly zhruba o 150 %. Výše uvedený index tyto tři trhy, ani rychle rostoucí cenu evropských emisních povolenek nijak nezohledňuje, jinak by už dávno překročil desetileté maximum, kterého dosáhl v září.

Prudce rostoucí ceny elektřiny a zemního plynu pocítili už i mimo Evropu, když se poptávka při vlnách veder nesetkala s odpovídající odezvou producentů. Navíc bylo v posledním kvartále vyprodukováno nejméně větrné energie za celé roky, a tak se zvyšuje tlak na tradiční paliva, jako jsou uhlí a zemní plyn. Na severní polokouli brzy udeří zima, ale v důsledku výše uvedeného je hladina zásob nejen v USA, ale hlavně v Evropě výrazně pod průměrem posledních let. Pokud nebudou nadcházející měsíce nezvykle teplé nebo se nezvýší toky LNG, případně plynu dodávaného z Ruska již zanedlouho otevíraným plynovodem Nord Stream 2, čeká evropské spotřebitele a energeticky náročná odvětví neveselá a pěkně drahá zima.

Zemědělský sektor: Po dosti neklidném období osevu, růstu a dozrávání, kdy celý svět soužilo nepříznivé počasí, by se měly zemědělské trhy ve 4. čtvrtletí dočkat zklidnění. Globální index cen potravin Organizace pro výživu a zemědělství (FAO) však za poslední rok stoupl o 33 %, a tak by teď sektor potřeboval období normálního počasí, aby mohli producenti obnovit stav zásob. Proto se nyní obrací pozornost k Jižní Americe, kde právě začíná období růstu klíčových komodit, mimo jiné sojových bobů, kukuřice, cukru a kávy.

Energetika: Tak, jak jsme předpovídali, se cenové pásmo ropy Brent se posunulo o pět dolarů výš, z oblasti mezi 60 a 70 do oblasti mezi 70 a 80 dolary, kde vydrželo většinu třetího čtvrtletí. Když se po dramatickém vzestupu v první polovině roku ropa usadila v úzkém pásmu, začal klesat objem reflačního obchodování a s ním klesl i zájem investorů o komodity. Slábnoucí momentum a návrat obchodování v úzkém pásmu pomohly snížit objem celkových čistých dlouhých pozic fondů v ropě WTI a Brent o 23 %.

V závěru roku se očekává optimističtější vývoj pandemie COVID-19, a tak Mezinárodní energetická agentura předpovídá v říjnu opětovné zvýšení globální poptávky po ropě o 1,6 milionu barelů/den a poté její další růst až do konce roku. Když k tomu přidáme ztrátu více než 30 milionu barelů produkce během americké hurikánové sezóny a riziko, že nedojde k uzavření jaderné dohody s Íránem, bude kartel OPEC+ asi dál podporovat postupný růst cen a navyšovat produkci stabilním tempem zhruba 400 000 barelů denně.

Když se ropa usadila v úzkém pásmu a objem reflačního obchodování klesá, může být vyhlídka na zvýšení cen na přelomu roku impulsem, který znovu přiláká pozornost k této oblasti, a zajistí tak podporu komoditám v době reflace oblíbeným, jako je měď a případně i zlato.

Jedním z klíčových prvků procesu dekarbonizace jsou i nadále průmyslové kovy, a navzdory známkám zpomalování růstu v Číně nás možná čeká dekáda, kdy bude fyzický svět pro aspirace a vize našich politiků a environmentálních hnutí příliš malý. Čím víc využíváme současný model dekarbonizace, tím víc je naše ekonomika závislá na kovech. Dodavatelské řetězce jsou ale v současnosti neelastické, protože jim kvůli prioritizaci ESG chybí nejrůznější povolení, posvěcení ze strany představenstva a kapitál, který by proudil na „špinavou“ produkční stranu této rovnice.

Vzhledem k tomu, ale i vzhledem k neutuchajícím snahám Číny omezit znečištění a zejména produkci silně toxických kovů při výrobě oceli a dvou takzvaně zelených kovů, aluminia a niklu, sázíme na jejich skrytou sílu, která bude mít za následek růst ceny „zelených“ kovů, kam patří – kromě dvou výše uvedených – také měď, cín, stříbro, platina, lithium, kobalt a několik vzácných zemin.

Za to, že letos cena mědi dosáhla rekordních výšin, může do jisté míry reflační obchodování. To bylo jedním z klíčových zdrojů podpory až do chvíle, kdy se jeho objem ve třetím čtvrtletí propadl. Omezená nabídka zvýšila ceny niklu a hliníku, ale měď zatím na nové výrazné posílení fyzické a investiční poptávky ještě čeká. Spekulativní dlouhé pozice jsou nejnižší za více než rok. Signálem, který odstartuje další cestu k novým absolutním maximům, by mohlo být opětovný průlom nad 10 000 dolarů. Ten nás nejspíš čeká právě během posledního čtvrtletí.

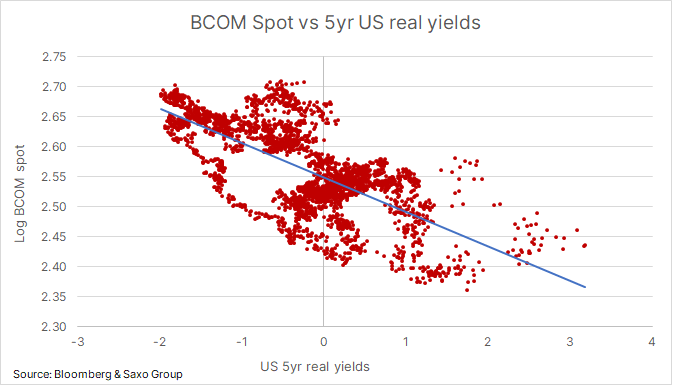

Dopady záporných reálných sazeb na ceny komodit: Reálné úrokové sazby mají na ceny komodit významný vliv. Nízké úrokové sazby mají tendenci zvyšovat ceny skladovatelných komodit, protože snižují náklady na udržování skladových zásob a motivují ke zvýšení spekulativních investic. Náklady obětovné příležitosti držení komodit, které nemají kupony a nenesou úrok, jsou totiž v prostředí se zápornými reálnými sazbami nulové. Ani investování do dluhopisů nijak nechrání kupní sílu investora v dobách, kdy je inflace vyšší než výnosy z dluhopisů. To spolu s nastupujícím převisem poptávky dává investorům po letech dostatku významný podnět diverzifikovat část svého portfolia mimo dluhové nástroje a do komodit.

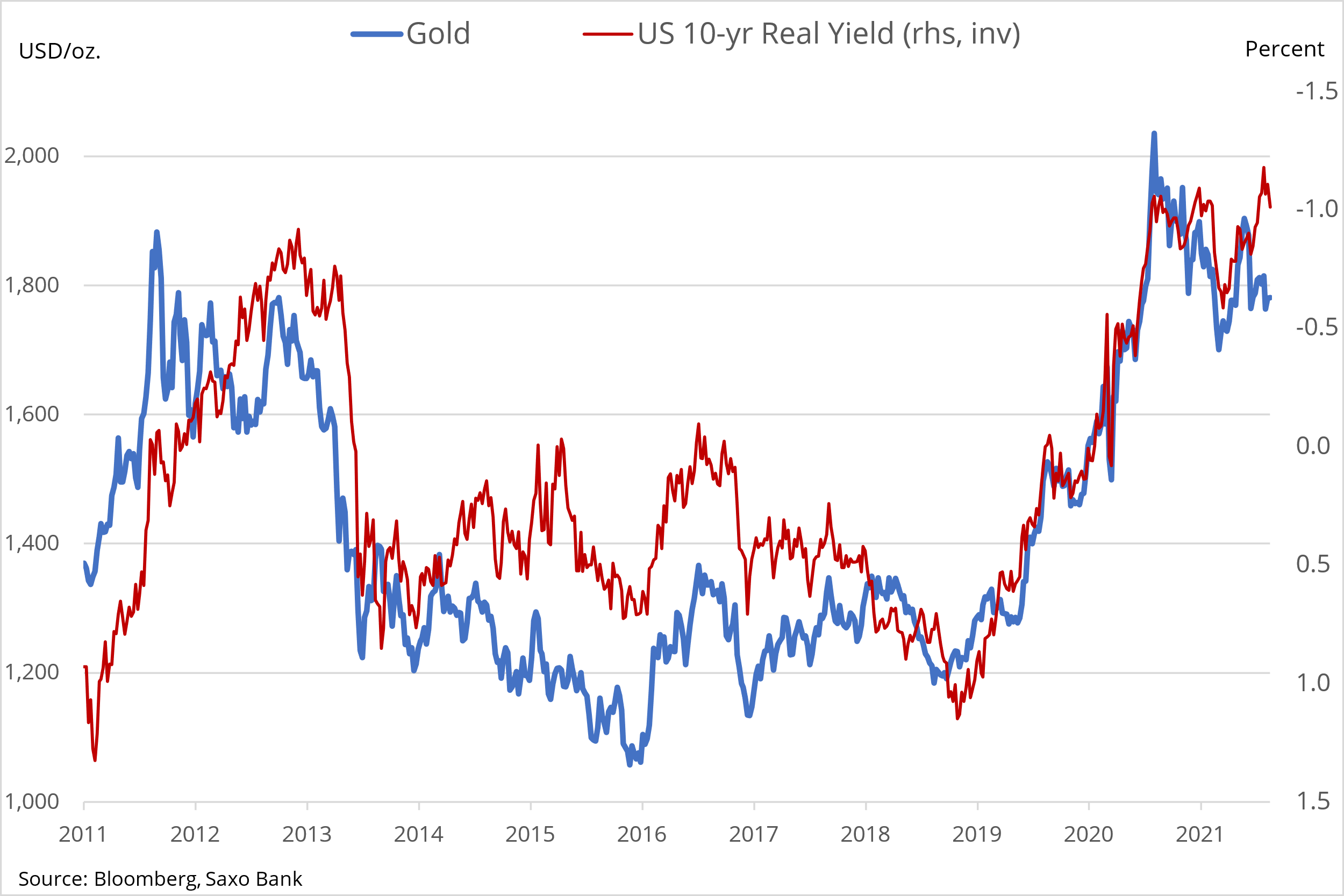

Drahé kovy a zejména zlato se drží v současném pásmu už víc než rok. Až na neúspěšný pokus stříbra o průlom nad 30 USD z 1. čtvrtletí zůstávají oba kovy uvězněné ve svých pásmech, i když se nyní zlato snaží ze všech sil najít cestu z dvousetdolarového pásma mezi 1700 a 1900 dolary. V minulém čtvrtletí byla pozoruhodná právě neschopnost zlata zazářit navzdory dalšímu propadu výnosů amerických vládních dluhopisů, zejména desetiletých reálných výnosů, které v jednu chvíli dosáhly rekordního minima -1,2 %.

Inverzní korelace mezi zlatem a reálnými úrokovými sazbami je dobře zdokumentovaná a jasně patrná i na uvedeném grafu. Reálné sazby patří spolu s výkyvy kurzu dolaru a všeobecnou chutí (či nechutí) riskovat ke klíčovým komponentám určujícím směr zlata. Od počátku letošního roku až do srpna byla ochota riskovat vysoká, a tak se hodnota zlata jako prostředku diverzifikace snižovala. Centrální banky úspěšně „prodávaly“ své tvrzení, že je inflace pouze dočasná a poptávka finančních investorů po takzvaném „papírovém“ zlatě ve formě futures, ETF a swapů začala upadat.

Proto měli investiční manažeři pocit, že jsou rizika spojená s nominální sazbou vyšší než rizika spojená s inflací. Přispěla k tomu i zvýšená očekávání ohledně urychleného taperingu, o němž mluvili představitelé amerického Fedu. Spotřebitelská poptávka ve velkých fyzických centrech v Číně a Indii přitom zůstává vysoká a nejedna centrální banka teď nakupuje další zlato, aby diverzifikovala své měnové rezervy. Vzhledem k červencovému narušení vztahu zlata a reálných výnosů máme za to, že pokud se významně nezmění kurz dolaru, měl by tento kov ustát i vzestup reálných výnosů desetiletých dluhopisů ze současných historických minim o 20–25 bazických bodů.

I nadále trváme na tom, že rostoucí ceny prakticky všeho znamenají, že inflace nebude jenom krátkodobá. Navíc už máme vrchol růstu nejspíš za sebou, a tak nejsou výhledy pro akciové trhy tak růžové, jak by se mohlo zdát. Když k tomu přidáme výhled na nepříliš agresivní akce centrálních bank, zdá se, že nás čeká další období zvýšené poptávky po diverzifikaci a bezpečných investicích. Pokud má zlato znovu zaujmout investory, musí se dostat nad 1835 USD, a jakmile k tomu dojde, bude to signál pro návrat k absolutnímu maximu.

Ole Hansen, Saxo Bank, Bloomberg

Klíčová slova: Stříbro | Korelace | Inflace | USA | OPEC | ETF | Poptávka | Rizika | Akciové trhy | Kapitál | Sazby | Benchmark | Bloomberg | Centrální banka | Centrální banky | Diverzifikace | Ekonomika | Futures | Investování | Komodity | Kurz | Momentum | Nabídka | Pozice | Platina | Riziko | Ropa | Zlato | Úrokové sazby | Banky | USD | Obchodování | Saxo Bank | Drahé kovy | Kurz dolaru | Ceny komodit | Index cen | Index | Průlom | Banka | Brent | Cena | Dolary | Hodnota zlata | Investiční | Komodita | Kurz dolarů | Portfolia | Ropy | Výnosy z dluhopisů | WTI | Zemní plyn | Měď | Ole Hansen | Dlouhé pozice | Energie | Evropské trhy | Akce centrálních bank | Cena mědi | Výhled | Výnosy | Očekávání | Bloomberg Commodity Index | Lithium | Kobalt | Saxo | Kartel OPEC | OPEC+ | Globální index | Zájem investorů | Ceny niklu | ESG | LNG | Objem | Růst cen | Nízké úrokové sazby | Úrok | Naše ekonomika | Problémy | Vládní výdaje | Plyn | Nord Stream | Nord Stream 2 | Commodity index | Zemědělství | Trhy | Pandemie | Výdaje | Poptávky po ropě | COVID-19 | Kukuřice | Vývoj | Výkyvy | Spotřebitelé | Pandemie COVID-19 | Další růst | Růst | Signál | Ceny elektřiny | Ekonomiky | Organizace | Organizace pro výživu a zemědělství | FAO | Organizace pro výživu a zemědělství (FAO) | Dodavatelské řetězce | Posílení | Průmyslové kovy | Manažeři | Covid | Ceny | Diverzifikovat | Spotřebitelská poptávka | Počasí | Růst ceny | Investiční manažeři | Německé ceny | Kov | Vývoj pandemie | Rostoucí ceny | Pandemie COVID | Ochota riskovat | Příležitosti | Dekarbonizace | Reflační obchodování | Odvětví | Uhlí | Energetika | Pozornost |

Čtěte více

-

Napětí kolem Ukrajiny povážlivě houstne, benzín v Česku je teď i proto nejdražší od roku 2012

Kolem situace na Ukrajině opět přituhuje. Podle amerického prezidenta Joea Bidena se již jeho ruský protějšek Vladimir Putin rozhodl na Ukrajinu zaútočit. Během několika dní by měl podle informací amerických zpravodajských služeb, z nichž Biden čerpá, provést úder jak na Ukrajině, tak v její metropoli Kyjevě. -

Napětí mezi Itálií a EU kvůli UniCredit vrcholí

Spory mezi italskou vládou a Evropskou komisí ohledně převzetí Banco BPM bankou UniCredit se dále vyostřily poté, co Brusel zaslal Římu varovný dopis, v němž upozorňuje na možné porušení unijní legislativy. Dopis reaguje na dekret premiérky Giorgie Meloniové z 18. dubna, který pomocí tzv. „zlaté moci“ (golden power) omezuje fúze ve strategických sektorech a ukládá UniCreditu řadu podmínek. -

Napětí mezi Ruskem a Západem roste…

Tento týden bude opět udávat trhům tóninu i rytmus geopolitické napětí. Americký ministr zahraničí o víkendu zopakoval, že se ruský prezident pravděpodobně již definitivně rozhodl pro invazi na Ukrajinu. Ruská strana to sice odmítá, ale současně podle satelitních snímků nijak nesnižuje počty svých ozbrojených sil na ukrajinských hranicích a současně prodlužuje pobyt svých vojáků (přibližně 30 tisíc) v Bělorusku. Prezident Biden pak v neděli souhlasil s osobní schůzkou s Vladimírem Putinem, ale pouze za předpokladu, že nedojde k invazi. Co tedy čekat na trzích v tomto týdnu v případě, že by došlo k ruské invazi na Ukrajinu? V prvé řadě těžko odhadnout jakékoliv dlouhodobější dopady. -

Napětí mezi Trumpem a Powellem se zmírňuje, Trump neplánuje Powellovo odvolání

Zvolený prezident Donald Trump oznámil, že neplánuje odvolat předsedu Federálního rezervního systému (Fed) Jerome Powella před koncem jeho funkčního období v květnu 2026. Toto rozhodnutí přichází navzdory předchozí kritice Trumpa vůči Powellovi za jeho přístup k úrokovým sazbám. -

Napětí mezi USA a Íránem s výraznou ropnou stopou

Irán dnes nepřímo získal spojence v EU, když se Jean-Claude Juncker vyslovil k dlouho diskutované, byť neoficiální, otázce k vypořádání energetických komodit v amerických dolarech: „Je zvláštní, že EU platí za energie v dolarech, když jen 2 % přicházejí z USA.“ Faktem přitom je, že OPEC, zejména pak Saudská Arábie, se již dlouho netají tím, že by upřednostňovali kotaci ropy v eurech, namísto v dolarech. -

Napětí na Blízkém východě a zapojení USA spouštějí výprodej na krypto trhu

Bitcoin se včera dostal pod výrazný tlak po eskalaci napětí na Blízkém východě. Pravděpodobnost zapojení Spojených států do vojenského konfliktu výrazně vzrostla, což vytváří tlak na riziková aktiva včetně kryptoměnového trhu. -

Napětí na Blízkém východě narůstá, zlato je nejdražší od roku 2013

Napětí mezi USA a Íránem dál roste poté, co Íránské složky sestřelily americký dron, který podle jejich názoru vstoupil nelegálně do íránského vzdušného prostoru. Podle reportu New York Times již USA připravovaly odvetná opatření, která ale na poslední chvíli americký prezident zrušil. K útoku na vybrané cíle v Iránu proto nedošlo. Trhy na report NY Times reagovaly rozpačitě, když je zjevné, že politická rizika v tomto regionu výrazně vzrostla od posledních útoků na ropné tankery v Ománském zálivu. Celé situaci v regionu nepomáhají ani zprávy, podle kterých jemenské armádní složky v noci zaútočily na elektrárnu v Saúdské Arábii -

Napětí na Blízkém východě žene ceny ropy vzhůru

Ceny ropy ve čtvrtek pokračují v růstu, jelikož konflikt mezi Izraelem a Íránem vstoupil do sedmého dne a příměří je stále v nedohlednu. Brent se obchoduje za 77,06 USD za barel a americká WTI posílila na 75,68 USD, přičemž jen minulý týden dosáhla Brent svého pětiměsíčního maxima na 78,50 USD po izraelském útoku na Írán. -

Napětí na čínském trhu polevuje, trh sleduje odpolední maloobchodní data z USA; analýza EUR/CHF, EUR/GBP, ZLATA

Asijské akcie se dnes ráno stejně jako americké v závěru včerejší obchodní seance zotavily z předchozího p... -

Napětí na Dálném východě přeje zlatu

Zlato si počátkem týdne připsalo více než 1% zisk a posiluje hlavně kvůli geopolitickým rizikům. Důvodem je všeobecné mínění, že nový prezident USA opravdu povede razantní zahraniční politiku vůči některým zemím. -

Napětí na Středním východě pomáhá ropě

Ropa pokračuje v růstu podporovaném napětím na Blízkém východě a globálním úsilím o snížení nabídky, a to i přes obavy z rostoucí produkce USA. Aktuálně se ropa obchoduje za 62.50 USD za barel. Ropa Brent je tedy oproti páteční zavírací ceně výše o 36 centů, nicméně intradenně oslabuje. Několikadenní růst cen ropy nastartovalo v minulém týdnu. -

Napětí na trhu s librou a jenem přetrvává

Měnový pár GBP/JPY v závěru minulého týdne prudce oslabil a propadl se pod hladinu 197,45. Včerejší seance však ukázala známky stabilizace, když se pokles zastavil v blízkosti klíčové podpory na úrovni 195,00 a následně došlo k mírnému odrazu směrem vzhůru. Tento vývoj sice naznačuje pokus býků o korekci, ale celkově se pár stále drží pod vzestupnou trendovou linií, která byla vytvořena z dubnového minima (14. 4.), což naznačuje převažující opatrně negativní výhled. -

Napětí na trhu s ropou roste, býci cítí příležitost

Ropa BRENT stoupá vzhůru v dalším odhodlaném pokusu býků o rozhodné překonání klíčové oblasti 68,54-69,95. Pozoruhodné je, že po izraelsko-íránském příměří se ropa pohybuje v rozmezí 100- a 200denních jednoduchých klouzavých průměrů (SMA), a to navzdory pokračujícímu zvyšování produkce ze strany aliance OPEC+. -

Napětí na trzích mírně polevilo

Akciové trhy si dnes mohly oddechnout. Evropský index Stoxx 600 kolem poledne přidával zhruba 0,7 %, nicméně nakonec se mu zisky nepodařilo udržet a několik desítek minut před uzavřením trhů se pohybuje poblíž včerejšího zavíracího kurzu. Americký index S&P 500 v úvodní hodině přidává zhruba třetinu procenta. Napětí na trhu uvolnila zpráva, že čínská centrální banka opětovně zafixovala a stabilizovala kurz své měny vůči americkému dolaru. -

Napětí na trzích se oslabilo.

Situace a akciových trzích se stabilizuje, a americký akciová trh ukončil včerejší obchodní seanci v plusu. Vladimir P... -

Napětí na trzích se oslabilo.

Situace a akciových trzích se stabilizuje, a americký akciová trh ukončil včerejší obchodní seanci v plusu. Vladimir P... -

Napětí na trzích se uvolňuje

Americké akciové indexy si včera nakonec připsaly slušné zisky. Průmyslový Dow Jones vzrostl o 1,2 %, S&P 500 přidal 1,3 % a technologický Nasdaq si polepšil o 1,4 %. Napětí na trzích uvolnila zpráva, že čínská centrální banka opět zafixovala a stabilizovala kurz své měny vůči americkému dolaru. S výjimkou energetického sektoru, který uzavřel v červené nule, se dařilo všem sektorům. Zisky přes jedno procento si odneslo 8 z 11 odvětví. -

Napětí obchodních válek dál plní titulky

Zatímco potenciální obchodní válka mezi USA a Čínou dál plní titulky, politika centrálních bank táhne střednědobé FX pozice. Jak se všeobecně očekávalo, BoE udržela svou měnovou sazbu beze změn na pozadí měkkých ekonomických aktivit v 1. čtvrtletí a obtížného parlamentního dohadování o brexitu. Holubičí zprávy předsedy ECB Draghiho stále ovlivňuje trh. Páteční zasedání OPEC ve Vídni skončilo uzavřením dohody mezi členy o zvýšení celkové produkce, ačkoli se nezmiňovala žádná čísla. Odhady pravděpodobně nejsou příliš daleko od skutečných čísel -

Napětí obchodní války má na trhu konečné slovo

Globální obchodní válka se rozrůstá, jelikož akce USA, Číny a EU stále sílí. Spojené státy vyhrožovaly celními tarify a omezením čínských investic ve výši 100 miliard amerických dolarů, proto Čína reagovala represivním opatřením proti 128 americkým výrobkům a přilila tak olej do ohně. Naděje na zprostředkování jednání mezi oběma státy v blízké budoucnosti slábne, což v nadcházejících týdnech nevěstí pro trhy nic dobrého. -

Napětí polevuje a jenu se nedaří. Trump mluví o TPP, ale hlavní budou informace k Sýrii a výsledky

V pátek ráno tu máme opět zajímavé zprávy. Čínský zahraniční obchod vykázal deficit a Donald Trump hovořil o zapojení do TPP (Trans Pacific Partnership, pacifická dohoda o volném obchodu). Ani s jedním to samozřejmě nebude tak horké, jak to vypadá.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 6.2.2026

Dow Jones - Intradenní výhled 6.2.2026

S&P 500 - Intradenní výhled 6.2.2026

Hang Seng - Intradenní výhled 6.2.2026

USD/CAD - Intradenní výhled 6.2.2026

AUD/USD - Intradenní výhled 6.2.2026

USD/CHF - Intradenní výhled 6.2.2026

USD/JPY - Intradenní výhled 6.2.2026

GBP/USD - Intradenní výhled 6.2.2026

EUR/USD - Intradenní výhled 6.2.2026

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 6.2.2026

Dow Jones - Intradenní výhled 6.2.2026

S&P 500 - Intradenní výhled 6.2.2026

Hang Seng - Intradenní výhled 6.2.2026

USD/CAD - Intradenní výhled 6.2.2026

AUD/USD - Intradenní výhled 6.2.2026

USD/CHF - Intradenní výhled 6.2.2026

USD/JPY - Intradenní výhled 6.2.2026

GBP/USD - Intradenní výhled 6.2.2026

EUR/USD - Intradenní výhled 6.2.2026

Blogy uživatelů

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Forexové online zpravodajství

Ekonomický kalendář: Kanadský trh práce a index Michigan (06.02.2026)

Ranní přehled: Výprodej v technologickém sektoru (06.02.2026)

Panika na trhu s kryptoměnami

Americké akcie citelně oslabují

Denní shrnutí: Červená dominuje na obou stranách Atlantiku

Disaster for Volvo shares. Is this the end of an iconic brand?

Excalibur má zakázku na výrobu 100 vozidel Patriot za víc než 6 mld. Kč

Frankfurt v čele s Rheinmetallem dnes ztrácel

Pražská burza klesala, Komerční banka před výsledky klesala

Estée Lauder zveřejnila za 2Q solidní výsledky a navýšila výhled, trh však očekával více

Ekonomický kalendář: Kanadský trh práce a index Michigan (06.02.2026)

Ranní přehled: Výprodej v technologickém sektoru (06.02.2026)

Panika na trhu s kryptoměnami

Americké akcie citelně oslabují

Denní shrnutí: Červená dominuje na obou stranách Atlantiku

Disaster for Volvo shares. Is this the end of an iconic brand?

Excalibur má zakázku na výrobu 100 vozidel Patriot za víc než 6 mld. Kč

Frankfurt v čele s Rheinmetallem dnes ztrácel

Pražská burza klesala, Komerční banka před výsledky klesala

Estée Lauder zveřejnila za 2Q solidní výsledky a navýšila výhled, trh však očekával více

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Zahraniční obchod stahuje českou ekonomiku dolů, jeho letošní bilance je meziročně o více než 120 miliard horší

Ekonomický kalendář: ADP, ISM, PMI a obchodní bilance USA 💲

Spotřebitelská důvěra v Americe klesla

EUR/USD v dalším poklesu

Bitcoin se krátce propadl pod hranici 70 000 USD, volatilita na kryptotrhu zesílila

Opětovný pokles nových zakázek v průmyslu

Ranní okénko - Nálada v eurozóně se liší napříč sektory

Ekonomický kalendář: další rozhodovací den centrálních bank 🔎

Čemu věnovat pozornost dne 7. března? Analýza fundamentálních událostí pro začátečníky

Téma cel dál vládne trhům. Očekává se růst poptávky po akciích (možnost nového růstu kontraktů na #NDX a #SPX)

Zahraniční obchod stahuje českou ekonomiku dolů, jeho letošní bilance je meziročně o více než 120 miliard horší

Ekonomický kalendář: ADP, ISM, PMI a obchodní bilance USA 💲

Spotřebitelská důvěra v Americe klesla

EUR/USD v dalším poklesu

Bitcoin se krátce propadl pod hranici 70 000 USD, volatilita na kryptotrhu zesílila

Opětovný pokles nových zakázek v průmyslu

Ranní okénko - Nálada v eurozóně se liší napříč sektory

Ekonomický kalendář: další rozhodovací den centrálních bank 🔎

Čemu věnovat pozornost dne 7. března? Analýza fundamentálních událostí pro začátečníky

Téma cel dál vládne trhům. Očekává se růst poptávky po akciích (možnost nového růstu kontraktů na #NDX a #SPX)

Blogy uživatelů

Výběr z nedělní přípravy: Měnové páry GBP/USD a USD/JPY

Aktuální obchodní příležitosti na měnových párech USD/JPY, USD/CAD a AUD/CAD

V tradingu volíme AOS

Kolik strategií existuje?

QT znovu jede naplno

Elliottova vlnová teorie pro měnové páry AUD/CAD, USD/NOK a EUR/JPY

Praktické okénko – jednoduché vstupní podmínky pro každodenní použití

Big short pro rok 2026?!

Příběh PayPalu: Jak se digitální peníze staly každodenní realitou

Riziká spojené s kryptomenami - časť 1.

Výběr z nedělní přípravy: Měnové páry GBP/USD a USD/JPY

Aktuální obchodní příležitosti na měnových párech USD/JPY, USD/CAD a AUD/CAD

V tradingu volíme AOS

Kolik strategií existuje?

QT znovu jede naplno

Elliottova vlnová teorie pro měnové páry AUD/CAD, USD/NOK a EUR/JPY

Praktické okénko – jednoduché vstupní podmínky pro každodenní použití

Big short pro rok 2026?!

Příběh PayPalu: Jak se digitální peníze staly každodenní realitou

Riziká spojené s kryptomenami - časť 1.

Vzdělávací články

Seriál o ETF: Úvod do fondů a hlavní výhody ETF (díl 1.)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Jak může stres traderům pomoci

RSI Strategie: Tajemství úspěšného tradingu

Jak obchodovat pomocí formace Engulfing

Od Alexandra Velikého po dnešní denár. Podívejte se na historii makedonského platidla

Brazílie: Komoditní gigant s největším akciovým trhem Latinské Ameriky (11. díl)

Největší problém indexu S&P 500

Velký souhrn statistik z Prop Tradingu

TOP 3 největší investoři světa – BlackRock, Vanguard a State Street

Seriál o ETF: Úvod do fondů a hlavní výhody ETF (díl 1.)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Jak může stres traderům pomoci

RSI Strategie: Tajemství úspěšného tradingu

Jak obchodovat pomocí formace Engulfing

Od Alexandra Velikého po dnešní denár. Podívejte se na historii makedonského platidla

Brazílie: Komoditní gigant s největším akciovým trhem Latinské Ameriky (11. díl)

Největší problém indexu S&P 500

Velký souhrn statistik z Prop Tradingu

TOP 3 největší investoři světa – BlackRock, Vanguard a State Street

Tradingové analýzy a zprávy

Analýza hlavních měnových párů 4.4.2016

Analýza hlavních měnových párů 1.9.2017

Analýza hlavních měnových párů 2.3.2016

Analýza hlavních měnových párů 7.4.2021

Analýza hlavních měnových párů 5.1.2016

Analýza hlavních měnových párů 1.9.2014

5 událostí, které dnes stojí za pozornost

S&P 500 - Intradenní výhled 6.2.2026

Analýza hlavních měnových párů 7.9.2017

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 6.2.2026

Analýza hlavních měnových párů 4.4.2016

Analýza hlavních měnových párů 1.9.2017

Analýza hlavních měnových párů 2.3.2016

Analýza hlavních měnových párů 7.4.2021

Analýza hlavních měnových párů 5.1.2016

Analýza hlavních měnových párů 1.9.2014

5 událostí, které dnes stojí za pozornost

S&P 500 - Intradenní výhled 6.2.2026

Analýza hlavních měnových párů 7.9.2017

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 6.2.2026

Témata v diskusním fóru

Akciové indexy

Jak se vyvíjí trh s Prop Tradingem?

Fibo ARCS

Ray Dalio opět varuje před pastí zadlužení

Patria Forex

Efektivní trend line systém

Příležitosti na TOP 3 instrumentech

NZD/JPY: Kombinovaná analýza denního grafu (D1)

Multitimeframe analýza: 29.9.2022 GBP/USD

Empatický odstup – Základem všeho je rovnováha

Akciové indexy

Jak se vyvíjí trh s Prop Tradingem?

Fibo ARCS

Ray Dalio opět varuje před pastí zadlužení

Patria Forex

Efektivní trend line systém

Příležitosti na TOP 3 instrumentech

NZD/JPY: Kombinovaná analýza denního grafu (D1)

Multitimeframe analýza: 29.9.2022 GBP/USD

Empatický odstup – Základem všeho je rovnováha