Ticker Tape by TradingView

Finanční trhy: Pro trvalejší oslabení dolaru je nutné rozvolnění ze strany Fedu

Pokud v nadcházejícím čtvrtletí nedojde k náhlému obnovení toku zemního plynu z Ruska, čeká Evropskou unii a euro, ale i měny jejích satelitů, tedy libru a švédskou korunu, ekonomická zima. I když se to ECB a další centrální banky, s nezanedbatelnou výjimkou Bank of Japan (BoJ), snažily dohnat a ve 3. čtvrtletí zpřísňovaly, zůstává Fed i nadále centrální bankou, která „vládne všem“. A dokud nezačne Federální rezervní systém znovu rozvolňovat, nemůžeme si být jistí, že je americký dolar konečně připraven oslabit.

USD: Fed se nejdřív snažil kolem své politiky mlžit, pak se ale znovu obrátil na víru.

Po tiskové konferenci FOMC 16. června dosáhl americký dolar dočasného maxima, protože byl trh přesvědčen, že první zvýšení sazeb o 0,75 % od roku 1994 bude nejvýraznějším projevem jestřábího postoje Fedu v tomto cyklu. Pouhý den po schůzce FOMC bylo dosaženo minima cyklu medvědího trhu na akciových trzích (k okamžiku vzniku tohoto článku). Znovu se zvýšila ochota riskovat a USD se před červencovou schůzkou FOMC lehce propadl. Powell totiž příliš nerozmlouval trhu přesvědčení, že základní sazba Fedu dosáhne už v prosinci 2022 vrcholu a v prvním pololetí 2023 začne znovu klesat. Od počátku srpna se však členové Fedu explicitně staví proti představě, že by bylo možné předpovědět jakékoli rozvolnění, a v podstatě všichni přešli na konzistentně jestřábí rétoriku. A tak americký dolar znovu posílil, i když začala celá řada dalších centrálních bank zpřísňovat ještě agresivněji. ECB dokonce 8. září zvýšila sazbu o 75 bazických bodů, což je největší zpřísnění v její historii, a očekává se, že na říjnovém zasedání ji zvýší o dalších 75 bazických bodů.

Navzdory prvnímu „obřímu“ navýšení sazeb o 75 bazických bodů došlo po červnovém zasedání FOMC k významnému uvolnění finančních podmínek. A tak se Fed evidentně rozhodl, že otevřeným jestřábím postojem může získat víc, než když bude naznačovat možnost bezprostředního obratu své politiky kvůli něčemu tak abstraktnímu, jako je neutrální sazba. Nejspíš už si uvědomil, že bude jednodušší řešit problémy způsobené přílišným zpřísněním politiky, než mlžit kolem prognóz a riskovat uprostřed cyklu zpřísňování další zhoršení inflačních rizik kvůli uvolnění podmínek financování.

Jeden z faktorů, který zvyšuje pravděpodobnost, že se americká ekonomika někdy později ve 4. kvartále odrazí ode dna, je prudký pokles cen benzínu, které počátkem června dosáhly pozoruhodného maxima přes 5 USD/galon. Již srpnový propad pod 4,00 USD by mohl mít na legendárního amerického spotřebitele významné reálné a psychologické dopady a udržet ekonomiku a mzdové tlaky v běhu o něco déle, než se v tomto cyklu očekávalo. K tomu by ovšem Fed musel udržet nastavený kurz a dál se snažit dosáhnout plného tempa kvantitativního zpřísňování. V září má dosáhnout měsíčního zeštíhlení rozvahy o 95 miliard dolarů. Proto také Steen Jakobsen předpovídá na nadcházející čtvrtletí „vrchol zpřísnění“.

Mezní riziko pro USD ve 4. čtvrtletí: Kongresové volby. Americké kongresové volby budou ve 4. čtvrtletí významným mezním rizikem, jež může ovlivnit dlouhodobé vyhlídky na pravděpodobnou reakci americké politiky na další recesi či přechodnou krizi. Experti a bookmakeři nás ujišťují, že i když si Demokrati s velkou pravděpodobností upevní svou většinu v Senátu, skoro jistě při tom přijdou o kontrolu ve Sněmovně reprezentantů. To je docela dobře možné, i když nás poslední dva volební cykly naučily brát předvolební průzkumy s pořádnou rezervou. Podle nás se také dramaticky zvýšil potenciál, že dojde k nějakému překvapení, a to kvůli dvěma věcem: Nejvyšší soud USA doplněný Trumpem zvrátil rozsudek v případu Roe vs. Wade ze 70. let, který garantoval přístup k potratům na federální úrovni, a Demokrati pro změnu vyhráli v posledních měsících volby v několika tradičně trumpovských oblastech – zejména na Aljašce, kde demokratický kandidát do Sněmovny porazil protrumpovskou Sarah Palin. V tomto státě přitom Trump v roce 2020 vyhrál o 10 procentních bodů a ve stejných volbách dostal republikánský kandidát do Sněmovny o devět procentních bodů víc než jeho nezávislý vyzyvatel. Vzhledem k hluboce rozdělenému politickému prostředí dokážou USA provádět vyváženou fiskální politiku jen tehdy, když žádná strana nekontroluje obě komory Kongresu i prezidentský úřad. Existují však i důležité výjimky, kde se obě strany shodnou, ať je to posílení dodavatelských řetězců proti čínským vlivům nebo omezení přístupu Číny k vojenským i jiným pokročilým technologiím. V každém případě, pokud Demokraté překvapí a udrží si kontrolu ve Sněmovně reprezentantů a ještě posílí v Senátu, mohou zcela přepsat scénář fiskální politiky až do prezidentských voleb v roce 2024. Tím by se zvýšilo riziko podstatně vyšší inflace. Kdyby měl v uplynulých dvou letech Biden jen o jedno nebo dvě senátní křesla víc, mohla jeho strana v rámci takzvaného protiinflačního zákona (Inflation Reduction Act) protlačit až o 2 biliony dolarů větší balíček.

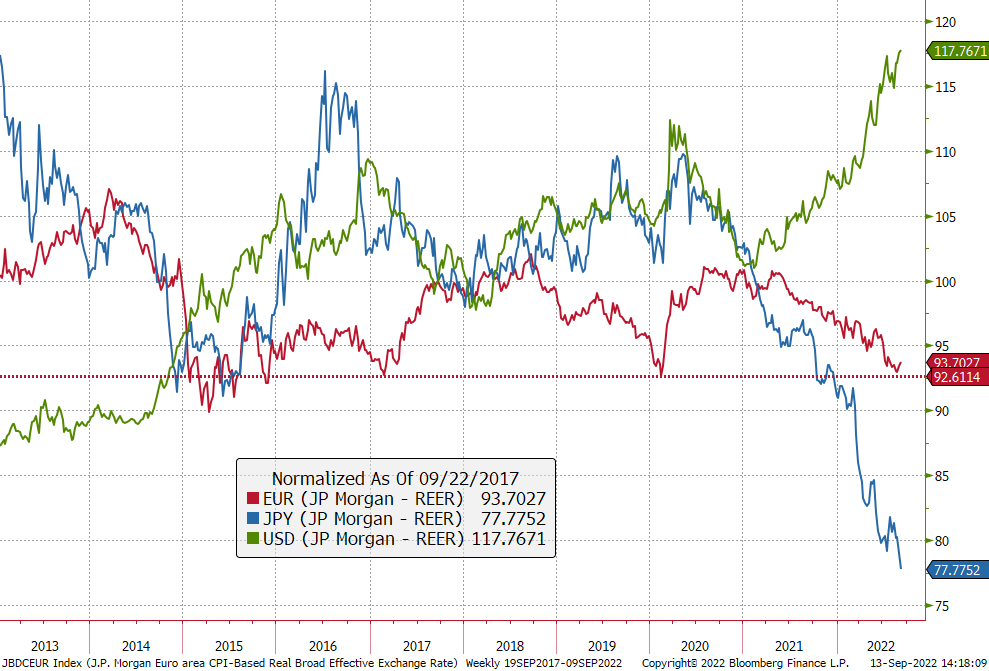

Grafika: Čelisti se nebezpečně rozevírají! Od poloviny roku 2021 se čím dál víc rozevírá propast mezi prudce stoupajícím americkým dolarem a oslabujícím eurem a ještě slabším JPY. Indexy jsou upravené o CPI a japonské maloobchodní ukazatele CPI budou patrně potlačené, jinak by tento obrázek vypadal ještě hůř. Ve 4. kvartále se může konečně něco zlomit a Bank of Japan může skončit s řízením výnosové křivky. Všimněte si, že i když se euro ve 3. kvartále občas obchodovalo pod úrovní parity, vypadá jeho oslabení ve srovnání s jenem banálně.

EUR, GBP a zima nespokojenosti

Kvůli značným inflačním tlakům v EU se euro proti dolaru propadlo pod úroveň parity. Za tyto tlaky mohou prudce rostoucí ceny elektřiny a energií obecně, které zároveň ohrozily objem výroby a otřásly obchodními bilancemi. Z bloku s největším obchodním přebytkem na světě se tak stal blok deficitní, přičemž svět v posledním letošním kvartále a na počátku příštího roku směřuje ke zpomalení a nejspíš i k recesi.

Hodně se mluví o heroickém úsilí Evropy naplnit před začátkem topné sezóny zásobníky zemním plynem, ale jestli v zimě nezačne znovu proudit ruský plyn, další potřebné dodávky pokrýt nezvládne – pokud tedy poptávka v EU dál neklesne. Jestli v Rusku zůstane u moci Putin nebo kdokoli jeho ražení, budou dlouhodobé energetické vyhlídky Evropy přinejmenším problematické, protože EU bude muset dál získávat dodávky LNG v dražbách na nepříznivém světovém trhu. Ale možná už jsou na dohled nové zdroje plynu, v delším časovém horizontu například z Alžírska a už v nadcházejících měsících z Mozambiku, který nově vstoupil na scénu se svým LNG. Ovšem energetické vyhlídky EU už nejspíš nikdy nebudou tak špatné jako před nadcházející zimou nespokojenosti, takže se může euro v posledním kvartále nebo počátkem příštího roku propadnout na významné minimum. Plány EU na zastropování cen mohou v následujících měsících pomoci udržet inflaci nominálně níž, ale poptávku neutlumí. Fyzické limity dodávek zemního plynu spolu s rizikem, že budou francouzské jaderné elektrárny znovu plně provozuschopné až koncem zimy, mohou způsobit, že bude elektřina na příděl a reálný HDP klesne. Evropa bude doufat, že nás čeká mírná zima, a předpovědi počasí na další dny a týdny budou mít možná větší sledovanost než kdykoli dřív v historii kontinentu. Totéž platí pro Británii, kde je třešničkou na dortu, že Britům chybí strategické zásobníky zemního plynu, i když už se na tom horečně pracuje. Takže ještě jednou: Zima se blíží, tak jako každý rok, ale EU je v ohrožení a musí se hodně rychle snažit vyřešit své slabiny.

Velká Británie může ještě překvapit, je schopná pružnější a rozhodnější politické reakce než jiné významné země. Mohou za to obrovské tlaky na britskou ekonomiku kvůli obchodním deficitům a krizi životních nákladů na straně jedné a bývalá premiérka Liz Trussová s přístupem „nemáme co ztratit“ na straně druhé. Ta se snažila jednat rychle a tvrdě, aby své zemi zajistila světlo a teplo na zimu, ale také aby svými politickými kroky dostala Británii ze současné nezáviděníhodné situace a odstranila její slabiny. Velká Británie zkrátka musí najít nový způsob, jak vyrovnat externí deficit a vyřešit tíživou energetickou situaci. Přístup spočívající v populistické regulaci cen na straně jedné a daňových úlevách na straně druhé je pro libru nebezpečná hra, která se může ošklivě podepsat na schodku státního rozpočtu. Pokud budou ceny energií v Evropě nadále divergentně vysoké (a zde je kritickým faktorem hlavně zemní plyn), může libra v zimě ještě nepříjemně klesnout. Pozdější politika pak bude muset přilákat investice, zvýšit výkon britské domácí energetiky (využít potenciál britského břidličného plynu?) a zlepšit produktivitu, aby libra znovu povstala z popela. Nicméně pro pořádek – libra ještě není úplně na dně, protože z pohledu skutečného devizového kurzu se zohledněním CPI se teď drží zhruba uprostřed pásma, v němž se pohybovala od brexitového referenda a následného kolapsu v roce 2016.

Přetrvávající napětí mezi asijskými obry CNH a JPY: Přinese 4. čtvrtletí velký zlom?

Stále velmi napjatému směnnému kurzu CNY/JPY jsme se podrobněji věnovali v obou předchozích výhledech. CNH volným tempem následoval USD výš, zatímco JPY zůstal kvůli zarputilému odmítnutí Bank of Japan přejít od řízení výnosové křivky ke zpřísňování nejslabší měnou G10. Ve 3. kvartále dosáhl směnný kurz CNY/JPY nového multidekadického maxima a vyšvihl se vysoko nad 20,00. Může být 4. kvartál konečně bodem zlomu? Pokud jde o CNY (a s ním úzce související v zahraničí obchodovatelný CNH) může dojít k tomu, že se Čína prostě rozhodne, že už není v jejím zájmu udržovat silnou měnu, zvlášť pokud budou ceny komodit nevyrovnané kvůli zhoršení ekonomických vyhlídek. Pravděpodobnější je však kapitulace Bank of Japan a posílení JPY, jak jsme zmiňovali už ve svém výhledu na 3. kvartál.

Další výrazný tlak na pokles jenu může Bank of Japan donutit, aby kapitulovala. Současnou strategii držela dlouho v naději, že začnou dostatečně stoupat mzdy a dosáhne udržitelného pozitivního inflačního výhledu. Ale možná je to s inflačními riziky a inflačními ukazateli japonské centrální banky stejně jako se slepicí a vejcem. Japonské maloobchodní řetězce totiž drží ceny potravin zastropované, i když maloobchodní a dovozní ceny prudce rostou, což ve druhém uvedeném případě ještě zhoršuje kolabující JPY. V noci na 1. října mají být upraveny maloobchodní ceny pro drobné zákazníky, což s sebou může přinést prudké zvýšení oficiálních inflačních ukazatelů a všeobecné pobouření kvůli rostoucím životním nákladům. Snahy ochránit pomocí fiskální politiky domácnosti s nižšími příjmy japonskému jenu nijak neprospějí a nezmírní ani obavy osob se středními a vysokými příjmy. Bude 4. kvartál tím, kdy to Kurodova BoJ konečně vzdá a změní směr nebo alespoň upraví cíle řízení výnosové křivky? U měnových párů JPY je obrovský potenciál oboustranné volatility, zejména pokud dosáhne USD/JPY nového agresivního multidekadického maxima dřív, než BoJ kapituluje.

Zbytek G-10. V tomto případě znamená „zbytek G-10“ švýcarský frank (CHF) a „malé měny G-10“, tedy AUD, CAD, NZD, SEK a NOK. Pokud jde o CHF, bude Švýcarská národní banka klidně dál zpřísňovat politiku a podporovat silnější frank. V nadcházející zimě dosáhnou tlaky na životní náklady maxima a silný frank pomáhá Švýcarsku významně utlumit inflační tlaky. V případě méně likvidních měn G-10 očekáváme, že k nim „vrchol zpřísnění“ ve 4. kvartále asi nebude příliš shovívavý. U protinožců jsme zvědaví, jestli se měnový pár AUD/NZD dokáže vyšvihnout nad několikaleté rozpětí, která za posledních sedm let nepřekročilo 1,1300. Uvědomujeme si totiž, že Austrálie má úžasné komoditní portfolio a nově získala status země s přebytkem obchodní bilance, zatímco Nový Zéland závisí na dovozu energií. Ten navíc rychle navýšil úrokové sazby, takže bude nejspíš mezi prvními zeměmi, kde dojde k ekonomickému zpomalení a nakonec i k přerušení režimu zpřísňování. Na druhé straně světa se bude muset Norsko, které dosáhlo hlavně díky strmě rostoucím cenám zemního plynu obrovských zisků, nějak smířit se snahou Evropy zastropovat ceny energií. Švédská koruna vypadá levně, ale protože historicky patří k měnám citlivějším na ekonomická očekávání a na chuť riskovat, bude asi muset ještě pořádně narazit na dno, než se její vyhlídky dlouhodobě zlepší.

John J. Hardy, vedoucí oddělení Forex strategií, Saxo Bank

Klíčová slova: FOREX | Nový Zéland | Čína | Inflace | USD/JPY | USA | Británie | Koruna | HDP | Austrálie | Poptávka | Americká ekonomika | Politika | AUD/NZD | Sazby | Americký dolar | Bank of Japan | Centrální banky | ECB | Ekonomika | Euro | FOMC | Fed | Finanční trhy | G10 | Investice | Kurz | Měnový pár | Měny | Obchodní bilance | Portfolio | Riziko | Směnný kurz | Švýcarský frank | Úrokové sazby | Banky | EUR | USD | JPY | CHF | NZD | CAD | AUD | GBP | Evropa | Saxo Bank | Indexy | EU | Pravděpodobnost | Ceny komodit | Financování | Banka | Dolar | Elektřina | Frank | Komoditní | Libra | Švédská koruna | Trh | Velká Británie | Volatility | Zemní plyn | ROCE | ROE | Federální rezervní systém | Volby | Euro proti dolaru | Bookmakeři | Inflační tlaky | Biliony dolarů | Propad | Oslabení dolaru | Steen Jakobsen | Mzdy | Příjmy | Norsko | Očekávání | Saxo | Silný frank | Zvýšení sazeb | CNY | Výnosové křivky | Pokles cen | Deficit | LNG | Objem | Bilance | Vyhlídky | Průzkumy | Předpovědi | Předvolební průzkumy | Ceny potravin | Problémy | Zasedání FOMC | Plyn | Jaderné elektrárny | Experti | Vyšší inflace | Ukazatele | Ceny energií | Trump | Trhy | Pokles | Situace | Úsilí | Prudký pokles | Fiskální politiky | Spotřebitelé | Prudký pokles cen | Zásobníky | Demokraté | Domácnosti | Biliony | Potenciál | Ceny elektřiny | Nejvyšší soud USA | Nejvyšší soud | Chuť riskovat | Posílení | Sazba Fedu | Soud | JDE | Členové Fedu | Ceny | Biden | Reálný HDP | Počasí | ACT | Rozvolnění | Rostoucí ceny | Ochota riskovat | Oslabení | První zvýšení sazeb | Plány | Cíle | Schůzce FOMC | Obrovský potenciál | Dna | Měnový pár AUD/NZD | TIM | Švýcarský frank (CHF) | 3М | Cykly | Liz Trussová | Ceny energií v Evropě | Základní sazba | Ruský plyn | Švýcarská národní banka | Řetězce | Dodávky LNG | Životní náklady | Úroveň parity | Zastropování cen | Premiérka Liz Trussová |

Čtěte více

-

Finanční technologie mění pravidla hry ve finančním sektoru

Rychlé proměny v digitálním světě jsou jedním z aktuálních témat a globální finanční sektor si je konečně vědom příležitostí, které představují finanční technologie. -

Finanční trh bude sledovat především červencovou inflaci

Hlavním motivem tohoto týdne je inflace. Červencové statistiky budou zveřejněny v ČR a následně USA. V tuzemsku se růst spotřebitelských cen měl udržet pod 3 % a v USA patrně poprvé za 5 měsíců nedošlo k dalšímu navýšení tempa – dle odhadů ale nadále zůstává vysoké (nad 5 %). Dále dorazí tuzemská nezaměstnanost a řada důležitých předstihových indikátorů z USA i eurozóny. Zbylé země CEE regionu, Maďarsko a Polsko, zveřejní předběžné výsledky HDP za druhý kvartál. -

Finanční trh se dál hroutí

Zlato v reakci na rostoucí výnosy dluhopisů, které podpořily dolar a během jednoho dne klesly o 50 USD, zaznamenalo prudký výprodej. Drahý kov čelí výzvám, protože investoři stále ještě vstřebávají páteční údaje o inflaci a opětovné obavy z dalšího zpomalení růstu v Číně kvůli poslední vlně covidu. Situace související s covidem-19 v Číně by mohla vyústit v delší období problémů s dodavatelskými řetězci, což by posílilo obavy z inflace. Navíc, očekávání agresivního zvyšování sazeb Federálního rezervního systému, která jsou nyní z hlediska kontroly inflace považována za nedostatečná, jsou poněkud nadsazená. Očekávalo se, že Fed dokáže zpomalit zvyšování sazeb do září nebo října. Teď se ale taktika změnila. Analytici odhadují, jak agresivní bude a jak dlouho potrvá. Agresivní zpřísňování by mohlo pokračovat do konce roku. Zlatu v důsledku toho dál hrozí výraznější výprodej. Support na hladině 1 800 USD za unci se nemusí udržet a trh se zlatem by mohl klesnout na 1 750 USD za unci. -

Finanční trhy hledají jednotící myšlenku, ropa ještě využívá obnovení sankcí

Úterní obchodování v Evropě se rozjíždí bez jasného směru či jednotného tématu. Ropa ještě využívá k mírným ziskům poslední zprávy o plném obnovení amerických sankcí, ale dluhopisy jsou nerozhodné při mírném nárůstu výnosů a akcie v Evropě od začátku nasbíraly drobné ztráty. -

Finanční trhy jsou v poslední době trochu „tricky“

Vývoj cen některých finančních instrumentů se v poslední době může někomu zdát trochu chaotický a ne tak úplně odpovídající ekonomickým fundamentům. -

Finanční trhy očekávají zhoršení obrázku veřejných financí a vyšší emisi státních dluhopisů

Předpokládáme, že pouze z důvodu nižších daňových příjmů vzroste deficit státního rozpočtu minimálně na 150 mld. Kč. Další prohloubení deficitu půjde na vrub výdajové strany, která závisí na diskrečních opatřeních vlády. V menší míře očekáváme i výpadek daňových příjmů municipalit a horší hospodaření zdravotních pojišťoven skrze nižší výběr pojistného. V případě, že by státní rozpočet opravdu dosáhl deficitu 200 mld. Kč, jednalo by se tak o nejvyšší deficit v historii. S těmito vyhlídkami již počítají i finanční trhy. České státní dluhopisy se v posledních dnech dostaly pod tlak a investoři se jich zbavují. Desetiletý výnos státního dluhopisu vzrostl za poslední týden o 70 bazických bodů a tento trend bude pravděpodobně pokračovat. I tak se však výnosy státních dluhopisů drží z historického hlediska na velmi nízké úrovní. V kombinaci s vysokým ratingem země a nízkým zadlužením nebude problém pro Ministerstvo financí vydat nové státní dluhopisy na pokrytí deficitu státního rozpočtu. -

Finanční trhy od začátku roku a od brexitu. Komodity září, Evropa zaostává

Zajímavá grafika z dílny německé Deutsche Bank, která mapuje výkonnost finančních aktiv od začátku roku a od brexitu (černý kosočtverec) ke dnešnímu dni via FTAlphaville. -

Finanční trhy plné nejistoty

Navzdory týdnu plnému rizika a volatility INDU uzavírá týden s mírným ziskem. Maratonský týden začal volbami v Itálii, které vyvolaly značnou nejistotu, zatímco německé potvrzení "Velké koalice" podpořilo evropské trhy. -

Finanční trhy podceňují letošní nabídku českých státních dluhopisů

Ministerstvo financí v dnešní aukci prodalo státní dluhopisy v objemu 13,6 mld. Kč, zatímco investoři poptávali téměř trojnásobek. Podle našich očekávání byl největší zájem o nejkratší z dnes nabízených dluhopisů se splatností čtyř let. Ten byl prodán s průměrným výnosem 1 %. Vysoká poptávka nebyla překvapením vzhledem k tomu, že Ministerstvo financí v posledních měsících nabízí hlavně dluhopisy s výrazně delší splatností. Vysokou poptávku však zaznamenal i devítiletý dluhopis s průměrným výnosem 1,57 %. Ten však spíše kompenzoval nízký zájem o poslední dluhopis z dnešní nabídky se splatností devatenáct let a výnosem 1,96 %. -

Finanční trhy pod tlakem globálních událostí

V posledních dnech jsme zaznamenali mnoho událostí, které přímo ovlivňují světové dění, včetně eskalace už tak napjaté geopolitické situace nebo vývoje akciových trhů. Dění v Americe, a to na těch nejvyšších místech, je jednoznačně velkým hybatelem. Proto asi nikomu neunikl nepovedený atentát na Donalda Trumpa, kdy jen se štěstím přišel o kousek ucha, ale ani to, že americký prezident Joe Biden odstoupil z prezidentských voleb a podpořil svou viceprezidentku Kamalu Harris. „Tím se samotný Trump, který velmi často útočil na Bidena s tím, že je starý a nekompetentní, dostal do role, kdy tuto štafetu postaršího kandidáta přebral sám. Uvidíme, zda to bude mít nějaký vliv, pro světovou ekonomiku by ale byla Kamala Harris určitě přijatelnější volbou,“ komentuje Tom Kadeřábek, vedoucí produktového oddělení Swiss Life Select. -

Finanční trhy se chovají schizofrenně

Světová ekonomika se nenachází zrovna v nejlepší kondici. Čísla za poslední čtvrtletí loňského roku totiž ukázala, že dynamika světového HDP rozhodně není žádná hitparáda. Japonská ekonomika ve čtvrtém kvartálu dokonce poklesla o více než 6 % (mezikvartálně anualizovaně), německá ekonomika stagnovala a je o milimetr unikla recesi a celá ekonomika eurozóny rostla pouze o 0,1 % mezikvartálně. Přitom francouzský a italský HDP mezikvartálně mírně poklesl. Americká ekonomika se ještě docela drží, je to nicméně výhradně zásluha amerického spotřebitele, neboť například podnikové investice pokračují ve výrazném poklesu. -

Finanční trhy stále svírá nejistota (potenciální pokles #USDX a cen zlata)

Navzdory 90dennímu příměří mezi Pekingem a Washingtonem zůstávají podmínky na trhu velmi napjaté. Investoři si nejsou jisti, co bude za tři měsíce – jestli Donald Trump opět zvýší cla, nebo vymyslí něco ještě komplikovanějšího. -

Finanční trhy v předvánočním režimu, volatilita klesá

Po včerejší nervózní seanci se dnes situace na evropských trzích znovu uklidňuje. Téma španělských voleb je za námi a ... -

Finanční trhy v rozpacích

Finanční trhy jsou v posledních dnech jako na houpačce. Jednou věnují pozornost zprávám o šíření delta varianty covidu, jako například na začátku týdne, kdy klesaly výnosy dluhopisů a ztrácely akciové indexy. O den později pak můžeme pozorovat zcela opačný vývoj. Například S&P 500 během včerejška stihl umazat téměř veškeré pondělní ztráty a výnos 10letého amerického státního dluhopisu zamířil opět mírně nahoru. Trh tak balancuje mezi obavami z delta varianty koronaviru a optimismem z očekávání silných výsledků HDP za druhý kvartál doplněný očekáváním nadále uvolněné měnové politiky Fedu a ECB. Dnes nevyjdou žádná důležitá tuzemská či globální ekonomická data. Z regionu dorazí pouze polský maloobchod. -

Finanční trhy zažily minulý týden opět poměrně náročnou rally

Finanční trhy zažily minulý týden opět poměrně náročnou rally a nejen ty akciové. I komodity – a především energie a z... -

Finanční trhy zažívají solidní start do nového roku

Finanční trhy zažívají velice solidní start do nového roku. Důvodem jsou relativně příznivé fundamentální zprávy. Zaprvé Spojené státy a Čína podepsaly minou středu 15. ledna první fázi obchodní dohody, na což investoři netrpělivě očekávali. Vypadá to, že minimálně do amerických prezidentských voleb v listopadu by mohl na této frontě panovat relativní klid. Investoři si proto oddechli. Zadruhé se v posledním týdnu relativně uklidnila situace na Blízkém východě. Situace po zabití prominentního íránského generála Američany již naštěstí neeskalovala. A zatřetí přicházejí relativně příznivé makroekonomické zprávy ze světové ekonomiky. Vypadá to podle tvrdých i měkkých makroekonomických indikátorů momentálně tak, že by již dále světová ekonomika příliš zpomalovat nemusela. -

Finanční trhy – přehled

Americké nově příjmové MM, 0,3%, 0,4% prognóza, 0,1% předchozí, 0,0% revidováno. Americký cenový index amerických novinových PCE MM, 0,1%, 0,1% předpovědi, 0,2% předcházející. -

Finanční trh zalehla dobrá nálada

Středoevropské měny dnes se zpožděním mírně posilovaly v reakci na lepšící se globální sentiment. Ten povzbudil posun v dohodě mezi USA a Čínou a výrazná převaha Konzervativců ve včerejších volbách ve Velké Británii. Zejména v případě koruny je ale posílení opravdu malé a koruna zůstává blízko 25,50 CZK/EUR. -

Finanční výsledky Morgan Stanley a Bank of America Q1 🏛️

Morgan Stanley vykázala nárůst čtvrtletních zisků, tažený oživením investičního bankovnictví a silným výkonem v sektoru obchodování s pevným výnosem. Před otevřením trhu na Wall Street akcie banky vzrostly o více než 3,5 %. -

Finanční vzdělání dětí je nejlepší investice

O tom, zda zabezpečit finančně budoucnost potomků netřeba diskutovat. Složitější už je rozhodování, jaké prostředky a způsoby zvolit. Neměli bychom rovněž zapomínat na to, že důležité je nejen vytvořit pro děti finanční zdroje, ale také je naučit s nimi hospodařit. S tím souvisí jejich dostatečná finanční gramotnost, ale také rodičovský přístup k hodnotám, a to nejen těm hmatatelným.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Forexové online zpravodajství

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Akcie Snap zažívají volný pád. Stahují se nad technologickými firmami mračna?

Nejziskovější firma světa jde na burzu. Akcie ostatních firem padají

USD/JPY: Jednoduché obchodní tipy pro začínající obchodníky na 5. března. Přehled včerejších forexových obchodů

Komodity: Nafta opět zdražuje

Itálie prodala dluhopisy za 7,5 miliardy eur, 3letý výnos atakuje 8 %

NVIDIA vede růst "Magnificent Seven" na začátku roku 2025

What are the agreements concerning grain exports from Ukraine and Russia?

Bitcoin opět na výsluní, během hodinky na něj dnes „padla“ čtvrtina českého rozpočtu. Kvůli aprílovému žertíku?

Prognóza pro EUR/USD na 6. srpna 2024

Aktuální informace o BTC 9. března 2023 – první cíl poklesu dosažen, možný další pokles

Akcie Snap zažívají volný pád. Stahují se nad technologickými firmami mračna?

Nejziskovější firma světa jde na burzu. Akcie ostatních firem padají

USD/JPY: Jednoduché obchodní tipy pro začínající obchodníky na 5. března. Přehled včerejších forexových obchodů

Komodity: Nafta opět zdražuje

Itálie prodala dluhopisy za 7,5 miliardy eur, 3letý výnos atakuje 8 %

NVIDIA vede růst "Magnificent Seven" na začátku roku 2025

What are the agreements concerning grain exports from Ukraine and Russia?

Bitcoin opět na výsluní, během hodinky na něj dnes „padla“ čtvrtina českého rozpočtu. Kvůli aprílovému žertíku?

Prognóza pro EUR/USD na 6. srpna 2024

Aktuální informace o BTC 9. března 2023 – první cíl poklesu dosažen, možný další pokles

Blogy uživatelů

Praktické okénko: Přichází čas shortování akcií?

Bernanke akciím sebral vítr z plachet, dolar zpět na 1,25 EURUSD

Týdenní přehled finančních trhů (16.–20. června 2025) a predikce na příští týden

Praktická ukázka: Nejlepší je nic nedělat

Akce RebelsFunding: Pozor dnes je poslední den na 30% slevu

Tento indikátor určuje směr EUR/USD

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 5.1.2015

Komu pomohlo otočení kormidla na dluhopisovém trhu?

Technická analýza měnových párů: USD/CHF, EUR/USD a NZD/CAD

FED nepotřebuje uvažovat nad snížením úrokových sazeb

Praktické okénko: Přichází čas shortování akcií?

Bernanke akciím sebral vítr z plachet, dolar zpět na 1,25 EURUSD

Týdenní přehled finančních trhů (16.–20. června 2025) a predikce na příští týden

Praktická ukázka: Nejlepší je nic nedělat

Akce RebelsFunding: Pozor dnes je poslední den na 30% slevu

Tento indikátor určuje směr EUR/USD

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 5.1.2015

Komu pomohlo otočení kormidla na dluhopisovém trhu?

Technická analýza měnových párů: USD/CHF, EUR/USD a NZD/CAD

FED nepotřebuje uvažovat nad snížením úrokových sazeb

Vzdělávací články

Klienti VIP zóny FXstreet.cz v říjnu dosáhli slušného zisku

Technická analýza - grafické formace

Jak obchodovat „Price Action“ (1. díl)

8 nejlepších obchodních strategií – úvodní část (1. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

RSI Strategie: Tajemství úspěšného tradingu

Září 2025 přineslo členům VIP zóny FXstreet.cz vysokou úspěšnost a stabilní zisk

Daně z tradingu a investic - jak danit zisky jako trader a investor

Charting a druhy grafů v technické analýze

Trading a daně

Klienti VIP zóny FXstreet.cz v říjnu dosáhli slušného zisku

Technická analýza - grafické formace

Jak obchodovat „Price Action“ (1. díl)

8 nejlepších obchodních strategií – úvodní část (1. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

RSI Strategie: Tajemství úspěšného tradingu

Září 2025 přineslo členům VIP zóny FXstreet.cz vysokou úspěšnost a stabilní zisk

Daně z tradingu a investic - jak danit zisky jako trader a investor

Charting a druhy grafů v technické analýze

Trading a daně

Tradingové analýzy a zprávy

Growing Way, která podle policie připravila klienty o 1,5 mld. Kč, je v konkurzu

Akcie ve Spojených státech dnes výrazně vzrostly

Index spekulativního sentimentu 24.1.2022

Forex: GBP/CHF se odráží od důležité rezistence

Stříbro - Intradenní výhled 6.2.2026

5 událostí, které dnes stojí za pozornost

Forex: Shrnutí obchodování 21.5.2013

DAX - Intradenní výhled 22.4.2016

Obchodujeme kryptoměny: LTC/USD (Litecoin) - technická analýza 5.9.2018

AUD/USD - Intradenní výhled 2.1.2023

Growing Way, která podle policie připravila klienty o 1,5 mld. Kč, je v konkurzu

Akcie ve Spojených státech dnes výrazně vzrostly

Index spekulativního sentimentu 24.1.2022

Forex: GBP/CHF se odráží od důležité rezistence

Stříbro - Intradenní výhled 6.2.2026

5 událostí, které dnes stojí za pozornost

Forex: Shrnutí obchodování 21.5.2013

DAX - Intradenní výhled 22.4.2016

Obchodujeme kryptoměny: LTC/USD (Litecoin) - technická analýza 5.9.2018

AUD/USD - Intradenní výhled 2.1.2023

Témata v diskusním fóru

Burzovní grafy: Index S&P 500 je na dalším rekordu

Preferovaný a alternativní scénář

Výběr z nedělní přípravy: Měnové páry EUR/USD, GBP/USD a CAD/JPY

USDNOK

Forex a mysterium svíčkových grafů

Top změny v portfoliu Warrena Buffetta: Přehled za poslední čtvrtletí

Big Short znovu v akci

Můj vlastní, řekl bych docela slušný AOS

Stoicismus v tradingu: Umění nevzrušovat se z výher ani ztrát

První investiční soutěž v ČR s reálnými penězi

Burzovní grafy: Index S&P 500 je na dalším rekordu

Preferovaný a alternativní scénář

Výběr z nedělní přípravy: Měnové páry EUR/USD, GBP/USD a CAD/JPY

USDNOK

Forex a mysterium svíčkových grafů

Top změny v portfoliu Warrena Buffetta: Přehled za poslední čtvrtletí

Big Short znovu v akci

Můj vlastní, řekl bych docela slušný AOS

Stoicismus v tradingu: Umění nevzrušovat se z výher ani ztrát

První investiční soutěž v ČR s reálnými penězi