Ticker Tape by TradingView

Rychlý růst cen pohonných hmot zvyšuje inflaci a riskuje utlumení poptávky

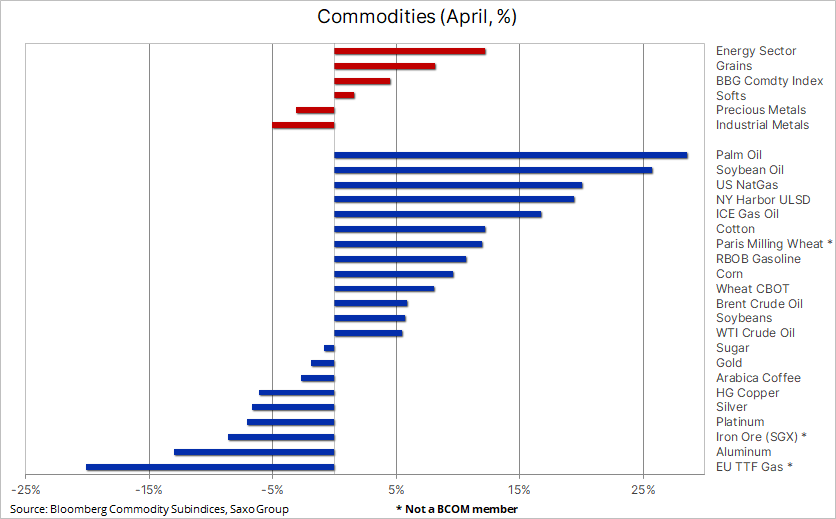

V dubnu zaznamenal komoditní sektor další měsíční vzestup. Bloomberg Spot Index zahrnující 23 hlavních komoditních futures již pátý měsíc stoupá a nyní dosáhl nového rekordního maxima. Vzestup se ale omezuje pouze na zemědělství a energetiku, zatímco v případě drahých a průmyslových kovů se situace naopak zhoršuje. Příčinou nejsou jen dlouhodobé čínské lockdowny spojené s epidemií COVIDu-19, které oslabily poptávku i hospodářský růst, ale i obavy, že rychlé zvyšování sazeb v USA poškodí již tak oslabující vyhlídky americké ekonomiky. Kromě toho dosáhl dolar vůči několika měnám několikaletého maxima. Zejména je třeba zmínit 20leté maximum vůči japonskému jenu a pětileté maximum vůči euru.

Současnou situaci v Číně popisuje významný hongkongský investor jako nejhorší za posledních 30 let. Stále problematičtější pekingská politika nulového výskytu COVIDu totiž zpomaluje hospodářský růst a zvyšuje mezi lidmi nespokojenost. V důsledku toho se globální dodavatelské řetězce znovu potýkají s problémy, čínské přístavy jsou znovu zahlcené a markantně poklesla poptávka po klíčových komoditách od ropy až po průmyslové kovy. V pátek však čínské politbyro zareagovalo na rostoucí znepokojení příslibem dalších ekonomických stimulů, které mají podpořit růst. Bližší podrobnosti zatím neuvedlo. Počátkem týdne ovšem prezident Si mluvil o tom, že velkou prioritu bude mít infrastruktura, a pokud budou tyto stimuly skutečně zavedeny, budou jedním z klíčových zdrojů další poptávky po průmyslových kovech. Proto jsme přesvědčeni, že se po nedávném oslabení bude již brzy možné odrazit ode dna.

Ve svém posledním online semináři i v podcastu na MACROVoices z minulého týdne jsem zmiňoval, proč budou podle nás komodity dál posilovat a proč mohou jejich ceny stoupat, i když by měla poptávka kvůli nižšímu růstu oslabit.

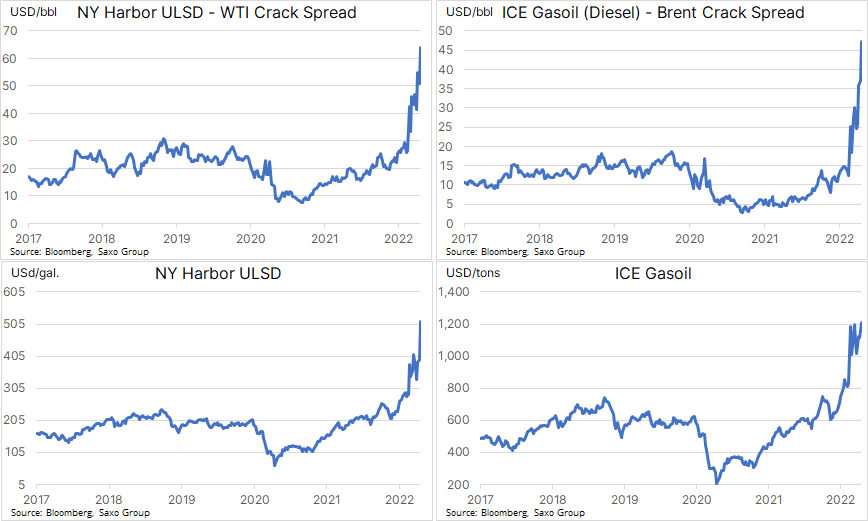

Ropa se stále obchoduje v úzkém pásmu, které se ještě dále zužuje. V případě ropy Brent je to teď 98 až 110 dolarů za barel. To však nebrání dalšímu růstu cen pohonných hmot. Prudce posílila nafta, která je hnací silou globální ekonomiky. Příčinou byl pokles zásob v New Yorku, jenž vyhnal ceny na historická maxima. Válka na Ukrajině a související sankce proti Rusku vyvolaly chaos v globálních dodavatelských řetězcích a také značné napětí na fyzickém trhu, zejména v Evropě, kde bylo Rusko celá léta nejvýznamnějším dodavatelem pohonných hmot.

Vzniklou prázdnotu se snaží zaplnit americké rafinérie z pobřeží Mexického zálivu, které by rády využily rychle rostoucích cen, a tak začaly vypravovat více tankerů do Evropy a Latinské Ameriky. V důsledku toho ovšem klesla hladina zásob na východním pobřeží USA na nejnižší úroveň od roku 1996. A protože newyorský přístav slouží jako odběrné místo při obchodování s futures v rámci kontraktu NY Harbor Ultra-Light Sulphur Diesel, má nedostatek v této lokalitě obrovské dopady na viditelné ceny.

Tento vývoj jasně ukazuje, jak je důležité se při snahách určit cenovou hladinu, kde začnou mít vyšší ceny negativní dopady na poptávku, řídit cenou pohonných hmot a nikoli cenou ropy. V důsledku toho teď evropské i americké marže dosahují rekordních úrovní a rafinerie vydělávají spoustu peněz. Níže uvedené grafy ukazují rafinérské zisky, tedy marži dosaženou při výrobě nafty z ropy WTI v USA a z ropy Brent v Evropě.

Vzhledem k probíhající válce a k riziku dalších sankcí, případně ruských akcí, není pravděpodobnost poklesu cen ropy podle našeho názoru příliš vysoká. V nedávno publikovaném Čtvrtletním výhledu jsme se věnovali důvodům, proč se může ropa v tomto čtvrtletí obchodovat v rozsahu 90 až 120 dolarů a proč budou strukturální problémy, zejména přetrvávající nedostatek investic, v nadcházejících letech dál tlačit na zvyšování cen.

S ohledem na nedostatek investic, který v současnosti vyvolává obavy o budoucí úroveň nabídky, budeme v příštím týdnu bedlivě sledovat zisky velkých evropských naftařských společností, jako jsou Shell, Enel, BP a Equinor. A vzhledem k již zmiňovanému raketovému růstu rafinérských marží také výsledky společnosti Valero.

Zlato má nakročeno k první měsíční ztrátě za tři měsíce. Dvěma hlavními katalyzátory jsou očekávané rychlé tempo zpřísňování podmínek ze strany amerického Fedu a již uvedené posílení dolaru. Stříbro už se kvůli Čínou způsobenému oslabení celého odvětví průmyslových kovů propadlo na 2,5měsíční minimum zhruba 23 dolarů za unci. V důsledku toho překonal poměr XAU/XAG hladinu odporu na 80 uncích stříbra za unci zlata. Výše zmiňované obnovení čínských stimulačních iniciativ by pomohlo stříbru najít půdu pod nohama, a omezilo tak tlaky na pokles zlata.

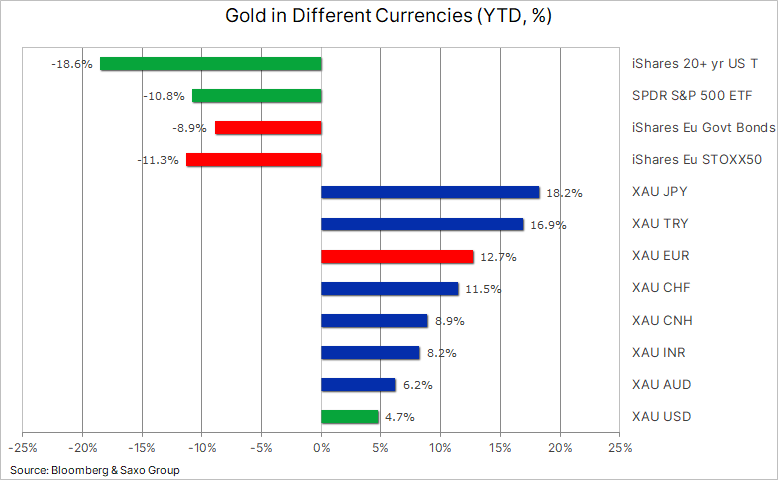

V poslední době se mě lidé ptají, proč si zlato vede tak špatně, když přece máme nejvyšší inflaci za celá desetiletí. Na to pokaždé odpovím, že si zlato vede velice dobře a právě tak, jak by diverzifikovaný investor doufal.

My totiž máme tendenci dívat se primárně na zlato obchodované v dolarech, a jak je vidno z níže uvedené tabulky, XAU/USD zatím letos posílil „jen“ zhruba o 5,5 %. Když ale zohledníme výsledky indexu S&P 500 a amerických dluhopisů s dlouhou dobou splatnosti, hned to vypadá mnohem veseleji. Tyto dva významné investiční sektory zatím zlato v dolarech v letošním roce překonalo o +15 % a +23 %. Při pohledu na zlato obchodované v jiných měnách vypadají výsledky ještě podstatně lépe, a to právě kvůli silnému dolaru.

Protože evropští investoři hledají uprostřed rostoucí inflace bezpečné útočiště a ekonomické vyhlídky se prudce zhoršily, má zlato výnosy o 24 % lepší než benchmark Euro Stoxx 50 a o +21 % než vládní dluhopisy zemí eurozóny. My zůstáváme ohledně zlata nadále optimističtí. Prostředky dříve vložené do obligací a akcií s vysokou volatilitou je totiž potřeba diverzifikovat, inflace se evidentně jen tak nezbavíme a přetrvávají i obavy z geopolitického vývoje. Tento týden našlo zlato podporu na 1875 dolarech a uzavření týdne nad 1920 dolary může předznamenat nový pohyb vzhůru, jehož příčinou budou technické nákupy a nové momentum.

Měď přerušila svůj vzestupný trend od minima z roku 2020. Výsledkem byl propad na téměř tříměsíční minimum zhruba 4,40 dolarů za libru, pak se ale tržní sentiment změnil díky čínskému závazku udržet stanovený cíl 5,5% růstu. V současnosti čínská ekonomika této úrovně ani zdaleka nedosahuje. Krátkodobý výhled se sice zhoršil a hladina zásob mědi v burzou sledovaných skladištích v posledních čtyřech týdnech roste, ale podle našeho názoru se můžeme těšit na další růst cen. Volání po izolaci Ruska a snížení závislosti na jeho ropě a plynu s nejvyšší pravděpodobností urychlí elektrifikaci světového hospodářství a něco takového si vyžádá obrovská kvanta mědi.

V posledních měsících navíc snížilo svou produkci Chile, které dodává až 25 % světové mědi. U nově zvolené vlády se projevují protitěžařské tendence, a tak nevypadají vyhlídky na udržení či snad dokonce zvýšení současné hladiny produkce nijak růžově. Kromě toho již země 13 let bojuje se suchem, které se výrazně podepisuje i na produkci mědi, neboť těžební firmy mají obrovskou spotřebu vody. A tak byla předložena vládní legislativa, která má upřednostnit využití vody pro lidskou spotřebu, a pokud bude odhlasována, může způsobit odklad investičních rozhodnutí a donutit těžaře investovat do odsolovacích zařízení, čímž by náklady na těžbu dále vzrostly.

Zemědělství: Futures na sojový olej dosáhly v Chicagu rekordního maxima. Indonésie zavedla plošný zákaz exportu palmového oleje a také slunečnicového oleje je v evropských supermarketech nedostatek, takže se celosvětové zásoby jedlých olejů dále ztenčují. Omezení exportu palmového oleje používaného všude od vaření až po kosmetiku a paliva má zůstat v platnosti, dokud neklesnou domácí ceny. Vzhledem k tomu, že Indonésie zkonzumuje pouze třetinu své produkce, však můžeme očekávat obnovení vývozu, jakmile si znovu vytvoří zásoby a ceny se stabilizují. Právě sektor jedlých olejů, který podle potravinového indexu OSN za poslední rok posílil o 56 %, byl nejhůř zasažen problémy s počasím i válkou na Ukrajině, která je největším světovým exportérem slunečnicového oleje. To vede na straně producentů k potravinovému protekcionismu, který může nechtěně dál navyšovat ceny.

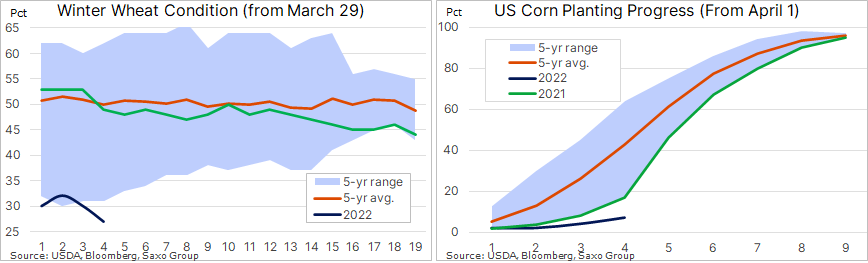

V poslední době zvýšili spekulanti svou expozici vůči americkým plodinovým futures na rekordní úroveň. Setba postupuje pomalu a pěstitelské podmínky se zhoršují, takže je situace samozřejmě nakloněná dalšímu růstu cen. Ve své týdenní zprávě z minulého pondělí prohlásilo americké ministerstvo zemědělství, že setba kukuřice postoupila o 3 %, takže je v současnosti oseto 7 % ploch, což je nejpomalejší tempo za téměř deset let. Přitom loni touto dobou to bylo již 17 %. Ozimá pšenice s hodnocením dobrá/výborná se zhoršila o 3 % na 27 %, což je téměř nejhorší v psané historii. Příčinou opožděné setby a nepříznivých podmínek bylo příliš chladné a příliš vlhké počasí. Letos je přitom v Severní Americe zapotřebí bohatá sklizeň obilnin. Po ruské invazi na Ukrajinu totiž klesly dodávky z Černomoří, odkud pochází 25 % světových exportů pšenice, a také ohledně letošní sklizně obilovin na Ukrajině panují značné pochybnosti.

Autor: Ole Hansen, hlavní komoditní stratég Saxo Bank

Klíčová slova: Stříbro | Inflace | Rusko | USA | Poptávka | Politika | XAU/USD | Hospodářství | Benchmark | Bloomberg | Ekonomika | Euro | Futures | Grafy | Investor | Komodity | Marže | Momentum | Ropa | S&P 500 | Sentiment | Spot | Trend | Zlato | USD | Dluhopisy | Obchodování | Euro STOXX | Hospodářský růst | Saxo Bank | OSN | Spekulanti | Investoři | Pravděpodobnost | Výsledky | Obchodovat | Investovat | Index | Brent | Čínská ekonomika | Dolar | Dolary | Euro Stoxx 50 | Investiční | Komoditní | Pšenice | Ropy | Stoxx | WTI | Zisky | Měď | ROCE | Tržní sentiment | Ole Hansen | Zvyšování sazeb | XAU/XAG | Komoditní stratég | Firmy | Globální ekonomiky | Vládní dluhopisy | Propad | S&P | Bezpečné útočiště | Posílení dolaru | Historická maxima | Komoditní sektor | Americké rafinerie | Výhled | Výnosy | Saxo | Ekonomické vyhlídky | Equinor | Růst cen | Vyhlídky | Legislativa | Evropští investoři | Enel | Problémy | NAFTA | Stratég | Zemědělství | Americké ministerstvo | Prezident | Pokles | Situace | Stratég Saxo Bank | Pochybnosti | BP | Vyhlídky americké ekonomiky | Americké ekonomiky | Kukuřice | Vývoj | Stimuly | Politbyro | Další růst | Růst | Ekonomiky | Dodavatelské řetězce | Posílení | Shell | Průmyslové kovy | Sankce proti Rusku | Ceny | Indonésie | Diverzifikovat | Obchodování s futures | Pokles zásob | Počasí | Oslabení | Odvětví | Čínské přístavy | SPOT | Společnosti | Dna | Rychlý růst | Rychlý růst cen | Problémy s počasím | Globální dodavatelské řetězce | Výsledky společnosti | Lockdowny | 3М | Rostoucí inflace | Krátkodobý výhled | Pokles zlata | Vládní dluhopisy zemí eurozóny | Dluhopisy zemí eurozóny | Válka na Ukrajině | Sankce | Řetězce | Zvyšování cen | Vzestupný trend |

Čtěte více

-

Rychlý pokles meziroční inflace pokračuje

Česká inflace v dubnu klesla na 12,7 % y/y z březnových 15,0 %, což bylo více, než se čekalo. Tržní konsensus činil 13,3 % y/y, zatímco naše prognóza očekávala snížení na 13,1 %. ČNB předpovídala 13,2 % y/y. Na pokračující pokles meziroční inflace nadále významně působila vyšší srovnávací základna. To se týkalo všech složek inflace s výjimkou cen pohonných hmot, u kterých došlo ke zmírnění meziročního zlevnění z -19 % na stále výrazných -16,8 %. -

Rychlý pokles meziroční inflace pokračuje

Česká inflace v dubnu klesla na 12,7 % y/y z březnových 15,0 %, což bylo více, než se čekalo. Tržní konsensus činil 13,3 % y/y, zatímco naše prognóza očekávala snížení na 13,1 %. ČNB předpovídala 13,2 % y/y. Na pokračující pokles meziroční inflace nadále působila především vyšší srovnávací základna. To se týkalo všech složek inflace s výjimkou cen pohonných hmot, u kterých došlo ke zmírnění meziročního zlevnění z -19 % na stále výrazných -16,8 %. -

Rychlý přehled

Americké indexy zakončily včerejší seanci výrazně v zelených číslech a navýšily historická maxima. S&P500 uzavřel růstem o 0,84 % poprvé v historii nad 3 300 USD. Čínská prosincová data příjemně překvapila. Průmyslová produkce rostla o 6,9 %, zatímco trh počítal s růstem o 5,9 %. Maloobchodní tržby rostly o 8 % (kons.: 7,9 %), investice do fixních aktiv rostly o 5,4 % (kons.: 5,2 %) a HDP rostlo podle očekávání o 6 %. -

Rychlý přehled: EUR.USD

Měnový pár EUR/USD byl v poslední době více ovlivněn geopolitickými událostmi nežli makroekonomickými faktory. Pár EUR... -

Rychlý přehled: Ropa

Komodity po několika pozitivních týdnech začínají ztrácet momentum. Ropa není výjimkou. Z fundamentálního hlediska je ... -

Rychlý přehled: S&P 500

Akciové indexy se v únoru dokázaly odrazit ode dna a smazat tak velkou část svých ztrát. Indexu S&P 500 se dařilo mnoh... -

Rychlý přehled: USD.JPY

Centrální banka Japonska (BoJ) se svou monetární politikou snaží oslabit japonský jen (JPY) stůj co stůj. Neváhala p... -

Rychlý přehled: Zlato

Drahé kovy všeobecně a zejména zlato v posledních týdnech získávají na hodnotě. Hlavním důvodem je pokles akciových in... -

Rychlý přechod Facebooku na Meta – jaký je progres a očekávání?

Když společnost Facebook v říjnu 2021 oznámila přejmenování na Meta, mnohé to dozajista překvapilo. Sice se vědělo, že se společnost hodně zaměřuje na tzv. metaverse, ale většina ovšem nejspíš nepočítala s tím, že kvůli tomu dojde k rebrandingu. Rebrandingy totiž nejsou úplně bezproblémové. Jednak to stojí dost peněz a jednak to nemusí spotřebitel tak snadno přijmout. Facebook měl ovšem „štěstí“, že nemá prakticky žádnou konkurenci. -

Rychlý růst cen nemovitostí na Slovensku pokračoval i na konci roku 2024

Konec roku 2024 přinesl na Slovensku další nárůst cen nemovitostí, které se v posledním čtvrtletí roku prodávaly za ceny výrazně vyšší než v předchozím roce. Mezičtvrtletní tempo zdražování dosáhlo 4 %, meziroční zhodnocení se pohybovalo kolem 8 %. Tento růst byl nejvýraznější v Žilinském a Košickém kraji. -

Rychlý růst české ekonomiky pomáhá koruně k ziskům

Revize růstu HDP ještě výš ukazuje, že česká ekonomika je na tom o poznání lépe, než se čekalo. Při dosti utaženém trhu práce znamená vysoký růst proinflační riziko, a přiživuje tak šanci, že ČNB přistoupí dříve k dalšímu zvýšení úrokových sazeb. Koruna tak čísla vnímá pozitivně a posouvá se na 26,05 za euro. Kurz ale u 26,00 pravidelně naráží na silnou podporu. Slabší český PMI zůstal stranou zájmu. -

Rychlý růst spotřebitelských cen nepolevuje

Spotřebitelské ceny v ČR v září oproti srpnu vzrostly o 0,2 %, což opět přebilo všechny odhady. Analytici v průměru čekali pokles kvůli sezónním důvodům o 0,2 %. Náš odhad činil -0,3 %. Meziroční míra inflace se zvýšila na 4,9 % z předchozího tempa 4,1 %, zatímco se čekal v průměru výsledek kolem 4,6 %. Rozdíl mezi skutečností a prognózou inflace ČNB se zvýšil na 1,7 procentního bodu. když v srpnu činil 1,0. -

Rychlý výprodej akcií O2 Czech Republic

„Současný výprodej akcií O2 Č.R. může pro investory představovat příležitost. O2 Č.R. neohlásila žádné špatné výsledky, žádné snížené dividendy ani horší výhled hospodaření. Díky rychlému výprodeji však vzrostla očekávaná dividenda k osmi procentům,“ říká Senior Equity Trader BHS Tomáš Tlach. -

Rýže může zabránit potravinové krizi

Krize se v průběhu let často vyvíjejí. Existuje jedna událost, která vyniká jako ohnisko v době kdy začala skutečně panika. V případě globální finanční krize to byl pád Lehman Brothers banky. Když se jedná o potravinovou krizi v 2007-2008 to spustilo uvalení zákazu vyvážení rýže ve Vietnamu. -

Řada lidí si na dovolenou půjčuje od bank. Na co si dát pozor?

Prázdniny už jsou doslova za dveřmi a mnozí vyrazí na zaslouženou dovolenou. Velkým lákadlem jsou však, stejně jako v předvánočním čase, půjčky takzvaně na cokoli. Ještě před tím, než si odskočíme do banky sjednat úvěr, je zapotřebí zjistit, na co si dát pozor a jakým číslům věnovat pozornost. Sazby u spotřebitelských úvěrů se od května opět zvyšují a jejich hodnota přesahuje v průměru osm procent. Důležité je však sledovat i hodnotu RPSN, která ukazuje na celkové náklady úvěru. -

Řada vystoupení centrálních bankéřů napoví o dalším směřování Fedu i ECB

Dnes nás nečekají zásadní data ani ze světové ekonomiky, ani z regionálních trhů. Pozornost bude upřena zejména na prohlášení centrálních bankéřů. Ti američtí by měli potvrzovat, že se po roce znovu blíží zvýšení dolarových. V podobném duchu se včera totiž vyjádřila i předsedkyně Fedu J. Yellen. V Evropě bude pozornost věnována hlavně prezidentu ECB Draghimu, který by mohl naznačit, jaké jsou plány ECB s prodlužováním programu odkupu aktiv. -

Řadě Čechů zlevní Vánoce. Termín ukončení osvobození zboží z čínských e-shopů od DPH se totiž o půl roku posouvá

Vánoce řadě Čechů zlevní. Zásilky z čínských e-shopů totiž budou od DPH osvobozeny i po Vánocích. Takže zpožděné předvánoční zásilky se neprodraží, jak doposud hrozilo. Evropská komise totiž rozhodla, že dobu osvobození od DPH prodlouží o půl roku. Původně mělo osvobození končit k 31. 12. 2020. Nyní však skončí až k 30. 6. 2021. -

Řady nezaměstnaných řídnou

I v říjnu pokračoval příznivý trend na českém trhu práce a nezaměstnanost opět poklesla, tentokrát na 5 %. Byla tedy o devět desetin procentního bodu nižší než ve stejném měsíci loňského roku, což fakticky znamenalo snížení počtu nezaměstnaných o více než 64 tisíc. -

Řecká dluhová krize dneškem definitivně končí, Atény po třinácti letech vydávají 30letý dluhopis. Řecko si nyní půjčuje za polovinu toho, zač Česko

Řecká vláda si jde na trh půjčit si na třicet let. Poprvé od roku 2008 proto vydává svůj dluhopis s nejdelší dobou splatnosti. Představuje to symbolickou tečku za řeckou dluhovou krizí. Ta ekonomicky vrcholila v letech 2009 až 2012, politicky pak v roce 2015, kdy vážně hrozil takzvaný grexit, tedy vystoupení Řecka z eurozóny, ba dokonce z EU (právně není možné opustit eurozónu, jedinou možností, jak se vrátit k národní měně, je vystoupit z EU). -

Řecká ekonomika vybředá z krize, ukázal průmysl i plány firem

Průmyslová výroba v Řecku se koncem roku po listopadovém poklesu znovu přiblížila stagnaci. Trend ukazuje na postupné...

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

Denní kalendář událostí

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

Tradingové analýzy a zprávy

EU musí podle von der Leyenové odstranit překážky, aby byla opravdovou mocností

Forex: Dolar mírně posiluje vůči euru po příznivých údajích o trhu práce v USA

Komodity: Ropa kvůli napětí mezi USA a Íránem a vyšší poptávce přidává kolem dvou procent

Pražská burza oslabila, neposílila dnes žádná z hlavních emisí

Forex: Koruna dnes zůstala k euru téměř beze změny, k dolaru oslabila o sedm haléřů

Intradenní Price Action patterny na AUD/USD 11.2.2026

Summit EU bude řešit konkurenceschopnost Evropské unie

Forex sentiment 11.2.2026

Swingové obchodování USD/JPY 11.2.2026

Swingové obchodování GBP/USD 11.2.2026

EU musí podle von der Leyenové odstranit překážky, aby byla opravdovou mocností

Forex: Dolar mírně posiluje vůči euru po příznivých údajích o trhu práce v USA

Komodity: Ropa kvůli napětí mezi USA a Íránem a vyšší poptávce přidává kolem dvou procent

Pražská burza oslabila, neposílila dnes žádná z hlavních emisí

Forex: Koruna dnes zůstala k euru téměř beze změny, k dolaru oslabila o sedm haléřů

Intradenní Price Action patterny na AUD/USD 11.2.2026

Summit EU bude řešit konkurenceschopnost Evropské unie

Forex sentiment 11.2.2026

Swingové obchodování USD/JPY 11.2.2026

Swingové obchodování GBP/USD 11.2.2026

Blogy uživatelů

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Malé drobnosti, které posouvají trading na vyšší úroveň, 3. část

Největší chyba není ztráta. Největší chyba je malý zisk

Praktická ukázka: Konečně jen jeden obchod

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Malé drobnosti, které posouvají trading na vyšší úroveň, 3. část

Největší chyba není ztráta. Největší chyba je malý zisk

Praktická ukázka: Konečně jen jeden obchod

Forexové online zpravodajství

Frankfurtská burza uzavřela středeční obchodování poklesem

Index Dow Jones se drží v červených úrovních

T-Mobile US zveřejnil výsledky za 4Q, intenzivní konkurenční válka pokračuje

Trh práce není slabý, jeho vývoj naopak oddaluje snižování sazeb Fedu

Sektorový Insider

Bitcoin klesl pod 67 000 USD, sentiment na rizikových trzích slábne

Akcie Mattelu propadly téměř o 25 %, slabý výhled znejistil investory

Palo Alto přebírá CyberArk. Nový lídr v kybernetické bezpečnosti!

USA: Zásoby surové ropy podle EIA k 6. únoru vzrostly o 8530 tis. barelů

Pražská burza klesala, v čele CSG -5,86 %

Frankfurtská burza uzavřela středeční obchodování poklesem

Index Dow Jones se drží v červených úrovních

T-Mobile US zveřejnil výsledky za 4Q, intenzivní konkurenční válka pokračuje

Trh práce není slabý, jeho vývoj naopak oddaluje snižování sazeb Fedu

Sektorový Insider

Bitcoin klesl pod 67 000 USD, sentiment na rizikových trzích slábne

Akcie Mattelu propadly téměř o 25 %, slabý výhled znejistil investory

Palo Alto přebírá CyberArk. Nový lídr v kybernetické bezpečnosti!

USA: Zásoby surové ropy podle EIA k 6. únoru vzrostly o 8530 tis. barelů

Pražská burza klesala, v čele CSG -5,86 %

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Technická analýza - Řecko a makrodata rozhýbou trhy v odpoledních hodinách

Makro: Maloobchodní tržby Německa v březnu klesly o 2,4 pct

GBP/JPY. Analýza, prognóza a aktuální situace na trhu

Forex: Zaostřeno na FX

USD/CAD

Makro: Maloobchodní tržby Švýcarska v říjnu zaostaly za očekáváním

Tlak na zlato se stupňuje

FX Update: Záplavy otřásly australskou podnikatelskou důvěrou

ČNB pokračuje v pozvolném uvolňování měnové politiky

Přírůstky počtu nakažených koronavirem po ošetření o včerejší změnu v metodice dál zvolňují

Technická analýza - Řecko a makrodata rozhýbou trhy v odpoledních hodinách

Makro: Maloobchodní tržby Německa v březnu klesly o 2,4 pct

GBP/JPY. Analýza, prognóza a aktuální situace na trhu

Forex: Zaostřeno na FX

USD/CAD

Makro: Maloobchodní tržby Švýcarska v říjnu zaostaly za očekáváním

Tlak na zlato se stupňuje

FX Update: Záplavy otřásly australskou podnikatelskou důvěrou

ČNB pokračuje v pozvolném uvolňování měnové politiky

Přírůstky počtu nakažených koronavirem po ošetření o včerejší změnu v metodice dál zvolňují

Blogy uživatelů

Úprava strategie

Nečekejte na „správný moment“: 5 rad jak letos konečně začít s investováním a u čeho vytrvat

Elliottova vlnová teorie pro měnové páry AUD/NZD, CAD/CHF a NZD/CAD

Praktické okénko: Ukázka swingového a intradenního obchodu na ropě a zlatě

Rozhodujúci moment pre EUR/JPY a iné obchodné signály

Poslední šance koupit bitcoin pod 100 tisíc USD? | Investiční Memento

Úprava ve velikosti range

Geopolitické události – politické změny (3. díl)

Silný růst posunul americké akcie na nové rekordy

Měnový pár GBP/JPY: Analýzy více časových rámců (D1 až H1)

Úprava strategie

Nečekejte na „správný moment“: 5 rad jak letos konečně začít s investováním a u čeho vytrvat

Elliottova vlnová teorie pro měnové páry AUD/NZD, CAD/CHF a NZD/CAD

Praktické okénko: Ukázka swingového a intradenního obchodu na ropě a zlatě

Rozhodujúci moment pre EUR/JPY a iné obchodné signály

Poslední šance koupit bitcoin pod 100 tisíc USD? | Investiční Memento

Úprava ve velikosti range

Geopolitické události – politické změny (3. díl)

Silný růst posunul americké akcie na nové rekordy

Měnový pár GBP/JPY: Analýzy více časových rámců (D1 až H1)

Vzdělávací články

Ostrovní státeček zbohatl na černém zlatu. Dnes má druhou nejsilnější měnu světa

Zlato šílí 📈 | Bitcoin krvácí 💥 | Akcie v ohrožení 🔥 | Co se děje na trzích?

Price Action pro začátečníky: Kompletní průvodce krok za krokem

Recenze prop trading firmy FTMO

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Jihokorejské platidlo přežilo občanskou válku i diktaturu. Dnes patří won mezi nejoblíbenější měny

🔴 Trump otřese světem 💥 | Zkáza světové ekonomiky 😱 | Největší příležitosti 🚀 | Přichází změna 💣

Nejdůležitější události: Na co se připravit v roce 2025?

Nejdůležitější události: Na co se připravit v roce 2026?

Ostrovní státeček zbohatl na černém zlatu. Dnes má druhou nejsilnější měnu světa

Zlato šílí 📈 | Bitcoin krvácí 💥 | Akcie v ohrožení 🔥 | Co se děje na trzích?

Price Action pro začátečníky: Kompletní průvodce krok za krokem

Recenze prop trading firmy FTMO

Jejich produkty určitě používáte. Tak proč neinvestovat i do akcií?

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Jihokorejské platidlo přežilo občanskou válku i diktaturu. Dnes patří won mezi nejoblíbenější měny

🔴 Trump otřese světem 💥 | Zkáza světové ekonomiky 😱 | Největší příležitosti 🚀 | Přichází změna 💣

Nejdůležitější události: Na co se připravit v roce 2025?

Nejdůležitější události: Na co se připravit v roce 2026?

Tradingové analýzy a zprávy

S&P 500 - Intradenní výhled 23.7.2021

Hang Seng - Intradenní výhled 14.6.2024

Komodity: Ropa kvůli napětí mezi USA a Íránem a vyšší poptávce přidává kolem dvou procent

EU musí podle von der Leyenové odstranit překážky, aby byla opravdovou mocností

EUR/USD - Intradenní výhled 30.12.2025

Důvěra investorů v ekonomiku eurozóny v červnu dosáhla maxima od února 2018

Produktivita práce v USA rostla ve čtvrtletí nejrychleji od r. 1971

V Británii jdou do oběhu bankovky s portrétem krále Karla III.

Komodity: Ceny ropy klesají, investoři sledují vývoj na Ukrajině a čekají na Fed

CNBC: Ceny mědi se v příštích dvou letech mohou zvýšit o více než 75 procent

S&P 500 - Intradenní výhled 23.7.2021

Hang Seng - Intradenní výhled 14.6.2024

Komodity: Ropa kvůli napětí mezi USA a Íránem a vyšší poptávce přidává kolem dvou procent

EU musí podle von der Leyenové odstranit překážky, aby byla opravdovou mocností

EUR/USD - Intradenní výhled 30.12.2025

Důvěra investorů v ekonomiku eurozóny v červnu dosáhla maxima od února 2018

Produktivita práce v USA rostla ve čtvrtletí nejrychleji od r. 1971

V Británii jdou do oběhu bankovky s portrétem krále Karla III.

Komodity: Ceny ropy klesají, investoři sledují vývoj na Ukrajině a čekají na Fed

CNBC: Ceny mědi se v příštích dvou letech mohou zvýšit o více než 75 procent

Témata v diskusním fóru

3 důvody, proč bitcoin poroste dále! | Investiční Memento #95

Finanční trhy v grafech: Co nás naučil rok 2024 a co čekat dále?

Diskuze k systému ELLIOTTOVY TEORIE, analýzy a obchody pomocí této metody TA

3cAnalysis: Týždenný výhľad - pár EUR/USD a index S&P 500

Americké volby jako možné riziko pro finanční trhy

Jak ovlivňují americké volby cenu zlata?

USD/BRL se profiluje jako slibný carry trade

Traderi, toto sú najväčšie chyby, ktoré robíme (1. časť)

Praktická ukázka: Konečně jen jeden obchod

Praktická ukázka: Klidný týden

3 důvody, proč bitcoin poroste dále! | Investiční Memento #95

Finanční trhy v grafech: Co nás naučil rok 2024 a co čekat dále?

Diskuze k systému ELLIOTTOVY TEORIE, analýzy a obchody pomocí této metody TA

3cAnalysis: Týždenný výhľad - pár EUR/USD a index S&P 500

Americké volby jako možné riziko pro finanční trhy

Jak ovlivňují americké volby cenu zlata?

USD/BRL se profiluje jako slibný carry trade

Traderi, toto sú najväčšie chyby, ktoré robíme (1. časť)

Praktická ukázka: Konečně jen jeden obchod

Praktická ukázka: Klidný týden