Ticker Tape by TradingView

Co dnes očekávat od zpráv o velkých technologiích❓

- Alphabet, Microsoft a Intel dnes oznámí své výsledky

- Zprávy budou zveřejněny po skončení seance na Wall Street

- Cloud, umělá inteligence a příjmy z reklamy v centru pozornosti ve výsledcích společnosti Alphabet

- Očekává se, že příjmy Microsoftu z cloudu zpomalí

- Pozornost na slévárenské aktivity ve výsledcích společnosti Intel

Dnes po skončení seance na Wall Street budou obchodníkům nabídnuty zprávy o výsledcích za 1. čtvrtletí 2024 od tří známých amerických technologických společností. Alphabet (GOOGL.US), Microsoft (MSFT.US) a Intel (INTC.US). Zprávy těchto tří společností by mohly pomoci utvářet sentiment vůči americkému technologickému sektoru. Obchodníci by však měli mít na paměti, že trhy jsou nepředvídatelné a překonání zisků nemusí znamenat růst cen akcií po zveřejnění výsledků - zklamání z výsledků společnosti Tesla poslalo akcie výrobce elektromobilů do vzduchu, zatímco společnost Meta Platforms se v předobchodní fázi propadá, přestože vykázala lepší než očekávané výsledky. Pojďme se krátce podívat na to, co trh očekává od společností Alphabet, Microsoft a Intel a na co se zaměřit.

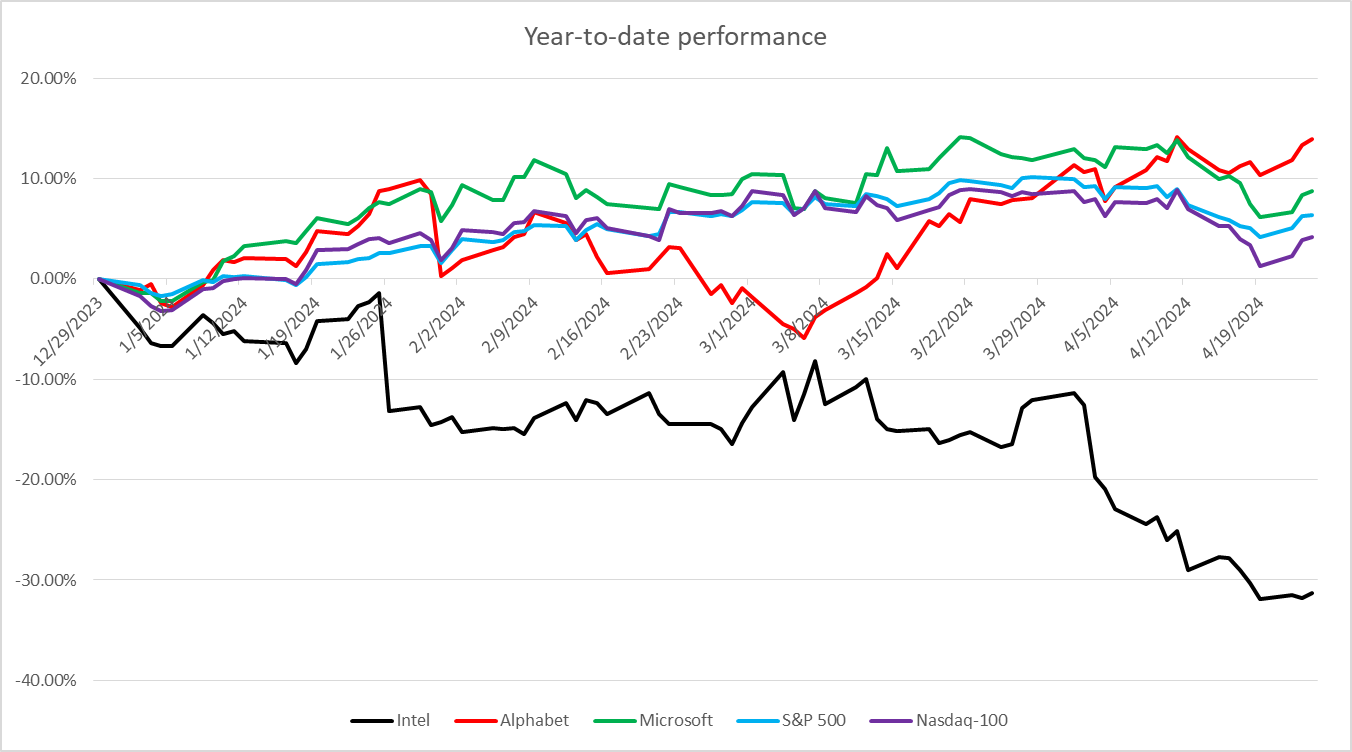

Zatímco společnosti Alphabet a Microsoft v letošním roce zatím překonaly výkonnost širšího trhu, Intelu se daří výrazně hůře. Zdroj: Bloomberg Finance LP, XTB Research

Zatímco společnosti Alphabet a Microsoft v letošním roce zatím překonaly výkonnost širšího trhu, Intelu se daří výrazně hůře. Zdroj: Bloomberg Finance LP, XTB Research

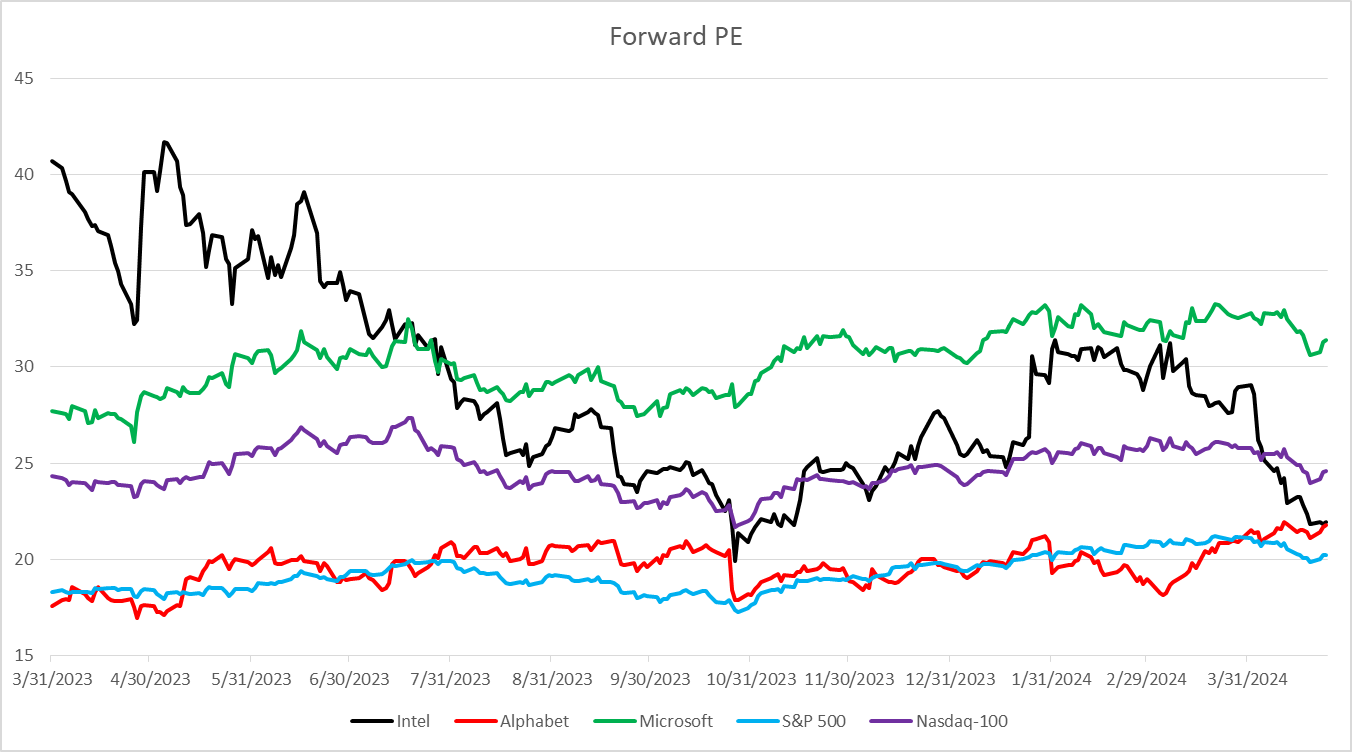

Ze tří velkých amerických technologických společností, které dnes oznamují zisk, se Microsoft jeví jako nejdražší, pokud jde o forwardový poměr P/E. Zdroj: Bloomberg Finance LP, XTB

Alphabet

Společnost Alphabet (GOOGL.US) letos zatím překonává výkonnost indexů S&P 500 a Nasdaq-100 a od počátku roku si připsala téměř 14 %. Pozornost ve zprávě Alphabet bude věnována především třem věcem - umělé inteligenci, cloudu a reklamě. Opční trhy naznačují 5,7% posun ceny akcií po zveřejnění výsledků.

Očekává se, že Alphabet vykáže více než 13% meziroční růst celkových tržeb za 1Q 2024. Očekává se, že růst cloudu zůstane silný. Ačkoli se růst tohoto segmentu s růstem jeho velikosti zpomalil, analytici očekávají, že meziroční růst tržeb z cloudu zůstane víceméně na stejné úrovni jako ve 4. čtvrtletí 2023, což je vyšší růst než růst zaznamenaný ve 3. čtvrtletí 2024.

Cloud bude bedlivě sledován, protože se jedná o nejrychleji rostoucí segment společnosti Alphabet, ale investoři budou věnovat pozornost také reklamě - největšímu zdroji příjmů společnosti. Očekává se, že společnost vykáže více než 10% růst příjmů z reklamy, což představuje zrychlení oproti 9,5 % vykázaným ve 4. čtvrtletí 2023. Pokud se to potvrdí, bude to znamenat páté po sobě jdoucí čtvrtletí zrychlujícího se růstu příjmů z reklamy.

V neposlední řadě budou pozorně sledovány také veškeré komentáře k umělé inteligenci. Ponoření do AI pomáhá pohánět růst Google Cloud, proto budou tyto dvě oblasti pravděpodobně analyzovány společně.

Očekávání za 1. čtvrtletí 2024

- Tržby: 79,04 miliardy USD (meziročně +13,3 %)

- Služby Google: 69,06 miliardy USD (meziročně +11,5 %)

- Google Advertising: 60,18 miliardy USD (meziročně +10,3 %)

- Google Cloud: 9,37 miliardy USD (+25,8 % meziročně)

- Ostatní: 372 milionů $ (+29,3 % meziročně)

- Zajištění: 96 milionů USD (+14,4 % meziročně)

- Tržby bez nákladů na pořízení provozu: 66,07 miliardy USD (meziročně +13,8 %)

- Hrubý zisk: 44,72 miliardy dolarů (meziročně +14,1 %)

- Hrubá marže: 56,9 % oproti 56,1 % před rokem

- Provozní příjem: 22,39 miliardy USD (+28,6 % meziročně)

- Služby Google: 24,3 miliardy USD (+11,8 % meziročně)

- Google Cloud: 672 milionů USD (+252 % meziročně)

- Ostatní: -1,12 miliardy dolarů

- Zajištění: -1,65 miliardy dolarů

- Provozní marže: 28,6 % oproti 25 % před rokem

- Čistý příjem: 19,6 miliardy USD (+30,2 % meziročně)

- Čistá marže: 22,4 % oproti 21,6 % před rokem

- Upravený zisk na akcii: 1,53 USD oproti 1,17 USD před rokem

- Kapitálové výdaje: 10,24 miliardy USD (+62,8 % meziročně)

Společnost Alphabet (GOOGL.US) zůstává blízko historického maxima. V první polovině dubna 2024 akcie stáhly, ale od té doby se jim podařilo téměř všechny ztráty získat zpět. Akcie se obchodují kousek pod rezistenční zónou 160 USD a silná zpráva o výsledcích za 1. čtvrtletí může cenu posunout na nové rekordní úrovně. Zdroj: xStation5

Microsoft

Společnost Microsoft (MSFT.US) letos zatím překonává index S&P 500 a Nasdaq-100. Od začátku roku si připsala více než 8 % a navázala tak na 90% rally v roce 2023. Pokud jde o nadcházející zprávu o výsledcích hospodaření, investoři se zaměří především na cloudový byznys, který je v poslední době klíčovým motorem růstu. Opční trhy předpokládají 4,8% posun ceny akcií po zveřejnění výsledků.

Očekává se, že společnost Microsoft vykáže ve fiskálním třetím čtvrtletí 2024 (kalendářní 1. čtvrtletí 2024) více než 15% meziroční růst celkových tržeb. Očekává se, že cloud zůstane největším segmentem z hlediska tržeb a hlavním motorem růstu. Očekává se, že růst tržeb v segmentu inteligentního cloudu zpomalí na přibližně 19 % meziročně z 20,3 % meziročně ve fiskálním 2. čtvrtletí 2024 (kalendářní 4. čtvrtletí 2023). Očekává se však, že bude rychlejší než 15,9% meziroční růst zaznamenaný v období před rokem. U širší kategorie příjmů z cloudu - příjmů z komerčního cloudu - se však poprvé v historii očekává zpomalení růstu pod 20 % meziročně.

Důležitým tématem zveřejnění výsledků bude umělá inteligence. Přesněji řečeno, jak ovlivní růst v cloudu Azure. Ve fiskálním 1. čtvrtletí 2024 (kalendářní 3. čtvrtletí 2023) přispěla AI k růstu Azure 300 bazickými body a ve fiskálním 2. čtvrtletí 2024 (kalendářní 4. čtvrtletí 2023) se tento příspěvek zvýšil na 600 bazických bodů.

Fiskální 3. čtvrtletí 2024 bylo také prvním celým čtvrtletím po konsolidaci společnosti Activision do společnosti Microsoft po akvizici. Očekává se, že akvizice pomohla urychlit růst tržeb, ale zároveň byla ředící pro zisk.

Očekávání 3. fiskálního čtvrtletí 2024

- Tržby: 60,88 miliardy USD (+15,2 % meziročně)

- Produktivita a obchodní procesy: 19,54 miliardy USD (meziročně +11,6 %)

- Inteligentní cloud: 26,25 miliardy dolarů (+18,9 % meziročně)

- Více osobních počítačů: 15,07 miliardy USD (+13,6 % meziročně)

- Tržby z komerčního cloudu: 33,93 miliardy USD (meziročně +19 %)

- Hrubý zisk: 42,31 miliardy dolarů (meziročně +15,2 %)

- Hrubá marže: 69,1 % oproti 69,5 % před rokem

- Provozní příjem: 25,64 miliardy USD (meziročně +14,7 %)

- Produktivita a obchodní procesy: 9,93 miliardy USD (meziročně +15 %)

- Inteligentní cloud: 11,71 miliardy USD (+23,6 % meziročně)

- Více osobních počítačů: 4,51 miliardy USD (+6,6 % meziročně)

- Provozní marže: 43,0 % oproti 42,3 % před rokem

- Čistý příjem: 21,06 miliardy USD (meziročně +15,1 %)

- Čistá marže: 34,0 % oproti 34,6 % před rokem

- Upravený zisk na akcii: 2,83 USD oproti 2,45 USD před rokem

Společnost Microsoft (MSFT.US) dosáhla v druhé polovině března 2024 nových historických maxim nad 430 USD za akcii. Později se však akcie začaly potýkat s problémy a od rekordních hodnot klesly o zhruba 8 %. Pokles byl zastaven v zóně podpory pohybující se pod hranicí 400 USD a akcie se začaly zotavovat. Poskytne zveřejnění výsledků za třetí fiskální čtvrtletí palivo pro rally na nová historická maxima? Zdroj: xStation5

Intel

Intel (INTC.US) je sice menší společností a nemusí přitahovat tak velkou pozornost jako Alphabet nebo Microsoft, ale i jeho zpráva bude bedlivě sledována. Koneckonců se jedná o jednu z nejlepších amerických polovodičových akcií. Intel letos zatím výrazně zaostává za indexy S&P 500 a Nasdaq-100, když od začátku roku klesl o více než 30 %. Opční trhy naznačují 7,4% pohyb ceny akcií po zveřejnění výsledků.

Očekává se, že Intel vykáže v 1. čtvrtletí meziroční nárůst celkových tržeb o 8,5 %, přičemž největší segment Client Computing by měl zaznamenat téměř 30% nárůst a segment Datacenter & AI by měl zaznamenat téměř 20% pokles tržeb. Velká pozornost však bude věnována podnikání Intel Foundry. Intel se snaží přetvořit na globální společnost zabývající se sléváním čipů. Foundry business je výroba čipů pro třetí strany, stejně jako to dělá TSMC. Společnost Intel získala mnoho prostředků ze zákona o čipech CHIPS na rozšíření výrobní kapacity, ale růstu brání určité překážky. Jednou z největších, která jej odlišuje od TSMC, je skutečnost, že Intel navrhuje i vlastní čipy, a to omezuje potenciál růstu jeho Foundry byznysu. Proč? Některé společnosti, jako například AMD, možná nebudou chtít využívat služeb Intel Foundry, protože by musely předat Intelu, svému přímému konkurentovi, plány svých nových návrhů. Intel však může přilákat zákazníky mezi společnostmi, které nenavrhují čipy podobné třídy a použití jako Intel. Mezi ně patří například Nvidia a Apple.

Vzhledem k tomu, že Intel označuje slévárenství za další motor růstu, budou vyhlídky tohoto segmentu bedlivě sledovány. Nicméně je třeba mít na paměti, že tento segment tvoří méně než 2 % celkových příjmů společnosti Intel a jeho růst se v druhé polovině roku 2023 zpomalil, proto bude trvat nějakou dobu, než se stane pro společnost skutečně významným.

Očekávání za 1. čtvrtletí 2024

- Tržby: 12,71 miliardy USD (+8,5 % meziročně)

- Client Computing: 7,39 miliardy USD (+28,1 % meziročně)

- Datacenter & AI: 3,45 miliardy USD (-19,2 % meziročně)

- Network & Edge: 1,35 miliardy USD (-13,8 % YOY)

- Intel Foundry: 170 milionů dolarů (+44 % meziročně)

- Mobilní oko: 372 milionů $ (-18,8 % meziročně)

- Hrubý zisk: 5,70 miliardy USD (+24,8 % meziročně)

- Hrubá marže: 44,5 % oproti 38,4 %

- Provozní příjem: 562 milionů USD (-294 milionů USD před rokem)

- Provozní marže: 4,8 % oproti -2,5 % před rokem

- Čistý příjem: 580 milionů $ (-169 milionů $ před rokem)

- Čistá marže: 4,5 % oproti -1,5 % před rokem

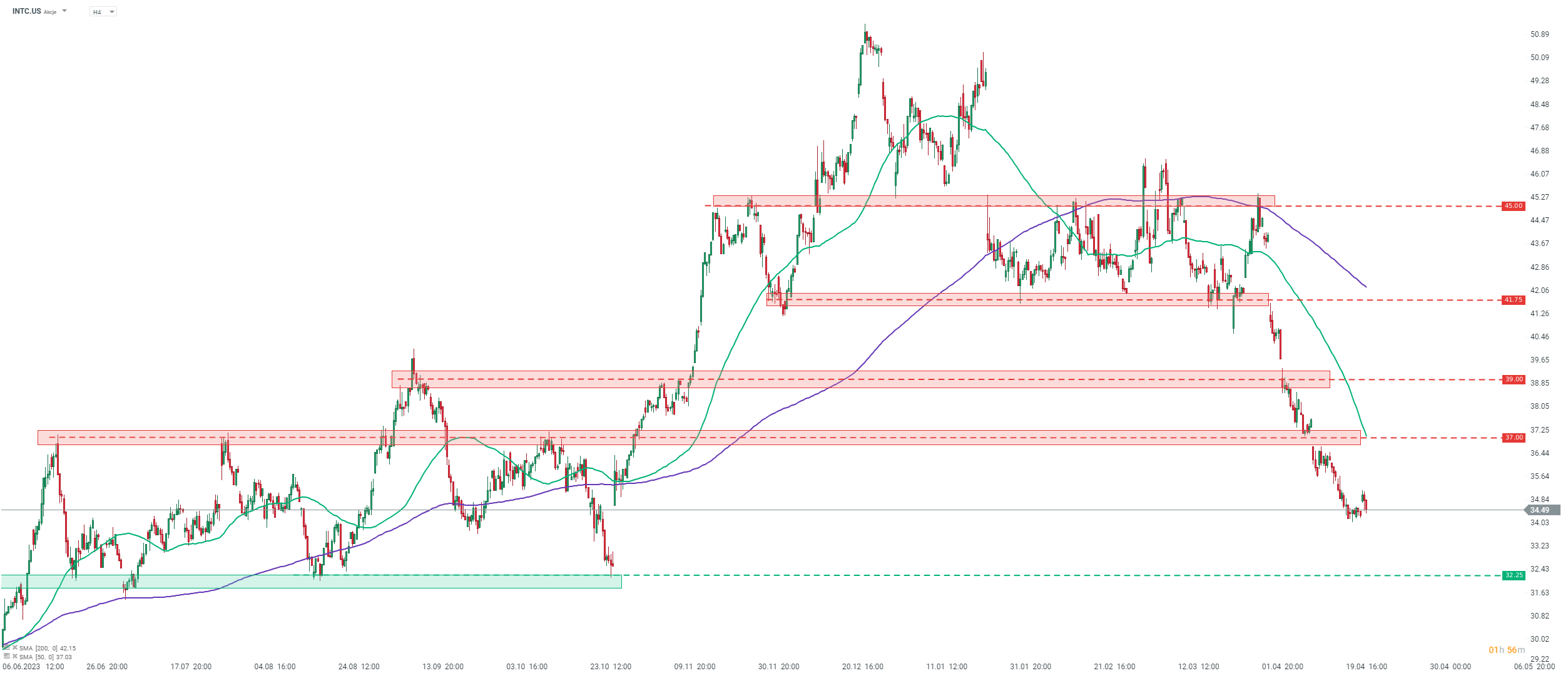

Společnost Intel (INTC.US) v letošním roce výrazně zaostává. Akcie se stále pohybovaly níže, prolomily řadu podpůrných zón a dostaly se na nejnižší úroveň za poslední půlrok. V druhé polovině dubna se však výprodej podařilo zastavit a pozitivní překvapení ve zprávě o výsledcích za 1. čtvrtletí může pomoci nastartovat korekci směrem vzhůru. Zdroj: xStation5

Společnost Intel (INTC.US) v letošním roce výrazně zaostává. Akcie se stále pohybovaly níže, prolomily řadu podpůrných zón a dostaly se na nejnižší úroveň za poslední půlrok. V druhé polovině dubna se však výprodej podařilo zastavit a pozitivní překvapení ve zprávě o výsledcích za 1. čtvrtletí může pomoci nastartovat korekci směrem vzhůru. Zdroj: xStation5

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.

Klíčová slova: Finance | Nasdaq | Apple | Akcie | Akvizice | Bloomberg | MIFID | Marže | P/E | Rally | Riziko | S&P 500 | Sentiment | Opční trhy | Výkonnost | Wall Street | Zisk na akcii | Analytici | Doporučení | USD | XTB | Indexy | Investoři | EU | Byznys | Business | Zisk | Výsledky | Ceny akcií | Obchodníci | Index | Investiční strategie | Index S&P 500 | Investiční | Investiční doporučení | Trh | Výprodej | Zpráva | Zprávy | Předpověď | Čistá marže | Hrubá marže | Provozní marže | ROCE | Tržby | Komise | Microsoft | Růst cen akcií | Podnikání | Miliardy dolarů | S&P | Ztráty | Historická maxima | Zajištění | Tesla | Příjmy | Čistý příjem | Alphabet | Očekávání | MiFID II | Podnikání na kapitálovém trhu | Výkonnost indexů | XTB Research | Kapitálové výdaje | Finanční situace | GOOGL | Edge | MSFT | Růst cen | Miliardy | Vyhlídky | INTC | Problémy | Společnost Microsoft | xStation5 | Hospodaření | Poradenství | Komunikace | Google | Trhy | Pokles | Situace | Meziroční růst | Zpomalení růstu | Výdaje | Výrobce elektromobilů | Růst | Potenciál | Výkonnost indexu S&P 500 | Výkonnost indexu | Umělá inteligence | Akcie výrobce elektromobilů | Očekávané výsledky | CL | JDE | Růst tržeb | Ceny | Společnost XTB | Pokles tržeb | Nvidia | Nařízení | Intel | Zveřejnění výsledků | INTC.US | Activision | MSFT.US | Microsoft (MSFT.US) | Pohyb ceny | AMD | Intel (INTC.US) | Alphabet (GOOGL.US) | GOOGL.US | Plány | TSMC | AI | Azure | Příjmy z reklamy | Společnosti | Globální společnost | Minulá výkonnost | Nová historická maxima | Pozornost | Meta | Meta Platforms | Společnost | 3М | Rozšíření | Miliardy USD | Upravený zisk | Společnost Intel | Společnost Meta Platforms | Společnost Meta | Indexy S&P | Marketingová komunikace | Poměr P/E | Nejrychleji rostoucí | Komise v přenesené pravomoci | Komise v přenesené pravomoci (EU) | Překážky | Vice | Společnost Alphabet | Platforms | Intel dnes | 256/2004 | Služby | Odpovědnost | S&P 500 a Nasdaq |

Čtěte více

-

Co dnes čekat od ECB?

Na dnešním zasedání ECB se sazby s velmi vysokou pravděpodobností měnit nebudou a zůstanou na 2,0 %. Klíčovou otázkou je podobně jako v případě ČNB, zda se na podzim těšit ještě na jedno snížení sazeb a nebo je dvouprocentní stanice “konečnou” v tomto cyklu snižování sazeb? V eurozóně, podobně jako v Česku, vidíme v posledních měsících kombinaci relativně solidních čísel z reálné ekonomiky ukazujících na relativní odolnost hospodářství vůči stávající úrovni amerických cel. -

Co dnes čekat od ECB?

Dnešní den patří ECB. Značná část trhu počítá s tím, že centrální bankéři natáhnou politiku kvantitativního uvolňování (QE) za horizont března 2017. My jsme opatrnější a v hlavním scénáři (pravděpodobnost 60 %) předpokládáme, že ECB dnes trhy zklame a ponechá měnovou politiku bez výraznějších změn. -

Co dnes čekat od Janet Yellen?

Trhy si dnes dopoledne užívaly korekci a pokles rizikové averze. Americký dolar korigoval alespoň malou část propadů, ... -

Co dnes čekat od NFP? Analýza EUR/USD, AUD/CAD

Hlavní událostí dnešního dne budou data z trhu práce USA. Analytici podle průzkumu agentury Reuters očekávají, že USA v březnu... -

Co dnes můžeme čekat od makroekonomických dat USA? ADP, HDP, FOMC, analýza USD

Včera večer promluvil americký prezident Barack Obama, jenž se přidal k Evropské unii v rozšíření sankcí v... -

Co dnes můžeme čekat od zasedání americké centrální banky?

Počet nově započatých staveb domů se v listopadu v USA po delší době vrátil nad milionovou hranici, když posílil ... -

Co dnes můžeme čekat od zasedání ECB?

Evropská centrální banka (ECB) dnes zveřejnění rozhodnutí o úrokové sazbě. Nadále se očekává zachování sazby reko... -

Co dnes očekávat od Bank of England?

Bank of England měla původně oznámit své rozhodnutí o měnové politice minulý týden ve čtvrtek ve 13:00. Rozhodnutí se však o týden zpozdilo kvůli úmrtí královny Alžběty II. a národním smutku. Bank of England již na svém předchozím zasedání varovala, že očekává, že britská ekonomika v posledním čtvrtletí roku 2022 přejde do recese a že tato skutečnost ji neodradí od zvyšování sazeb v boji proti inflaci. -

Co dnes očekávat od Bank of England❓

Bank of England má dnes ve 13:00 oznámit své další rozhodnutí o měnové politice. Neočekává se, že by banka snížila sazby, ale význam zasedání vzrostl včera, kdy údaje o CPI ve Spojeném království za květen ukázaly, že celková inflace poprvé od roku 2021 dosáhla 2% cíle. Pojďme se podívat, co se od dnešního zasedání BoE očekává a co je na něm oceněno. -

Co dnes očekávat od Fedu?❓

FOMC oznámí rozhodnutí dnes ve 20:00. Jestřábí překvapení od běžně holubičí ECB ukázalo, že centrální banky opravdu nežertují se snahou porazit inflaci. Dočkáme se však dnes večer podobně jestřábího překvapení Fedu? Nebo zůstane americká centrální banka ve svých starých kolejích i navzdory zhoršující se makroekonomické situaci? -

👁🗨Co dnes večer očekávat od Fedu❓

Inflace v USA je nejvyšší za posledních takřka 40 let na úrovni 7 %. V těchto výšinách si už ani Fed nedovolí tvrdit, že se jedná pouze o dočasný fenomén. Ať už je za změnou narativu Fedu jakýkoliv důvod (ekonomický či politický), tak se zdá, že americká centrální banka začala konečně brát problematiku inflace vážně. A to znamená utahování měnové politiky. Po výrazné rally na akciích a kryptoměnách, kterou podpořil masivní přiliv likvidity z centrálních bank, jsme se dostali do období, kdy se začíná likvidita pomalu stahovat. Není tak vůbec překvapením, že jsou trhy nervózní. Co dnes můžeme čekat od guvernéra Fedu Powella? -

Co dnes večer očekávat od Fedu?

FOMC dnes zveřejní rozhodnutí o sazbách (20:00) a guvernér Powell vystoupí o 30 minut později na tiskové konferenci. Zde prezentujeme 3 hlavní body, na které by se měli obchodníci zaměřit. -

Co druhá vlna udělá s ekonomikou. Může zlevnit zejména méně atraktivní nemovitosti

Závažná druhá vlna pandemie připraví českou ekonomiku až takřka o bilion korun, veřejnou kasu pak o minimálně o další desítky miliard. Měla by ale i své pozitiv, i když jak pro koho. Třeba by zlevnila některé nemovitosti. -

Co ekonomům vadí na elektromobilitě? Rozhodně ne elektromobilita jako taková

Neexistuje jediný opravdu protržně smýšlející ekonom, který by odsuzoval elektromobilitu jako takovou. Nebo jakoukoli jinou technologickou změnu. -

Coeur Mining kupuje New Gold za 7 miliard USD, reaguje na rekordní růst cen zlata

Společnost Coeur Mining, americký těžař drahých kovů, oznámila akvizici kanadské firmy New Gold Inc. v rámci transakce v hodnotě 7 miliard USD, která proběhne zcela formou výměny akcií. Tento krok přichází v době, kdy cena zlata dosahuje historických maxim nad 4 000 USD za unci, což zvyšuje atraktivitu těžařských aktiv a těžebních projektů. -

Co euro v příštím týdnu čeká?

Poptávka po euru dál pozvolna klesá, což odpovídá současnému vlnovému patternu. Ekonomické pozadí občas působí proti růstu amerického dolaru, což brzdí konstrukci vlny 3 neboli C. Hodnoty dvou relativně důležitých zpráv byly v pátek slabější, než trh očekával, takže účastníkům trhu bránily prodávat instrument EUR/USD. Proto je velmi důležité rozumět nadcházejícímu zpravodajskému pozadí a tomu, co od něho očekávat. -

Coface Barometr rizik zemí a odvětví za 2. čtvrtletí 2023: Ztracené iluze a velká očekávání

Rok 2023 začal s velkými očekáváními, ale s největší pravděpodobností se optimismus, s nímž do něj některé ekonomiky vstupovaly, nenaplní. První polovina roku utvrdila společnost Coface, která je globálním lídrem v pojištění pohledávek firem a obchodních rizik, v jejích předpokladech: inflace se ve vyspělých zemích bezbolestně nevrátí ke svému 2% cíli; centrální banky do konce roku „kormidlem neotočí"; a pouhé zrušení zdravotních omezení neumožní Číně hrát roli motoru světové ekonomiky. Do popředí se také vrátily dvě zásadní věci: přístup k dostatku levné energie zůstává pro fungování globální ekonomiky klíčový a měnová politika má přímější vliv na ocenění aktiv a finanční stabilitu než na spotřebitelské ceny. -

COFFEE klesá o 2 % kvůli novým odhadům produkce a zpožděné regulaci v EU ☕️ 📉

Futures na COFFEE dnes klesly o 2 % a propadly se pod 100denní exponenciální klouzavý průměr (EMA100; tmavě fialová), protože předpovědi produkce v Brazílii a regulační vývoj v EU dále zmírňují obavy o nabídku. -

COFFEE získává 2 % kvůli riziku nedostatku dodávek, když v Brazílii udeří chladné počasí 📈

Ceny futures na kávu na burze ICE dnes rostou o více než 2 %, protože obchodníci váží na rostoucí poptávku, vyšší náklady na dopravu a chladnější počasí v Brazílii, největší zemi produkující kávu na světě (1/3 celosvětové nabídky). -

COFFEE ztrácí 2 % z důvodu očekávaných dešťů v Brazílii 📉

Přeháňky na většině brazilského území mají být v příštích dnech stále nepravidelné, ale jak uvedla agentura Bloomberg, příští týden lze na jihovýchodě Brazílie pozorovat rozsáhlé srážky, které dosahují oblastí produkujících kávu. Tyto podmínky by měly přinést úlevu po dlouhém období sucha a vysokých teplot, které poškozují výnosy plodin arabiky.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Swingové obchodování Nasdaqu 6.2.2026

Swingové obchodování EUR/USD 6.2.2026

Swingové obchodování bitcoinu 6.2.2026

Swingové obchodování zlata 6.2.2026

Intradenní Price Action patterny na AUD/USD 6.2.2026

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Swingové obchodování Nasdaqu 6.2.2026

Swingové obchodování EUR/USD 6.2.2026

Swingové obchodování bitcoinu 6.2.2026

Swingové obchodování zlata 6.2.2026

Intradenní Price Action patterny na AUD/USD 6.2.2026

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Forexové online zpravodajství

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Philip Morris International zveřejnil výhled očištěného zisku na akcii pro rok 2026 nad odhady

Spotřebitelská důvěra podle UniMichigan stoupla

Forex: Koruna silnější, euro bez výraznějších změn

Týden na akciových trzích: Pražský i evropský index rostly, v USA došlo ke korekci

US100 posiluje po zveřejnění zprávy University of Michigan 🗽Nvidia roste o 5 %

Geopolitický briefing (06.02.2026): Je Írán stále rizikovým faktorem?

✅ Výsledky Amazon: smíšená čísla, akcie oslabují o 10 %

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Philip Morris International zveřejnil výhled očištěného zisku na akcii pro rok 2026 nad odhady

Spotřebitelská důvěra podle UniMichigan stoupla

Forex: Koruna silnější, euro bez výraznějších změn

Týden na akciových trzích: Pražský i evropský index rostly, v USA došlo ke korekci

US100 posiluje po zveřejnění zprávy University of Michigan 🗽Nvidia roste o 5 %

Geopolitický briefing (06.02.2026): Je Írán stále rizikovým faktorem?

✅ Výsledky Amazon: smíšená čísla, akcie oslabují o 10 %

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Philip Morris International zveřejnil výhled očištěného zisku na akcii pro rok 2026 nad odhady

Stříbro prudce roste o 5 % 📈

GBP/USD – Denní pohled 2.4.2014

Korekce optimismu aneb trh si všiml dnešních špatných zpráv

Forex: Koruna zůstává v blízkosti úrovně kurzového závazku

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

Denní analýza indikátorů páru EUR/USD na 18. února

Týden technicky - Dolar v těžké defenzívě bude napravovat zaváhání, SPX stojí na prahu letošních maxim

Okénko trhu - Kurzarbeit v Německu využívá rekordní počet zaměstnanců

Fed v otázce zvyšování sazeb nerozhodný. Ropa stále roste.

Philip Morris International zveřejnil výhled očištěného zisku na akcii pro rok 2026 nad odhady

Stříbro prudce roste o 5 % 📈

GBP/USD – Denní pohled 2.4.2014

Korekce optimismu aneb trh si všiml dnešních špatných zpráv

Forex: Koruna zůstává v blízkosti úrovně kurzového závazku

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

Denní analýza indikátorů páru EUR/USD na 18. února

Týden technicky - Dolar v těžké defenzívě bude napravovat zaváhání, SPX stojí na prahu letošních maxim

Okénko trhu - Kurzarbeit v Německu využívá rekordní počet zaměstnanců

Fed v otázce zvyšování sazeb nerozhodný. Ropa stále roste.

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový index. Proč jej sledovat a jak může pomoci traderovi?

Jak vést obchodní deník: Praktické tipy

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

TOP 7 zbrojařských akcií s potenciálem růstu

Svět kryptoměn: Podrobný výzkum

Měnící se fundament na EUR/USD a jeho stálá cena

Technická analýza měnových párů NZD/USD, AUD/CAD a USD/CHF

Elliottova vlnová teorie pro měnové páry AUD/USD, NZD/USD a CAD/CHF

Hodnocení MOS

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový index. Proč jej sledovat a jak může pomoci traderovi?

Jak vést obchodní deník: Praktické tipy

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

TOP 7 zbrojařských akcií s potenciálem růstu

Svět kryptoměn: Podrobný výzkum

Měnící se fundament na EUR/USD a jeho stálá cena

Technická analýza měnových párů NZD/USD, AUD/CAD a USD/CHF

Elliottova vlnová teorie pro měnové páry AUD/USD, NZD/USD a CAD/CHF

Hodnocení MOS

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Nástroje pro preciznější scalping

Daně z tradingu a investic - jak danit zisky jako trader a investor

3 věci ke zvážení, když chcete trefovat vrcholy a dna

Rozvíjejte svou trpělivost v tradingu

Technická analýza: Jak využívat oscilátory?

Umělá inteligence (AI) v tradingu: Praktické využití pro tradery

Equity a výpisy účtů členů VIP zóny

Technická analýza v praxi: Obchodování formace vlajka (1. část)

Hlavní ekonomické události v roce 2017

RSI Strategie: Tajemství úspěšného tradingu

Nástroje pro preciznější scalping

Daně z tradingu a investic - jak danit zisky jako trader a investor

3 věci ke zvážení, když chcete trefovat vrcholy a dna

Rozvíjejte svou trpělivost v tradingu

Technická analýza: Jak využívat oscilátory?

Umělá inteligence (AI) v tradingu: Praktické využití pro tradery

Equity a výpisy účtů členů VIP zóny

Technická analýza v praxi: Obchodování formace vlajka (1. část)

Hlavní ekonomické události v roce 2017

Tradingové analýzy a zprávy

Forex: Dolar posiluje po příznivých údajích o lednovém vývoji trhu práce v USA

Forex: Koruna zpevnila k euru i dolaru

EUR/USD - Intradenní výhled 6.2.2026

Forex sentiment 9.12.2025

Upozornění na nabídku obchodování přes platformu Finprime.pro

WSJ: Firmy přistupují k podpoře diverzity jinak v Evropě i v USA

Swingové obchodování GBP/JPY 4.7.2025

Cena bitcoinu se vyšplhala na roční maximum nad 31.000 USD

Kypru kvůli ruské krizi hrozí delší recese

Velké technologické firmy z USA investují stovky miliard USD do AI

Forex: Dolar posiluje po příznivých údajích o lednovém vývoji trhu práce v USA

Forex: Koruna zpevnila k euru i dolaru

EUR/USD - Intradenní výhled 6.2.2026

Forex sentiment 9.12.2025

Upozornění na nabídku obchodování přes platformu Finprime.pro

WSJ: Firmy přistupují k podpoře diverzity jinak v Evropě i v USA

Swingové obchodování GBP/JPY 4.7.2025

Cena bitcoinu se vyšplhala na roční maximum nad 31.000 USD

Kypru kvůli ruské krizi hrozí delší recese

Velké technologické firmy z USA investují stovky miliard USD do AI

Témata v diskusním fóru

Praktické okénko – poslední letošní obchod se příliš nepovedl

Obrat na EUR/USD

Price Action Trading Jakuba Hodana

Bitcoin

Výběr z nedělní přípravy: EUR/USD, USD/CAD a GBP/CHF

EUR/USD podle Elliotta 29.12.2010

Ludvík Turek (CzechWealth) – negativní zkušenost

Broker na obchodování indexů (CFD´s nebo spreadbetting)

Začátek prázdnin v býčím módu

EUR/USD

Praktické okénko – poslední letošní obchod se příliš nepovedl

Obrat na EUR/USD

Price Action Trading Jakuba Hodana

Bitcoin

Výběr z nedělní přípravy: EUR/USD, USD/CAD a GBP/CHF

EUR/USD podle Elliotta 29.12.2010

Ludvík Turek (CzechWealth) – negativní zkušenost

Broker na obchodování indexů (CFD´s nebo spreadbetting)

Začátek prázdnin v býčím módu

EUR/USD