Ze zkušeností mnoha obchodníků vyplývá, že strategie, indikátory a metody hodnocení rizik, realizovany vlastními sílami v populárních obchodních terminálech bohužel nejsou schopny dlouhodobě a úspěšně produkovat zisk a omezovat ztráty. Většina z nich ( i třeba založena na adekvátní a zajímavé koncepci ) je v praxi s časem naprosto nepoužitelná. Lidé hledají komplikované indikátory, snaží se nacpat do MT4 nejabsurdnější věci, programují vlastní EA advisory, kupují za poctivě vydělané peníze nejrůznější blbosti ... Proč tohle všechno má velkou popularitu a tak nízký faktický výsledek ?

Ze zkušeností mnoha obchodníků vyplývá, že strategie, indikátory a metody hodnocení rizik, realizovany vlastními sílami v populárních obchodních terminálech bohužel nejsou schopny dlouhodobě a úspěšně produkovat zisk a omezovat ztráty. Většina z nich ( i třeba založena na adekvátní a zajímavé koncepci ) je v praxi s časem naprosto nepoužitelná. Lidé hledají komplikované indikátory, snaží se nacpat do MT4 nejabsurdnější věci, programují vlastní EA advisory, kupují za poctivě vydělané peníze nejrůznější blbosti ... Proč tohle všechno má velkou popularitu a tak nízký faktický výsledek ?

Popularita je dána dostupností a širokou oblastí pro výzkum. Faktický výsledek v mém pojetí – zajištění stability působení (stabilita - délka trvání více než 12, 24 a více měsíců). Prakticky “životní fáze” MOS (mechanického obchodního systému) je:

1). Myšlenka, opodstatnění + vývoj ( kód )

2). Krátkodobý testing na historických datech ( testovací období )

3). Testování ne dému

Výsledky jsou představovány následujícími parametry:

- - Koeficient výnosnosti ( profit factor )

- - Maximální ztráta ( maximum drawdown )

- - Průměrný výnos ( expected payoff )

Všechny tyto hodnoty se ale týkají testovacího období a jsme u prvního omylů „vývojářů“ geniálních MOSů. Osobně neznám žádný MOS, který by mohl s výsokou mírou pravděpodobnosti předpovídat chování těchto hodnot v budoucím období. Předpokládá se inteligentním vývojařem, že v průměru budou dosaženy podobné výsledky jak na testovacím období. A to je omyl.

Je to správná úvaha ve vztahu ke koeficientu výnosnosti. Ale naprosto nesprávná ve vztahu k maximální možné ztrátě. Maximální možná ztráta mimo jiné závisí také na délce obchodování. Vzpomeňme si na statistiku. Pravděpodobnost toho, že hodíme minci a dostaneme „orla“ se rovná 0.5. Teoreticky můžeme dostat „orla“ 100, 200 nebo i 1000x za sebou. Pravděpodobnost takových údalosti definuje Bernoulího schéma (binomické rozdělení). Dobře víme ale, že v praxi za úspěšnou sérii přijde jednou seriozní ztráta. V našich sílách je pouze úpravou počateční pravděpodobnosti zastavit možné ztráty do přijatelné hranice.

Je známo, že pro hodnocení rizik potřebujeme vědět kromě průměrných hodnot také intervaly důvěry, rozptyl hodnot, nejlepší a nejhorší možné hodnoty průměrných charakteristik. Např., slušnému traderovi asi těžko vyhoví MOS, schopný „vydělat“ za určité období 300%, ale počítající s možnou ztrátou -100%. Takový MOS může první 2-3 období produkovat fantastický zisk , ale ve 4 všechno ztrátit. Ztráta může klidně přijít i v prvním období. Takových případů je bohužel drtivá většina s jednou poznámkou : „účastnici“ vám to nikdy neřeknou, protože preferují o neúspěších mlčet.

A hned je potřeba upozornit na další hloupost, která se bohužel objevuje velmi často. Nejenom v prostředí nováčku, ale i mezi zkušenými lidmi panuje stereotyp, že pro okamžité zastavení ztrát a pro zachránění dřivejšich zisků je potřeba občas vybírat peníze z účtu. Faktický se jedná o vyvedení peněž z obchodování. Je to racionální úkon pokud vyvedené prostředky trader hodlá okamžitě investovat třeba do jiného podnikání nebo chce koupit hned konkrétní produkt / službu. Pokud ale je chce pouze vložit do banky pak je to špatně. V bance při nejlepším nedojde k jejich znehodnocení inflací. Každopádně při úměrné ztrátě trader bude muset pak zase nabít svůj účet a když ne těmito prostředky – tak jinými ( půjčka, vyvedení z jiného podnikání, alternativní zdroje ). Tak v čem je rozdíl jestli to ztratí najednou nebo postupně ? Asi jenom v tom, že je psychologicky únosnější ztrácet pomalu, než najednou...

Základními charakteristikami jakéhokoliv obchodování je norma zisku a ztrát. Normou zisku rozumím procentuální růst depozitu za období 1 roku ( % ročního zisku ) při jednotné politice volby objemu obchodovatelných prostředků.

Podívejme se na příklad obchodování určitého MOSu za testovací období ( сelý rok 2007 ). Příklad není příliš realistický ( zaokrouhlené hodnoty zisku a ztrát, absence dalších informací ), nicméně bohatě stačí k vysvětlení základní myšlenky.

Datum zavření pozice | Výsledek v USD |

1.2.2007 | -5000 |

5.2.2007 | 10000 |

11.2.2007 | -10000 |

5.3.2007 | 5000 |

7.3.2007 | 10000 |

26.3.2007 | 10000 |

14.5.2007 | -5000 |

19.5.2007 | -5000 |

21.6.2007 | 10000 |

3.8.2007 | 5000 |

5.9.2007 | -10000 |

15.11.2007 | 10000 |

2.12.2007 | -5000 |

7.12.2007 | 10000 |

Čistý zisk za rok 2007 je 30 000 USD , maximální ztráta – 10 000 USD, podíl ziskových operací – 57%, koeficient výnosnosti – 1.75, průměrný výnos – 2143 USD.

Můžeme očekávat v roce 2008 podobné výsledky ? Skutečnost, že čistý výnos by se měl pohybovat někde kolem 30 000 USD je spravedlivým očekáváním. Je jasno, že v reálu ta hodnota bude nižší nebo vyšší než průměrná hodnota. Ale přesně nakolik se odkloní od střední hodnoty jen tak nepůjde předpovědět. Právě z hlediska komplikovanosti této úlohy nikdo ji neřeší ...Alespoň v populárních obchodních terminálech funkce pro její řešení neexistuje.

Ještě komplikovanější to je s maximální ztrátou. Pomocí diskrétního rozdělení se podívejme na hodnocení pravděpodobnosti hodnot zisku.

Hodnota zisku v USD | Hodnocení pravděpodobnosti hodnoty zisku |

10000 | 0.43 |

5000 | 0.14 |

-5000 | 0.29 |

-10000 | 0.14 |

Pokusme se to zjednodušit a předpokládejme, že pravděpodobnost hodnoty zisku nezávisí na hodnotách předchozích zisků. V realitě to tak není, ale pro demonstraci myšlenky si to můžeme dovolit. Teorie pravděpodobnosti praví, že pravděpodobnost společného uskutečnění dvou nezávislých událostí se rovná součinu pravděpodobností těchto událostí. Tzn., že pravděpodobnost toho, že po obchodu s výsledkem -5000 USD realizujeme obchod s výsledkem -10000 USD se rovná 0.29*0.14 = 0.04. Nelze zapomenout též i na zpětnou možnost – nejprve -10000 USD, teprve pak -5000 USD. Oba tyto případy pravděpodobnosti dávají pravděpodobnost maximální ztráty, přesahující 15000 USD jako >0.08 ( 2 ku 25 ). Ve skutečnosti to číslo je hodně snížené. Přece nepočítali jsme s možnosti realizaci posloupností typů „-5000, -5000, -5000“ nebo „-10000, 5000, -5000, -5000“ atd. Úplný soupis všech takových možností dává ve finále pravděpodobnost 0.74 ( 37 ku 50 ). Fakticky, ztrátu, vyšší než 15000 USD můzeme považovat za samozřejmost. Chytnout ztrátu vyšší, než 20000 USD můžeme s pravděpodobnosti tentokrát 0.51 ( něco nad 2 ku 1 ). Pokud faktické charakteristiky obchodování se nezmění , pak pravděpodobnost ztráty vyšší 20000 USD za 3-leté období se rovná 0.88 ( 22 ku 25 ), tzn., že fakticky jistě dostaneme ztrátu, 2x vyšší než maximální ztráta za minulý rok...Co se tedy dá považovat za skutečnou maximální ztrátu ? Různé metody matematické a statistické analýzy ukazují, že pravděpodobnost v příštím roce dostat maximální ztrátu, vyšší 85 000 USD se rovná 0.001 ( 1 ku 1000 ).

I když forex se časem mění, politika volby přijatelné míry rizika může zůstávat neměnná. Budoucí obchodní období může být krátké ( 6 - 12 měsíců ) s tím, že po něm MOS bude restrukturalizován dle nové reality. Ale při tvorbě MOS je opravdu potřeba modelovat skutečnost neměnnosti zákonu forexu v průběhu dlouhého časového období. Třeba na 100 let dopředu. Například připouštíme pravděpodobnost úplné ztráty depozitu v příštím roce jako 0.01. To vypadá, že to je poměrně nízká pravděpodobnost, že ( 1 ku 100 ) ? Ale při permanentní volbě takové míry rizika pravděpodobnost ztráty depozitu v průběhu příštích 10 let se už bude rovnat 0.1 ( 1 ku 10 ). Tohle se už těžko dá považovat za přijatelnou míru rizika, ovšem pokud nemáte potřebu rychle a hodně vydělat ( prodělat ). Skutečně hodně - daleko víc, než máte teď. Pro modelový příklad pravděpodobnost toho, že chytneme ztrátu vyšší 85000 USD za 100 let obchodování je 0.1 ( 1 ku 10 ). Tzn., reálná maximální ztráta je víc než 8x větší, než maximální ztráta, kterou jsme odpozorovali za jeden z dřívějších roků.

Z toho vyplývá, že musíte mít na depozitu minimálně 90000 USD pořád za podmínky, že se držíte v obchodech stejného objemu jako v minulém roce. Jenom tohle vám může garantovat nemožnost bankrotu s přijatelnou úrovni pravděpodobností. V tomhle případě průměrná norma zisku obchodní strategie se bude rovnat 100x30000/90000 = 33%. Ve skutečnosti to není vůbec špatný výsledek. Jen tak mimochodem ROE České spořitelny za rok 2008 bylo 26,3 %, meziroční nárůst zisku v porovnání s rokem 2007 30,2 %. Ale zkuste založit vlastní společnost typu ČS ... Brknout Davidu Haškovi z XTB a otevřít si účet na forexu je o hodně jednodušší.

"Zklamání" z takto "skromných" čísel je mnohdy výsledkem nafouknuté informační bubliny, existující kolem forexu. Reklamy různých podnikavců slibují 100% a víc ročního zisku a zabírá to. Lidé nejsou ochotni metodicky studovat statistiku svého působení na forexu, preferují rychle zapomínat na neúspěchy, ale dobře pamatují ziskové obchody. Trader se radši podílí se svými kolegy o zdařeném obchodu, než o nepovedeném. Takový "informační filtr" vytváří mýty a fámy. Ale zkuste se zamyslet kolik asi nehloupých a velmi bohatých lidí konstruují a prodávají automobily, vytvářejí SW, výdavají půjčky s trochu větším úrokem než úrok na depozitech atd. - a to všechno kvůli "skromným" 8-12% čistého ročního zisku. Z nějakého důvodu všichni tito lidé nespěchají nechat svůj byznys a jít za extrémními zisky na forex.

...Podívejme se na hranici možného čistého zisku v příštím roce. Úplně stejnou metodou kombinací variant vývoje procesu obchodování s přihlížením k jejich pravděpodobnosti zjistíme, že pravděpodobnost dosažení čistého zisku menšího -5000 USD ( ztráty větší 5000 ) se rovná 0.1 ( 1 ku 10 ). Tzn., neočekávejme, že každý rok skončíme se ziskem. Nicméně pravděpodobnost dosažení většího než 65000 USD zisku ( tzn. +70% ročního zisku ) se také rovná 0.1 ( 1 ku 10 ). Jak je vidno rozptyl hodnot možného ročního zisku je velký. Pří třeba 10-letém obchodování můžeme pozorovat pouze neústalé "vzlety" a "pády". A pouze přísná statistická analýza může dát odpověď zda máme životaschopnou obchodní strategii či nikoliv. Bez statistiky trader bude po každém neúspěchu hledat novou strategii, zase spoléhat na technickou analýzu a pak ji nechávat, začínat víc věřit fundamentální a potom se opět zklamat, a tak pořád chodit kolem a ve skutečnosti se nepřibližovat optimální investiční činnosti.

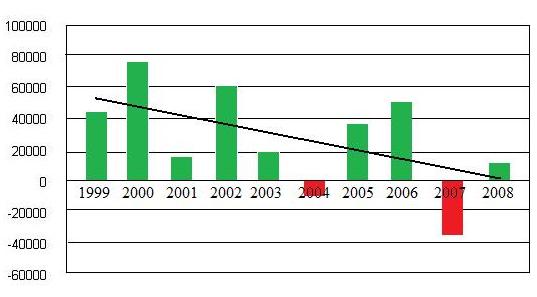

Na obrázku dole je možný vývoj 10-letého obchodování dle parametrů a norem, které jsme probírali. Rok 2004 a 2007 jsou ztrátové, ale období 1999-2003 absolutně náhodně vyšlo ziskovým a úspěšnějším než také ziskový rok 2008. Ne příliš zkušený v otázkách statistiky trader pravděpodobně namaluje lineární trend, zmapuje jeho negativní náklon a z toho usoudí, že efektivita jeho OS se rychle snižuje. Ve skutečnosti statistická efektivita OS je v průběhu všech 10 let neměnná....Nemám nic proti analýze trendů, ale nelze věřit lineární 10-bodové regresi s takto malou hodnotou. Tenhle příklad ilustruje, že je potřeba se chovat hodně opatrně vůči trendům pří strategickém rozhodování.

Na rozdíl od modelového příkladu v reálu je potřeba daleko víc obchodních příběhů za daleko delší časové období pro pevné hodnocení. Je potřeba hodnotit nejenom rozptyly hodnoty zisku ale i jiné závislosti. Provést analýzu takto velkého počtu dat vyžaduje znalosti a existenci seriozního programového SW. Vzhledem ke komplikovanosti a výpočetní složitosti těchto analýz nelze očekávat, že tu funkci zvládnou populární obchodní terminály. Vždyť oni existují primárně pro něco jiného...

P.S. Nehodnotím samotnou podstatu OS FAPturbo a "soudruhů". Ale dostupné výsledky umožňují analyzovat na poměrné efektivní úrovni...

P.P.S. Nemám nic proti "domácím" EA advisorům a zoufalcům, vyvíjejícím v MT4 vlastní algoritmy a říkajícím tomu "MOS" nebo dokonce i "AOS", úspěšným "vyvojařům" jejich úspěchu jenom přeji.

Hodně ziskových obchodů srdečně přeji!