Ticker Tape by TradingView

Swiss Life Hypoindex srpen 2025 Prázdniny hypotékám nepřejí: průměrná sazba opět nad pěti procenty, výjimky ale zůstávají

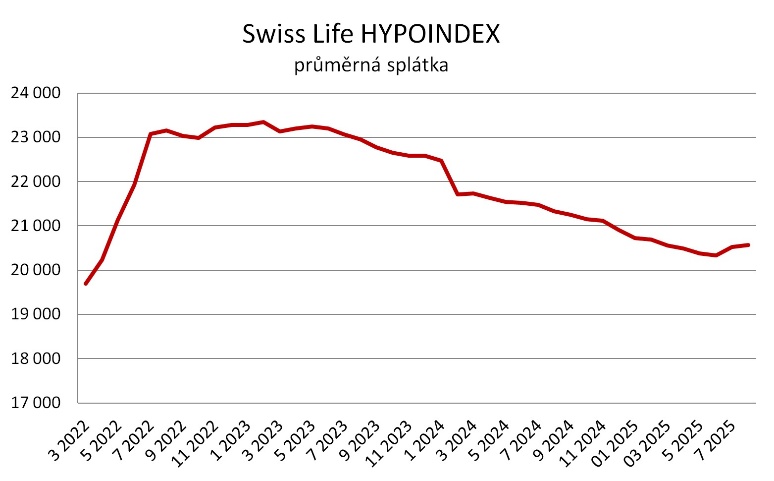

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,05 % p. a. činila v srpnu 20 730 korun.

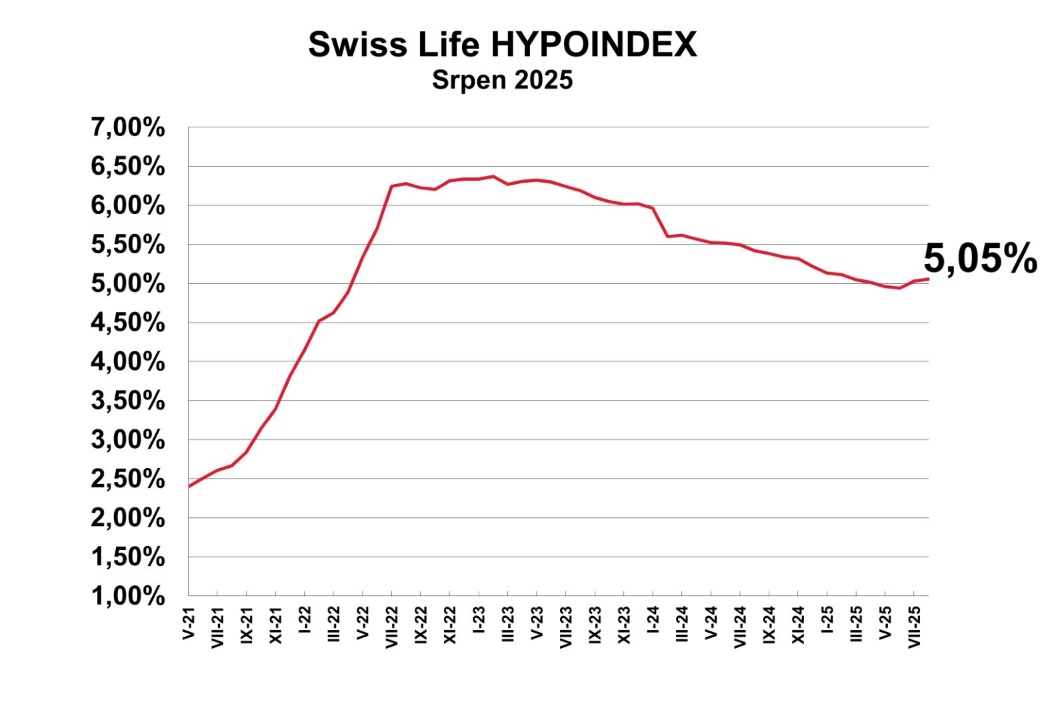

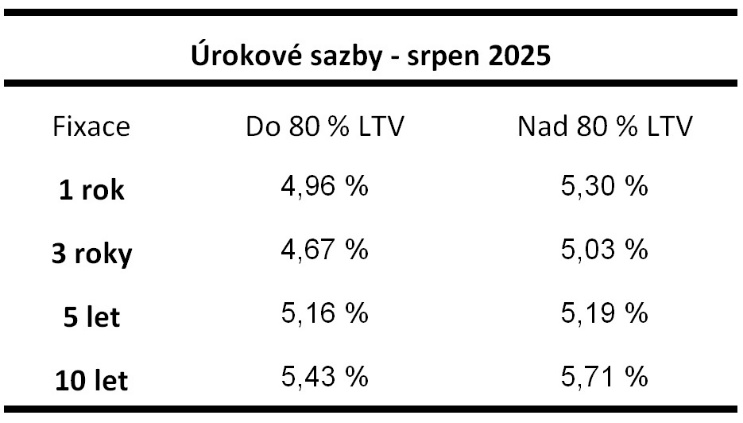

Úrokové sazby hypotečních úvěrů se podle Swiss Life Hypoindexu pod hranicí pěti procent udržely jen dva měsíce – v květnu a červnu, přesně po třech letech. Letošní prázdniny ale hypotékám nepřejí: průměrné nabídkové sazby se v červenci i srpnu vrátily nad pětiprocentní hranici a v srpnu přidaly další dva bazické body na 5,05 %. U tříleté fixace s LTV do 80 % lze však podle Swiss Life Hypoindexu stále získat hypotéku za 4,67 %.

„Hypoteční sazby u některých bank v průběhu července opět mírně vzrostly a potvrdily tak mírně rostoucí trend z předchozích měsíců. Průměrná sazba nově sjednaných hypotečních úvěrů podle Swiss Life Hypoindexu stoupla z 5,03 % z počátku července na srpnových 5,05 %. Jde o druhý nárůst v řadě po minimu 4,94 % z počátku června 2025,“ uvedl Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Nepodléhejme však panice – červnová sazba byla nejnižší od dubna 2022, kdy činila 4,88 %. Současný mírný růst tak stále znamená, že sazby se drží na úrovni, kterou měly naposledy na jaře 2022. „Na první pohled se může zdát, že éra levnějších hypoték se opět vzdaluje, při podrobnějším pohledu je však patrná značná rozmanitost nabídky mezi jednotlivými bankami,“ komentuje Jiří Sýkora.

Swiss Life Hypoindex srpen 2025

Zdroj: Swiss Life Hypoindex

Na trhu tak sílí nový trend: rychlé vyjednávání

Zatímco průměrná sazba mírně roste, některé banky stále nabízejí hypotéky výrazně pod hranicí 4,5 %. Například u hypotéky s pětiletou fixací je i v srpnu možné najít sazby již od 4,14 %. „Nabídka se však rychle mění a klienti, kteří chtějí takové individuální akce využít, musí jednat rychle a být připraveni. Banky navíc posuzují rizikový profil klientů odlišně, což dále prohlubuje rozdíly v jejich nabídkách,“ radí Jiří Sýkora.

Z pohledu klientů jde nyní o jednu z posledních příležitostí, jak získat hypotéku za podmínek jarních akčních nabídek bank, kdy šly se sazbami dolů. Otázkou však zůstává, zda současné signály růstu sazeb skutečně představují změnu trendu ve vývoji, nebo si banky pouze připravují půdu pro případné zlevňování v rámci podzimních akčních nabídek.

„Vzhledem k nejistotě ohledně dalšího vývoje sazeb – a zpomalující ochotě ČNB snižovat repo sazbu – se stále více žadatelů přiklání k fixacím na tři či pět let, kde lze dosáhnout přijatelných podmínek. Na trhu tak sílí nový trend: rychlé vyjednávání a zajištění úroků ještě před jejich možným zpřísněním,“ komentuje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Budeme si muset zvyknout na hypoteční sazby kolem 4,5 %

„Hypoteční sazby na českém trhu podle našich očekávání přešlapují na místě. Stejně jako rozhodnutí ohledně snižování sazeb ze strany centrálních bank, ať již České národní banky, tak i amerického Fedu. Obě instituce mají vliv na sazby hypoték na českém trhu. V blízké době tak nelze očekávat výrazné rozuzlení, kam se budou dále ubírat,“ komentuje Tom Kadeřábek, vedoucí produktového oddělení Swiss Life Select.

Vzhledem k nejistotě v geopolitickém vývoji, Trumpovým clům a jejich dopadům na jednotlivé ekonomiky se dlouhodobé úrokové sazby, od nichž se odvíjí cena hypotečních úvěrů, pravděpodobně nebudou výrazně snižovat. „Neočekávám, že by americká administrativa zaujala pevný směr a přestala destabilizovat trhy a ekonomiky svými často velmi kontroverzními kroky – například snahou o odvolání předsedy Rady guvernérů americké centrální banky Jeromea H. Powella nebo náhlým odvoláním komisařky Úřadu pro statistiku poté, co instituce zveřejnila údaje o nových pracovních místech, která nehrála do karet Donaldu Trumpovi. Všechny tyto kroky vyvolávají obavy z politizace klíčových amerických institucí, což nepřispívá k globální ekonomické stabilitě,“ upozorňuje Tom Kadeřábek, vedoucí produktového oddělení Swiss Life Select.

„ČNB nebude reagovat dříve, než uvidí jasné zklidnění situace a pravděpodobný směr české inflace. Guvernér Aleš Michl navíc opakovaně zdůrazňuje, že bude prosazovat více jestřábí měnovou politiku a do snižování sazeb se nepožene. K takovému kroku by ho musely přimět zásadní ekonomické indikátory, což se v blízké době jeví jako nepravděpodobné. Proto si budeme muset zvyknout na hypoteční sazby kolem 4,5 %,“ očekává komentuje Tom Kadeřábek, vedoucí produktového oddělení Swiss Life Select.

Růst cen nemovitostí vyvolává obavy

Jedním z proinflačních faktorů, kterých se ČNB obává, je i růst cen nemovitostí. Silná poptávka po bydlení a rychlý růst cen realit vedou centrální banku k obezřetnosti při snižování úrokových sazeb v ekonomice. Vyšší úrokové sazby tak mohou působit i jako brzda přehřívání realitního trhu. To potvrzují vyjádření členů bankovní rady, kteří opakovaně zdůrazňují nutnost obezřetného postupu v měnové politice.

Vedle hypotečních sazeb se v první polovině roku 2025 totiž výrazně rozhýbaly nejen úrokové sazby hypoték, ale především trh s nemovitostmi – a to i navzdory mírnému zpomalení ve druhém čtvrtletí. Podle údajů ČSÚ vzrostly ceny bytů meziročně o 6 až 9,6 %, nejvíce v Brně, Ostravě a krajských městech střední velikosti. V Praze se ceny prakticky dostaly na cenový strop a atakují hranici 150 000 Kč/m², v Brně pak poprvé prolomily hranici 140 000 Kč/m². Naopak v menších městech a na periferii zůstává prostor pro další růst otevřený, což část klientů motivuje k přesunu mimo velká centra.

U rodinných domů je situace umírněnější – průměrný nárůst cen se pohybuje mezi 1,7 a 3 %. Ani zde však nechybějí výjimky: například developerské projekty v dojezdové vzdálenosti od větších měst, kde je poptávka vysoká, zaznamenaly růst přes 5 %. „Významnou roli hraje také tlak na ceny stavebních prací a materiálů, který tlačí nabídku vzhůru. Hnacím faktorem poptávky je očekávání klientů, že s poklesem hypotečních sazeb budou ceny nemovitostí dále růst – a to výraznějším tempem než dosud,“ vysvětluje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

„Hypoteční i realitní trh procházejí letos obdobím výrazných pohybů, které nahrávají rozhodným klientům. Přestože sazby mírně rostou, výjimky na trhu ukazují, že je stále možné získat hypotéky za podmínek srovnatelných s jarními, příznivějšími nabídkami bank. Ceny nemovitostí se mezitím přizpůsobují obnovené poptávce a očekáváním dalšího vývoje. Klíčem k novému bydlení tak zůstává rychlost, informovanost a připravenost využít příležitost ve správný čas,“ doporučuje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Měsíční splátka stoupla

Měsíční splátka hypotečního úvěru ve výši 3,5 milionu korun, sjednaného do 80 % odhadní ceny nemovitosti (LTV) při splatnosti 25 let a průměrné nabídkové sazbě 5,05 % p. a., činí v srpnu 20 571 korun. Ve srovnání se začátkem roku je nižší o 160 korun. V lednu byla totiž 20 730 korun.

Měsíční splátka – vzorový příklad

Zdroj: Swiss Life Hypoindex

Klíčová slova: Inflace | Analytik | Poptávka | Swiss Life | Sazby | Centrální banky | Indikátory | Nabídka | Swiss | Trend | ČNB | Úrokové sazby | Banky | Trh s nemovitostmi | Cena | Nemovitosti | Signály | Trh | Snižování sazeb | Ceny nemovitostí | Snižování úrokových sazeb | Ekonomické indikátory | Realitní trh | Guvernér | Zajištění | Očekávání | Swiss Life Select | Aleš Michl | Hypoindex | Vyšší úrokové sazby | ČSÚ | Růst cen | Ceny stavebních prací | Hypotéky | Americké centrální banky | Bydlení | Trhy | Situace | Americká administrativa | Sazby hypoték | Další růst | Růst | Ekonomiky | LTV | Údaje | JDE | Rostoucí trend | Prostor pro další růst | Nový trend | Ceny | Ceny bytů | ERA | Hypoteční sazby | Růst cen nemovitostí | Příležitosti | Rizikový profil | Společnosti | Rychlý růst | Rychlý růst cen | 3М | Instituce | Cenový strop | Administrativa | Tom Kadeřábek | Zklidnění situace | Rychlost | Silná poptávka | Vice | Swiss Life Hypoindex | Jiří Sýkora | ProCent | Body | Nárůst cen | Mírný růst | Akče | Developerské projekty |

Čtěte více

-

Swiss Life Hypoindex listopad 2024: Sazby hypoték klesají, ale pomaleji než hlemýždím tempem

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,32 % p.a. činila v listopadu 21 116 korun. -

Swiss Life Hypoindex listopad 2025: Hypoteční sazby zamrzly. Trhem hýbe hlavně refinancování

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 4,91 % p. a. činila v listopadu 20 268 korun. -

Swiss Life Hypoindex prosinec 2023: Sazby stagnují pod vrcholem. Co čekat v roce 2024?

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,02 % p. a. se v prosinci nepatrně zvýšila o 7 korun na 22 589 korun. -

Swiss Life Hypoindex prosinec 2024: Pokles sazeb hypoték na přelomu roku pozvolna zrychluje

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,22 % p.a. činila v prosinci 20 909 korun. -

Swiss Life Hypoindex prosinec 2025 Hypotéky dál přešlapují na místě. Rok končí na 4,91 %

Úrokové sazby hypoték letos klesly jen o tři desetiny procentního bodu a závěr roku přinesl podle Swiss Life Hypoindexu stagnaci na úrovni 4,91 %. Ani v roce 2026 patrně nepřijdou dramatické změny, jen pozvolné snižování v řádu desetin procentního bodu. Na návrat k extrémně levným hypotékám však trh může rovnou zapomenout. -

Swiss Life Hypoindex říjen 2023: ČNB sazby nezměnila, hypotéky přesto dál zlevňují

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,05 % p. a. klesla o 120 korun na 22 650 korun -

Swiss Life Hypoindex říjen 2024: Úroky hypoték se pevně zabetonovaly nad 5 %

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,34 % p. a. činila v říjnu 21 155 korun. -

Swiss Life Hypoindex říjen 2025: Hypoteční sazby v říjnu klesly nejvíce od začátku roku

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 4,91 % p. a. činila v říjnu 20 278 korun. -

Swiss Life Hypoindex srpen 2023: Hypoteční sazby klesají třetí měsíc v řadě

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,19 % p. a. se v srpnu snížila o 118 korun na 22 950 korun. -

Swiss Life Hypoindex srpen 2024: Na levnější hypotéky si musíme ještě chvíli počkat

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,42 % p. a. činila v srpnu 21 326 korun. -

Swiss Life Hypoindex únor 2025: Začíná sezóna jarních akčních nabídek lepších sazeb. Češi se však šoku při letošní otočce pětiletých fixací nevyhnou

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,11 % p.a. činila v únoru 20 692 korun. -

Swiss Life Hypoindex únor 2026 Sazby přešlapují. Potvrzuje se nový normál kolem 5 %

Hypoteční sazby již několik měsíců přešlapují na místě. Swiss Life Hypoindex na únorových 4,93 % potvrzuje, že trh se dostal do fáze relativní rovnováhy. Prudké výkyvy jsou s vysokou pravděpodobností minulostí, rychlý návrat k levným hypotékám ale zatím není na pořadu dne. Krátké fixace sice zlevňují, dlouhé však naopak zdražují a každá desetina procentního bodu může při dlouhé splatnosti znamenat tisíce korun navíc. V prostředí stagnujících sazeb se tak správná volba fixace a banky stává klíčovým faktorem celkové ceny bydlení. -

Swiss Life Hypoindex září 2023: Hypotéky zlevňují čtvrtý měsíc v řadě, zázraky ale nečekejt

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,1 % p. a. klesla o 180 korun na 22 770 korun. -

Swiss Life Hypoindex září 2024: Pesimistické předpovědi se naplňují

Měřeno Swiss Life Hypoindexem zůstávají úrokové sazby hypoték stále vysoké. Jako čirá utopie se tak jeví předpovědi, že by se na konci letošního roku mohly pohybovat okolo čtyř procent. Za poslední čtyři měsíce klesla průměrná sazba jen o 0,19procentního bodu. Těžko proto očekávat, že by se za následující čtyři měsíce snížila o 1,38procentního bodu. Úroky okolo pěti procent tak budou na konci letošního roku zřejmě nevyhnutelnou realitou. -

Swiss Life Hypoindex září 2025: Hypoteční sazby přešlapují. Podzim přinese hru o individuální slevy

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 4,99 % p. a. činila v září 20 450 korun. -

Swiss Life Select Investice roku 2023: Prestižní žebříček nejúspěšnějších fondů na českém trhu

Již počtrnácté proběhlo hodnocení nejúspěšnějších fondů českého investičního trhu – Swiss Life Select Investice roku 2023. Na základě ukazatelů výkonnosti a rizik se na prvním místě v kategorii akciové fondy umístil J&T Opportunity, mezi smíšenými fondy získal první místo Amundi CR Balancovaný, za nejlepší progresivní dluhopisový fond byl vyhodnocen Conseq korporátních dluhopisů a v kategorii Konzervativní fondy zvítězil Conseq Invest Konzervativní. Letos byla soutěž rozšířena o kategorii Trend – technologický fond, kde získal ocenění Fidelity Funds – Global Technology. Výsledky ocenění Swiss Life Select Investice roku 2023 byly vyhlášeny na slavnostním večeru, který se uskutečnil 20. února 2024 v pražském Mánesu. -

Swiss Life Select: Investice roku 2024 - Prestižní žebříček nejúspěšnějších fondů na českém trhu

Již popatnácté proběhlo hodnocení nejúspěšnějších fondů působících na českém investičním trhu – Swiss Life Select Investice roku 2024. Fondy byly posuzovány na základě klíčových ukazatelů výkonnosti a rizikovosti, přičemž vítězové jednotlivých kategorií vzešli z pečlivé analýzy. V kategorii akciových fondů se na první příčce umístil Goldman Sachs Japan Equity. -

Swiss Life Select se sloučila se svou dceřinou společností Swiss Life Select Reality

Přední česká finančněporadenská společnost Swiss Life Select a.s. se k 1. lednu 2025 spojila se svou dceřinou realitní společností Swiss Life Select Reality s.r.o. Touto strategickou změnou udělala další krok ke své vizi poskytovat klientům na českém trhu komplexní finanční a majetkové poradenství pod jednou silnou značkou Swiss Life Select. -

Swissquote: Draghi nedokáže zkrotit spekulaci s reflací

V letním horku zůstává přijetí rizika hlavním hnacím motorem a EM FX a akcie vykazují solidní zisky. Nejvýznamnější událostí minulého týdne bylo červencové zasedání ECB. Draghiho snaha o snížení očekávání selhala, protože investoři očekávají, že další krok ECB bude směrem k "normalizaci". Výsledkem bylo výrazně silnější euro. -

Swissquote: Období letního klidu zasáhlo finanční trhy

Objemy jsou nízké, akciové indexy a měny se nehýbou, není pochyb o tom, že tu je léto. Americký dolar prodloužil minulý týden ztráty poté, co předsedkyně Fedu vyjádřila nejistotu ohledně dopadů zpřísnění na inflaci a zveřejněných slabých hospodářských výsledků.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Denní kalendář událostí

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Tradingové analýzy a zprávy

Komodity: Ropa zdražuje, přispívá k tomu napětí mezi USA a Íránem

Forex: Japonský jen posiluje po volebním vítězství premiérky Takaičiové

Pražská burza zpevnila, pomohlo jí posílení akcií Erste a Monety

Forex: Koruna dnes zpevnila k dolaru o 15 haléřů, vůči euru nepatrně oslabila

Forex sentiment 9.2.2026

5 událostí, které dnes stojí za pozornost

FCA varuje před brokerem Trilo Forge Trades

Swingové obchodování GBP/USD 9.2.2026

Politico: Macron prosazuje nákupy v Evropě

Guvernér francouzské centrální banky odstoupí z funkce

Komodity: Ropa zdražuje, přispívá k tomu napětí mezi USA a Íránem

Forex: Japonský jen posiluje po volebním vítězství premiérky Takaičiové

Pražská burza zpevnila, pomohlo jí posílení akcií Erste a Monety

Forex: Koruna dnes zpevnila k dolaru o 15 haléřů, vůči euru nepatrně oslabila

Forex sentiment 9.2.2026

5 událostí, které dnes stojí za pozornost

FCA varuje před brokerem Trilo Forge Trades

Swingové obchodování GBP/USD 9.2.2026

Politico: Macron prosazuje nákupy v Evropě

Guvernér francouzské centrální banky odstoupí z funkce

Blogy uživatelů

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Forexové online zpravodajství

Denní shrnutí: Kovy a Wall Street rostou; zemní plyn zaostává 💡

Frankfurtská burza otevřela nový týden růstem

Wall Street prodlužuje růst; US100 se odráží o více než 1 % 📈

Smíšený vývoj na pražské burze

Meta čelí varování EU, otevřený přístup k AI se dostává pod regulační tlak

Novo Nordisk žaluje Hims & Hers, akcie telemedicínské firmy po zprávě klesají

Lilly kupuje Orna Therapeutics, za sázku na RNA medicínu zaplatí až 2,5 miliardy dolarů

Bitcoin se zotavuje z minimálních hodnot naposledy viděných před prezidentskými volbami. IBIT společnosti BlackRock zaznamenává rekordní denní objemy

🎥 Streamy tento týden od XTB

Americké akcie na začátku obchodování oscilují kolem nuly

Denní shrnutí: Kovy a Wall Street rostou; zemní plyn zaostává 💡

Frankfurtská burza otevřela nový týden růstem

Wall Street prodlužuje růst; US100 se odráží o více než 1 % 📈

Smíšený vývoj na pražské burze

Meta čelí varování EU, otevřený přístup k AI se dostává pod regulační tlak

Novo Nordisk žaluje Hims & Hers, akcie telemedicínské firmy po zprávě klesají

Lilly kupuje Orna Therapeutics, za sázku na RNA medicínu zaplatí až 2,5 miliardy dolarů

Bitcoin se zotavuje z minimálních hodnot naposledy viděných před prezidentskými volbami. IBIT společnosti BlackRock zaznamenává rekordní denní objemy

🎥 Streamy tento týden od XTB

Americké akcie na začátku obchodování oscilují kolem nuly

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

EURUSD - Intradenní aktualizace: Vyčkávání pokračuje, měl by pokračovat růst

Swissquote Research: DENNÍ TECHNICKÁ ANALÝZA 12.11.2018

Technická analýza páru BTC/USD na 27. prosince 2022

⏫NATGAS narůstá o 5 %

BREAKING: EUR klesá po německých a francouzských PMI

Indikátory na řetězci bitcoinu vykazují extrémní hodnoty při nízké volatilitě

Obchodní plán pro pár EUR/USD na 7. září. Jednoduché tipy pro začátečníky

Akciové trhy: Další velká vlna nejistoty

Havlíček chce vrátit miliony povolenek na trh, narazí na razantní odpor Německa a dalších. Masivní spalování uhlí se totiž nyní v EU vyplácí až do ceny povolenky 105 eur, kde ještě ani není

Konec obchodní války je na obzoru. Trhy reagují růstem

EURUSD - Intradenní aktualizace: Vyčkávání pokračuje, měl by pokračovat růst

Swissquote Research: DENNÍ TECHNICKÁ ANALÝZA 12.11.2018

Technická analýza páru BTC/USD na 27. prosince 2022

⏫NATGAS narůstá o 5 %

BREAKING: EUR klesá po německých a francouzských PMI

Indikátory na řetězci bitcoinu vykazují extrémní hodnoty při nízké volatilitě

Obchodní plán pro pár EUR/USD na 7. září. Jednoduché tipy pro začátečníky

Akciové trhy: Další velká vlna nejistoty

Havlíček chce vrátit miliony povolenek na trh, narazí na razantní odpor Německa a dalších. Masivní spalování uhlí se totiž nyní v EU vyplácí až do ceny povolenky 105 eur, kde ještě ani není

Konec obchodní války je na obzoru. Trhy reagují růstem

Blogy uživatelů

Borci, potřebuju pomoct

Ukazatele pro analýzu akcií - seznamte se s P/S

MACD - obchodování trendové strategie

Burzovní grafy: Býci zabrali, americké akcie přidaly kolem 4 %

Co s indexy? | Swingový TimeFrame výhled na týden 20.2. - 26.2. 2023

Turecko s sebou stahuje zbytek světa

Co si trhy myslí?

Co se vaří ve Fedu?

Praktická ukázka: Nové dva částečné odprodeje

VIDEO: Přehled zajímavých investičních příležitostí pro 19. týden

Borci, potřebuju pomoct

Ukazatele pro analýzu akcií - seznamte se s P/S

MACD - obchodování trendové strategie

Burzovní grafy: Býci zabrali, americké akcie přidaly kolem 4 %

Co s indexy? | Swingový TimeFrame výhled na týden 20.2. - 26.2. 2023

Turecko s sebou stahuje zbytek světa

Co si trhy myslí?

Co se vaří ve Fedu?

Praktická ukázka: Nové dva částečné odprodeje

VIDEO: Přehled zajímavých investičních příležitostí pro 19. týden

Vzdělávací články

Forex: Nejvíce volatilní měnové páry

Finanční trhy – výhled roku 2024

Tržní očekávání versus předpovědi: Kde je rozdíl?

3 důvody, proč meškáte breakouty a obraty trendu

Axiory Europe: Příběh mezinárodní inovativní značky

Jak mohou forexoví obchodníci využít CFD akcie?

Index S&P 500: Kompletní průvodce pro investování a trading

Základní pojmy poskytování strategií na forexu

Začněte si vydělávat tradingem pomocí této jednoduché metody

Jaký obchodní styl vám vyhovuje (1/2)?

Forex: Nejvíce volatilní měnové páry

Finanční trhy – výhled roku 2024

Tržní očekávání versus předpovědi: Kde je rozdíl?

3 důvody, proč meškáte breakouty a obraty trendu

Axiory Europe: Příběh mezinárodní inovativní značky

Jak mohou forexoví obchodníci využít CFD akcie?

Index S&P 500: Kompletní průvodce pro investování a trading

Základní pojmy poskytování strategií na forexu

Začněte si vydělávat tradingem pomocí této jednoduché metody

Jaký obchodní styl vám vyhovuje (1/2)?

Tradingové analýzy a zprávy

Swingové obchodování GBP/USD 12.6.2025

USD/JPY na 9-ti měsíčních maximech

Ekonomika USA v závěru roku rostla

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

CAC 40 - Intradenní výhled 23.12.2022

Zpomalení světového obchodu má nejtvrdší dopad na EU

5 událostí, které dnes stojí za pozornost

S&P 500 - Intradenní výhled 4.2.2020

Zlato - Intradenní výhled 26.4.2019

Forex: Shrnutí obchodování 6.4.2016

Swingové obchodování GBP/USD 12.6.2025

USD/JPY na 9-ti měsíčních maximech

Ekonomika USA v závěru roku rostla

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

CAC 40 - Intradenní výhled 23.12.2022

Zpomalení světového obchodu má nejtvrdší dopad na EU

5 událostí, které dnes stojí za pozornost

S&P 500 - Intradenní výhled 4.2.2020

Zlato - Intradenní výhled 26.4.2019

Forex: Shrnutí obchodování 6.4.2016

Témata v diskusním fóru

Výhody a nevýhody automatických obchodních systémů (AOS)

Bitcoin mě baví

Výběr z nedělní přípravy: NZD/USD a AUD/CHF

Jedinečné rozšíření VIP zóny je tu!

Intradenní obchodníci IV. (Co další analýzy - vlivy na trh ?)

AOS a jeho potencionálny výkon... (časť 3.)

EUR/AUD: Stačí jedna volatilní svíce k longu, nebo shortu

Praktická ukázka: Trpělivost se vyplácí

Trading with Experts Advisors (Bots) No Code, Please?

EUR/USD

Výhody a nevýhody automatických obchodních systémů (AOS)

Bitcoin mě baví

Výběr z nedělní přípravy: NZD/USD a AUD/CHF

Jedinečné rozšíření VIP zóny je tu!

Intradenní obchodníci IV. (Co další analýzy - vlivy na trh ?)

AOS a jeho potencionálny výkon... (časť 3.)

EUR/AUD: Stačí jedna volatilní svíce k longu, nebo shortu

Praktická ukázka: Trpělivost se vyplácí

Trading with Experts Advisors (Bots) No Code, Please?

EUR/USD