Ticker Tape by TradingView

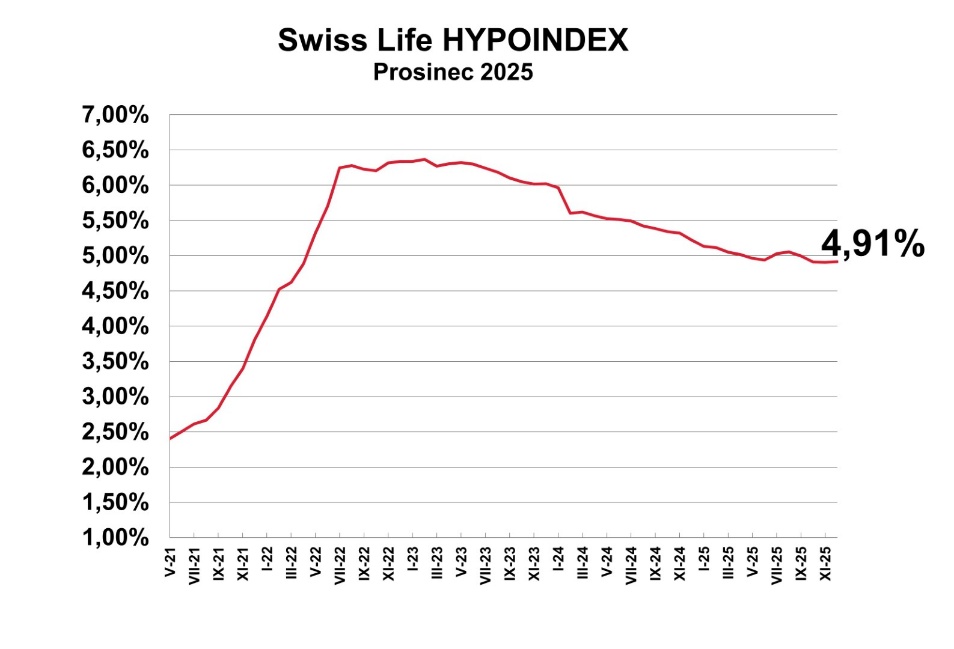

Swiss Life Hypoindex prosinec 2025 Hypotéky dál přešlapují na místě. Rok končí na 4,91 %

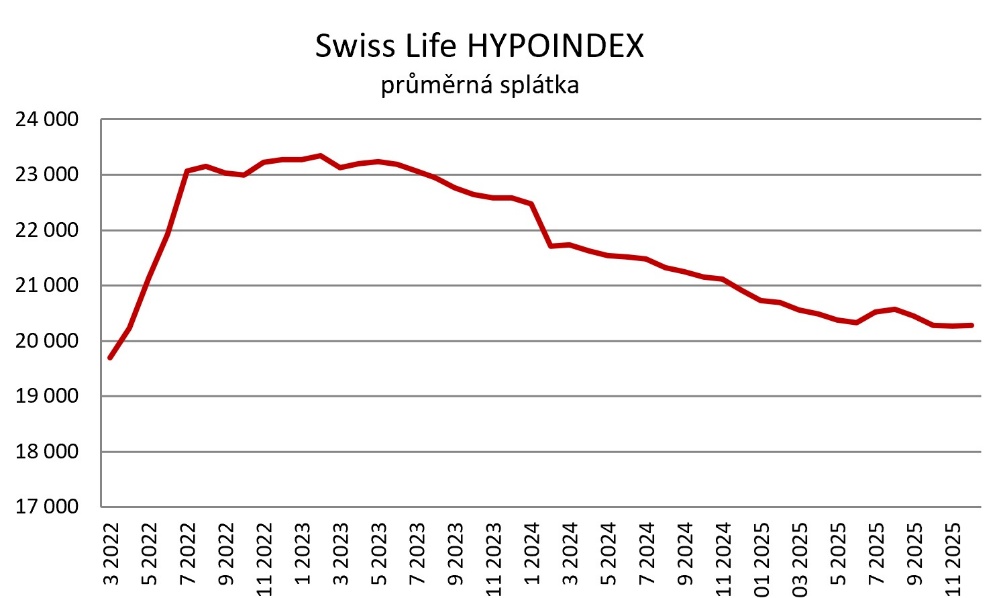

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 4,91 % p. a. činila v prosinci 20 285 korun.

Úrokové sazby hypoték letos klesly jen o tři desetiny procentního bodu a závěr roku přinesl podle Swiss Life Hypoindexu stagnaci na úrovni 4,91 %. Ani v roce 2026 patrně nepřijdou dramatické změny, jen pozvolné snižování v řádu desetin procentního bodu. Na návrat k extrémně levným hypotékám však trh může rovnou zapomenout.

Pouze o tři desetiny procentního bodu letos klesly podle Swiss Life Hypoindexu úrokové sazby u hypotečních úvěrů. Loni přitom pokles činil osm desetin. Poslední měsíc roku nabídkové sazby stagnovaly a Swiss Life Hypoindex tak uzavírá rok 2025 na hodnotě 4,91 %. Během celého posledního čtvrtletí se sazby nepohnuly ani jedním směrem a zůstaly zamrzlé těsně pod pětiprocentní hranicí.

Swiss Life Hypoindex prosinec 2025

Zdroj: Swiss Life Hypoindex

„Ani prosinec nepřinesl na hypoteční trh změnu – sazby dál stojí na místě. Podle nejnovějších dat Swiss Life Hypoindexu zůstala průměrná nabídková sazba v prosinci na úrovni 4,91 %, tedy na stejné hodnotě jako v listopadu. Za celý rok klesly sazby měřené indexem přibližně o třetinu procentního bodu, což ukazuje spíše na pozvolné uvolňování než na výraznější zlevňování, které mnoho zájemců o hypotéky letos očekávalo. Trh tak charakterizuje stagnace: jednotlivé akční nabídky bank sice pracují s individuálními slevami, ale průměrné sazby se drží pod pětiprocentní hranicí bez citelnějšího pohybu oběma směry. Pro klienty to znamená prostředí, v němž jsou měsíční splátky stále relativně vysoké, zároveň však nehrozí, že by se parametry poskytovaných hypoték z měsíce na měsíc zásadně měnily,“ komentuje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Rizika na trhu: investiční hypotéky pod drobnohledem

Toto „zamrznutí“ sazeb probíhá na pozadí hodnocení finančního sektoru Českou národní bankou. Ta při posledním jednání o finanční stabilitě konstatovala, že bankovní sektor je dobře kapitálově vybavený, odolný a česká ekonomika se nachází v růstové fázi finančního cyklu. Zároveň ale upozornila na rostoucí aktivitu na hypotečním trhu a také na rizika spojená s investičními hypotékami – tedy úvěry na pořízení třetí a další nemovitosti nebo nemovitosti určené k pronájmu.

Právě na tento segment míří nové doporučení, podle kterého mají banky od 1. dubna 2026 u investičních hypoték uplatňovat maximální LTV 70 % a limit DTI na úrovni 7, zatímco podmínky pro úvěry na vlastní bydlení zůstávají beze změny. Z krátkodobého hlediska to samo o sobě nemění aktuální úroveň nabídkových sazeb, ale ovlivňuje strukturu poptávky – zejména u klientů využívajících vyšší úvěrovou páku k nákupu investičních nemovitostí.

Výhled na rok 2026: jen malý prostor pro snižování sazeb

Výhled vývoje hypotečních sazeb pro rok 2026 bude záviset především na dalším postupu měnové politiky ČNB, na trajektorii inflace a na kondici české ekonomiky. To, že se průměrná nabídková sazba dostala zpět pod pětiprocentní hranici, naznačuje, že základním scénářem zůstává spíše pozvolný než dramatický vývoj.

„Pokud se inflace bude dál přibližovat k inflačnímu cíli a centrální banka nebude nucena prosazovat restriktivnější podmínky, mohou banky v průběhu roku 2026 sáhnout k mírnému dalšímu snižování sazeb – typicky v řádu desetin procentního bodu, nikoli celých procent. Právě proto nelze v příštím roce očekávat výraznější pohyb sazeb, ale spíše pokračování současného velmi pozvolného trendu,“ předpokládá Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

„Nelze však počítat s rychlým návratem do éry extrémně levných hypoték kolem dvou procent. Banky mají v živé paměti období prudkého růstu sazeb i zvýšenou volatilitu finančních trhů a zároveň ČNB jasně komunikuje, že chce zabránit nadměrnému zadlužování domácností i přehřívání trhu nemovitostí. Výsledkem by měl být spíše „normální“ úrokový režim: sazbám, které nejsou likvidačně vysoké, ale zároveň vedou klienty k obezřetnějšímu plánování zadlužení. V praxi tak může v roce 2026 pokračovat trend lehkého zlevňování – zejména u kratších fixací, jež bankám umožňují rychleji reagovat na vývoj tržních sazeb. I v tomto scénáři se však budou sazby pohybovat v širokém pásmu čtyřprocentních hodnot a případné výkyvy směrem nahoru či dolů budou spíše pozvolné,“ vysvětluje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Developerská rozhodnutí mohou zhoršit budoucí dostupnost bydlení

Do úvah o vývoji úrokových sazeb i dostupnosti financování se promítá také rozhodnutí největšího českého rezidenčního developera Central Group, který oznámil, že v příštím roce nezahájí žádnou novou stavbu a všechny plánované projekty o rok odkládá. Firma krok zdůvodnila „nezdravě přehřátým“ stavebním trhem a rychlým růstem cen stavebních materiálů a prací, které už podle jejího majitele nejsou pro investory akceptovatelné.

„Tento signál z nabídkové strany trhu s byty vytváří zvláštní kombinaci s postupným uvolňováním hypotečních sazeb: kupující mají díky nižším, byť stále relativně vysokým úrokům, o něco lepší přístup k financování, avšak v horizontu dvou až tří let může na trh přicházet méně nových bytů, než by odpovídalo poptávce,“ upozorňuje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

To má zásadní dopad na výhled cen nemovitostí pro rok 2026 a další období. Přísnější limity pro investiční hypotéky, které začnou platit od dubna 2026, pravděpodobně ochladí část investorské poptávky. Nejvíce zasáhnou ty, kteří kupují třetí a další byt nebo dosud stavěli svou strategii na vysoké úvěrové páce – tedy na tom, že většinu kupní ceny financují dluhem a vkládají jen minimum vlastních prostředků. Tito investoři budou muset nově vložit do nákupu více vlastních peněz a pečlivěji hlídat celkovou výši dluhů. To sníží jejich schopnost přihazovat v konkurenčních nákupech a v některých segmentech – typicky u menších bytů v atraktivních lokalitách Prahy a Brna – může zpomalit tempo růstu cen.

Na druhé straně ale stojí skutečnost, že investiční hypotéky tvoří jen menší část trhu a ČNB sama zdůrazňuje, že se její doporučení týká relativně úzkého segmentu úvěrů. Nelze proto čekat, že by regulace sama o sobě způsobila plošný pokles cen.

Vlastní bydlení dál zdražuje. Nabídka je příliš omezená

U bytů pořizovaných pro vlastní bydlení je situace odlišná. Podmínky poskytování hypoték se zde nemění a poptávku domácností bude v roce 2026 formovat především vývoj reálných příjmů, zaměstnanosti a demografické trendy ve velkých městech.

„V Praze a dalších velkých aglomeracích navíc působí ve prospěch růstu cen dlouhodobě omezená nabídka. Pokud největší developer odkládá zahájení všech nových projektů a další developeři mohou zvolit podobně opatrný postup, bude na trhu za několik let k dispozici méně novostaveb, než by odpovídalo trvale silné poptávce. V kombinaci s tím, že hypoteční financování zůstane i při případném mírném zlevňování stále relativně nákladné, se tak formuje prostředí, v němž je plošný pokles cen spíše nepravděpodobný – a to i kvůli nadále velmi dlouhým stavebním řízením,“ upozorňuje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Scénář pro rok 2026

Jako nejpravděpodobnější scénář pro rok 2026 se jeví pokračující mírný růst cen rezidenčních nemovitostí. Tempo bude v průměru nižší než v době „hypoteční horečky“ před rokem 2022, přesto však patrné zejména ve velkých městech a kvalitních lokalitách. U investičních bytů může zpřísnění podmínek financování část investorů odradit a růst cen v tomto segmentu zpomalit. U bytů pořizovaných pro vlastní bydlení ale zůstane dominantním faktorem dlouhodobě omezená nabídka a strukturální nedostatek kvalitních nemovitostí v nejžádanějších regionech. Výsledkem je trh, kde hypotéky pomalu zlevňují, ale „levné bydlení“ v důsledku kombinace regulace, stavebních nákladů a omezené výstavby rozhodně není na dohled.

„Pro příští rok očekáváme, že se hypoteční sazby budou pohybovat převážně ve čtyřprocentním pásmu, s případnými posuny v řádu desetin procentního bodu. Hypotéky za dvě procenta však zůstanou i v roce 2026 jen vzpomínkou,“ komentuje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Měsíční splátka se nezměnila

Měsíční splátka hypotečního úvěru ve výši 3,5 milionu korun sjednaného do 80 % odhadní ceny nemovitosti (LTV) při splatnosti 25 let a průměrné nabídkové sazbě 4,91 % p. a. se na počátku prosince prakticky nezměnila a aktuálně činí 20 285 Kč.

Měsíční splátka – vzorový příklad

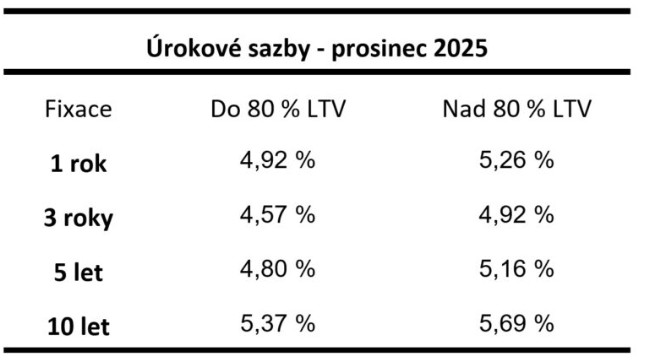

Průměrné nabídkové sazby u jednotlivých fixací

Zdroj: Swiss Life Hypoindex

Klíčová slova: Inflace | Analytik | Rizika | Swiss Life | Sazby | Centrální banka | Ekonomika | Nabídka | Swiss | Trend | ČNB | Úrokové sazby | Banky | Doporučení | Investoři | Regulace | Financování | Banka | Česká ekonomika | Investiční | Nemovitosti | Pro investory | Trh | ROCE | Bankovní sektor | Snižování sazeb | Ceny nemovitostí | Malý prostor | Stagnace | Tempo růstu | Výhled | Swiss Life Select | Hypoindex | Pokles cen | Firma | Růst cen | Měnové politiky | Hypotéky | Hypoteční trh | Bydlení | Pokles | Situace | Vývoj | Výkyvy | Sazby hypoték | Domácnosti | Růst | Signál | Ekonomiky | Poskytování hypoték | LTV | Zadlužení | Výhled cen | Dostupnost bydlení | Ceny | Zadlužování | Výhled na rok | Hypoteční sazby | Central Group | Byty | Společnosti | TIM | 3М | Developeři | Vlastní bydlení | Vice | Plánování | Swiss Life Hypoindex | Kupující | Jiří Sýkora | ProCent | Závěr roku | Demografické trendy | Omezená nabídka | Rok 2025 | Dramatické změny | CENTRAL GROUP | Mírný růst | Group |

Čtěte více

-

Swiss Life Hypoindex duben 2024: Strmý pád sazeb se nekoná

Očekávání poklesu úroků hypoték spojovaná se změnou sazeb České národní banky se zatím pohledem klientů naplnila jen částečně. Zatímco ČNB snížila 20. března 2024 dvoutýdenní repo sazbu o pět desetin procentního bodu na 5,75 % p. a., úroky hypoték až tak výrazně neklesly. Průměrná nabídková sazba hypoték klesla k počátku dubna podle Swiss Life Hypoindexu o pět setin procentního bodu. -

Swiss Life Hypoindex duben 2025: Index se urputně drží nad 5 %, nejlepší sazby jsou u tříleté fixace

V dubnu 2022 to bylo naposledy, kdy se nabídkové sazby hypotečních úvěrů podle Swiss Life Hypoindexu pohybovaly pod 5% hranicí. Přesně po třech letech nad ní stále zůstávají, a to i přesto, že jen těsně. V dubnu 2025 totiž Swiss Life Hypoindex po dalším velmi mírném poklesu uzavřel na hodnotě 5,01 %. V současné době banky nabízejí nejvýhodnější sazby u tříleté fixace, přičemž podle Swiss Life Hypoindexu je to 4,71 %. Vývoj hypotečního trhu přidělává vrásky lidem, kterým letos končí pětileté fixace se sazbami kolem 2 %. Pro ně budou nové sazby krutým probuzením do hypoteční reality roku 2025. -

Swiss Life Hypoindex květen 2024: Úrokové sazby hypoték (ne)překvapivě stagnují, banky vytvářejí „polštář“

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, a se splatností 25 let a při průměrné nabídkové sazbě 5,52 % p. a. činila v květnu 21 540 korun. -

Swiss Life Hypoindex květen 2025: Sazby hypoték poprvé po třech letech pod pěti procenty. Pokles pokračuje, tempo ale zůstává pomalé

Swiss Life Hypoindex se v květnu poprvé od jara 2022 dostal pod hranici pěti procent a aktuálně činí 4,96 %. Pokračuje tak trend mírného zlevňování hypoték. Nejvýhodnější jsou aktuálně úvěry s tříletou fixací, jejichž sazby se pohybují v průměru kolem 4,6 %. Pokles úroků však zatím nedoprovází zlevnění bydlení – naopak, ceny nemovitostí v Česku dál rostou. Důvodem je omezená výstavba i zvyšující se poptávka, kterou nižší sazby hypoték přiživují. Výsledkem je i rostoucí zájem o nájemní bydlení. -

Swiss Life Hypoindex leden 2025: V lednu sazby hypoték klesly, na úrokový sešup však letos zapomeňme

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,13 % p.a. činila v lednu 20 730 korun. -

Swiss Life Hypoindex leden 2026: Hypotéky mírně zdražily. Sen čekání na nízké sazby končí

Pokles hypotečních sazeb se zastavil a začátek roku 2026 přinesl první mírný růst. Podle Swiss Life Hypoindexu se průměrná nabídková sazba v lednu zvýšila na 4,94 %, což znamená nárůst o tři bazické body. Jde o první drobný růst sazeb od loňského léta. Podle expertů Swiss Life Select se hypoteční trh dostal do fáze stagnace, ve které je racionálnější řešit financování než vyčkávat na další pokles sazeb. -

Swiss Life Hypoindex listopad 2024: Sazby hypoték klesají, ale pomaleji než hlemýždím tempem

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,32 % p.a. činila v listopadu 21 116 korun. -

Swiss Life Hypoindex listopad 2025: Hypoteční sazby zamrzly. Trhem hýbe hlavně refinancování

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 4,91 % p. a. činila v listopadu 20 268 korun. -

Swiss Life Hypoindex prosinec 2023: Sazby stagnují pod vrcholem. Co čekat v roce 2024?

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,02 % p. a. se v prosinci nepatrně zvýšila o 7 korun na 22 589 korun. -

Swiss Life Hypoindex prosinec 2024: Pokles sazeb hypoték na přelomu roku pozvolna zrychluje

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,22 % p.a. činila v prosinci 20 909 korun. -

Swiss Life Hypoindex říjen 2023: ČNB sazby nezměnila, hypotéky přesto dál zlevňují

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,05 % p. a. klesla o 120 korun na 22 650 korun -

Swiss Life Hypoindex říjen 2024: Úroky hypoték se pevně zabetonovaly nad 5 %

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,34 % p. a. činila v říjnu 21 155 korun. -

Swiss Life Hypoindex říjen 2025: Hypoteční sazby v říjnu klesly nejvíce od začátku roku

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 4,91 % p. a. činila v říjnu 20 278 korun. -

Swiss Life Hypoindex srpen 2023: Hypoteční sazby klesají třetí měsíc v řadě

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,19 % p. a. se v srpnu snížila o 118 korun na 22 950 korun. -

Swiss Life Hypoindex srpen 2024: Na levnější hypotéky si musíme ještě chvíli počkat

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,42 % p. a. činila v srpnu 21 326 korun. -

Swiss Life Hypoindex srpen 2025 Prázdniny hypotékám nepřejí: průměrná sazba opět nad pěti procenty, výjimky ale zůstávají

Úrokové sazby hypotečních úvěrů se podle Swiss Life Hypoindexu pod hranicí pěti procent udržely jen dva měsíce – v květnu a červnu, přesně po třech letech. Letošní prázdniny ale hypotékám nepřejí: průměrné nabídkové sazby se v červenci i srpnu vrátily nad pětiprocentní hranici a v srpnu přidaly další dva bazické body na 5,05 %. U tříleté fixace s LTV do 80 % lze však podle Swiss Life Hypoindexu stále získat hypotéku za 4,67 %. -

Swiss Life Hypoindex únor 2025: Začíná sezóna jarních akčních nabídek lepších sazeb. Češi se však šoku při letošní otočce pětiletých fixací nevyhnou

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,11 % p.a. činila v únoru 20 692 korun. -

Swiss Life Hypoindex únor 2026 Sazby přešlapují. Potvrzuje se nový normál kolem 5 %

Hypoteční sazby již několik měsíců přešlapují na místě. Swiss Life Hypoindex na únorových 4,93 % potvrzuje, že trh se dostal do fáze relativní rovnováhy. Prudké výkyvy jsou s vysokou pravděpodobností minulostí, rychlý návrat k levným hypotékám ale zatím není na pořadu dne. Krátké fixace sice zlevňují, dlouhé však naopak zdražují a každá desetina procentního bodu může při dlouhé splatnosti znamenat tisíce korun navíc. V prostředí stagnujících sazeb se tak správná volba fixace a banky stává klíčovým faktorem celkové ceny bydlení. -

Swiss Life Hypoindex září 2023: Hypotéky zlevňují čtvrtý měsíc v řadě, zázraky ale nečekejt

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,1 % p. a. klesla o 180 korun na 22 770 korun. -

Swiss Life Hypoindex září 2024: Pesimistické předpovědi se naplňují

Měřeno Swiss Life Hypoindexem zůstávají úrokové sazby hypoték stále vysoké. Jako čirá utopie se tak jeví předpovědi, že by se na konci letošního roku mohly pohybovat okolo čtyř procent. Za poslední čtyři měsíce klesla průměrná sazba jen o 0,19procentního bodu. Těžko proto očekávat, že by se za následující čtyři měsíce snížila o 1,38procentního bodu. Úroky okolo pěti procent tak budou na konci letošního roku zřejmě nevyhnutelnou realitou.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Platformy a datové feedy v prop tradingu (proč někdy mění výsledek?)

10× větší zisky díky této trading strategii! Likvidita + Supply/Demand zóny + Gann Box

Smart Money Trading: Fraktály (44. díl)

FXstreet.cz a eToro spouštějí společnou akci: Získejte 6měsíční členství ve VIP zóně zdarma

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2026)

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Platformy a datové feedy v prop tradingu (proč někdy mění výsledek?)

10× větší zisky díky této trading strategii! Likvidita + Supply/Demand zóny + Gann Box

Smart Money Trading: Fraktály (44. díl)

FXstreet.cz a eToro spouštějí společnou akci: Získejte 6měsíční členství ve VIP zóně zdarma

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2026)

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Denní kalendář událostí

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V USA nová pracovní místa JOLTS

V USA HDP cenový index

V USA objednávky zboží dlouhodobé spotřeby

V USA hrubý domácí produkt (HDP)

V USA cenový index PCE

V Kanadě míra nezaměstnanosti

V Británii hrubý domácí produkt (HDP)

V USA aukce 30letých dluhopisů

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V USA nová pracovní místa JOLTS

V USA HDP cenový index

V USA objednávky zboží dlouhodobé spotřeby

V USA hrubý domácí produkt (HDP)

V USA cenový index PCE

V Kanadě míra nezaměstnanosti

V Británii hrubý domácí produkt (HDP)

V USA aukce 30letých dluhopisů

Tradingové analýzy a zprávy

Sentix: Důvěra investorů v ekonomiku eurozóny kvůli válce s Íránem výrazně klesla

Cena plynu pro evropský trh vzrostla kvůli válce na Blízkém východě

Evropské akcie kvůli drahé ropě výrazně klesly, pak ale většinu ztrát smazaly

Komodity: Ceny ropy kvůli eskalaci války na Blízkém východě stouply nad 100 USD

Forex: Americký dolar posiluje, těží z konfliktu na Blízkém východě

Pražská burza oslabila k úrovním z loňského prosince, ztratila většina titulů

Forex: Koruna mírně oslabila k euru a stagnovala k dolaru

Forex sentiment 9.3.2026

Intradenní Price Action patterny na EUR/USD 9.3.2026

Analytici: Ropa může i po skokovém růstu ceny ještě zdražit

Sentix: Důvěra investorů v ekonomiku eurozóny kvůli válce s Íránem výrazně klesla

Cena plynu pro evropský trh vzrostla kvůli válce na Blízkém východě

Evropské akcie kvůli drahé ropě výrazně klesly, pak ale většinu ztrát smazaly

Komodity: Ceny ropy kvůli eskalaci války na Blízkém východě stouply nad 100 USD

Forex: Americký dolar posiluje, těží z konfliktu na Blízkém východě

Pražská burza oslabila k úrovním z loňského prosince, ztratila většina titulů

Forex: Koruna mírně oslabila k euru a stagnovala k dolaru

Forex sentiment 9.3.2026

Intradenní Price Action patterny na EUR/USD 9.3.2026

Analytici: Ropa může i po skokovém růstu ceny ještě zdražit

Blogy uživatelů

INVESTIČNÍ GLOSA: Jen hlupáky by znepokojil růst ceny ropy, hřímá Trump. G7 hledá řešení

Napätie na trhu: Prečo USD dominuje a EUR padá?

Past příliš mnoha možností

Účastníci forexového trhu: Kdo jsou největší hráči?

Rok 2025 byl ve Fintokei z hlediska payoutů rekordním, co za to může?

Podíl žen mezi investory v Česku i na Slovensku raketově roste

Výhled na indexu S&P 500: Geopolitický vývoj bude rozhodující

Nedělní příprava: Fundament a příležitosti na GBP/USD a GBP/JPY

Praktické okénko: Dolar opět v hledáčku obchodníků

Payout Ľubomíra z Česka: +6 % profit

INVESTIČNÍ GLOSA: Jen hlupáky by znepokojil růst ceny ropy, hřímá Trump. G7 hledá řešení

Napätie na trhu: Prečo USD dominuje a EUR padá?

Past příliš mnoha možností

Účastníci forexového trhu: Kdo jsou největší hráči?

Rok 2025 byl ve Fintokei z hlediska payoutů rekordním, co za to může?

Podíl žen mezi investory v Česku i na Slovensku raketově roste

Výhled na indexu S&P 500: Geopolitický vývoj bude rozhodující

Nedělní příprava: Fundament a příležitosti na GBP/USD a GBP/JPY

Praktické okénko: Dolar opět v hledáčku obchodníků

Payout Ľubomíra z Česka: +6 % profit

Forexové online zpravodajství

Komunity a data: jak se mění svět retail tradingu i online her

Denní shrnutí: Blízký východ rozhýbal ropný trh

OpenAI kupuje Promptfoo 🛡️ a posílí bezpečnostní testování AI agentů pro firmy

Coinbase spouští regulované krypto futures ve 26 evropských zemích 📈

Cyničtí investoři? Tři věci, kterých se trhy skutečně bojí v případě konfliktu s Íránem

Live Nation roste po antimonopolní dohodě

Frankfurtská burza dnes oslabila

Vydáváme novou analýzu na akcie Moneta Money Bank s cílovou cenou 188 Kč a doporučením „Držet“

Pražská burza opět klesá s negativním zahraničním sentimentem

Forex: Ceny energetických komodit a úrokové sazby letí vzhůru

Komunity a data: jak se mění svět retail tradingu i online her

Denní shrnutí: Blízký východ rozhýbal ropný trh

OpenAI kupuje Promptfoo 🛡️ a posílí bezpečnostní testování AI agentů pro firmy

Coinbase spouští regulované krypto futures ve 26 evropských zemích 📈

Cyničtí investoři? Tři věci, kterých se trhy skutečně bojí v případě konfliktu s Íránem

Live Nation roste po antimonopolní dohodě

Frankfurtská burza dnes oslabila

Vydáváme novou analýzu na akcie Moneta Money Bank s cílovou cenou 188 Kč a doporučením „Držet“

Pražská burza opět klesá s negativním zahraničním sentimentem

Forex: Ceny energetických komodit a úrokové sazby letí vzhůru

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Rheinmetall posiluje o 6 % díky silnému výhledu a rekordnímu objemu nevyřízených zakázek

Společnost 3M se propadla o 10 % poté, co její prognóza zaostala za odhady

Akciový výhled: Rostoucí ceny energií budou nadále působit na sentiment v Evropě

Firemní výsledky pro tento týden: ČEZ, VIG, Gevorkyan, Oracle, Adobe, Dollar General, Rheinmetall,..

Praha otevírá nový rok na zelené nule

Wall Street začíná poslední obchodní seanci v týdnu negativně

Forex: ČNB ani ECB sazby podle očekávání nezměnily

Hospodářská krize přináší příležitosti. Do čeho se vyplatí investovat a kam uložit své finance?

Monte Paschi plánuje vyplatit 16 miliard eur 💶

Kakao letos klesá o 45 % 🚩Výprodej nabírá na síle

Rheinmetall posiluje o 6 % díky silnému výhledu a rekordnímu objemu nevyřízených zakázek

Společnost 3M se propadla o 10 % poté, co její prognóza zaostala za odhady

Akciový výhled: Rostoucí ceny energií budou nadále působit na sentiment v Evropě

Firemní výsledky pro tento týden: ČEZ, VIG, Gevorkyan, Oracle, Adobe, Dollar General, Rheinmetall,..

Praha otevírá nový rok na zelené nule

Wall Street začíná poslední obchodní seanci v týdnu negativně

Forex: ČNB ani ECB sazby podle očekávání nezměnily

Hospodářská krize přináší příležitosti. Do čeho se vyplatí investovat a kam uložit své finance?

Monte Paschi plánuje vyplatit 16 miliard eur 💶

Kakao letos klesá o 45 % 🚩Výprodej nabírá na síle

Blogy uživatelů

INVESTIČNÍ GLOSA: Jen hlupáky by znepokojil růst ceny ropy, hřímá Trump. G7 hledá řešení

Elliottova vlnová teorie pro měnové páry GBP/CHF, GBP/CAD a USD/JPY

Iker Casillas se připojil k týmu ambasadorů společnosti XTB

Praktická ukázka: Tak jsme se dočkali

Fundamentální analýza forexu – geopolitické události a jejich dopad na forexové trhy (3. díl)

I investor si musí umět vybrat zisk

Berkshire Hathaway po odchodu Buffetta: Má stále místo v portfoliích?

Bezpečný přístav v nejisté době: Zlato, stříbro i Bitcoin lámou rekordy

Praktické okénko: Výhled na zajímavé měnové páry pro začátek roku 2026

INVESTIČNÍ GLOSA: Analytici letos vyhlížejí vánoční rally. Loni se na ni čekalo marně

INVESTIČNÍ GLOSA: Jen hlupáky by znepokojil růst ceny ropy, hřímá Trump. G7 hledá řešení

Elliottova vlnová teorie pro měnové páry GBP/CHF, GBP/CAD a USD/JPY

Iker Casillas se připojil k týmu ambasadorů společnosti XTB

Praktická ukázka: Tak jsme se dočkali

Fundamentální analýza forexu – geopolitické události a jejich dopad na forexové trhy (3. díl)

I investor si musí umět vybrat zisk

Berkshire Hathaway po odchodu Buffetta: Má stále místo v portfoliích?

Bezpečný přístav v nejisté době: Zlato, stříbro i Bitcoin lámou rekordy

Praktické okénko: Výhled na zajímavé měnové páry pro začátek roku 2026

INVESTIČNÍ GLOSA: Analytici letos vyhlížejí vánoční rally. Loni se na ni čekalo marně

Vzdělávací články

8 nejlepších obchodních strategií – úvodní část (1. díl)

VIP zóna: Institucionální objednávky a výsledky obchodování za červen

Tyto 3 akcie lámou rekordy. Vezete se také? 🚀

Podrobnější pohled na obchodní platformu xStation (1. díl)

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

Komodity pro začátečníky – investování do komodit

Fibonacci na finančních trzích

Měna zrozená z chaosu. Bosenská marka měla uklidnit rozbouřený Balkán

8 nejlepších obchodních strategií – úvodní část (1. díl)

VIP zóna: Institucionální objednávky a výsledky obchodování za červen

Tyto 3 akcie lámou rekordy. Vezete se také? 🚀

Podrobnější pohled na obchodní platformu xStation (1. díl)

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

Komodity pro začátečníky – investování do komodit

Fibonacci na finančních trzích

Měna zrozená z chaosu. Bosenská marka měla uklidnit rozbouřený Balkán

Tradingové analýzy a zprávy

EUR/GBP - Intradenní výhled 7.10.2020

Forex: Shrnutí obchodování 30.1.2014

USD/CAD - Intradenní výhled 13.9.2017

Swingové obchodování bitcoinu 11.12.2025

Ropa WTI - Intradenní výhled 26.9.2016

Ropa WTI - Intradenní výhled 22.6.2017

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 11.3. - 15.3.2019

Swingové obchodování GBP/JPY 9.3.2026

Intradenní Price Action patterny na AUD/USD 21.1.2026

S&P 500 - Intradenní výhled 17.2.2025

EUR/GBP - Intradenní výhled 7.10.2020

Forex: Shrnutí obchodování 30.1.2014

USD/CAD - Intradenní výhled 13.9.2017

Swingové obchodování bitcoinu 11.12.2025

Ropa WTI - Intradenní výhled 26.9.2016

Ropa WTI - Intradenní výhled 22.6.2017

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 11.3. - 15.3.2019

Swingové obchodování GBP/JPY 9.3.2026

Intradenní Price Action patterny na AUD/USD 21.1.2026

S&P 500 - Intradenní výhled 17.2.2025

Témata v diskusním fóru

Sidův SOK - Silová Oscilační Korelace

PIN BARS

Příspěvky na vláknu News pro FX

Začínáme s forexem

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (16. 1. 2026)

EUR/USD

Jak funguje iracionální myšlení v tradingu?

Netrendové systémy s mriežkou (grid, vysavač)

Týden na trhu (9.12 - 15.12): Týden centrálních bank

VIP zóna FXstreet.cz přinesla klientům rekordní zisk, duben 2025 zajistil nejvyšší zisky v historii VIP zóny

Sidův SOK - Silová Oscilační Korelace

PIN BARS

Příspěvky na vláknu News pro FX

Začínáme s forexem

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (16. 1. 2026)

EUR/USD

Jak funguje iracionální myšlení v tradingu?

Netrendové systémy s mriežkou (grid, vysavač)

Týden na trhu (9.12 - 15.12): Týden centrálních bank

VIP zóna FXstreet.cz přinesla klientům rekordní zisk, duben 2025 zajistil nejvyšší zisky v historii VIP zóny