Ticker Tape by TradingView

Fidelity International: Velký průlom v oblasti umělé inteligence letos ještě nenastane

Očekává se, že umělá inteligence bude mít v roce 2025 minimální dopad na ziskovost firem a potenciál dosáhne až za několik let. Prozatím však velké technologické firmy stále pokračují v přípravě půdy pro tuto civilizační změnu.

Bude rok 2025 rokem, kdy umělá inteligence ovládne svět? Analytici Fidelity International říkají: příliš se netěšte. Alespoň zatím ne.

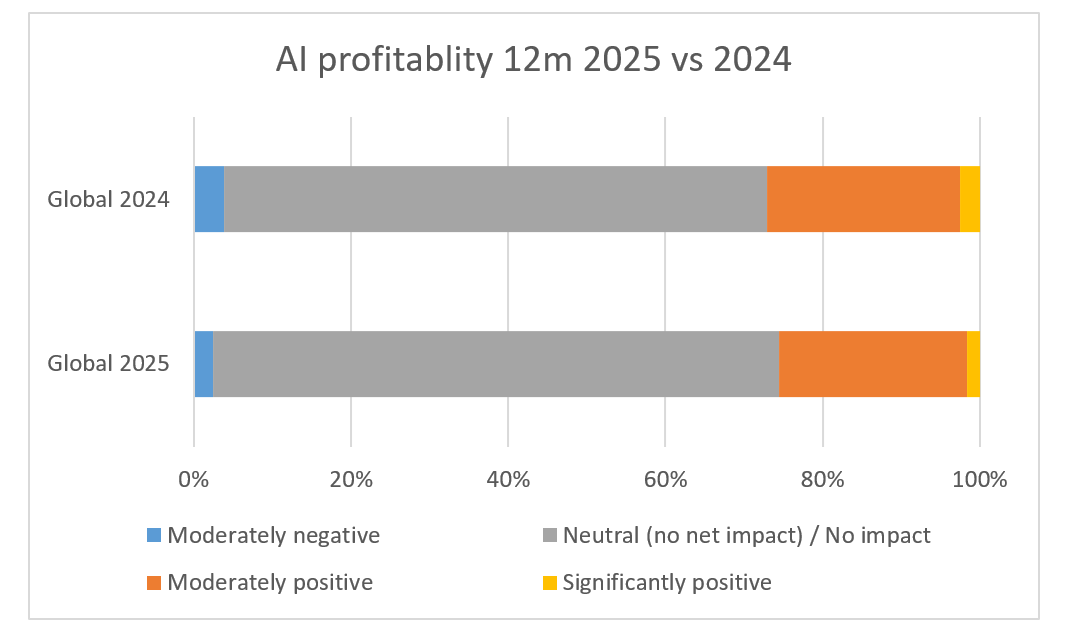

Průzkum mezi analytiky Fidelity International ukazuje, že podíl těch, kteří očekávají, že umělá inteligence bude mít v nadcházejícím roce pozitivní dopad na ziskovost jejich společností, se ve srovnání s obdobím před 12 měsíci mírně snížil. Velká většina (72 %) očekává, že umělá inteligence nebude mít v letošním roce žádný dopad.

Graf 1: Stagnující módní vlna

Graf ukazuje procento analytiků, kteří odpověděli na otázku „Jaký dopad, pokud vůbec nějaký, očekáváte, že bude mít umělá inteligence na ziskovost vámi pokrývaných společností v příštích 12 měsících?“ Zdroj: Fidelity International, leden 2025.

„Umělá inteligence je v současné době spíše módní vlnou než motorem zisku,“ říká Evan Delaney, analytik v oblasti investic s pevným výnosem v oboru telekomunikací, médií a technologií, který se zaměřuje na Severní Ameriku. Přesto očekává, že umělá inteligence bude mít v letošním roce mírně pozitivní dopad na ziskovost jím pokrývaných společností, a to zejména díky automatizaci call center a dalších činností v oblasti zákaznického servisu s využitím této technologie.

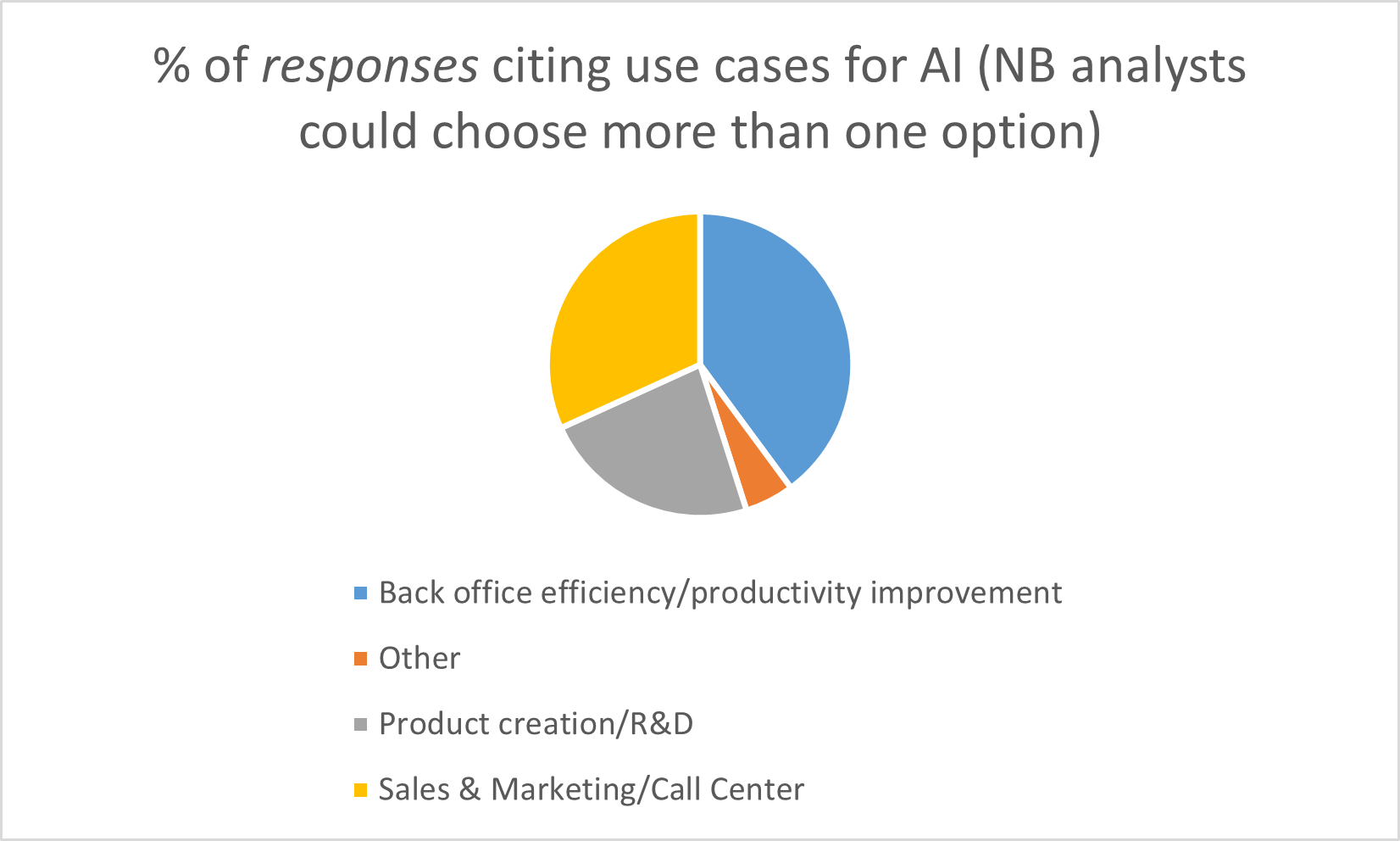

V příkladech, které analytici společnosti Fidelity uvádějí, převažují, co se týče využití AI, obslužné administrativní činnosti (tzv. back-office) a funkce zákaznického servisu.

Graf 2: Jak firmy využívají umělou inteligenci?

Graf zobrazuje procento odpovědí na otázku „Které útvary vámi pokrývaných společností zaznamenávají podstatné přínosy z využívání umělé inteligence?“. Poznámka: Analytici mohli zvolit více než jednu možnost. Zdroj: Fidelity International, leden 2025.

„Všechny moje firmy v oblasti mzdové agendy společností mluví o přidání chatovacích botů s umělou inteligencí a o tom, že jimi nahradí pracovníky personalistiky,“ říká Nathan Ha, akciový analytik v oblasti akcií firem v oboru komerčních a odborných služeb. „Nebude to však nic, co by zásadně změnilo situaci, protože si myslím, že veškeré výhody se ztratí kvůli konkurenci.“

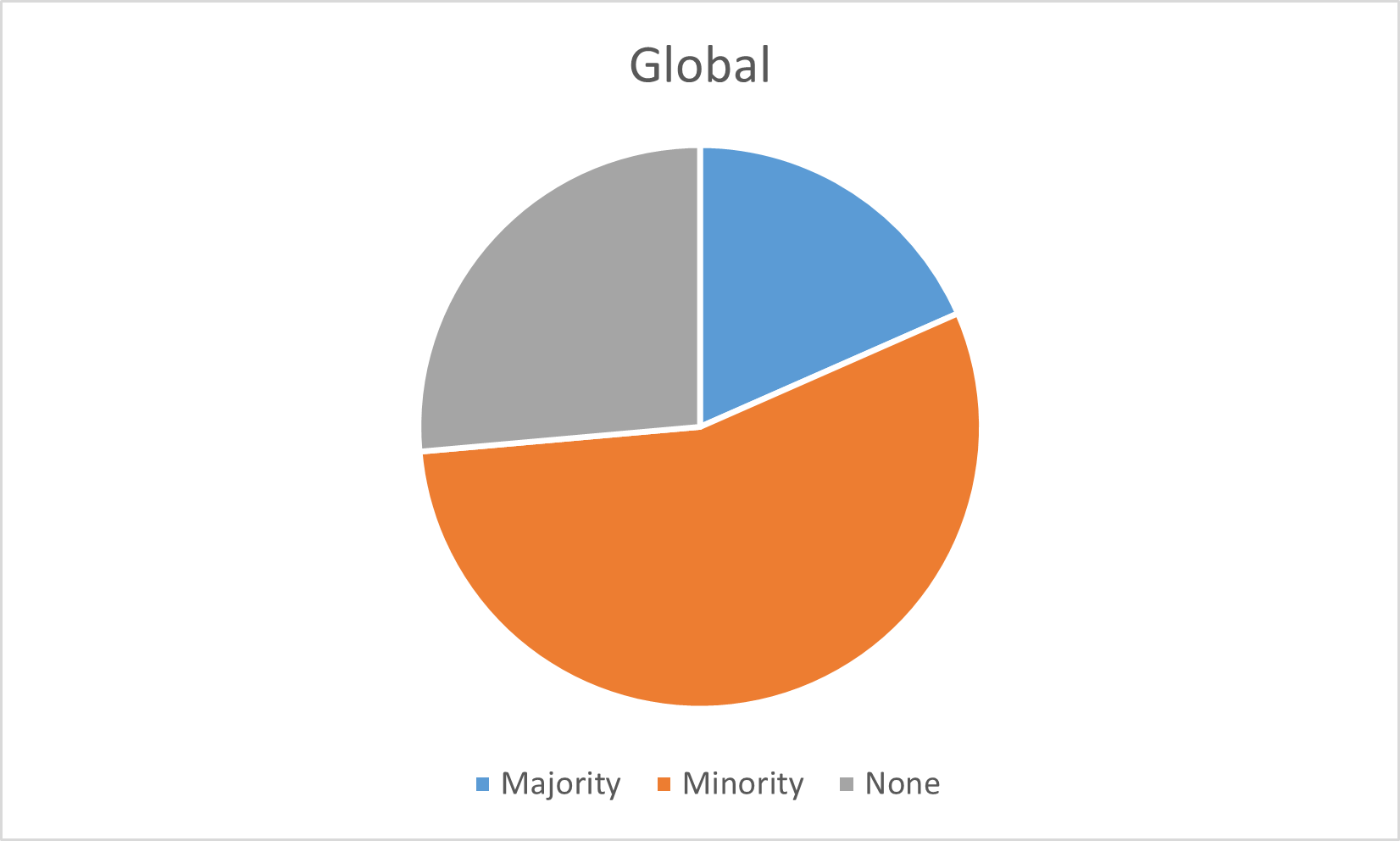

Většina analytiků sice tvrdí, že alespoň některé z jimi pokrývaných společností zaznamenávají přínosy umělé inteligence pro produktivitu, ale zdaleka nejčastější odpovědí je, že se to týká pouze menšiny společností, kterými se zabývají.

Graf 3: Umělá inteligence začíná mít vliv, ale zatím je malý

Graf znázorňuje procento analytiků, kteří odpověděli na otázku „Jaký podíl vašich společností zaznamenává přínosy umělé inteligence pro produktivitu?“. Zdroj: Fidelity International, leden 2025.

„Automatizace je již široce využívána na montážních linkách, ale umělá inteligence se používá jen málo,“ říká Alan Zhou, analytik v oblasti investic s pevným výnosem, který se zabývá asijským automobilovým sektorem. „Umělá inteligence může být užitečná ve fázi výzkumu a vývoje, aby urychlila vývoj produktů, ale zatím se nezdá, že by se tak dělo.“

Toto zaměření na automatizaci naznačuje, že některé technologické společnosti se s rozvojem umělé inteligence začínají orientovat na robotiku. Reggie Pan, analytik se zaměřením na Čínu, který se zabývá průmyslovým sektorem, uvádí automatizaci jako hlavní případ využití umělé inteligence mezi svými společnostmi.

Andrew Hall, akciový analytik, který se zabývá severoamerickými prodejci potravin a smíšeného zboží, říká, že jeho společnosti využívají umělou inteligenci především k optimalizaci slevových/propagačních akcí a stanovování cen. Dodává však, že existuje jen málo důkazů o podstatné změně v efektivitě.

Další analytik Louis Lee, který se zabývá spotřebním zbožím, tvrdí, že společnosti z asijského regionu, kterým se zabývá, nemají z důvodu nízkých nákladů na pracovní sílu v tomto regionu pro umělou inteligenci velké využití. Sam Heithersay, který se věnuje australským kovoprůmyslovým a těžebním společnostem, říká, že některé z nich využívají umělou inteligenci ke zlepšení produktivity dolů a využití elektrické sítě, ale je to stále v plenkách.

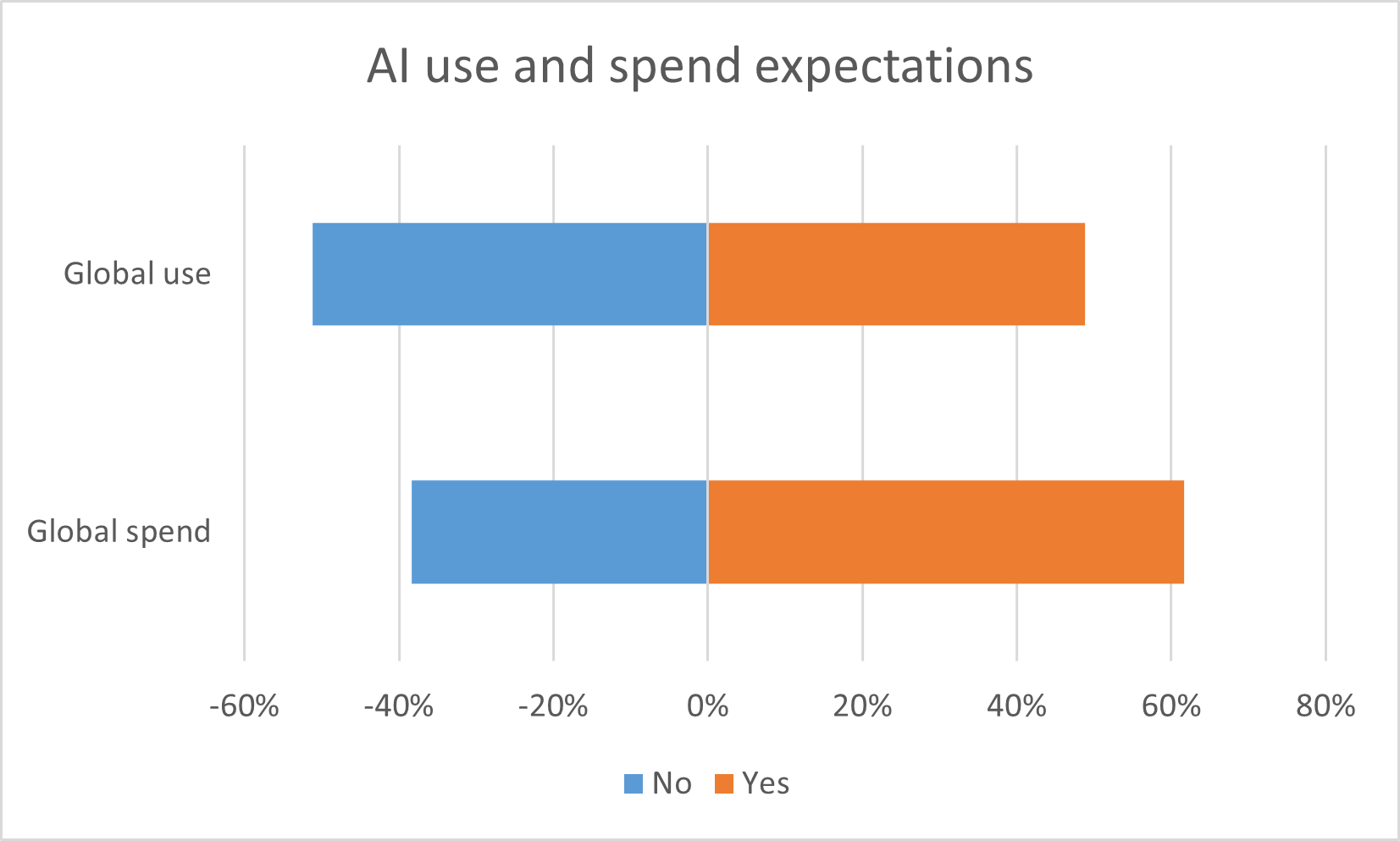

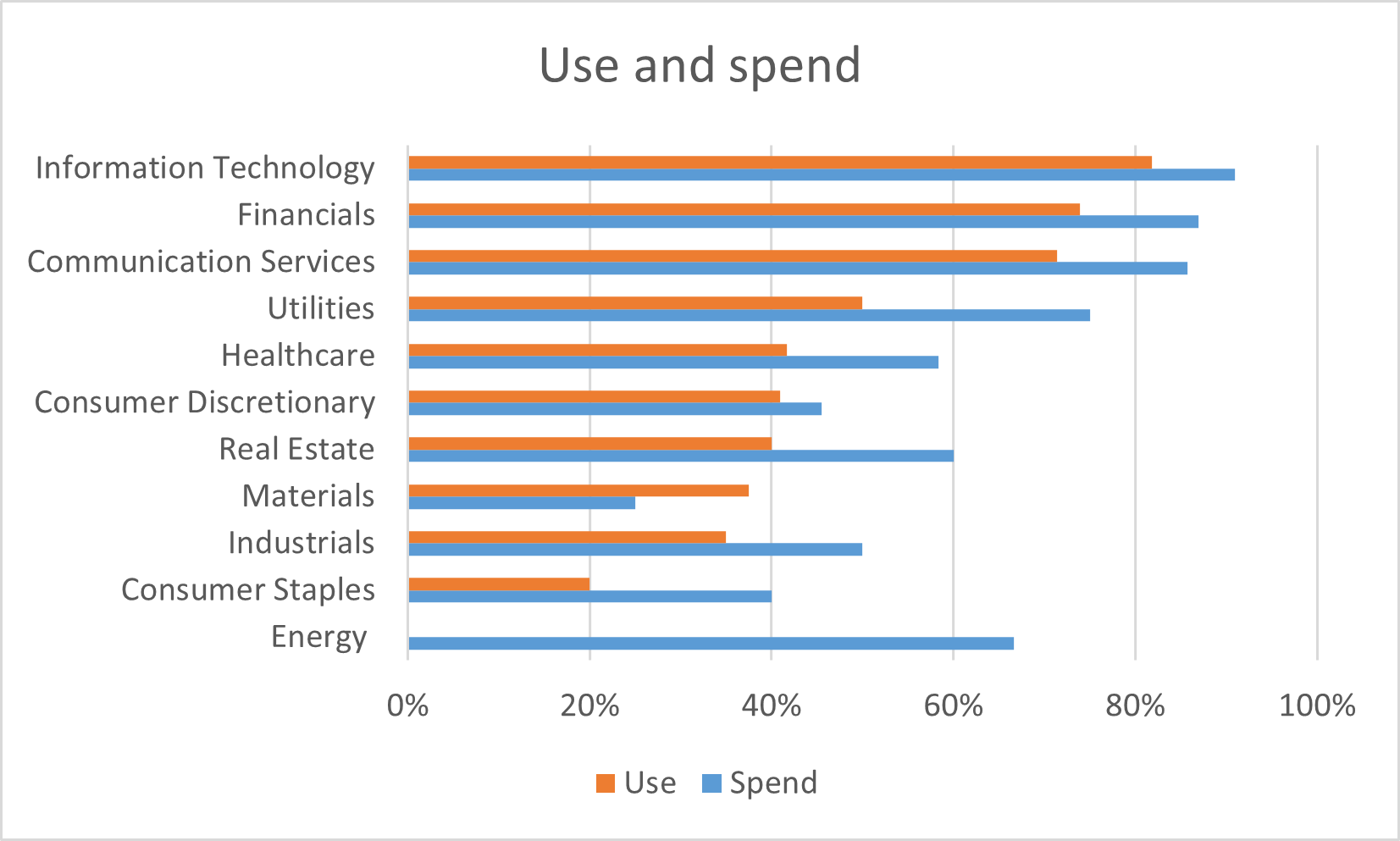

Zajímavé je, že více analytiků očekává, že jimi pokrývané společnosti v letošním roce vynaloží víc prostředků na umělou inteligenci, než aby výrazně zvýšily míru využívání této technologie. Jednou z možných interpretací je, že dodavatelé softwaru zahrnují neoblíbené prvky umělé inteligence do stávajících produktů a pak využívají tyto doplňkové funkce k ospravedlnění zvýšení ceny. Na mysl přichází klišé o krumpáčích a lopatách, kdy mnozí hledači v době zlaté horečky odcházeli s prázdnýma rukama bez ohledu na to, jak působivé bylo jejich nově zakoupené nářadí. Asi nejúspěšnějším využitím umělé inteligence je tak přísun peněz do pokladen technologických společností.

Graf 4: Očekává se, že náklady na umělou inteligenci předstihnou míru jejího využití

Graf ukazuje procento analytiků, kteří odpověděli na otázky „Očekáváte, že se u vašich společností v příštích 12 měsících významně zvýší míra využívání umělé inteligence?“ a „Očekáváte, že společnosti, které sledujete, v příštích 12 měsících zvýší výdaje na umělou inteligenci?“. Zdroj: Fidelity International, leden 2025.

Další možnou interpretací očekávaného převisu výdajů nad mírou využití v roce 2025 je výzkum a vývoj. Nepřekvapí, že největší sázky na umělou inteligenci v současné době uzavírají společnosti z oblasti IT, finančních a komunikačních služeb.

Ve společnosti Fidelity působí tým, který pracuje na několika řešeních v oblasti umělé inteligence pro zlepšení rychlosti a kvality generování informací, jako je využití této technologie pro vytváření jednodušších modelů, generování hodnocení společností před provedením základního výzkumu a pomoc při analýze výsledků společností. Cílem je jednak doplnit vlastní práci o nápady ze strany veřejnosti, ale hlavně co nejlépe využít čas strávený s firmami, jejich zákazníky a konkurenty.

Graf 5: Technologické, finanční a další společnosti sázejí na umělou inteligenci ve velkém

Graf ukazuje procento analytiků, kteří odpověděli na otázky „Očekáváte, že se u vašich společností v příštích 12 měsících významně zvýší míra využívání umělé inteligence?“ a „Očekáváte, že vaše společnosti v příštích 12 měsících zvýší výdaje na umělou inteligenci?“. Zdroj: Fidelity International, leden 2025.

Investoři budou muset být trpěliví, než se dopad umělé inteligence projeví

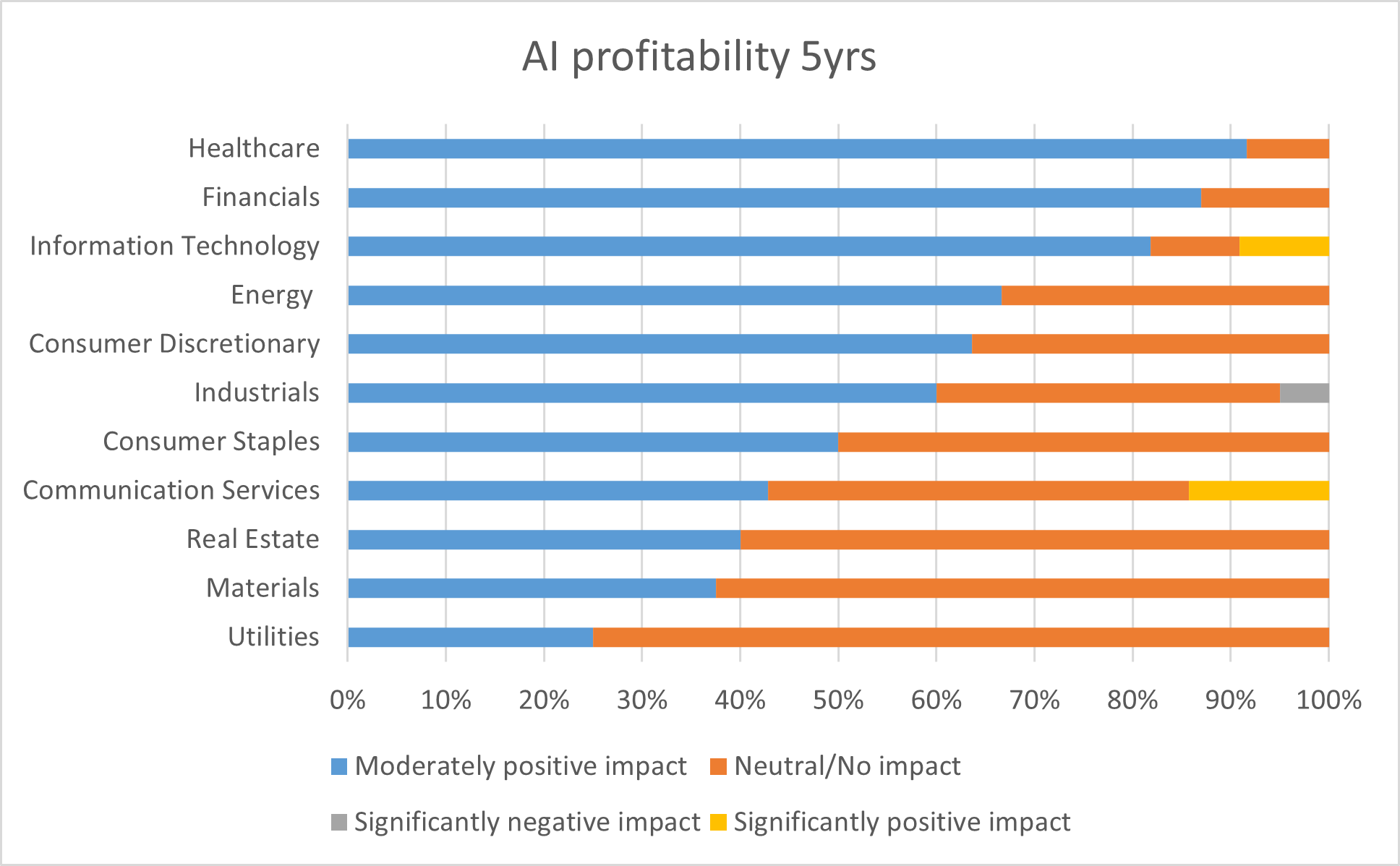

Mnohem více analytiků očekává, že umělá inteligence bude mít pozitivní dopad na ziskovost společností v horizontu pěti let, ve srovnání s neutrálními očekáváními pro příštích 12 měsíců.

Co se týče využití této technologie, největší potenciál se v příštích pěti letech jeví ve zdravotnictví a finančním sektoru, a to v případech, jako je lékařské zobrazování, zefektivnění procesů vývoje a prodeje léků, poskytování půjček, hodnocení úvěrů, vylepšení softwaru a všudypřítomné využití pro činnosti back officů a call center.

Graf 6: Dejte tomu čas

Graf ukazuje procento analytiků, kteří odpověděli na otázku „Jaký dopad, pokud vůbec nějaký, očekáváte, že bude mít umělá inteligence na ziskovost vašich společností v příštích pěti letech?“. Zdroj: Fidelity International, leden 2025.

Investoři, kteří čekají na velký průlom v zavádění umělé inteligence a na průlomové případy jejího využití, si zatím budou muset počkat. Otázkou je, zda budou mít dostatek trpělivosti.

Příznivý vývoj v oboru technologických firem

Vlna nadšení kolem umělé inteligence byla v posledních 12 měsících jednou z hlavních hnacích sil růstu akcií technologických firem a pokud by další velká věc v tomto odvětví nesplnila svá optimistická očekávání, oslabilo by to předpoklady pro další růst. Prozatím se však zdá, že v technologické oblasti je stále dost potenciálu.

„Technický sektor má za sebou silný rok a v této fázi nevidím žádný silný faktor, který by mohl způsobit snižování ocenění,“ vysvětluje Clare Colemanová, akciová analytička, která se zabývá softwarovými a internetovými společnostmi v Asii a Tichomoří mimo Čínu a Japonsko. „Klíčové však bude udržet současnou dynamiku zisků a naplnit očekávání konsenzu. Sektor je jako celek drahý, ale stále existují společnosti s tak silným strukturálním růstem, že překonají i růst trhu a poměr rizika a výnosu je stále přiměřený.“

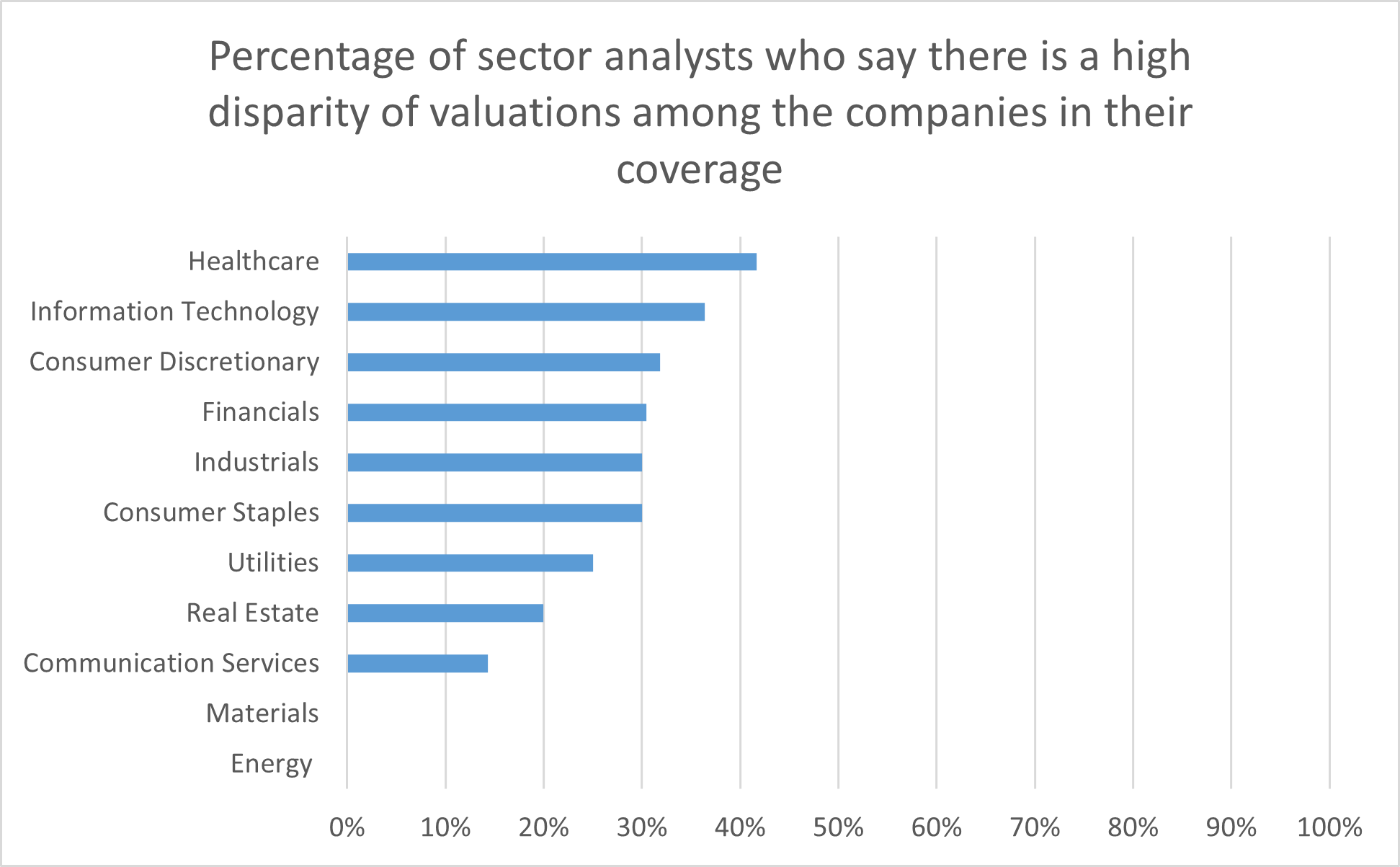

Vzhledem k rozdílům v ocenění budou muset být investoři obzvláště selektivní při vkládání peněz do těch sektorů, které jsou z hlediska umělé inteligence dlouhodobě nejslibnější.

Graf 7: Rozdíly v ocenění

Graf znázorňuje procento analytiků, kteří na otázku „Při pohledu na ocenění v roce 2025, jsou podle vás rozdíly v ocenění mezi vašimi společnostmi velké, střední nebo malé?“ odpověděli „velké“. Zdroj: Fidelity International, leden 2025.

Celkově více než čtvrtina analytiků (28 %) tvrdí, že mezi jimi pokrývanými společnostmi jsou nyní velké rozdíly v ocenění. Nejvyšší podíl analytiků, kteří vidí velké rozdíly v ocenění, je ve zdravotnictví a technologiích.

„Mezi kvalitními a nekvalitními jmény jsou velmi velké rozdíly,“ říká Matthew Bowles, analytik sektoru informačních technologií se zaměřením na EU. „Pro firmy s malou tržní kapitalizací je to stále obtížné, protože většina koncových trhů je slabá nebo stále koriguje po Covidu.“

Mějme také na paměti názor analytiků Fidelity International, že existuje mnoho faktorů, které budou mít v letošním roce vliv na ziskovost firem, a že to zatím nevypadá tak, že by umělá inteligence byla tím dominantním faktorem.

Autoři: Viral Patel, Ben Traynor

Klíčová slova: Japonsko | Analytik | Rizika | Analytici | Investoři | EU | Akciový analytik | Průlom | Graf | Sázky | ROCE | Fidelity International | Firmy | Průzkum | Očekávání | Analytici společnosti | Míra | Ziskovost | Analytička | Zlepšení | Výdaje | Využití umělé inteligence | Vývoj | Další růst | Růst | Potenciál | Umělá inteligence | Umělé inteligence | Technologické firmy | Ocenění | Ceny | Technologické společnosti | Velké technologické firmy | Analytici Fidelity International | Zvýšení ceny | Fidelity | Optimistická očekávání | Technologie | AI | Odvětví | Společnosti | Růst trhu | Zdravotnictví | TIM | 3М | Poměr rizika a výnosu | Tichomoří | Vice | Automatizace | Nadšení | Prodeje | Oblasti umělé inteligence | Výhody | Výzkum a vývoj | Vliv na ziskovost | Využití AI | Rok 2025 | Náklady |

Čtěte více

-

Fidelity International: Strategie absolutního výnosu poskytují investorům alternativní způsob, jak hledat ochranu v případě selhání tradičních aktiv

Pokud rok 2025 investory něco naučil, pak to, že musí aktivně přemýšlet o tom, jak uchovat kapitál v období globální fragmentace a s tím spojené zvýšení volatility trhů. Pravidla, která pro tato rozhodnutí platila dříve, byla zpochybněna. Například rozdělení portfolia v poměru 60/40 mezi akcie a dluhopisy nemá velký smysl, pokud se obě třídy aktiv v případě tržní nerovnováhy chovají podobně. -

Fidelity International: Těžká volba – odvrátit recesi, nebo porazit inflaci?

Červnový příběh trhu je z oblasti pevných výnosů. Dluhopisy s vysokým výnosem klesly o téměř 7 %, zejména v důsledku širších spreadů. Po většinu letošního roku byly ztráty dluhopisů způsobeny růstem sazeb, přičemž ten se nyní projevuje v úvěrovém riziku, což signalizuje přesun pozornosti od inflace k růstu. -

Fidelity International: Trump vs. Clintonová = vliv na kapitálové trhy

Odborníci Fidelity International, globálního lídra v oblasti investic, se domnívají, že pokud by při prezidentských volbách 8. listopadu skutečně zvítězil Donald Trump, v krátkodobém horizontu by to přineslo pro kapitálové trhy USA větší rizika, než zvolení Hilary Clintonové. A to zejména vzhledem k vyšší míře nejistoty, která je s ním spojována. Zatímco podle analýzy Fidelity International je celkový vliv politiky prezidenta na makroekonomickou situaci a na trhy omezený, dopad na jednotlivé sektory a společnosti může být významný. -

Fidelity International: Tři důvody pro návrat čistých energetických akcií v roce 2024

V nadcházejícím roce budou v sektoru zabývajícím se čistou energií dominovat politická a makroekonomická rizika, a to zejména v USA. Většina špatných zpráv v tomto odvětví již však byla trhem v cenách promítnuta. -

Fidelity International: Tři témata pro druhé čtvrtletí

Současná polykrize vstoupila do nové fáze. Zatímco ekonomiky odstartovaly rok 2023 tím, že jsou odolné, nejrychlejší epizoda zvyšování úrokových sazeb v historii si nyní vybírá svou daň. Recese na vyspělých trzích se jeví jako nejpravděpodobnější možná situace. Alternativu k rozvinutým trhům může nabídnout Čína – její opětovné otevření by ještě mohlo poskytnout oddech trhům od Východu po Západ. -

Fidelity International: U akcií je pro příští rok důležité pečlivé vyvážení

Ceny aktiv startovaly po většinu roku 2020 rychleji než očekáváné příjmy, a to kvůli enormní fiskální a měnové reakci na ekonomické škody způsobené Covid-19. „Se začátkem roku 2021 se výnosy pravděpodobně budou dále zotavovat, ale nerovnoměrným tempem, což může být testem pro valuace. Sektorové divergence, širší valuace a zvýšené riziko náhlých rotací znamenají, že rok 2021 bude vyžadovat citlivé vyvážení mezi riziky a příležitostmi a schopnost rychle se přizpůsobovat změně podmínek,“ vysvětluje Romain Boscher, globální CIO pro oblast akcií, Fidelity International. -

Fidelity International: Udržitelné 5G

Investování do sítí 5G je klíčovým tématem letošního roku. S tím souvisí i průmyslová automatizace. Neméně důležitá je také otázka udržitelnosti, metodiky měření a celkově, zda se společnosti chovají podle udržitelných principů. -

Fidelity International: Umělé inteligence v analýzách ESG

Společnost volá po ochraně před hrozbami, které představuje umělá inteligence. Zahrnutí aspektů AI do ESG analýzy jednotlivých firem investorům pomůže. -

Fidelity International uvádí nové ETF: Global Government Bond Climate Aware UCITS ETF

Fidelity International oznamuje uvedení fondu Fidelity Global Government Bond Climate Aware UCITS ETF, kterým dále rozšiřuje své investiční možnosti zaměřená na klima. -

Fidelity International: V amerických telekomunikacích zvoní nové příležitosti

Obrat sentimentu v sektoru optických kabelů přinesl v USA zotavení pro mnoho menších společností a zdá se, že vyvolává prudký růst aktivity co se týče fúzí a akvizic. -

Fidelity International: Vládní dluhopisy ovlivní geopolitická nejistota

Americký FED bude muset v nadcházejícím období vybalancovat v souladu s kvantitativním utahováním a rostoucím množstvím emisí vládních dluhopisů další růst úrokových sazeb. Je proto možné, že nezvládne v roce 2019 zajistit tři plánovaná zvýšení. Evropská centrální banka se dokonce zavázala, že zvýšení sazeb v první polovině roku 2019 neproběhne. Na dluhopisy budou mít kromě toho vliv i dopady amerických sporů o cla či situace na rozvíjejících se trzích. Obojí má za následek vyšší volatilitu a nejistotu. -

Fidelity International: Vliv prezidenta Bidena na technologické trhy

Joe Biden zvítězil v prezidentských volbách v USA, ale výsledek senátorských voleb bude znám až v lednu. Navzdory některým přetrvávajícím soudním sporům a nárokům zpochybňujícím integritu voleb jsou analytici Fidelity International schopni už nyní lépe posoudit, co bude obnášet prezidentství Joe Bidena. Analytici Fidelity International diskutují o důsledcích vítězství Demokratů pro sektory technologií, médií a telekomunikací a shodují se, že konečné složení Kongresu by mohlo ještě některé dopady ovlivnit. -

Fidelity International: Volby v čase koronaviru a za recese

Jak upozorňují odborníci z FI, investoři, kteří, přemýšlí o investování na amerických trzích, se perou se dvěma diametrálně protilehlými silami: recesí vyvolanou propuknutím Covid-19 a prezidentským volebním cyklem. -

Fidelity International: V roce 2026 nepodceňujte inflaci

Rozdíly v úrokových sazbách a inflaci vytvoří příležitosti; vysoká výchozí úroveň výnosů je dobrým znamením pro celkové výnosy nízkým oceněním navzdory. -

Fidelity International: „Všude dobře, doma nejlíp“ platí i pro peníze v Asii

Nedávný průzkum společnosti Fidelity International ukázal, že asijští drobní investoři jsou připraveni riskovat před očekávaným snížením úrokových sazeb v USA a upřednostňují akcie mimo region. Trhy blíže k domovu však mají stejně tak co nabídnout. -

Fidelity International: Výhled na rok 2024 v Asii – Na vlně růstového momenta

Zpomalení čínské ekonomiky i silný americký dolar podkopával v uplynulém roce značné růstové tempo mnoha asijských ekonomik. V roce 2024 by však měl růst znovu převládnout. -

Fidelity International: Výhled pro americký dolar

Domníváme se, že americký dolar nyní plně zohledňuje lepší hospodářské výsledky Ameriky a potenciál jestřábího postoje Federálního rezervního systému, což ale vytváří obousměrná rizika pro dolar. Dolar přesto zůstává jedním z nejlepších zajištění portfolia v době, kdy i státní dluhopisy poskytují omezenou ochranu, a nabízí pozitivní výnos. Existuje tedy několik důvodů, proč by investoři mohli držet dolary ve svém portfoliu. -

Fidelity International: Výhled pro dluhopisy v roce 2022

Centrální banky budou v roce 2022 na dvou frontách čelit hospodářské válce. Inflace je zpět, zatímco růst v post-covidovém oživení zpomaluje. Zatímco investoři mohou očekávat, že dojde k určitému zpřísnění, centrální banky nemohou kvůli vysokému celkovému zadlužení dopustit, aby reálné úrokové sazby šly příliš vysoko, a v případě potřeby zasáhnou. To by mělo zmírnit riziko poklesu cen dluhopisů způsobené rostoucími výnosy, což znamená, že dluhopisoví investoři by neměli zaujímat vůči duraci až tak medvědí postoj. -

Fidelity International: Výhled pro rok 2026 na výnosy z akcií a ocenění

Klíčem k pochopení hry na nestabilních trzích je identifikace podniků, které nejsou nadhodnocené, nebo jsou, ještě lépe, podhodnocené. -

Fidelity International: Výhled pro trh ETF na rok 2024

Trh ETF rostl v posledních letech vskutku impozantně. Příkladem může být počet registrací ETF fondů v Evropě, který se v posledních pěti letech téměř zdvojnásobil na 1,6 bilionu USD. Vzhledem k tomu, že nejvýznamnější kladné stránky ETF – nákladová efektivita, vysoká likvidita a transparentnost – nacházejí u investorů stále velký ohlas, předpovědi pro toto odvětví naznačují, že do roku 2033 by objem prostředků vložených do ETF mohl celosvětově dosáhnout 30 bilionů USD.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

Denní kalendář událostí

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

Tradingové analýzy a zprávy

Forex sentiment 10.2.2026

VDA: Automobilový průmysl v Německu je v krizi

Swingové obchodování bitcoinu 10.2.2026

Intradenní Price Action patterny na GBP/USD 10.2.2026

FCA varuje před brokerem Evohedge Traders

Intradenní Price Action patterny na USD/JPY 10.2.2026

Intradenní Price Action patterny na zlatě 10.2.2026

Intradenní Price Action patterny na Nasdaqu 10.2.2026

Intradenní Price Action patterny na GBP/JPY 10.2.2026

Index Russell 2000 - Intradenní výhled 10.2.2026

Forex sentiment 10.2.2026

VDA: Automobilový průmysl v Německu je v krizi

Swingové obchodování bitcoinu 10.2.2026

Intradenní Price Action patterny na GBP/USD 10.2.2026

FCA varuje před brokerem Evohedge Traders

Intradenní Price Action patterny na USD/JPY 10.2.2026

Intradenní Price Action patterny na zlatě 10.2.2026

Intradenní Price Action patterny na Nasdaqu 10.2.2026

Intradenní Price Action patterny na GBP/JPY 10.2.2026

Index Russell 2000 - Intradenní výhled 10.2.2026

Blogy uživatelů

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Malé drobnosti, které posouvají trading na vyšší úroveň, 3. část

Největší chyba není ztráta. Největší chyba je malý zisk

Praktická ukázka: Konečně jen jeden obchod

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Malé drobnosti, které posouvají trading na vyšší úroveň, 3. část

Největší chyba není ztráta. Největší chyba je malý zisk

Praktická ukázka: Konečně jen jeden obchod

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Forexové online zpravodajství

Apple a Google se dohodly na změnách v App Store pod rostoucím tlakem regulátorů

Spotify dosáhl rekordních 751 milionů uživatelů, ziskovost se dále zlepšuje

US Open: Wall Street roste navzdory slabým maloobchodním tržbám

Výsledky Coca-Cola: Obstojí nový CEO pod tlakem?

☕ Káva se obchoduje na úrovních z léta 2025. Je pokles u konce?

CVS drží výhled na rok 2026 navzdory chaosu v americkém zdravotním pojištění

Ferrari zveřejnilo výsledky za 4Q, tržby meziročně vzrostly o 3,8 %

Průzkum Deloitte: Trh private equity ve střední Evropě čeká další silný rok

BREAKING: Americké maloobchodní tržby pod očekáváním

US2000 poblíž rekordních úrovní 🗽 Co ukazují data NFIB?

Apple a Google se dohodly na změnách v App Store pod rostoucím tlakem regulátorů

Spotify dosáhl rekordních 751 milionů uživatelů, ziskovost se dále zlepšuje

US Open: Wall Street roste navzdory slabým maloobchodním tržbám

Výsledky Coca-Cola: Obstojí nový CEO pod tlakem?

☕ Káva se obchoduje na úrovních z léta 2025. Je pokles u konce?

CVS drží výhled na rok 2026 navzdory chaosu v americkém zdravotním pojištění

Ferrari zveřejnilo výsledky za 4Q, tržby meziročně vzrostly o 3,8 %

Průzkum Deloitte: Trh private equity ve střední Evropě čeká další silný rok

BREAKING: Americké maloobchodní tržby pod očekáváním

US2000 poblíž rekordních úrovní 🗽 Co ukazují data NFIB?

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Překvapí dnes ČNB trhy zvýšením úroku dokonce nad 7 %? Některé radní k tomu může přimět to, že ČNB „stálo“ jmenování nové bankovní rady už přes 125 miliard korun

Technická analýza intradenního pohybu ceny křížového měnového páru GBP/AUD, úterý 16. července 2024

Výsledková sezóna sa zatiaľ vyvíja pozitívne, pre akcie je miernym plusom

Informační systém Arbes AMS pro investiční služby běží v módu software as a service

Klesající inflace začíná pozitivně ovlivňovat příjmy domácností

Poslední obchodní den tohoto týdne skončila burza v minusu

Market Insider: EURUSD, GBPUSD, DAX, Brent (05-03-18)

Americkým firmám klesl zisk o 3,3 %. Jedná se o nejhorší výsledek od roku 2009

Makro: Obchodní zásoby USA se v srpnu zvýšily o 0,5 pct

Makro: Předstihový ukazatel německé ekonomiky listopadu zrychlil

Překvapí dnes ČNB trhy zvýšením úroku dokonce nad 7 %? Některé radní k tomu může přimět to, že ČNB „stálo“ jmenování nové bankovní rady už přes 125 miliard korun

Technická analýza intradenního pohybu ceny křížového měnového páru GBP/AUD, úterý 16. července 2024

Výsledková sezóna sa zatiaľ vyvíja pozitívne, pre akcie je miernym plusom

Informační systém Arbes AMS pro investiční služby běží v módu software as a service

Klesající inflace začíná pozitivně ovlivňovat příjmy domácností

Poslední obchodní den tohoto týdne skončila burza v minusu

Market Insider: EURUSD, GBPUSD, DAX, Brent (05-03-18)

Americkým firmám klesl zisk o 3,3 %. Jedná se o nejhorší výsledek od roku 2009

Makro: Obchodní zásoby USA se v srpnu zvýšily o 0,5 pct

Makro: Předstihový ukazatel německé ekonomiky listopadu zrychlil

Blogy uživatelů

7 tipů pro začínající tradery

USD/JPY: Kombinovaná analýza denního grafu (D1 nastavení)

NZD/JPY: Analýza více časových rámců (W1-H4)

Býčí jízda pokračuje, index S&P 500 posunul rekord do blízkosti 5 000 bodů

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Multitimeframe analýza: 3.11.2022 GBP/JPY

Top 3 nejobchodovanější měny

Nezmeškejte vánoční slevu 20 % od Fintokei. Zbývá už jen 5 dní!

Investování do fyzických drahých kovů - 11.

Technická analýza: Index S&P 500 a měnový pár EUR/USD

7 tipů pro začínající tradery

USD/JPY: Kombinovaná analýza denního grafu (D1 nastavení)

NZD/JPY: Analýza více časových rámců (W1-H4)

Býčí jízda pokračuje, index S&P 500 posunul rekord do blízkosti 5 000 bodů

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Multitimeframe analýza: 3.11.2022 GBP/JPY

Top 3 nejobchodovanější měny

Nezmeškejte vánoční slevu 20 % od Fintokei. Zbývá už jen 5 dní!

Investování do fyzických drahých kovů - 11.

Technická analýza: Index S&P 500 a měnový pár EUR/USD

Vzdělávací články

7 kroků ke stabilně ziskovému tradingu + Infografika

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

Technická analýza pro začátečníky: Jak analyzovat grafy krok za krokem

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Fibonacci na finančních trzích

FXstreet.cz vám přeje šťastné prožití vánočních svátků a úspěšný rok 2022

Příběh tradera: Z 1 000 USD na 14 000 USD za necelý rok

Lze dosahovat 30% měsíčního zhodnocení kapitálu?

Měna zrozená z chaosu. Bosenská marka měla uklidnit rozbouřený Balkán

7 kroků ke stabilně ziskovému tradingu + Infografika

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

Technická analýza pro začátečníky: Jak analyzovat grafy krok za krokem

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Fibonacci na finančních trzích

FXstreet.cz vám přeje šťastné prožití vánočních svátků a úspěšný rok 2022

Příběh tradera: Z 1 000 USD na 14 000 USD za necelý rok

Lze dosahovat 30% měsíčního zhodnocení kapitálu?

Měna zrozená z chaosu. Bosenská marka měla uklidnit rozbouřený Balkán

Tradingové analýzy a zprávy

Forex: Atakuje EUR/USD úroveň 1,3000?

Forex: Shrnutí obchodování 3.7.2013

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Forex: Vítězové a poražení 15.7.2016

Forex sentiment 10.2.2026

AUD/USD - Intradenní výhled 21.6.2017

Forex: Korekce a další pokles na AUD/NZD?

Čínská centrální banka dnes snížila úroky

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 29.05.2023 - 02.06.2023

MMF odmítá rozpočtové plány Řecka

Forex: Atakuje EUR/USD úroveň 1,3000?

Forex: Shrnutí obchodování 3.7.2013

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Forex: Vítězové a poražení 15.7.2016

Forex sentiment 10.2.2026

AUD/USD - Intradenní výhled 21.6.2017

Forex: Korekce a další pokles na AUD/NZD?

Čínská centrální banka dnes snížila úroky

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 29.05.2023 - 02.06.2023

MMF odmítá rozpočtové plány Řecka

Témata v diskusním fóru

Bitcoin

Červenec 2022: Výsledky tradingu institucionálních objednávek

Ukázka obchodu 3

Euro vs. americký dolar v roce 2018

Moje cesta prop tradingem: Zmařený short a zhoršení obchodních výsledků

Praktická ukázka: Napínavý short

X-Trade Brokers (XTB)

Elliottovy vlny: Měnový pár EUR/NZD, index DAX a akcie Microsoft

USD/JPY

Investago

Bitcoin

Červenec 2022: Výsledky tradingu institucionálních objednávek

Ukázka obchodu 3

Euro vs. americký dolar v roce 2018

Moje cesta prop tradingem: Zmařený short a zhoršení obchodních výsledků

Praktická ukázka: Napínavý short

X-Trade Brokers (XTB)

Elliottovy vlny: Měnový pár EUR/NZD, index DAX a akcie Microsoft

USD/JPY

Investago