Ticker Tape by TradingView

Analýza finančního a realitního trhu

V posledních měsících jsme svědky výrazného růstu míry inflace. A to dokonce takového, že se jak v České republice, tak v Eurozóně i v USA dostává na víceletá maxima. Přímým důsledkem inflačního boomu je to, že Česká národní banka (ČNB) velmi rychle zvyšuje úrokové sazby. A to má nemalý dopad na trh s nemovitostmi.

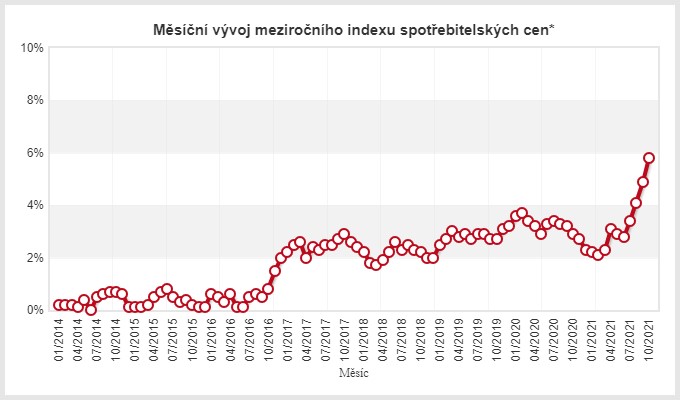

Míra inflace v České republice dosáhla za říjen 2021 výše 5,8 % a představuje třináctileté maximum. Český statistický úřad ve svém grafu prezentuje inflaci za posledních sedm let a letošní růst je nevídaný.

Zdroj: ČSÚ

To je pohled do minulosti, ale jaký lze očekávat vývoj? Guvernér ČNB Jiří Rusnok zmínil možnou 7% inflaci v prvních měsících příštího roku. K tomu dodal, že na konci roku 2022 očekává vyšší než 4% míru inflace. To je více než dvojnásobek cílové úrovně. Ministerstvo financí odhaduje průměrnou inflaci pro příští rok ve výši 6 %, což je v souladu s odhadem ČNB.

Dosahováním dlouhodobého inflačního maxima není Česká republika výjimkou. Inflace v Eurozóně ve výši 4,9 % je na nejvyšší úrovni od vzniku Eurozóny v roce 1999, inflace v Německu ve výši 5,2 % je na nejvyšší úrovni od roku 1992. Inflace ve Spojených státech amerických je aktuálně na hodnotě 6,2 % a je nejvyšší od roku 1991. Fed přestává o inflaci hovořit jako o „dočasné“, které vyvolává pocit velmi krátkodobé změny.

Inflace nemá jeden zdroj, jsme svědky plošných inflačních tlaků z domácí i zahraniční ekonomiky, a proto její ukončení nebude jednoduché a bude trvat déle, a to nejen v České republice.

Reakce České národní banky

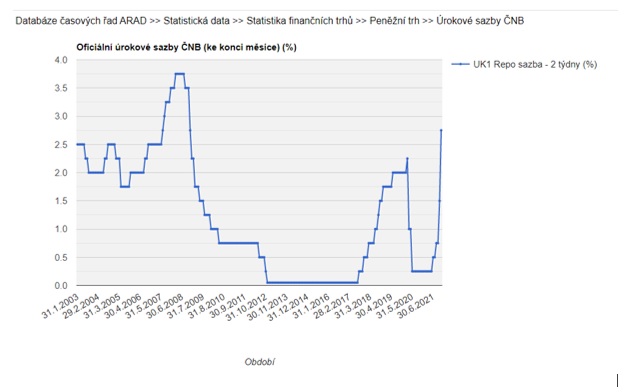

Na zasedání Bankovní rady dne 4. listopadu 2021 ČNB zvýšila úrokové sazby – dvoutýdenní reposazbu z 1,50 % na 2,75 %, tedy o 125 procentních bodů. Současně rozhodla o zvýšení diskontní sazby na 1,75 % a lombardní sazby na 3,75 %. Pro dané zvýšení úrokových sazeb hlasovalo 5 členů Bankovní rady, 2 členové Rady hlasovali pro ponechání sazeb beze změny. Ještě poznamenám, že ČNB otevřeně mluví o tom, že toto nebylo poslední zvýšení úrokových sazeb v letošním roce.

Jedná se o rekordní rychlost ve zvyšování úrokových sazeb v tomto tisíciletí. Podle vyjádření Petra Krále z ČNB takto Centrální banka bojuje, aby lidé nezačali očekávat, že inflace bude trvat i nadále a podle toho se začali chovat. Níže citace, tučné pasáže jsou ty klíčové.

„…A mohl by se začít propisovat do inflačních očekávání, důvěry ekonomických subjektů v národní měnu a centrální banku, formovat jejich cenové strategie, ovlivňovat mzdová vyjednávání a chování lidí vůbec. Očekávání a tzv. behaviorální vzorce chování přitom patří k vůbec nejsilnějším a nejodolnějším ekonomickým fundamentům. Zlomit jejich případný negativní vliv na udržování cenové stability by se pak ČNB – jako jejímu jedinému strážci v naší zemi – mohlo podařit jen skutečně brutálním zpřísněním měnových podmínek s víceméně záměrným vyvoláním hluboké a dlouhodobé ekonomické recese. Tomu se chceme za každou cenu vyhnout. Proto musíme reagovat včas, vpředhledícím způsobem a současně konzistentně komunikujeme logiku našich kroků. Zdůrazňujeme přitom, že se v reálném vyjádření úrokové sazby stále nacházejí a ještě nějakou dobu zůstanou v záporných hodnotách, takže spíše než o šlapání na brzdu se jedná o sundávání nohy z plynu. Ale i to je naprosto nezbytné a prozíravé. Nemůžeme se už prostě dál řítit dopředu na plný plyn, když víme, že bychom pak museli prudce a nebezpečně brzdit a manévrovat, abychom nevylétli ze silnice. “

Níže uvedený graf zobrazující měsíční průměry oficiálních úrokových sazeb ČNB byl vygenerován ze systému ARAD ČNB pro období od ledna 2003 do listopadu 2021. J. Rusnok již prohlásil, že je možné, že na prosincovém jednání Bankovní rada úrokové sazby nezvýší.

Politika Evropské centrální banky (ECB) a amerického Fedu je naprosto odlišná. Ve srovnání s ČNB v loňském roce udělaly o krok navíc: aplikovaly kvantitativní uvolňování. Fed úrokové sazby dosud nezvýšil, naopak je drží na úrovni blízké nule. Snižuje měsíční objem kvantitativního uvolňování, které bude s velkou pravděpodobností urychlovat, a počítá se s tím, že k prvnímu zvýšení úrokových sazeb přistoupí až v příštím roce. V případě ECB při stávající zvýšené inflaci těsně pod 5 % k žádnému zvýšení úrokových sazeb v nejbližších dvou letech nedojde. Obě tyto centrální banky, respektive většina členů jejich vedení, považují kvantitativní uvolňování za klíčový nástroj. Nejprve tento nástroj přestanou využívat, a až následně začnou zvyšovat úrokové sazby. ČNB zvolila jinou strategii a kvantitativní uvolňování nepoužila, proto rovnou přistoupila ke zvyšování úrokových sazeb.

Dopad na realitní trh

Na úvod je třeba si připomenout, že nemovitosti slouží dlouhodobě a na globální úrovni jako určitá ochrana proti inflaci. V České republice investoři při investici do nemovitostí preferují přímý nákup nemovitosti a následný pravidelný výnos z pronájmu. Trh nemovitostí je jedním z největších investičních trhů v České republice, to znamená, že se na něm pohybuje velké množství investorů, kteří se s tvrzením výše ztotožňují. Jenže jak najít vhodnou nemovitost, která splní parametry úspěšné a výnosové realitní investice?

Pro investory do nemovitostí se jako vhodný postup při analýze jeví metoda Top – Down. Vyjít z informací s největším rozsahem, zda se v danou dobu vyplatí do nemovitostí investovat, přes výběr potenciálně zajímavých regionů a lokalit až po výběr konkrétní nemovitosti a nalezení vhodných nájemníků. V současné době roste poptávka zejména po menších bytech. Faktorem je nejen cena (výše investice), ale i životní styl, kdy řada zejména mladých lidí úmyslně bydlí sama, a proto nepotřebuje vícepokojové byty. V absolutní hodnotě jsou dražší: cena placená za metr čtvereční bývá největší u malých bytů.

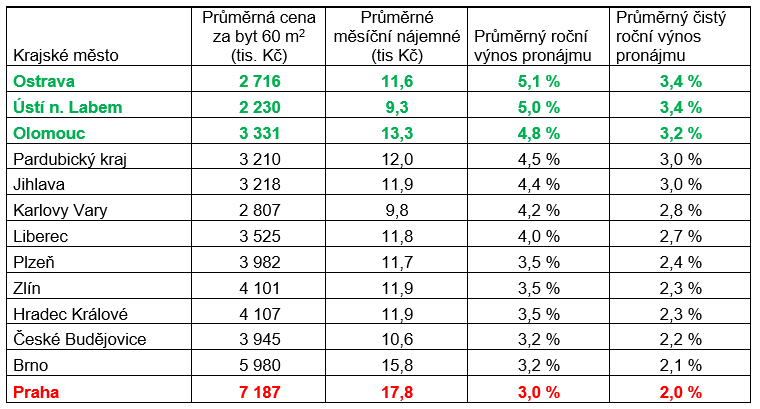

Dalším z výstupů investorovy analýzy jsou výsledky pode krajů. Nejčastější je byt o rozloze na úrovni 60 m2. Průměrná cena a průměrné měsíční nájemné ukazuje tabulka níže. Řada z investorů by očekávala Prahu v tabulce výrazně výše, nyní Praha poskytuje velmi malé výnosy. Právě proto se investoři do realit zaměřují v poslední době na regiony, které v minulosti byly přehlížené.

V tabulce je u výnosu počítáno s koupí bytu bez účasti hypotéčního úvěru. Poslední sloupec zohledňuje výnos po vytváření rezerv na opravu nemovitosti (1 % ročně) či platbu daně z příjmu z pronájmu.

Je třeba si uvědomit, že ani lokalita nesmí být jediným faktorem pro investici, i v jejím rámci jsou nemovitosti s různým výnosem. Při stanovení míry rizika je nezbytné prověřit pravděpodobnost ztráty schopnosti platby nájemného v dané lokalitě (počty exekucí, výše průměrné mzdy, míru nezaměstnanosti apod.).

Hypotéční úvěry a jejich úrokové sazby

Po výběru investiční nemovitosti je nutné zajištění financování. Za tímto účelem řada investorů využívala hypotéční úvěry s nevídaným boomem v loňském a do léta letošního roku. Objem hypotéčních úvěrů poskytnutých od ledna do konce října 2021 přesáhl 350 miliard korun, což je částka vyšší o 100 miliard korun než objem za celý loňský rok a téměř dvojnásobek objemu hypotéčních úvěrů poskytnutých v roce 2019. Podle odhadů představovaly investiční hypotéční úvěry 20 až 35 % tohoto objemu.

Nelze zapomínat, že objem poskytovaných hypotéčních úvěrů může od letošního srpna ČNB ovlivnit nejen změnou úrokových sazeb, ale také administrativním zásahem. Díky novele zákona o ČNB získala pravomoc přikázat bankám limity v oblasti hypotečních úvěrů. Mimo jiné ČNB přihlíží k vývoji cen nemovitostí, příjmům spotřebitelů a makroekonomickému vývoji. A této své pravomoci také 25. listopadu 2021 naplno využila a s platností od 1. dubna 2022 limity zpřísnila.

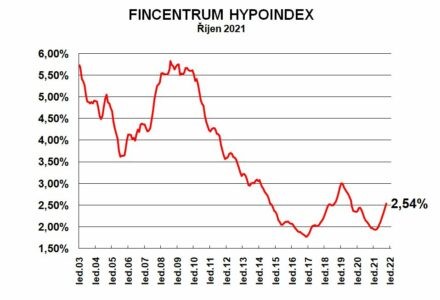

Kvůli výši zmíněné inflace a následnému zvyšování úrokových sazeb ČNB začal růst úroků hypotéčních úvěrů. Po zohlednění zvyšující se inflace a zejména vyjádření guvernéra ČNB J. Rusnoka, že zvyšování úrokových sazeb bude zahájeno nejpozději v červnu, bylo minimum na úrokových sazbách hypotéčních úvěrů dosaženo v únoru 2021. Názorně to ukazuje tento graf:

Průměrná výše hypotéčního úvěru činí 3,1 milionu korun. Při úvěrech na maximálně 90 % hodnoty nemovitosti to odpovídá ceně 3,6 milionu. Vzhledem k tomu, že ne všechny hypotéky jsou čerpány na 90 % LTV nemovitostí, průměrná cena financovaných nemovitostí přesahuje 4 miliony korun.

Úvěr na bydlení za 5 % bude brzo realitou

Je pravděpodobné, že překonání střednědobého maxima úrokových sazeb z ledna 2019 ve výši 3 % nastane do konce tohoto roku. Na grafu uvedené říjnové průměrné úrokové sazby hypotéčních úvěrů nezahrnují listopadový krok ČNB.

Dosažení 4% hranice úrokových sazeb hypotéčních úvěrů je během několika měsíců velmi pravděpodobné. Úrokové sazby hypotéčních úvěrů byly naposledy na této úrovni v létě 2011. Nad 5% úrovní se úrokové sazby úvěrů pohybovaly naposledy od podzimu 2007 do léta 2010 při dvoutýdenní reposazbě 3,5 % až 3,75 %. Při nezměněné politice Bankovní rady je dosažení úrokové sazby hypotéčních úvěrů na úrovni 5 % pravděpodobné.

Takové zvýšení úrokových sazeb významným způsobem zvyšuje splátky hypotéčních úvěrů. Výše splátky se může změnit o tisíce korun měsíčně. Jak bude pokračovat nárůst měsíční splátky, úměrně tomu se bude snižovat množství zajímavých investic do realit.

Najít takové investice vyžaduje odborné znalosti a dovednosti a investoři přímo nakupující nemovitosti za účelem pronájmu by si měli být vědomi časové náročnosti vyhledání vhodné investice a existence výnosových rizik. Pro investory ochotných akceptovat pouze velmi omezenou míru rizika jsou velice vhodné fondy zaměřené na reality, které mají profesionální správu majetku. Fondy mají vlastní analytické a realitní týmy, které hodnotí desítky až stovky příležitostí na realitním trhu měsíčně. Tím dokážou eliminovat investice, které sice na první pohled nabízejí velmi nadprůměrný výnos, ale za cenu velmi vysokého rizika neodpovídajícího standardním investicím do nemovitostí.

Mezi takto orientované fondy patří například Salutem Fund. Jedná se o fond kvalifikovaných investorů, garantující minimální 6% výnos p. a. To je jedna z mála možností, jak v příštím roce nedosáhnout záporného reálného výnosu.

Jan Dvořák, Head od Research Salutem Fund

Klíčová slova: Kvantitativní uvolňování | Inflace | USA | Poptávka | Recese | Daně | Rizika | Politika | Sazby | Analýza | Bankovní rada | Behaviorální | Centrální banka | Centrální banky | ECB | Fed | Investice | Nástroj | Výnos | ČNB | Česká národní banka | Úrokové sazby | Banky | Investoři | Fond | Trh s nemovitostmi | Pravděpodobnost | Výsledky | Financování | Investovat | Český statistický úřad | Analýzy | Banka | Cena | Fondy | Graf | Guvernér ČNB | Investiční | Investiční nemovitosti | Jiří Rusnok | Míra inflace | Nemovitosti | Pro investory | Trh nemovitostí | Trh | Ministerstvo financí | ROCE | M2 | Úvěr | Zvyšování úrokových sazeb | Realitní trh | Propad | Guvernér | Ztráty | Zvýšení úrokových sazeb | Daně z příjmů | Zajištění | Mzdy | Inflace v Německu | Výnosy | Očekávání | Jan Dvořák | Fincentrum | Hypoindex | Inflace v eurozóně | Fond kvalifikovaných investorů | Roční výnos | Behaviorální vzorce | čnBlog | Statistický úřad | Výše investice | ČNB Jiří Rusnok | Objem | ČSÚ | Statistika | Plyn | Míra | Zasedání bankovní rady | Hypotéky | Bydlení | Nájemné | Objem hypotečních úvěrů | Pravděpodobnost ztráty | Dovednosti | Průměrná cena | Zvyšující se inflace | Ekonomické recese | Vývoj | Růst | Ekonomiky | LTV | Životní styl | Praha | Důvěra | Průměrné mzdy | Česká republika | Vzorce chování | Salutem | Salutem Fund | Evropské centrální banky | Ochrana proti inflaci | Inflace v České republice | Růst úroků | Příležitosti | Průměrný roční výnos | Prodej | Cenové stability | Chování | Byty | Chování lidí | Česká národní banka (ČNB) | Inflace ve Spojených státech | TIM | 3М | Dopad na realitní trh | Reakce České národní banky | Úvěr na bydlení |

Čtěte více

-

Analýza Fidelity International: Dluhopisy jsou zpátky

Je to již 14 let, co Fed a další centrální banky v reakci na globální finanční krizi zahájily éru velmi nízkých úrokových sazeb a výnosů z dluhopisů. Tato éra skončila a v důsledku toho byly trhy nástrojů s pevným výnosem v uplynulém roce pod obrovským tlakem dvojího efektu rostoucích základních výnosů a širších úvěrových spreadů. -

Analýza Fidelity International: GRANOLAS představují příležitost v evropských akciích

Pandemie Covid-19 posílila některé trendy z posledních let. Na pořadu dne je digitalizace, inovace nebo možné přeskupení dodavatelských řetězců. To vše bude mít výrazný dopad na společnosti v Evropě a zejména na ty, které jsou považovány za GRANOLAS. Stejně jako úspěšné americké akcie FAANG se podle analýzy Fidelity International evropské společnosti GRANOLAS jeví v současném tržním prostředí jako klíčové pro úspěšné investice. Profitují i v současné koronavirové krizi a měly by se ukázat jako dlouhodobí vítězové. Fidelity International u nich předpokládá dosažení robustního dlouhodobého výkonu. -

Analýza Fidelity International: Hodnota v našich šatnících

Začátek nového roku je tradičně časem vyhazování nechtěných dárků a zbavování se loňského nepořádku. Než však sáhnete po odpadkovém koši, nabízí se stále více alternativních možností. -

Analýza Fidelity International: Jak investovat do nápojů

Mnozí z nás vzhlíželi k prvnímu drinku v hospodě nebo restauraci jako k milníku na cestě lockdownem a opětovným otevřením. Jednoduché, rychlé, společenské, není nic sladšího než malé vítězství v podobě osvěžujícího nápoje. Ať už se jedná o oslavu, setkání, truchlení nebo jen schoulení se na pohovce, dát si něco k pití je součástí tohoto všeho, takže se nápojový průmysl stal hlavní silou moderního konzumu. -

Analýza Fidelity International: Nerovnoměrný supercyklus pro komodity?

Většině komodit se v letošním roce dařilo. Jejich růst navázal na loňské oživení a podnítil úvahy o možném komoditním supercyklu. Rozdílné vyhlídky v různých zeměpisných oblastech a odvětvích však znamenají, že výnosy by nyní mohly být rozptýlenější, a že se objeví vítězové i poražení. -

Analýza Fidelity International: Odvětví elektromobility v Číně poroste ještě rychleji

Od vypuknutí pandemie Covid-19 jsme svědky vlny optimismu, co se týče elektromobilů. Vlády velkých zemí po celém světě zavádějí ekologická opatření a ekologické investování mezi ústřední body svých strategií. Zatímco se pozornost soustředila zejména na klimatickou politiku USA nebo Evropy, Čína se také zavázala k dekarbonizaci. Vzhledem k tomu, že ceny baterií pro elektromobily klesají rychleji, než se očekávalo, mohl by čínský elektromobilový průmysl oproti současným odhadům ještě více zrychlit. Ačkoli věříme, že čínský růst trhu elektromobilů má před sebou slibnou budoucnost, kořist nebude rozdělena rovnoměrně. Pravděpodobněji totiž zvítězí společnosti v přední části hodnotového řetězce, které mají lepší konkurenční pozici. -

Analýza Fidelity International: Oslava šedé hmoty – technologie měnící emisní budoucnost nemovitostí

Stavební sektor je neudržitelný kvůli velké uhlíkové stopě při výrobě betonu, jednoho z nejpoužívanějších materiálů na světě. Nové technologie však působí revolučně a společně s obnovenou pozorností věnovanou betonářskému a cementářskému průmyslu na konferenci COP7 bychom mohli být svědky přeměny tohoto viníka uhlíkových emisí v něco, co může skutečně přispět ke zlepšení životního prostředí a pomoci s přechodem k uhlíkové neutralitě. -

Analýza Fidelity International: Příležitosti z dislokace

Globální ekonomické zotavení se bude podle názoru expertů Fidelity International odvíjet v několika fázích: upravení finančních toků, stabilizace šíření případů koronaviru v jednotlivých zemích, opravení toků v reálných ekonomikách a nakonec ekonomická expanze. Centrální banky již částečně řešily situaci okolo finančních toků a také nastal pokrok ve stabilizaci počtu případů koronaviru, i když nelze zapomínat na možnost opakujících se vln infekce. Vzhledem k tomu, že omezení volného pohybu ve většině zemí z velké části ještě zůstává, je potřeba nejprve opravit reálnou ekonomiku. Dokud nepřestane klesat poptávka a nezaměstnanost, bude na reálnou ekonomiku vyvíjen stále velký tlak. -

Analýza Fidelity International: Sociální sítě potřebují nestranná pravidla

Investoři nesmí přehlížet otázky týkající se svobody projevu na sociálních sítích, opatření jednotlivých společností ohledně vyjadřování uživatelů a vládních opatření v technologickém průmyslu. „V důsledku negativní nálady po americké prezidentské volební kampani je podle našeho názoru důležité, aby společnosti působící na sociálních sítí měly nastavené hranice projevu vnějšími autoritami. Mezitím je třeba, aby tyto společnosti na svých platformách stanovily transparentní, nestranná pravidla s nezávislými dozorčími radami tak, aby byla zajištěna spravedlnost a konzistentnost jak z demokratického hlediska, tak z pohledu dlouhodobé životaschopnosti firem,“ vysvětluje postoj Fidelity International k této problematice Sumant Wahi, portfolio manager Fidelity International. -

Analýza Fidelity International: Zelené státní dluhopisy – sliby a úskalí

Emise zelených státních dluhopisů jsou na vzestupu a mohly by výrazně zlepšit likviditu a standardy na celém trhu zelených dluhopisů. Poptávka investorů po nich je vysoká, ale je důležité jednak nepřeplácet zelené státní dluhopisy a jednak sledovat, za co emitenti „zelené“ prostředky vynakládají. -

Analýza finančních trhů IronFX - 02/05/2014

EUR/USD se pokusil překonat rezistenci 141,75 (R1), neuspěl však a klesl zpět mírně pod tuto hranici. Vzhledem k tržnímu... -

Analýza finančních trhů IronFX - 02/06/2014

EUR/USD v pátek posiloval, ale zastavil se na 1,3650 (R1), tj. v blízkosti MA 50 a mírně pod spodní hranicí fialově vyznačeného klesajícího kanálu... -

Analýza finančních trhů IronFX - 03/06/2014

EUR/USD se odrazil od rezistence 1,3650 (R1), která se nachází v blízkosti MA 50. Následný pokles byl zastaven u supportu 1,3587 (S1)... -

Analýza finančních trhů IronFX - 04/06/2014

EUR/USD se odrazil od supportu 1,3587 (R1) a vzrostl. Růst se však zastavil u rezistence 1,3650 (R1) a horní hranice fialově... -

Analýza finančních trhů IronFX - 05/05/2014

EUR/USD v pátek klesal, zastavil se ale u supportu 1,3815 (S1) v blízkosti MA 200 a následně vzrostl zpět k rezistenci 1,3875 (R1)... -

Analýza finančních trhů IronFX - 05/06/2014

EUR/USD se opět zastavil u rezistence v podobě horní hranice fialového sestupného kanálu a oslabil. Pár se nadále obchoduje uvnitř kanálu... -

Analýza finančních trhů IronFX - 06/05/2014

EUR/USD konsolidoval mírně pod posledním high 1,3900 (R1). Pro stimulaci býčího vývoje by bylo potřeba překonání této hladiny... -

Analýza finančních trhů IronFX - 06/06/2014

EUR/USD klesl včera poté, co se ECB rozhodla snížit všechny své tři základní sazby a guvernér Draghi představil další opatření na podporu... -

Analýza finančních trhů IronFX - 07/05/2014

EUR/USD v úterý překonal hranici 1,3900 a vystoupal až k 1,3950. Podle mého názoru změnilo překonání hladiny 1,3900 krátkodobý výhled budoucího... -

Analýza finančních trhů IronFX - 08/05/2014

EUR/USD ve středu oslabil mírně nad support 1,3900 (S1). Kurz nadále tvoří vyšší high a vyšší low nad oběma klouzavými průměry...

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Měna, která zastavila šílenou hyperinflaci. Na Tchaj-wanu platí navzdory Číně vlastním dolarem

Platformy a datové feedy v prop tradingu (proč někdy mění výsledek?)

10× větší zisky díky této trading strategii! Likvidita + Supply/Demand zóny + Gann Box

Smart Money Trading: Fraktály (44. díl)

FXstreet.cz a eToro spouštějí společnou akci: Získejte 6měsíční členství ve VIP zóně zdarma

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2026)

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Měna, která zastavila šílenou hyperinflaci. Na Tchaj-wanu platí navzdory Číně vlastním dolarem

Platformy a datové feedy v prop tradingu (proč někdy mění výsledek?)

10× větší zisky díky této trading strategii! Likvidita + Supply/Demand zóny + Gann Box

Smart Money Trading: Fraktály (44. díl)

FXstreet.cz a eToro spouštějí společnou akci: Získejte 6měsíční členství ve VIP zóně zdarma

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2026)

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Denní kalendář událostí

Na Novém Zélandu počet turistů

V USA týdenní statistický bulletin API

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V USA nová pracovní místa JOLTS

V USA HDP cenový index

V USA objednávky zboží dlouhodobé spotřeby

V USA hrubý domácí produkt (HDP)

V USA cenový index PCE

V Kanadě míra nezaměstnanosti

Na Novém Zélandu počet turistů

V USA týdenní statistický bulletin API

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V USA nová pracovní místa JOLTS

V USA HDP cenový index

V USA objednávky zboží dlouhodobé spotřeby

V USA hrubý domácí produkt (HDP)

V USA cenový index PCE

V Kanadě míra nezaměstnanosti

Tradingové analýzy a zprávy

Index Russell 2000 - Intradenní výhled 13.3.2026

NZD/USD - Intradenní výhled 13.3.2026

GBP/JPY - Intradenní výhled 13.3.2026

EUR/GBP - Intradenní výhled 13.3.2026

USD/CHF se přiblížil do konfluenční oblasti, vyplatí se nyní prodat?

Bitcoin - Intradenní výhled 13.3.2026

Ropa navzdory mírnějším sankcím na surovinu z Ruska dál zdražuje

Costa: EU by měla řešit, jak ochránit občany před dopady války na Blízkém východě

CAC 40 - Intradenní výhled 13.3.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 13.3.2026

Index Russell 2000 - Intradenní výhled 13.3.2026

NZD/USD - Intradenní výhled 13.3.2026

GBP/JPY - Intradenní výhled 13.3.2026

EUR/GBP - Intradenní výhled 13.3.2026

USD/CHF se přiblížil do konfluenční oblasti, vyplatí se nyní prodat?

Bitcoin - Intradenní výhled 13.3.2026

Ropa navzdory mírnějším sankcím na surovinu z Ruska dál zdražuje

Costa: EU by měla řešit, jak ochránit občany před dopady války na Blízkém východě

CAC 40 - Intradenní výhled 13.3.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 13.3.2026

Blogy uživatelů

Praktické okénko: Intradenní obchody na měnovém páru EUR/USD

Vedeli ste, že aj ten najlepší trader, môže byť v strate?

11-ty payout pre nášho obchodníka!

Fenomén TACO a tržní psychologie

Významné historické události hýbající burzou v týdnu 9.–15. března

Analýza Nasdaq, Dax, Brent: Americký trh práce prudce zpomalil

Moje cesta prop tradingem: Konec nadějí, maximální drawdown naplněn

Analýza měnového páru USD/JPY – Multitimeframe pohled (D1 až H1)

Praktická ukázka: Falešný průraz vymazal zisky

Čo stojí za prudkým rastom ceny ropy?

Praktické okénko: Intradenní obchody na měnovém páru EUR/USD

Vedeli ste, že aj ten najlepší trader, môže byť v strate?

11-ty payout pre nášho obchodníka!

Fenomén TACO a tržní psychologie

Významné historické události hýbající burzou v týdnu 9.–15. března

Analýza Nasdaq, Dax, Brent: Americký trh práce prudce zpomalil

Moje cesta prop tradingem: Konec nadějí, maximální drawdown naplněn

Analýza měnového páru USD/JPY – Multitimeframe pohled (D1 až H1)

Praktická ukázka: Falešný průraz vymazal zisky

Čo stojí za prudkým rastom ceny ropy?

Forexové online zpravodajství

Banky v Česku začaly kvůli Íránu „skokově a neplánovaně“ zdražovat hypotéky. Mohou zdražit ještě více, mezinárodní investoři totiž kvůli hrozbě vleklé války v Perském zálivu prchají k hotovosti, k dolaru či k hliníku, ne k dluhopisům

Bondster má nového CEO. Vedení investiční platformy převzal Martin Stibor

Výsledková sezóna s XTB: SaaSpokalypsa pokračuje. Odchází CEO Adobe z potápějící se lodi?

Adobe čelí AI i změně ve vedení. Rekordní výsledky, skutečné výzvy

Frankfurtská burza v úvodu obchodování ztrácí

Jen padá a Tokio mlčí: trh testuje nervy Japonska 🔥

Australský dolar koriguje při silnějším americkém dolaru

Dow Jones klesá na několikaměsíční minima při růstu cen ropy

Trumpova obchodní válka pokračuje navzdory ropné krizi

Banky poskytly v únoru hypotéky za 40,5 mld. Kč, o 15 % více než v lednu

Banky v Česku začaly kvůli Íránu „skokově a neplánovaně“ zdražovat hypotéky. Mohou zdražit ještě více, mezinárodní investoři totiž kvůli hrozbě vleklé války v Perském zálivu prchají k hotovosti, k dolaru či k hliníku, ne k dluhopisům

Bondster má nového CEO. Vedení investiční platformy převzal Martin Stibor

Výsledková sezóna s XTB: SaaSpokalypsa pokračuje. Odchází CEO Adobe z potápějící se lodi?

Adobe čelí AI i změně ve vedení. Rekordní výsledky, skutečné výzvy

Frankfurtská burza v úvodu obchodování ztrácí

Jen padá a Tokio mlčí: trh testuje nervy Japonska 🔥

Australský dolar koriguje při silnějším americkém dolaru

Dow Jones klesá na několikaměsíční minima při růstu cen ropy

Trumpova obchodní válka pokračuje navzdory ropné krizi

Banky poskytly v únoru hypotéky za 40,5 mld. Kč, o 15 % více než v lednu

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Tento týden bude zveřejněna říjnová inflace a míra nezaměstnanosti a HDP za třetí čtvrtletí

Quantum Computing po výsledcích: Kvantový průlom?

Technická analýza - Svátek v USA pradvěpodobně omezí pohyb EURUSD

W.A.G reportoval obchodní výsledky za 9M, výnosy vzrostly o více než 17 %, výhled nezměněn

Banky v Česku začaly kvůli Íránu „skokově a neplánovaně“ zdražovat hypotéky. Mohou zdražit ještě více, mezinárodní investoři totiž kvůli hrozbě vleklé války v Perském zálivu prchají k hotovosti, k dolaru či k hliníku, ne k dluhopisům

Shrnutí trhů: Kapitál opouští Evropu 🇪🇺 📉

Dividenda Philip Morris ČR v roce 2025 a dalších letech

Shrnutí trhů: Trh čeká na uklidnění situace na Blízkém východě a na americkou inflaci CPI 🕞

EchoStar získává 38 % po úspěšném oznámení fúze 📌

Forex: Koruna zůstává v blízkosti úrovně kurzového závazku

Tento týden bude zveřejněna říjnová inflace a míra nezaměstnanosti a HDP za třetí čtvrtletí

Quantum Computing po výsledcích: Kvantový průlom?

Technická analýza - Svátek v USA pradvěpodobně omezí pohyb EURUSD

W.A.G reportoval obchodní výsledky za 9M, výnosy vzrostly o více než 17 %, výhled nezměněn

Banky v Česku začaly kvůli Íránu „skokově a neplánovaně“ zdražovat hypotéky. Mohou zdražit ještě více, mezinárodní investoři totiž kvůli hrozbě vleklé války v Perském zálivu prchají k hotovosti, k dolaru či k hliníku, ne k dluhopisům

Shrnutí trhů: Kapitál opouští Evropu 🇪🇺 📉

Dividenda Philip Morris ČR v roce 2025 a dalších letech

Shrnutí trhů: Trh čeká na uklidnění situace na Blízkém východě a na americkou inflaci CPI 🕞

EchoStar získává 38 % po úspěšném oznámení fúze 📌

Forex: Koruna zůstává v blízkosti úrovně kurzového závazku

Blogy uživatelů

Purple Bands indikátor: Vyhodnocení obchodního týdne 10. 9. – 14. 9. 2018

Purple Bands indikátor: Vyhodnocení obchodního týdne 24. 9. – 28. 9. 2018

Purple Bands indikátor: Vyhodnocení obchodního týdne 1. 10. – 5. 10. 2018

Purple Bands indikátor: Vyhodnocení obchodního týdne 17. 9. – 21. 9. 2018

Praktické okénko: Intradenní obchody na měnovém páru EUR/USD

Používání denních grafů, aneb možná cesta, jak se stát lepším obchodníkem

Tradingová psychologie a typologie obchodníků

Tradingová stratégia pre trpezlivých ľudí

Trading v běžném životě

Tradingové tipy pro nováčky

Purple Bands indikátor: Vyhodnocení obchodního týdne 10. 9. – 14. 9. 2018

Purple Bands indikátor: Vyhodnocení obchodního týdne 24. 9. – 28. 9. 2018

Purple Bands indikátor: Vyhodnocení obchodního týdne 1. 10. – 5. 10. 2018

Purple Bands indikátor: Vyhodnocení obchodního týdne 17. 9. – 21. 9. 2018

Praktické okénko: Intradenní obchody na měnovém páru EUR/USD

Používání denních grafů, aneb možná cesta, jak se stát lepším obchodníkem

Tradingová psychologie a typologie obchodníků

Tradingová stratégia pre trpezlivých ľudí

Trading v běžném životě

Tradingové tipy pro nováčky

Vzdělávací články

10× větší zisky díky této trading strategii! Likvidita + Supply/Demand zóny + Gann Box

Platformy a datové feedy v prop tradingu (proč někdy mění výsledek?)

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

VIDEO: Jak fungují akcie? Naučte se vydělávat na burze 📈

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Jak obchodovat cenová pásma

Jak na úspěšné obchodování praporkových formací

Nejvýznamnější svíčkové formace – část II.

Konfluence a její síla v technické analýze

🔴 Katastrofa pro investory 😱 | Zánik dolaru 💣 | Trumpův rok 💥 | Největší příležitosti a investice 🚀

10× větší zisky díky této trading strategii! Likvidita + Supply/Demand zóny + Gann Box

Platformy a datové feedy v prop tradingu (proč někdy mění výsledek?)

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

VIDEO: Jak fungují akcie? Naučte se vydělávat na burze 📈

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Jak obchodovat cenová pásma

Jak na úspěšné obchodování praporkových formací

Nejvýznamnější svíčkové formace – část II.

Konfluence a její síla v technické analýze

🔴 Katastrofa pro investory 😱 | Zánik dolaru 💣 | Trumpův rok 💥 | Největší příležitosti a investice 🚀

Tradingové analýzy a zprávy

5 událostí, které dnes stojí za pozornost

Ranní zpráva pro tradery: Co se děje na finančních trzích 13.3.2026

Technická analýza NZD/USD a GBP/NZD

5 událostí, které dnes stojí za pozornost

Technická analýza AUD/USD a GBP/NZD

BoJ je připravena k uvolnění měnové politiky

Technická analýza USD/CAD a GBP/USD

Zlato - Intradenní výhled 13.3.2026

Forex: EUR/USD pohledem analytiků Societe Generale

BofA Merrill: Trend na EUR/USD je nadále medvědí

5 událostí, které dnes stojí za pozornost

Ranní zpráva pro tradery: Co se děje na finančních trzích 13.3.2026

Technická analýza NZD/USD a GBP/NZD

5 událostí, které dnes stojí za pozornost

Technická analýza AUD/USD a GBP/NZD

BoJ je připravena k uvolnění měnové politiky

Technická analýza USD/CAD a GBP/USD

Zlato - Intradenní výhled 13.3.2026

Forex: EUR/USD pohledem analytiků Societe Generale

BofA Merrill: Trend na EUR/USD je nadále medvědí

Témata v diskusním fóru

LIVE TRADING pomocí PRICE ACTION, S/R, S/D, DIVERGENCÍ, TL

Praktické okénko - stála při mě štěstěna

Zlato - výhledy

Čo ovplyvňuje výšku spreadu a ako sa nenechať ohroziť ich dočasným rozšírením

Diskuze k systému ELLIOTTOVY TEORIE, analýzy a obchody pomocí této metody TA

Nové TimeFramy? | Swingový TimeFrame výhled na týden 27.2. - 5.3. 2023

Opravdu potřebujeme na obchodování většího počtu lotů miliony na účtu?

Výjimečný příběh tradera – z 900 USD na 2 miliony USD

Jak na indikátory

Akcie

LIVE TRADING pomocí PRICE ACTION, S/R, S/D, DIVERGENCÍ, TL

Praktické okénko - stála při mě štěstěna

Zlato - výhledy

Čo ovplyvňuje výšku spreadu a ako sa nenechať ohroziť ich dočasným rozšírením

Diskuze k systému ELLIOTTOVY TEORIE, analýzy a obchody pomocí této metody TA

Nové TimeFramy? | Swingový TimeFrame výhled na týden 27.2. - 5.3. 2023

Opravdu potřebujeme na obchodování většího počtu lotů miliony na účtu?

Výjimečný příběh tradera – z 900 USD na 2 miliony USD

Jak na indikátory

Akcie