Smart Money: EPA a IPA - Efficiency a Inefficiency Price Action (15. díl)

V minulé kapitole jsme si rozebrali EOTP neboli Efficiency Of The Pullback, což nám pomohlo k identifikaci POI/OB, které může či nemusí podržet cenu. V dnešní kapitole se podíváme na konfluenci, která se nazývá EPA a IPA neboli Efficiency a Inefficiency Price Action.

Podle názvu by se mohlo zdát, že má EPA a IPA mnoho společného s názvem EOTP, ale není tomu tak. Dnes nebudeme používat prvky či celkový smysl EOTP naopak budeme dost používat strukturu trhu, jelikož EPA a IPA je založena na struktuře. Jako vždy se dnes podíváme na teoretický rámec a následně si ukážeme praktické příklady, jak tuto věc používat na grafu. Bude to trochu složitější než ostatní kapitoly, ale není to nic, co by se nedalo zvládnout.

Co je to EPA a IPA?

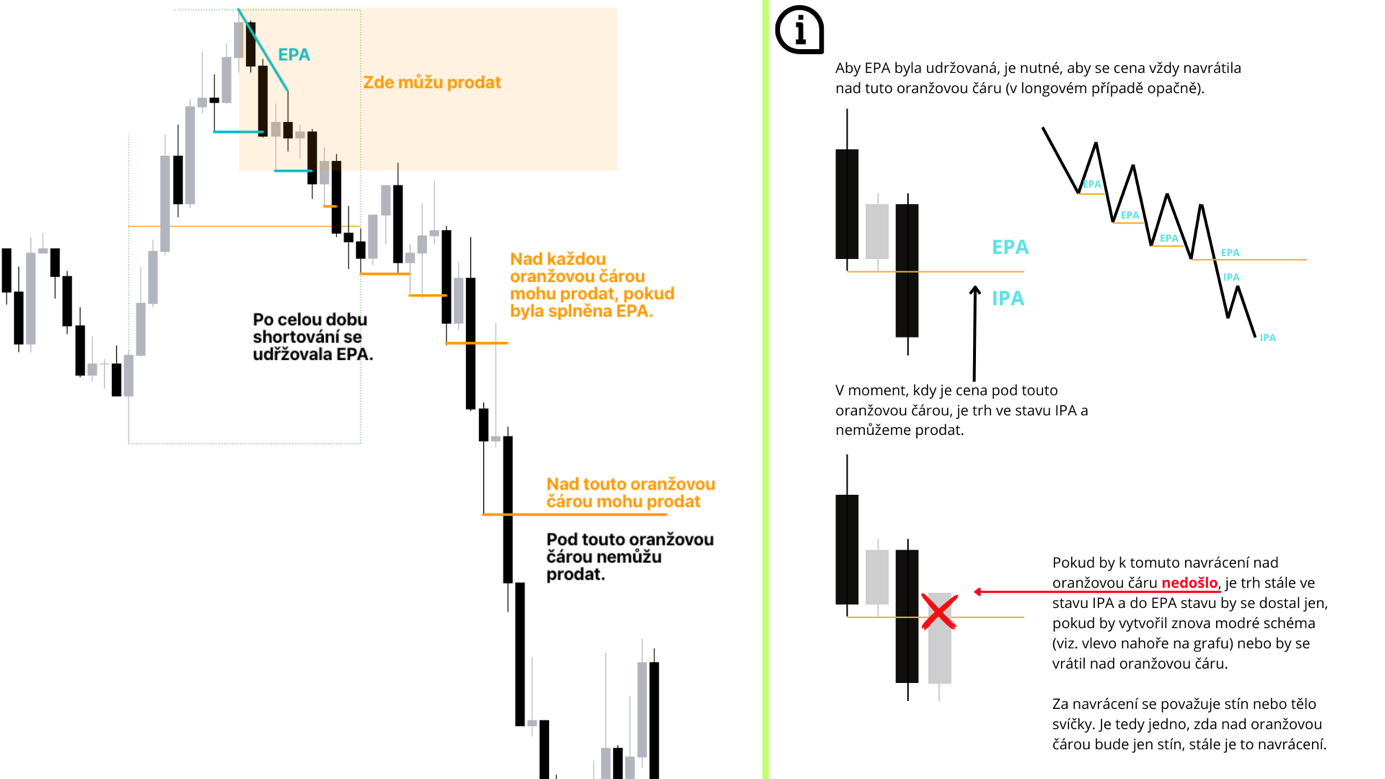

EPA a IPA jsou termíny používané pro určení toho, zda je price action trhu efficiency nebo inefficiency. Slovo efficiency by se dalo přeložit jako účinný nebo efektivní, což v našem kontextu znamená, že byly vybalancovány objednávky a my můžeme vstoupit do trhu. Vždy počítejte s tím, že trh je na za začátku IPA (inefficiency) a vždy se snaží dostat do stavu EPA (efficiency), což pro nás znamená, že budeme chtít vstupovat do trhu, když bude price action ve stavu EPA neboli efficiency, jelikož to jsou pro nás lepší a potvrzenější obchody. Proto si taky můžete napsat do trading plánu, že můžete vstoupit do obchodu jen tehdy, pokud je PA (Price Action) ve stavu EPA. EPA a IPA se bude též vždy odvíjet jen a pouze od struktury trhu, nikdy ne od imbalance, jak by se podle názvu a definice mohlo zdát, proto si tyto pojmy a značení nepleťte, imbalance a IPA/EPA jsou rozdílné pojmy a znamenají úplně rozdílné věci.

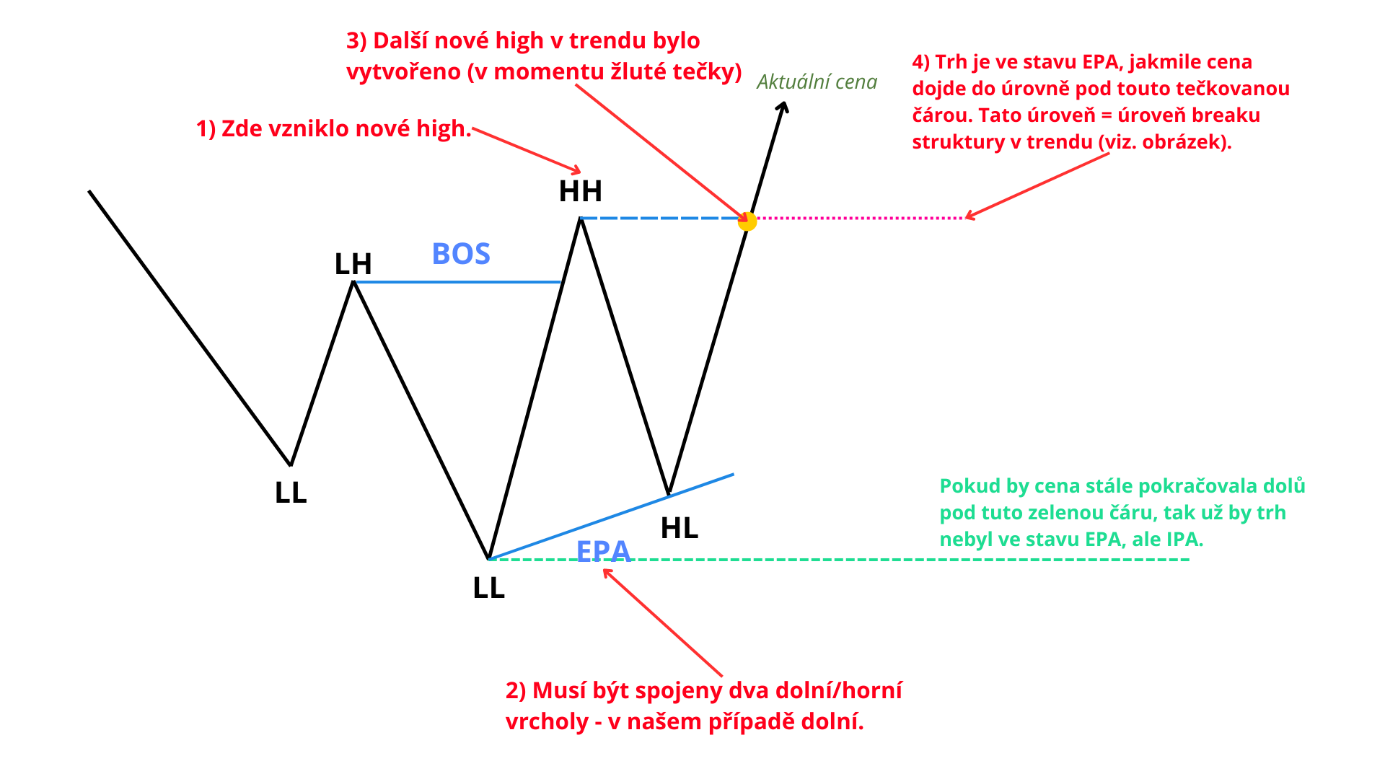

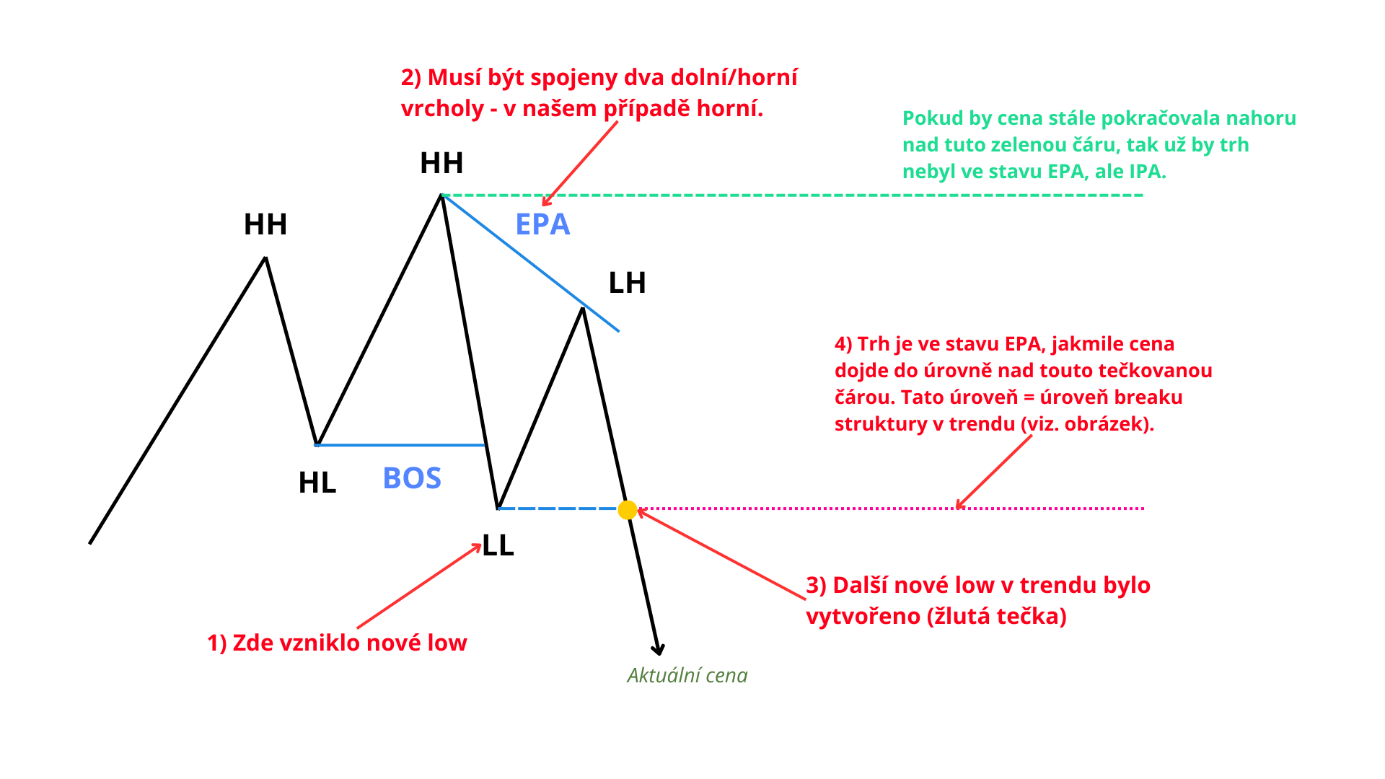

Pro splnění efficiency neboli toho, aby price action byla ve stavu EPA, potřebujeme splnit pár podmínek a ty jsou následující:

1. Musí vzniknout nové high nebo low.

2. Musí být spojeny dva dolní/horní vrcholy (dna).

3. Následně musí trh vytvořit další nové high/low v trendu.

4. Po vytvoření tohoto nového high/low v trendu je trh ve stavu EPA v momentu navrácení se ceny do výše druhého vrcholu.

Pokud tyto jednotlivé body z popisu nechápete, nevadí, na grafických obrázcích si to ukážeme a zde to už pochopíte.

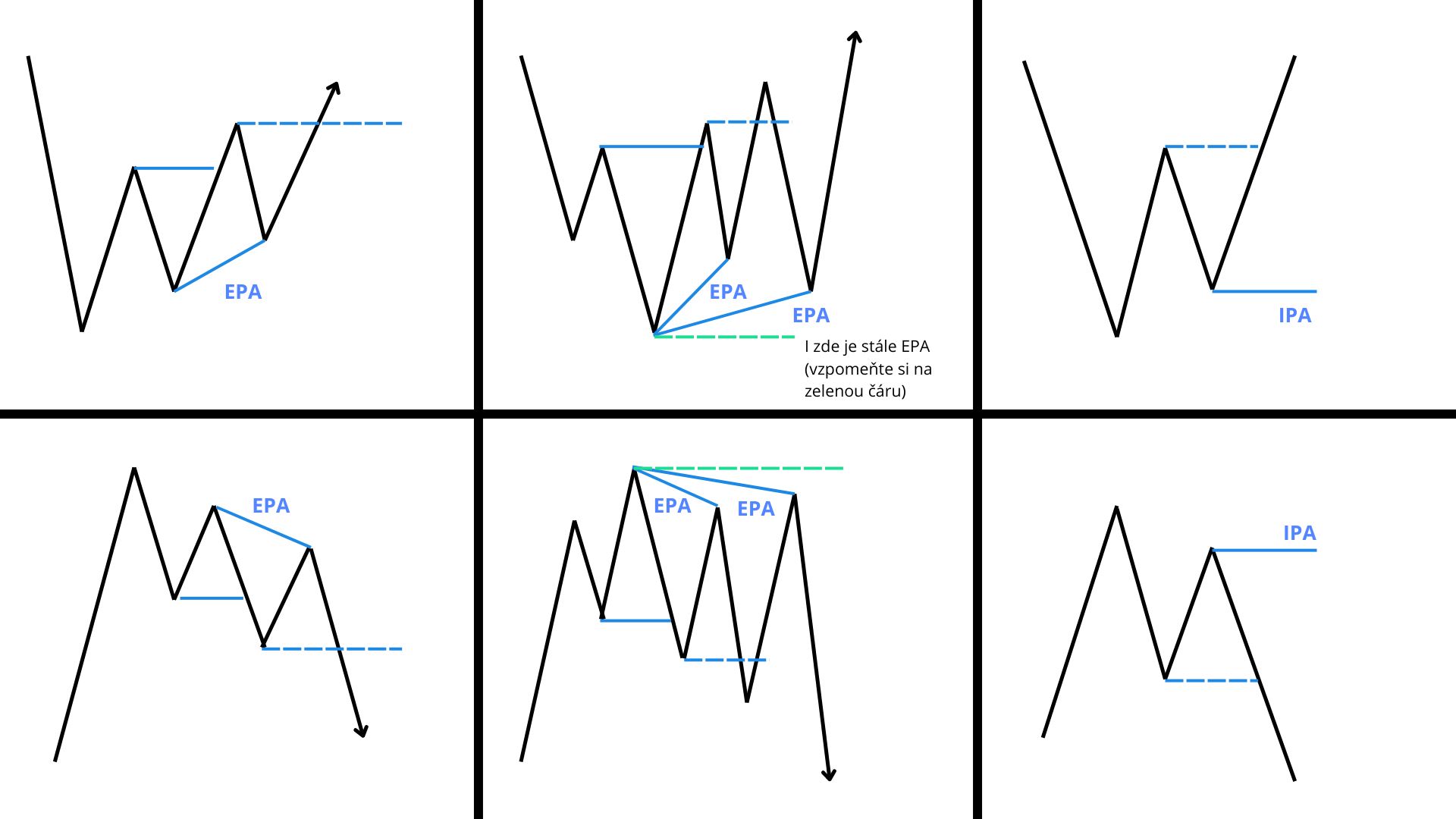

Obrázek č. 1

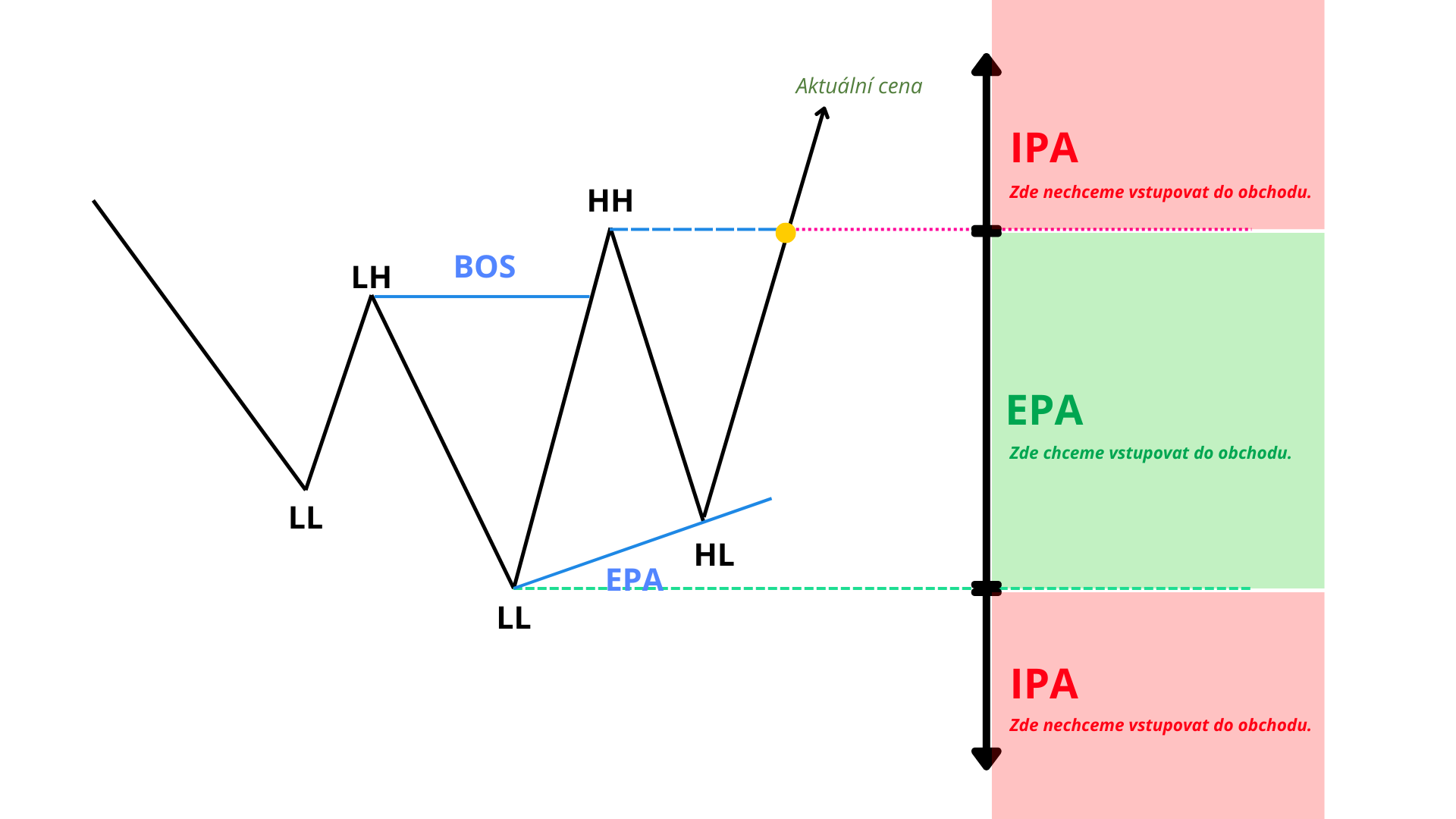

Celkově tedy můžeme říct, že v tomto příkladu je IPA a EPA zde:

Obrázek č. 2

Z opačného pohledu (bearish) to vypadá následovně:

Obrázek č. 3

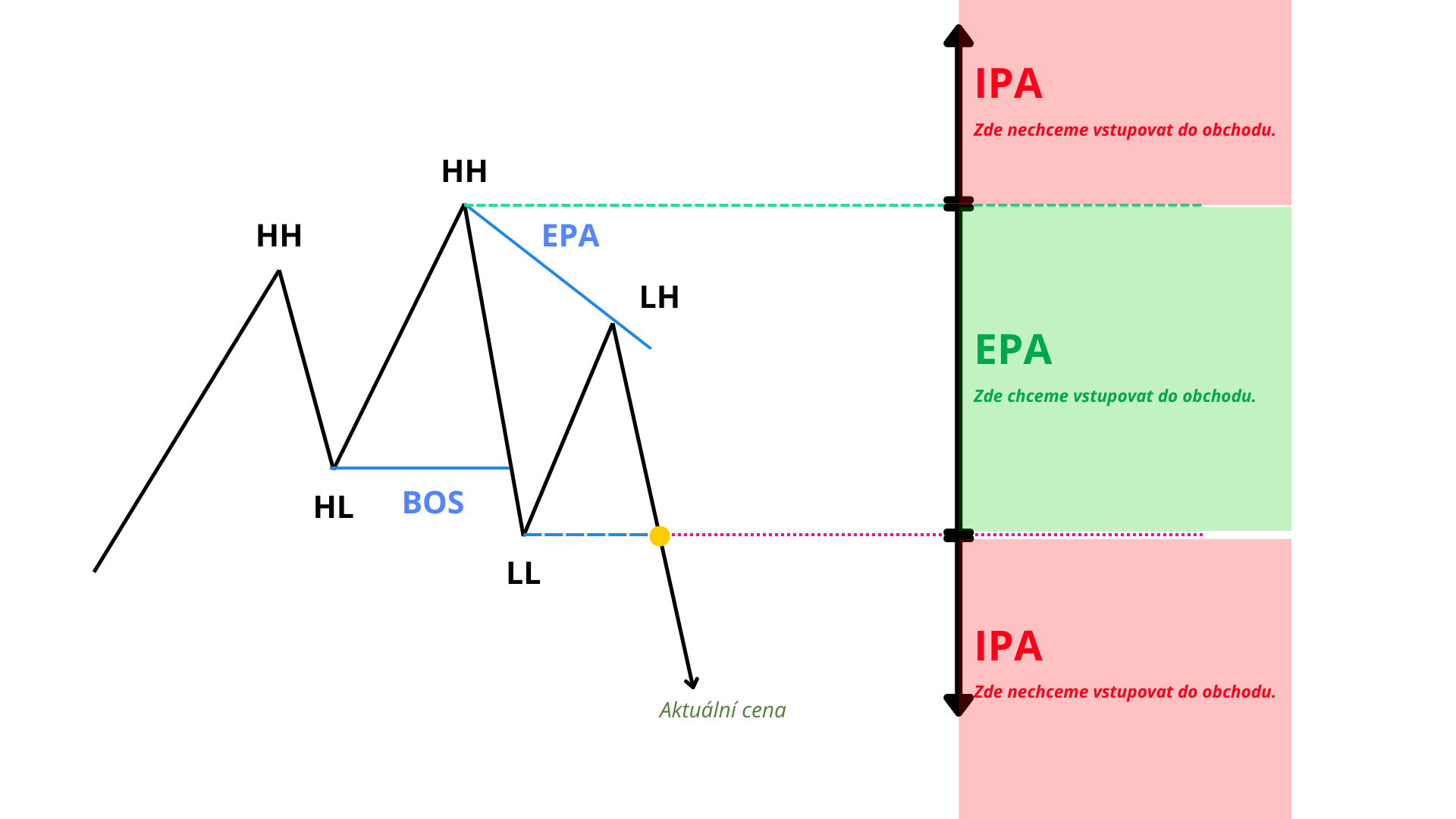

Celkově tedy můžeme říct, že v tomto opačném příkladu je IPA a EPA zde:

Obrázek č. 4

Jednoduchou pomůckou, jak si zapamatovat co vše musí být splněno je to, že si vždy stačí nakreslit všechny modré čáry, co jsou vyobrazeny na obrazcích výše. Tedy BOS (může nastat BOS i do trendu = což neznačíme), následně druhý BOS do trendu a čáru EPA, která spojuje dva vrcholy.

Každopádně stav EPA nemusí být nutně jen v tomto formátu jako je vyobrazen na grafice výše. Pro lepší porozumění si nakreslíme jiné cenové formace neboli price action, kde je EPA splněna. Takové situace můžou například vypadat následovně:

Obrázek č. 5

V prvním sloupci můžete vidět i to, že nemusí nutně nastat první BOS, které by obracelo trend, stačí pouze BOS do trendu. V druhém sloupci vidíme i dvě zaznačené čáry EPA. Je to z toho důvodu, že jsme stále v oblasti efficiency price action a tento vrchol je jen další, s kterým můžeme počítat, jelikož vše se stále odehrává v zelené oblasti, jako na obrázcích číslo 2 a 4. Pokud by cena nebyla v této zelené oblasti, museli by znova být splněny podmínky pro vznik EPA schématu (tedy v jednoduchosti dvě BOS a s tím spojené dva vrcholy). V posledním třetím sloupci je označena IPA, jelikož zde nebyly splněny podmínky pro vznik EPA price action.

Vždy tedy záleží na struktuře

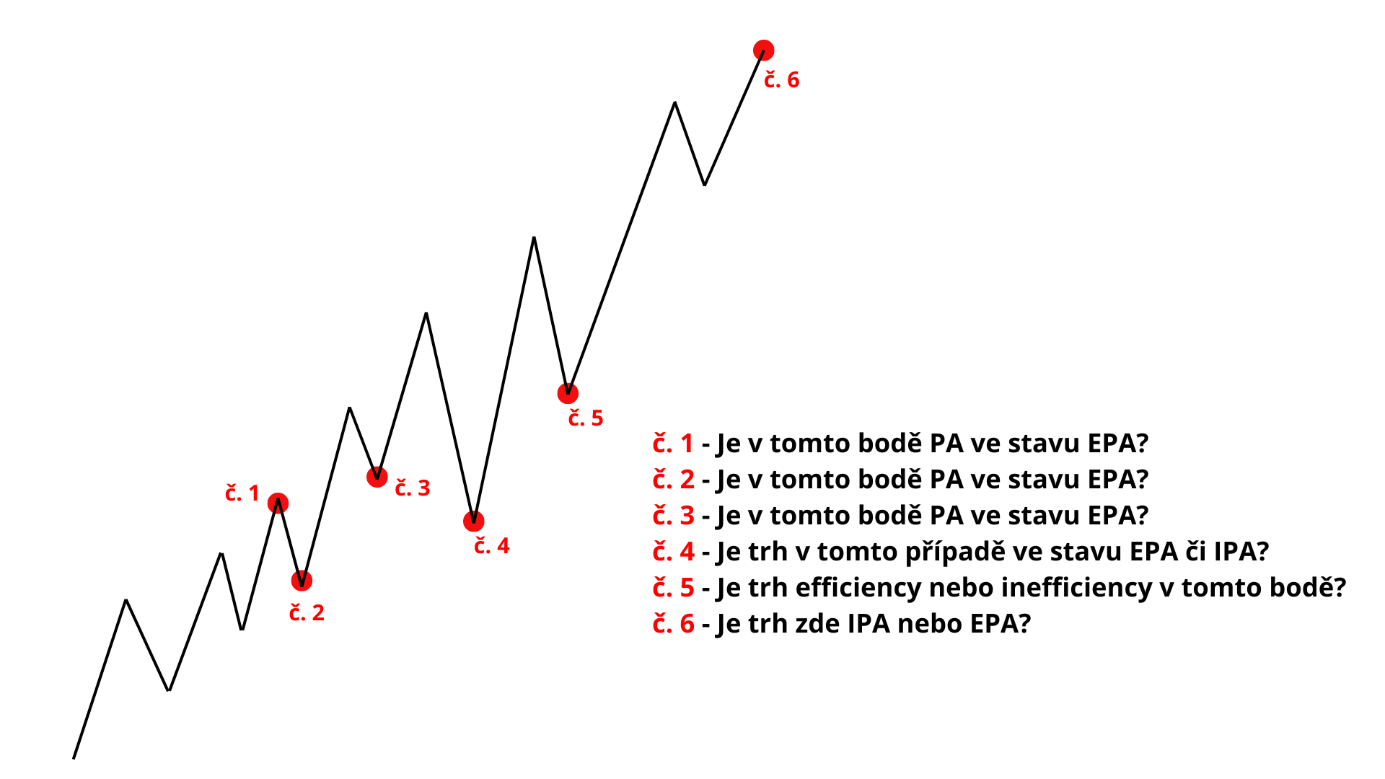

Nyní si ještě ukážeme pár příkladů, kdy si řekneme, kdy je trh EPA a kdy IPA. Na následující grafice se vždy bude jednat o to, zda se trh navrátí do naší EPA zóny a položíme si šest otázek, zda je trh IPA nebo EPA. Pod grafikou budou správné odpovědi, takže si můžete sami zkusit s dosavadními informacemi určit stav EPA.

Otázky ohledně IPA a EPA č. 1

Odpovědi na předešlé otázky jsou zde:

č. 1 - Je v tomto bodě PA ve stavu EPA? Odpověď je ne.

č. 2 - Je v tomto bodě PA ve stavu EPA? Odpověď je ano.

č. 3 - Je v tomto bodě PA ve stavu EPA? Odpověď je ne.

č. 4 - Je trh v tomto případě ve stavu EPA či IPA? Odpověď je EPA.

č. 5 - Je trh efficiency nebo inefficiency v tomto bodě? Odpověď je efficiency.

č. 6 - Je trh zde IPA nebo EPA? Odpověď je IPA.

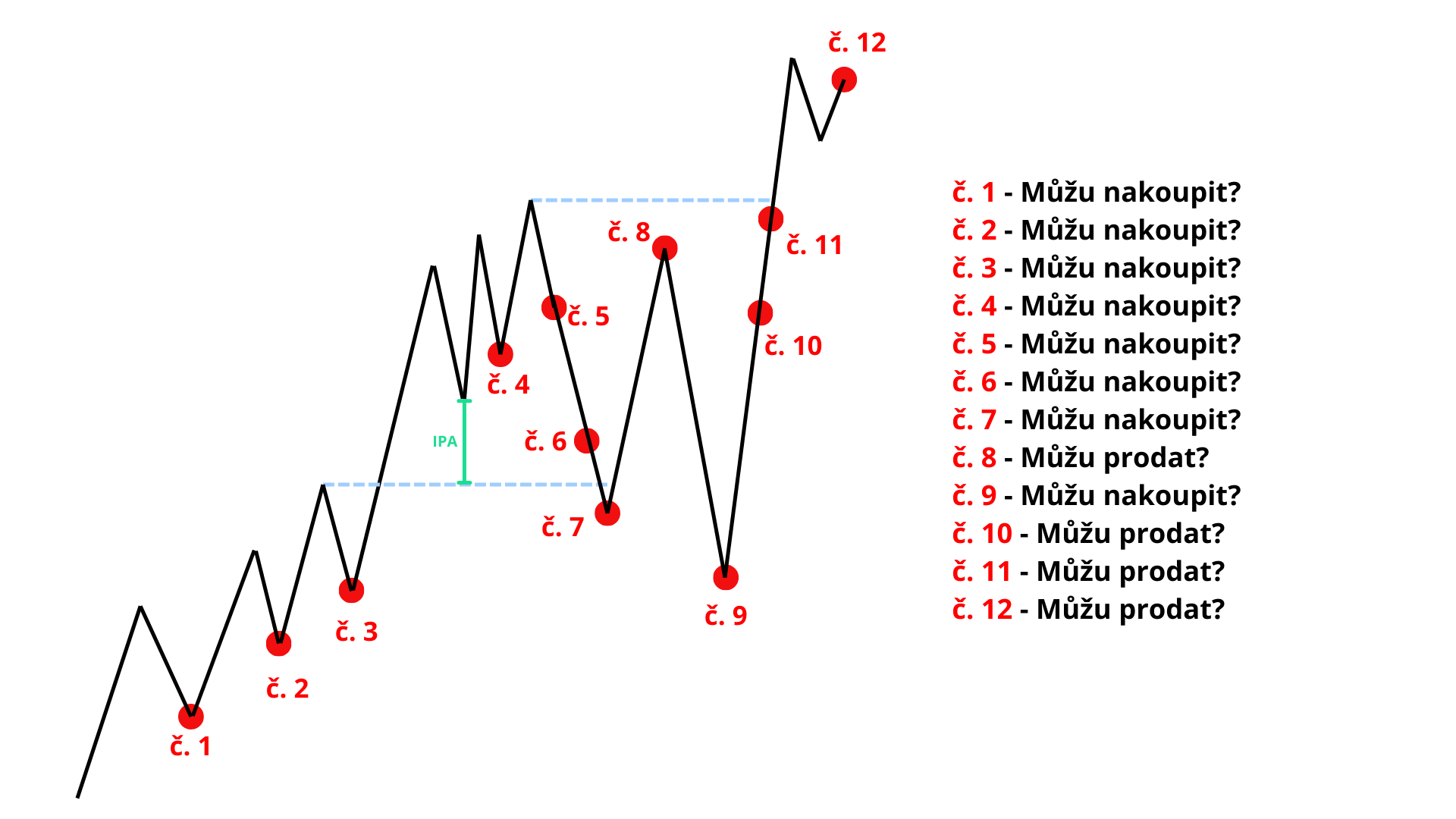

Jelikož je otázka EPA a IPA vždy otázkou, zda můžu nakoupit (buy) nebo prodat (sell), tak se pojďme podívat na další podobný příklad, ale s jinak položenými otázkami.

Pro jistotu si napíšeme, co přesně znamená otázka „Můžu nakoupit?“ a „Můžu prodat?“. Můžu nakoupit znamená, zda je trh EPA a já mohu otevřít příkaz typu buy, pokud nastane tato otázka, chceme vidět situaci jako na obrázku č. 2. Naopak otázka můžu prodat znamená, že je trh EPA a já mohu otevřít příkaz typu sell, pokud nastane tato otázka, chceme vidět situaci jako na obrázku č. 4.

Otázky ohledně IPA a EPA č. 2

Odpovědi na předešlé otázky jsou zde:

č. 1 - Můžu nakoupit? Ne (není splněn scénář EPA).

č. 2 - Můžu nakoupit? Ne (stále není splněn scénář EPA).

č. 3 - Můžu nakoupit? Ano (zde už je splněna EPA, jelikož můžu spojit 2 body a trh se vrátil pod moji úroveň druhého BOS v trendu).

č. 4 - Můžu nakoupit? Ne (protože cena není pod naší modrou čárou, kde je poslední EPA zóna).

č. 5 - Můžu nakoupit? Ano (protože byl znova splněn scénář EPA stejně jako v bodě č. 3).

č. 6 - Můžu nakoupit? Ne (protože jsme v IPA zóně = není zde splněn žádný požadavek).

č. 7 - Můžu nakoupit? Ano (protože jsme se vrátili do naší EPA zóny).

č. 8 - Můžu prodat? Ne (jelikož nebyl splněn EPA scénář jako na obrázku č. 4).

č. 9 - Můžu nakoupit? Ano (protože se trh znova vrátil do naší EPA zóny).

č. 10 - Můžu prodat? Ano (zde už byl splněn EPA scénář jako na obrázku č. 4).

č. 11 - Můžu prodat? Ano (stále jsme v EPA zóně, podobně jako v zelené zóně na obrázku č. 4).

č. 12 - Můžu prodat? Ne (cena není v žádné předešlé EPA zóně a ani nebyly splněny požadavky na to, aby mohla v aktuální situaci vzniknout nová EPA jako na obrázku č. 3).

Celkově EPA a IPA je brána především jako prvotní podmínka, zda můžu nebo nemůžu otevřít obchod. V praxi postup vypadá tak, že máte nastavené konfluence a víte, co kde chcete zobchodovat, jakmile se vám splní tyto konfluence a máte vše nachystáno na obchod, tak se ještě ujistíte, zda je trh EPA nebo IPA. Pokud budete využívat tuto konfluenci a trh bude IPA, nemůžete otevřít obchod i když vše ostatní bude sedět. Samozřejmě si tuto konfluenci EPA/IPA vždy zbacktestujte, protože nemusí vždy nutně vyhovovat všem.

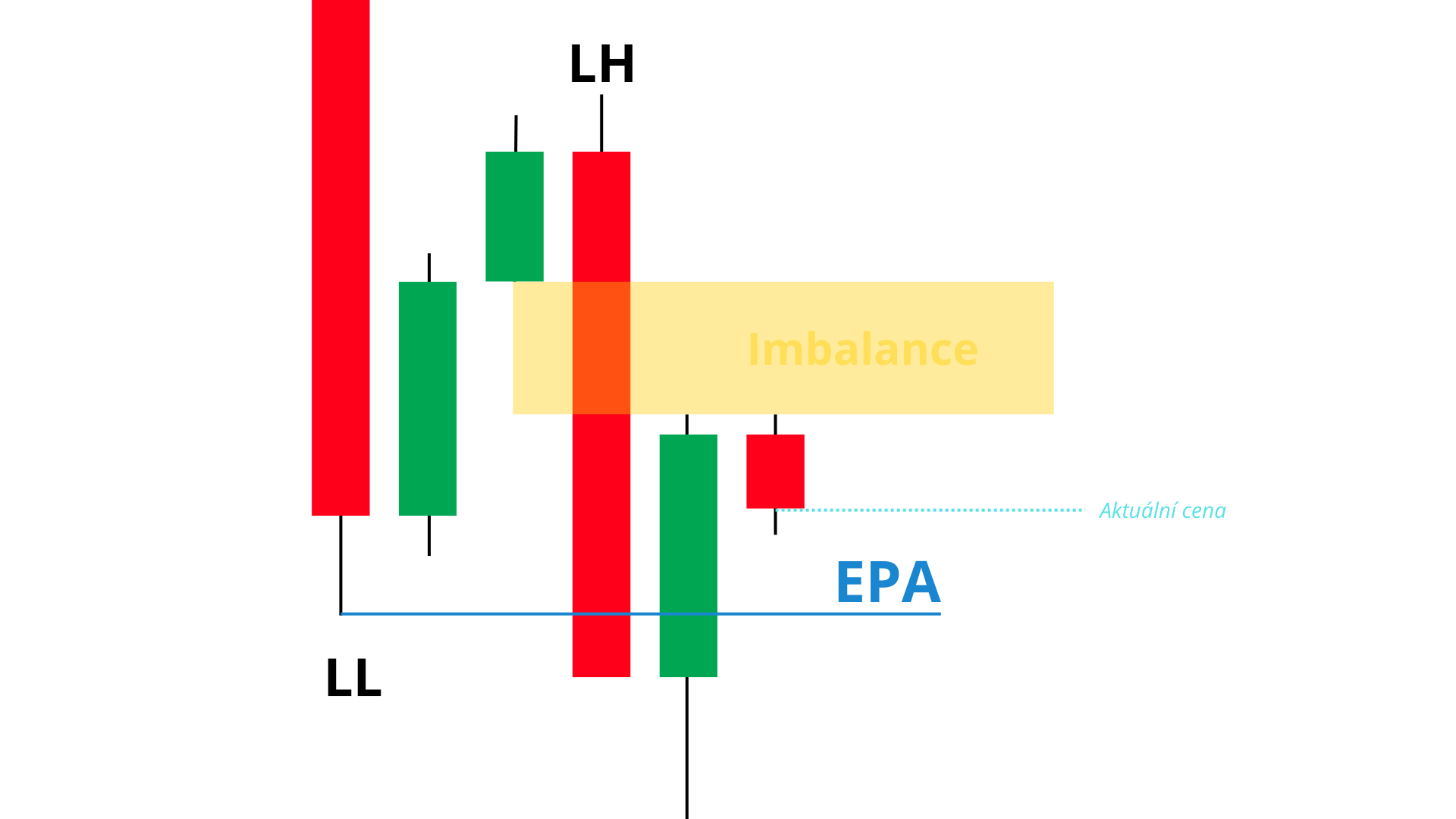

Imbalance vs. EPA/IPA

Ještě předtím, než přejdeme k praktickým příkladům, si ukážeme to, proč imbalance není to samé jako EPA/IPA. Mnoho z vás zná pojem imbalance, pokud ho neznáte, je popsán v kapitole číslo 7. Jedná se ve zkratce o to, že v moment imbalance je trh inefficiency neboli nevyvážený, nevybalancovaný. Pokud to řekneme jednoduše, tak nastal v daný moment velký rozdíl mezi nabídkou a poptávkou, a proto se cena silně pohnula jedním směrem a v budoucnu čekáme vyplnění prostoru imbalance (žlutý obdélník na následujícím obrázku). Teď si ale ukážeme jeden grafický obrázek a sami si řekněte, zda můžete vstoupit do obchodu?

Imbalance VS EPA/IPA

Na našem obrázku vidíme, že trh je ve stavu EPA, ale není vyplněna celá imbalance. Zde to může být matoucí, každopádně odpověď je, že můžete vstoupit do obchodu, protože trh je ve stavu EPA a imbalance není v tomto kontextu efficiency a inefficienci PA důvod k neotevření obchodu.

Taky pokud jste se setkali s podobnou situací, že vás obchod takzvaně „nenabral“ (nevyplnili se vám vaše limitní objednávky), tak jeden z důvodů může být právě to, že se trh dostal do stavu EPA a neměl důvod mitigovat vaše POI či OB, které bylo umístěno na některém z highs či lows (jako je například na předchozím obrázku).

Praktické příklady

Nyní přejdeme k praktickým příkladům na grafu.

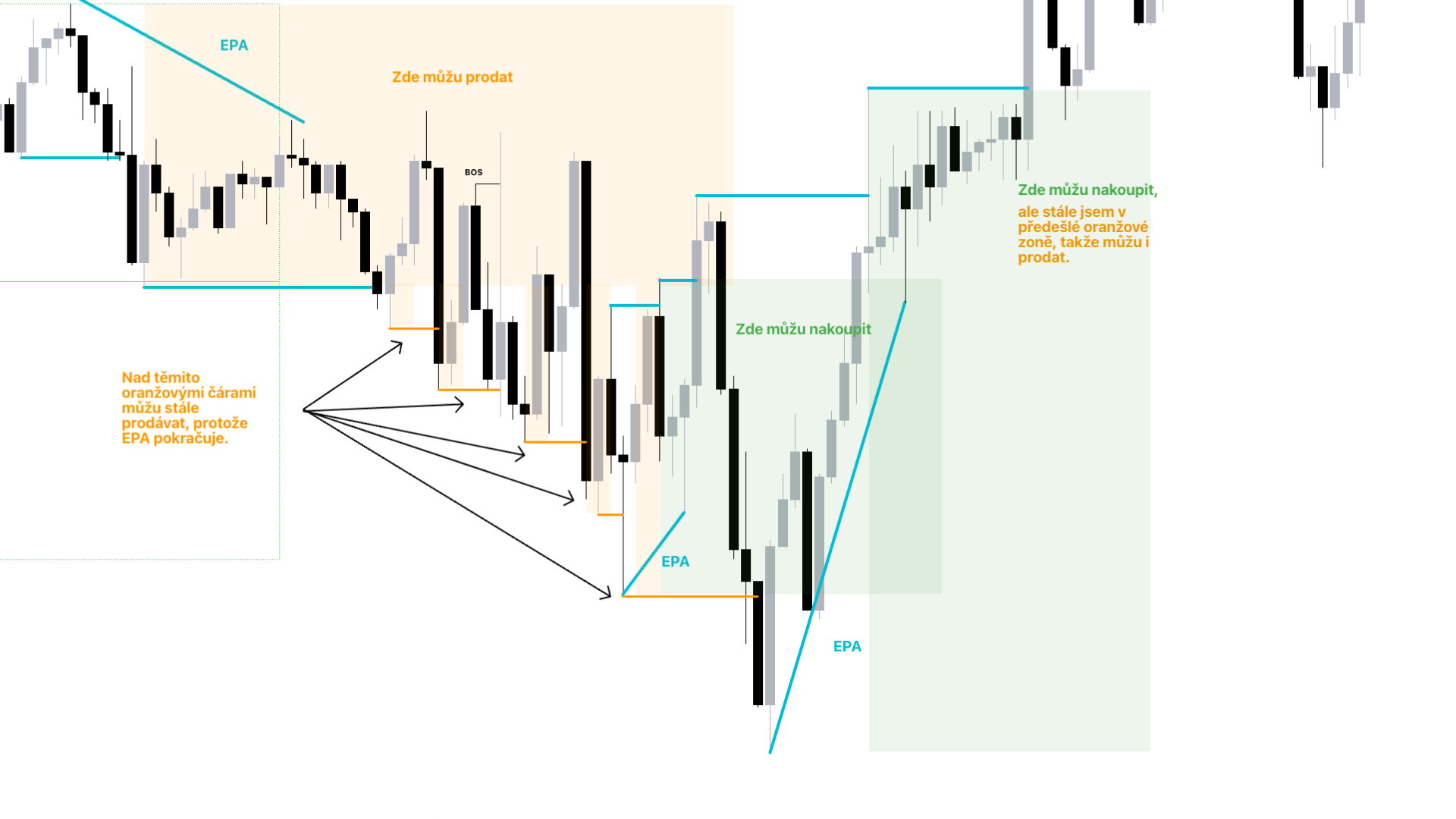

Praktický příklad č. 1

Na našem prvním příkladu vidíme, že na konci Asia session vznikla EPA, díky které máme možnost prodat. Začátek této EPA zóny je označen oranžovým obdélníkem. Následně trh sestupoval postupně dolů, ale stále se dostával nad naše oranžové čáry (breaky struktury v trendu), což znamená, že EPA stále pokračovala a my máme možnost prodat. V této klesající sekvenci se objevil i BOS (černá čára), což vůbec nevadí a nic to nemění na tom, že EPA tam stále existuje, protože jsme v zóně. Následně ale cena udělala break do longu znova a poté ještě jednou (modré čáry), což už nám splnilo podmínku EPA zóny pro nákup, takže ji můžeme zakreslit (na obrázku je to zelený obdélník). V tento moment vniku EPA zóny pro nákup můžeme zadávat potencionální obchody do longu. Následně trh znova klesl a dostal se pod naši poslední oranžovou čáru breaku. Vzhledem k tomu, že cena stále udržovala efficiency PA ve směru shortu, tak zároveň i vždy plní naše podmínky pro vznik EPA (2 BOS a spojení dvou bodů), což znamená, že na tomto příkladu je EPA vždy nad oranžovou čárou po vrchol začátku vzniku EPA zóny v Asia session.

Jakmile se cena navrátila zpět, tak jsme se dostali zpět do EPA zóny pro nákup, což se taky znovu potvrdilo tím, že se znova potvrdila dvěma posledními modrými breaky.

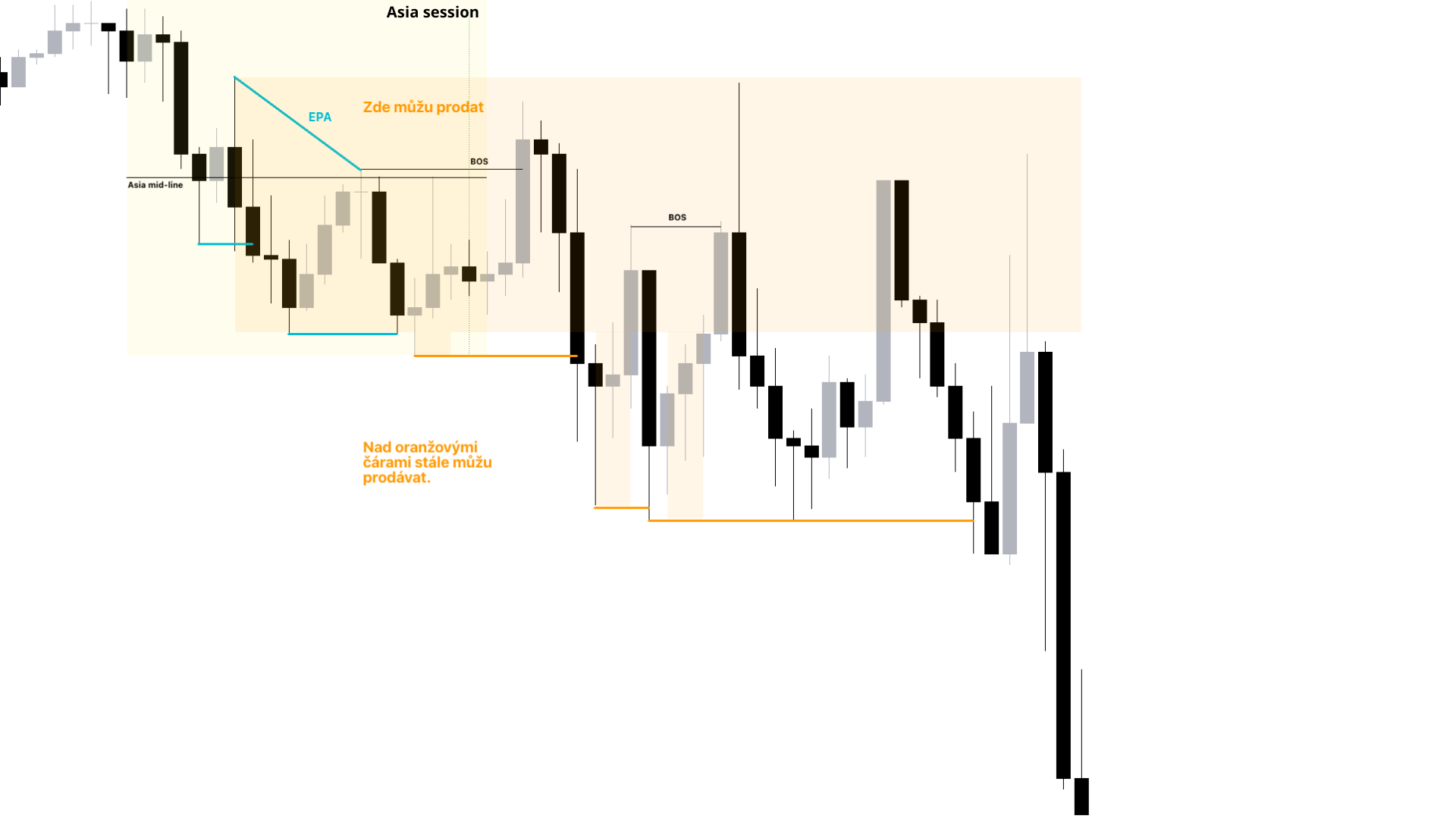

Praktický příklad č. 2

Zde znova začínáme v Asia session (což je vhodný čas na začátek značení u 1minutového až 15minutového značení). Zde dokonce i vidíme, že značení EPA a IPA nám pomohlo k tomu, že zde není jakákoli příležitost pro nákup, což nám potencionálně může ochránit peníze. Princip na druhém příkladu je naprosto totožný jako u prvního příkladu, EPA se stále udržovala díky čemuž jsme vždy mohli potencionálně prodat nad oranžovou čárou, každopádně vždy je nejlepší hledat obchody v původní EPA zóně, což je zóna, kdy vznikla EPA a na našem obrázku je značena velkým oranžovým obdélníkem (od prvního spojeného vrcholu modré čáry po druhý modrý break struktury v trendu). Znova i vidíme nějaké breaky struktury (černá čára), které pro nás ale nejsou relevantní s ohledem na značení EPA/IPA, jelikož díky nim právě EPA nevznikla.

Praktický příklad č. 3

Závěr

IPA a EPA se vždy řídí pomocí Price Action (PA) a breaky struktury. Breaky struktury jsme probírali v kapitole 6 a PA jsme probírali v kapitole 4 a kapitole 5. Bez těchto předchozích informací nemáte šanci správně vyznačit zóny EPA a IPA. Tyto zóny by měli sloužit jako prvotní ukazatel toho, zda můžu nakoupit nebo prodat, tedy toho, zda vůbec můžu otevřít nějaký obchod. Jakmile bych měl tuto podmínku otevření obchodu splněnou, tak můžu využít všechny zbylé konfluence a najít si přesné entry pro vstup. Samozřejmě vždy zdůrazňuji, že každou konfluenci je potřeba odzkoušet, zda vám bude při tradingu vůbec vyhovovat.

V příští kapitole se podíváme na nejdůležitější věc v ICT a SMC konceptech, a to na inducement.

Radek Zalubil

Tým FXstreet.cz

Související články

Čtěte více

-

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Představujeme obchodní strategii AMD, která přináší konzistentní výsledky. V tomto videu vám krok za krokem ukážeme, jak funguje, jak ji aplikovat v praxi a proč je mezi našimi tradery tak úspěšná. 🚀 Připravte se na detailní vysvětlení, praktické ukázky a tipy, které můžete využít ve svém tradingu. -

Order Book: Kniha objednávek – proč existuje a jak ji využít? (24. díl)

V minulé kapitole jsme rozebírali to, jak se pozicují velcí hráči a jak tuto skutečnost zjistit pomocí COT reportu, ukázali jsme si i to, kde ho najdeme, ale i jak složitá data z dokumentu přetransformovat do jednoduchých grafů. V dnešní kapitole zabrouzdáme v konceptech likvidity dál a podíváme se na orderbook neboli knihu objednávek. V konceptech likvidity můžete obchodovat samozřejmě i kryptoměny, a proto si v dnešní kapitole ukážeme příklady na kryptoměnách, jelikož i ty už se stávají součástí klasického finančního trhu a orderbook na nich funguje naprosto skvěle. První ale co je to tedy ten orderbook? -

Pokročilá struktura Price Action (5. díl)

V minulé kapitole jsme si rozebrali základní strukturu PA (Price Action) a to, jak ji správně chápat, jelikož spousta obchodníků s tím má problém. Pokud jste si minulou kapitolu o základní struktuře PA nepřečetli, tak si ji nejprve přečtěte, než začnete číst tuto, jelikož byste nemuseli pochopit určité pojmy a obě kapitoly budou na sebe navázány. -

Praktické ukázky SMC obchodů

Jak vypadá vybírání likvidity a trading pomocí Fair Value Gapů v praxi? Pojďte se podívat na několik ukázkových obchodů provedených podle strategie popsané v našem právě vydaném ebooku. Odkaz k jeho stažení najdete uvnitř článku. -

Price Action: WRB analýza

V dnešním vzdělávacím článku se podíváme na přístup Price Action, se kterým přišel už v roce 1980 kanadský obchodník M.A. Perry, který na světových diskuzních fórech vystupuje rovněž pod přezdívkami NihabaAshi nebo wrbtrader. Tento obchodník je doslova král Price Action, obchodování na plný úvazek se věnuje přes 20 let. M.A. Perry se věnuje čisté Price Action na bázi intradenního, swingového či pozičního obchodování. V jeho obchodním přístupu nenajdete žádné indikátory, naopak se soustředí na analýzu volatility, tržní cykly, supporty, rezistence nebo psychologické aspekty obchodování. -

Smart Money a koncept výběru likvidity

Stalo se vám někdy, že vás trh vybral na stop-lossu? Tak právě v ten moment jste se stali potravou pro velké hráče. Pokud chcete být v tradingu opravdu úspěšní, musíte se naučit vnímat trh optikou likvidity a těmto situacím se vyhnout. Jak na to si ukážeme v dnešním článku. -

Smart Money Concepts (SMC): Asia High a Low (10. díl)

V minulé kapitole jsme si rozebrali prince swingy, co jsou zač a jak se dají využít v tradingu. V dnešní kapitole se naopak podíváme na takzvané Asia high a Asia low. Jak se tyto highs a lows značí a jak se tyto informace dají využít v tradingu. První se ale podíváme na teoretické definice, abychom vše správně pochopili a následně na konci kapitoly se podíváme i na praktické příklady, abychom věděli, jak tuto konfluenci aplikovat do svého tradingu. -

Smart Money Concepts (SMC): Asia Mid-Line (11. díl)

V minulé kapitole jsme si rozebrali Asia high a Asia low, kde jsme zmiňovali pojem Asia mid-line jen okrajově. Asia session se řadí sama o sobě do timingu a má v sobě zahrnuty 3 základní technické konfluence a to jsou výše zmíněné high a low a taky mid-line. V dnešní kapitole si tento poslední pojem rozebereme více do hloubky a ukážeme si, jak Asia mid-line využít v našem tradingu a jak z ní benefitovat. První si ale znova napíšeme teoretické rámce, bez kterých bychom nemohli pochopit praktické příklady na grafu. Co je to tedy Asi amid-line? -

Smart Money Concepts (SMC) - obchodování podle velkých hráčů (2. díl)

V minulém dílu jsme si rozebrali úvod do ICT (Inner Circle Trader) konceptu a v dnešním díle si rozebereme trochu odlišný styl, tedy SMC (Smart Money Concepts). Oba koncepty jsou postaveny na vnímání likvidity na trhu, nicméně se trochu liší v různých otázkách a každý z nich má své výhody i nevýhody oproti druhému. Každopádně pokud se chystáte věnovat strategiím na bázi likvidity, je nutné znát ICT i SMC. -

Smart Money: EOTP – Efficiency Of The Pullback (14. díl)

V minulé kapitole jsme si rozebrali POI a OB, bez kterých se v našem systému neobejdeme, jelikož podle nich zadáváme obchody a umísťujeme SL. Naopak v dnešním článku se podíváme na jednu věc, která má s POI a OB mnoho společného, a to je EOTP neboli Efficiency Of The Pullback. Jedná se o samotnou konfluenci a teorii, kterou někteří obchodníci používají v různých obchodních kombinacích. V tomto článku si znova rozepíšeme teoretický úvod, abychom vše správně pochopili a následně přejdeme k praktickým příkladům na grafu. -

Smart Money: Kalibrace order bloků a Smart Money Divergence

V tomto článku se podíváme na jednu z možností zpřesnění vstupů k order blokům a dále také na to, jak je možné využít Smart Money Divergence k potvrzení vstupu do obchodu. -

Smart money koncept a výběry likvidity

Pokud vaše obchody často skončí na stoplossu, patrně jste se stali likviditou pro někoho většího. Co to znamená a jak tomu zabránit se dozvíte v tomto článku či v ebooku, který si zdarma můžete stáhnout v závěru. -

Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

V minulé kapitole jsme si rozebrali základní likviditu EQH a EQL, což budou základní stavební kameny naší strategie hned po inducementech, ale ještě než přejdeme k složitějším věcem, je nutné si představit poslední z těch „jednodušších“ pojmů, se kterými budeme pracovat, což je POI, OB a mitigace. Všechny tyto tři pojmy budeme dost využívat při obchodování, a proto si je v dnešní kapitole taky detailně představíme jak teoreticky, tak i na praktických příkladech. Věřím, že spousta z vás se s nimi už setkala, každopádně aby všichni porozuměly následujícím kapitolám, tak si je představíme. -

Smart Money technická analýza: Jak na knoty v tradingu? (34. díl)

V minulé kapitole jsme si rozebrali order blocky, breaker blocky a jejich mitigaci, což nám dalo ucelený pohled na vstupní zóny v konceptech likvidity. Tato kapitola obsahovala i 3 druhy značení těchto zón včetně pravděpodobnosti mitigace. Dnešní kapitola technické analýzy bude zase na trochu jiné téma, a to ohledně wicků neboli knotů (stínů) svíček. Podíváme se na to, jak v těchto konceptech můžeme vstoupit na těchto knotech svíček i to, jaký pro nás mohou mít různé velikosti význam s ohledem na inducement. -

Smart Money Trading: Braní partials (scaling out) - vyplatí se vám to? (31. díl)

V minulé kapitole jsme si rozebrali momentum, což je konfluence, která nám může napovědět sílu trhu v určitém směru a vytváří nám tak lepší celkový obraz o aktuální situaci na trhu. V dnešní kapitole se podíváme na trochu jiné téma, a to na to, zda se vám vyplatí brát partials, kolik vás to může stát peněz a v jakých případech se takové braní partials vyplatí. Pokud ale někdo z vás neví, co je to partials, tak si to v rychlosti řekneme. -

Smart Money Trading: Co je to inducement? (16. díl)

V minulé kapitole jsme probírali EPA a IPA neboli efficiency a inefficiency price action, díky čemuž jsme si mohli dát objektivní podmínku, zda vůbec vstoupíme do obchodu nebo ne. V dnešním článku se ale podíváme na jednu z nejdůležitějších konfluencí, jelikož inducement tvoří hlavní část technické analýzy v konceptech likvidity. Určitě spousta z vás už tento pojem slyšela, každopádně pokud nevíte, co přesně znamená, co se po inducementu očekává, kde ho přesně zaznačit a jak ho využít, tak tento článek je pro vás. Pojďme si ale prví říct, co je to inducement. -

Smart Money Trading: Co je to periodicita ve footprint grafech? (39. díl)

V minulé kapitole jsme si rozebrali téma volume footprintu, kde jsme si řekli, jaký je vztah volume footprintu s price action včetně rozdílu mezi zobrazování volume footprintů. V dnešní kapitole se podíváme na další téma, a to periodicitu ve footprintech, jelikož je to věc, kterou mnoho lidí nebere v úvahu či ani neví, že něco takového existuje, přitom vám to zase může pomoci zlepšit váš obchodní systém jakožto jedna z dalších konfluencí tradingu. -

Smart Money Trading: Delta ve footprint grafu (37. díl)

V minulé kapitole jsme si rozebrali to, jak určovat bias na trhu neboli směr trhu. Ukázali jsme několik nástrojů, díky kterým můžeme předběžně neboli před každou obchodní session určit potencionální směr na daný den nebo alespoň na určitou denní session. V dnešní kapitole se podíváme znova na footprinty a to konkrétně na deltu ve footprint grafu. První si ale znova řekneme, co je tento graf zač a co je to vůbec delta ve footprint grafu. Pojďme se na to tedy podívat. -

Smart Money Trading: Denní cyklus – klasický (19. díl)

V minulé kapitole jsme si rozebrali to, jak si zvolit obchodní time-frame (TF) v souvislosti s inducementy, což je jedna z důležitých vlastností k ziskovosti těchto konceptů na bázi likvidity. V dnešní kapitole začneme probírat denní cykly, které jsou celkově 4 a dnes začneme prvním, a to je klasický. V této kapitole budeme dost využívat timing, protože si budeme vysvětlovat jednotlivé pohyby v daných sessions, takže pokud jste nečetli kapitolu o timingu (kapitola 8) a případně i kapitoly k Asia session (kapitola 10 a kapitola 11), doporučuji si je před touto kapitolou pročíst. -

Smart Money Trading: Denní cyklus - London blow-up (22. díl)

V minulé kapitole jsme si rozebrali třetí denní cyklus a to one-way, který je trendující a dá se velmi dobře odvodit i den předem. Naopak v dnešní kapitole se podíváme na další z denních cyklů, a to na London blow-up, který bude mít lehce i znaky one-way cyklu, každopádně bude jinak stavěný. První se klasicky podíváme na teoretický úvod a následně přejdeme na praktické ukázky. Co je to tedy London blow-up?

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |