Ticker Tape by TradingView

Záhadná disonance v říši akcií. Přijde kolaps akciových trhů?

Na akciových trzích vládne nové paradigma, které vzešlo z pandemie. Ceny akcií i reálné výnosy dosáhly úrovně v posledních letech a desetiletích nevídané. V USA už se komodity blíží novým absolutním maximům a ziskové marže pokořily historické rekordy. Index cen potravin FAO zároveň koketuje s nejvyšší úrovní za posledních šest desetiletí a Evropa stojí na prahu energetického šoku. Varianta delta zpomalila ekonomický růst po celém světě a přinesla další problémy v asijských centrech zpracovatelského průmyslu. Ale akcie to vše zatím ignorují a prožívají od roku 1999 druhé nejdelší období růstu, kdy pokles nepřesáhl 5 %.

Rozvinutý svět se dnes snaží o rychlou dekarbonizaci, těžební a energetické firmy minimalizují své investice, nekritická adorace ESG zvyšuje firmám náklady a zpracovatelský průmysl po celém světě prochází rekonfigurací, a tak se nabídková strana globální ekonomiky potýká s většími problémy než obvykle. Před 10 lety by nikoho ani nenapadlo, že může tohle všechno nastat najednou, a přece se to stalo. Otázkou je, zda jde o trvale udržitelné ekvilibrium, nebo jsme se ocitli v bodě zvratu, který přinese významné změny na finančních trzích.

Americké akcie vysílají varovné signály – nebo snad ne?

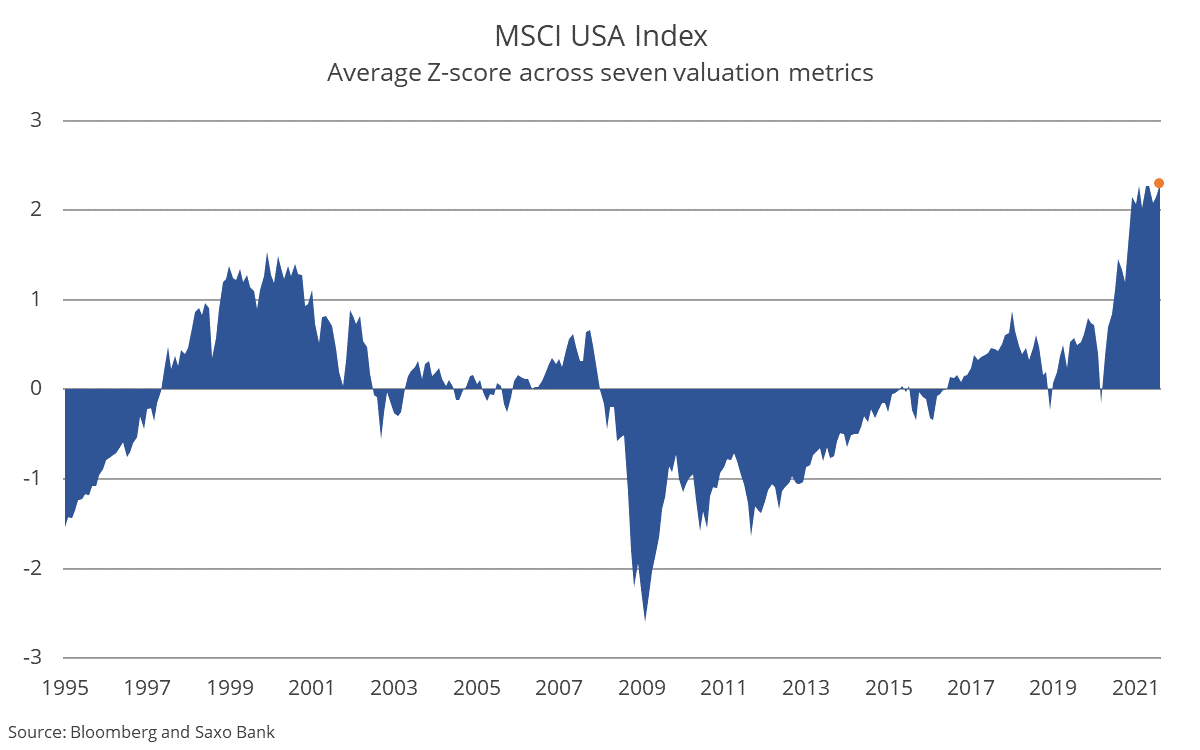

Celosvětové ceny akcií – a zejména těch amerických – dosáhly absolutního maxima nezávisle na tom, jakou metriku ocenění chcete použít. Historicky se jejich současná úroveň ocenění pojí s velice nízkou pravděpodobností kladné reálné návratnosti v nadcházejících 10 letech. To by samo o sobě vypadalo jen jako další přefouknutá bublina na akciovém trhu, ale v případě internetové bubliny byly alternativou vysoké reálné výnosy z dluhopisů, zatímco tentokrát nemají investoři možnost získat z dluhopisů jakýkoli smysluplný výnos. V zásadě jsme využili efekt bohatství na maximum. Zdá se, že investoři jsou ochotní vsadit na to, že i při takto zvýšené cenové hladině bude návratnost lepší než v případě dluhopisových alternativ.

Ceny akcií se sice zdají být v absolutních číslech nebezpečně vysoko, na druhou stranu jsou ale historicky nízké hodnoty výnosů. Podle odhadů amerického profesora financí Aswathe Damodarana je riziková prémie u amerických akcií (tedy jejich očekávaný výnos nad rámec výnosů z bezrizikových aktiv) v současnosti 4,6 % oproti pouhým 2 % v roce 1999, což byla v případě amerických akcií nejnižší zaznamenaná riziková prémie od roku 1960. Mějte však na paměti, že i z očekávané rizikové prémie 4,6 % může být po odečtení inflace nulový výnos, pokud máme před sebou další období dlouhodobě zvýšené inflace.

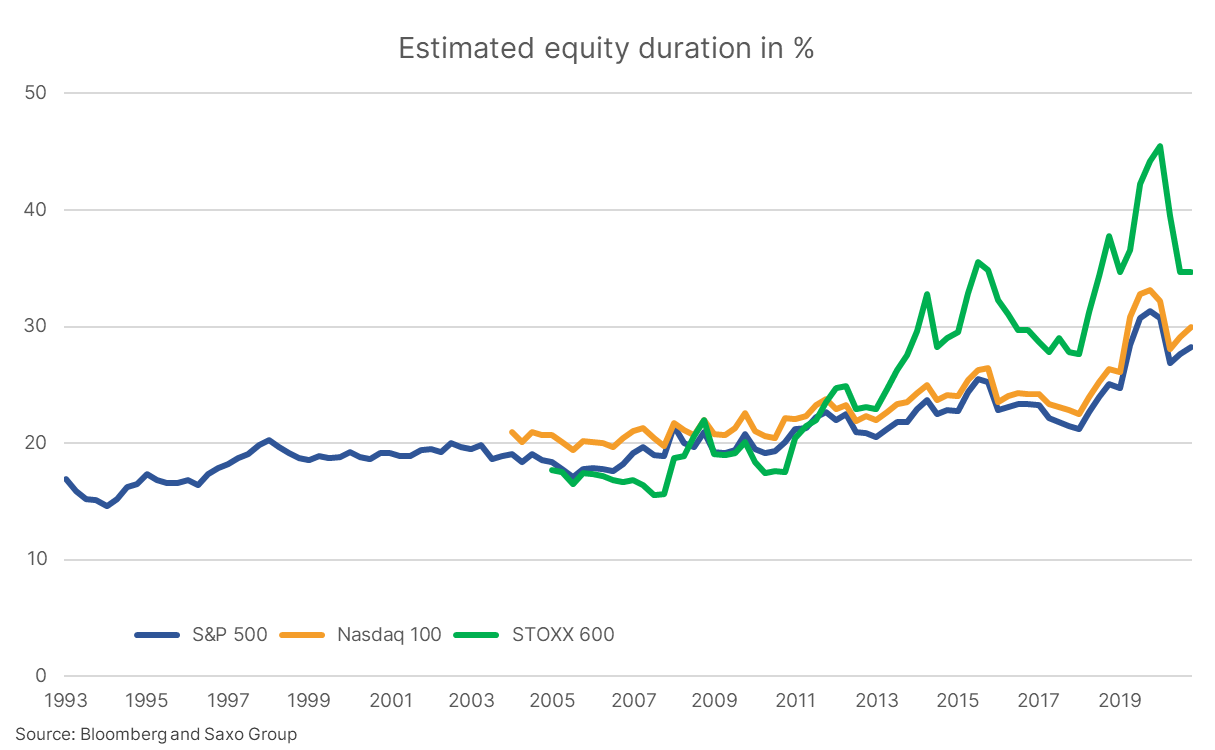

Durace akcií za posledních 10 let dramaticky vzrostla

Výnosy z dluhopisů jsou na historických minimech, a tak se přirozeně nabízí otázka, co bude s akciemi, až začnou tyto výnosy znovu stoupat? V případě dluhopisů je durace známý koncept a lze ji dost přesně měřit. Změna výnosů z amerických 10letých dluhopisů o jeden procentní bod způsobí přibližně 7% pokles 7-10letých státních dluhopisů. Durace akcií je něco úplně jiného.

Zde používáme aproximační metody popsané ve studii Implied Equity Duration: A New Measure of Equity Risk (Dechow et al., 2002). Příjmy a účetní hodnotu navíc upravujeme o výdaje na výzkum a vývoj (R&D), které se kapitalizují a amortizují během tří let. Po zohlednění výzkumu a vývoje se již firmy z indexu Nasdaq 100 nezdají být tak drahé. Vynakládají totiž na R&D 7,9 % svých příjmů, zatímco firmy z indexu S&P 500 takto utrácejí pouhých 3,7 %. Navíc se výdaje na R&D podle platných účetních předpisů započítávají okamžitě. Namísto pevných nákladů vlastního kapitálu, které používají Dechow et al., používáme my dynamické náklady vlastního kapitálu, které jsou funkcí aktuální úrovně úrokových sazeb.

Jak ukazují naše odhady durace akcií, jsou akcie v poslední době na úrokové sazby teoreticky mnohem citlivější než před 10 a 20 lety. Po globální finanční krizi se citlivost na úrokové sazby evidentně značně zvýšila, a když se německé úrokové sazby přehouply do záporných hodnot, v Evropě dramaticky stoupla implikovaná durace akcií. Zároveň vzrostlo celosvětové zadlužení na 356 % HDP a ceny bydlení dosáhly nových rekordů. Kamkoli se podíváte, vše je náhle citlivé na pohyb úrokových sazeb. To samo o sobě určuje, o kolik mohou úrokové sazby stoupnout, než začne systém kolabovat.

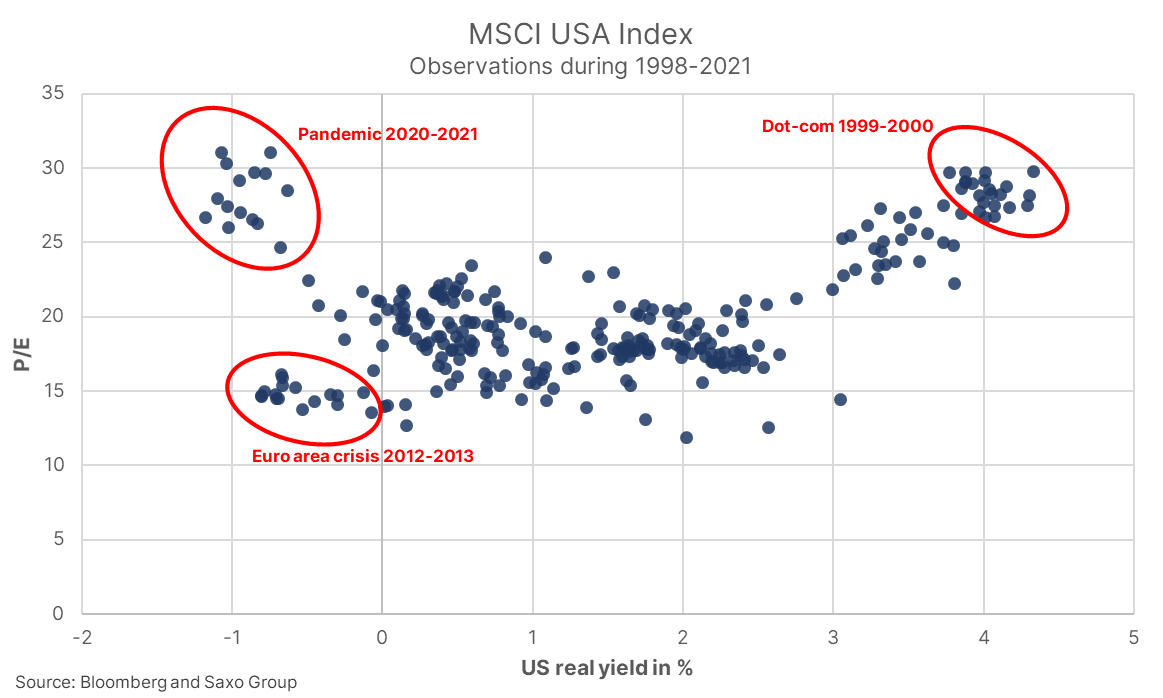

U akcií není durace tak exaktní ukazatel jako u instrumentů s pevným příjmem, protože zde není období peněžních toků pevně ohraničeno. Navíc se všechny parametry pro odhad durace akcií pojí se značnou nejistotou. Dalším způsobem, jak na duraci akcií nahlížet, je vynést do grafu úrovně P/E pro index MSCI USA a reálné výnosy amerických dluhopisů (výnos 10letých amerických dluhopisů minus rovnovážný výnos 10letých dluhopisů). Současná hladina ocenění měřená pomocí P/E je srovnatelná snad jenom s dot com bublinou, ale tehdy se reálné výnosy držely nad 4 %, zatímco dnes jsou záporné. Mohou snad celý nárůst ocenění akcií vysvětlit záporné reálné výnosy?

V roce 2012 a počátkem roku 2013, ještě před slavným Bernankeho projevem o taperingu, klesly reálné výnosy z dluhopisů téměř tak hluboko jako dnes, ale ocenění akcií dosahovalo jenom poloviny dnešní úrovně. Hlavním rozdílem mezi dneškem a rokem 2012 není jen vyzrálejší růst na akciových trzích, který dodává investorům odvahu, ale i nedávné zotavení z pandemie díky obrovským fiskálním stimulům. Je možná, že vzhledem k těmto faktorům investoři extrapolovali vysokou úroveň růstu, což by odůvodnilo vysoké ceny akcií. Dnes navíc na trzích obchoduje víc drobných investorů, kteří se ženou za výnosem a nechají se ovládat narativem, a oproti roku 2012 se enormně zvýšily zisky amerických technologických kvazimonopolů.

Graf ukazuje, že se reálné výnosy nemusí nijak výrazně pohnout, aby se – za správných podmínek – začaly americké akcie obchodovat za podstatně nižší ceny. Pozorovaná nesrovnalost v ocenění při záporných výnosech je dvakrát až třikrát větší než u všech ostatních kvantilů reálných výnosů od roku 1998. Jinak řečeno, investoři na sebe berou vysoké riziko. Z teorie akciové durace vyplývá, že spolu s durací akcií roste i volatilita a idiosynkratické riziko. Jinými slovy, teď očekáváme, že bude volatilita stoupat, a to zejména u segmentu s tak vysokou úrovní ocenění, jako jsou technologie.

Který typ firem je tedy na růst úrokových sazeb nejcitlivější? Teoreticky mají nejvyšší duraci akcií firmy s nízkou (nebo dokonce zápornou) návratností kapitálu, vysokou mírou růstu nebo vysokým oceněním. Náš tematický akciový koš Bubble Stocks tvoří výběr akciových titulů, u kterých očekáváme nejvyšší citlivost na úrokové sazby, v kombinaci s veřejně neobchodovanými společnostmi, nemovitostmi a IPO s vysokým oceněním. Dokud jsou akciové trhy klidné, měli by začít investoři orientovaní na růstové akcie doplňovat do svého portfolia defenzivní akciové tituly a akcie s nízkou durací, komodity a kvalitní firmy s vysokou návratností kapitálu a podprůměrným oceněním.

Výjimečné americké společnosti

Ceny amerických akcií jsou sice vysoké, ale nikoli bezdůvodně. Jedním z důvodů jsou nízké reálné výnosy z dluhopisů. Ty jsou ale nízké i v Evropě, kde se akcie tak vysoko nevyšplhaly. Zčásti to lze vysvětlit také tím, že americké firmy mají výrazně vyšší návratnost kapitálu. Právě teď je to 17,1 % ve srovnání s evropskými 11,3 %. A jak jsme popisovali v jiných článcích, americké firmy mají v průměru stabilnější výdělky a díky vyššímu podílu digitálních firem na veřejných trzích vykazují rychlejší růst.

Z vysoké návratnosti kapitálu u amerických firem lze vyvodit, že americké akcie mohou i při dnešních vyšších hladinách ocenění dosahovat lepších výsledů než ty evropské. Řekněme, že budou americké i evropské firmy v následujících pěti letech dosahovat každý rok současné návratnosti kapitálu. Pak i když jsou dnes americké akcie vzhledem k P/B o 25 % dražší a po pěti letech jejich ocenění spadne na úroveň těch evropských, vygenerují za tu dobu o 29 % větší výnos. A tak by mělo být investorům jasné, že pokud dnes výrazně nepreferují americké akcie, měli by pro to mít velice dobrý důvod.

Inflace a pokles marží

Pro ekonomiky, finanční trhy i akcie teď bude největším rizikem inflace. Ta totiž může nabourat ekonomické struktury, které se etablovaly po roce 2008. Globálně se dnes provádí politika, která odpovídá poptávkovému šoku, ale my se musíme kvůli pandemii vyrovnat s šokem na straně nabídky, s nedostatkem investic ve fyzickém světě a s urychlenou dekarbonizací pomocí elektrifikace a obnovitelné energie. Tyto síly vyvíjejí obrovský tlak na ceny komodit a podle nás připravuje zelená transformace v kombinaci se současnou politickou trajektorií podhoubí pro komoditní supercyklus, který potrvá celé desetiletí.

Navíc musí politika v rozvinutém světě i v Číně stále víc řešit sociální nerovnost, aby nedocházelo ke společenským nepokojům, což znamená vyšší zdanění firem a kapitálu na podporu většího růstu mezd pro nízkopříjmové skupiny osob. To vše může způsobit vyšší a déletrvající inflaci, než je americký průměr, který od konce roku 1991 činil 2,3 %. Je záhadou, co budou dělat centrální banky s dlouhotrvající nadprůměrnou inflací ve světě, který je tak citlivý na úrokové sazby. Buď mohou zvýšit úrokové sazby, čímž ublíží zadlužené ekonomice, nebo dělat mrtvého brouka a nechat reálné výnosy z dluhopisů propadnout ještě hlouběji. Může za těchto podmínek nastat kolaps akciových trhů? Nemožné to není.

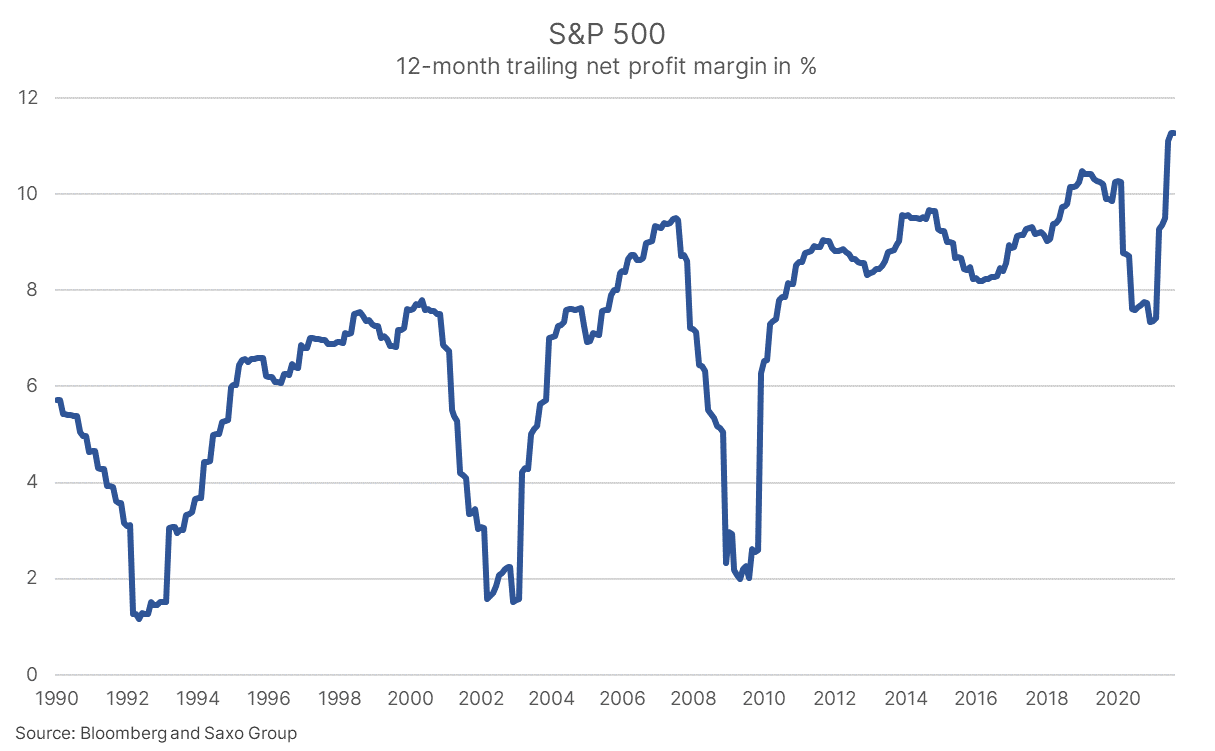

Druhou stranou růstu platů a cen komodit jsou ziskové marže v korporátním sektoru. S&P 500 již dosáhl nejvyšších ziskových marží od roku 1990, a pokud tržní síly fungují tak, jak mají, měly by začít tlačit ziskové marže zpátky k normálu. To ovšem zbrzdí další růst zisků, leda by vydržel vysoký nominální růst. K tomu jsou ale nezbytné další fiskální stimuly a hlavně konec pandemie.

Akcie jsou nadhodnocené v očekávání dalších zisků. Obchodníci si nedokážou představit, že by se svět změnil. Že by už nepokračovaly trendy z posledních 10 let. Ale pokud to tentokrát bude jinak, bude to mít pro investory na akciovém trhu důsledky, jaké nezažili celá desetiletí. Na závěr našeho výhledu je třeba říct, že i když jsou dnes akcie drahé, pro dlouhodobé investory neexistuje jiná atraktivní alternativa. Pokud investujete do akcií, budou teď pro vás reálnými riziky inflace a úrokové sazby, a tak doporučujeme, aby se zamysleli nad durací svého akciového portfolia a začali ji snižovat dřív, než na akciových trzích zavládne chaos.

Zdroj: Saxo Bank

Klíčová slova: Equity | Inflace | Nasdaq | USA | HDP | Americké akcie | Politika | Akciové trhy | Sazby | Akcie | Bod | Centrální banky | Durace | Finanční trhy | IPO | Investice | Komodity | Koš | Risk | Marže | P/E | Prémie | Riziko | S&P 500 | Ukazatel | Volatilita | Výnos | Úrokové sazby | Banky | Evropa | Index MSCI | Saxo Bank | Investoři | Ceny komodit | Bohatství | Obchodovat | Index cen | Ceny akcií | Obchodníci | Delta | Index | Ekonomický růst | Graf | Komoditní | Ocenění akcií | Portfolia | Pro investory | Signály | Výnosy z dluhopisů | Zpracovatelský průmysl | Zisky | ROCE | MSCI | Energie | Americké firmy | Firmy | Globální ekonomiky | S&P | Výnosy amerických dluhopisů | Historické rekordy | Výnosy | Příjmy | Fiskální stimuly | Očekávání | Saxo | Růstové akcie | Růst úrokových sazeb | Růst zisků | Americké společnosti | NASDAQ 100 | Energetické firmy | ESG | Evropské firmy | Vysoké riziko | Co bude | Ceny amerických akcií | Průmysl | Problémy | Bydlení | Návratnost | Trhy | Pokles | Pandemie | Výdaje | Vývoj | Varovné signály | Stimuly | Další růst | Růst | Ekonomiky | FAO | Zadlužení | JDE | Internetové bubliny | Ziskové marže | Ocenění | Ceny | Kolaps | Zdanění | Výdělky | DOT | Supercyklus | Celosvětové zadlužení | Riziková prémie | Tržní síly | Zdanění firem | Technologie | Varianta delta | Společnosti | P/B | Vysoké ceny |

Čtěte více

-

Za energetickou krizi i rapidní inflaci si může Západ sám, píše Wall Street Journal. Desetiletí prosazování zelené agendy oslabilo demokracie, posiluje autokracie

Dva stěžejní problémy, kterým dnes Západ čelí, nelze svádět na vnější síly. Za energetickou krizi, ani za rapidní inflaci ve své podstatě nemůže pandemie či Putin a jeho únorová invaze na Ukrajinu. Může si za ně Západ sám. V komentáři listu Wall Street Journal to píše člen jeho redakční rady Joseph Sternberg. -

Za explozí plynovodů Nord Stream zřejmě stáli Ukrajinci. Německo už vydalo příslušný zatykač

Německo vydalo zatykač na Ukrajince, jenž se měl podílet na přípravě exploze plynovodů Nord Stream v září 2022, uvádí ve své dnešní zprávě list Süddeutsche Zeitung. Jde o potápěčského instruktora, který žije v Polsku. -

Za Fialovy vlády roste veřejný dluh zatím dvakrát rychleji než za vlády Babišova kabinetu. Veřejný dluh poprvé v historii překračuje hranici tří bilionů korun

Vládě Petra Fialy se zatím nedaří zbrzdit tempo zadlužování, dokonce právě naopak. Veřejný dluh za vlády současného kabinetu totiž nominálně narůstá zhruba dvojnásobným tempem v porovnání s nárůstem za vlády předchozího kabinetu Andreje Babiše. V letošním prvním čtvrtletí také veřejný dluh České republiky poprvé v historii překonal psychologickou úroveň tří bilionů korun. Vykázal úroveň bezmála 3,1 bilionu korun. -

Za garáž zaplatíte v některých městech více než v Praze

Ceny samostatně stojících garáží se za posledních 5 let v některých městech zvedly téměř dvojnásobně. Například v Brně se samostatně stojící garáž prodávala v roce 2020 v průměru za 386 tisíc korun. V roce 2024 se průměr zatím pohybuje kolem 744 tisíc korun, což znamená cenový růst 97 procent. V Olomouci se ceny zvedly dokonce o 121 procent. V Ostravě rostly ceny samostatně stojících garáží o 71 procent, v Plzni o 58 procent a v Praze o 49 procent. V případě parkovacího stání v rámci bytového domu byly cenové pohyby v jednotlivých městech částečně rozdílné, vyplývá z analýzy společnosti FérMakléři.cz, která spolupracuje s více než 100 realitními makléři z velkých i malých realitních kanceláří napříč celou Českou republikou. -

Záhada drahých vajec objasněna. Obchodní řetězce si „mastí kapsu“, cena na pultech roste dramaticky rychleji než cena zemědělců

V takřka celonárodní „detektivku“ se mění odhalování příčiny drahých vajec, která zajímá jak veřejnost, tak média. Přitom příčina je stále stejná jako na jaře. Je jí zejména obchodní politika prodejců, v čele s těmi největšími – řetězci. -

Záhada jménem Tesla

I přes nedávné skandály a přešlapy zakladatele Tesly Elona Muska jsou fundamentální ukazatele společnosti Tesla poměrně silné a výsledky za třetí čtvrtletí pravděpodobně splní očekávání. -

Záhada oslabující koruny: Proč koruna oslabuje navzdory zvýšení sazeb. Mohou za to spekulanti a jednomyslnost bankovní rady?

Česká národní banka dnes poprvé po jedenácti letech po druhé za sebou zvýšila základní úrokovou sazbu. Její bankovní rada tak opět jako na předchozím, červnovém měnověpolitickém zasedání učinila jednomyslně. O to překvapivější se tedy na první pohled zdá být fakt, že koruna na jednomyslné zpřísnění měnové politiky reaguje oslabením. O skoro deset haléřů. Zatímco dnešní obchodování zahajovala na kursu 25,58 za jedno euro, dvě hodiny po zahájení tiskové konference guvernéra Jiřího Rusnoka, na níž motivy zvýšení sazeb přiblížil, oslabuje na úroveň 25,67 za euro. Máme snad přepisovat ekonomické učebnice? -

Záhada silného trhu práce v rozvinutých zemích rozluštěna?

Světová ekonomika zpomaluje už od přelomu let 2017 a 2018. Jsou to již tedy téměř dva roky. Co nicméně zůstává do určité míry záhadou, je velmi dobrá situace na trhu práce v rozvinutých zemích. V USA je momentálně nejnižší míra nezaměstnanosti za 50 let, v Japonsku je míra nezaměstnanosti velmi nízká dlouhodobě a také trhy práce v Evropě na tom nejsou vůbec zle. Konec konců v Česku máme také nejnižší míru nezaměstnanosti v historii na úrovni kolem 2 %. -

Záhada trhu: Proč růst technologických gigantů nezastaví pokles akcií?

Zpráva amerického ministerstva obchodu naznačuje růst jádrové inflace, a to hlavně kvůli vyšším nákladům na bydlení. Vzhledem k předpokládaným škrtům ve výdajích na začátku roku 2024 ale většina odborníků očekává, že Federální rezervní systém úrokové sazby nezvýší, i když určitá rizika tu zůstávají. -

Záhadná Bitcoin velryba náhle přesune přes neuvěřitelných 134 milionů dolarů v BTC

Významná bitcoinová velryba vzbudila intriky poté, co provedla významnou transakci s hlavní digitální měnou. -

Zahájení obchodování s emisí akcií CTPNV

Burza cenných papírů Praha rozhodla o přijetí emise akcií společnosti CTP (ISIN NL00150006R6) k obchodování na trhu Free Market. Obchodování bude zahájeno ve stejný den jako na primárním trhu v Amsterdamu. Předpokládaný termín zahájení obchodování je 25. březen 2021. -

Zahájení obchodování s emisí Czechoslovak Group (CSG N.V.) na trhu Free Market

Burza cenných papírů Praha oznamuje, že v pátek 23. ledna 2026 bude na neregulovaném trhu Free Market zahájeno obchodování s emisí společnosti Czechoslovak Group N.V. (CSG N.V.), ISIN: NL0015073TS8. -

Zahájení výsledkové sezóny v Praze je spíše zklamáním

Akciové trhy ve Spojených státech uzavřely včerejší obchodování ve ztrátách. Indexy Dow Jones a S&P 500 shodně oslabily o 0,8 %. Technologický Nasdaq si pohoršil o 1,1 %. V rámci širšího indexu S&P 500 se nejhůře dařilo technologickým firmám (-1,4 %) a telekomunikačním společnostem (-1,2 %). V zisku zakončila pouze dvě odvětví, a to realitní developeři (+1 %) a výrobci nezbytného zboží (+0,5 %). -

Zahájí dolar obrat?

Euro dokázalo sebrat soupeři podání, když americký dolar oslabil vůči hlavním světovým měnám po zveřejnění dubnových údajů o inflaci v USA. Podaří se dolaru comeback? Zápis ze zasedání FOMC není ani zdaleka hlavní událostí týdne končícího 24. květnem. Mnohem důležitější jsou zprávy o evropských mzdách a podnikatelské aktivitě. Podávají býci páru EUR/USD, ale dokážou toho využít? -

Zahájí ECB kvantitativní uvolňování? Makrodata 19.-23.1

Makroekonomický týden bude ve znamení očekávaného uvedení kvantitativního uvolnění ECB. Spekuluje se, že Mario Draghi ... -

Zahajuje výsledková sezóna, kde největší očekávání jsou v Americe

Americké trhy včera zvýšily své dosavadní zisky tohoto týdne, když se dařilo všem hlavním indexům. Je tomu tak díky uklidnění vyhrocenější situace z minulého týdne mezi USA a Čínou kvůli vzájemnému uvalování cel. Index Dow Jones získal 1,8 %, S&P 500 posílil o 1,7 % a technologický Nasdaq si polepšil o 2,1 %. V rámci indexu S&P 500 se nejlépe vedlo energetickým firmám (+3,3 %), IT společnostem (+2,5 %) a telekomunikacím (+2,3 %). Stejnou ztrátu ve výši 0,7 % zaznamenaly sektory utilit a realitních developerů. -

Za hazardem společnosti MicroStrategy s bitcoiny: Nepravděpodobní konzervativní investoři

Michael Saylor a společnost MicroStrategy uzavřeli bezprecedentní sázku na Bitcoin, kterou podpořila překvapivá skupina podporovatelů, včetně pojišťoven, podílových fondů a konzervativních investorů do dluhopisů. -

Zahraniční dluh Česka je rekordní, loni narostl nejvíce za sedm let, o více než 460 miliard. Výrazněji v tomto miléniu rostl jen v důsledku snahy České národní banky o umělé oslabování koruny

Zahraniční dluh České republiky loni vzrostl o 461 miliard korun neboli o 9,5 procenta. Jedná se nejvyšší absolutní i procentuální nárůst zahraničního zadlužení ČR od roku 2017. Celkově ke konci roku 2024 dosáhl zahraniční dluh ČR historicky rekordní úrovně 5,271 bilionu korun. -

Zahraniční dluh ČR loni klesl o 29 miliard na 4,384 bilionu korun

Zahraniční dluh České republiky ke konci loňska činil téměř 4,384 bilionu korun, meziročně byl nižší o 29,1 miliardy Kč. Představoval 77,7 procenta hrubého domácího produktu. Za samotné čtvrté čtvrtletí se zahraniční dluh snížil o 63,1 miliardy korun, hlavně díky poklesu zadluženosti vládního sektoru. Vyplývá to z předběžných údajů, které dnes zveřejnila Česká národní banka. -

Zahraniční dluh ČR stoupl ke konci března o 6,7 miliardy na 4,308 bilionu korun

Zahraniční dluh České republiky se v prvním čtvrtletí zvýšil o 6,7 miliardy korun a ke konci března činil 4,308 bilionu Kč. To představovalo 76 procent hrubého domácího produktu (HDP). Meziročně byl dluh nižší o 167,7 miliardy Kč. Vyplývá to z předběžných údajů, které dnes zveřejnila Česká národní banka (ČNB). Ve struktuře zahraničního dluhu v prvním čtvrtletí byl podle ní určující růst zadluženosti vládního a podnikového sektoru.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

Denní kalendář událostí

Prezident Bundesbank Joachim Nagel

Na Novém Zélandu maloobchodní tržby

V USA prodeje nových domů

V USA prodeje nových domů

V USA HDP cenový index

V USA cenový index PCE

V USA hrubý domácí produkt (HDP)

V Kanadě maloobchodní tržby

V USA výrobní index PMI a PMI za služby

V Británii výrobní index PMI a PMI za služby

Prezident Bundesbank Joachim Nagel

Na Novém Zélandu maloobchodní tržby

V USA prodeje nových domů

V USA prodeje nových domů

V USA HDP cenový index

V USA cenový index PCE

V USA hrubý domácí produkt (HDP)

V Kanadě maloobchodní tržby

V USA výrobní index PMI a PMI za služby

V Británii výrobní index PMI a PMI za služby

Tradingové analýzy a zprávy

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 9.2.2026 - 13.2.2026

Index DAX - Intradenní výhled 16.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 16.2.2026

FTSE 100 - Intradenní výhled 16.2.2026

Dow Jones - Intradenní výhled 16.2.2026

Hang Seng - Intradenní výhled 16.2.2026

AUD/USD - Intradenní výhled 16.2.2026

USD/JPY - Intradenní výhled 16.2.2026

Forex trader Ondřej Hartman a jeho týdenní komentář (16.2.2026)

EUR/USD - Intradenní výhled 16.2.2026

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 9.2.2026 - 13.2.2026

Index DAX - Intradenní výhled 16.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 16.2.2026

FTSE 100 - Intradenní výhled 16.2.2026

Dow Jones - Intradenní výhled 16.2.2026

Hang Seng - Intradenní výhled 16.2.2026

AUD/USD - Intradenní výhled 16.2.2026

USD/JPY - Intradenní výhled 16.2.2026

Forex trader Ondřej Hartman a jeho týdenní komentář (16.2.2026)

EUR/USD - Intradenní výhled 16.2.2026

Blogy uživatelů

4 nejhorší časy pro obchodování na forexu

Jaký je potenciál platiny?

Výběr z nedělní přípravy: Měnové páry EUR/USD a EUR/JPY

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

4 nejhorší časy pro obchodování na forexu

Jaký je potenciál platiny?

Výběr z nedělní přípravy: Měnové páry EUR/USD a EUR/JPY

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Forexové online zpravodajství

Philip Morris International uzavřela rok 2025 ve velmi dobré kondici. Tahounem růstu zůstává portfolio bezdýmných produktů

Firemní výsledky pro tento týden: Kofola, Walmart, Airbus, Nestlé, Palo Alto Networks,..

US500 mírně oživil po výprodeji 🗽 Americká výsledková sezóna potvrzuje růst zisků

Pražská burza zpočátku týdne v zelených hodnotách

Frankfurtská burza v úvodu obchodování mírně posiluje

Analýza: Starší domy zdražily koncem roku o 10 % na 43.863 Kč za m2

BYD vloni dále výrazně rostl

Banky poskytly v lednu hypotéky za 35,5 miliardy Kč, o 57 % více než vloni

FT: Uber rozšiřuje rozvoz jídla do sedmi dalších zemí v Evropě, vrací se do ČR

Pražské domy zdražily o 11 procent. Kdo čekal na zlevnění, jen si připlatil

Philip Morris International uzavřela rok 2025 ve velmi dobré kondici. Tahounem růstu zůstává portfolio bezdýmných produktů

Firemní výsledky pro tento týden: Kofola, Walmart, Airbus, Nestlé, Palo Alto Networks,..

US500 mírně oživil po výprodeji 🗽 Americká výsledková sezóna potvrzuje růst zisků

Pražská burza zpočátku týdne v zelených hodnotách

Frankfurtská burza v úvodu obchodování mírně posiluje

Analýza: Starší domy zdražily koncem roku o 10 % na 43.863 Kč za m2

BYD vloni dále výrazně rostl

Banky poskytly v lednu hypotéky za 35,5 miliardy Kč, o 57 % více než vloni

FT: Uber rozšiřuje rozvoz jídla do sedmi dalších zemí v Evropě, vrací se do ČR

Pražské domy zdražily o 11 procent. Kdo čekal na zlevnění, jen si připlatil

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Akciový výhled: Evropa by měla začít mírným růstem po rally v Asii

PMČR: Očekáváme meziroční růst hospodaření a návrh dividendy 1 310 CZK

Forex: Koruna se drží v okolí 24,00 EUR/CZK

Teplo v Česku zdražuje až o 150 %. Domácnosti tak po zdražení plynu a elektřiny zažívají další cenový šok

Češi výrazně omezují své útraty, inflace se začíná výrazně projevovat. Pandemický polštář už spotřebitelé vyčerpali, či jej dále v obavě z finanční budoucnost vyčerpávat nechtějí

EUR/GBP se odráží od podpory a obnovuje růstový trend

USD/JPY

Akcie vesmírného sektoru rostou po Trumpově prohlášení o misi na Mars

US Open: Výsledky Amazonu a Intelu přinášejí mírné zlepšení nálady

Akciový výhled: Futures v kladných hodnotách

Akciový výhled: Evropa by měla začít mírným růstem po rally v Asii

PMČR: Očekáváme meziroční růst hospodaření a návrh dividendy 1 310 CZK

Forex: Koruna se drží v okolí 24,00 EUR/CZK

Teplo v Česku zdražuje až o 150 %. Domácnosti tak po zdražení plynu a elektřiny zažívají další cenový šok

Češi výrazně omezují své útraty, inflace se začíná výrazně projevovat. Pandemický polštář už spotřebitelé vyčerpali, či jej dále v obavě z finanční budoucnost vyčerpávat nechtějí

EUR/GBP se odráží od podpory a obnovuje růstový trend

USD/JPY

Akcie vesmírného sektoru rostou po Trumpově prohlášení o misi na Mars

US Open: Výsledky Amazonu a Intelu přinášejí mírné zlepšení nálady

Akciový výhled: Futures v kladných hodnotách

Blogy uživatelů

Praktická ukázka: Experiment

Forex - na veľkosti záleží

4 nejhorší časy pro obchodování na forexu

Analýza S&P 500, Dow Jones, EUR/USD, GBP/USD: Dow Jones potvrdil rostoucí trend

AOS: peníze snadno a rychle?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (28.11.2025)

My lenoši - motor pokroku

Praktické okénko: Dvojí tvář práce se stop lossem

Akcie zažívají nejtvrdší pád od roku 2022. Jste připraveni?

Moje cesta prop tradingem: Obchodní příprava je základ tradingu

Praktická ukázka: Experiment

Forex - na veľkosti záleží

4 nejhorší časy pro obchodování na forexu

Analýza S&P 500, Dow Jones, EUR/USD, GBP/USD: Dow Jones potvrdil rostoucí trend

AOS: peníze snadno a rychle?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (28.11.2025)

My lenoši - motor pokroku

Praktické okénko: Dvojí tvář práce se stop lossem

Akcie zažívají nejtvrdší pád od roku 2022. Jste připraveni?

Moje cesta prop tradingem: Obchodní příprava je základ tradingu

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

První profesionální broker v ČR a SK

Nejdůležitější události ve světové ekonomice v roce 2024

Budoucnost pasivního příjmu: Jsou tabákové akcie stále spolehlivým zdrojem dividend?

Daně z tradingu a investic - jak danit zisky jako trader a investor

Grafické formace v technické analýze - kompletní průvodce (1. část)

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

🔴 Katastrofa pro investory 😱 | Zánik dolaru 💣 | Trumpův rok 💥 | Největší příležitosti a investice 🚀

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Nejlepší trhy pro trading – forex, akcie, komodity nebo indexy?

Bitcoin, zlato, stříbro, akcie: Začíná to!

První profesionální broker v ČR a SK

Nejdůležitější události ve světové ekonomice v roce 2024

Budoucnost pasivního příjmu: Jsou tabákové akcie stále spolehlivým zdrojem dividend?

Daně z tradingu a investic - jak danit zisky jako trader a investor

Grafické formace v technické analýze - kompletní průvodce (1. část)

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

🔴 Katastrofa pro investory 😱 | Zánik dolaru 💣 | Trumpův rok 💥 | Největší příležitosti a investice 🚀

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Nejlepší trhy pro trading – forex, akcie, komodity nebo indexy?

Tradingové analýzy a zprávy

Makro data a dnešní vyhlašování

Důvěra britských spotřebitelů byla v lednu nejvýše za 16 měsíců

EUR/GBP - Intradenní výhled 8.2.2021

Swingové obchodování zlata 14.11.2025

Swingové obchodování GBP/JPY 7.11.2025

Ropa Brent - Intradenní výhled 12.2.2024

EU a Berlín se domluvily stran záchranného balíčku pro Lufthansu

Zemní plyn (NYMEX) - Intradenní výhled 31.12.2025

Německá inflace se drží nad cílovou úrovní ECB

Ropa Brent - Intradenní výhled 26.1.2024

Makro data a dnešní vyhlašování

Důvěra britských spotřebitelů byla v lednu nejvýše za 16 měsíců

EUR/GBP - Intradenní výhled 8.2.2021

Swingové obchodování zlata 14.11.2025

Swingové obchodování GBP/JPY 7.11.2025

Ropa Brent - Intradenní výhled 12.2.2024

EU a Berlín se domluvily stran záchranného balíčku pro Lufthansu

Zemní plyn (NYMEX) - Intradenní výhled 31.12.2025

Německá inflace se drží nad cílovou úrovní ECB

Ropa Brent - Intradenní výhled 26.1.2024

Témata v diskusním fóru

Ako na investovanie či obchodovanie komodít

Korelace měn

EUR/USD

Powell hraje první housle s očekáváními trhu, noty mu vydrží minimálně do zveřejnění Payrolls; pak nás čekají volby

Obchodovanie s indikátorom RSI

Trhy s Danem: Long obchod na menovom páre EUR/SEK

Finanční trhy – výhled roku 2024

Live Trading - Obchodníci XTB zhodnotili účet o více než polovinu!

Forex časopis

Analýza investic Elona Muska do Tesly

Ako na investovanie či obchodovanie komodít

Korelace měn

EUR/USD

Powell hraje první housle s očekáváními trhu, noty mu vydrží minimálně do zveřejnění Payrolls; pak nás čekají volby

Obchodovanie s indikátorom RSI

Trhy s Danem: Long obchod na menovom páre EUR/SEK

Finanční trhy – výhled roku 2024

Live Trading - Obchodníci XTB zhodnotili účet o více než polovinu!

Forex časopis

Analýza investic Elona Muska do Tesly