Ticker Tape by TradingView

Swiss Life Hypoindex leden 2026: Hypotéky mírně zdražily. Sen čekání na nízké sazby končí

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 4,94 % p. a. činila v lednu 20 337 korun.

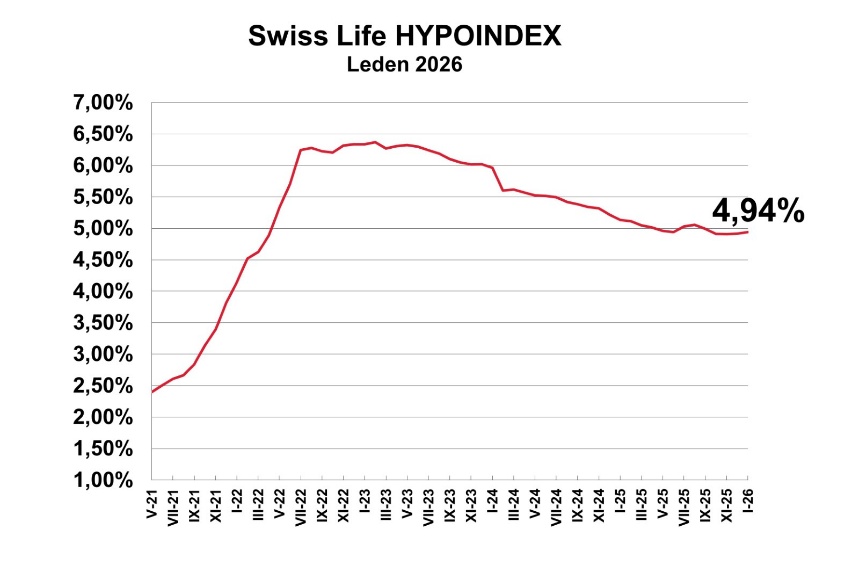

Pokles hypotečních sazeb se zastavil a začátek roku 2026 přinesl první mírný růst. Podle Swiss Life Hypoindexu se průměrná nabídková sazba v lednu zvýšila na 4,94 %, což znamená nárůst o tři bazické body. Jde o první drobný růst sazeb od loňského léta. Podle expertů Swiss Life Select se hypoteční trh dostal do fáze stagnace, ve které je racionálnější řešit financování než vyčkávat na další pokles sazeb.

Trh nachází nový normál

„V roce 2025 se hypoteční sazby definitivně vzdálily extrémům předchozích let. Trh už nezažíval dramatické zdražování typické pro přelom let 2022 a 2023, zároveň se však sazby nevrátily ani k mimořádně nízkým úrovním z doby před pandemií. Hypoteční trh se tak usadil v prostředí „nového normálu“, kdy se úrokové sazby pohybují na historicky spíše průměrných úrovních, které však pro část domácností stále představují citelnou zátěž z hlediska dostupnosti vlastního bydlení,“ komentuje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Na začátku loňského roku se průměrná nabídková sazba pohybovala mírně nad úrovní 5,1 %, čímž navázala na klesající trend z roku 2024. Během prvního pololetí 2025 sazby dál velmi pozvolna klesaly, tempo snižování však bylo oproti předchozímu roku zřetelně pomalejší. Banky do svých ceníků postupně promítaly očekávaný vývoj základních sazeb Česká národní banka, zároveň si však zachovávaly výraznou opatrnost. Přetrvávající nejistota ohledně dalšího makroekonomického vývoje, inflačního výhledu i fiskální politiky státu jim nedávala prostor pro razantnější úpravy sazeb směrem dolů.

Rok 2026: konec snů o levných hypotékách

Ve druhé polovině roku 2025 vstoupil Swiss Life Hypoindex, a s ním i hypoteční sazby, do fáze relativní stability. Průměrné nabídkové sazby se pohybovaly převážně v úzkém pásmu kolem 5 % a meziměsíční změny byly minimální, často jen v řádu jednotek bazických bodů. Hypoteční trh tím dal jasně najevo, že se usadil na nové rovnovážné úrovni odpovídající aktuálním ekonomickým podmínkám i dlouhodobějším očekáváním bank. Z pohledu klientů však tato stabilizace ve skutečnosti znamená stagnaci – tedy období bez výraznějšího zlepšení dostupnosti hypotečního financování.

„Tento vývoj se potvrdil i na začátku nového roku. V lednu 2026 dosáhl Swiss Life Hypoindex hodnoty 4,94 %, což představovalo meziměsíční nárůst o 3 bazické body oproti prosinci. Jde o technickou korekci po předchozí stagnaci. Mírný pohyb vzhůru odráží opatrnost bank v prostředí přetrvávajících inflačních rizik a nejistoty ohledně dalšího makroekonomického vývoje,“ uvedl Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Swiss Life Hypoindex prosinec 2026

Zdroj: Swiss Life Hypoindex

Návrat opatrnosti a poklesu sazeb

„Pokles hypotečních sazeb se definitivně zastavil. V loňském roce jsme sice ještě viděli velmi mírné zlevňování, ale už tehdy bylo zřejmé, že se trh blíží bodu zlomu. Ten se projevil v prosinci, kdy některé banky začaly své hypoteční sazby zvolna zvyšovat. Tento vývoj může v omezené míře pokračovat i dál, nemělo by ale jít o nic dramatického, spíše o kosmetické úpravy,“ vysvětluje Tom Kadeřábek, vedoucí produktového oddělení Swiss Life Select.

„Guvernér České národní banky Aleš Michl opakovaně uvedl, že základní úrokové sazby v ekonomice klesat nebudou. Bankovní rada je podle něj připravena držet vyšší sazby delší dobu a nevylučuje ani jejich případné zvýšení, mimo jiné v souvislosti s rostoucím státním deficitem. Otázkou samozřejmě zůstává, jak se situace nakonec vyvine. Osobně se přikláním k tomu, že sazby zůstanou delší dobu beze změny, a to vzhledem k aktuálnímu nastavení bankovní rady. Zároveň ale nevidím ani silný důvod pro jejich další zvyšování,“ předpokládá Tom Kadeřábek, vedoucí produktového oddělení Swiss Life Select.

Inflace v české ekonomice se v tuto chvíli zdá být pod kontrolou, koruna je poměrně silná a stávající úroveň úrokových sazeb by proto měla být dostatečná. Největší nejistotu představují zahraniční vlivy, které Česká republika může jen obtížně ovlivnit a které mohou mít na inflaci i nastavení domácích sazeb – a tedy i těch hypotečních - do budoucna zásadní dopad.

„Jisté ale je, že Andrej Babiš bude mít velmi složité splnit současně slib nezvyšovat státní dluh a zároveň zajistit domácnostem levnější hypotéky. Vyšší zadlužení státu totiž vede k vyšší inflaci, na což by ČNB mohla reagovat zvýšením sazeb – a tedy dražšími hypotékami. Alternativou by bylo dotování hypoték z veřejných rozpočtů, což by se ale v čase znovu promítlo do vyšší inflace a dražších úvěrů. Proto nelze čekat, že by hypoteční úvěry v nejbližší době výrazně zlevnily. A pokud by k tomu přece jen došlo, zaplatíme to všichni ze své kapsy,“ komentuje Tom Kadeřábek, vedoucí produktového oddělení Swiss Life Select.

Banky soutěží, ale plošné slevy nepřijdou

V roce 2026 je tak namístě počítat spíše s pokračující stagnací než s výraznějšími pohyby úrokových sazeb. Česká národní banka opakovaně zdůrazňuje, že prostor pro rychlejší snižování základních sazeb zůstává omezený a bude se odvíjet především od udržitelného vývoje inflace a celkové kondice domácí ekonomiky.

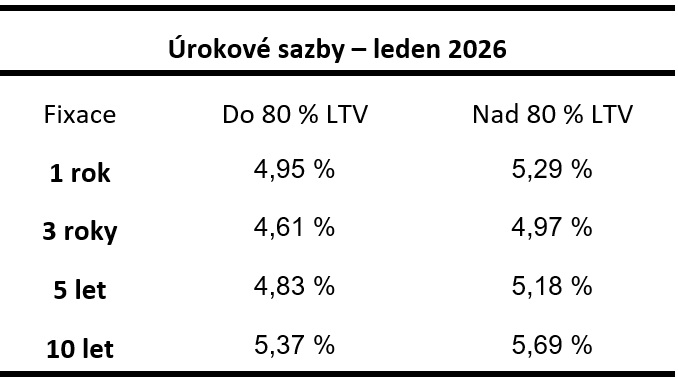

Banky proto ve svých očekáváních vycházejí z toho, že se hypoteční sazby budou po většinu roku 2026 pohybovat převážně v pásmu 4,5–5,0 %. Případné poklesy mají mít spíše pozvolný a selektivní charakter a nebudou znamenat plošné zlevnění hypoték napříč celým trhem.

„Zásadní roli bude v roce 2026 sehrávat konkurenční boj o bonitní klienty, především při refinancování hypoték sjednaných v letech 2020 a 2021. Právě zde banky svedou nejtvrdší souboj a nabídnou individuální slevy na úrokových sazbách. Plošné zlevňování hypoték ale na trhu čekat nelze pravděpodobně čekat,“ upozorňuje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

„Hypoteční trh by tak měl v roce 2026 fungovat ve stabilním a relativně předvídatelném prostředí, v němž se nevyplatí spekulovat na výrazné další snižování úrokových sazeb. Klienti, kteří budou vyčkávat v očekávání zásadního zlevnění hypoték, se ho s velkou pravděpodobností nedočkají. Racionálnější strategií je proto přesunout pozornost od načasování sazeb k dlouhodobému finančnímu plánování – tedy k optimalizaci splátek, volbě délky fixace a promyšlené kombinaci financování bydlení s dalšími investičními a zajišťovacími nástroji,“ uzavírá Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

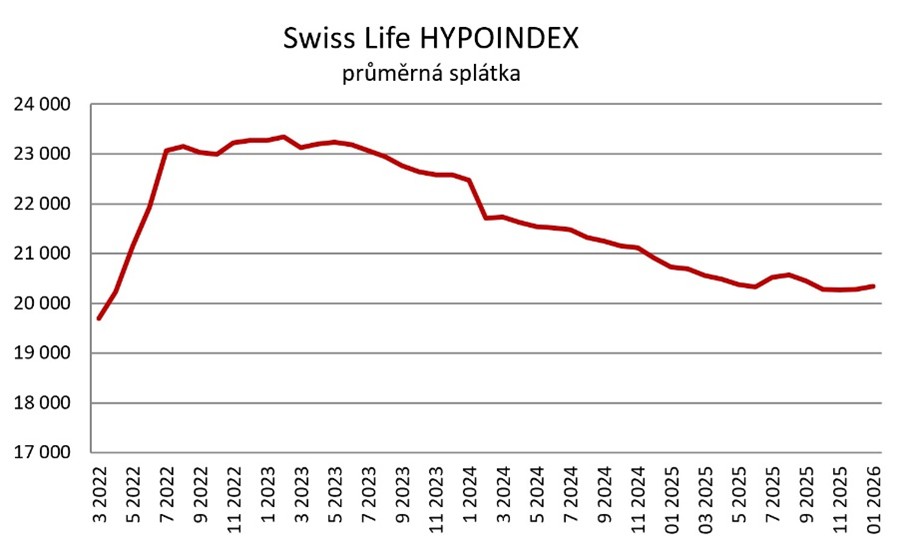

Měsíční splátka mírně vzrostla

Měsíční splátka hypotečního úvěru ve výši 3,5 milionu korun sjednaného do 80 % odhadní hodnoty nemovitosti (LTV) se splatností 25 let při průměrné nabídkové sazbě 4,94 % p. a. se na počátku ledna 2026 mírně zvýšila na 20 337 Kč.

Měsíční splátka – vzorový příklad

Průměrné nabídkové sazby u jednotlivých fixací

Zdroj: Swiss Life Hypoindex

Klíčová slova: Inflace | Koruna | Analytik | Swiss Life | Sazby | Bankovní rada | Swiss | Trend | ČNB | Česká národní banka | Úrokové sazby | Banky | Financování | Banka | Guvernér české národní banky | Nemovitosti | Státní dluh | Trh | Andrej Babiš | ROCE | Ceny nemovitostí | Snižování úrokových sazeb | Základní úrokové sazby | Guvernér | Nejistota | Stagnace | Očekávání | Swiss Life Select | Aleš Michl | Hypoindex | Pokles sazeb | Vyšší sazby | Zdražování | Nejistoty | Hypotéky | Hypoteční trh | Bydlení | Klesající trend | Vyšší inflace | Očekávaný vývoj | Pokles | Situace | Zlepšení | Růst sazeb | Vývoj | Fiskální politiky | Další pokles | Domácnosti | Růst | Ekonomiky | LTV | Inflace v české ekonomice | Zadlužení | Spekulovat | JDE | Nízké sazby | Ceny | Zlevňování hypoték | Česká republika | Hypoteční sazby | Načasování | Společnosti | Pozornost | TIM | 3М | Tom Kadeřábek | Plánování | Swiss Life Hypoindex | Jiří Sýkora | Slevy | Zlevnění hypoték | Zadlužení státu | Body | Hodnoty nemovitostí | Národní banka | Mírný růst | NIM | Refinancování hypoték | Rok 2026 | Babiš |

Čtěte více

-

Swiss Life Hypoindex červenec 2024: Banky hypotéky opět nezlevnily

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,49 % p. a. činila v červenci 21 475 korun. -

Swiss Life Hypoindex červenec 2025: Zdražení jen na papíře, banky dál bojují o klienty s nižší sazbou

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,03 % p. a. činila v červenci 20 518 korun. -

Swiss Life Hypoindex červen 2023: Sazby stagnují. Co přinese uvolnění pravidel ČNB?

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,30 % p. a. klesla v červnu o 47 korun na 23 195 korun. Ve srovnání se splátkou hypotéky v červnu 2021 je o téměř 7,5 tisíce vyšší. -

Swiss Life Hypoindex červen 2024: Úrokové sazby hypoték hlásí bezvětří

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, a se splatností 25 let a při průměrné nabídkové sazbě 5,51 % p. a. činila v červnu 21 520 korun. -

Swiss Life Hypoindex červen 2025: Cesta dolů pokračuje, ale pomalu. Kdo čeká na vysněnou sazbu, může promeškat šanci

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 4,94 % p. a. činila v červnu 20 334 korun. -

Swiss Life Hypoindex duben 2024: Strmý pád sazeb se nekoná

Očekávání poklesu úroků hypoték spojovaná se změnou sazeb České národní banky se zatím pohledem klientů naplnila jen částečně. Zatímco ČNB snížila 20. března 2024 dvoutýdenní repo sazbu o pět desetin procentního bodu na 5,75 % p. a., úroky hypoték až tak výrazně neklesly. Průměrná nabídková sazba hypoték klesla k počátku dubna podle Swiss Life Hypoindexu o pět setin procentního bodu. -

Swiss Life Hypoindex duben 2025: Index se urputně drží nad 5 %, nejlepší sazby jsou u tříleté fixace

V dubnu 2022 to bylo naposledy, kdy se nabídkové sazby hypotečních úvěrů podle Swiss Life Hypoindexu pohybovaly pod 5% hranicí. Přesně po třech letech nad ní stále zůstávají, a to i přesto, že jen těsně. V dubnu 2025 totiž Swiss Life Hypoindex po dalším velmi mírném poklesu uzavřel na hodnotě 5,01 %. V současné době banky nabízejí nejvýhodnější sazby u tříleté fixace, přičemž podle Swiss Life Hypoindexu je to 4,71 %. Vývoj hypotečního trhu přidělává vrásky lidem, kterým letos končí pětileté fixace se sazbami kolem 2 %. Pro ně budou nové sazby krutým probuzením do hypoteční reality roku 2025. -

Swiss Life Hypoindex květen 2024: Úrokové sazby hypoték (ne)překvapivě stagnují, banky vytvářejí „polštář“

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, a se splatností 25 let a při průměrné nabídkové sazbě 5,52 % p. a. činila v květnu 21 540 korun. -

Swiss Life Hypoindex květen 2025: Sazby hypoték poprvé po třech letech pod pěti procenty. Pokles pokračuje, tempo ale zůstává pomalé

Swiss Life Hypoindex se v květnu poprvé od jara 2022 dostal pod hranici pěti procent a aktuálně činí 4,96 %. Pokračuje tak trend mírného zlevňování hypoték. Nejvýhodnější jsou aktuálně úvěry s tříletou fixací, jejichž sazby se pohybují v průměru kolem 4,6 %. Pokles úroků však zatím nedoprovází zlevnění bydlení – naopak, ceny nemovitostí v Česku dál rostou. Důvodem je omezená výstavba i zvyšující se poptávka, kterou nižší sazby hypoték přiživují. Výsledkem je i rostoucí zájem o nájemní bydlení. -

Swiss Life Hypoindex leden 2025: V lednu sazby hypoték klesly, na úrokový sešup však letos zapomeňme

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,13 % p.a. činila v lednu 20 730 korun. -

Swiss Life Hypoindex listopad 2024: Sazby hypoték klesají, ale pomaleji než hlemýždím tempem

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,32 % p.a. činila v listopadu 21 116 korun. -

Swiss Life Hypoindex listopad 2025: Hypoteční sazby zamrzly. Trhem hýbe hlavně refinancování

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 4,91 % p. a. činila v listopadu 20 268 korun. -

Swiss Life Hypoindex prosinec 2023: Sazby stagnují pod vrcholem. Co čekat v roce 2024?

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,02 % p. a. se v prosinci nepatrně zvýšila o 7 korun na 22 589 korun. -

Swiss Life Hypoindex prosinec 2024: Pokles sazeb hypoték na přelomu roku pozvolna zrychluje

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,22 % p.a. činila v prosinci 20 909 korun. -

Swiss Life Hypoindex prosinec 2025 Hypotéky dál přešlapují na místě. Rok končí na 4,91 %

Úrokové sazby hypoték letos klesly jen o tři desetiny procentního bodu a závěr roku přinesl podle Swiss Life Hypoindexu stagnaci na úrovni 4,91 %. Ani v roce 2026 patrně nepřijdou dramatické změny, jen pozvolné snižování v řádu desetin procentního bodu. Na návrat k extrémně levným hypotékám však trh může rovnou zapomenout. -

Swiss Life Hypoindex říjen 2023: ČNB sazby nezměnila, hypotéky přesto dál zlevňují

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,05 % p. a. klesla o 120 korun na 22 650 korun -

Swiss Life Hypoindex říjen 2024: Úroky hypoték se pevně zabetonovaly nad 5 %

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,34 % p. a. činila v říjnu 21 155 korun. -

Swiss Life Hypoindex říjen 2025: Hypoteční sazby v říjnu klesly nejvíce od začátku roku

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 4,91 % p. a. činila v říjnu 20 278 korun. -

Swiss Life Hypoindex srpen 2023: Hypoteční sazby klesají třetí měsíc v řadě

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,19 % p. a. se v srpnu snížila o 118 korun na 22 950 korun. -

Swiss Life Hypoindex srpen 2024: Na levnější hypotéky si musíme ještě chvíli počkat

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,42 % p. a. činila v srpnu 21 326 korun.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Denní kalendář událostí

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

V USA zásoby zemního plynu

V USA žádosti o podporu v nezaměstnanosti

V Kanadě saldo běžného účtu

Prezidentka ECB Christine Lagarde

Na Novém Zélandu podnikatelská důvěra ANZ

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

V USA zásoby zemního plynu

V USA žádosti o podporu v nezaměstnanosti

V Kanadě saldo běžného účtu

Prezidentka ECB Christine Lagarde

Na Novém Zélandu podnikatelská důvěra ANZ

Tradingové analýzy a zprávy

Brazílie a Indie zahájily spolupráci v oblasti kritických minerálů

Prezident Trump oznámil zvýšení globálního cla z deseti na 15%

Analytici: Změny amerických cel české firmy moc neovlivní

EK vzkázala Maďarsku, že očekává dodržení dohody ohledně půjčky pro Ukrajinu

Výbor německých podniků varuje před obchodními praktikami Číny

Trump podepsal nové desetiprocentní clo

Nejvyšší soud USA zrušil rozsáhlá cla zavedená Trumpem, akcie posilují

Trump připustil, že uvažuje o omezeném vojenském úderu na Írán

Nejvyšší soud USA se vyslovil proti Trumpovým plošným globálním clům

Trump na přelomu března a dubna navštíví Čínu, oznámil zdroj z Bílého domu

Brazílie a Indie zahájily spolupráci v oblasti kritických minerálů

Prezident Trump oznámil zvýšení globálního cla z deseti na 15%

Analytici: Změny amerických cel české firmy moc neovlivní

EK vzkázala Maďarsku, že očekává dodržení dohody ohledně půjčky pro Ukrajinu

Výbor německých podniků varuje před obchodními praktikami Číny

Trump podepsal nové desetiprocentní clo

Nejvyšší soud USA zrušil rozsáhlá cla zavedená Trumpem, akcie posilují

Trump připustil, že uvažuje o omezeném vojenském úderu na Írán

Nejvyšší soud USA se vyslovil proti Trumpovým plošným globálním clům

Trump na přelomu března a dubna navštíví Čínu, oznámil zdroj z Bílého domu

Blogy uživatelů

Výběr z nedělní přípravy: Měnové páry AUD/USD a USD/JPY

Co jsou cla a jak ovlivňují finanční trh?

Index S&P 500 se plácá do strany, na trhu je mnoho neznámých

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (20. 2. 2026)

IPO SpaceX: Vše, co potřebujete vědět

Čo robíte preto, aby ste dosiahli svoj sen?

Software akcie v krizi: Kolaps, nebo životní příležitost?

Praktické okénko: Vliv dolarového indexu USDX na vývoj měnového páru EUR/USD

7 výplat v rade: Trpezlivosť sa vypláca!

Jak prostředí ovlivňuje obchodování?

Výběr z nedělní přípravy: Měnové páry AUD/USD a USD/JPY

Co jsou cla a jak ovlivňují finanční trh?

Index S&P 500 se plácá do strany, na trhu je mnoho neznámých

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (20. 2. 2026)

IPO SpaceX: Vše, co potřebujete vědět

Čo robíte preto, aby ste dosiahli svoj sen?

Software akcie v krizi: Kolaps, nebo životní příležitost?

Praktické okénko: Vliv dolarového indexu USDX na vývoj měnového páru EUR/USD

7 výplat v rade: Trpezlivosť sa vypláca!

Jak prostředí ovlivňuje obchodování?

Forexové online zpravodajství

Průměrná celní sazba USA na dovoz z EU stoupne po pátečním zneplatnění recipročních cel a po včerejším zvýšení globálního cla z 10 na 15 % o necelý procentní bod, ze zhruba 11 na 12 %. Vítězi zneplatnění jsou Brazílie, Čína či Indie

I přes dnešní navýšení Trumpova globálního cla z 10 na 15 %, uplatňují Spojené státy nejnižší souhrnné clo od loňského „dne osvobození“

Jakému clu nyní bude nově podléhat vývoz z Česka do USA? Průměrné clo na vývoz z EU může klesnout zhruba z 11 na 10, ale i vzrůst z 11 na 15 %, záleží na Trumpovi

Zámořské akcie uzavřely týden růstem

Maďaři zablokují půjčku EU Ukrajině za 2,2 bilionu korun, na které se ovšem ani nepodílejí. Odblokovat ji může Trump – tím, že „odblokuje“ Chorvaty

Denní shrnutí: Nejvyšší soud zastavil Trumpova cla – ale na jak dlouho?

Síť X se odvolala proti pokutě 120 mil. eur od EU za porušení pravidel obsahu

Excalibur dodá členské zemi NATO munici za nižší stovky miliony eur

Trump nyní dostal největší „facku“ druhého funkčního období, Nejvyšší soud USA zneplatnil jeho loňská cla? Čechům by to mohlo dále zdražit hypotéky, zdraží asi ještě více i zlato a stříbro

Zneplatnění Trumpových cel pomáhá koruně, ale může Čechům zdražit hypotéky. Shození cel za stolu škodí dolaru, ale také akciím segmentů zdravotní péče nebo energetiky

Průměrná celní sazba USA na dovoz z EU stoupne po pátečním zneplatnění recipročních cel a po včerejším zvýšení globálního cla z 10 na 15 % o necelý procentní bod, ze zhruba 11 na 12 %. Vítězi zneplatnění jsou Brazílie, Čína či Indie

I přes dnešní navýšení Trumpova globálního cla z 10 na 15 %, uplatňují Spojené státy nejnižší souhrnné clo od loňského „dne osvobození“

Jakému clu nyní bude nově podléhat vývoz z Česka do USA? Průměrné clo na vývoz z EU může klesnout zhruba z 11 na 10, ale i vzrůst z 11 na 15 %, záleží na Trumpovi

Zámořské akcie uzavřely týden růstem

Maďaři zablokují půjčku EU Ukrajině za 2,2 bilionu korun, na které se ovšem ani nepodílejí. Odblokovat ji může Trump – tím, že „odblokuje“ Chorvaty

Denní shrnutí: Nejvyšší soud zastavil Trumpova cla – ale na jak dlouho?

Síť X se odvolala proti pokutě 120 mil. eur od EU za porušení pravidel obsahu

Excalibur dodá členské zemi NATO munici za nižší stovky miliony eur

Trump nyní dostal největší „facku“ druhého funkčního období, Nejvyšší soud USA zneplatnil jeho loňská cla? Čechům by to mohlo dále zdražit hypotéky, zdraží asi ještě více i zlato a stříbro

Zneplatnění Trumpových cel pomáhá koruně, ale může Čechům zdražit hypotéky. Shození cel za stolu škodí dolaru, ale také akciím segmentů zdravotní péče nebo energetiky

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Forex: Vyčkávání na nová cla zkrátí pohled na ISM a trh práce

Analýza zlata na 22. prosince 2023 – průraz úrovně rezistence

Češi nakupují vánoční dárky dřív a častěji online. Home Credit zná rozpočet většiny domácností

Eurozóna: Stavební výroba v červnu meziročně vzrostla o 1,7 %

Ranní nadhoz finančních trhů 25.1.2019

Na jihokorejských kryptoměnových burzách probíhá šílenství kolem XRP!

Forex: Finanční trh bude vyčkávat zejména na data z trhu práce USA

Stříbro posiluje o 3 %, když po propadu nastupují kupci 📈

Warren Buffett investuje miliardu dolarů do Nubank přátelské k BTC, zbavuje se akcií Visa a Mastercard

BREAKING: EURUSD roste po zprávě o německém PMI 📌

Forex: Vyčkávání na nová cla zkrátí pohled na ISM a trh práce

Analýza zlata na 22. prosince 2023 – průraz úrovně rezistence

Češi nakupují vánoční dárky dřív a častěji online. Home Credit zná rozpočet většiny domácností

Eurozóna: Stavební výroba v červnu meziročně vzrostla o 1,7 %

Ranní nadhoz finančních trhů 25.1.2019

Na jihokorejských kryptoměnových burzách probíhá šílenství kolem XRP!

Forex: Finanční trh bude vyčkávat zejména na data z trhu práce USA

Stříbro posiluje o 3 %, když po propadu nastupují kupci 📈

Warren Buffett investuje miliardu dolarů do Nubank přátelské k BTC, zbavuje se akcií Visa a Mastercard

BREAKING: EURUSD roste po zprávě o německém PMI 📌

Blogy uživatelů

Praktické okénko – Levely a obchodní příprava podle Market Profile

Technická analýza na USD/CAD, GBP/CAD a GOLD

Technický výhľad na drahé kovy

Příběh obchodníka – díl čtvrtý

Stane sa dlhodobo očakávaný short na DAXe realitou?

AUD/CHF: Analýza více časových rámců (W1-H4)

Dlouhodobá konzistence: proč je proces důležitější než jednotlivé obchody

Americké akcie krvácejí

Výběr z nedělní přípravy: Měnové páry AUD/USD a USD/JPY

Příběh UnitedHealth: pád ceny, zájem velkých hráčů a pohled do zákulisí

Praktické okénko – Levely a obchodní příprava podle Market Profile

Technická analýza na USD/CAD, GBP/CAD a GOLD

Technický výhľad na drahé kovy

Příběh obchodníka – díl čtvrtý

Stane sa dlhodobo očakávaný short na DAXe realitou?

AUD/CHF: Analýza více časových rámců (W1-H4)

Dlouhodobá konzistence: proč je proces důležitější než jednotlivé obchody

Americké akcie krvácejí

Výběr z nedělní přípravy: Měnové páry AUD/USD a USD/JPY

Příběh UnitedHealth: pád ceny, zájem velkých hráčů a pohled do zákulisí

Vzdělávací články

Technická analýza - indikátory sledující trend

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Strategie Smart Money: Imbalance - Fair Value Gap (7. díl)

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

Larry Williams: Jak obchodují nejlepší tradeři všech dob

Smart money koncept a výběry likvidity

Obchodování svíčkových formací Evening Star a Morning Star (1. část)

Začněte si vydělávat tradingem pomocí této jednoduché metody

Smart Money: EOTP – Efficiency Of The Pullback (14. díl)

Technická analýza - indikátory sledující trend

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Strategie Smart Money: Imbalance - Fair Value Gap (7. díl)

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

Larry Williams: Jak obchodují nejlepší tradeři všech dob

Smart money koncept a výběry likvidity

Obchodování svíčkových formací Evening Star a Morning Star (1. část)

Začněte si vydělávat tradingem pomocí této jednoduché metody

Smart Money: EOTP – Efficiency Of The Pullback (14. díl)

Tradingové analýzy a zprávy

Retail sentiment EURUSD přeskočil do SHORT teritoria

Nejsilnější a nejslabší měny 12.8.2021

AUD/USD - Intradenní výhled 20.5.2016

Index spekulativního sentimentu 22.6.2021

Od úrokových sazeb ČNB se odvíjí cena peněz

S&P 500 - Intradenní výhled 8.10.2021

Varování před investičními projekty a platformami s obchodním modelem tzv. pyramidového schématu

Americký výrobce čipů onsemi chce do září rozhodnout o velké investici v ČR

Zlato - Intradenní výhled 5.9.2016

Swingové obchodování EUR/USD 16.12.2025

Retail sentiment EURUSD přeskočil do SHORT teritoria

Nejsilnější a nejslabší měny 12.8.2021

AUD/USD - Intradenní výhled 20.5.2016

Index spekulativního sentimentu 22.6.2021

Od úrokových sazeb ČNB se odvíjí cena peněz

S&P 500 - Intradenní výhled 8.10.2021

Varování před investičními projekty a platformami s obchodním modelem tzv. pyramidového schématu

Americký výrobce čipů onsemi chce do září rozhodnout o velké investici v ČR

Zlato - Intradenní výhled 5.9.2016

Swingové obchodování EUR/USD 16.12.2025

Témata v diskusním fóru

Společný London Break (7. díl)

Vysoké zhodnocení kapitálu z pohledu psychologie

EUR/USD

INVESTIČNÍ GLOSA: Za oponu snižování sazeb v USA. Fed úmyslně přehlédl inflační data

Trading vs. Investování: Jaké jsou rozdíly a co je pro Vás?

Eurodolar - Chat

Pokec

Jednoduché obchodní systémy (část 10.)

Kryptomeny ako „bezpečný prístav“?

Zlato - výhledy

Společný London Break (7. díl)

Vysoké zhodnocení kapitálu z pohledu psychologie

EUR/USD

INVESTIČNÍ GLOSA: Za oponu snižování sazeb v USA. Fed úmyslně přehlédl inflační data

Trading vs. Investování: Jaké jsou rozdíly a co je pro Vás?

Eurodolar - Chat

Pokec

Jednoduché obchodní systémy (část 10.)

Kryptomeny ako „bezpečný prístav“?

Zlato - výhledy