Ticker Tape by TradingView

📣Fitch snižuje rating USA!

Agentura Fitch na začátku srpna všechny překvapila rozhodnutím snížit úvěrový rating USA z nejvyššího možného AAA na AA+. Stalo se tak poprvé za něco málo přes 10 let, kdy se ratingová agentura rozhodla snížit důvěryhodnost amerického dluhu, což vyvolalo omezené pohyby na trhu, ale zároveň značné pobouření amerických úřadů. Co stojí za rozhodnutím agentury Fitch? Rozhodnou se i další agentury přehodnotit své ratingy? Co to znamená pro trhy a měly by se potenciálních problémů obávat i další země?

Rozhodnutí agentury Fitch předcházelo dřívější varování

Agentura Fitch vydala v květnu letošního roku varování, že pokud Spojené státy nevyřeší otázku dluhového stropu, může dojít ke snížení ratingu. Tento problém byl vyřešen zvýšením dluhového limitu do roku 2025, ale to nic nemění na problémech, na které se agentura Fitch zaměřila. Instituce poukázala na zhoršující se standardy hospodaření v USA za posledních 20 let, potenciální fiskální problémy v příštích třech letech a masivní nárůst úrokových nákladů v posledních letech. V roce 2020, po prvním zásahu pandemie, činily roční úrokové náklady na americký dluh něco přes 500 miliard dolarů. Nyní činí téměř 1 bilion dolarů, tedy téměř dvakrát tolik!

Rozhodnutí agentury Fitch se samozřejmě setkalo s nesouhlasem amerických autorit, zejména ministryně financí Janet Yellenové a prezidenta Joea Bidena. Zdůraznili sílu americké ekonomiky, ačkoli prognózy týkající se dluhu ukazují na jeho růst ze současné úrovně mírně přesahující 100 % HDP na téměř 200 % do roku 2050!

Co nás učí historie?

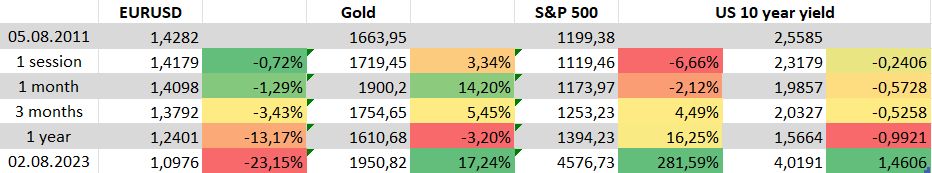

V roce 2011 Spojené státy přišly o svou "korunu" trojnásobného AAA. Tehdy se agentura S&P rozhodla rating snížit a od té doby jej již nezvýšila. To byl jakýsi milník, protože Spojené státy se najednou nestaly bezrizikovými. List Financial Times napsal, že rozhodnutí S&P poukázalo na oslabující finanční pozici nejmocnější země světa. Mezitím časopis Time ukázal na obálce George Washingtona s monoklem a titulek na obálce zněl "Velká americká degradace". Trh reagoval otřesem na burze, je však třeba mít na paměti souvislosti - zejména fiskální problémy Evropy a obavy z rozpadu eurozóny. Dluhopisový trh však toto varování z velké části ignoroval, a ceny dluhopisů dokonce získaly! To souviselo s přílivem kapitálu do bezpečných přístavů a navzdory snížení ratingu je americký dluh stále považován za jeden z nejbezpečnějších na světě. Velmi z toho těžilo zlato, jehož ceny v té době dosáhly rekordních hodnot.

Stav ekonomiky byl tehdy samozřejmě jiný. Úrokové sazby byly stále na nule a Fed se nacházel mezi jedním programem nákupu aktiv (QE) a druhým. Navíc probíhala evropská dluhová krize, která měla pozitivní dopad na americká aktiva, a nakonec americký index S&P 500 během 12 měsíců od rozhodnutí S&P posílil o zhruba 20 %.

Trh vždy reaguje prudce hned napoprvé. Když se něco stane podruhé, potřetí nebo následně, reakce trhu již není tak prudká. Situace v roce 2011 navíc ukázala, že náklady na nové zadlužení v USA v podstatě nevzrostly a výraznější reakce nastala na akciových, měnových nebo komoditních trzích. Máme tedy nyní důvod k obavám?

V roce 2011 reagoval nejhůře index S&P 500 a nejvíce z toho profitovalo zlato, i když to bylo důsledkem růstu cen dluhopisů. Měsíc po rozhodnutí jsme zaznamenali pokles výnosů o více než 50 bazických bodů! Jak je vidět, měnová situace byla stabilní, ačkoli byla také důsledkem evropských problémů. V eurozóně sice nyní není dluhová krize, ale můžeme pozorovat značné problémy se zpomalením ekonomiky. Zdroj: Bloomberg Finance L.P., XTB Research.

V roce 2011 reagoval nejhůře index S&P 500 a nejvíce z toho profitovalo zlato, i když to bylo důsledkem růstu cen dluhopisů. Měsíc po rozhodnutí jsme zaznamenali pokles výnosů o více než 50 bazických bodů! Jak je vidět, měnová situace byla stabilní, ačkoli byla také důsledkem evropských problémů. V eurozóně sice nyní není dluhová krize, ale můžeme pozorovat značné problémy se zpomalením ekonomiky. Zdroj: Bloomberg Finance L.P., XTB Research.

Mělo snížení ratingu v jiných zemích význam?

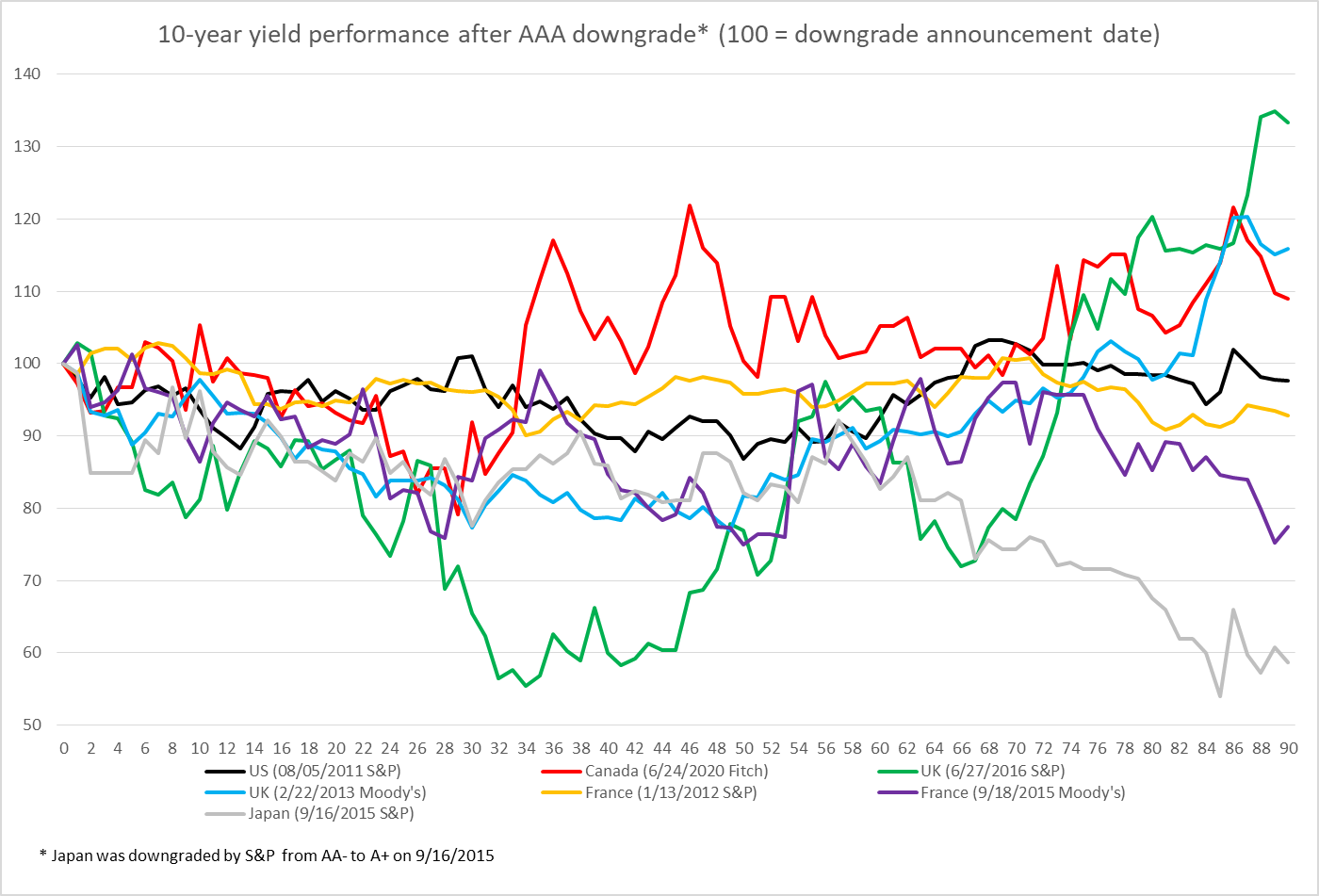

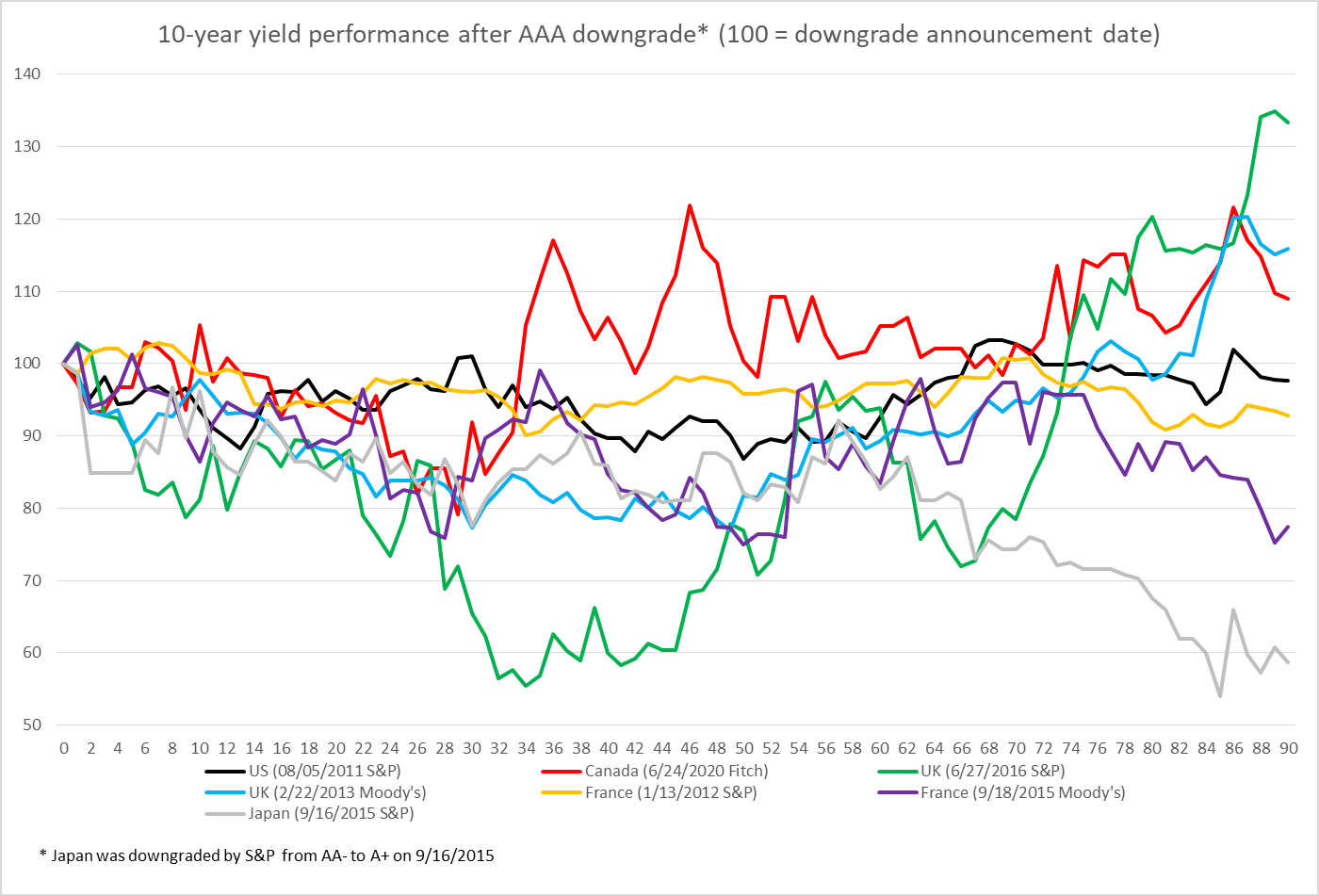

Existují ekonomiky, které nikdy nesnížily rating z trojnásobného stupně AAA, například Austrálie, Švédsko nebo Německo. Na druhou stranu v nedávné historii došlo k negativním změnám ratingu, které byly způsobeny různými faktory. V případě Kanady šlo o výrazný nárůst výdajů, a tedy i zadlužení, během pandemie Covid-19, zatímco v případě Spojeného království to souviselo s referendem o brexitu. Ukazuje se však, že během několika desítek seancí po snížení ratingu jsme negativní dopad nepozorovali; velmi často tyto dluhopisy získávaly! Samozřejmě nechceme tvrdit, že snížení ratingu je pro emitenta pozitivní. Taková rozhodnutí však často pouze odrážela postupné změny a investoři je brali spíše jako určité potvrzení než jako novou "šokující" informaci.

Graf ukazuje změny výnosů normalizované na hodnotu 100 k datu rozhodnutí o snížení ratingu. Jak je vidět, výnosy klesly během několika desítek úvodních seancí! Zdroj: Bloomberg Finance L.P., XTB Research.

Graf ukazuje změny výnosů normalizované na hodnotu 100 k datu rozhodnutí o snížení ratingu. Jak je vidět, výnosy klesly během několika desítek úvodních seancí! Zdroj: Bloomberg Finance L.P., XTB Research.

Dojde k úniku z amerického dluhu?

Agentura Fitch ve svém zdůvodnění rozhodnutí ukázala, že řízení fiskální politiky se za posledních 20 let výrazně zhoršilo. Takové varování zaznělo již v roce 2011 od agentury S&P a také agentura Moody's v květnu naznačila, že by se k takovému kroku mohla rozhodnout. Za zmínku stojí, že z investiční politiky některých fondů vyplývá, že peníze lze investovat pouze do nejbezpečnějšího dluhu s ratingem AAA. Obvykle tedy jako investiční výbory dbají na převažující rating a z tohoto pohledu by se mohlo zdát, že rozhodnutí agentury Fitch je klíčové, protože převažující rating pro USA není AAA, ale AA+. Je tu však jeden "problém". Současný trh s dluhovými cennými papíry USA je téměř pětkrát větší než celkový trh všech ostatních vládních emitentů s ratingem AAA od všech agentur a téměř čtyřikrát větší s ohledem na země s převažujícím ratingem AAA. Kam by tedy peníze z amerického dluhu šly, kdyby je manažeři chtěli mechanicky přesunout? I kdyby americký dluh neměl pro danou instituci zvláštní status (což se často stává), bylo by jednodušší změnit ustanovení než skutečně opustit americké dluhopisy. Mimochodem, tato skutečnost také znamená, že dluh vlád, které si udržely AAA, může být investory obzvláště ceněn (protože ho zbývá tak málo).

Dluh USA je téměř čtyřikrát vyšší než dluh zemí s nejvyšším úvěrovým ratingem (nejméně dvojnásobek AAA). Pokud USA ztratí status nejbezpečnějšího dluhu, nebudou mít správci fondů kam převést své prostředky? Zdroj: MMF, OSN, Bloomberg Finance L.P., Macrobond, XTB Research.

Dluh USA je téměř čtyřikrát vyšší než dluh zemí s nejvyšším úvěrovým ratingem (nejméně dvojnásobek AAA). Pokud USA ztratí status nejbezpečnějšího dluhu, nebudou mít správci fondů kam převést své prostředky? Zdroj: MMF, OSN, Bloomberg Finance L.P., Macrobond, XTB Research.

Jaký význam má rozhodnutí společnosti Fitch?

Impéria padají pomalu. Rozhodnutí agentury Fitch nemusí v současné době vyvolat velké pohyby na trhu, a i ty, které vidíme, jsou výsledkem překvapivého okamžiku, ve kterém se objevilo, nikoliv jeho zdůvodnění. Je však jakousi pečetí nepřijetí hospodářské politiky USA. Bude mít Washington okamžitě problém s financováním deficitu? Rozhodně ne. Ztratí dolar prostřednictvím agentury Fitch status rezervní měny? To se určitě nestane po mnoho let. Rozhodnutí je třeba vnímat jako varovný signál, že beze změn bude finanční hegemonie USA upadat. Může se tak stát i v případě zdravé hospodářské politiky tváří v tvář rostoucí konkurenci z Asie. Na druhou stranu agentura Fitch upozorňuje na rizika, která by mohla urychlit předávání vůdčí štafety. Takto je podle našeho názoru třeba na toto rozhodnutí nahlížet.

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A. organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.

Klíčová slova: Finance | Peníze | Moody's | Fitch | USA | HDP | Dluhová krize | Austrálie | Německo | Dluhopisový trh | Rizika | Sazby | Aktiva | Bloomberg | Fed | MIFID | MMF | Měny | Rating | Ratingová agentura | Riziko | S&P 500 | Výkonnost | Zlato | Úrokové sazby | Doporučení | Dluhopisy | XTB | OSN | Investoři | EU | Investovat | Financial Times | Index | Investiční strategie | Dolar | Graf | Index S&P 500 | Investiční | Investiční doporučení | Trh | Předpověď | ROCE | Spojené státy | QE | Komise | Burze | Podnikání | Evropská dluhová krize | AAA | Úvěrový rating | S&P | Agentura S&P | Agentura Moody's | Agentura Fitch | Pokles výnosů | Krize | Výnosy | Americký index S&P 500 | Švédsko | MiFID II | Podnikání na kapitálovém trhu | Americké dluhopisy | Reakce trhu | Problémy Evropy | Dluh vlád | XTB Research | Finanční situace | Stav ekonomiky | Na burze | Problémy | Prognózy | Americký index | Ceny dluhopisů | Hospodaření | List Financial Times | Washington | Poradenství | Komunikace | Trhy | Negativní dopad | Pokles | Situace | Pandemie | Americké ekonomiky | COVID-19 | Fiskální politiky | Pandemie COVID-19 | Historie | Bilion dolarů | Ministryně financí | Růst | Signál | Ekonomiky | Zadlužení | Rezervní měny | CL | Manažeři | JDE | Dluh USA | Covid | Ceny | Společnost XTB | Hegemonie | Status rezervní měny | Správci fondů | Nařízení | Měnová situace | AA | Pandemie COVID | Bilion | Společnosti | Minulá výkonnost | Společnost | 3М | Instituce | Nárůst výdajů | Časopis Time | Marketingová komunikace | Pohyby na trhu | Úrokové náklady | Velké pohyby na trhu | Komise v přenesené pravomoci | Komise v přenesené pravomoci (EU) | Varování | Asie | Americký dluh | Vice | Rating USA | Milník |

Čtěte více

-

Fitch (ratingová agentúra)

"Eurozóna je silnejšia ako sú navrhnuté rizikové prirážky"..."negatívny sentimen... -

Fitch (ratingová agentúra)

" vidíme vládna dlh USA na úrovni 90% HDP na konci roka 2011"....... -

Fitch (ratingová agentúra)

Negatívny výhľad pre grécky vládny dlh je stále primeraný, stále prevažuje výrazné riziko pre znižovani... -

Fitch (ratingová agentúra)

Potvrdzuje rating USA na úrovni AAA so stabilným ... -

Fitch Rating - Rating USA "AAA" zůstává s negativním výhledem 🥇

Navzdory vyřešení patové situace ohledně dluhového stropu USA agentura Fitch Ratings nadále sleduje rating USA s negativním výhledem. Zatímco dohodu o pozastavení dluhového stropu do roku 2025 a zavedení výdajových stropů hodnotí agentura Fitch pozitivně, obává se dlouhodobého fiskálního a dluhového výhledu a také důsledků opakujících se politických patových situací. Ačkoli se očekává, že dohoda přinese v příštím desetiletí úspory ve výši 1,5 bilionu USD, v průběhu let dochází k postupnému zhoršování správy věcí veřejných, což vede k nárůstu fiskálních deficitů a dluhového zatížení. -

Fitch sa pridáva k varovaniam pre USA

Ratingová agentúra Fitch sa pridáva k ostatn&am... -

Fitch snížila hodnocení bank NYCB na „junk“ 📊

Ratingová agentura Fitch Ratings se rozhodla snížit rating New York Community Bancorp (NYCB.US) na status „junk“ s negativním výhledem. Minulý týden také agentura Moody's snížila rating, den poté, co banka, která se potýká s problémy s komerčními nemovitostmi (CRE), oznámila, že ve své dříve provedené analýze úvěrového rizika identifikovala „významné slabiny“. -

Fitch snížil Číně rating o jeden stupeň, varuje před netransparentností

Mezinárodní ratingová agentura Fitch Ratings snížila Číně hodnocení dlouhodobých závazků v domácí měně o jeden stupeň ... -

Fitch snížil rating Itálie a Španělska, důvodem zhoršení krize v Evropě

Dvě evropské země naráz se dnes staly terčem ratingové agentury Fitch kvůli zhor... -

Fitch snižuje rating Portugalska mimo investiční pásmo, výhled negativní. Problémem rozpočet, dluh a budoucnost ekonomiky

Hluboké fiskální nerovnováhy, vysoké zadlužení napříč všemi sektory ekonomiky a ... -

Fitch sráží rating 8 španělských regionů včetně Katalánska a Madridu. Možný vidí odchod Řecka, ne rozpad eurozóny

Ratingová agentura Fitch srazila rating osmi španělských regionů včetně oblasti Madridu či Katalánska, tvořícího pětinu ekonomiky země, které vládu požádalo o finanční pomoc se svými dluhy. Navíc ponechává negativní výhled a uvádí, že u nejslabších regionů ještě horšímu hodnocení brání pouze podpora centrální vlády. -

Fitch umístil kreditní rating USA na revizi.

Každý nový obchodní den na trhu poslední 2 týdni začíná s nadějí, že rozpočtový problém USA bude vyřešen, a a kongresm... -

Fitch: USA můžeme vzít „AAA“ rating příští rok, jako jediní nemají plán ozdravění financí

Spojené státy jako jediná země na světě, která se těší nejvyššímu ratingu „AAA“ ... -

Fitch varuje pred „kataklizmickým“ kolapsom eura

Euro po dvoch dňoch miernych prírastkov včera opäť klesalo. Dô... -

Fitch znižuje rating Portugalska

Ratingová agentúra Fitch práve zníži... -

Fitzpatrick z fondu George Sorose upřednostňuje ethereum před bitcoiny

V nedávném rozhovoru pro Bloomberg, Dawn Fitzpatrick, generální ředitel společnosti Soros Fund Management, předpověděl, že ethereum získá „větší trakci“ ve srovnání s bitcoiny. -

FIXED.Zone zveřejnila nové sídlo společnosti a výsledky za 1Q

Výrobce mobilního příslušenství FIXED.zone v rámci START DAY na pražské burze zveřejnila nové sídlo a výsledky za 1Q. -

Fixní výnos: Zvyšovat či nezvyšovat? Toť otázka

Centrální banky si uvědomují, že více než rok trvající agresivní měnová politika nemusela k boji s inflací stačit. Finanční podmínky zůstávají uvolněné, vlády nadále provádějí expanzivní fiskální politiku a ekonomika nezpomaluje očekávaným tempem. Čeká nás další zpřísňování, které bude ve třetím čtvrtletí roku nadále vést k hlubší inverzi výnosových křivek. Další zvyšování úrokových sazeb by však nemuselo fungovat tak, jak bylo zamýšleno. Proto musí tvůrci měnové politiky zvážit aktivní rozpouštění bilancí centrálních bank s cílem zvýšit výnosy v dlouhé části výnosové křivky. S blížícím se koncem cyklu zvyšování výnosů budou trhy podnikových a státních dluhopisů poskytovat lákavé příležitosti v přední části výnosové křivky. -

F.JP225 rollover

Dnes, na konci obchodního dne, nastane změna doby dodání podkladového futures kontraktu u instrumentu F.JP225. Výsl... -

Flash-crash a chýbajúci dolár

6. mája 2010 sa stalo niečo nepredvídateľné a pre mnohých hrozivé. V priebehu niekoľkých minút stratili najväčšie americké akciové indexy takmer 10% svojej hodnoty. Počas dňa sa ich cena vrátila späť, no pachuť tohto pohybu a nezodpovedané otázky ostali.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

Tradingové analýzy a zprávy

Index Russell 2000 - Intradenní výhled 5.2.2026

NZD/USD - Intradenní výhled 5.2.2026

GBP/JPY - Intradenní výhled 5.2.2026

EUR/JPY - Intradenní výhled 5.2.2026

EUR/GBP - Intradenní výhled 5.2.2026

Ceny zlata a stříbra pokračují v poklesu

Big Mac index: Česká koruna je k dolaru podhodnocená

Objem zakázek v německém průmyslu se v prosinci zvýšil

Experti: Inflace klesla kvůli převedení plateb za zelené zdroje na stát

Bitcoin - Intradenní výhled 5.2.2026

Index Russell 2000 - Intradenní výhled 5.2.2026

NZD/USD - Intradenní výhled 5.2.2026

GBP/JPY - Intradenní výhled 5.2.2026

EUR/JPY - Intradenní výhled 5.2.2026

EUR/GBP - Intradenní výhled 5.2.2026

Ceny zlata a stříbra pokračují v poklesu

Big Mac index: Česká koruna je k dolaru podhodnocená

Objem zakázek v německém průmyslu se v prosinci zvýšil

Experti: Inflace klesla kvůli převedení plateb za zelené zdroje na stát

Bitcoin - Intradenní výhled 5.2.2026

Blogy uživatelů

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Forexové online zpravodajství

Graf dne: BITCOIN 40 % pod nedávným vrcholem 🚨 Slábnoucí fundamenty zvyšují riziko prodejní spirály 📉

Super Micro Computer: tichý vítěz současné výsledkové sezóny?

Inflace výrazně poklesla kvůli energiím

Eurozóna: Maloobchodní tržby v prosinci meziročně vzrostly o 1,4 % při očekávání 1,7 %

Spotřebitelská poptávka i přes slabší prosinec v závěru loňského roku posílila

Inflace v lednu klesla pod 2 %, jádrová složka a růst cen služeb ale zůstávají vysoko

Nový český fond J&T ENERGY překonal miliardu korun pod správou za pět měsíců od spuštění

Údaje o maloobchodních tržbách ČR za loňský prosinec

Akciové trhy 5. února: S&P 500 a NASDAQ prodlužují oslabení

Frankfurtská burza v úvodu obchodování na červené nule

Graf dne: BITCOIN 40 % pod nedávným vrcholem 🚨 Slábnoucí fundamenty zvyšují riziko prodejní spirály 📉

Super Micro Computer: tichý vítěz současné výsledkové sezóny?

Inflace výrazně poklesla kvůli energiím

Eurozóna: Maloobchodní tržby v prosinci meziročně vzrostly o 1,4 % při očekávání 1,7 %

Spotřebitelská poptávka i přes slabší prosinec v závěru loňského roku posílila

Inflace v lednu klesla pod 2 %, jádrová složka a růst cen služeb ale zůstávají vysoko

Nový český fond J&T ENERGY překonal miliardu korun pod správou za pět měsíců od spuštění

Údaje o maloobchodních tržbách ČR za loňský prosinec

Akciové trhy 5. února: S&P 500 a NASDAQ prodlužují oslabení

Frankfurtská burza v úvodu obchodování na červené nule

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Raiffeisenbank: Ranní nadhoz 24.5.2017

Pohonné hmoty pokračují ve svém zlevňování. Ceny klesají kvůli obavám z jen pomalého zotavení ekonomiky USA a i díky sílící koruně

Německý ústavní soud povolil ratifikaci ESM, stanovil si ale podmínky. Euro na 1,2900 k dolaru, trhy míří výše

Průměrná inflace v roce 2025 na 2,5 %, letos okolo 2 %

Inflace ve Velké Británii dosáhla nového 40letého maxima

Ranní zpráva z FOREX trhu: ECB představí TLTRO3

Dolar byl nahrazen. Příroda nesnáší vakuum

Ranní zpráva z akciového trhu 3.4.2019

Jak obchodovat měnový pár EUR/USD dne 12. května? Jednoduché tipy a obchodní analýza pro začátečníky

Rozbřesk: Ruská ekonomika verze Putin 6.0, trh s ropou žije geopolitikou

Raiffeisenbank: Ranní nadhoz 24.5.2017

Pohonné hmoty pokračují ve svém zlevňování. Ceny klesají kvůli obavám z jen pomalého zotavení ekonomiky USA a i díky sílící koruně

Německý ústavní soud povolil ratifikaci ESM, stanovil si ale podmínky. Euro na 1,2900 k dolaru, trhy míří výše

Průměrná inflace v roce 2025 na 2,5 %, letos okolo 2 %

Inflace ve Velké Británii dosáhla nového 40letého maxima

Ranní zpráva z FOREX trhu: ECB představí TLTRO3

Dolar byl nahrazen. Příroda nesnáší vakuum

Ranní zpráva z akciového trhu 3.4.2019

Jak obchodovat měnový pár EUR/USD dne 12. května? Jednoduché tipy a obchodní analýza pro začátečníky

Rozbřesk: Ruská ekonomika verze Putin 6.0, trh s ropou žije geopolitikou

Blogy uživatelů

Obchodování futures

Úloha štastia v tradingu a investovaní (časť 2.)

Měnový pár NZD/JPY: Analýzy více časových rámců (D1 až H1)

Byl propad zlata jen panikou spekulantů?

Předpověď ceny etherea: jaký je výhled druhé největší kryptoměny v roce 2021 a dál?

Tesla šokuje trhy! | Investiční Memento #91

Buy the rumor, sell the news v realite

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Čo možno očakávať a ako obchodovať zasadnutie ECB?

Strategie lovení Stop-Lossů

Obchodování futures

Úloha štastia v tradingu a investovaní (časť 2.)

Měnový pár NZD/JPY: Analýzy více časových rámců (D1 až H1)

Byl propad zlata jen panikou spekulantů?

Předpověď ceny etherea: jaký je výhled druhé největší kryptoměny v roce 2021 a dál?

Tesla šokuje trhy! | Investiční Memento #91

Buy the rumor, sell the news v realite

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Čo možno očakávať a ako obchodovať zasadnutie ECB?

Strategie lovení Stop-Lossů

Vzdělávací články

Jak na výběr ideální prop trading firmy?

Když bitcoin není jen investice. V tomto státě je kryptoměna oficiálním platidlem

Jak úspěšně obchodovat formaci Gartley?

Jak úspěšně obchodovat formaci Butterfly?

RSI Strategie: Tajemství úspěšného tradingu

Strategie pro obchodování české koruny během inflace

Price Action: Pokročilé obchodování formace Pin Bar (3. díl)

Novoroční tradingová inspirace - 3 nejúspěšnější obchody traderů Fintokei

8 nejlepších obchodních strategií – poziční obchodování (5. díl)

Smart Money: Kalibrace order bloků a Smart Money Divergence

Jak na výběr ideální prop trading firmy?

Když bitcoin není jen investice. V tomto státě je kryptoměna oficiálním platidlem

Jak úspěšně obchodovat formaci Gartley?

Jak úspěšně obchodovat formaci Butterfly?

RSI Strategie: Tajemství úspěšného tradingu

Strategie pro obchodování české koruny během inflace

Price Action: Pokročilé obchodování formace Pin Bar (3. díl)

Novoroční tradingová inspirace - 3 nejúspěšnější obchody traderů Fintokei

8 nejlepších obchodních strategií – poziční obchodování (5. díl)

Smart Money: Kalibrace order bloků a Smart Money Divergence

Tradingové analýzy a zprávy

Index spekulativního sentimentu 7.12.2023

Intradenní Price Action patterny na GBP/USD 25.9.2024

Nejsilnější a nejslabší měny 8.4.2022

Swingové obchodování zlata 4.2.2026

Denní tradingová analýza USD/CAD, USD/JPY a GBP/USD

V Německu pokračují rozhovory o vládě

Forex: Vítězové a poražení 24.4.2019

Průzkumy před německými volbami dál vedou konzervativci

Aktuálně otevřené forex pozice 2.12.2020

Forex: Shrnutí obchodování 17.10.2014

Index spekulativního sentimentu 7.12.2023

Intradenní Price Action patterny na GBP/USD 25.9.2024

Nejsilnější a nejslabší měny 8.4.2022

Swingové obchodování zlata 4.2.2026

Denní tradingová analýza USD/CAD, USD/JPY a GBP/USD

V Německu pokračují rozhovory o vládě

Forex: Vítězové a poražení 24.4.2019

Průzkumy před německými volbami dál vedou konzervativci

Aktuálně otevřené forex pozice 2.12.2020

Forex: Shrnutí obchodování 17.10.2014

Témata v diskusním fóru

Bitcoin ETF

Proč se nebát další krize eura?

Moudra a citáty slavných investorů a traderů

Index S&P 500

Purple Trading

CapXmaster

Moje cesta prop tradingem: Otevřený obchod na USD/JPY a jeho potenciál

Price Action Trading Jakuba Hodana

Ne všechny inverzní křivky jsou palce…

Jednoduché obchodní systémy (část 1.)

Bitcoin ETF

Proč se nebát další krize eura?

Moudra a citáty slavných investorů a traderů

Index S&P 500

Purple Trading

CapXmaster

Moje cesta prop tradingem: Otevřený obchod na USD/JPY a jeho potenciál

Price Action Trading Jakuba Hodana

Ne všechny inverzní křivky jsou palce…

Jednoduché obchodní systémy (část 1.)