Ticker Tape by TradingView

Akcie: Horečka umělé inteligence žene trh do nových extrémů

Zdaleka nejpřekvapivější událostí letošního roku je nástup pokročilých systémů umělé inteligence, jako je GPT-4 od společnosti OpenAI, který vše převrátil naruby. Rally vyvolaná umělou inteligencí vyhnala americký akciový trh do nových extrémů a o přínosech a rizicích této nové technologie se vedou vášnivé diskuse. Umělá inteligence se také stane závodem ve zbrojení mezi USA a Čínou.

Rok na horské dráze pokračuje

Do roku 2023 převládal pesimismus, ale optimismus, který se v Číně znovu otevřel, a počáteční řeči o umělé inteligenci uvolnily zvířecího ducha. Výsledkem je, že polovodiče, luxusní zboží a megakapitály do poloviny března vzrostly o dvojciferné hodnoty. Bankovní krize v čele s krachem banky Silicon Valley a převzetím Credit Suisse znovu vyvolala volání po recesi a trh začal počítat s agresivním snížením sazeb o 150 bazických bodů do konce roku. Ve vzduchu visela myšlenka, že se ekonomika konečně zhroutí.

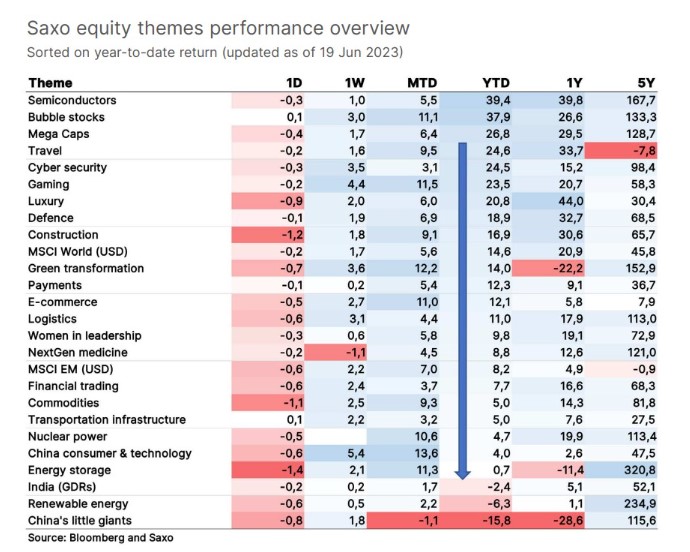

Místo toho došlo na letošní horské dráze k dalšímu vzrušující výkrutu. Ve stejné době, kdy vrcholil pesimismus ohledně ekonomiky a sázka na agresivní snižování sazeb, vydala společnost OpenAI svůj systém umělé inteligence GPT-4. Rok už nikdy nebyl stejný. Všechny společnosti související s umělou inteligencí zaznamenaly v době spekulativní horečky v oblasti umělé inteligence vzlet svých akcií, což nápadně připomínalo minulé technologické bubliny. Náš tematický koš polovodičů vzrostl v polovině března o 17,5 % a v polovině června o 39,8 %. Ještě působivější je, že s bublinou spojený tematický koš se ve stejném období zvýšil z 8 % na 37,8 %.

Údaje o americké ekonomice stále ukazují, že hospodářská aktivita je pod trendem růstu, ale zároveň nevykazuje dynamiku recese. Od zahájení výsledkové sezóny za 1. čtvrtletí v polovině dubna se výrazně zvýšily odhady zisků, zejména v Evropě. Finanční podmínky v USA vyvrcholily koncem března na úrovních, které lze vzhledem k ekonomickému pozadí stále charakterizovat jako uvolněné, a od té doby klesly na úrovně, které se blíží nejvolnějším od března 2022, než začal šok z úrokových sazeb výrazně zpřísňovat finanční podmínky. Předchozí snižování sazeb před koncem roku bylo téměř oceněno. Jinými slovy, při vstupu trhů do třetího čtvrtletí směřují síly spíše k proinflačním rizikům oproti současným tržním očekáváním a vyšším sazbám než ke scénáři "návrat k nízké inflaci a sazbám".

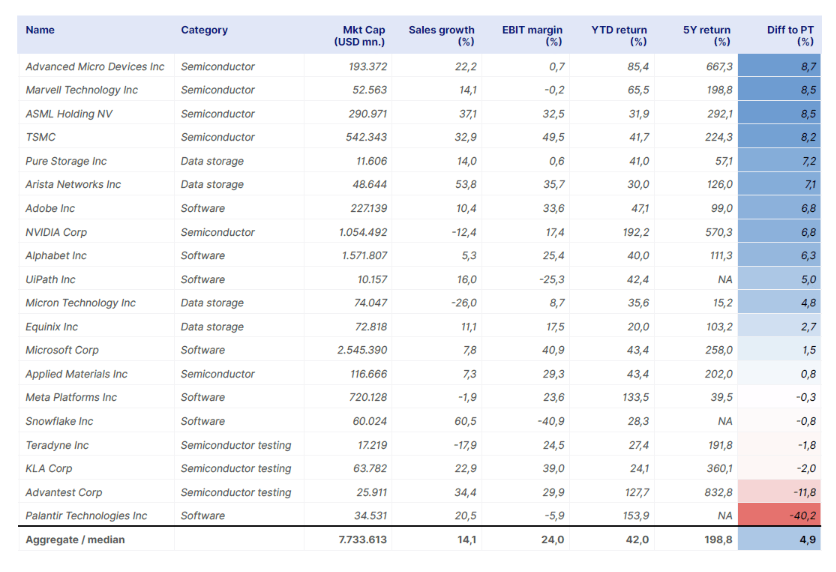

Ačkoli rozruch kolem umělé inteligence bezpochyby vyvolal zvířecí náladu a rostoucí optimismus ohledně zvýšení produktivity, vytvořil také rostoucí riziko pro americký akciový trh. Ocenění amerického akciového trhu se vrátilo na nejvyšší úroveň od dubna 2022 a vzhledem k tomu, že výnos z volných peněžních toků u indexu S&P 500 klesl na 3,9 %, začíná trh vypadat poněkud roztaženěji. Ačkoli je příliš brzy na to, aby se dalo hovořit o celkové bublině, polovodičový průmysl zjevně vykazuje bublinové chování a ocenění akcií polovodičů je nejvyšší od roku 2010, měřeno pomocí 12měsíční forwardové metriky EV/EBITDA.

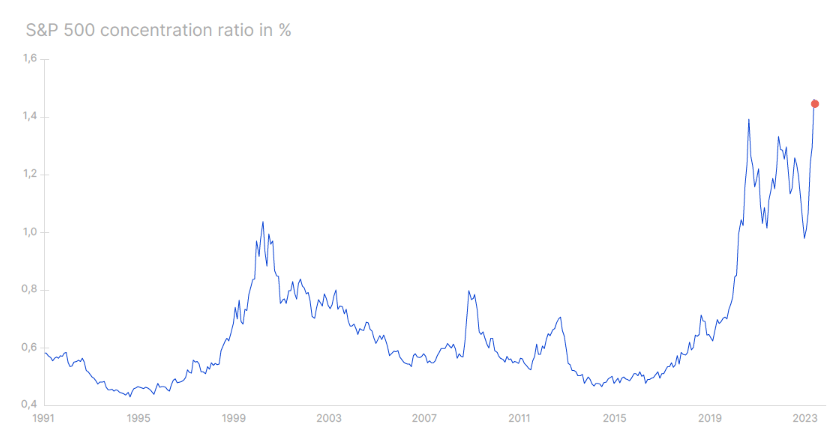

Dalším rizikem, které se vrátilo a o kterém jsme si mysleli, že se již nikdy nebude opakovat, je koncentrace amerického akciového trhu. Rally v letošním roce táhne úzká skupina megakapitálů, protože se očekává, že nastupující technologie umělé inteligence přinese velkým technologickým akciím nejvyšší ekonomické zisky. Hlubší problém spočívá v tom, že americký akciový trh se posunul ke koncentraci váhy indexů, kterou jsme nikdy předtím neviděli, přičemž 10 největších akcií tvoří 30,4 % indexu S&P 500 a Herfindahl-Hirschmanův index je o 40 % vyšší než koncentrace trhu v době vrcholu dot-com bubliny. Díky tomu je americký akciový trh křehčí a citlivější na menší počet rizikových faktorů. V důsledku toho jsme přešli k negativnímu pohledu na megakapitály a převážili jsme dlouhý chvost akcií oproti megakapitálům.

Dvě tváře AI technologie

Nové technologie mají na společnost jak pozitivní, tak negativní dopady a v případě umělé inteligence tomu není jinak. Nedávná zpráva společnosti McKinsey o generativní umělé inteligenci naznačuje, že tato technologie přinese ročně $2.6 bilionu až $4.4 bilionu, což je zhruba ekonomika Spojeného království. Společnost McKinsey předpovídá, že 60-70 % pracovních činností lze dnes automatizovat pomocí umělé inteligence, což umožní 0.1-0.6% bodů k růstu produktivity práce. Dlouhodobé předpovědi v oblasti technologií jsou obtížné, ale zpráva společnosti McKinsey dokonale vystihuje ducha doby, protože technologie umělé inteligence se stává naší novou nadějí na lepší a bohatší budoucnost, podobně jako dobývání vesmíru během studené války a internet před dvěma desetiletími.

Podle našeho názoru vstoupily akcie související s umělou inteligencí do fáze bubliny, která se vyznačuje "vrcholem nadsazených očekávání", což odpovídá logice Gardnerova modelu hype cyklu. Brzy se pravděpodobně začneme setkávat s tím, že společnosti zklamou tato zvýšená očekávání a zavedou investory na svah rozčarování, než vstoupí na svah osvícení. Aby naši klienti získali co nejlepší přehled o společnostech, které nejvíce reagovaly na rally kolem umělé inteligence, vytvořili jsme téma Umělé inteligence, které se skládá z 20 akcií. Tento seznam je již nyní naším zdaleka nejnavštěvovanějším akciovým výzkumem, což podtrhuje zájem o umělou inteligenci. V tabulce akcií umělé inteligence stojí za povšimnutí, že mnoho z těchto akcií se obchoduje blízko svých cílových cen, což naznačuje, že akcioví analytici mají potíže zdůvodnit současné ocenění akcií vzhledem k jejich výhledu.

Pesimisté tvrdí, že umělá inteligence sice v dlouhodobém horizontu přinese ekonomické zisky, ale svět současný trend značně extrapoluje a vytváří bublinu na akciích spojených s umělou inteligencí. Objem vyhledávání na Google v oblasti "ChatGPT" a "AI" dosáhl vrcholu v dubnu a nyní již klesá, což naznačuje, že počáteční rozruch začíná opadat, ačkoli na akciových trzích ještě neskončil. Pesimisté budou také tvrdit, že generativní umělá inteligence způsobí záplavu falešných zpráv, obrázků a videí, čímž v budoucnu v podstatě znečistí svá vlastní tréninková data a způsobí přirozenou stagnaci budoucích systémů, ale co je ještě horší, že potenciálně naruší důvěru v naše informační systémy. Tento scénář by mohl znamenat velký návrat tradičních médií jako důvěryhodného zdroje informací.

Závod o umělou inteligenci mezi USA a Čínou

Vladimir Putin v roce 2017 prohlásil, že kdo se stane lídrem v oblasti umělé inteligence, stane se vládcem světa. Ruští představitelé mají zkušenosti s hyperbolickým vyjadřováním, takže tuto předpověď je přirozeně třeba odmítnout, ale umělá inteligence bude pravděpodobně hrát klíčovou roli v budoucím soupeření velmocí.

Při čtení článků o technologiích a umělé inteligenci z let kolem roku 2017 je zřejmé, že svět si myslel, že Čína v závodě o umělou inteligenci buď vede, nebo má alespoň takovou rychlost, že za pár let předstihne USA. Překvapivě se ukázalo, že Spojené státy vedou nad ostatními, protože systémy umělé inteligence, jako je OpenAI GPT-4 a Bard od Googlu, v mnoha srovnávacích testech drtí systémy umělé inteligence z Číny.

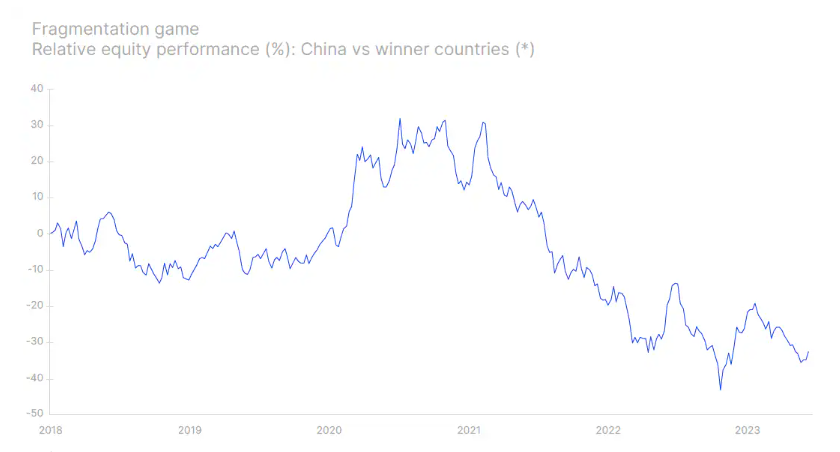

Jak jsme popsali v našem předchozím čtvrtletním výhledu, budoucnost bude diktována tím, co nazýváme fragmentační hrou, což je v podstatě strategická geopolitická dynamika, která fragmentuje svět na regiony s vyšší mírou nezávislosti a s národními bezpečnostními zájmy, které určují politiky kolem čtyř pilířů: obrany, energetiky, technologií a komodit. Fragmentační hra je především hrou, která se vyvíjí kolem fungování fyzického světa, a je to hra, v níž se Evropa a USA snaží snížit roli Číny ve svých dodavatelských řetězcích. Zatímco Číně to působí protivítr, ostatním zemím to vytváří naopak vítr v zádech, což je dobře patrné z našeho grafu, který ukazuje výkonnost čínského akciového trhu v porovnání se zeměmi, které z toho těží.

V rámci fragmentační hry hrají klíčovou roli také polovodiče, protože jsou samotným základem pro čipy s umělou inteligencí. Kapitálové výdaje na polovodiče způsobí v příštím desetiletí investiční boom v USA a Evropě, protože tyto regiony zvýší domácí výrobu, aby omezily závislost na Asii. Z této dynamiky budou těžit výrobci polovodičových zařízení, neboť jejich příjmy jsou spojeny s kapitálovými výdaji na polovodiče. Bez ohledu na to, jakou horskou dráhu budou investoři s akciemi AI zažívat, jedno je jisté: tato technologie bude důležitým technologickým bojištěm mezi USA a Čínou a v nadcházejících letech se objeví mnoho příležitostí a hrozeb.

Peter Garnry, hlavní akciový stratég Saxo Bank

Klíčová slova: Čína | USA | Recese | Akcie | Akciový trh | Ekonomika | Koš | Rally | Riziko | S&P 500 | Trend | Výkonnost | Výnos | Analytici | Banky | Evropa | Saxo Bank | Investoři | Sázka | Zkušenosti | Optimismus | Credit Suisse | Index | Investiční | Ocenění akcií | Trh | Zpráva | Předpověď | Zisky | EBITDA | EV | ROCE | Spojené státy | Snižování sazeb | Přehled | Vladimir Putin | S&P | Bankovní krize | Krize | Příjmy | Očekávání | Americký akciový trh | Saxo | Zahájení výsledkové sezóny | Akciový stratég | Kapitálové výdaje | McKinsey | Peter Garnry | Objem | Myšlenka | Předpovědi | Průmysl | Údaje o americké ekonomice | Dot-com | Stratég | Budoucnost | Výsledkové sezóny | Google | Stratég Saxo Bank | Výdaje | Pesimismus | Šok | Ekonomiky | Války | Umělá inteligence | Závislost | Práce | Údaje | Umělé inteligence | Silicon Valley | Ocenění | DOT | Příležitosti | Technologie | Koncentrace | AI | Současný trend | Boom | Chování | Společnosti | Společnost | TIM | 3М | Ocenění amerického akciového trhu | Dobývání vesmíru | Hry | Luxusní zboží | Polovodiče | ChatGPT | OpenAI | Společnost OpenAI | Bard | Soupeření | Rychlost | Technologické bubliny | Generativní umělá inteligence | Finanční podmínky | Systémy umělé inteligence |

Čtěte více

-

Akcie Hertz vyskočily o 20 % poté, co Pershing Square Billa Ackmana oznámil významný podíl ve společnosti

Akcie americké globální autopůjčovny Hertz (HTZ1.US) vystřelily o téměř 20 % poté, co fond Pershing Square Billa Ackmana zveřejnil významnou pozici ve společnosti. Podle středečního oznámení fond koupil 12,7 milionu akcií v hodnotě přibližně 46,5 milionu USD v době nákupu, čímž se stal jedním z největších akcionářů Hertz. -

Akcie Hewlett-Packard padají před otevřením burzy o 7 %📉

Akcie Hewlett&Packard, běžně známý jako HP, před otevřením burzy ztrácí téměř 7 % kvůli slabším než očekávaným výsledkům a snížením odhadů do konce roku: -

Akcie Hims & Hers Health padají o 24 % po vstupu Amazonu do telehealth služeb s nízkými náklady

Akcie společnosti Hims & Hers Health (HIMS.US) dnes prudce klesly o 24 % poté, co Amazon oznámil zavedení nízkonákladové telehealth služby Amazon One Medical, která nabízí nízké předem stanovené ceny za klinické návštěvy a léčebné plány. Tato novinka zahrnuje i bezplatné doručení léků pro členy programu Prime, což zvyšuje konkurenci pro Hims & Hers v oblasti telehealth a wellness služeb. -

Akcie Hims & Hers rostou díky plánované expanzi do Evropy 📈

Akcie společnosti Hims & Hers (HIMS.US) dnes v pre-marketu rostou o více než 6 % po zprávách o plánovaném převzetí evropské platformy ZAVA. Akvizice je součástí strategie firmy rozšířit své globální aktivity. -

Akcie: Historická maxima na amerických indexech vystřídala v závěru korekce

Americké akciové indexy dosáhly v průběhu včerejšího obchodování na nová maxima. Dow Jones překonal magickou hranici 16 000 bodů. Širší index S&P 500 se dostal nad hladinu 1 800 bodů. -

Akcie hlavním cílem daně z finančních transakcí? Panel EU chce úlevu pro dluhopisy

Zhoršení likvidity a ohrožení diverzifikace investorů jsou hlavní rizika plánovaného zdanění finančních transakcí, která by mohla jako bumerang zasáhnout členské státy rozhodnuté k tomuto kroku. Varuje agenturou Bloomberg na světlo vynesená neveřejná zpráva panelu vrcholných evropských činitelů zodpovědných za otázky státního dluhu. Žádá proto výjimku pro vládní dluhopisy z nové formy zdanění. -

Akcie H&M klesají navzdory nejlepšímu čtvrtletí za posledních sedm let

„I přesto, že módní řetězec H&M zakončil své nejlepší čtvrtletí za posledních sedm let, analytiky vyděsil komentář generálního ředitele, že cíl 10% provozní marže pro letošní rok nemusí být dosažen, což poslalo akcie o 12 % dolů. V posledním čtvrtletí H&M vykázalo provozní marži 11,9 %, zatímco dvouciferné číslo nebylo zaznamenáno od roku 2021. Povzbudivé byly první výsledky jarní kolekce, které však nemusí být dlouhodobě udržitelné vzhledem ke špatným klimatickým podmínkám. -

Akcie H&M rostou o 7 % po silném překonání tržeb 📈

Akcie švédské společnosti H&M (HMB.SE) dnes vyskočily o 7 %, čímž dosáhly nejvyšší úrovně za posledních 11 měsíců, protože investoři uvítali důkaz pokroku ve strategii společnosti. -

Akcie Home Depot klesají o 4 % po snížení výhledu kvůli slábnoucí spotřebě 📉

Akcie Home Depot (HD.US) klesají téměř o 4 % po zveřejnění výsledků za 3. čtvrtletí se ziskem 3,74 USD na akcii, což je mírně pod konsensem analytiků Bloombergu, který činil 3,84 USD, a také pod loňskou hodnotou 3,78 USD. Už předtím firma zklamala ve 2. čtvrtletí. Za poslední čtyři čtvrtletí překonala konsenzuální odhad zisku na akcii pouze jednou. -

Akcie Home Depot klesaly o 4,5 % přes dobré kvartální výsledky

Akcie Home Depot (HD.US) klesaly o více než 4,5 %, přestože výsledky za druhý kvartál dopadly nad očekávání. Maloobchodní prodejce s domácími potřebami vydělal $4,53 na akcii při očekávání $4,44 na akcii. Tržby také překonaly očekávání. Nicméně poprvé po sedmi kvartálech se společnosti nepodařilo dosáhnout očekávání na poli prodejů ve stejných obchodech (same store sales) - vzrostly o 4,5 % při konsenzu růstu o 5 %. S koncem pandemie se méně lidí rozhodlo vylepšovat své příbytky. -

Akcie: Hospodárske výsledky spoločností ťahajú trhy do zeleného teritória

Utorkové obchodovanie sa na akciových trhoch v Európe a USA nieslo v duchu korig... -

Akcie HP klesají po snížení ratingu analytiků

Akcie HP Inc. (HPQ.US) během dnešní seance propadly o 2 % poté, co společnost Evercore ISI snížila rating z "outperform" na "in-line" -

Akcie HSBC posílili po oznámení zisků

Výsledky HSBC přicházejí poté, co mnoho dalších evropských bank překonalo očekávání analytiků. Zatímco toto odvětví bylo ovlivněno pandemií koronaviru a nízkými úrokovými sazbami, mnoho analytiků se domnívá, že to nejhorší již skončilo. -

Akcie HSBC prudce vzrostly o 40%, protože investoři sázeli na dividendy

Manažeři fondů po celém světě pomohli od začátku října zvednout cenu akcií HSBC o více než 40%. Vyšší nárůst byl z velké části přičítán optimismu investorů, že největší evropský věřitel bude znovu pokračovat ve vyplácení dividend. -

Akcie Hypoportu vedou mezi německými společnostmi

Akcie Hypoport Group (HYQ.DE) rostou díky stabilnímu, i když historicky velmi nízkému objemu transakcí v oblasti hypotečního financování ve 4. čtvrtletí 2022. Skupina Hypoport Group vytváří síť technologických společností, které slouží v oblasti poskytování úvěrů, nemovitostí, pojištění a soukromých klientů. Akcie společnosti ztratily v roce 2022 téměř 80 %, přestože se obchodní podmínky ve 4. čtvrtletí výrazně zlepšily. Celkový objem transakcí tří hlavních produktových skupin společnosti v roce 2022 činil 375 milionů EUR a zaznamenal 6% meziroční pokles, což ilustruje "panickou reakci" trhu v loňském roce: -

Akcie Hyundai Motor jsou pod tlakem kvůli americkému zákonu o snížení inflace (IRA) 📉

Ceny akcií korejské automobilky Hyundai Motor (HYU.DE) pokračují ve výprodeji. Dnes ztratily téměř 5 %. Nálada investorů se zhoršila kvůli vyšším úrokovým sazbám centrální banky, obavám z nižší poptávky po nových autech a možnému negativnímu dopadu amerického zákona o snížení inflace (U.S. Inflation Reduction Act) na tržby společnosti v USA. Kromě toho bude podle Korejského sdružení výrobců automobilů objem domácího prodeje jihokorejských automobilek v letošním roce na nejnižší úrovni za devět let: -

Akcie Charles Schwab rostou o 4 % a dosahují historického maxima po výsledcích za 2. čtvrtletí 📈

Akcie Charles Schwab Corp. (SCHW.US) posilují v pátečním premarketu téměř o 4 % a krátce se dotkly svého historického ... -

Akcie Charles Schwab vzrostly o 8,3 % díky lepším výsledkům za třetí čtvrtletí

Akcie společnosti Charles Schwab (SCHW.US), známé finanční instituce ve Spojených státech, vzrostly o 8,3 % poté, co firma oznámila příjmy a zisky za třetí čtvrtletí, které překonaly očekávání analytiků. -

Akcie Charles Schwab ztrácí 4 % 📉 Společnost chce snížit náklady

Akcie společnosti Charles Schwab (SCHW.US) dnes ztrácejí téměř 4 % a prohlubují výprodej, přestože společnost Morningstar před několika dny zvýšila doporučení na 80 USD ze 70 USD. Z dokumentů, které předložila Komisi pro cenné papíry a burzy, vyplývá, že společnost plánuje ušetřit peníze rušením pracovních míst a prodejem kanceláří. Společnost uvedla, že tento krok souvisí s úpravou jejích operací za účelem integrace s makléřskou společností TD Ameritrade, kterou získala v roce 2020 a jejíž hodnota činí 26 miliard USD. -

Akcie Chevron: Poroste cena akcie v důsledku ropné krize i nadále?

Akcie Chevron (CVX) patří stejně jako Exxon Mobil a Shell mezi ropné tituly, které těží ze současné ropnékrize. Od poslední analýzy na Exxon Mobil se zase situace na ropném trhu o něco změnila. Velká Británie a USA oznámily své plány na embargo ruské ropy v důsledky války na Ukrajině. To může mít vliv na delší růst ceny ropy. Dramatický růst ceny ropy navíc stimuluje akceleraci inflace a redukuje tím pádem i hrubý domácí produkt.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Swingové obchodování Nasdaqu 6.2.2026

Swingové obchodování EUR/USD 6.2.2026

Swingové obchodování bitcoinu 6.2.2026

Swingové obchodování zlata 6.2.2026

Intradenní Price Action patterny na AUD/USD 6.2.2026

FCA varuje před brokerem Fortis Equity & Reserve

Upozornění na aktivity Finvorium AI

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Swingové obchodování Nasdaqu 6.2.2026

Swingové obchodování EUR/USD 6.2.2026

Swingové obchodování bitcoinu 6.2.2026

Swingové obchodování zlata 6.2.2026

Intradenní Price Action patterny na AUD/USD 6.2.2026

FCA varuje před brokerem Fortis Equity & Reserve

Upozornění na aktivity Finvorium AI

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Forexové online zpravodajství

US100 posiluje po zveřejnění zprávy University of Michigan 🗽Nvidia roste o 5 %

Geopolitický briefing (06.02.2026): Je Írán stále rizikovým faktorem?

✅ Výsledky Amazon: smíšená čísla, akcie oslabují o 10 %

🔴Živý komentář XTB: Mini shutdown v USA způsobuje výpadek makro dat

Kongsberg Gruppen po výsledcích: Společnost dohání zbytek sektoru

Americké futures kontrakty posilují

ČNB snižuje Monetě požadavek na MREL o 30 bazických bodů

Coinmate: Aktivita investorů na začátku roku roste a bitcoin zůstává hlavním aktivem v tržní dominanci

Tržní shrnutí: Evropské indexy se pokoušejí o odraz po rekordním výprodeji na Wall Street 🔨

Goldman Sachs a Nomura očekávají propad libry vůči euru

US100 posiluje po zveřejnění zprávy University of Michigan 🗽Nvidia roste o 5 %

Geopolitický briefing (06.02.2026): Je Írán stále rizikovým faktorem?

✅ Výsledky Amazon: smíšená čísla, akcie oslabují o 10 %

🔴Živý komentář XTB: Mini shutdown v USA způsobuje výpadek makro dat

Kongsberg Gruppen po výsledcích: Společnost dohání zbytek sektoru

Americké futures kontrakty posilují

ČNB snižuje Monetě požadavek na MREL o 30 bazických bodů

Coinmate: Aktivita investorů na začátku roku roste a bitcoin zůstává hlavním aktivem v tržní dominanci

Tržní shrnutí: Evropské indexy se pokoušejí o odraz po rekordním výprodeji na Wall Street 🔨

Goldman Sachs a Nomura očekávají propad libry vůči euru

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Pražská burza dnes poprvé v týdnu klesla, dolů zamířily ČEZ a KB

Německé akcie v úvodu posilují

Elliottovy vlny - kryptoměny 7.8.2019

Panika na trhu s kryptoměnami

Obchodní signály pro BITCOIN (BTC/USD) na 6.–9. února 2026: nákup nad 64 000 USD (200 EMA – odraz)

Stříbro prudce roste o 5 % 📈

Makro: Míra nezaměstnanosti Austrálie v červnu stagnovala na 4,9 pct

Makro: Čína dosáhne cíl růstu pro letošní rok

Long signál na akcie Netflix (NFLX)

BREAKING: Německý index IFO ukazuje na slabší náladu v ekonomice!

Pražská burza dnes poprvé v týdnu klesla, dolů zamířily ČEZ a KB

Německé akcie v úvodu posilují

Elliottovy vlny - kryptoměny 7.8.2019

Panika na trhu s kryptoměnami

Obchodní signály pro BITCOIN (BTC/USD) na 6.–9. února 2026: nákup nad 64 000 USD (200 EMA – odraz)

Stříbro prudce roste o 5 % 📈

Makro: Míra nezaměstnanosti Austrálie v červnu stagnovala na 4,9 pct

Makro: Čína dosáhne cíl růstu pro letošní rok

Long signál na akcie Netflix (NFLX)

BREAKING: Německý index IFO ukazuje na slabší náladu v ekonomice!

Blogy uživatelů

Analýza od forex tradera: AUD/USD, CHF/JPY a EUR/CZK

Začíná historický Bull Run na US akciích?! | Investiční Memento

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Kryptomenový výhľad na posledný kvartál roku 2020

Kdy má smysl prop výzvu opakovat a kdy radši vypnout platformu a dát si pauzu?

Volatilní červen a výprodeje v Evropě

Pozitivní nálada dlouho nevydržela, akcie jsou znovu pod tlakem

Býci vs. medvědi: Kdo vyhraje rok 2024?! | Investiční Memento #61

Akcie signalizujú vyčerpanosť

Mapa 18/12

Analýza od forex tradera: AUD/USD, CHF/JPY a EUR/CZK

Začíná historický Bull Run na US akciích?! | Investiční Memento

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Kryptomenový výhľad na posledný kvartál roku 2020

Kdy má smysl prop výzvu opakovat a kdy radši vypnout platformu a dát si pauzu?

Volatilní červen a výprodeje v Evropě

Pozitivní nálada dlouho nevydržela, akcie jsou znovu pod tlakem

Býci vs. medvědi: Kdo vyhraje rok 2024?! | Investiční Memento #61

Akcie signalizujú vyčerpanosť

Mapa 18/12

Vzdělávací články

Technická analýza: Jak úspěšně používat trendové čáry

VIDEO: Tento indikátor predikuje budoucnost trhu

Dividendy: Úvod do světa dividendového investování (1. díl)

Trading pro začátečníky

Je aktuální výprodej farmaceutických akcií investiční příležitostí, nebo pastí na permanentní býky?

VIDEO: Začínáme s investováním do ETF (díl 3.)

Vybírání likvidity: Základní likvidita EQH a EQL (12. díl)

Price Action: Pokročilé obchodování formace Pin Bar (1. díl)

Nejlepší trading příležitosti - kde a jak profitovali tradeři (listopad 2024)

Jak využívat na forexu obchodní seance?

Technická analýza: Jak úspěšně používat trendové čáry

VIDEO: Tento indikátor predikuje budoucnost trhu

Dividendy: Úvod do světa dividendového investování (1. díl)

Trading pro začátečníky

Je aktuální výprodej farmaceutických akcií investiční příležitostí, nebo pastí na permanentní býky?

VIDEO: Začínáme s investováním do ETF (díl 3.)

Vybírání likvidity: Základní likvidita EQH a EQL (12. díl)

Price Action: Pokročilé obchodování formace Pin Bar (1. díl)

Nejlepší trading příležitosti - kde a jak profitovali tradeři (listopad 2024)

Jak využívat na forexu obchodní seance?

Tradingové analýzy a zprávy

Americký regulátor CFTC varuje před brokerem Binary Int'l

Ceny zlata a stříbra pokračují v poklesu

Historie patentů sahá až do 15. století

Forex: GBP/USD testuje rezistenci trendové linie

Forex: Koruna dnes mírně stoupla vůči euru

Technická analýza GBP/NZD a AUD/JPY

Komodity: Ropa se po počátečním poklesu stabilizovala, Brent je pod 62 USD

Ceny ropy kvůli obavám o zdraví čínské ekonomiky mírně klesají

5 událostí, které dnes stojí za pozornost

Přežití pražské burzy závisí na zásazích politiků do firmy ČEZ, řekl její šéf

Americký regulátor CFTC varuje před brokerem Binary Int'l

Ceny zlata a stříbra pokračují v poklesu

Historie patentů sahá až do 15. století

Forex: GBP/USD testuje rezistenci trendové linie

Forex: Koruna dnes mírně stoupla vůči euru

Technická analýza GBP/NZD a AUD/JPY

Komodity: Ropa se po počátečním poklesu stabilizovala, Brent je pod 62 USD

Ceny ropy kvůli obavám o zdraví čínské ekonomiky mírně klesají

5 událostí, které dnes stojí za pozornost

Přežití pražské burzy závisí na zásazích politiků do firmy ČEZ, řekl její šéf

Témata v diskusním fóru

Price Action Trading Jakuba Hodana

EUR/USD podle Elliotta 29.12.2010

VIP zóna FXstreet.cz: Výsledky obchodování za květen

Velký nebo malý účet?

Broker na obchodování indexů (CFD´s nebo spreadbetting)

Daně z tradingu

Bitcoin

Vyhodnocení challenge duben 2017 pro e-mini NQ100

Xiaomi na černé listině USA: Akcie poklesly o 10 %

Elliottova vlnová teorie pro měnové páry AUD/CHF, AUD/USD a USD/NOK

Price Action Trading Jakuba Hodana

EUR/USD podle Elliotta 29.12.2010

VIP zóna FXstreet.cz: Výsledky obchodování za květen

Velký nebo malý účet?

Broker na obchodování indexů (CFD´s nebo spreadbetting)

Daně z tradingu

Bitcoin

Vyhodnocení challenge duben 2017 pro e-mini NQ100

Xiaomi na černé listině USA: Akcie poklesly o 10 %

Elliottova vlnová teorie pro měnové páry AUD/CHF, AUD/USD a USD/NOK