Ticker Tape by TradingView

Opětovné otevření Číny přinese komoditám další dobrý rok

Po dramatickém a volatilním roce 2022, který přinesl v sektoru komodit dobré výnosy, mohou letošní výsledky do značné míry záviset na čínské politice.

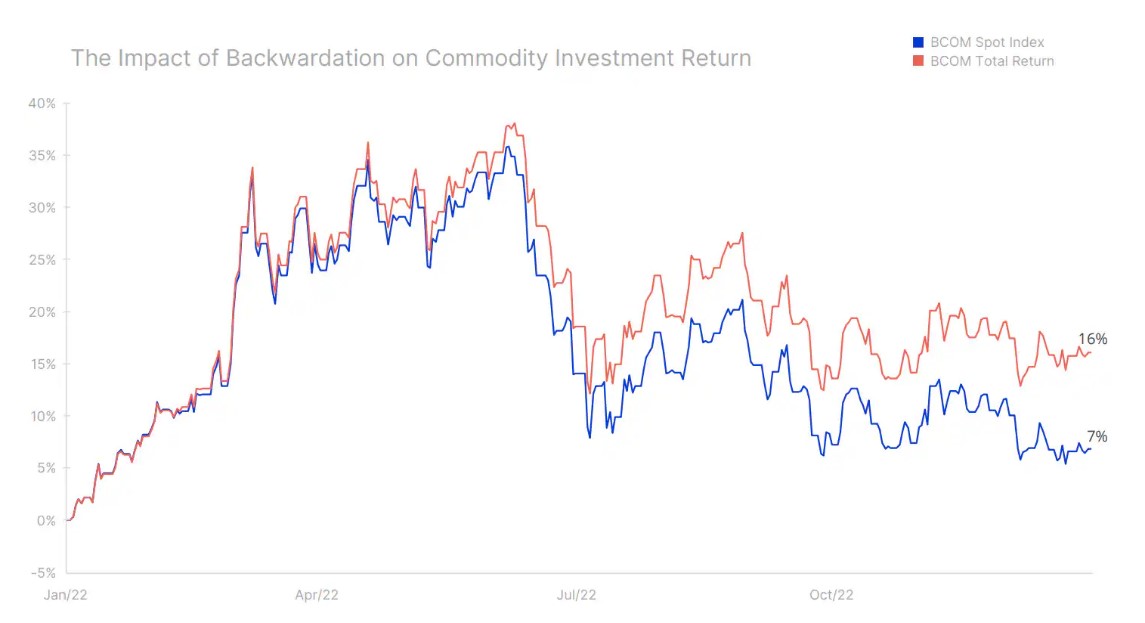

To, jak se v komoditním sektoru na počátku roku hýbaly ceny, lze až na pár výjimek popsat jako opatrné a defenzivní obchodování. Můžeme jen doufat, že tento rok přinese menší drama a méně volatility než loni, kdy Bloomberg Commodity Total Return Index hned v 1. čtvrtletí posílil o rekordních 38 %, zbytek roku postupně klesal, až nakonec skončil s 16% ziskem. To je úctyhodný výsledek, zejména vzhledem k silnějšímu dolaru a skutečnosti, že celou druhou polovinu roku rostly obavy z recese.

To přispělo k finančnímu oddlužení celého komoditního sektoru a ke snížení stavu fyzických zásob do té míry, že některé trhy nakonec nebudou připravené na rychlé zotavení Číny a už vůbec ne na možnost, že by nejvíce očekávaná recese v historii nakonec byla jen mírná.

V roce 2022 způsobily napjaté tržní podmínky u většiny komodit, že se forwardové křivky přehouply do backwardace. Ta odměňuje dlouhé pozice prostřednictvím pozitivního carry z rolování. Kontrakt s končící platností je totiž prodáván za cenu vyšší, než je cena, za niž se nakoupí kontrakt další. Právě backwardace pomohla dosáhnout již uvedené 16% návratnosti pasivních dlouhých investic v indexu Bloomberg Commodity Total Return, což je téměř o 9 % víc než výnos, který by odpovídal změnám spotových cen.

Zdroj: Bloomberg a Saxo

Klíčová makroekonomická událost, která určí další vývoj v letošním roce, ovšem už podle nás proběhla. Náhlé ukončení neúspěšné politiky nulové tolerance COVIDu a obrat čínské vlády směrem k opětovnému nastartování ekonomiky významně zvýší poptávku po komoditách. V této době je přitom nabídka hned několika klíčových komodit, od energií přes kovy až po zemědělské produkty, sotva dostačující. Kromě toho patrně stoupne ochota riskovat, kterou podpoří další a výraznější oslabení dolaru. Inflace ve Spojených státech totiž bude ustupovat, a přispěje tak k dalšímu zmírnění tempa navyšování sazeb ze strany Fedu.

Zvýšená pravděpodobnost toho, že k očekávané recesi nakonec nedojde, případně bude mírnější, než se čekalo, může navíc vyvolat odezvu i u finančních a fyzických obchodníků, kteří si začnou v očekávání růstu poptávky znovu budovat pozice a zvyšovat úroveň zásob. V případě takového scénáře si nejspíš znovu získá pozornost teze strukturálního nedostatku investic, zejména v těžbě a energetice, což podpoří růst cen.

Výrazný vzestup komodit, zejména zlata a mědi, na začátku roku podle nás ukazuje správný směr pro rok 2023. I když je tento směr správný, načasování se nejspíš tak úplně nevydařilo, a existuje tak riziko, že předtím, než ceny znovu stoupnou výš, dojde ke korekci. Události v Číně ovšem naberou tempo nejspíš až po čínském Novém roce, a tak může vyhlídka na útlum aktivit přinést dočasné pozastavení současného růstu cen, než ve druhém čtvrtletí znovu získají sílu a momentum.

Když to všechno sečteme, docházíme k závěru, že ceny v komoditním sektoru dál porostou, a i když tento růst zpomalí, lze očekávat, že bude nabídka klíčových komodit v příštích letech stěží dostačovat poptávce. Vzhledem k tomu věštíme komoditám další dobrý rok, kdy Bloomberg Total Return Index posílí o víc než 10 %.

Měď

Většina komodit si teď povede dobře, ale obzvláště optimističtí jsme v případě průmyslových kovů, hlavně mědi, hliníku a lithia, kterým pomůže zelená transformace a obrovský politický kapitál investovaný do její realizace. Nové geopolitické prostředí navíc přinese značné posílení evropského vojenského průmyslu, který by měl v nadcházejícím ekonomickém cyklu – až evropský kontinent zdvojnásobí procento HDP vydávané na obranu – dosáhnout dvouciferného růstu kolem 20 % ročně.

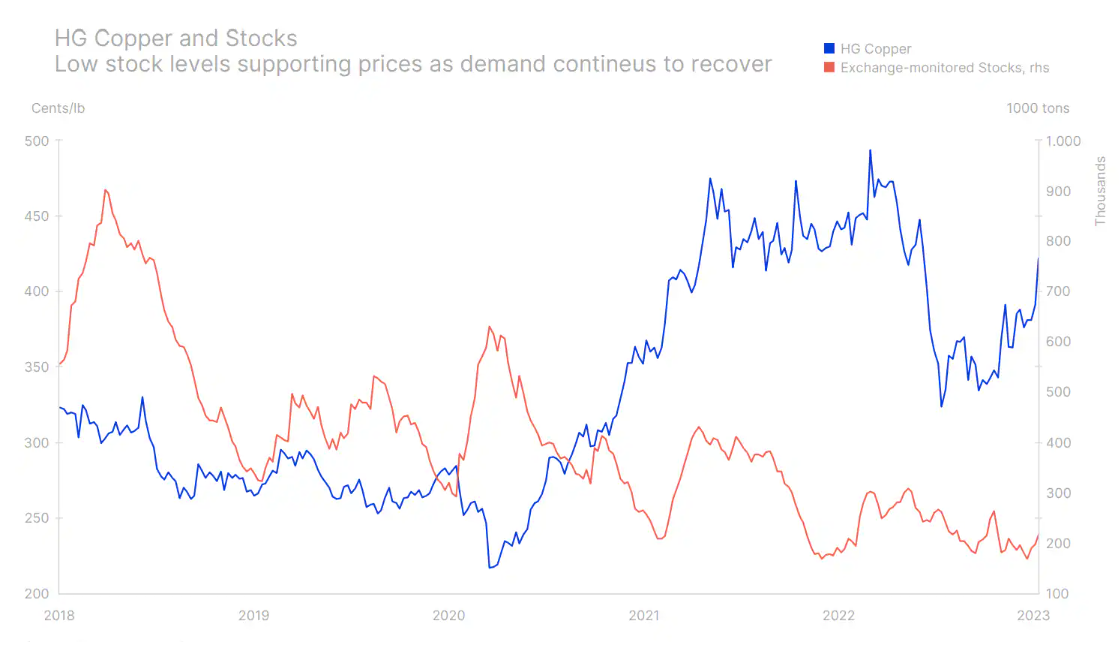

Průmyslové kovy vedené mědí a hliníkem vstoupily do roku 2023 velmi optimisticky. Mohly za to spekulace, že Čína jako největší světový spotřebitel vystupňuje podporu své ekonomiky podobně jako v letech 2003 (po vstupu do WTO), 2009 (po Velké recesi) a 2016 (po devalvaci měny). Jde totiž o to, aby se nastartovalo hospodářské zotavení, které by zmírnilo hospodářské dopady neúspěšné a nyní již ukončené politiky nulové tolerance COVIDu prezidenta Siho. Tento optimismus dál posiluje dolar oslabující kvůli spekulacím, že Federální rezervy už budou úrokové sazby zvyšovat pomaleji, protože očekávaná inflace nadále klesá.

Zdroj: Bloomberg a Saxo

Za počátečním silným vzestupem mědi stojí hlavně techničtí a spekulativní obchodníci, kteří očekávají, že ceny v nadcházejících měsících vyžene výš čínská poptávka. Až ale skončí počáteční nákupy, začne tvrdá práce, protože k dalšímu posilování bude nezbytný vzestup fyzické poptávky, zvlášť když se v roce 2023 očekává rozjezd hned několika projektů, které by měly přinést zvýšení nabídky. Celkově se měď podle nás v nadcházejících měsících ustálí v pásmu od 3,75 do 4,75 USD a nakonec se někdy ve druhém pololetí posune výš a dosáhne nové rekordní ceny.

Zlato a stříbro

Prosincové momentum se díky slabšímu dolaru přeneslo i do ledna a zlato tak s počátkem roku 2023 vyrazilo jako o závod. Stříbro mělo zpočátku problém držet krok, ale vzhledem k tomu, jak dobře si podle nás povede měď, si myslíme, že má šanci do roka výsledky zlata překonat. Tento obrat oproti roku 2022 by mohla přinést změna dříve nepříznivých faktorů, tedy silnějšího dolaru a rostoucích výnosů z dluhopisů, protože slabší dolar a klesající výnosy by byly pro stříbro naopak příznivé.

Kromě toho předpokládáme, že bude případné šoky na trhu dál tlumit značná poptávka ze strany centrálních bank. Rekord z loňského roku, kdy došlo během prvních tří čtvrtletí k nákupu 673 tun zlata (zdroj: Světová rada pro zlato) už se asi opakovat nebude, ale aktivity na trhu pravděpodobně přesto vytvoří záchrannou síť podobnou té, kterou si aktivním řízením dodávek vytvořil kartel OPEC+ na trhu s ropou. Tuto poptávku má z velké části na svědomí několik centrálních bank, které se snaží snížit své dolarové expozice. Odprodej dolaru a všeobecný hlad po zlatě by tak mohly přinést další silný rok, kdy budou oficiální instituce tento drahý kov nakupovat.

Krom toho očekáváme, že investiční prostředí příznivé pro zlato pomůže přesvědčit ke změně postoje i ETF, které se loni zbavily 120 tun. Zatím se ale navzdory tomu, že zlato od listopadu značně posílilo, poptávka ze strany ETF – které jsou často využívány dlouhodobými investory – ještě nedostavila a jejich celková držba se dál pohybuje kolem dvouletého minima. Investoři totiž věří, že centrální banky splní, co slíbily, a jelikož inflace klesá, není zatím důvod to zpochybňovat.

My jsme však přesvědčení, že i když inflace v následujících šesti měsících výrazně poklesne, začne pak znovu stoupat. Příčinou budou hlavně rostoucí mzdové tlaky a čínské stimuly, které zvýší poptávku po klíčových komoditách, včetně energií a ropy, a tím i jejich ceny. Zlato tak nejspíš stráví většinu prvního čtvrtletí konsolidací v pásmu mezi 1 800 a 1 950 USD a teprve potom může vyrazit vzhůru k novému rekordu nad 2 100 USD. Pokud k tomu dojde, může se stříbro vrátit na 30 USD za unci, což je úroveň, kterou krátce atakovalo začátkem roku 2021.

Ropa

Podle Mezinárodní energetické agentury poptávka po ropě v letošním roce stoupne o 1,9 milionu barelů za den, čímž se dostane na dosud absolutně nejvyšší hodnotu. Hlavní hnací silou a příčinou růstu cen bude výrazné zotavení Číny, která ukončila lockdowny a snaží se podpořit ekonomický růst. Nepůjde jen o zvýšenou pozemní mobilitu, ale i o postpandemické zvýšení spotřeby leteckého benzínu, až se utrhne ze řetězu dosud potlačovaná poptávka po cestování.

Co to udělá s cenami, závisí do značné míry na schopnosti a ochotě producentů navýšit nabídku, aby tuto rostoucí poptávku uspokojila. Na této frontě očekáváme nejrůznější problémy, které budou po zbytek roku podporovat vyšší cenu ropy. Čínská poptávka poroste, dál budou platit sankce proti ruské ropě a palivovým produktům a OPEC nebude nijak zvlášť ochotný zvyšovat produkci.

Téma našich čtvrtletních výhledů, tedy nefunkčnost stávajících modelů, bylo v posledním roce citelně znát v celém energetickém sektoru. Ruské snahy o porobení suverénního národa a reakce západního světa na Putinovu agresi na Ukrajině vyústily ve smutnou a dosud nevyřešenou situaci, která výrazně narušila normální toky a ceny klíčových komodit od ropy, paliv a zemního plynu až po průmyslové kovy a klíčové plodiny. Sankce zemí EU a G7 směřující proti ruské ropě daly v prosinci loňského roku vzniknout několika novým cenovým hladinám ropy, kde už nejsou jedinými určujícími faktory ceny rozdíly v kvalitě a vzdálenost ke koncovému uživateli.

Tento vývoj donutil Rusko nabídnout zákazníkům, kteří sankce nezavedli, zejména Číně a Indii, značnou slevu na prodávanou ropu. To se pak promítá do vysokých rafinérských marží v Číně, zemi s kapacitou znatelně přesahující požadavky svého domácího trhu. V závislosti na míře hospodářského zotavení Číny tak můžeme být svědky zvýšení produktových toků z Říše středu do zbytku světa. Právě Čína, spolu se Spojenými státy a Středním východem, který se stává v oblasti rafinérství silou, s níž je třeba počítat, tak patrně nasytí hlad po ropných produktech, jenž v Evropě panuje po odstřihnutí od ruských dodávek.

V prvním čtvrtletí bude trajektorie cen ropy záviset hlavně na tom, jak rychle se bude zotavovat čínská poptávka. My jsme přesvědčeni, že se toto zotavení projeví spíše později, a ne hned v prvním čtvrtletí, které bývá i v rámci sezónního cyklu poptávkově slabší. Vzhledem k tomu máme za to, že se bude ropa Brent v tomto kvartále dál obchodovat ve spodní části zavedeného pásma, primárně mezi 80 a 90 USD, ale ke konci roku, až ustoupí riziko recese, vystoupá výš, protože Čína nabere tempo a protiruské sankce budou čím dál citelnější.

Kartelu OPEC se podařilo získat si jistou kontrolu nad cenami, zejména vzhledem k tržnímu podílu, který spolu se členy skupiny OPEC+ kontroluje. Svým jednáním tak dokázal vytvořit na trhu „záchrannou síť“, která tlumí případné propady. Otázkou zůstává, jak bude reagovat na opětovné zvýšení poptávky, ať už kvůli zklamání z přístupu západních energetických společností, který považuje za politické vměšování do globálních toků ropy, nebo kvůli loňskému rozhodnutí Bílého domu uvolnit ropu ze svých strategických rezerv.

Celkově před námi vidíme další rok, kdy bude nabídku i poptávku ovlivňovat hned několik významných faktorů. Vzroste tak riziko zvýšené volatility, která může někdy vést k nižší likviditě a také k vesměs neopodstatněným výrazným výkyvům na obě strany. Po poměrně slabém prvním čtvrtletí, kdy by se měla ropa Brent obchodovat za 80-90 USD, přijde zvýšení poptávky, které spolu s nejistotami v oblasti nabídky vyžene cenu ropy Brent přes 90 USD, a objeví se i riziko dočasného zvýšení ceny nad 100 USD.

Autor: Ole Hansen, hlavní komoditní stratég, Saxo Bank

Klíčová slova: Čína | Stříbro | Inflace | Rusko | OPEC | HDP | Spekulace | Ropa Brent | ETF | Poptávka | Recese | Kapitál | Sazby | Bloomberg | Centrální banky | G7 | Momentum | Měny | Nabídka | Pozice | Riziko | Rolování | Ropa | Výnos | WTO | Zlato | Úrokové sazby | Banky | USD | Obchodování | Saxo Bank | Investoři | EU | Pravděpodobnost | Optimismus | Výsledky | Obchodovat | Obchodníci | Index | Brent | Cena | Dolar | Ekonomický růst | Investiční | Komoditní | Ropy | Volatility | Zlato a stříbro | Měď | ROCE | Kontrakt | Ole Hansen | Dlouhé pozice | Komoditní stratég | Plodiny | Oslabení dolaru | Výnosy | Očekávání | Protiruské sankce | Saxo | Kartel OPEC | OPEC+ | Slabší dolar | Riziko recese | Obavy z recese | Poptávka po ropě | Hospodářské dopady | Růst cen | Drahý kov | Problémy | Total | Čínské vlády | Stratég | Spotřebitel | Trhy | Stratég Saxo Bank | Tvrdá práce | Čínské stimuly | Vývoj | Tržní podmínky | Další vývoj | Stimuly | Výrazný vzestup | Růst | Ekonomiky | Práce | Posílení | Cestování | Oddlužení | Průmyslové kovy | Potlačovaná poptávka | JDE | Čínská poptávka | Ceny | Investiční prostředí | Zvýšení ceny | Kov | Ochota riskovat | Oslabení | Načasování | Rekord | Očekávaná inflace | Společnosti | Rekordní ceny | Pozornost | Inflace ve Spojených státech | Lockdowny | TIM | 3М | Kartel OPEC+ | Instituce | Sankce | Otevření Číny | Federální rezervy | Očekávaná recese |

Čtěte více

-

OpenAI se snaží sjednotit zaměstnance, Microsoft vyzývá ke změně řízení

Společnost OpenAI vede intenzivní diskuse s cílem sjednotit své rozdělené zaměstnance. Uvedla to dnes agentura Bloomberg, která se odvolává na interní dopis viceprezidentky pro globální záležitosti Anny Makanjuové. Šéf společnosti Microsoft Satya Nadella řekl, že struktura vedení OpenAI se zjevně musí změnit. Microsoft firmu OpenAI podporuje a má v ní i podíl. -

OpenAI údajně jedná o investici nejméně 10 mld. USD od Amazonu a o využití jeho AI čipů

OpenAI je v rané fázi jednání o investici nejméně 10 mld. USD od společnosti Amazon a o využití jejích AI čipů. -

OpenAI uzavřela víceletou dohodu s Broadcomem o vývoji vlastních AI čipů

OpenAI oznámila uzavření víceleté spolupráce se společností Broadcom zaměřené na vývoj vlastních AI čipů a síťového vybavení. Cílem partnerství je rozšířit výpočetní infrastrukturu OpenAI. -

OpenAI vyhlásilo „code red“: ChatGPT musí znovu získat náskok před Googlem

Společnost OpenAI čelí stále silnějšímu konkurenčnímu tlaku ze strany Googlu, Anthropic a dalších technologických hráčů. Generální ředitel Sam Altman v interním memorandu oznámil vyhlášení „code red“ — tedy stavu nejvyšší pohotovosti, v jehož rámci firma přesouvá své kapacity zpět ke zlepšení hlavního produktu: ChatGPT. -

OpenAI získává 10% podíl ve společnosti AMD, akcie reagují 35% nárůstem!

Americká společnost OpenAI, která stojí za ChatemGPT, je momentálně největší soukromou firmou světa s hodnotou zrhuba 500 miliard USD. Dnes přišla z její strany informace o tom, že chce získat podíl v návrháři čipů AMD, na což reagují akcie AMD růstem o více než 35 %. V čem je tato dohoda důležitá? Dozvíte se v našem videu. -

Opendoor na vlně volatility: akcie prudce kolísají během hledání nového generálního ředitele

Akcie společnosti Opendoor Technologies zaznamenávají výrazný růst, přičemž za letošek vyskočily o více než 137 %, přičemž samotný srpen přidal dalších 107 %. Tento „meme‑stock“ fenomén pomohly nastartovat výzvy aktivistických investorů k větší strategické změně a soustředění na umělou inteligenci. -

Opendoor +90 % a téměř +600 % od začátku července – nový GameStop? 🔎🎯

Opendoor Technologies (OPEN.US) zažívá prudký růst ceny akcií – za poslední týden přidala 178 % a meziročně téměř 600 %, což představuje nejvýraznější týdenní rally od vstupu na burzu v roce 2020. Dnes se akcie obchodují za 4,14 USD, přičemž na začátku července se pohybovaly mezi 0,50–0,60 USD. Přestože je růst extrémní, titul zůstává hluboko pod historickým maximem z února 2021, kdy cena přesáhla 39 USD, a výkonnost od začátku roku byla až do nedávného obratu negativní. -

Open interest na zlatě je nejvyšší od roku 2011

Pokud by se někdo bál, že rally na zlatě nestojí na pevných základech, níže nabízíme graf, který jej může přesvědčit o... -

Opera Browser přidal podporu osmi blockchainům

Vývojáři známého prohlížeče Opera již dříve naznačili, že v sektoru kryptoměn vidí velké příležitosti. Poslední zprávy ukazují, že Opera se dostává na další úroveň v integraci kryptoměnových řešení. -

Opera roste díky umělé inteligenci. Nový rating analytiků a plán na výplatu dividend 📈

Norská společnost Opera (OPRA.US) nabízí webové prohlížeče pro počítače a mobilní zařízení. Její akcie od říjnového dna vzrostly o téměř 600 % a od začátku roku o 250 %, protože uzavřela slibné partnerství se společností OpenAI. Společnost se rozhodla vyplácet dividendu každých šest měsíců, přičemž první výplata byla stanovena na 0,40 USD na akcii s datem ex 30. června. Analytici Lake Street zvýšili doporučení pro společnost na 22 USD na akcii a potvrdili rating "Buy". -

Opětovný pokles nových zakázek v průmyslu

Zhoršování podmínek ve zpracovatelském průmyslu trvá již více než 2 roky a nic se na tom nezměnilo ani v červnu. Index nákupních manažerů (PMI) zůstává jako na houpačce, kdy povzbudivější výsledek střídá vystřízlivění. Po květnovém nárůstu tentokrát došlo k poklesu z 46,1 bodů na 45,3 bodů, což bylo zcela v souladu s naší prognózou. Trh očekával, že snížení hodnoty indexu bude mírnější (45,8 bodů). -

Opětovný růst akcií aerolinek

Akcie aerolinek již několik týdnů klesají, což má za následek eskalaci geopolitického konfliktu mezi Ruskem a Ukrajinou a následné zrušení některých letů. -

Opětovný vzestup donáškových služeb? DoorDash v zisku se dvěma novými akvizicemi

Donášky jídel zažily po pandemii útlum, ale plány některých společností naznačují oživení sektoru. Jedním z nich je americký gigant DoorDash, který oznámil důležité akvizice, čímž si nejen posílí své aktuální postavení, ale zároveň mu poskytnou prostor na expanzi. Pokračující silná poptávka zákazníků se odrazila i na hospodářských výsledcích společnosti, některé její finanční ukazatele dosáhly rekordních úrovní a vedly k překonání ztrát. -

Opium je Tálibánu tím, co auta Česku. Afghánské miliardy jsou v New Yorku, už zmrazené

Tálibán hladce zvládl dobýt Kábul i celý Afghánistán. Navazuje další výzva. Vládnout. A hospodařit. Hospodářskou správu země ovšem samopaly, kulomety, ani pušky nezajistí. Tálibán potřebuje ekonoma. Někoho, kdo by jeho bojovníkům ozřejmil základy současného finančnictví. -

Oplatí sa pri nízkej cene ropy ťažiť?

Často sa stretávam s otázkou, či sa pri nízkej cene ropy stále oplatí ju ťažiť. Dôvod, prečo sa na to ľudia pýtajú ply... -

O podivné dichotomii amerických měkkých a tvrdých makro-indikátorů

Jedním z výrazných rysů post-covidového období v americké ekonomice byla nepřehlédnutelná dichotomie vývoje tzv. měkkých a tvrdých makroekonomických indikátorů. Zatímco spotřebitelské či podnikatelské nálady vykazovaly a aktuálně i vykazují hodnoty, které by odpovídaly recesi či stagnaci, tak tvrdá data - zejména pak ta z trhu práce - dosud hovořila jinou řečí. -

O podporu v USA požiadalo 1,5 milióna Američanov

O podporu v USA požiadalo 1,5 milióna Američanov v týždni končiacom sa 13. Júna, pričom predchádzajúci týždeň požiadalo o podporu v nezamestnanosti 1,54 milióna Američanov. Analytici však očakávali, že o podporu požiada len 1,3 milióna Američanov. -

Opojení stimuly trvá i dnes, růst se vrací do Evropy

Odblokování obrovského fiskálního stimulu v americkém Senátu se ukázalo i jako silný stimulant pro trhy. Po masivním růstu akcií na Wall Street se znovu přidala Asie a momentálně sledujeme i výrazné zisky i v Evropě, a to u hlavních indexů o 4-5 procent. -

Opomíjené fondy kvalifikovaných investorů

Navzdory strmému růstu objemu aktiv v českých fondech kvalifikovaných investorů, je u nás investice skrze tyto investiční vehikly, v porovnání se situací na vyspělých kapitálových trzích, nadále poměrně okrajovou záležitostí. V době zvýšené volatility na trhu s klasickými finančními nástroji a nízkými sazbami na spořících účtech bank, mohou být investice skrze FKI i navzdory výrazně vyšší počáteční investici, zajímavou alternativou jak ke klasickým podílovým fondům, tak k veřejně obchodovaných ETF. -

Opomíjené Švýcarsko? Investovat do aktiv alpského „trezoru“ se dlouhodobě vyplácí

Švýcarsko má ve světě pověst bezpečného přístavu, do kterého investoři v turbulentních časech stahují svou likviditu, aby je ochránili před rozbouřenými vodami finančních trhů. Řada aktiv a akciových titulů nabízí zajímavé příležitosti i v klidných dobách a dlouhodobě. Pojďme se podívat, jak lze do aktiv, která jsou „doma“ ve Švýcarsku, investovat.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Denní kalendář událostí

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Tradingové analýzy a zprávy

Lednová meziroční inflace 1,6 pct byla nejnižší od listopadu 2016

Bitcoin - Intradenní výhled 13.2.2026

Korekce a další růst nebo změna trendu na AUD/CHF?

Záznam ČNB: Snížit sazby půjde až po odeznění domácích inflačních tlaků

CAC 40 - Intradenní výhled 13.2.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 13.2.2026

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 13.2.2026

Upozornění na aktivity platformy „Stable Capital Pro“

Falešná reportáž zneužívá identitu guvernéra k propagaci podvodných investic

Upozornění na aktivity platformy my.davikem.info

Lednová meziroční inflace 1,6 pct byla nejnižší od listopadu 2016

Bitcoin - Intradenní výhled 13.2.2026

Korekce a další růst nebo změna trendu na AUD/CHF?

Záznam ČNB: Snížit sazby půjde až po odeznění domácích inflačních tlaků

CAC 40 - Intradenní výhled 13.2.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 13.2.2026

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 13.2.2026

Upozornění na aktivity platformy „Stable Capital Pro“

Falešná reportáž zneužívá identitu guvernéra k propagaci podvodných investic

Upozornění na aktivity platformy my.davikem.info

Blogy uživatelů

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Technická analýza: Jak efektivně kreslit trendové čáry

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Technická analýza: Jak efektivně kreslit trendové čáry

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Forexové online zpravodajství

Investoři opouštějí dolar

Polská inflace zpomalila

Valentýn nahrává nejen romantice, ale i e-šmejdům. Komerční banka varuje před romantickými podvody

AŽ TO POCHOPÍTE, BUDE UŽ POZDĚ – TOHLE NENÍ BUBLINA

Inflace v Česku je nejnižší od roku 2016, potvrdil ČSÚ svá předběžná čísla. ČNB může letos snížit úrokové sazby i dvakrát, poprvé hned v březnu, přestože ještě začátkem roku trh sázel spíše na jejich stabilitu či růst

Ropa pod tlakem: Uklidnění situace kolem Íránu a přebytek nabídky sráží ceny

Údaje o inflaci v ČR za letošní leden

Nižší ceny energií, ale inflace ve službách nepolevuje

Frankfurtská burza v úvodu poslední seance týdne oslabuje

Bitcoin zůstává pod tlakem poblíž 66 000 USD

Investoři opouštějí dolar

Polská inflace zpomalila

Valentýn nahrává nejen romantice, ale i e-šmejdům. Komerční banka varuje před romantickými podvody

AŽ TO POCHOPÍTE, BUDE UŽ POZDĚ – TOHLE NENÍ BUBLINA

Inflace v Česku je nejnižší od roku 2016, potvrdil ČSÚ svá předběžná čísla. ČNB může letos snížit úrokové sazby i dvakrát, poprvé hned v březnu, přestože ještě začátkem roku trh sázel spíše na jejich stabilitu či růst

Ropa pod tlakem: Uklidnění situace kolem Íránu a přebytek nabídky sráží ceny

Údaje o inflaci v ČR za letošní leden

Nižší ceny energií, ale inflace ve službách nepolevuje

Frankfurtská burza v úvodu poslední seance týdne oslabuje

Bitcoin zůstává pod tlakem poblíž 66 000 USD

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

IPO Home Credit – dosáhne česká společnost ocenění 1 miliardy USD?

Zlato poblíž úrovně 2400 dolarů

Euro po komentáři Merkelové pokračuje v růstu, akcie se zatím drží

Týden na trzích: Akcie i přes krátkodobé korekce udržují trend

Naše „zelenání“ zaplatí naše děti, i s úroky

XAU/USD. Analýza a prognóza

BREAKING: Spotřebitelský sentiment v USA klesl

Jak obchodovat pár GBP/USD 11. února? Jednoduché tipy a obchodní analýza pro začátečníky

Forex: MNB zariskovala a snížila sazby o 100 bazických bodů

Technologický sektor USA a summit EÚ minuli očakávania

IPO Home Credit – dosáhne česká společnost ocenění 1 miliardy USD?

Zlato poblíž úrovně 2400 dolarů

Euro po komentáři Merkelové pokračuje v růstu, akcie se zatím drží

Týden na trzích: Akcie i přes krátkodobé korekce udržují trend

Naše „zelenání“ zaplatí naše děti, i s úroky

XAU/USD. Analýza a prognóza

BREAKING: Spotřebitelský sentiment v USA klesl

Jak obchodovat pár GBP/USD 11. února? Jednoduché tipy a obchodní analýza pro začátečníky

Forex: MNB zariskovala a snížila sazby o 100 bazických bodů

Technologický sektor USA a summit EÚ minuli očakávania

Blogy uživatelů

Elliottova vlnová teorie pro měnové páry NZD/JPY, CAD/JPY a CAD/CHF

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 15.12.2014

Padá Bitcoin, něco si přej

Obrat na EUR/USD

Ideální zavření

O jedné z nejstarších spekulačních bublin, aneb co se tehdy stalo?

Chyby při obchodování

Chyby obchodníků při vstupu do pozice

Chřadnoucí optimismus Euro investorů

Chystá sa ďalšia kríza?

Elliottova vlnová teorie pro měnové páry NZD/JPY, CAD/JPY a CAD/CHF

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 15.12.2014

Padá Bitcoin, něco si přej

Obrat na EUR/USD

Ideální zavření

O jedné z nejstarších spekulačních bublin, aneb co se tehdy stalo?

Chyby při obchodování

Chyby obchodníků při vstupu do pozice

Chřadnoucí optimismus Euro investorů

Chystá sa ďalšia kríza?

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

Ochrana proti změně - Co je to Hedging (1/2)

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

8 nejlepších obchodních strategií – scalping (7. díl) – 2. část

RSI Strategie: Tajemství úspěšného tradingu

ČNB: Česká národní banka - rozhovor Mojmír Hampl

Obchodujeme zlato pomocí AOS

Prop trading a copy trading

Jak poznat problémového brokera?

VIP zóna - půl roku po spuštění

Bitcoin, zlato, stříbro, akcie: Začíná to!

Ochrana proti změně - Co je to Hedging (1/2)

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

8 nejlepších obchodních strategií – scalping (7. díl) – 2. část

RSI Strategie: Tajemství úspěšného tradingu

ČNB: Česká národní banka - rozhovor Mojmír Hampl

Obchodujeme zlato pomocí AOS

Prop trading a copy trading

Jak poznat problémového brokera?

VIP zóna - půl roku po spuštění

Tradingové analýzy a zprávy

EUR/USD - Intradenní výhled 17.6.2022

Analytici: Koruna letos oslabila k euru i dolaru

Zlato - Intradenní výhled 13.2.2026

Evropské akcie se vyšplhaly na nejvyšší úroveň za téměř dva roky

Forex: Koruna během dnešního obchodování k euru i dolaru stagnovala

USD/CHF - Intradenní výhled 1.8.2024

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 13.2.2026

Japonský vývoz v březnu rostl nejrychleji za více než tři roky

Prolomí ropa WTI rezistenci trojúhelníku? Tradeři připravují long pozice

Forex: Dolar po statistice z USA zpevňuje

EUR/USD - Intradenní výhled 17.6.2022

Analytici: Koruna letos oslabila k euru i dolaru

Zlato - Intradenní výhled 13.2.2026

Evropské akcie se vyšplhaly na nejvyšší úroveň za téměř dva roky

Forex: Koruna během dnešního obchodování k euru i dolaru stagnovala

USD/CHF - Intradenní výhled 1.8.2024

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 13.2.2026

Japonský vývoz v březnu rostl nejrychleji za více než tři roky

Prolomí ropa WTI rezistenci trojúhelníku? Tradeři připravují long pozice

Forex: Dolar po statistice z USA zpevňuje

Témata v diskusním fóru

Rozhovor s Václavem Husníkem, členem Purple Trading Clubu

Krátké obchodní analýzy - S&P 500, EUR/USD a ropa

EUR/USD

105 týdnů praktických ukázek: Bilance

Obchodný výhlad na exotiky: EUR/HUF, EUR/SEK and EUR/TRY

2. MQL4 - Vzhled editoru MetaQuotes

Statisticka Arbitrage

USD/JPY

Blíží se akciová bublina díky umělé inteligenci? | Investiční Memento #27

Volná diskuze

Rozhovor s Václavem Husníkem, členem Purple Trading Clubu

Krátké obchodní analýzy - S&P 500, EUR/USD a ropa

EUR/USD

105 týdnů praktických ukázek: Bilance

Obchodný výhlad na exotiky: EUR/HUF, EUR/SEK and EUR/TRY

2. MQL4 - Vzhled editoru MetaQuotes

Statisticka Arbitrage

USD/JPY

Blíží se akciová bublina díky umělé inteligenci? | Investiční Memento #27

Volná diskuze