Ticker Tape by TradingView

Japonské ponaučení

Na konci 80. let minulého století bylo Japonsko nejrychleji rostoucí ekonomikou z vyspělých zemí. Japonské společnosti dobývaly světové trhy a všichni předpokládali, že takový vývoj bude i nadále pokračovat. V té době japonská ekonomika rostla průměrným čtyřprocentním tempem, v některých letech tempo růstu atakovalo téměř 10% hranici.

Svět takový vývoj v „Zemi vycházejícího slunce“ vnímal jako zázrak a hledal důvody a příčiny, které by ho objasnily. Zájem o vývoj japonské ekonomiky trvá i dnes, ale z naprosto opačného důvodu. Co se stalo, že se ekonomický růst zastavil? A můžeme z toho vyvodit nějaké poučení?

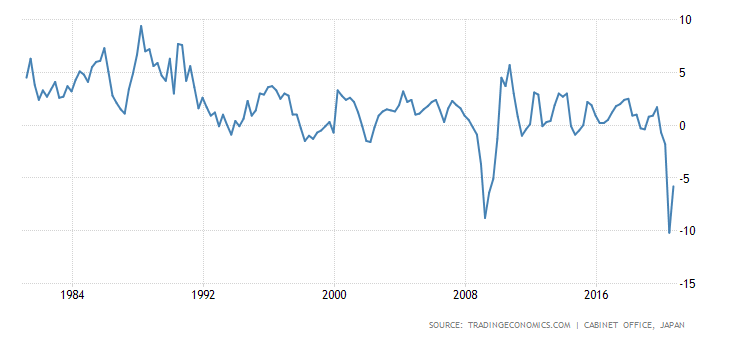

Následující graf velmi dobře dokumentuje situaci, kdy se původně čtyřprocentní ekonomický růst v 80. letech minulého století přeměnil na růst menší než 1 % a průměrná inflace klesla na 0,4 %.

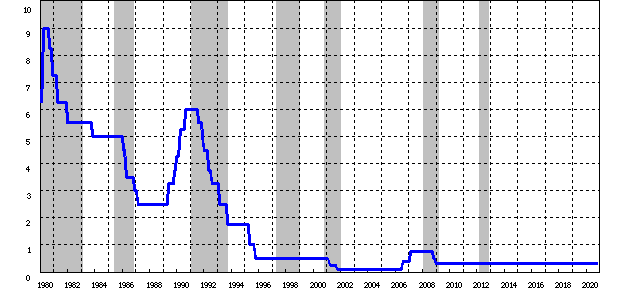

V roce 1995, v reakci na nepříznivý vývoj ekonomiky, přistoupila Bank of Japan (BoJ – japonská centrální banka) k politice nulových úrokových sazeb. Jsou tak v praxi již 25 let.

Na grafu přebraném z webové stránky Bank of Japan, který zachycuje vývoj úrokových sazeb v čase, jsou šedě podbarvená období ekonomické recese definována jako pokles HDP ve dvou po sobě jdoucích čtvrtletích.

Od poloviny 90. let 20. století až do globální finanční krize v letech 2008/2009 byly úrokové sazby jiných vyspělých zemích, na rozdíl od Japonska, nad 5 procenty, tedy v dané době na obvyklých úrovních. Ale od výše zmíněně krize i zbytek vyspělých zemí převážně funguje v režimu politiky nulových úrokových sazeb.

Spojené státy i Evropská unie proto detailně zkoumají a hledají možnosti, jak dále postupovat, aby jejich ekonomický vývoj nakonec nekopíroval vývoj „japonského zázraku“.

90. léta 20. století – japonská bankovní krize

Jak jsem zmínil výše, tak vývoj odstartovala víceletá recese. Spadly ceny akcií i nemovitostí, oba druhy aktiv byly v té době zjevně extrémně předražené. Ceny nemovitostí tlačila vzhůru cyklická poptávka. A aby rodiny měly finanční prostředky na nákup nemovitostí, čerpaly hypotéky se stoletou splatností, a banky, hledající využití pro volné finanční prostředky, je velmi ochotně poskytovaly.

Souhrn těchto několika faktorů vyústil do finanční krize v roce 1997, která ohrozila stabilitu japonských bank. Banky poté zpřísnily podmínky pro poskytování úvěrů a výsledkem bylo množství bankrotů menších a středních společností, což v důsledku spustilo recesi spojenou s deflací. BoJ se neodhodlala k dalšímu snížení úrokových sazeb a i přes velkou podporu státu dochází k recesi.

První desetiletí 21. století a světová finanční krize

Ekonomický vývoj Japonska se nelepšil, a tak BoJ jako první centrální banka na světě snížila v roce 2001 úrokové sazby na nulu. A použila k tomu metodu tištění peněz pod názvem kvantitativní uvolňování. BoJ počítala s inflací blízkou nule. Jedním z faktorů významně ovlivňující vývoj je obecně očekávaná míra inflace. V případě Japonska byla výsledkem průměrná inflace 0,4 procenta.

V roce 2002 se stal členem vedení Fedu Ben Bernanke, a ve svém prvním významné projevu použil výraz „tištění peněz“. Bernanke šéfoval Fedu následně v letech 2006–2014, tedy i při krizi 2008/2009. Během ní víceméně vytáhl „ze šuplíku“ svůj projev z roku 2002 a popsanou metodiku kvantitativního uvolňování (tištění peněz) použil.

Druhé desetiletí 21. století a současnost

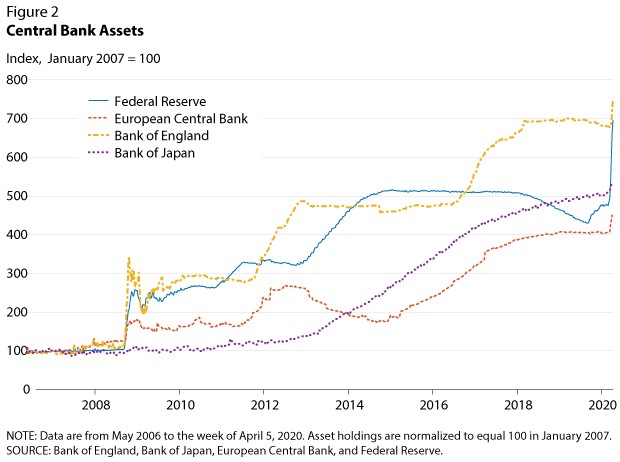

V roce 2020 byla primárně se Spojených státech a EU použita stejná metodika „tištění peněz“, dokonce ve větší míře než v letech 2008/2009. Při krizi 2008/2009 si ji USA s Evropskou unií vyzkoušely poprvé, nyní ji použily jako ověřenou. A i když ji Bank of Japan vyzkoušela jako první, není centrální bankou s největším využitím této metody. Ani při finanční krizi 2008/9, ani v roce 2020.

Graf z dubna 2020 je z pobočky Fed v St. Louis a znázorňuje prudký nárůst aktiv centrálních bank.

https://research.stlouisfed.org/publications/economic-synopses/2020/04/21/central-bank-responses-to-covid-19

V tomto desetiletí se s politikou nulových úrokových sazeb k BoJ přidal Fed, ECB, Bank of England či Švýcarská národní banka. ECB a Švýcarská národní banka začaly uplatňovat i záporné úrokové sazby.

Ekonomický růst se ve všech vyspělých zemích řadu let zpomaluje, nemluvě o loňském (krizovém) roce. Ekonomická recese byla globální, zasáhla Spojené státy, země Evropské unie, Velkou Británii a další země. Jim všem slouží třicetiletý vývoj japonské ekonomiky jako varování, žádná z vyspělých ekonomik tento „vzor“ nechce kopírovat.

Na globální úrovni se změnila měnová politika. Země dnes standardně pracují s 2% roční cílovou inflací a centrálním bankám vadí velká odchylka oběma směry. Řadu let byla ve Spojených státech a eurozóně inflace pod touto úrovní. Nyní tam došlo k z jejich pohledu pozitivnímu vývoji – ke zrychlení míry inflace.

Nárůst inflace centrální banky kvitují

Ve Spojených státech koncem roku 2020 činila inflace 1,2 procenta, v březnu 2021 již činí 2,6 %. A její zpomalení lze těžko očekávat. Největší vypovídací schopnost mají prohlášení společností o cenách jejich výrobků. Oficiálně o nich informují například Procter & Gamble, Coca Cola, Kimberly-Clark a další nadnárodní společnosti. Tři zmíněné společnosti oficiálně mluví o možném zvýšení cen až ve vyšších jednotkách procent a další společnosti je velmi pravděpodobně budou následovat. V případě globálně působících společností se toto zdražení cen promítne po celém světě.

Mírně zrychlená inflace nebude Fedu ve střednědobém horizontu vadit. Důkaze, je prohlášení šéfa Fedu J. Powella na loňské významné konferenci v Jackson Hole: „…following periods when inflation has been running persistently below 2 percent, appropriate monetary policy will likely aim to achieve inflation moderately above 2 percent for some time.” (… v následujících obdobích, kdy inflace bude trvale klesat pod 2 procenta, bude příslušná měnová politika pravděpodobně po určitou dobu usilovat o dosažení inflace mírně nad 2 procenta.“)

K podobné změně dochází i v sousedním Německu. V roce 2020 činila německá inflace 0,4 %, nyní meziroční míra inflace dosáhla již 2% úrovně a předpokládá se další pokračování růstu. Tomu odpovídá také vývoj míry inflace v České republice.

Na svém zasedání 6. května 2021 Bankovní rada České národní banky tento postoj potvrdila a úrokové sazby zůstaly beze změny. Dvoutýdenní repo sazba (2T repo sazba) tak zůstává na 0,25 %, diskontní sazba na 0,05 % a lombardní sazba na 1 %. Rada ale zvýšila očekávanou inflaci pro letošní rok z 2,0 % na 2,7 %. V době zpracování článku byl znám meziroční růst spotřebitelských cen do března 2021 a činil 2,3 procenta a dubnový odhad analytiků činil 2,7 %. Skutečná dubnová hodnota ale je 3,1 % a pravděpodobně dále poroste. Důvod dalšího zvýšení inflace se nabízí – některé společnosti se budou snažit kompenzovat ztráty alespoň částečným zdražením. Majitelé restaurací o tom již otevřeně mluví.

Investoři proto musí s pokračováním inflace počítat. Jako obrana proti ní dlouhodobě slouží nemovitosti. Očekávané pokračování růstu bytů v České republice nedávno zmínil analytik v oboru stavebnictví a nemovitostí společnosti Deloitte Petr Hána.

Paralelně probíhající růst cen nemovitostí a klesající ceny pronájmu jsou pro investory nově vstupující na trh nemovitostí nejhorší možná varianta, která znamená klesající výnosy z investiční nemovitosti. Doprovodnou negativní zprávou pro nové investory je skutečnost, že guvernér ČNB Jiří Rusnok prohlásil, že je 100% přesvědčen, že se letos začnou zvyšovat úrokové sazby. Kombinací všech tří faktorů se významným způsobem zmenší prostor pro výběr opravdu výnosové nemovitosti jako investice a zvýší požadavky na investiční know-how znalosti trhu nemovitostí.

Tato kombinace zvyšuje vhodnost investice do nemovitostí prostřednictvím nemovitostních investičních fondů. Fond garantující 6% roční výnos se stává pro řadu investorů vhodným investičním nástrojem.

Jan Dvořák, Head of Research Salutem Fund

Klíčová slova: Kvantitativní uvolňování | Japonsko | Inflace | USA | Evropská unie | HDP | Měnová politika | Analytik | Poptávka | Recese | Daně | Politika | Sazby | Bank of England | Bank of Japan | Bankovní rada | Ben Bernanke | Centrální banka | Centrální banky | ECB | Ekonomika | Fed | Investice | Repo sazba | Tištění peněz | Výnos | ČNB | Úrokové sazby | Banky | Finanční krize | Investoři | Fond | EU | Deloitte | Japonská centrální banka | Ceny akcií | Banka | Ekonomický růst | Finanční prostředky | Graf | Guvernér ČNB | Investice do nemovitostí | Investiční | Investiční nemovitosti | Japonská ekonomika | Jiří Rusnok | Meziroční míra inflace | Míra inflace | Nemovitosti | Pro investory | Trh nemovitostí | Trh | Diskontní sazba | ROCE | Spojené státy | Know-how | Jackson Hole | Ceny nemovitostí | Economic | Globální finanční krize | Guvernér | Ztráty | Světová finanční krize | Tempo růstu | Bankovní krize | Krize | Světové trhy | Snížení úrokových sazeb | Výnosy | Vývoj úrokových sazeb | Jan Dvořák | Roční výnos | Odhad analytiků | Poskytování úvěrů | ČNB Jiří Rusnok | Růst spotřebitelských cen | Růst cen | Ekonomický vývoj | Stavebnictví | Ekonomická recese | Prohlášení | Míra | Bankovní rada České národní banky | Hypotéky | Záporné úrokové sazby | Zvýšení inflace | Meziroční růst spotřebitelských cen | Trhy | Pokles | Meziroční růst | COVID-19 | Ekonomické recese | Vývoj | Pokles HDP | Růst | Ekonomiky | Procter & Gamble | Vývoj ekonomiky | Unie | Pokračování růstu | Covid | Ceny | Německá inflace | Salutem | Salutem Fund | HAS | Inflace v České republice | Růst cen nemovitostí |

Čtěte více

-

Japonské akcie na patnáctiletém maximu. Děkovat mohou slabému jenu

Dva zajímavé grafy z Japonska: JPY je v tomto týdnu jednou z nejslabších světových měn, když na páru s americkým do... -

Japonské akcie padají na dvoj týdenní minima

Dnes to byla znovu volatilní seance a Japonský akciový index Nikkei 225 zavřel níž o 1.3% na 22,385 JPY, což by mohlo mít negativní dopad na evropské akcie během Londýnské seance. Nikkei 225 je o více než 4% nižší od svých 26 ročních maxim nad 23,000 JPY, které byly dosaženy ve čtvrtek. -

Japonské akcie stouply na 34leté maximum, když oslabil jen 📈

Hlavní japonské indexy Nikkei 225 (JP225) a Topix se vyšplhaly na nová maxima, nevídaná od roku 1990, a to navzdory výrazně slabému sentimentu během asijské seance. Vzestupný trend akcií japonských vývozců podpořilo oslabení japonského jenu. Trhy očekávají, že vývozci získají dodatečnou prémii z příznivého měnového efektu. -

Japonské akcie testují maxima z roku 2015. Silnějšímu JPY navzdory

Překonávání historicistických nebo několikaletých maxim na akciových indexech není téma jen v Evropě a v USA. K prolomení maxima z roku 2015 a k útoku na nejvyšší ceny od roku 1995 se momentálně schyluje také například v Japonsku. Tamní akciový index Nikkei225 je totiž po dnešním ránu přesně na resistenci na úrovni maxima z poloviny roku 2015. Co je je na jeho růstu z poslední doby nejzajímavější, je ale divergence od vývoje kurzu japonského jenu. Nikkei totiž stoupá i navzdory zpevňující domácí měně, která je tradičně jedním z klíčových faktorů ocenění japonského, na exportu těžce závislého, akciového trhu. -

Japonské akcie v propadu

Japonský akciový index Nikkei225 dnes v časných ranních hodinách asijské obchodní seance propadl... -

Japonské automobilky Honda a Nissan oznámily zahájení rozhovorů o fúzi

Japonské automobilky Honda a Nissan se dohodly na zahájení rozhovorů o fúzi. Oznámily to dnes firmy. Spojením podniků by vznikl třetí největší výrobce automobilů na světě za konkurenty Toyota a Volkswagen, napsala agentura Reuters. -

Japonské exportné objednávky klesajú najrýchlejšie od 2012. Tlak na BoJ, aby oslabila jen, rastie

Dnes dorazili z Japonska ďalšie dáta, ktoré potvrdzujú, že silný jen je problémom pre ekonomiku. Medziročný pokles exp... -

Japonské HDP rástlo rýchlejšie než sa čakalo, ceny však nie. Predajný tlak na jen pokračuje.

Dnes v nočných hodinách zverejnilo Japonsko kvartálny rast HDP. Ten dosiahol 0,5%, čo bolo podstatne viac ako prognózovaných 0,2%. Je však potrebné povedať, že za tým stál zahraničný obchod, nebyť rastu exportov (a aj to len po sezónnom očistení) a poklesu importov (ktoré do kalkulácie HDP vstupujú so záporným znamienkom), tak by HDP rástol o 0,1%. A to vďaka súkromným investíciám (ktoré išli prevažne do nehnuteľností) a verejným výdavkom. Nižšie je tabuľka ukazujúca ako sa oproti minulému kvartálu zmenili jednotlivé komponenty HDP a akou mierou prispeli k rastu HDP v tomto kvartáli (v percentuálnych bodoch): -

Japonskému konglomerátu Panasonic klesl za čtvrtletí provozní zisk o 40 procent

Japonskému průmyslového konglomerátu Panasonic za čtvrté finanční čtvrtletí klesl meziročně provozní zisk o 40 procent na 31,8 miliardy jenů (6,2 miliardy Kč). Slabší zisk z divize osvětlení, zařízení a materiálů pro domácností převážil nad růstem zisku z výroby automobilových součástek. Firma očekává, že ve finančním roce 2022, který začal v dubnu, provozní zisk zvýší o 27,6 procenta na 330 miliard jenů (64 miliard Kč). -

Japonské podniky sú najoptimistickejšie od roku 1991

Zlepšovanie sentimentu podnikateľov naprieč globálnou ekonomikou sa týka aj Japonska. Dnes v noci boli zverejnené kvartálne prieskumy podnikateľskej dôvery Tankan, ktoré ukázali vo viacerých oblastiach najväčší optimizmus japonských firiem v tomto tisícročí. -

Japonské puzzle: slabé aukce “brnkají” trhům na nervy

Ostře sledovaná aukce japonského dvacetiletého dluhopisu nedopadla úplně nejlépe – poptávka byla nejslabší zhruba za poslední rok a výnosy dlouhých japonských dluhopisů opět míří vzhůru. Svých maxim dosáhly na konci uplynulého týdne po velmi nepovedené aukci čtyřicetiletého dluhopisu, po které přirovnal ministerský předseda Shigeru Ishiba situaci Japonců k řecké dluhové krizi. -

Japonské tituly odepisovaly, vývoj HDP v Jižní Koreji a Austrálii

V dnešní obchodní seanci se nedařilo japonským akciím. Naopak pokles kompenzovaly tituly v Hong Kongu a Jižní Koreji. Nejvíce se nedařilo společnostem Toyota a Hitachi, rostly akcie společností Samsung a Tencent. -

Japonské tituly posilují, v Číně byl reportován index PMI ve výrobě

V asijsko-pacifickém regionu se dnes obchoduje smíšeně. Růst si připisují především japonské tituly, jako například Mitsubishi, Hitachi. Dle agentury Bloomberg jsou zisky v regionu poháněny silnými daty důvěry z průmyslu. Růst si připisoval rovněž Shanghai Composite (+0,83 %), když dnes byl reportován index PMI ve výrobě, který dosáhl 51,8 b. při očekávání 51,5 b. -

Japonské veľkoobchodné tržby pokračujú v prepade. Dokedy sa bude BoJ prizerať?

Japonsko dnes ráno zverejnilo komerčné tržby za máj (ktoré pozostávajú z maloobchodných a veľkoobchodných tržieb). Tie... -

Japonské volby

V Japonsku během neděle proběhly volby do dolní komory parlamentu. K moci se vrátila strana LDP ( liberálně-d... -

Japonské zemetrasenie (aktualizácia 16:55)

Podľa MNI bolo epicentrum zemetrasenia približne 90 míľ od provincie ... -

Japonské 10leté výnosy poprvé od loňského listopadu zpět v záporných číslech

Včera jsem na tomto místě psal o situaci na USDJPY a důvodech, které stojí za zpevňováním japonského jenu. Tím hlavním faktorem je výrazný pád výnosů, který je v celém světě rychlejší, než v Japonsku, kde jsou výnosy tak nízké, že již téměř nemají kam klesat. Slovo téměř je ale důležité, jelikož i v Japonsku poslední dobou sledujeme návrat výnosů k úrovním, které jsme naposledy na tamních dluhopisech viděli někdy v listopadu minulého roku. Zatímco ale v USA výnosy klesly od minulého měsíce o téměř půl procenta, v Japonsku se bavíme o pádu o přibližně 10bp. -

Japonsko

Ratingová agentúra Fitch vidí ohrozenú dôveryhodnosť Japonska, kvôli rastúcemu vládnemu dlhu (pozn. d... -

Japonsko

Jednou z kľúčových udalostí dnešného dňa bolo zníženie ratingu Japonska zo strany ratingovej ... -

Japonsko a EU spěchají se schválením velké dohody o volném obchodu

Vyjednávání mezi Evropskou Unií a Japonskem se údajně blíží ke konci. Výsledkem má být dohoda o volném obchodu, která by mohla nastartovat jednání pro další případné dohody.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Tradingové analýzy a zprávy

Ruští ekonomové z exilu: Úroky v Rusku brzdí inflaci i růst

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Ruští ekonomové z exilu: Úroky v Rusku brzdí inflaci i růst

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Blogy uživatelů

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Forexové online zpravodajství

Akcie softwarových firmem čeká brutální rally vzhůru, prognózuje banka Jefferies. Investoři se začínají bát, že miliardy na umělou inteligenci končí v černé díře

Navýšení schodku rozpočtu je jen kosmetická změna, říká Česká národní banka. Svoji prognózu letošní inflace i přes navýšení schodku upravuje citelně směrem dolů

Na trhy se vrátil optimismus, Dow Jonesův index poprvé v historii překonal úroveň 50 000 bodů. Podle Bank of America nehrozí, že by Kevin Warsh v křesle šéfa centrální banky uskutečnil svůj záměr zeštíhlit její rozvahu

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Akcie softwarových firmem čeká brutální rally vzhůru, prognózuje banka Jefferies. Investoři se začínají bát, že miliardy na umělou inteligenci končí v černé díře

Navýšení schodku rozpočtu je jen kosmetická změna, říká Česká národní banka. Svoji prognózu letošní inflace i přes navýšení schodku upravuje citelně směrem dolů

Na trhy se vrátil optimismus, Dow Jonesův index poprvé v historii překonal úroveň 50 000 bodů. Podle Bank of America nehrozí, že by Kevin Warsh v křesle šéfa centrální banky uskutečnil svůj záměr zeštíhlit její rozvahu

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Makro: Týdenní žádosti o podporu v USA klesly o 11 tisíc

Írsko

Lidé ve strachu z koronaviru v rekordní míře investují do zlata

Objednávky zboží dlouhodobé spotřeby v USA vs. inflační tlaky

BREAKING: ECB ponechala úrokové sazby beze změny

Měsíční předpovědi: Ekonomika brzdí, inflace nikoliv

Forex: Eurodolar zaparkoval nad 1,0500

BREAKING: Ceny výrobců ve Švýcarsku nadále klesají 📉

Německá burza v úvodu úterního obchodování ztrácí

Pražskou burzu podržel VIG

Makro: Týdenní žádosti o podporu v USA klesly o 11 tisíc

Írsko

Lidé ve strachu z koronaviru v rekordní míře investují do zlata

Objednávky zboží dlouhodobé spotřeby v USA vs. inflační tlaky

BREAKING: ECB ponechala úrokové sazby beze změny

Měsíční předpovědi: Ekonomika brzdí, inflace nikoliv

Forex: Eurodolar zaparkoval nad 1,0500

BREAKING: Ceny výrobců ve Švýcarsku nadále klesají 📉

Německá burza v úvodu úterního obchodování ztrácí

Pražskou burzu podržel VIG

Blogy uživatelů

Výhody a nevýhody obchodování s CFD (Contracts For Difference)

Nejhorší měna letošního roku

Padá Bitcoin, něco si přej

Zase ta Itálie…

Nová nabídka kryptoměn u XTB

Kde a jak se vzdělávat v tradingu

Analýza S&P 500, DJ30, EUR/USD, USD/CHF - Začínají letní prázdniny, výzva pro každého tradera

Co může příští týden hýbat trhy? Fundamentálni analýza 13.01-17.01.2020

Žiadna edge (tradingová výhoda) netrvá večne

Forexový kalendář a jeho důležitost pro tradery

Výhody a nevýhody obchodování s CFD (Contracts For Difference)

Nejhorší měna letošního roku

Padá Bitcoin, něco si přej

Zase ta Itálie…

Nová nabídka kryptoměn u XTB

Kde a jak se vzdělávat v tradingu

Analýza S&P 500, DJ30, EUR/USD, USD/CHF - Začínají letní prázdniny, výzva pro každého tradera

Co může příští týden hýbat trhy? Fundamentálni analýza 13.01-17.01.2020

Žiadna edge (tradingová výhoda) netrvá večne

Forexový kalendář a jeho důležitost pro tradery

Vzdělávací články

VIDEO: Začínáme s investováním do ETF (díl 2.)

Video článek MT4: Informace o cenách a účtu

Price Action: Pokročilé obchodování formace Pin Bar (2. díl)

Technická analýza II. - trendy a trendline

Nejlepší trading příležitosti - kde a jak profitovali tradeři (červen 2024)

Video článek MT4: Skripty - funkce MessageBox

Centrální banka, první bankovky a finanční podvody. To všechno díky švédské koruně

Seriál o ETF: Druhy ETF (díl 7.)

Prop Trading: Obchodování a zkušenosti u prop firmy RebelsFunding

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

VIDEO: Začínáme s investováním do ETF (díl 2.)

Video článek MT4: Informace o cenách a účtu

Price Action: Pokročilé obchodování formace Pin Bar (2. díl)

Technická analýza II. - trendy a trendline

Nejlepší trading příležitosti - kde a jak profitovali tradeři (červen 2024)

Video článek MT4: Skripty - funkce MessageBox

Centrální banka, první bankovky a finanční podvody. To všechno díky švédské koruně

Seriál o ETF: Druhy ETF (díl 7.)

Prop Trading: Obchodování a zkušenosti u prop firmy RebelsFunding

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Tradingové analýzy a zprávy

Index spekulativního sentimentu 4.10.2017

Cena zlata po Trumpově kritice šéfa Fedu vzrostla na rekordních 3500 dolarů

S&P 500 - Intradenní výhled 2.2.2021

Komodity: Ceny ropy pokračují v růstu, konflikt mezi Izraelem a Íránem ohrožuje dodávky

Analytici: Nové restrikce vrací ekonomiku eurozóny do recese

S&P 500 - Intradenní výhled 2.2.2023

Forex: Koruna zpevnila k euru i dolaru

S&P 500 - Intradenní výhled 2.2.2026

AUD/USD prolomil rostoucí trendovou linii

Bývalý nejvyšší státní zástupce Zeman se stane poradcem guvernéra ČNB

Index spekulativního sentimentu 4.10.2017

Cena zlata po Trumpově kritice šéfa Fedu vzrostla na rekordních 3500 dolarů

S&P 500 - Intradenní výhled 2.2.2021

Komodity: Ceny ropy pokračují v růstu, konflikt mezi Izraelem a Íránem ohrožuje dodávky

Analytici: Nové restrikce vrací ekonomiku eurozóny do recese

S&P 500 - Intradenní výhled 2.2.2023

Forex: Koruna zpevnila k euru i dolaru

S&P 500 - Intradenní výhled 2.2.2026

AUD/USD prolomil rostoucí trendovou linii

Bývalý nejvyšší státní zástupce Zeman se stane poradcem guvernéra ČNB

Témata v diskusním fóru

Mark Spitznagel: Poslední z medvědů

Moje cesta prop tradingem: Nuda na forexu a Trading Race soutěž

Forex Edge: Aktuální trading příležitosti na EUR/USD a EUR/GBP

Forex Edge: Aktuální trading příležitosti na měnových párech EUR/USD a AUD/USD

MetaTrader Tester - výsledky a optimalizace testování

Tato komodita je až překvapivě levná

Obchodný výhľad na Bitcoin, Ethereum a Shiba Inu

Forex Edge: Aktuální trading příležitosti na EUR/USD a zlato

Eurodolar - Chat

Praktická ukázka: Nové dva částečné odprodeje

Mark Spitznagel: Poslední z medvědů

Moje cesta prop tradingem: Nuda na forexu a Trading Race soutěž

Forex Edge: Aktuální trading příležitosti na EUR/USD a EUR/GBP

Forex Edge: Aktuální trading příležitosti na měnových párech EUR/USD a AUD/USD

MetaTrader Tester - výsledky a optimalizace testování

Tato komodita je až překvapivě levná

Obchodný výhľad na Bitcoin, Ethereum a Shiba Inu

Forex Edge: Aktuální trading příležitosti na EUR/USD a zlato

Eurodolar - Chat

Praktická ukázka: Nové dva částečné odprodeje