Ticker Tape by TradingView

Invesco: Ohlédnutí za vývojem ceny zlata

Před rokem jsme očekávali, že rok 2025 bude pro finanční trhy pozitivní, jak tomu často bývá v prvním roce funkčního období amerického prezidenta a v době uvolňování měnové politiky Fedu. Očekávali jsme také oslabení amerického dolaru, což by podle nás mohlo být přínosem pro průmyslové komodity a aktiva rozvíjejících se trhů. V důsledku toho jsme v rámci naší modelové alokace aktiv snížili hotovost na nulu a státní dluhopisy na neutrální úroveň, zatímco jsme zvýšili komodity, investiční stupeň (IG), bankovní úvěry a REIT (všechny byly nadváženy) a vysoký výnos (HY, který zůstal podvážený). Nadvážili jsme akcie mimo USA (zejména Čínu), ale podvážili jsme USA.

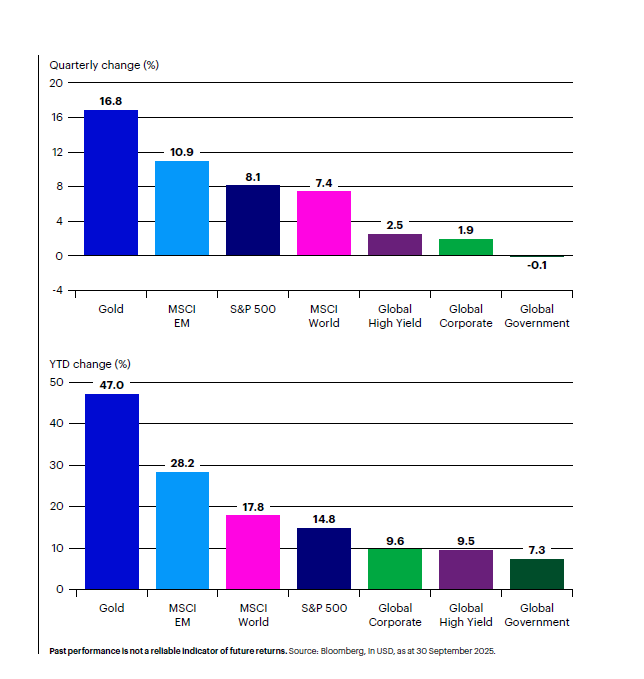

Z regionů jsme upřednostňovali aktiva z Evropy a rozvíjejících se trhů (EM). V průběhu roku jsme se stali agresivnějšími a využili jsme určité slabosti akciových trhů (a podle našeho názoru zlepšených vyhlídek na růst v Evropě), zatímco jsme snížili IG a HY (vzhledem k dalšímu zúžení spreadů). K 31. říjnu bylo ale s určitým odstupem nejvýkonnější třídou aktiv v roce 2025 zlato.

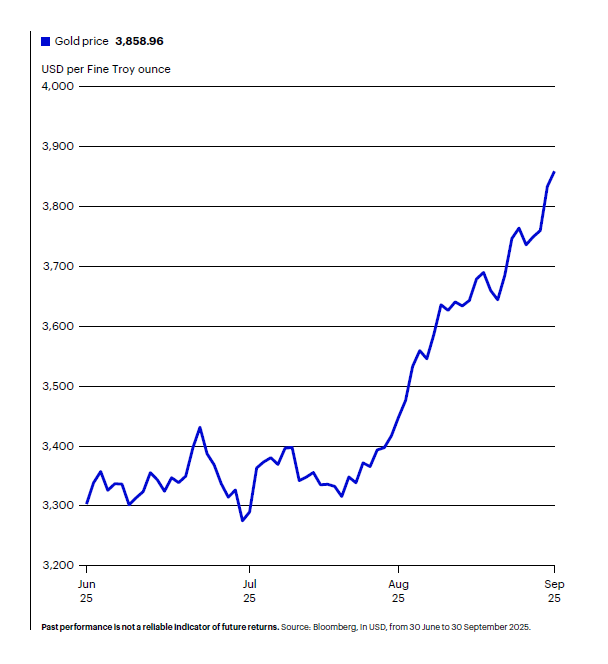

Obrázek 1: Cena v amerických dolarech (USD) za jednu trojskou unci ryzího (čistého) kovu

Mohlo to být reakcí na klesající výnosy státních dluhopisů a oslabující dolar, ale rozsah pohybu ceny zlata naznačuje, že v úvahu přicházejí i další faktory, možná nákupy centrálních bank, geopolitická nestabilita a obavy z výše státního dluhu v některých vyspělých zemích. Zlato nelze opravdu popsat jako cyklické, ale aktiva, která ho následují v žebříčku výkonnosti pro rok 2025, cyklická jsou. Akcie se opět umístily mezi dvěma nejvýkonnějšími aktivy, přičemž Čína předstihla Evropu jako nejvýkonnější akciový trh měřeno v amerických dolarech. REITs se umístily na třetím místě a další cyklické aktivum (HY) na pátém místě. Komodity byly jediným cyklickým aktivem, které zklamalo, přičemž slabost cen energií a zemědělských produktů vykompenzovala vliv silných cen drahých a průmyslových kovů. Defenzivní aktiva (hotovost, státní dluhopisy a bankovní úvěry) patřila mezi aktiva s nejnižšími výnosy (IG si vedlo lépe). Je těžké najít historické vzory pro období, ve kterém zlato a akcie dominovaly žebříčku výkonnosti po dobu tří let. Zlato málokdy přineslo vyšší výnosy než v roce 2025, jedinými příklady od roku 1970 jsou roky 1973 (71,9 %), 1974 (72,7 %) a 1979 (132,6 %). Samozřejmě to bylo období, kdy byla inflace mnohem vyšší než dnes, a právě proto byla uvolněna cena zlata. Po těchto extrémně silných obdobích následovaly u zlata v dalších dvou desetiletích převážně negativní nebo nízké roční výnosy.

Ve třetím čtvrtletí roku 2025 proběhl 16,8% nárůst ceny zlata na pozadí silné výkonnosti rizikových aktiv, přičemž zlato jako bezpečné aktivum získalo téměř o 6 % více než akcie rozvíjejících se trhů a více než dvojnásobek globálních akcií rozvinutých trhů. Klíčovým faktorem nedávné poptávky po zlatě lze považovat rekordně vysoké akciové trhy, zejména, ale nejen, americké mega-kapitálové společnosti. Je pravděpodobné, že mnoho investorů drží zlato ve svých portfoliích, aby zmírnili dopad případného poklesu akcií, kdy by zlato mohlo plnit roli nekorelovaného diverzifikátoru. Stojí za zmínku, že historicky ty z největších korekcí trhu proběhly v říjnu. Za celý rok zlato také překonalo všechny hlavní akciové a dluhopisové trhy, přičemž rozdíl oproti druhému nejlepšímu hráči se v tomto čtvrtletí zvýšil. Akcie rozvíjejících se trhů nabraly na síle, zatímco globální dluhopisové trhy si také vedly dobře z historického hlediska.

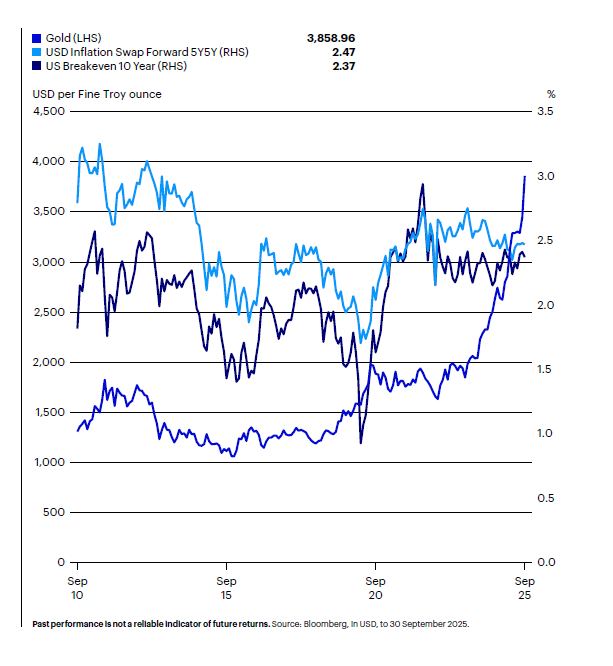

Cena zlata a inflační očekávání

Po zasedání Fedu v září předseda Powell podal povzbudivé hodnocení střednědobého výhledu inflace a zároveň naznačil, že cla mají na inflaci dopad ve výši 30–40 bazických bodů. Domnívá se, že inflační účinek cel bude relativně krátkodobý, ale uznává rizika tohoto základního scénáře. Souhrn ekonomických prognóz Fedu naznačuje, že index osobních spotřebních výdajů (PCE) v roce 2026 klesne na 2,6 %a v roce 2027 se přiblíží 2% cíli. Mezitím se inflační očekávání spotřebitelů mírně zvýšila, ale souvisí to především s jejich nedůvěrou v ceny v příštích 12 měsících. Inflace se jeví jako méně znepokojivá ve střednědobém horizontu, což je v souladu s prognózou Fedu.

Do zlata lze investovat například prostřednictvím fondu Invesco Physical Gold ETC, který je dostupný v České republice.

Obrázek 2: Inflační očekávání versus cena zlata

Obrázek 3: Čtvrtletní změna versus změna od začátku roku do dnešního dne

Paul Jackson, globální tržní stratég společnosti Invesco

Klíčová slova: Čína | Inflace | USA | Rizika | Akciové trhy | Akcie | Akciový trh | Aktiva | Alokace | Finanční trhy | Komodity | Výnos | Zlato | USD | Dluhopisy | Cena zlata | Zasedání Fedu | Dluhopisové trhy | Gold | Investovat | Aktivum | Index | Cena | Ceny zlata | Dolar | Investiční | Státní dluhopisy | Trh | REIT | ROCE | Uvolňování měnové politiky | Výnosy | Očekávání | Alokace aktiv | ETC | Invesco | IG | Oslabení amerického dolaru | Vysoký výnos | Inflační očekávání | Globální dluhopisové trhy | Ohlédnutí | Měnové politiky | Předseda | Nákupy centrálních bank | Stratég | Výnosy státních dluhopisů | Trhy | Průmyslové komodity | Hotovost | Růst | Vyšší výnosy | Ceny | Bankovní úvěry | Nárůst ceny | Oslabení | Společnosti | 3М | Vice | Invesco Physical Gold ETC | REITs | Paul Jackson | Nákupy | Geopolitická nestabilita | Rok 2025 |

Čtěte více

-

Invesco: Mohl by Fed snížit úrokové sazby v roce 2024 dvakrát?

Minulý týden byla zveřejněna další data, která naznačují větší pokrok v dezinflaci v USA – což podle mého názoru znamená, že bychom se mohli dočkat snížení sazeb Federálního rezervního systému (Fed) dříve. -

Invesco: Mohou prezidentské volby v USA v roce 2024 ovlivnit výkonnost trhu?

„V době, kdy se v USA rozbíhají prezidentské volby 2024, se lidé často ptají, co může republikánský nebo demokratický prezident znamenat pro finanční trhy. Naše odpověď zní, že v USA se trhy o volby nezajímají. V celé historii USA nemělo to, kdo je prezidentem a která strana je u moci, vliv na výkonnost trhů, ekonomiky nebo vlády,“ říká Brian Levitt, stratég pro globální trhy, Invesco Ltd. -

Invesco: Nasdaq 100 - Jak inovace poznamenávají váš šálek kávy

Technologie ovlivňují odvětví, která ani nejsou obvykle spojována s technologickými inovacemi. Některá odvětví v indexu Nasdaq-100 nás mohou i překvapit. Index trvale sleduje fond Nasdaq UCITS ETF společnosti Invesco. -

Invesco: Navzdory jestřábí rétorice je stále možný obrat FEDu

Akcie po celém světě klesají v reakci na jestřábí projev předsedy Federálního rezervního systému (Fed) Jaye Powella. Během necelých deseti minut Powell zasáhl investory po celém světě, kteří se obávají, co to může znamenat pro zářijové zasedání Federálního výboru pro volný trh (FOMC). Domnívám se, že to, co jsme viděli v Jackson Hole, nebylo ani tak předzvěstí toho, co FED udělá příště, jako spíše prvním dějstvím broadwayského představení – všichni aktéři se řídili daným scénářem, ale než spadne opona, může se mnohé změnit. -

Invesco: Nečekané pravdy – Ohlédnutí za rokem 2024

V roce 2024 začal cyklus uvolňování centrálních bank, což přispělo k tomu, že se tento rok mnoha investorům vyplatil. Kéž by se totéž dalo říci o mém Aristotelově seznamu 10 překvapení. -

Invesco: Neobvyklé pravdy – Německá želva a americký zajíc

Proč se německá ekonomika potýká s problémy, zatímco americká jde kupředu? Nebylo tomu tak vždy, ale od začátku pandemie se americké ekonomice daří na pozadí rostoucího vládního dluhu a klesající míře úspor. Bude se želva smát jako poslední (a nejdéle)? Můj let z Milána byl zrušen, protože letadlo, kterým jsme měli letět, přistálo na jeden motor. Rozhovory s investory v Itálii, ale i jinde budí dojem, že německá ekonomika také letí na jeden motor, zatímco USA pokračují na oba a plný plyn. Odpovídá to skutečnosti, a pokud ano, proč je mezi oběma ekonomikami takový rozdíl? -

Invesco: Neobvyklé pravdy – Sezónnost, cykličnost a bouře dokonalosti

Volatilita se vrátila a zasáhla řadu aktiv a zeměpisných oblastí. Může jít o sezónní faktory, ale mám podezření, že existují i cyklické faktory, které by mohly být problematičtější. Tento souběh sezónních a cyklických problémů přichází v době, kdy jsou některá aktiva napjatá, což není vhodná doba pro příchod změn. V rámci své modelové alokace aktiv zastávám defenzivní postoj. Některé týdny jsou akčnější než jiné, ale počátek srpna znamenal pěkný výprask. -

Invesco: Nevšední pravdy – 10 nepravděpodobných, ale možných scénářů pro rok 2024

Je čas zapomenout na standardní scénáře a přemýšlet o těch méně pravděpodobných a přesto možných. Trhy zakončily rok 2023 pozitivně a náš seznam možných překvapení se proto kloní negativním směrem (tyto hypotetické události jsou naším pohledem na to, co by se mohlo stát, ačkoli to nutně není součástí našeho hlavního scénáře). -

Invesco: Nezapomenutelný prosinec pro světovou ekonomiku

1. Změny v čínské politice covidu. Čína provádí významné a pozitivní změny své politiky ohledně covidu. Minulý týden Čína oznámila novou iniciativu na podporu dalšího očkování starších osob a nedávno také zmírnila požadavky na testování covidu v některých velkých městech. Investoři tyto zprávy přijali velmi pozitivně, což vedlo k růstu čínských akcií. Objevily se také zprávy, že Čína možná tento týden oznámí nový, méně přísný soubor národních opatření v oblasti covidu, což by mohlo být pro ekonomiku stimulující a mohlo by to čínským akciím poskytnout další silný impuls. -

Invesco: Obchodování s komoditami a jejich úloha v portfoliu

Ve společnosti Invesco analytici zkoumají komodity a jejich role v portfoliích investorů. Na základě komoditního indexu Bloomberg ("BCOM") lze komodity obecně rozdělit na energetické, kovové a zemědělské komodity, ale také na další subsektory. -

Invesco: Oslabení nebo normalizace ekonomiky?

Analytici mohou být často krátkozrací. Pokud se totiž příliš soustředíme pouze na jednu nebo dvě datové řady, může se stát, že pro stromy neuvidíme les. Proto si myslím, že má smysl udělat krok zpět a podívat se i na celosvětovou ekonomiku optikou některých důležitých témat. Mezi ně patří především: normalizace americké ekonomiky, rozdílné spotřebitelské nálady v Evropě a Velké Británii, uvolněná měnová politika v hlavních západních ekonomikách a povzbuzující stimuly v Číně. -

Invesco: Perspektiva trhů v souvislosti s eskalací napětí na Blízkém východě

Trhy zakončily minulý týden pod tlakem. Ten nastal po výrazné eskalaci situace na Blízkém východě, když Izrael zahájil letecké útoky proti Íránu, jejichž cílem byla jaderná a vojenská infrastruktura. Údery zvýšily geopolitickou nejistotu a vedly k prudkému nárůstu cen ropy a zlata, protože investoři hledali „bezpečná“ aktiva pro svá portfolia. Akciové trhy se tak ocitly pod tlakem, což odráželo obavy z možného šíření konfliktu v regionu a jeho důsledků pro globální růst a inflaci. -

Invesco: Po druhé válce: Tři lekce

Odborníci společnosti Invesco hodnotili tři možné scénáře týkající se dopadů války na ekonomiku. V hlavním scénáři – který představuje opotřebovávací válku – posuzovali možné přístupy k alokaci aktiv. Mezi další klíčová témata analýzy patřil vliv války na globalizovanou ekonomiku a její důsledky pro energetickou transformaci. -

Invesco: Politici se snaží uklidnit a trhy čelí krizi důvěry

Minulý týden nám přinesl holubičí zvýšení sazeb od dvou hlavních centrálních bank, několik důležitých prohlášení politiků a centrálních bankéřů, kteří se snažili zasáhnout proti potížím v bankovním sektoru, a na trzích jízdu jako na horské dráze. Co z toho všeho vyplývá? Já se například domnívám, že ačkoli se cesta k měkkému přistání ekonomiky možná zúžila, bankovní minikrize se může ukázat jako maskované požehnání, které dříve ukončí zvyšování sazeb a zabrání tomu, aby centrální bankéři svým příliš tvrdým postojem poslali ekonomiky do širší recese. -

Invesco: Po pozitivním inflačním překvapení jsou trhy na rozcestí

Minulý týden trhy obdržely to, v co dlouho doufaly – nižší než očekávanou inflaci v USA. Co bude následovat? Bude inflace v příštích měsících dále slábnout? Nebo setrvá na vysokých úrovních? První scénář by pravděpodobně znamenal, že pauza ve zvyšování sazeb se blíží, zatímco ten druhý, že Federální rezervní systém (Fed) bude muset zůstat agresivní i nadále. -

Invesco: Pozitivní znamení v pesimistickém prostředí

Třetí čtvrtletí konečně skončilo a troufám si říct, že většině z nás chybět nebude. Přitom začalo pozitivně, na akciovém trhu pokračovalo oživení započaté v polovině června. Tomuto růstu však v polovině srpna došel dech a následoval brutální výprodej akcií. A neomezoval se pouze na akcie. Dluhopisy i akcie klesaly celosvětově poté, co centrální banky agresivně zpřísňovaly finanční podmínky a investoři zaceňovali vyšší úrokové či diskontní sazby a nižší krátkodobý růst. Níže skončily také komodity – zejména energie, k čemuž přispěl silný dolar a slábnoucí globální poptávka. -

Invesco: Probuzení umělé inteligence – státní investoři jdou vstříc budoucnosti

Ve výzkumu z roku 2019 o zavádění technologií jsme v Invescu zjistili, že státy si často myslí, že jsou pozadu za ostatními institucemi, která vlastní aktiva, co se týče zavádění technologií v jejich vlastních organizacích. Zajímavé je, že to často kontrastovalo s jejich investicemi do technologií. Mnoho fondů tento sektor upřednostňuje a uvědomuje si jeho potenciál pro atraktivní výnosy. -

Invesco: Proč byla nedávná korekce trhu možná přehnanou reakcí

Masivní výprodej na akciových trzích, ke kterému došlo minulé pondělí, se do konce týdne podařilo výrazně zvrátit. Nejšťastnější byli možná ti investoři, kteří na dva týdny vypnuli finanční zpravodajství, aby mohli sledovat sportovní přenosy, od moderního pětiboje až po breakdance, a teprve nyní znovu naladili finanční zprávy. Minulý týden jsem si říkala, jestli by „tipování budoucích kroků Fedu“ nemohlo být považováno za oficiální sport, když se ho účastní tolik lidí. -

Invesco: Pro USA to bylo „léto dezinflace“

Index spotřebitelských cen (CPI) v USA dosáhl nižší hodnoty, než se očekávalo, a to 0,2 % meziměsíčně a 3,2 % meziročně (oproti očekávaným 3,3 %). Jádrový CPI, který nezahrnuje ceny potravin a energií, vzrostl o 0,2 % meziměsíčně a o 4,7 % meziročně. I když některé kategorie inflace jsou lepší než jiné, pokrok, kterého bylo dosaženo, je významný a velmi vítaný. -

Invesco: Průvodce investora prezidentskými volbami v USA

Prezidentský souboj v USA mezi viceprezidentkou Kamalou Harrisovou a bývalým prezidentem Donaldem Trumpem vstoupil do posledních hodin. Jeho výsledek může mít výrazný dopad na vybraná odvětví a průmyslové obory, stejně jako na regiony, měny a komodity. Některé z těchto tržních dopadů však nemusí být intuitivní.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Denní kalendář událostí

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

V USA zásoby zemního plynu

V USA žádosti o podporu v nezaměstnanosti

V Kanadě saldo běžného účtu

Prezidentka ECB Christine Lagarde

Na Novém Zélandu podnikatelská důvěra ANZ

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

V USA zásoby zemního plynu

V USA žádosti o podporu v nezaměstnanosti

V Kanadě saldo běžného účtu

Prezidentka ECB Christine Lagarde

Na Novém Zélandu podnikatelská důvěra ANZ

Tradingové analýzy a zprávy

Brazílie a Indie zahájily spolupráci v oblasti kritických minerálů

Prezident Trump oznámil zvýšení globálního cla z deseti na 15%

Analytici: Změny amerických cel české firmy moc neovlivní

EK vzkázala Maďarsku, že očekává dodržení dohody ohledně půjčky pro Ukrajinu

Výbor německých podniků varuje před obchodními praktikami Číny

Trump podepsal nové desetiprocentní clo

Nejvyšší soud USA zrušil rozsáhlá cla zavedená Trumpem, akcie posilují

Trump připustil, že uvažuje o omezeném vojenském úderu na Írán

Nejvyšší soud USA se vyslovil proti Trumpovým plošným globálním clům

Trump na přelomu března a dubna navštíví Čínu, oznámil zdroj z Bílého domu

Brazílie a Indie zahájily spolupráci v oblasti kritických minerálů

Prezident Trump oznámil zvýšení globálního cla z deseti na 15%

Analytici: Změny amerických cel české firmy moc neovlivní

EK vzkázala Maďarsku, že očekává dodržení dohody ohledně půjčky pro Ukrajinu

Výbor německých podniků varuje před obchodními praktikami Číny

Trump podepsal nové desetiprocentní clo

Nejvyšší soud USA zrušil rozsáhlá cla zavedená Trumpem, akcie posilují

Trump připustil, že uvažuje o omezeném vojenském úderu na Írán

Nejvyšší soud USA se vyslovil proti Trumpovým plošným globálním clům

Trump na přelomu března a dubna navštíví Čínu, oznámil zdroj z Bílého domu

Blogy uživatelů

Výběr z nedělní přípravy: Měnové páry AUD/USD a USD/JPY

Co jsou cla a jak ovlivňují finanční trh?

Index S&P 500 se plácá do strany, na trhu je mnoho neznámých

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (20. 2. 2026)

IPO SpaceX: Vše, co potřebujete vědět

Čo robíte preto, aby ste dosiahli svoj sen?

Software akcie v krizi: Kolaps, nebo životní příležitost?

Praktické okénko: Vliv dolarového indexu USDX na vývoj měnového páru EUR/USD

7 výplat v rade: Trpezlivosť sa vypláca!

Jak prostředí ovlivňuje obchodování?

Výběr z nedělní přípravy: Měnové páry AUD/USD a USD/JPY

Co jsou cla a jak ovlivňují finanční trh?

Index S&P 500 se plácá do strany, na trhu je mnoho neznámých

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (20. 2. 2026)

IPO SpaceX: Vše, co potřebujete vědět

Čo robíte preto, aby ste dosiahli svoj sen?

Software akcie v krizi: Kolaps, nebo životní příležitost?

Praktické okénko: Vliv dolarového indexu USDX na vývoj měnového páru EUR/USD

7 výplat v rade: Trpezlivosť sa vypláca!

Jak prostředí ovlivňuje obchodování?

Forexové online zpravodajství

Průměrná celní sazba USA na dovoz z EU stoupne po pátečním zneplatnění recipročních cel a po včerejším zvýšení globálního cla z 10 na 15 % o necelý procentní bod, ze zhruba 11 na 12 %. Vítězi zneplatnění jsou Brazílie, Čína či Indie

I přes dnešní navýšení Trumpova globálního cla z 10 na 15 %, uplatňují Spojené státy nejnižší souhrnné clo od loňského „dne osvobození“

Jakému clu nyní bude nově podléhat vývoz z Česka do USA? Průměrné clo na vývoz z EU může klesnout zhruba z 11 na 10, ale i vzrůst z 11 na 15 %, záleží na Trumpovi

Zámořské akcie uzavřely týden růstem

Maďaři zablokují půjčku EU Ukrajině za 2,2 bilionu korun, na které se ovšem ani nepodílejí. Odblokovat ji může Trump – tím, že „odblokuje“ Chorvaty

Denní shrnutí: Nejvyšší soud zastavil Trumpova cla – ale na jak dlouho?

Síť X se odvolala proti pokutě 120 mil. eur od EU za porušení pravidel obsahu

Excalibur dodá členské zemi NATO munici za nižší stovky miliony eur

Trump nyní dostal největší „facku“ druhého funkčního období, Nejvyšší soud USA zneplatnil jeho loňská cla? Čechům by to mohlo dále zdražit hypotéky, zdraží asi ještě více i zlato a stříbro

Zneplatnění Trumpových cel pomáhá koruně, ale může Čechům zdražit hypotéky. Shození cel za stolu škodí dolaru, ale také akciím segmentů zdravotní péče nebo energetiky

Průměrná celní sazba USA na dovoz z EU stoupne po pátečním zneplatnění recipročních cel a po včerejším zvýšení globálního cla z 10 na 15 % o necelý procentní bod, ze zhruba 11 na 12 %. Vítězi zneplatnění jsou Brazílie, Čína či Indie

I přes dnešní navýšení Trumpova globálního cla z 10 na 15 %, uplatňují Spojené státy nejnižší souhrnné clo od loňského „dne osvobození“

Jakému clu nyní bude nově podléhat vývoz z Česka do USA? Průměrné clo na vývoz z EU může klesnout zhruba z 11 na 10, ale i vzrůst z 11 na 15 %, záleží na Trumpovi

Zámořské akcie uzavřely týden růstem

Maďaři zablokují půjčku EU Ukrajině za 2,2 bilionu korun, na které se ovšem ani nepodílejí. Odblokovat ji může Trump – tím, že „odblokuje“ Chorvaty

Denní shrnutí: Nejvyšší soud zastavil Trumpova cla – ale na jak dlouho?

Síť X se odvolala proti pokutě 120 mil. eur od EU za porušení pravidel obsahu

Excalibur dodá členské zemi NATO munici za nižší stovky miliony eur

Trump nyní dostal největší „facku“ druhého funkčního období, Nejvyšší soud USA zneplatnil jeho loňská cla? Čechům by to mohlo dále zdražit hypotéky, zdraží asi ještě více i zlato a stříbro

Zneplatnění Trumpových cel pomáhá koruně, ale může Čechům zdražit hypotéky. Shození cel za stolu škodí dolaru, ale také akciím segmentů zdravotní péče nebo energetiky

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Dolar silnější na většině měnových párů, akcie se mezitím ze včerejší korekce otřepaly

Breaking: Akcie zaznamenali nárast vďaka správam o oneskorení ciel

Německo: Index IFO očekávání v březnu na 87,7 b. při odhadech 87,3 b.

Technická analýza: USDCHF

Vývoz stále výrazně předstihuje dovozy

Wall Street neudržela úvodní optimismus

Evropské futures kontrakty stagnují

Euro své zisky koriguje, ačkoli na dalších trzích pozitivní vývoj pokračuje

Makro: RBA zachovala projekce na rok 2016 beze změny, snížila odhad růstu v roce 2017

Makro: Běžný účet platební bilance ČR byl v říjnu aktivní

Dolar silnější na většině měnových párů, akcie se mezitím ze včerejší korekce otřepaly

Breaking: Akcie zaznamenali nárast vďaka správam o oneskorení ciel

Německo: Index IFO očekávání v březnu na 87,7 b. při odhadech 87,3 b.

Technická analýza: USDCHF

Vývoz stále výrazně předstihuje dovozy

Wall Street neudržela úvodní optimismus

Evropské futures kontrakty stagnují

Euro své zisky koriguje, ačkoli na dalších trzích pozitivní vývoj pokračuje

Makro: RBA zachovala projekce na rok 2016 beze změny, snížila odhad růstu v roce 2017

Makro: Běžný účet platební bilance ČR byl v říjnu aktivní

Blogy uživatelů

Jak na indikátor RSI

Praktická ukázka: Trochu nervozity, ale konec dobrý

Multitimeframe analýza: 20.4.2022 Stříbro

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 15.4.2013

Burzovní almanach: Co nám říká historie v týdnu 2. června – 8. června

INVESTIČNÍ GLOSA: Tesla se oklepává z rozchodu Muska a Trumpa. Prezident se ale může mstít

Přehled zajímavých investičních příležitostí pro 46. týden

Týden na S&P 500: Trhy mají za sebou hodně živý týden, čeká je další zkouška

SIDuv SOK & Donny SOK

Rusko prodává zlato!

Jak na indikátor RSI

Praktická ukázka: Trochu nervozity, ale konec dobrý

Multitimeframe analýza: 20.4.2022 Stříbro

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 15.4.2013

Burzovní almanach: Co nám říká historie v týdnu 2. června – 8. června

INVESTIČNÍ GLOSA: Tesla se oklepává z rozchodu Muska a Trumpa. Prezident se ale může mstít

Přehled zajímavých investičních příležitostí pro 46. týden

Týden na S&P 500: Trhy mají za sebou hodně živý týden, čeká je další zkouška

SIDuv SOK & Donny SOK

Rusko prodává zlato!

Vzdělávací články

Vybírání likvidity: Základní likvidita EQH a EQL (12. díl)

Když bitcoin není jen investice. V tomto státě je kryptoměna oficiálním platidlem

Grafické formace v technické analýze - kompletní průvodce (1. část)

Pokročilé obchodní strategie v Prop Tradingu

Speciální AKCE: Získejte VIP zónu FXstreet.cz zcela ZDARMA od FTMO!

Od Aztéků až k ropné krizi. Příběh mexického pesa začal během koloniální války

Jak obchodovat „Price Action“ (5. díl)

Co jsou Fair Value Gapy a jak je prakticky využít?

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Smart Money Trading: Obchodní pozice velkých hráčů – jak na COT report? (23. díl)

Vybírání likvidity: Základní likvidita EQH a EQL (12. díl)

Když bitcoin není jen investice. V tomto státě je kryptoměna oficiálním platidlem

Grafické formace v technické analýze - kompletní průvodce (1. část)

Pokročilé obchodní strategie v Prop Tradingu

Speciální AKCE: Získejte VIP zónu FXstreet.cz zcela ZDARMA od FTMO!

Od Aztéků až k ropné krizi. Příběh mexického pesa začal během koloniální války

Jak obchodovat „Price Action“ (5. díl)

Co jsou Fair Value Gapy a jak je prakticky využít?

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Smart Money Trading: Obchodní pozice velkých hráčů – jak na COT report? (23. díl)

Tradingové analýzy a zprávy

GBP/USD - Intradenní výhled 18.7.2022

Očekávané události pro tento týden

Forex: Vítězové a poražení 6.4.2021

Dow Jones - Intradenní výhled 14.5.2025

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 17.1.2025

Ruská firma Alrosa opět prodává velké množství diamantů, zvláště do Indie

Nejsilnější a nejslabší měny 13.8.2024

Očekávané události pro tento týden

EUR/JPY - Intradenní výhled 27.1.2023

Komodity: Ceny ropy se vrátily k růstu, Brent se dostal nad 83 dolarů za barel

GBP/USD - Intradenní výhled 18.7.2022

Očekávané události pro tento týden

Forex: Vítězové a poražení 6.4.2021

Dow Jones - Intradenní výhled 14.5.2025

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 17.1.2025

Ruská firma Alrosa opět prodává velké množství diamantů, zvláště do Indie

Nejsilnější a nejslabší měny 13.8.2024

Očekávané události pro tento týden

EUR/JPY - Intradenní výhled 27.1.2023

Komodity: Ceny ropy se vrátily k růstu, Brent se dostal nad 83 dolarů za barel

Témata v diskusním fóru

Analýza S&P 500 a EUR/USD

Forex a hloubka trhu

ČNB, koruna a akcie

Fed, sazby a optimismus

Poslední díl série Expert Trade Idea tohoto roku je tady!

Diskuse k blogům

Multitimeframe analýza: 19.10.2023 SOYBEAN

Index S&P 500 sletěl dolů, panika to ale ještě není

Trading na Revolutu

Tesla představila vlastní autonomní taxi. Je projekt od AI společnosti podhodnocený?

Analýza S&P 500 a EUR/USD

Forex a hloubka trhu

ČNB, koruna a akcie

Fed, sazby a optimismus

Poslední díl série Expert Trade Idea tohoto roku je tady!

Diskuse k blogům

Multitimeframe analýza: 19.10.2023 SOYBEAN

Index S&P 500 sletěl dolů, panika to ale ještě není

Trading na Revolutu

Tesla představila vlastní autonomní taxi. Je projekt od AI společnosti podhodnocený?