Ticker Tape by TradingView

Co můžeme očekávat od výsledků hospodaření americké banky v tomto kvartálu?

Dnes začínají prezentace hospodářských výsledků amerického bankovního sektoru, a to v klíčovém okamžiku, který je nyní kvůli uzavření vlády důležitější než kdy jindy. Vzhledem k nedostatku zveřejněných ekonomických údajů v posledních týdnech se očekává, že analytici využijí této příležitosti a budou se ptát na prognózy a případné indicie týkající se americké ekonomiky. Co můžeme od bank očekávat v tomto čtvrtletí?

Čistá úroková marže

Jedná se o klasický zdroj příjmů bankovních institucí a nejdůležitější položku jejich výkazů zisků a ztrát: banka vydělává na úrocích z úvěrů, které poskytuje (hypotéky, spotřebitelské úvěry, úvěry podnikům), a platí úroky z prostředků, které získává (vklady, dluhy, ostatní závazky). Rozdíl mezi tím, co získá z úročených aktiv, a tím, co zaplatí za své závazky, je čistá úroková marže. Tato položka bývá v komerčních bankách nejstabilnější a často největší.

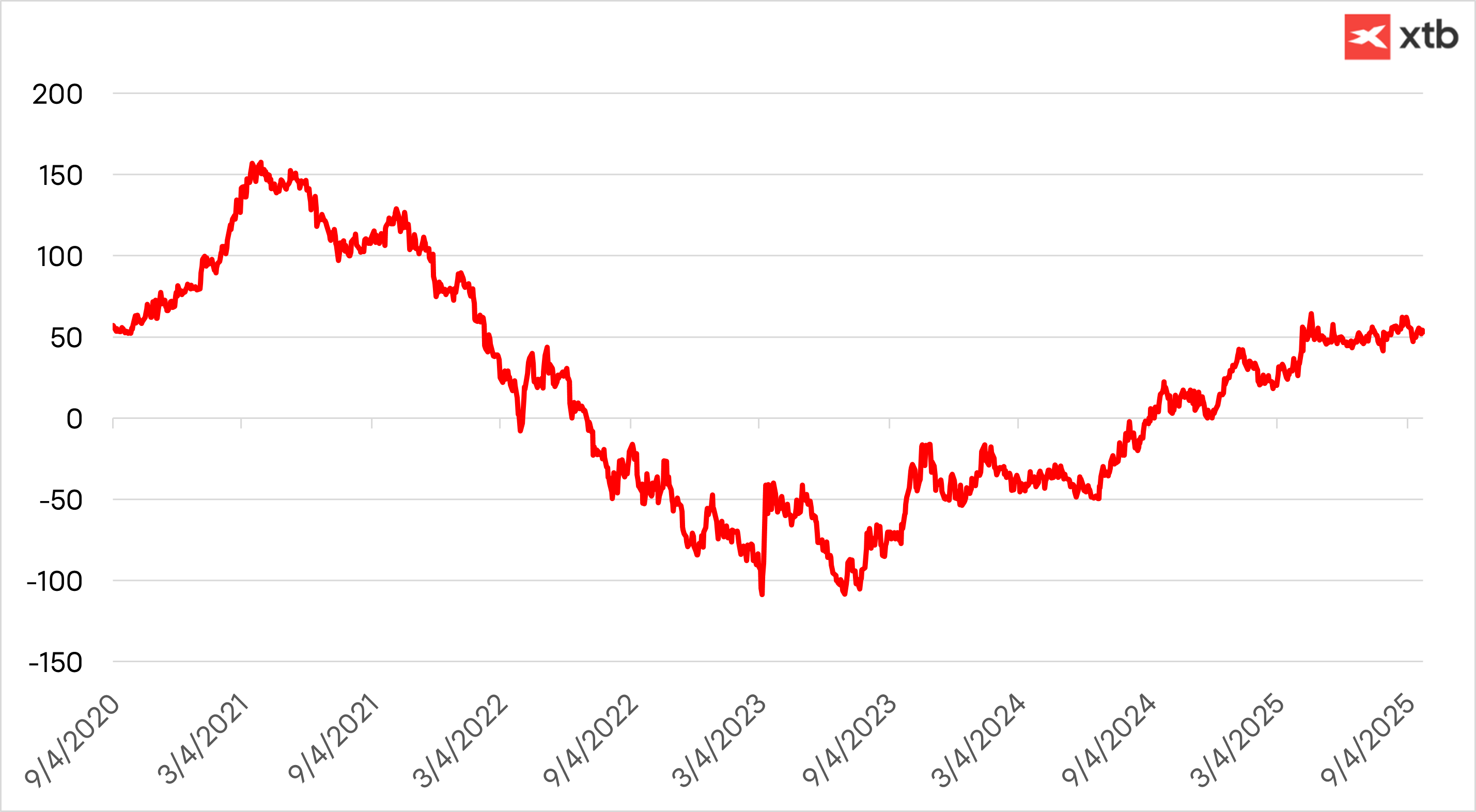

Rozdíl mezi dvouletým a desetiletým výnosem amerických státních dluhopisů. Zdroj: XTB

Při prezentaci výsledků za poslední čtvrtletí vzbudily určité obavy čisté úrokové výnosy, které ve většině případů zaostaly za tržními odhady. Obzvláště znepokojivé byly údaje společnosti Wells Fargo, instituce méně vázané na jiné zdroje příjmů, jako jsou poplatky nebo investiční bankovnictví, a více závislé na tradičních komerčních bankovních aktivitách. Nevylučujeme, že tento trend může pokračovat. Federální rezervní systém již v září loňského roku snížil úrokové sazby o 50 bazických bodů a před několika týdny o dalších 25 bazických bodů, což ponechává menší prostor pro generování vyšších příjmů v této kategorii.

I přesto však americká ekonomika nadále vykazuje odolnost a hospodářský růst i prodeje domů v posledních týdnech překvapily růstem, což dává určitou naději na zlepšení v této oblasti.

Investiční bankovnictví

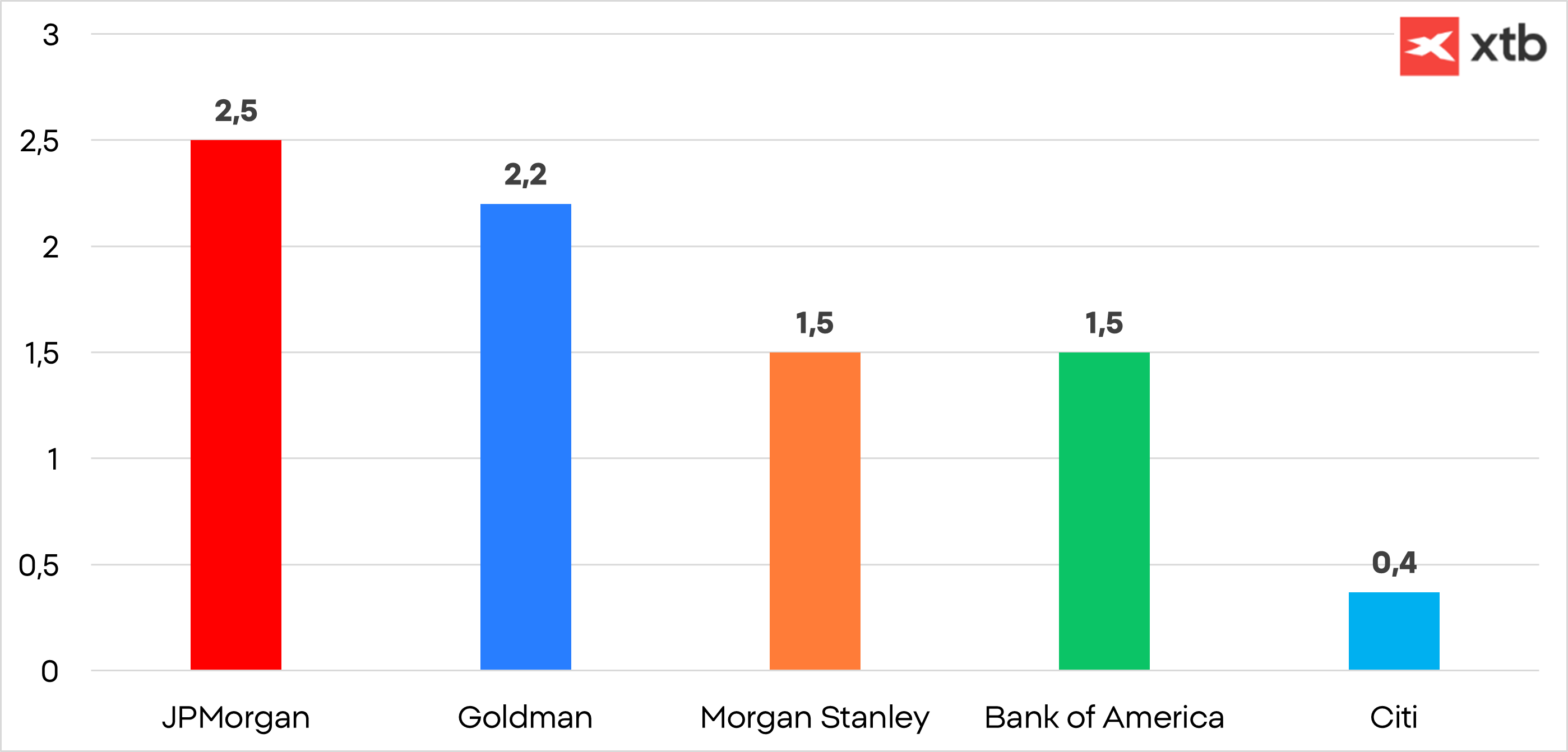

Očekává se, že příjmy divizí investičního bankovnictví největších bank na Wall Street ve třetím čtvrtletí poprvé od roku 2021 překročí hranici 9 miliard USD. Podnikové transakce vykazují za Trumpovy vlády po měsících utlumené aktivity způsobené obchodní válkou známky růstu.

Analytici očekávají, že čtvrtletní výnosy z poradenství a upisování akcií/dluhů, které tento týden oznámily banky JPMorgan, Bank of America, Citigroup, Goldman Sachs a Morgan Stanley, budou činit zhruba 9 miliard USD.

To by představovalo 13% nárůst oproti loňskému roku, přičemž se očekává, že v čele tohoto růstu budou stát banky Goldman Sachs a JPMorgan. Právě tyto dvě společnosti byly v předchozím čtvrtletí největším pozitivním překvapením a překonaly i ty nejoptimističtější odhady. Emise dluhopisů vzrostly o 12 % a poplatky za poradenství v oblasti fúzí a akvizic se zvýšily o 8 %, což v obou případech popřelo očekávání analytiků, kteří předpokládali meziroční pokles. Příjmy z upisování akcií klesly o 6 %, zatímco analytici předpokládali pokles o 29 % Výhled na třetí čtvrtletí odráží rostoucí optimismus na Wall Street, že prudký nárůst nových podnikových akvizic, odkupů s využitím pákového efektu a uvedení akcií na burzu, který se předpovídal po návratu Donalda Trumpa do Bílého domu, se nyní možná naplní...

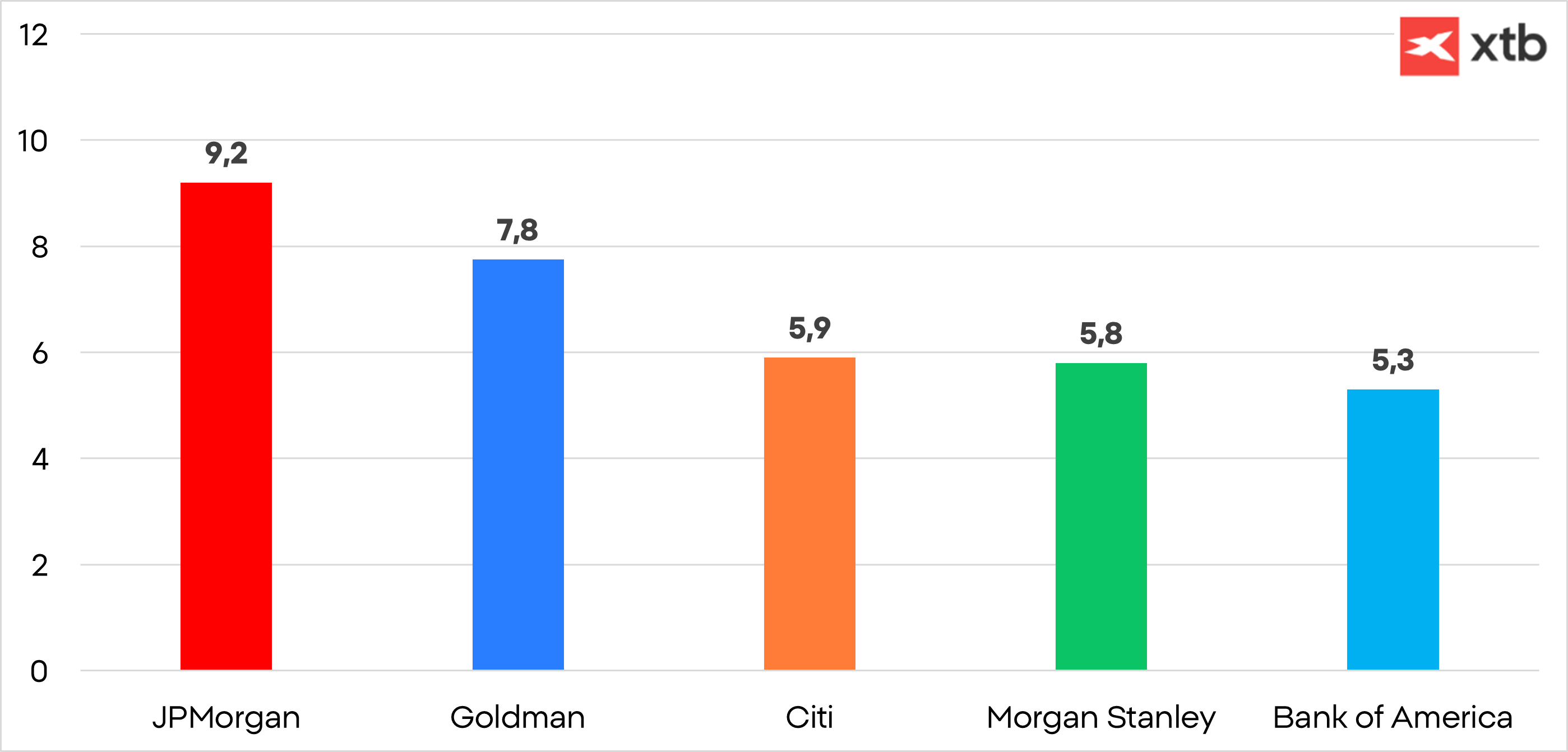

Obchodování

Obchodní divize v posledních letech dosahovaly vyšších než očekávaných výnosů, zejména v posledním čtvrtletí, a to díky vysoké volatilitě trhů v důsledku obchodní politiky Donalda Trumpa Podle prognóz však budou obchodní operace s akciemi a pevnými výnosy v pěti největších bankách zhruba o 8 % vyšší než před rokem a dosáhnou celkové výše zhruba 31 miliard USD.

Zisky z obchodních činností v amerických finančních institucích. Zdroj: XTB

Deregulace

Americké banky se připravují na bezprecedentní uvolnění kapitálových pravidel, které by podle nového výzkumu mohlo uvolnit úvěrovou kapacitu ve výši 2,6 bilionu dolarů.

Snížení kapitálových požadavků posílí dominantní postavení velkých skupin na Wall Street, zvýší jejich schopnost financovat masivní investice do umělé inteligence a datových center a umožní jim vrátit více kapitálu akcionářům prostřednictvím programů zpětného odkupu a dividend.

Pomůže také financovat nové emise amerického vládního dluhu, a to v klíčové době, kdy poptávka ze strany zahraničních kupujících klesla - což je faktor, který byl využit jako páka v probíhajících obchodních jednáních.

Vzhledem ke kombinaci všech těchto faktorů očekáváme pozitivní výsledkovou sezónu, zejména u institucí s větší expozicí vůči investičnímu bankovnictví a obchodním aktivitám.

Jak investovat do tohoto sektoru

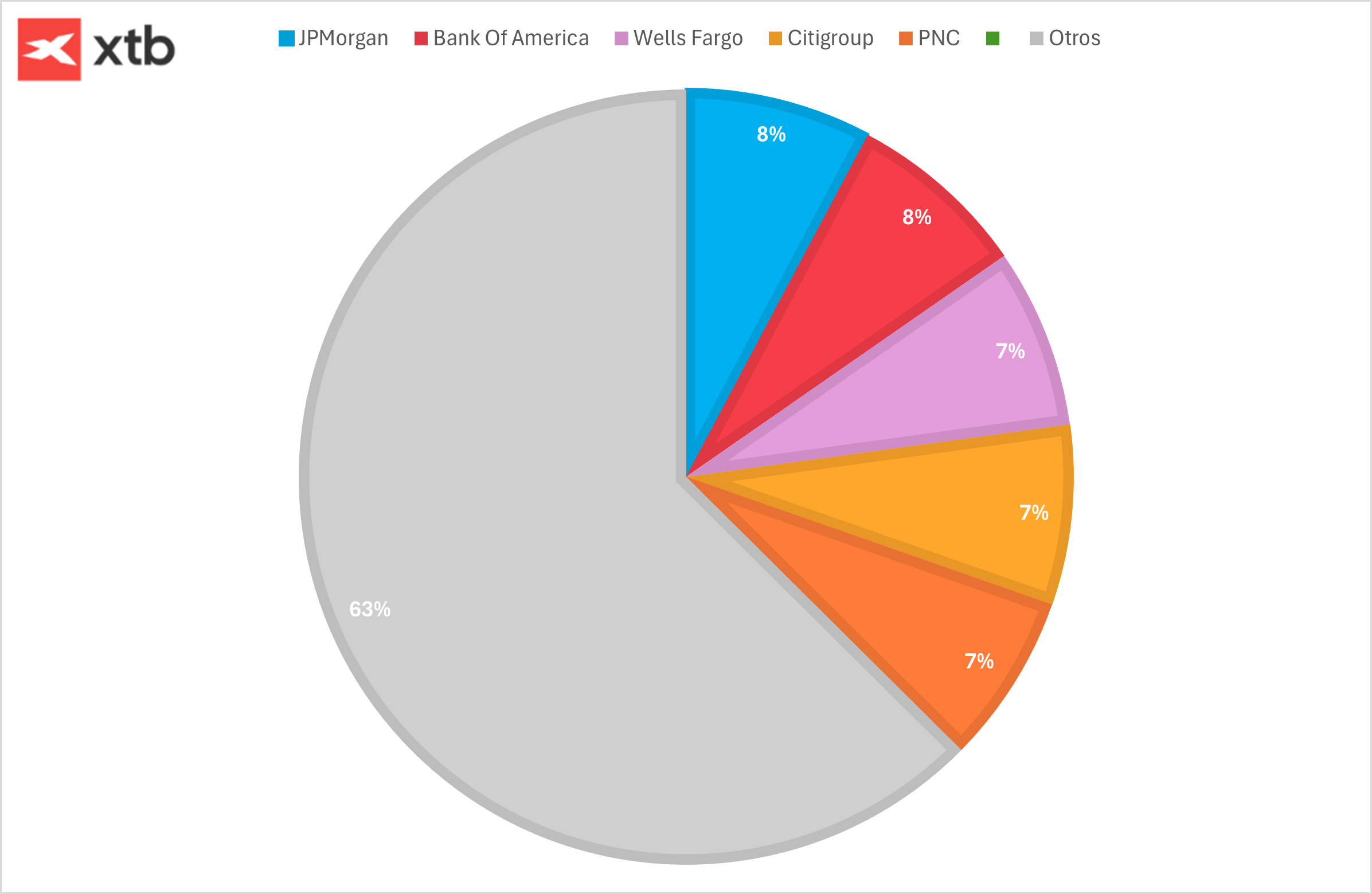

Klienti mohou investovat do jednotlivých akcií, jako jsou výše uvedené, nebo alternativně prostřednictvím ETF, které kopíruje celkovou výkonnost sektoru.

V tomto případě je jednou z možností ETF S&P U.S. Banks (ticker: IUS2.DE), mezi jehož hlavní držitele patří Citigroup, Bank of America, JPMorgan a PNC.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 71 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků. Investování je rizikové. Investujte zodpovědně. Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.

Klíčová slova: ETF | Poptávka | Americká ekonomika | Sazby | Transakce | Ekonomika | Emise | Investice | Investování | MIFID | Marže | Riziko | Ticker | Trend | Výkonnost | Wall Street | Úrokové sazby | Analytici | Banky | Doporučení | USD | Obchodování | JPMorgan | Morgan Stanley | Goldman Sachs | Citigroup | Hospodářský růst | Bank of America | XTB | EU | Optimismus | Výsledky | Investiční bankovnictví | Investovat | Investiční strategie | Banka | Investiční | Investiční doporučení | Jak investovat | Předpověď | Zisky | Čistá úroková marže | Upisování akcií | Komise | Federální rezervní systém | Wells Fargo | Podnikání | Bankovnictví | S&P | Ztráty | Výhled | Poplatky | Výnosy | Očekávání analytiků | Příjmy | Očekávání | MiFID II | Podnikání na kapitálovém trhu | Použití finanční páky | Obchodní operace | Rozdílové smlouvy | Upisování | Finanční situace | Investujte zodpovědně | Vysoké riziko | Financovat | Finanční ztráty | Prognózy | Úroky | Hypotéky | Investujte | Hospodaření | Poradenství | Komunikace | Pokles | Situace | Zlepšení | Americké ekonomiky | Americké banky | Prodeje domů | Páka | Růst | Ekonomiky | Údaje | Spotřebitelské úvěry | Dluhy | CL | Umělé inteligence | JDE | Zdroj příjmů | Společnost XTB | Obchodní divize | Masivní investice | Nařízení | Uvedení akcií | Emise dluhopisů | Riziko ztráty | Příležitosti | Divize | Čisté úrokové výnosy | Úrokové výnosy | Společnosti | Minulá výkonnost | Společnost | Nové emise | TIM | 3М | Instituce | Marketingová komunikace | Komise v přenesené pravomoci | Komise v přenesené pravomoci (EU) | Vklady | Vice | Investice do umělé inteligence | Zdroje příjmů | Prodeje | Více kapitálu | Vlády | 256/2004 | Odpovědnost | PNČ | Směrnice | Investování je rizikové | Zdroj příjmu | Trumpovy vlády | Nařízení Evropského parlamentu | America |

Čtěte více

-

Co může bitcoin čekat v červenci? Trh se tváří pochmurně

Druhý měsíc léta je tradičně považován za příznivé období pro bitcoin. Je docela možné, že se tento vzorec bude opakov... -

Co může dolar příští týden čekat?

Americký dolar v posledních týdnech vykazuje odolnost a celkově napříč trhem posiluje. Nás ale zajímá hlavně jeho "vztah" s eurem a librou. A tady není situace tak jasná, jak bychom doufali. Poptávka po americkém dolaru sice roste, ale nijak rychle – jako by si byl trh svým počínáním permanentně nejistý. Důvody k pochybnostem skutečně může mít, protože měnová politika není o přesném načasování a prognózách. Názorným příkladem je Federální rezervní systém. Trh očekával první snížení sazeb v březnu, ale nakonec k němu nedojde možná ani v červnu. -

Co může euro příští týden čekat?

Nadcházející týden bude pro euro vcelku nezáživný. Za prvé si všimněte, že aktivita trhu je v posledních měsících poměrně slabá. Poslední 2–3 pracovní dny byly jen výjimka, protože zpravodajské pozadí bylo v daných dnech velmi silné a účastníci trhu na to museli takříkajíc "šlápnout". Za druhé, všechny nejzajímavější události tohoto měsíce už proběhly. Viděli jsme tři zasedání centrálních bank a dozvěděli jsme se údaje o inflaci. Za třetí, zpravodajské pozadí v Evropské unii bude v příštích pěti dnech velmi slabé. -

Co můžeme čekat od amerického dolaru po "jestřábím snížení" ze strany Fedu

Zatímco si odborníci z Wall Street lámou hlavu nad tím, jak bude americký dolar reagovat na nadcházející rozhodnutí Fedu o úrokových sazbách, a ECB se zamýšlí nad budoucností evropské inflace, pár EUR/USD se pohybuje sem a tam v úzkém obchodním rozpětí. Obchodníci se zdráhají skočit na špek, protože mají důvod předpokládat, že by rozhodnutí Fedu na konci roku 2024 mohlo posloužit jako odrazový můstek pro celý forexový trh přinejmenším do konce prvního čtvrtletí roku 2025. -

Co můžeme čekat od spolupráce Donalda Trumpa a Jerome Powella?

S návratem Donalda Trumpa do úřadu amerického prezidenta se opět otevírá diskuse o jeho ambiciózní politice zaměřené na podporu růstu americké ekonomiky. Spolu s jeho návratem však vyvstává otázka, jak se jeho plány budou vyvíjet v souvislosti s měnovou politikou Federálního rezervního systému (FED), který je pod vedením Jerome Powella. Pro obchodníky na forexu, stejně jako pro investory a analytiky, bude klíčové pochopit, jak tato kombinace Tumpovy a Powellovy politky ovlivní americký dolar. -

Co můžeme čekat od zasedání ECB?

Hlavní událostí dnešního dne bude beze sporu zasedání Evropské centrální banky (ECB) v 13:45 a následně ti... -

Co můžeme čekat od zasedání ECB? Analýza indexu S&P 500, ropy, NZD/USD

Nejdůležitější událost dnešního dne bude zasedání Evropské centrální banky. Vzhledem k tomu, že ban... -

Co můžeme čekat od zasedání ECB? Analýza ZLATA, ropy, GBP/NZD

Hlavní událostí dnešního dne bude zasedání Evropské centrální banky (ECB) v 13:45. Od ECB se nečeká změna ... -

Co můžeme čekat od zasedání ECB a NFP?

Pozornost investorů se dnes koncentruje na tiskovou konferenci ECB a NFP report z USA v 14:30 (počet nově vytvoře... -

Co můžeme čekat od zítřejšího zasedání Fedu a proč je tak důležité pro finanční trhy?

Dnes v úterý 18. března začíná dvoudenní pravidelné zasedání americké centrální banky (Fed), které vyvrcholí zítra večer. Od února bance šéfuje... -

Co můžeme očekávat od výsledků Meta za Q4 2025? Reklama, umělá inteligence a cena agresivního růstu

Meta Platforms vstupuje do výsledkové sezóny za čtvrté čtvrtletí 2025 jako jedna z nejziskovějších, a přitom nejrychleji rostoucích technologických firem na světě. Po hluboké restrukturalizaci nákladů v předchozích letech a jasném návratu k silnému růstu tržeb se společnost opět dostává do centra pozornosti investorů. Dnešní výsledky prověří, zda Meta dokáže udržet mimořádně vysokou ziskovost při současném prudkém navýšení investic do umělé inteligence. -

Co můžeme očekávat od zasedání Bank of England?

Zasedání Bank of England přinese informaci o rozhodnutích centrální banky. Trh nečeká, že by mělo dojít k výrazným změnám. Veškerá pozornost se zaměří na to, zda BoE nebo guvernér Andrew Bailey osobně naznačí holubičí postoj. O jaké signály by se mohlo jednat? Pokud nějaké budou, poptávka po britské měně může klesnout, což je to, co pro současnou vlnovou analýzu potřebujeme. Proto je důležité pochopit, co můžeme od BoE a trhu očekávat. -

Co můžeme očekávat od zasedání Fedu?

Výsledky čtvrtého zasedání Federálního rezervního systému v roce 2025 budou oznámeny ve středu večer. Někteří analytici tuto událost označili za "bod zlomu", i když si nejsem úplně jistý, co se má změnit. V současnosti závisí poptávka po americkém dolaru z 80 % na vývoji globální obchodní války a z 20 % na dalších rozhodnutích Donalda Trumpa týkajících se globální politiky. Rozhodnutí centrálních bank (byť to může znít překvapivě) nejsou v tuto chvíli příliš důležitá. Trump přesměrovává tok kapitálu a ovlivňuje ekonomiku efektivněji než jakákoli centrální banka. Pokud jde o "dopad", Trump v tuto chvíli zaostává pouze za koronavirem, který v roce 2019 způsobil nejhlubší pokles hospodářského růstu za několik desetiletí. -

Co můžeme příští týden čekat od eura?

Nadcházející týden se jeví jako poměrně nudný, zejména pro euro. V Evropské unii se odehraje relativně málo významných událostí, ale domnívám se, že v tuto chvíli ani nejsou potřeba. V uplynulých dvou týdnech trh překonal bariéru, která mu bránila ve zvýšení poptávky po dolaru. Nejprve vykázala vyšší hodnoty, než trh očekával, celá řada zpráv o americkém trhu práce a nezaměstnanosti, a poté nad očekávání zrychlila také americká inflace. Kombinace těchto zpráv jasně ukázala, že je předčasné snít o snížení sazeb Federálního rezervního systému. Vzhledem k tomu, že trh se dříve při prodeji dolaru řídil vlastním očekáváním brzkého uvolnění politiky Fedu, je situace opačná. Poptávka může vzrůst, protože je nepravděpodobné, že by Fed v příštích měsících snížil sazby. -

Co můžeme příští týden čekat od libry?

Do konce tohoto týdne se britská libra vzpamatovala a obnovila svůj pohyb směrem dolů. Jen připomínám, že kolem 8. března se pravděpodobně začala formovat vlna 3 nebo c, což znamená výrazný pohyb instrumentu směrem dolů. GBP/USD má za sebou přibližně polovinu cesty dolů, nicméně vlna 3 nebo c by mohla nabýt mnohem delší podoby vzhledem k délce vlny 2 nebo b. Proto by libra měla dále klesat, aby nedošlo ke zmatkům ve značení vln. -

Co můžeme příští týden očekávat od amerického dolaru?

Z Ameriky člověk obvykle očekává řadu zajímavých zpráv a událostí. Začíná březen, což znamená, že všechny tři centrální banky budou mít své druhé zasedání roku 2024. Očekávání trhu ohledně úrokových sazeb jsou v současné době poměrně jednotná. Očekává se, že Spojené státy a eurozóna sazby sníží, ale podle projekcí by se tak nemělo stát dříve než v červnu. Proto neočekávám, že by centrální banky v březnu provedly nějaké změny v měnové politice. V každém případě se v nadcházejícím týdnu uskuteční zasedání FOMC. -

Co můžeme příští týden očekávat od dolaru?

Příští týden bude mít hlavní slovo při dodávání zpráv na měnový trh Amerika. Trh se plně soustředí na zprávy týkající se USA, takže tyto zprávy budou mít největší dopad na kurz dolaru, který je součástí měnových párů EUR/USD i GBP/USD. -

Co můžeme příští týden očekávat od dolaru?

Americký dolar se konečně vymanil z optimismu trhu ohledně uvolňování měnové politiky Federálního rezervního systému. Během posledních dvou týdnů se ukázalo, že snižování sazeb začne, až inflace klesne alespoň na 2,5 % meziročně. Vzhledem k tomu, že poslední zpráva o inflaci zrychlila na 3,5 %, snížení sazeb v Americe v nejbližší době neočekávám. -

Co můžeme příští týden očekávat od dolaru?

Americkou měnu čekají náročné časy. Během posledních několika týdnů došlo k výraznému poklesu poptávky po americkém dolaru, a to především kvůli údajům z USA. Všechny nejdůležitější zprávy se ukázaly být slabší, než trh očekával. Proto ani pevný jestřábí postoj Federálního rezervního systému nedokázal americkému dolaru pomoci. Otázkou tedy je, co bude dál? Bude americká měna pokračovat v poklesu a bude současný vlnový vývoj obou instrumentů narušen? -

Co můžeme příští týden očekávat od eura?

V posledních dvou týdnech probíhala na trhu aktivní korekce eura v rámci sestupné vlny 3 neboli C. Podle mého názoru je konečně čas tuto vlnu ukončit. Proto je důležité, abyste pochopili, co přinese nadcházející informační pozadí. Bude pro jednotnou měnu pozitivní, nebo naopak?

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Denní kalendář událostí

V USA výdaje na výstavbu

Členka Fedu Michelle Bowman

Člen Fedu Alberto Musalem

Člen Fedu Jeffrey Schmid

Šéf SNB Martin Schlegel

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

V USA výdaje na výstavbu

Členka Fedu Michelle Bowman

Člen Fedu Alberto Musalem

Člen Fedu Jeffrey Schmid

Šéf SNB Martin Schlegel

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

Tradingové analýzy a zprávy

NZD/USD - Intradenní výhled 27.2.2026

EUR/JPY - Intradenní výhled 27.2.2026

Počet nezaměstnaných v Německu mírně klesl

Bitcoin - Intradenní výhled 27.2.2026

EUR/USD oslabil do klíčové S/R oblasti, vyplatí se nyní nakoupit?

AUD/JPY koriguje a nabízí nákup ve slevě

CAC 40 - Intradenní výhled 27.2.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 27.2.2026

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 27.2.2026

S&P 500 - Intradenní výhled 27.2.2026

NZD/USD - Intradenní výhled 27.2.2026

EUR/JPY - Intradenní výhled 27.2.2026

Počet nezaměstnaných v Německu mírně klesl

Bitcoin - Intradenní výhled 27.2.2026

EUR/USD oslabil do klíčové S/R oblasti, vyplatí se nyní nakoupit?

AUD/JPY koriguje a nabízí nákup ve slevě

CAC 40 - Intradenní výhled 27.2.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 27.2.2026

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 27.2.2026

S&P 500 - Intradenní výhled 27.2.2026

Blogy uživatelů

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Ego jako největší náklad

„FOMO je tvůj největší nepřítel.“ Jak polský trader zvládl prop trading a fundovaný účet

Když mysl hledá jistotu. Psychologie ukotvení v každodenním rozhodování Ψ Marek Horňanský

Payout: Scalpingová stratégia sa vyplatila!

Jak pochopení vlastní osobnosti může pomoci stát se lepším traderem

Moje cesta prop tradingem: Záchrana challenge bude složitá, ale nic není nemožné

Významné historické události hýbající burzou v týdnu 23.–29. února

Tieto programy zmiznú z ponuky!

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Ego jako největší náklad

„FOMO je tvůj největší nepřítel.“ Jak polský trader zvládl prop trading a fundovaný účet

Když mysl hledá jistotu. Psychologie ukotvení v každodenním rozhodování Ψ Marek Horňanský

Payout: Scalpingová stratégia sa vyplatila!

Jak pochopení vlastní osobnosti může pomoci stát se lepším traderem

Moje cesta prop tradingem: Záchrana challenge bude složitá, ale nic není nemožné

Významné historické události hýbající burzou v týdnu 23.–29. února

Tieto programy zmiznú z ponuky!

Forexové online zpravodajství

Duolingo reportovalo výsledky za 4Q, výhled na další období zklamal trh

Meta údajně uzavřela dohodu v hodnotě miliard dolarů o pronájmu AI čipů od Googlu

Dell zveřejnil výsledky za 4Q i výhled nad odhady, zvýšil dividendu a program zpětného odkupu akcií

Německo: Míra nezaměstnanosti v únoru setrvala na 6,3 % v souladu s očekáváním

Frankfurtská burza zahajuje páteční obchodní seanci na zelené nule

CTP: Kepler Cheuvreux snižuje cílovou cenu z 19,3 EUR na 19 EUR se stávajícím doporučením „Hold“

Netflix nehodlá navýšit nabídku na převzetí Warner Bros., otevírá cestu pro Paramount Skydance

Pražská burza v úvodu obchodování posiluje

Nezaměstnanost v Německu je stále stabilní

Nezaměstnanost v Maďarsku stoupla

Duolingo reportovalo výsledky za 4Q, výhled na další období zklamal trh

Meta údajně uzavřela dohodu v hodnotě miliard dolarů o pronájmu AI čipů od Googlu

Dell zveřejnil výsledky za 4Q i výhled nad odhady, zvýšil dividendu a program zpětného odkupu akcií

Německo: Míra nezaměstnanosti v únoru setrvala na 6,3 % v souladu s očekáváním

Frankfurtská burza zahajuje páteční obchodní seanci na zelené nule

CTP: Kepler Cheuvreux snižuje cílovou cenu z 19,3 EUR na 19 EUR se stávajícím doporučením „Hold“

Netflix nehodlá navýšit nabídku na převzetí Warner Bros., otevírá cestu pro Paramount Skydance

Pražská burza v úvodu obchodování posiluje

Nezaměstnanost v Německu je stále stabilní

Nezaměstnanost v Maďarsku stoupla

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Rychlé shrnutí

Akcie na pražské burze v týdnu nepatrně posílily o 0,1 procenta

6 akcií, které je dobré koupit během stagflace

Wendy’s překvapila výsledky

Obchodní signály pro ethereum (ETH/USD) na období 14.–20. srpna 2024: nakupujte (buy) nad 2 670 USD (21 SMA – odraz)

Technická analýza páru EUR/USD na 6. ledna 2023

BREAKING: Ifo sentiment in Germany higher than expected

Další Babišův bolehlav: majitel ostravských hutí je na pokraji krachu, v Británii se mluví o nouzovém znárodnění

Pražská burza rostla

Ranní komentář: Další sada výsledků v čele s Amazonem, americké HDP a pád cen kancelářských budov v SF

Rychlé shrnutí

Akcie na pražské burze v týdnu nepatrně posílily o 0,1 procenta

6 akcií, které je dobré koupit během stagflace

Wendy’s překvapila výsledky

Obchodní signály pro ethereum (ETH/USD) na období 14.–20. srpna 2024: nakupujte (buy) nad 2 670 USD (21 SMA – odraz)

Technická analýza páru EUR/USD na 6. ledna 2023

BREAKING: Ifo sentiment in Germany higher than expected

Další Babišův bolehlav: majitel ostravských hutí je na pokraji krachu, v Británii se mluví o nouzovém znárodnění

Pražská burza rostla

Ranní komentář: Další sada výsledků v čele s Amazonem, americké HDP a pád cen kancelářských budov v SF

Blogy uživatelů

Obchodování s Volatilitou: Jak na ADR a ATR

Akcie Tesla: Burzovní záhada pokračuje i v roce 2026

Elliottovy vlny: Měnový pár NZD/CAD, index S&P 500 a kryptoměna Bitcoin

Měnový pár EUR/GBP: Analýzy více časových rámců (W1-H4 TF)

Má první zkušenost s Fintokei a porovnání s FTMO

Síla dolaru roste: Jaký vliv to má na světové trhy a Vaše investice?

Forex a daně - Co skutečně danit?

Bitcoin Halving 2024 - Čo potrebujete vedieť

ECB odstartovala výprodeje

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Obchodování s Volatilitou: Jak na ADR a ATR

Akcie Tesla: Burzovní záhada pokračuje i v roce 2026

Elliottovy vlny: Měnový pár NZD/CAD, index S&P 500 a kryptoměna Bitcoin

Měnový pár EUR/GBP: Analýzy více časových rámců (W1-H4 TF)

Má první zkušenost s Fintokei a porovnání s FTMO

Síla dolaru roste: Jaký vliv to má na světové trhy a Vaše investice?

Forex a daně - Co skutečně danit?

Bitcoin Halving 2024 - Čo potrebujete vedieť

ECB odstartovala výprodeje

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Vzdělávací články

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Nové přepracované a rozšířené vydání knihy: Začínáme na burze

Ruský rubl – jak nepodcenit politické riziko?

Wolfe Wave: Pomocí tohoto patternu budete obchodovat jako šelma při lovu

Hlavní ekonomické události v roce 2018

Otevřete si dveře k ziskovému tradingu: VIP zóna FXstreet.cz zdarma od FTMO!

Jak fungují prop firmy?

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Intradenní obchodníci IX. (taktiky při zadávání pokynů 1.)

Komodity – kompletní průvodce komoditním trhem

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Nové přepracované a rozšířené vydání knihy: Začínáme na burze

Ruský rubl – jak nepodcenit politické riziko?

Wolfe Wave: Pomocí tohoto patternu budete obchodovat jako šelma při lovu

Hlavní ekonomické události v roce 2018

Otevřete si dveře k ziskovému tradingu: VIP zóna FXstreet.cz zdarma od FTMO!

Jak fungují prop firmy?

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Intradenní obchodníci IX. (taktiky při zadávání pokynů 1.)

Komodity – kompletní průvodce komoditním trhem

Tradingové analýzy a zprávy

GBP/USD - Intradenní výhled 7.4.2022

Zrušení sankcí by USA přineslo projekty za 14 bilionů dolarů, tvrdí Dmitrijev

GBP/USD - Intradenní výhled 2.8.2019

Zlato - Intradenní výhled 27.2.2026

EUR/JPY - Intradenní výhled 27.2.2026

USD/JPY - Intradenní výhled 16.12.2025

Zlato znovu jede vzhůru, je čas nakupovat?

GBP/USD - Intradenní výhled 18.2.2022

Index DAX - Intradenní výhled 30.1.2026

ČNB: Český finanční sektor zůstává silný a zdravý

GBP/USD - Intradenní výhled 7.4.2022

Zrušení sankcí by USA přineslo projekty za 14 bilionů dolarů, tvrdí Dmitrijev

GBP/USD - Intradenní výhled 2.8.2019

Zlato - Intradenní výhled 27.2.2026

EUR/JPY - Intradenní výhled 27.2.2026

USD/JPY - Intradenní výhled 16.12.2025

Zlato znovu jede vzhůru, je čas nakupovat?

GBP/USD - Intradenní výhled 18.2.2022

Index DAX - Intradenní výhled 30.1.2026

ČNB: Český finanční sektor zůstává silný a zdravý

Témata v diskusním fóru

Rychlost reakce stop lossu

Mapa 10/12

Jak fungují prop firmy?

Akcie

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Praktické okénko: Noční volatilita se proměnila v ziskové ráno

Bankovní doporučení

Německo ztrácí své spojence v ECB

FOREX trading

Bojíte se skrytě úspěchu v tradingu?

Rychlost reakce stop lossu

Mapa 10/12

Jak fungují prop firmy?

Akcie

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Praktické okénko: Noční volatilita se proměnila v ziskové ráno

Bankovní doporučení

Německo ztrácí své spojence v ECB

FOREX trading

Bojíte se skrytě úspěchu v tradingu?