Ticker Tape by TradingView

Je už „vyvážené“ portfolio 60 % akcií / 40 % dluhopisů minulostí?

Roky panovala myšlenka, že je vyvážené portfolio věcí minulosti. Nedávný vývoj to však nejspíš změnil.

Z investičního hlediska byl rok 2022 mimořádný. Prudce se propadly jak akcie, tak obligace. To je pro moderního investora opravdu nezvyklá kombinace. Tradiční „vyvážené“ portfolio tvořené ze 60 % akciemi a ze 40 % dluhopisy si tak vedlo nominálně nejhůř, co paměť sahá. Podle článku ve FT dokonce nejhůř minimálně od roku 1871.

Myšlenka portfolia 60/40 vychází z předpokladu, že vás růst odměňuje za akcie ve vašem portfoliu, zatímco jeho dluhopisová část funguje jako diverzifikovaný tlumič propadů, který přináší výnos i při poklesu. V minulých letech totiž byla mezi dluhopisy a akciemi zpravidla negativní korelace. Za posledních 40 let činila výnosnost portfolia 60/40 zhruba 7,5 % ročně a jeho volatilita 8,9 % (oproti tomu volatilita akciového indexu MSCI World byla 15 %). Dá se ale po katastrofálním investičním roce 2022 říct, že by mělo být portfolio 60/40 věcí minulosti?

Návrat v pravou chvíli

V letech 2020 a 2021 nebyly vyhlídky portfolia 60/40 nijak slibné. Úrokové sazby byly celosvětově nízké a akcie byly podle všech měřítek extrémně drahé. Očekávaný výnos dluhopisů (kombinace firemních a vládních obligací) byl jen o něco málo víc než 1 % a akcie vynášely pouhých 3,5 %. Jelikož jsou akciové výnosy převrácenou hodnotou P/E poměru, například výnosy 3,3 % znamenají P/E poměr 30.

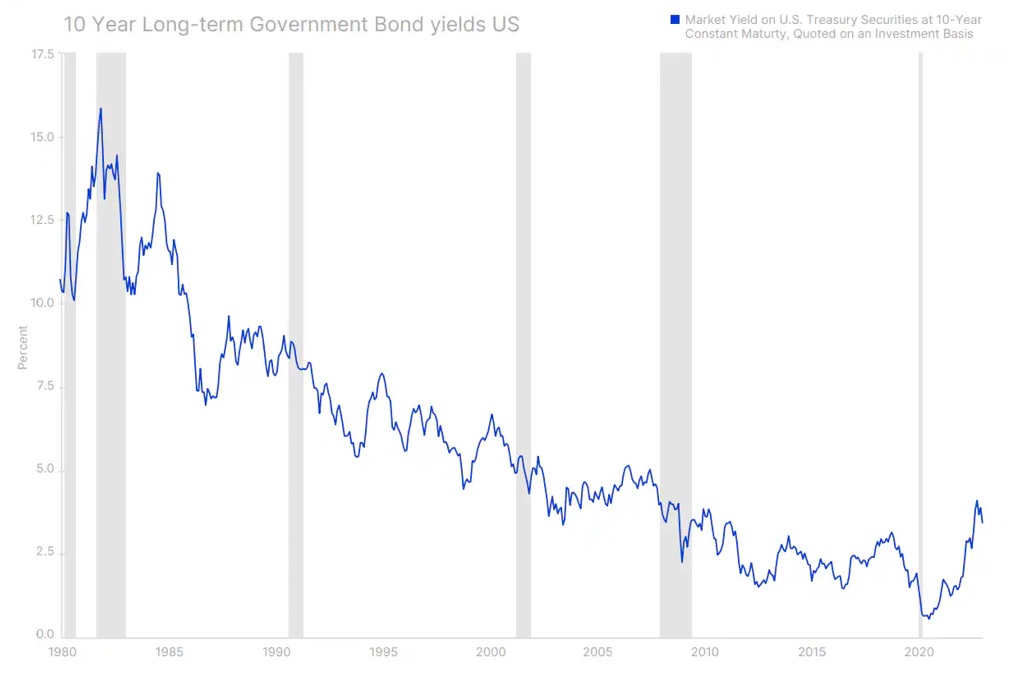

Mnozí analytici varovali před dopady, jaké bude mít na akcie jejich citlivost na úrokové sazby, a upozorňovali, že si akcie mohou udržet svou stávající hodnotu, jen pokud budou úrokové sazby dál klesat (což je těžké, když se světové dluhopisy v ceně bilionů obchodují se zápornými nominálními výnosy). S dalším vzestupem cen akcií se příliš počítat nedalo. Když v roce 2022 vzrostly výnosy z dluhopisů, přišla pro mnoho akciových titulů, které v letech 2020 a 2021 dosáhly obrovských zisků, studená sprcha. A právě tohle, nikoli recesní dynamika, která je obvyklou příčinou, bylo spouštěčem medvědích trhů (a důvodem síly dluhopisového trhu).

Akciové trhy byly prostě po většinu posledních 40 let podporovány klesajícími úrokovými sazbami, a právě kvůli nim hodnota akcií dlouhodobě rostla. V případě krátkodobějších cyklů všem byla mezi akciemi a dluhopisy negativní korelace.

Zdroje: Rada guvernérů Federálního rezervního systému (USA)

Čeká portfolio 60/40 v nejbližší době comeback?

Nelze pochybovat o tom, že se portfolio 60/40 v loňském roce jen těsně vyhnulo smrti. Teď už jsou ale úrokové sazby mnohem vyšší a ceny akcií jsou v zajetí medvědího trhu, a tak to s tradičním portfoliem 60/40 vypadá mnohem slibněji než před dvěma lety. Globální dluhopisový koš vynáší kolem 3,5 % (globální souhrn v USD) a výnosy akcií z indexu MSCI World se v současnosti pohybují kolem 5 %.

Očekávaná návratnost

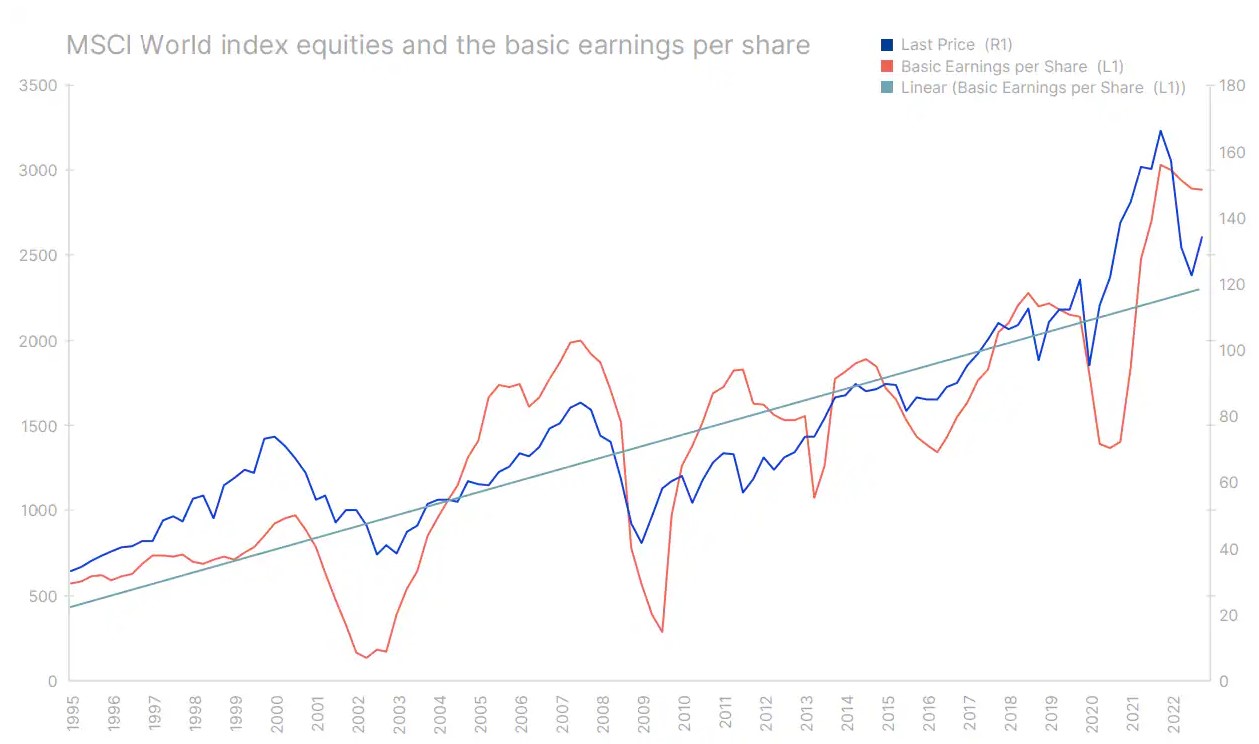

Jaká návratnost se tedy očekává od portfolia, které kombinuje akcie a dluhopisy v poměru 60:40? V případě dluhopisů lze jako očekávanou výnosnost použít prostě jejich současný výnos. V případě akcií můžeme vyjít z předpokladu historické průměrné míry růstu EPS, která u indexu MSCI World činí zhruba 6 %. Součástí očekávané výnosnosti jsou i dividendy, které v posledních letech před pandemií dosahovaly asi 2,5 %.

Je zcela nezbytné si uvědomit, že očekávaná návratnost není garantovaná a před investováním je třeba pečlivě zvážit hned několik faktorů:

· Bude inflace nadále klesat? Vývoj inflace se promítne do úrokových sazeb, které se asi budou muset stabilizovat a dokonce klesnout, aby bylo letos dosaženo atraktivní návratnosti. Trh v současnosti počítá s tím, že ze strany Fedu ještě dvakrát dojde ke zvýšení sazeb o 0,25 %, pak nastane období klidu a výnosy termínovaných obchodů příští rok klesnou. Vzhledem k nedořešeným hlubším problémům se ale tento pozitivní scénář patrně nenaplní. K problémům s inflačním účinkem patří mimo jiné deglobalizace, zelená transformace a zanedbané investice do reálné ekonomiky, například do infrastruktury a těžby komodit. Inflace nejspíš neklesne na 2,25 %, jak teď očekávají trhy, ale jen někam ke 3 až 4 %. V důsledku toho bude déle trvat, než dojde k výraznějšímu poklesu úrokových sazeb.

Zdroj: Federální rezervní banka v St. Louis

· Jak realistická jsou očekávání ohledně růstu EPS? Tato očekávání se sice v posledních měsících poněkud snížila, ale zůstávají i nadále pozitivní. Otázkou je, zda si firmy vzhledem k inflaci a slabšímu hospodářskému růstu dokážou udržet své marže, a tedy i zisky. Opravdová recese v USA a v Evropě by totiž EPS rozhodně neprospěla. Podle našeho názoru je však pravděpodobnost recese ve Spojených státech nízká. Velice silný trh práce a finanční zdraví amerického spotřebitele mohou americkou ekonomiku letos udržet v nad očekávání dobrém stavu.

· Tradiční negativní korelace mezi akciemi a dluhopisy se může změnit v korelaci volnější (nebo dokonce pozitivní). Negativní korelace znamená, že když jde jedna třída aktiv nahoru, druhá jde dolů. V případě pozitivní korelace se obě třídy aktiv pohybují stejným směrem. Pozitivní korelace by tedy znamenala, že by ta část portfolia, která je tvořená dluhopisy, ztratila svůj tlumicí účinek. A to má dopady nejen na konečnou návratnost, ale hlavně na její volatilitu. V případě pozitivní korelace by se tedy volatilita portfolia 60/40 zvýšila.

Vytvoření portfolia 60/40

Kvůli ploché (či inverzní) výnosové křivce je možné dluhopisovou část portfolia částečně naplnit krátkodobými obligacemi. Když například použijete krátkodobý americký vládní dluhopis, který vynáší víc než 4 %, utlumíte tím citlivost portfolia na úrokové sazby. Chcete-li o něco zvýšit potenciální návratnost, můžete část portfolia investovat také do firemních dluhopisů, které mají výnos kolem 5 %. U akciové části je možná dosáhnout značné diverzifikace s pomocí indexu MSCI World. Tuto část je samozřejmě možné naplnit i pomocí konkrétnějšího výběru v rámci různých globálních sektorů. Výzkum dokládá, že v inflačním prostředí zvyšuje výnosnost, když se rozhodnete pro „reálná aktiva“, jako například nemovitosti, infrastrukturu či komodity.

Závěr

Navzdory katastrofálnímu loňskému roku ještě portfolio 60/40 není odepsané. Očekávané výnosy akcií i obligací se totiž výrazně zlepšily. Akcie nejsou tak drahé jako před dvěma lety a dluhopisy se vrací přinejmenším ke kladným nominálním výnosům (a pokud bude inflace letos dál klesat, možná i ke kladným výnosům reálným). Určujícími faktory jsou samozřejmě i nadále růst firemních výnosů a úroková politika centrální banky. Předpokládáme, že opětovné otevření čínské ekonomiky pomůže zvýšit ziskovost firem po celém světě. Spojené státy podle nás nečeká recese, nebo pokud ano, tak jen velice mírná. Navíc se inflace ustálí na úrovni o něco vyšší, než je současný konsenzus, což se promítne do mírného zvýšení úrokových sazeb oproti očekávání.

Autor: Peter Siks, investiční školitel Saxo Bank

Klíčová slova: Korelace | Inflace | USA | Dividendy | Recese | Politika | Akciové trhy | Sazby | Akcie | Aktiva | Centrální banky | Diverzifikace | Dluhopis | Investice | Komodity | Koš | Marže | Obligace | P/E | Portfolio | Volatilita | Výnos | Výnosnost | Úrokové sazby | Analytici | Banky | USD | Dluhopisy | Saxo Bank | Pravděpodobnost | Investovat | Ceny akcií | EPS | Banka | Hodnota akcií | Investiční | Nemovitosti | Portfolia | Trh | Výnosy z dluhopisů | Vývoj inflace | Zisky | ROCE | Spojené státy | MSCI | CI Komodity | Firmy | Zvýšení úrokových sazeb | Výnosy | Konsenzus | Očekávání | Akciové výnosy | Saxo | Silný trh | Zvýšení sazeb | Výnos dluhopisů | Recese v USA | Pravděpodobnost recese | Trh práce | Myšlenka | Reálné ekonomiky | Vyhlídky | Federální rezervní banka | FT | Ziskovost | Návratnost | Trhy | Recese ve Spojených státech | Vývoj | Třída aktiv | Spotřebitelé | Negativní korelace | Růst | Ekonomiky | Práce | MSCI World | Politika centrální banky | Akcie a dluhopisy | JDE | Ceny | Deglobalizace | P/E poměr | Očekávané výnosy | Finanční zdraví | Zvýšit ziskovost | Vyvážené portfolio | Rada guvernérů | Pozitivní korelace | ANO | TIM | 3М | St. Louis | Peter Siks |

Čtěte více

-

Je to oficiální: Rusko je po 104 letech v bankrotu vůči zahraničí. Poškození věřitelé Ruska se chtějí „zahojit“ ze zmrazeného majetku ruských oligarchů nebo ze zmrazených peněz ruské centrální banky

Světově významná ratingová agentura Moody’s v noci na dnešek středoevropského času potvrdila, že Rusko se ocitlo v platební neschopnosti – tedy v bankrotu – vůči svým zahraničním věřitelům. Rusko se v platební neschopnosti ocitlo už včera, ta však nebyla oficiálně vyhlášena. Nyní ji tedy oficiálně vyhlásila právě zmíněná ratingová agentura Moody’s. -

Je toto konec kryptoměnového bullrunu nebo bude býčí období pokračovat?

Odmítnutí odpovědnosti: Investice s sebou nesou rizika. Hodnota vašich investic se může zvýšit nebo snížit. Váš kapitál je ohrožen. -

Je to tu, Trump podepsal vysoká cla, Amerika se vrací do 40. let minulého století, lze čekat rychlou odvetu Kanady, Mexika i Číny. Čechům zdraží pohonné hmoty i dovolené

Americký prezident Donald Trump dnes v souladu s očekáváním rozhodl uvalit plošná cla na tři suverénně největší importéry do USA, tedy Mexiko, Čínu a Kanadu. Na dovoz z Mexika a Kanady budou Spojené státy uplatňovat 25procentní clo, na dovoz z Číny pak clo desetiprocentní. Výjimku mají pouze energetické suroviny dovážené z Kanady, zejména tamní ropa, na níž se bude nově vztahovat clo desetiprocentní. -

Je trh se zlatem překoupený?

Ceny zlata by mohly tento týden stoupat, protože mezi retailovými investory, kteří se chtějí ochránit před velkou bankovní krizí podobnou té z roku 2008, sílí býčí sentiment. Analytici z Wall Street nicméně zaujímají v krátkodobém horizontu konzervativnější postoj. -

Je umělá inteligence novou kryptoměnou?

Horečka kolem umělé inteligence udělala z této technologie miláčka, protože kapitál proudí do firem zabývajících se umělou inteligencí, což posouvá kryptoměny dále do země nikoho, protože o bývalého favorita spekulativního prostředí se nyní zajímá méně lidí. Navzdory kontrastnímu stupni současného uznání existují mezi umělou inteligencí a kryptoměnami nápadné podobnosti. Mají-li se tyto podobnosti naplno projevit, pak umělá inteligence nebude ušetřena bublin. -

Je uránový sektor pripravený na rast v roku 2022?

Akcie spoločností, ktoré ťažia urán vrátane jedného z najväčších producentov Cameco (CCJ.US) rastú. Ostatní producenti uránu ako Uranium Energy Corp (UEC.US), NexGen (NXE.US) alebo Denison Mines (DNN.US) sa tiež posunuli vyššie. Podiely najväčšieho svetového producenta uránovej rudy Kazatomprom (KAZ.UK) v Kazachstane klesajú v dôsledku geopolitických rizikových faktorov takmer o 4 %. -

Je USD omezen makroekonomickými statistikami a geopolitikou?

Americká měna opět manévruje mezi negativními americkými makroekonomickými daty a geopolitickým napětím. Tentokrát se USD snaží těžit ze současné situace. Udržet si dominantní postavení je kvůli řadě nepříznivých faktorů pro americký dolar stále obtížnějším úkolem. -

Je už korekce za námi?

Komodity jsou připraveny na oživení. "Rok kovu" posiluje zlato a stříbro, měď čeká na snížení sazeb. Obiloviny se mohou zotavit, zemní plyn se stabilizuje. Zlato cílí na 2 300 až 2 500 USD/oz, průlom mědi by mohl znamenat růst. -

Je už Turecko z nejhoršího?

Znehodnocení turecké liry by mělo tamější ekonomice pomoci růstem exportu a zvýšeným přílivem turistů. Jaká je realita a jaké jsou vyhlídky Turecka? -

Je už v soutěži XTB Trading Cup jasné, kdo vyhraje?

Soutěž XTB Trading Cup začala teprve 5. října a my už možná známe vítěze. Na prvním místě se od minulého týdne drží soutěžící ze Španělska s přezdívkou pepin22. Na předních příčkách jsou spolu s ním další dva obchodníci, s přezdívkami tomasz a kris, kteří od minulého týdne zaznamenali také velmi zajímavé zhodnocení. Hlavní cenu nakonec vyhraje pouze jeden. Stále je ale ještě dost času, abyste se majitelem nového vozu stali třeba právě Vy. -

Je válka u konce, anebo ne?

V úterý ráno Donald Trump oznámil, že válka mezi Íránem a Izraelem skončila. Přitom však nezmínil roli Spojených států v konfliktu ani v příměří, přestože to byl právě on, kdo v sobotu nařídil údery na tři jaderná zařízení v Íránu. Následně americký prezident prohlásil, že zařízení byla zcela zničena, a tvrdil, že Írán byl denuklearizován. Podle Trumpa Teherán už nepředstavuje "jadernou hrozbu" pro svět. -

Je vaše portfolio připravené na online budoucnost?

COVID-19 podpoří online ekonomiku a urychlí digitalizaci, čímž dále posílí trend posledních více než desítky let. Podle našeho názoru by měli investoři tohoto trendu využít, a tak v této aktuální zprávě z akciových trhů přinášíme obsáhlý seznam firem, kterým tento trend prospívá a kde se mohou inspirovat. Seznam je řazen podle jednotlivých kategorií, aby bylo pro investora jednodušší vybrat si právě ty oblasti digitalizace, o které má zájem. -

Je vhodné teď nakoupit akcie Microsoftu?

Microsoft (MSFT), softwarový gigant, si vysloužil pochvalu za úspěšný přechod od stolních počítačů ke cloud computingu, díky čemuž stouply akcie. -

Jev La Nina způsobuje slábnutí úrody

Klimatický jev La Nina rozkolísal světové trhy s potravinami. Už nyní se projevuje v částech Brazílie, jakožto největší světový vývozce sóji. -

Je výstavba diaľnic „obedom zadarmo“?

Podľa politických komentátorov a rôznych prieskumov boli hlavnými dôvodmi, prečo Briti hlasovali za BrExit migrácia a väčšia suverenita. Množstvo ekonómov to však tak nevidí, príčinu vidia v slabom vývoji ekonomiky, kvôli ktorému dali „frustrovaní“ Briti protestný hlas. A to im umožňuje vytiahnuť svoje ideológie, v ktorých je vinník stále ten istý. Podľa market-monetaristov je to centrálna banka, ktorá slabo stimulovala ekonomiku. Podľa anarcho-liberálnych rakúšanov zase neslobodná EÚ, ktorá krajine odčerpáva rast. A podľa hard-core keynesiánov nedostatočné fiškálne stimuly, ktoré neprišli ani v čase minimálnych úrokových sadzieb, kedy o nich môžeme hovoriť ako o „obede zadarmo“. -

Je vzestup DAX30 pouze technickou reakcí nebo je v tom něco víc?

S rostoucími známkami toho, že Joe Biden zvítězil v amerických prezidentských volbách (zvažujeme skutečnost, že hrozba právních kroků ze strany Trumpovy administrativy zde může oddálit konečné rozhodnutí), akcie a tedy i německá DAX30 viděla překvapivou sílu do posledního týdenního závěru. -

Je XTZ [Tezos] připraven využít silný růst během příštího vzestupu?

Blockchain Tezos se v posledních několika měsících těší robustnímu růstu v oblasti adopce sítí a transakcí. Většina tohoto růstu je z NFT trhu a poukazuje na jeden z důvodů, proč se XTZ pravděpodobně dostane do seznamu nejlépe vydělávajících v příštím býčím běhu. -

Je zažehnána obchodní válka mezi Čínou a USA?

Čína a USA jednají a podle vyjádření americké strany zaznamenaly “smysluplné pokroky”. Obchodní válka se p... -

Je zlato nad 1800 USD bublina? Napoví struktura poptávky a nabídky i predikce analytiků

Spotová cena zlata znovu přesvědčivě odskočila úrovni 1800 dolarů za trojskou unci, ruku v ruce se stříbrem a dalšími drahými i průmyslovými kovy. Světová rada pro zlato ukázala čísla, podle kterých se významně mění poptávka po nejcennějším kovu a ve druhém čtvrtletí roku 2011 významně klesla. Wells Fargo (23,96 USD, -3,70%) ve shodnou chvíli označuje trh za překoupený. Nafoukla se bublina? -

Je zlato opravdu sázka na jistotu?

Zlato, bezpečné vládní dluhopisy a některé měny, například americký dolar. Ty všechny jsou často vnímány jako bezpečná volba pro období recese. V tuto dobu je totiž zachování kapitálu najednou důležitější než jeho zhodnocování.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

Denní kalendář událostí

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

Tradingové analýzy a zprávy

EU musí podle von der Leyenové odstranit překážky, aby byla opravdovou mocností

Forex: Dolar mírně posiluje vůči euru po příznivých údajích o trhu práce v USA

Komodity: Ropa kvůli napětí mezi USA a Íránem a vyšší poptávce přidává kolem dvou procent

Pražská burza oslabila, neposílila dnes žádná z hlavních emisí

Forex: Koruna dnes zůstala k euru téměř beze změny, k dolaru oslabila o sedm haléřů

Intradenní Price Action patterny na AUD/USD 11.2.2026

Summit EU bude řešit konkurenceschopnost Evropské unie

Forex sentiment 11.2.2026

Swingové obchodování USD/JPY 11.2.2026

Swingové obchodování GBP/USD 11.2.2026

EU musí podle von der Leyenové odstranit překážky, aby byla opravdovou mocností

Forex: Dolar mírně posiluje vůči euru po příznivých údajích o trhu práce v USA

Komodity: Ropa kvůli napětí mezi USA a Íránem a vyšší poptávce přidává kolem dvou procent

Pražská burza oslabila, neposílila dnes žádná z hlavních emisí

Forex: Koruna dnes zůstala k euru téměř beze změny, k dolaru oslabila o sedm haléřů

Intradenní Price Action patterny na AUD/USD 11.2.2026

Summit EU bude řešit konkurenceschopnost Evropské unie

Forex sentiment 11.2.2026

Swingové obchodování USD/JPY 11.2.2026

Swingové obchodování GBP/USD 11.2.2026

Blogy uživatelů

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Malé drobnosti, které posouvají trading na vyšší úroveň, 3. část

Největší chyba není ztráta. Největší chyba je malý zisk

Praktická ukázka: Konečně jen jeden obchod

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Malé drobnosti, které posouvají trading na vyšší úroveň, 3. část

Největší chyba není ztráta. Největší chyba je malý zisk

Praktická ukázka: Konečně jen jeden obchod

Forexové online zpravodajství

Denní shrnutí – Silná zpráva NFP může oddálit snížení sazeb Fedu

Frankfurtská burza uzavřela středeční obchodování poklesem

Index Dow Jones se drží v červených úrovních

T-Mobile US zveřejnil výsledky za 4Q, intenzivní konkurenční válka pokračuje

Trh práce není slabý, jeho vývoj naopak oddaluje snižování sazeb Fedu

Sektorový Insider

Bitcoin klesl pod 67 000 USD, sentiment na rizikových trzích slábne

Akcie Mattelu propadly téměř o 25 %, slabý výhled znejistil investory

Palo Alto přebírá CyberArk. Nový lídr v kybernetické bezpečnosti!

USA: Zásoby surové ropy podle EIA k 6. únoru vzrostly o 8530 tis. barelů

Denní shrnutí – Silná zpráva NFP může oddálit snížení sazeb Fedu

Frankfurtská burza uzavřela středeční obchodování poklesem

Index Dow Jones se drží v červených úrovních

T-Mobile US zveřejnil výsledky za 4Q, intenzivní konkurenční válka pokračuje

Trh práce není slabý, jeho vývoj naopak oddaluje snižování sazeb Fedu

Sektorový Insider

Bitcoin klesl pod 67 000 USD, sentiment na rizikových trzích slábne

Akcie Mattelu propadly téměř o 25 %, slabý výhled znejistil investory

Palo Alto přebírá CyberArk. Nový lídr v kybernetické bezpečnosti!

USA: Zásoby surové ropy podle EIA k 6. únoru vzrostly o 8530 tis. barelů

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Burza na kladné nule

Pochybnosti o inflaci USA nadále ovlivňují kurz dolaru

FX obedná sumarizácia

📈 Indexy před zveřejněním NFP rostou.

Palantir posiluje partnerství s HD Hyundai: strategická expanze AI technologií

Dočká se Twitter či Netflix akvizice jinou společností?

Růst AUD/USD se zastavil uprostřed mírových rozhovorů v Turecku a lockdownu v Šanghaji

Koruna se po ranním oslabení zastavila, eurodolar naopak míří dolů celý den

Zemřel první z „hlavních ekonomů“

Forex: Růst německých cen výrobců opět předčil očekávání

Burza na kladné nule

Pochybnosti o inflaci USA nadále ovlivňují kurz dolaru

FX obedná sumarizácia

📈 Indexy před zveřejněním NFP rostou.

Palantir posiluje partnerství s HD Hyundai: strategická expanze AI technologií

Dočká se Twitter či Netflix akvizice jinou společností?

Růst AUD/USD se zastavil uprostřed mírových rozhovorů v Turecku a lockdownu v Šanghaji

Koruna se po ranním oslabení zastavila, eurodolar naopak míří dolů celý den

Zemřel první z „hlavních ekonomů“

Forex: Růst německých cen výrobců opět předčil očekávání

Blogy uživatelů

Výběr z nedělní přípravy: USD/CAD, GBP/JPY a NZD/CAD

Souboj titánů: Google vs Microsoft! | Investiční Memento #55

Jste trader a držíte obchody přes víkend? Tak pozor na tyhle rizika

Technická analýza měnových párů USD/CAD, EUR/AUD a AUD/CAD

Fibonacci trading: Obchodní nastavení

Akciové indexy signalizujú ďalšie pokračovanie v downtrende

Výběr z nedělní přípravy: fundament, index S&P 500, AUD/USD a USD/JPY

Analytická paralýza: Překážka mnoha traderů, naučte se ji překonat

Backtesty vs. realita

Stejné chyby, stejné známky

Výběr z nedělní přípravy: USD/CAD, GBP/JPY a NZD/CAD

Souboj titánů: Google vs Microsoft! | Investiční Memento #55

Jste trader a držíte obchody přes víkend? Tak pozor na tyhle rizika

Technická analýza měnových párů USD/CAD, EUR/AUD a AUD/CAD

Fibonacci trading: Obchodní nastavení

Akciové indexy signalizujú ďalšie pokračovanie v downtrende

Výběr z nedělní přípravy: fundament, index S&P 500, AUD/USD a USD/JPY

Analytická paralýza: Překážka mnoha traderů, naučte se ji překonat

Backtesty vs. realita

Stejné chyby, stejné známky

Vzdělávací články

Co jsou Fair Value Gapy a jak je prakticky využít?

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Co je úkolem tradera?

Order Book: Kniha objednávek – proč existuje a jak ji využít? (24. díl)

Jak se zbavit stresu při tradingu?

Co jsou to vlastně měnové války

Šílený rok 2020: analytické shrnutí

Vedle má rijál cenu zlata, tenhle patří mezi nejslabší měny světa. Tiskne se v Jemenu

Novoroční tradingová inspirace - 3 nejúspěšnější obchody traderů Fintokei

Jak obchodují bankovní tradeři

Co jsou Fair Value Gapy a jak je prakticky využít?

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Co je úkolem tradera?

Order Book: Kniha objednávek – proč existuje a jak ji využít? (24. díl)

Jak se zbavit stresu při tradingu?

Co jsou to vlastně měnové války

Šílený rok 2020: analytické shrnutí

Vedle má rijál cenu zlata, tenhle patří mezi nejslabší měny světa. Tiskne se v Jemenu

Novoroční tradingová inspirace - 3 nejúspěšnější obchody traderů Fintokei

Jak obchodují bankovní tradeři

Tradingové analýzy a zprávy

Zlato - Intradenní výhled 20.10.2025

Zlato - Intradenní výhled 12.10.2016

Zlato - Intradenní výhled 18.12.2020

Předseda Národní rozpočtové rady: Zestátnění ČEZ je drahý nesmysl

Zlato - Intradenní výhled 12.10.2017

Zlato - Intradenní výhled 22.12.2016

Forex trading - týdenní přehled a komentář

Zlato - Intradenní výhled 19.11.2019

Zlato - Intradenní výhled 22.10.2018

USD/CHF - Intradenní výhled 21.12.2018

Zlato - Intradenní výhled 20.10.2025

Zlato - Intradenní výhled 12.10.2016

Zlato - Intradenní výhled 18.12.2020

Předseda Národní rozpočtové rady: Zestátnění ČEZ je drahý nesmysl

Zlato - Intradenní výhled 12.10.2017

Zlato - Intradenní výhled 22.12.2016

Forex trading - týdenní přehled a komentář

Zlato - Intradenní výhled 19.11.2019

Zlato - Intradenní výhled 22.10.2018

USD/CHF - Intradenní výhled 21.12.2018

Témata v diskusním fóru

Admiral Markets

Goldenburg Group ltd.

Zlato - výhledy

Zdeněk Zaňka z Trhy.cz - je to podvod

Jak ovlivní prezidentské volby v Polsku cenu zlotého a domácích akcií?

seif.finance zkušenosti?

X-Trade Brokers (XTB)

Range bar system

Má první zkušenost s Fintokei a porovnání s FTMO

Falcon Broker - recenze, poplatky a hodnocení

Admiral Markets

Goldenburg Group ltd.

Zlato - výhledy

Zdeněk Zaňka z Trhy.cz - je to podvod

Jak ovlivní prezidentské volby v Polsku cenu zlotého a domácích akcií?

seif.finance zkušenosti?

X-Trade Brokers (XTB)

Range bar system

Má první zkušenost s Fintokei a porovnání s FTMO

Falcon Broker - recenze, poplatky a hodnocení