Ticker Tape by TradingView

Fidelity International: Jak být biodiverzifikovaný

Lepší pozdě než vůbec, svět se probouzí s naléhavou hrozbou pro biodiverzitu a přírodní kapitál. Investoři hrají klíčovou roli v boji za zachování životně důležitých ekosystémů a mohou se tak chopit obrovské příležitosti.

Probudí vás zvuk těžké techniky ničící vaši zahradu. Muži, kteří ji obsluhují, nevědí, ani je nezajímá, že zasahují do vašeho domova. Víte, že jim v tom nemůžete nijak zabránit, a tak zamíříte do kuchyně připravit snídani a prodíráte se překážkovou dráhou z kelímků od kávy a plastových lahví, které vám cizí lidé vysypali na chodbu. Po zralé úvaze se rozhodnete snídani vynechat. Poslední vlna veder přetížila vaši ledničku; mléko zkyslo.

S touto noční můrou se potýkají zvířata ve volné přírodě, protože lidská činnost klade na přírodu neudržitelné nároky. Složité interakce mezi přírodním kapitálem (voda, půda, vzduch, lesy a oceány, na nichž jsou živé bytosti závislé) a biodiversitou (hojnost a rozmanitost druhů, genomů a ekosystémů) znamenají, že to, jak ovlivňujeme jiné bytosti, může nakonec poškodit i naše vlastní prostředí.

Vezměme si například lov velryb. Snižování počtu velryb narušuje jeden z největších přírodních procesů zachycování emisí uhlíku. Průměrná velryba absorbuje za svůj život přibližně 33 tun oxidu uhličitého. Když ji necháme přirozeně uhynout, klesne na mořské dno a bude tyto emise zachycovat po staletí. Velrybí trus také živí fytoplankton, který zachycuje odhadem 40 % emisí oxidu uhličitého. Méně velryb tedy znamená teplejší planetu.

Biologická rozmanitost podporuje přírodní kapitál a přírodní kapitál podporuje biodiverzitu. Obojí poskytuje lidstvu "služby ekosystému": od regulace klimatu přes koloběh živin až po čistou vodu. Protože však příroda poskytuje tyto služby zdarma, firmy mají tradičně příliš malou ekonomickou motivaci starat se o to, zda si jejich činnost bere od přírodního kapitálu více, než může udržitelně navrátit.

Výsledkem je poškozování přírody v tak velkém měřítku jako je změna klimatu, ničení, které zhoršuje klimatickou hrozbu a naopak, v potenciálně katastrofické smyčce. Dopady zahrnují masový úbytek lesů, trvalý úbytek druhů, snížení rozmanitosti plodin v důsledku nedostatečného opylování, zhoršování úrodnosti půdy a další.

Investiční rizika a příležitosti v oblasti biodiverzity se stávají zřetelnější

Svět konečně pochopil, že ochrana biodiversity znamená zásadní změny v našich životech. Kombinace vládních opatření, změny spotřebitelského chování, cenových mechanismů a v neposlední řadě stavu samotné přírody dostává pod tlak současné business modely. Lze očekávat, že firmy, které dosud beztrestně ohýbaly pravidla a například ilegálně kácely lesy, budou riskovat soudní spory, neboť vlády začínají brát ochranu biodiversity vážně.

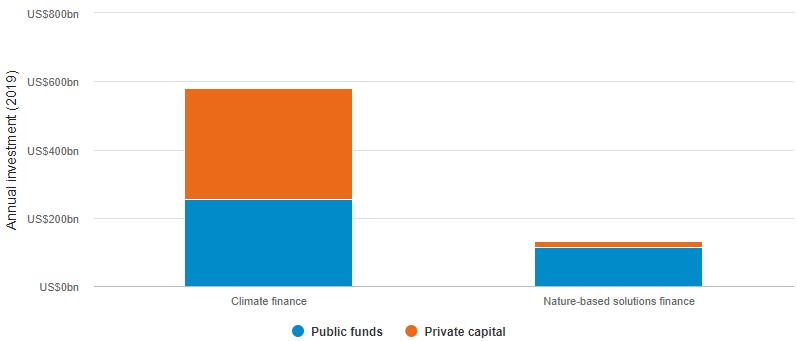

Vedle těchto rizik však rozsah potřebných investic představuje také obrovskou příležitost. Program OSN pro životní prostředí odhaduje, že splnění mezinárodních závazků si do roku 2050 vyžádá kumulativní investice do přírodních řešení ve výši 8 bilionů dolarů. V současné době činí roční investice 133 miliard dolarů. Soukromý kapitál představuje pouhých 14 % z celkové částky. Srovnejme to s financováním ochrany klimatu, kde soukromé zdroje nyní představují více než polovinu všech investic: je zde značná mezera, kterou je třeba překlenout.

Graf: Rozdíl mezi financováním ochrany klimatu a řešeními založenými na přírodě

Zdroj: State of Finance for Nature, UNEP, 2021

Do jakých řešení můžete investovat?

Společnosti, které se zaměřují na řešení v oblasti biodiversity, nabízejí nejen ochranu proti rizikům spojeným se ztrátou biologické rozmanitosti, ale také účast v různých odvětvích s potenciálem růstu.

Efektivnější zemědělské metody a inovace jako vertikální zemědělství ve městech a alternativy k živočišným bílkovinám, jsou způsoby, jak bojovat proti nepříznivým účinkům měnícího se využívání půdy. Chov ryb může pomoci zmírnit nadměrný rybolov, stejně jako udržitelné krmení ryb či menší používání chemikálií proti mořským vším u chovaných ryb. Tepelně úspornější budovy a doprava založená na obnovitelných zdrojích energie jsou jen dvě reakce na zmírnění změny klimatu. Snížení množství obalů, zvýšení recyklace plastů a používání biologicky rozložitelných materiálů může pomoci řešit znečištění, stejně jako menší používání chemických látek v průmyslu a zemědělství nebo přechod na méně škodlivé přípravky.

Identifikace nejlepších společností ve své třídě

Kromě poskytovatelů řešení mohou investoři vyhledávat také nejlepší společnosti ve své třídě, které se zabývají řešením problémů biodiverzity prostřednictvím výzkumu a vývoje nebo svých výrobních postupů.

Jedním z příkladů, které jsme identifikovali, je zemědělská chemická společnost vyvíjející biologicky šetrné pesticidy, které zabraňují kontaminaci půdy a vodních zdrojů, a pomáhají tak chránit nezbytné opylovače, jako jsou včely, motýli, můry a další hmyz, a také predátory, kteří loví škůdce. Celosvětový úbytek všech opylovačů by vedl k odhadovanému poklesu roční zemědělské produkce o přibližně 217 miliard dolarů. Současné postupy využívající pesticidy se musí stát biologicky šetrnějšími; vývoj jiných řešení by měl pomoci rozšířit podíl na trhu a zároveň chránit biologickou rozmanitost.

Spolupráce s firmami na zlepšení biodiverzity

Dalším způsobem, jak se vypořádat s úbytkem biodiverzity, je navázání spolupráce se společnostmi, které jsou za něj zodpovědné. Společnost Fidelity se zavázala, že do roku 2025 odstraní z vlastních investičních portfolií firmy podílející se na odlesňování kvůli komoditám, a do příštího roku zveřejní svou pozici vůči odlesňování.

„Zintenzivňujeme naše aktivity týkající se odlesňování. Na odlesňování se zaměřujeme již dlouho. Společnost Fidelity již mnoho let vede tematickou kampaň, ve které se soustředíme na palmový olej, a zasazuje se o ukončení kácení tropických pralesů. V roce 2022 jsme však rozšířili rozsah naší angažovanosti a vytvořili tematickou angažovanost v oblasti odlesňování, což zahrnuje všechny klíčové komodity s rizikem odlesňování: palmový olej, hovězí maso a kůže, sóju a papír/dřevo, a to s ohledem na náš závazek eliminovat do roku 2025 z portfolií odlesňování způsobené zemědělskými komoditami. Abychom toho dosáhli, vyhodnotili jsme expozici vůči společnostem, které přispívají k odlesňování v celém hodnotovém řetězci od výrobců a maloobchodníků s potravinami až po podpůrné subjekty, jako jsou banky. Usilovně prosazujeme integrované hodnocení rizik a lepší sledovatelnost dodavatelských řetězců a zároveň se zabýváme souvisejícími otázkami, jako jsou důstojné pracovní podmínky pro ohrožené skupiny pracovníků,“ vysvětluje Velislava Dimitrova, vedoucí portfolio manažerka Fidelity International.

Jakožto signatář Finance for Biodiversity Pledge, společnost Fidelity zahájila sérii jednání se společnostmi v odvětvích s velkým dopadem na biodiverzitu tak, aby porozuměla činnostem jednotlivých společností a jejich vlivu na biodiverzitu. Příkladem je spolupráce se španělským producentem ropy a zemního plynu Repsol. Navzdory nedávným špatným zprávám v médiích o úniku ropy se společnost ujala vedení v oblasti ochrany druhů. Aby omezila dopad na volně žijící živočichy v okolí svého plynového pole Sagari v Peru, přemístila orchideje, zachovala citlivé stromy a zajistila, aby se chápani mohly i nadále houpat mezi větvemi na obou stranách plynového potrubí pomocí mostů v korunách stromů.

Společnost Repsol také přiřadila různým dopadům na životní prostředí peněžní náklady, což umožňuje porovnávat dopady různých činností ve stejném měřítku, a nepeněžní opatření, které se používá k minimalizaci dopadů na biodiverzitu na základě lokálních podmínek. Přestože považujeme přístup společnosti Repsol za průkopnický, na nedávném setkání jsme navrhli, že by mohla jít ještě dál, například urychlit měření a zveřejňování počátečních hodnot, propojit odměňování vedoucích pracovníků s klíčovými ukazateli výkonnosti souvisejícími s biodiverzitou a zavést časově omezený plán, jak se stát pozitivním pro přírodu, a tím nejen zabránit, ale aktivně omezit poškození.

Další megatrend

Téma biodiverzity vytváří momentum. Francouzští zákonodárci zavedli pravidla, podle nichž musí finanční instituce zveřejňovat rizika a dopady jejich aktivit na biodiverzitu, stejně jako na klima a od roku 2023 budou muset také zveřejňovat, jaká část jejich investic odpovídá taxonomii EU pro udržitelnost. Na začátku letošního roku představil Taskforce on Nature-related Financial Disclosures nejnovější rámec pro řízení rizik souvisejících s přírodou.

Směr vývoje je jasný: s tím, jak svět stále více uznává biodiversitu jako přínos pro lidstvo, bude hodnota přisuzovaná přírodě stoupat, což bude znamenat větší kontrolu portfolií – a škod, které společnosti, do nichž bylo investováno, způsobují přírodě. Dobrou zprávou je, že to nabízí i řadu investičních příležitostí.

Klíčová slova: Finance | Rizika | Kapitál | Emise | Investice | Komodity | Momentum | Finanční instituce | Portfolio | Banky | OSN | Investoři | EU | Business | Regulace | Investovat | Graf | Investiční | Ropy | Řízení rizik | ROCE | Energie | Fidelity International | Firmy | Úbytek | Inovace | Zemědělství | Zlepšení | Vývoj | Podíl na trhu | Recyklace | Manažerka | Životní prostředí | Voda | Rizika a příležitosti | Fidelity | Rybolov | Příležitosti | Dřevo | Chování | Společnosti | Opatření | Klima | Společnost | TIM | Změny klimatu | Instituce | Zákonodárci | Repsol | Udržitelnost |

Čtěte více

-

Fidelity International: Chart Room – Tři strukturální faktory, které mají vliv na přetrvávající inflaci

V posledních měsících dominovala v titulcích inflace, přičemž celkový růst spotřebitelských cen v USA dosáhl 40letého maxima. „I když neočekáváme, že globální míra inflace zůstane na těchto rekordních úrovních, vidíme několik střednědobých až dlouhodobých inflačních faktorů,“ říká Timothy Foster, portfolio manažer Fidelity International. -

FIDELITY INTERNATIONAL: INFLACE V USA BY MOHLA VYBURCOVAT TRHY Z JEJICH STRNULOSTI

Mike Ridell, portfolio manažer fondu Fidelity Strategic Bond Fund, shrnuje makroekonomickou situaci. Ačkoli existují známky křehkosti americké ekonomiky, vypadá to, že trhy nebudou ovlivněny ekonomickými obavami a spíše budou povzbuzeny očekáváním ohledně snížení úrokových sazeb. V této situaci jsme podvážili duraci amerických dluhopisů, protože se domníváme, že inflace v USA by mohla narušit optimistické nálady ohledně státních dluhopisů. -

Fidelity International: Investiční výhled na 3. čtvrtletí 2024 - Hezky opatrně

Riziková aktiva vypadají atraktivně a ekonomiky po celém světě zůstávají silné. Některé regiony se vydávají vlastní cestou, což otevírá samostatné příležitosti. -

Fidelity International: Investiční výhled po 3. čtvrtletí 2017 – opatrný optimismus

Aktuální býčí trh – jeden z historicky nejdéle trvajících – má podle analytiků Fidelity International ještě potenciál pro pokračování. Pro Q3 2017 vidí odborníci Fidelity International jako stěžejní tato témata: -

Fidelity International: Investiční výhled pro nejbližší období –Šachová rošáda, rizika stagflace se zvyšují

Rusko-ukrajinská válka dramaticky změní světový řád (partii na světové šachovnici), a to jak z ekonomického, tak z geopolitického hlediska. V nejbližší době se prohloubí globální inflační tlaky, což je způsobené obchodními a finančními šoky v důsledku konfliktu a souvisejícími sankcemi. -

Fidelity International: Investiční výhled pro 4. čtvrtletí v Asii

Pokles růstu v USA bude mít dopad i na tempo expanze v Asii, nicméně zpomalení také poskytne centrálním bankám v regionu prostor pro snížení úrokových sazeb. -

Fidelity International: Investoři do ETF opatrně reagují na celní konflikt

Evropský trh s UCITS ETF v dubnu pokračoval v obrácení trhu. Odklon od ETF zaměřených na severoamerické akcie, který začal v únoru, zesílil: z USA odteklo více než 1 400 milionů amerických dolarů, což pro tento region znamená už třetí měsíc záporných toků v řadě. -

Fidelity International: Investoři se poohlížejí po rizikových dluhopisech

Holubičí postoje FEDu a ECB a oživení rizikového sentimentu pomohlo letos světovým trhům s rizikovými dluhopisy dosáhnout výnosů 6,7 procenta. Andrea Iannelli, investiční ředitel společnosti Fidelity International, vysvětluje i to, proč bude vysoký výnos pro investory stále důležitější. -

Fidelity International: Investování v době nejistoty

Ať už se jedná o pokračující ságu na téma cel, evropských fiskálních výdajů, vývoje čínské umělé inteligence, domácí politiku USA nebo konflikt na Ukrajině, posledních několik měsíců přineslo množství novinových titulků, které zamávaly s trhy. Na pozadí stále nejistější makroekonomické situace se portfolio manažeři společnosti Fidelity, kteří spravují různá aktiva, zabývají tím, jak nyní přistupují k investování a co dělali posledních pár měsíců. -

Fidelity International: Jak by měli investoři do dluhopisů přehodnotit strategie, když se centrální banky rozhodly dát si pauzu?

V současné době je možné získat atraktivní výnos z kombinace kvalitních státních a podnikových dluhopisů, které jsou relativně méně rizikové, což ukazuje i následující graf. Vyšší výnosy znamenají, že investoři mohou mít kvalitnější nástroje, aby si zajistili příjem. -

Fidelity International: Jak Čína zajistí své hospodářské oživení?

Čínská ekonomika vykazuje ve druhém čtvrtletí roku 2025 známky oživení i v podmínkách přetrvávajícího obchodního napětí mezi USA a Čínou. Cla samozřejmě ovlivňují vývoz, ale menší závislost na americkém trhu nabízí určitou úlevu. Navzdory volatilitě na trhu existují potenciální investiční příležitosti pro ty, kteří mají dlouhodobý výhled. -

Fidelity International: Jaké jsou předpoklady kapitálového trhu v klimatické krizi?

Obavy, že investoři možná nemají dostatečné nástroje k tomu, aby zvážili dopady klimatických rizik na svá investiční portfolia rostou, a to zejména pokud to vnímáme z vrchní perspektivy. To je zásadní, protože předpoklady kapitálového trhu (CMA) se promítají do návrhů strategické alokace aktiv (SAA). Abychom pomohli překlenout tyto nedostatky, začleňujeme do naší analýzy makroekonomických a finančních rizik i klimatické scénáře. -

Fidelity International: Jak mohou neutrální akciové strategie využít sílu volatility

Nedávné výkyvy na trhu zvýšily obavy investorů do akcií z volatility trhu. Na rozdíl od toho, aby investoři vnímali volatilitu jako možnou potenciální ztrátu, mohou současné tržní podmínky vnímat také jako příležitosti. V následujícím článku se zabýváme tím, jak mohou strategie tržně neutrálního přístupu k akciím pomoci portfolio stabilizovat. -

Fidelity International: Jak nový výzkum řeší nedostatek dat o biodiverzitě

V současné době se standardizované nástroje, které finanční instituce používají k měření biodiverzity spíše, než na přímé měření dopadu spoléhají na modelování potenciálního dopadu činnosti na základě toho, co je známo o místě, kde je činnost vykonávána. Rychlý, cenově dostupný a spolehlivý způsob, jak přímo vyhodnotit stav biodiverzity v dané lokalitě, to je cíl nejnovějšího projektu, na kterém Fidelity International spolupracuje. -

Fidelity International: Jak se bude dařit dluhopisům navázaným na inflaci, když inflace roste?

Čerstvé výsledky vývoje inflace v Německu ukazují, že meziroční inflace zrychlila na 1,8 % a překonala očekávání trhu, které bylo 1,7 %. Inflačně vázané dluhopisy nyní představují poměrně zajímavou investiční příležitost, zejména v USA. „V případě evropských a britských dluhopisů navázaných na inflaci zaujímáme spíše neutrální postoj,“ upřesňuje David Simner z Fidelity International. -

Fidelity International: Jak se orientovat na amerických trzích v roce 2025

Po období velmi dobré výkonnosti nyní americké trhy vstoupily do období zvýšené volatility, protože trhy řeší chování současné administrativy. USA i tak zůstávají pro investory atraktivním trhem. -

Fidelity International: Jaký bude rok 2025 – nevyhnutelnost změn?

Nadcházející rok slibuje finančním investorům odlišné prostředí, je však zřejmé, že se zisky v mnoha oblastech zlepší a globální nálada zůstane pozitivní. -

Fidelity International: Japonské společnosti na rekordních úrovních ve zpětném odkupu akcií

Odkupy akcií oznámené japonskými společnostmi letos zřejmě dosáhnou rekordních úrovní. Více společností také zvýšilo výplatu dividend. Pomohou tyto výsledky podnikových reforem v zemi japonským akciím překonat obavy z oslabení jenu? -

Fidelity International: Je čas na investování v Asii

Podle analytiků Fidelity International je čas soustředit se na fundamenty, zejména u asijských investic. Investoři, kteří chtějí efektivně využít nabízejících se výnosů dosud trvajícího býčího trhu, by měli být připraveni pružně alokovat svá aktiva. Makroekonomické faktory skrze široké spektrum indikátorů naznačují, že je na čase hledat základní hodnoty. Asie je tím místem, kde se může dařit je nalézt. Analytici Fidelity International očekávají pro tento region růst zisku na akcii ve výši 11,8 % pro rok 2017 a 7,3 % pro 2018. -

Fidelity International: Je „vyšší s delší splatností“ nově normální u korporátních dluhopisů?

Náklady na financování pro firmy letos v důsledku rostoucích úrokových sazeb prudce stouply a v dohledu není cesty, jak z toho ven. Možná by bylo nejlepší se nyní připravit na nové prostředí, které jsou úroky vyšší a splatnost delší.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

Tradingové analýzy a zprávy

Index Russell 2000 - Intradenní výhled 5.2.2026

NZD/USD - Intradenní výhled 5.2.2026

GBP/JPY - Intradenní výhled 5.2.2026

EUR/JPY - Intradenní výhled 5.2.2026

EUR/GBP - Intradenní výhled 5.2.2026

Ceny zlata a stříbra pokračují v poklesu

Big Mac index: Česká koruna je k dolaru podhodnocená

Objem zakázek v německém průmyslu se v prosinci zvýšil

Experti: Inflace klesla kvůli převedení plateb za zelené zdroje na stát

Bitcoin - Intradenní výhled 5.2.2026

Index Russell 2000 - Intradenní výhled 5.2.2026

NZD/USD - Intradenní výhled 5.2.2026

GBP/JPY - Intradenní výhled 5.2.2026

EUR/JPY - Intradenní výhled 5.2.2026

EUR/GBP - Intradenní výhled 5.2.2026

Ceny zlata a stříbra pokračují v poklesu

Big Mac index: Česká koruna je k dolaru podhodnocená

Objem zakázek v německém průmyslu se v prosinci zvýšil

Experti: Inflace klesla kvůli převedení plateb za zelené zdroje na stát

Bitcoin - Intradenní výhled 5.2.2026

Blogy uživatelů

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Forexové online zpravodajství

Graf dne: BITCOIN 40 % pod nedávným vrcholem 🚨 Slábnoucí fundamenty zvyšují riziko prodejní spirály 📉

Super Micro Computer: tichý vítěz současné výsledkové sezóny?

Inflace výrazně poklesla kvůli energiím

Eurozóna: Maloobchodní tržby v prosinci meziročně vzrostly o 1,4 % při očekávání 1,7 %

Spotřebitelská poptávka i přes slabší prosinec v závěru loňského roku posílila

Inflace v lednu klesla pod 2 %, jádrová složka a růst cen služeb ale zůstávají vysoko

Nový český fond J&T ENERGY překonal miliardu korun pod správou za pět měsíců od spuštění

Údaje o maloobchodních tržbách ČR za loňský prosinec

Akciové trhy 5. února: S&P 500 a NASDAQ prodlužují oslabení

Frankfurtská burza v úvodu obchodování na červené nule

Graf dne: BITCOIN 40 % pod nedávným vrcholem 🚨 Slábnoucí fundamenty zvyšují riziko prodejní spirály 📉

Super Micro Computer: tichý vítěz současné výsledkové sezóny?

Inflace výrazně poklesla kvůli energiím

Eurozóna: Maloobchodní tržby v prosinci meziročně vzrostly o 1,4 % při očekávání 1,7 %

Spotřebitelská poptávka i přes slabší prosinec v závěru loňského roku posílila

Inflace v lednu klesla pod 2 %, jádrová složka a růst cen služeb ale zůstávají vysoko

Nový český fond J&T ENERGY překonal miliardu korun pod správou za pět měsíců od spuštění

Údaje o maloobchodních tržbách ČR za loňský prosinec

Akciové trhy 5. února: S&P 500 a NASDAQ prodlužují oslabení

Frankfurtská burza v úvodu obchodování na červené nule

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Raiffeisenbank: Ranní nadhoz 24.5.2017

Pohonné hmoty pokračují ve svém zlevňování. Ceny klesají kvůli obavám z jen pomalého zotavení ekonomiky USA a i díky sílící koruně

Německý ústavní soud povolil ratifikaci ESM, stanovil si ale podmínky. Euro na 1,2900 k dolaru, trhy míří výše

Průměrná inflace v roce 2025 na 2,5 %, letos okolo 2 %

Inflace ve Velké Británii dosáhla nového 40letého maxima

Ranní zpráva z FOREX trhu: ECB představí TLTRO3

Dolar byl nahrazen. Příroda nesnáší vakuum

Ranní zpráva z akciového trhu 3.4.2019

Jak obchodovat měnový pár EUR/USD dne 12. května? Jednoduché tipy a obchodní analýza pro začátečníky

Češi rekordně utrácí za své mazlíčky – zhruba 60 miliard ročně. Za roční běžné výdaje za pejska či kočku by se dalo postavit přibližně 400 kilometrů dálnic

Raiffeisenbank: Ranní nadhoz 24.5.2017

Pohonné hmoty pokračují ve svém zlevňování. Ceny klesají kvůli obavám z jen pomalého zotavení ekonomiky USA a i díky sílící koruně

Německý ústavní soud povolil ratifikaci ESM, stanovil si ale podmínky. Euro na 1,2900 k dolaru, trhy míří výše

Průměrná inflace v roce 2025 na 2,5 %, letos okolo 2 %

Inflace ve Velké Británii dosáhla nového 40letého maxima

Ranní zpráva z FOREX trhu: ECB představí TLTRO3

Dolar byl nahrazen. Příroda nesnáší vakuum

Ranní zpráva z akciového trhu 3.4.2019

Jak obchodovat měnový pár EUR/USD dne 12. května? Jednoduché tipy a obchodní analýza pro začátečníky

Češi rekordně utrácí za své mazlíčky – zhruba 60 miliard ročně. Za roční běžné výdaje za pejska či kočku by se dalo postavit přibližně 400 kilometrů dálnic

Blogy uživatelů

Obchodování futures

Úloha štastia v tradingu a investovaní (časť 2.)

Měnový pár NZD/JPY: Analýzy více časových rámců (D1 až H1)

Byl propad zlata jen panikou spekulantů?

Předpověď ceny etherea: jaký je výhled druhé největší kryptoměny v roce 2021 a dál?

Tesla šokuje trhy! | Investiční Memento #91

Buy the rumor, sell the news v realite

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Čo možno očakávať a ako obchodovať zasadnutie ECB?

Strategie lovení Stop-Lossů

Obchodování futures

Úloha štastia v tradingu a investovaní (časť 2.)

Měnový pár NZD/JPY: Analýzy více časových rámců (D1 až H1)

Byl propad zlata jen panikou spekulantů?

Předpověď ceny etherea: jaký je výhled druhé největší kryptoměny v roce 2021 a dál?

Tesla šokuje trhy! | Investiční Memento #91

Buy the rumor, sell the news v realite

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Čo možno očakávať a ako obchodovať zasadnutie ECB?

Strategie lovení Stop-Lossů

Vzdělávací články

Jak na výběr ideální prop trading firmy?

Když bitcoin není jen investice. V tomto státě je kryptoměna oficiálním platidlem

Jak úspěšně obchodovat formaci Gartley?

Jak úspěšně obchodovat formaci Butterfly?

RSI Strategie: Tajemství úspěšného tradingu

Strategie pro obchodování české koruny během inflace

Price Action: Pokročilé obchodování formace Pin Bar (3. díl)

Novoroční tradingová inspirace - 3 nejúspěšnější obchody traderů Fintokei

8 nejlepších obchodních strategií – poziční obchodování (5. díl)

Smart Money: Kalibrace order bloků a Smart Money Divergence

Jak na výběr ideální prop trading firmy?

Když bitcoin není jen investice. V tomto státě je kryptoměna oficiálním platidlem

Jak úspěšně obchodovat formaci Gartley?

Jak úspěšně obchodovat formaci Butterfly?

RSI Strategie: Tajemství úspěšného tradingu

Strategie pro obchodování české koruny během inflace

Price Action: Pokročilé obchodování formace Pin Bar (3. díl)

Novoroční tradingová inspirace - 3 nejúspěšnější obchody traderů Fintokei

8 nejlepších obchodních strategií – poziční obchodování (5. díl)

Smart Money: Kalibrace order bloků a Smart Money Divergence

Tradingové analýzy a zprávy

Index spekulativního sentimentu 7.12.2023

Intradenní Price Action patterny na GBP/USD 25.9.2024

Nejsilnější a nejslabší měny 8.4.2022

Swingové obchodování zlata 4.2.2026

Denní tradingová analýza USD/CAD, USD/JPY a GBP/USD

V Německu pokračují rozhovory o vládě

Forex: Vítězové a poražení 24.4.2019

Průzkumy před německými volbami dál vedou konzervativci

Aktuálně otevřené forex pozice 2.12.2020

Forex: Shrnutí obchodování 17.10.2014

Index spekulativního sentimentu 7.12.2023

Intradenní Price Action patterny na GBP/USD 25.9.2024

Nejsilnější a nejslabší měny 8.4.2022

Swingové obchodování zlata 4.2.2026

Denní tradingová analýza USD/CAD, USD/JPY a GBP/USD

V Německu pokračují rozhovory o vládě

Forex: Vítězové a poražení 24.4.2019

Průzkumy před německými volbami dál vedou konzervativci

Aktuálně otevřené forex pozice 2.12.2020

Forex: Shrnutí obchodování 17.10.2014

Témata v diskusním fóru

Bitcoin ETF

Proč se nebát další krize eura?

Moudra a citáty slavných investorů a traderů

Index S&P 500

Purple Trading

CapXmaster

Moje cesta prop tradingem: Otevřený obchod na USD/JPY a jeho potenciál

Price Action Trading Jakuba Hodana

Ne všechny inverzní křivky jsou palce…

Jednoduché obchodní systémy (část 1.)

Bitcoin ETF

Proč se nebát další krize eura?

Moudra a citáty slavných investorů a traderů

Index S&P 500

Purple Trading

CapXmaster

Moje cesta prop tradingem: Otevřený obchod na USD/JPY a jeho potenciál

Price Action Trading Jakuba Hodana

Ne všechny inverzní křivky jsou palce…

Jednoduché obchodní systémy (část 1.)