Ticker Tape by TradingView

Fidelity International: Jak by měli investoři do dluhopisů přehodnotit strategie, když se centrální banky rozhodly dát si pauzu?

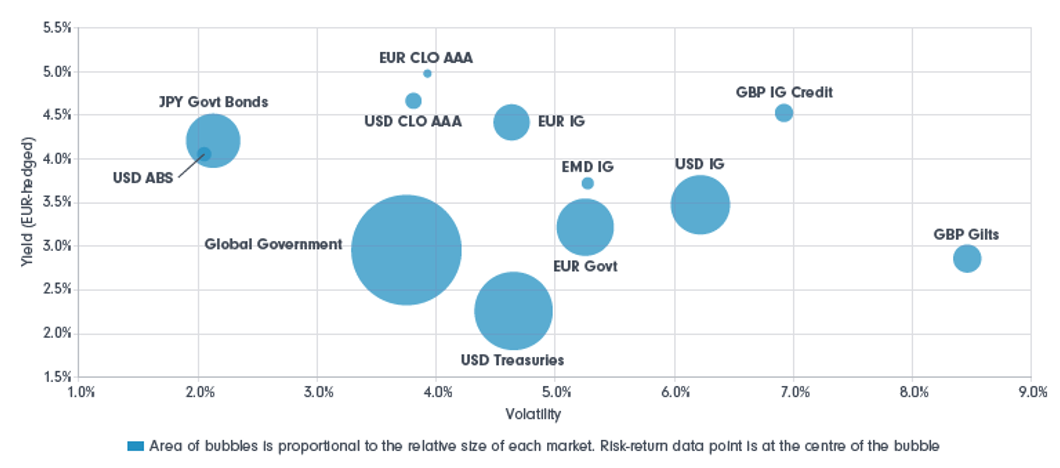

V současné době je možné získat atraktivní výnos z kombinace kvalitních státních a podnikových dluhopisů, které jsou relativně méně rizikové, což ukazuje i následující graf. Vyšší výnosy znamenají, že investoři mohou mít kvalitnější nástroje, aby si zajistili příjem.

Přicházející příležitosti: V cyklu zvyšování úrokových sazeb jsme na křižovatce

Může to být výzvou, na vládních dluhopisech vyspělých trhů letos zkoušel trh investorské nervy, což se odrazilo v ostatních třídách aktiv s pevným výnosem a u úvěrových aktiv. Hlavní vyspělé centrální banky sice v poslední době pozastavily růst sazeb, ale směr vývoje sazeb je nejistý a další zvyšování je tak možné. Inflační tlak zůstává zvýšený v důsledku dlouhodobých trendů, jako je deglobalizace, dekarbonizace a snaha o snížení stávajícího dluhového zatížení. Nedávné geopolitické napětí a neuspokojivé výsledky hospodaření rovněž zvyšují obavy investorů.

Graf 1: Odhady rizika a výnosů podle tříd aktiv

Minulá výkonnost není spolehlivým ukazatelem budoucích výnosů. Pouze pro ilustraci. Zdroj: Fidelity International, 30. červen 2023.

Například hotovostní strategie, které investují do cenných papírů s velmi krátkou dobou splatnosti a malým úrokovým rizikem a které k 31. říjnu vynášely přibližně 5 % v amerických dolarech. Pokud úrokové sazby nadále porostou nebo zůstanou "vyšší po delší dobu", může být hotovost pro některé investory zaměřené na příjmy atraktivní volbou. Kromě toho mohou tyto strategie sloužit i k jiným účelům při alokaci portfolia. Hotovost může sloužit například jako rezerva proti riziku nebo k využití budoucích příležitostí, pokud investoři očekávají, že ceny aktiv budou při výrazném hospodářském poklesu podhodnoceny.

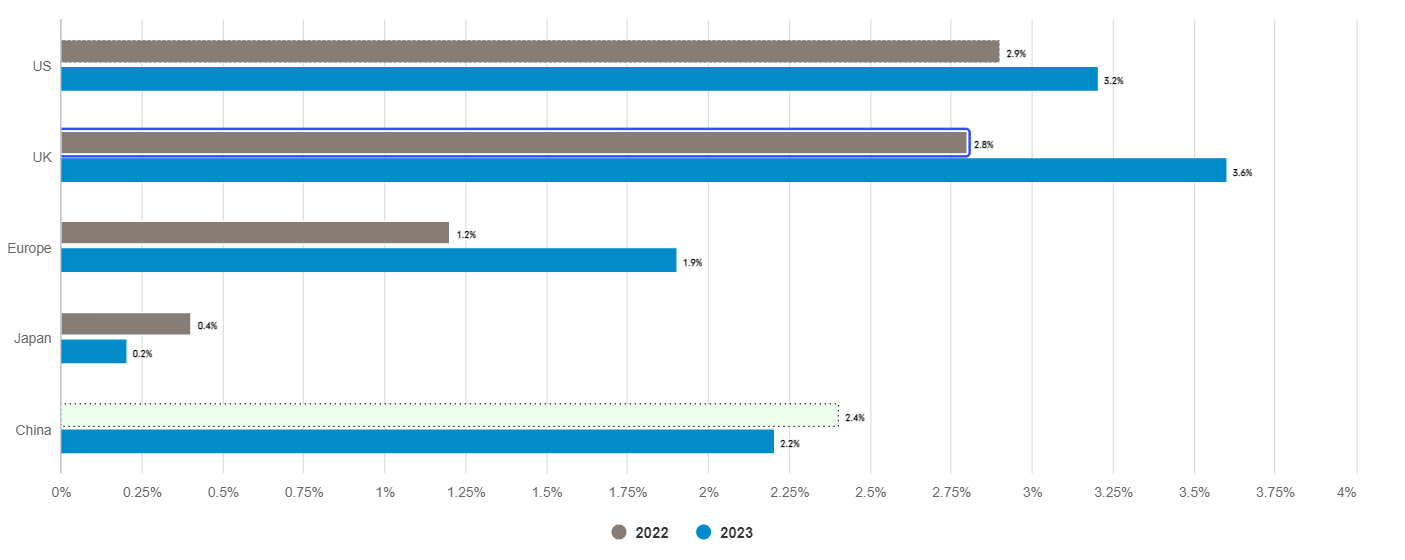

S rostoucí nejistotou na trhu si někteří kladou otázku, zda se více spoléhat na hotovostní strategie? Pokud je to láká, jaká jsou rizika? Odpověď je složitá a závisí na konkrétních cílech a omezeních investorů, navíc na jejich názoru na vývoj úrokových sazeb (viz graf níže), inflaci a hospodářský růst.

Graf 2: Očekávané průměrné úrokové sazby přepočtené na roční bázi v horizontu 10 let podle zemí/regionů

Pouze pro ilustraci. Zdroj: Fidelity International, 30. červen 2023.

Domníváme se, že v roce 2024 může začít nejpravděpodobnější scénář recese. V tomto případě si centrální banky mohou dát pauzu a budou nuceny snížit základní úrokové sazby, aby ochránily růst. Výkonnost hotovosti oproti dluhopisům s delší dobou splatnosti se může zvrátit z následujících důvodů:

· Fondy peněžního trhu a další strategie s krátkou splatností dluhu a nízkým rizikem dosahují lepších výsledků než mnohé kategorie dluhopisů s delší splatností, protože centrální banky od března 2022 agresivně zvyšují úrokové sazby. Je to do značné míry proto, že tyto strategie umí lépe sledovat zvyšování úrokových sazeb ve srovnání s dluhopisy s delší dobou splatnosti. Stejně jako pozorně kopírují růst úrokových sazeb, tak i jejich pokles.

· Očekávání úrokových sazeb je v příštích 18 měsících ve srovnání s předchozími 18 měsíci více vychýleno směrem dolů. U fondů peněžního trhu by mohlo být kvůli souvisejícímu reinvestičnímu riziku obtížnější uzamknout vyšší sazby ve srovnání s dluhopisy s delší dobou splatnosti, pokud se očekává pokles úrokových sazeb.

· Reálné sazby zůstávají na mnoha hlavních vyspělých trzích nízké nebo blízké nule, i když centrální banky agresivně zvyšují sazby. Pro některé nemusí fondy peněžního trhu a jiné nízkorizikové strategie výnosů stačit, pokud budou požadovány vyšší reálné výnosy. Kupní síla bude bez kapitálového růstu, který u hotovostních strategií neexistuje, časem klesat.

S tím, jak se počátek recese posouvá a blíží se vrchol úrokových sazeb, investoři stále více počítají se scénářem "vyšší po delší dobu". Spoléhání se na jeden scénář nebo tržní trend – například na fondy peněžního trhu v prostředí "vyšších úrokových sazeb po delší dobu" – by však mohlo způsobit vysokou zranitelnost.

Investoři by měli pečlivě sledovat faktory ovlivňujících výnosy ve svých strategiích zaměřených na příjem v době, kdy se zvyšuje volatilita výnosů a jejich rozptyl. Udělat nyní krok zpět a přehodnotit zdroje příjmů v portfoliu se v budoucnu vyplatí bez ohledu na to, jaké makro scénáře se objeví.

Klíčová slova: Recese | Rizika | Sazby | Centrální banky | Fondy peněžního trhu | Trend | Volatilita | Výkonnost | Výnos | Úrokové sazby | Banky | Dluhopisy | Hospodářský růst | Investoři | Výsledky | Makro | Fondy | Graf | Portfolia | Trh | ROCE | Pokles úrokových sazeb | Zvyšování úrokových sazeb | Fidelity International | Základní úrokové sazby | Výnosy | Příjmy | Vývoj úrokových sazeb | Očekávání | Geopolitické napětí | Růst úrokových sazeb | Obavy investorů | Vyšší sazby | Kupní síla | Hospodaření | Výsledky hospodaření | Pokles | Růst sazeb | Vývoj | Hotovost | Růst | Vyšší výnosy | Ceny | Podhodnocený | Deglobalizace | Ceny aktiv | Fidelity | Příležitosti | Dekarbonizace | Tržní trend | Minulá výkonnost | Reálné výnosy | TIM | Očekávání úrokových sazeb | Neuspokojivé výsledky | Neuspokojivé výsledky hospodaření | Vice |

Čtěte více

-

Fidelity International: Chart Room – Kde jsou skutečné výnosy

Vyšší reálné výnosy v některých oblastech rozvíjejících se trhů nabízejí atraktivnější příležitosti u nástrojů s fixním příjmem než trhy rozvinutých zemí – i když úrokové sazby v USA zůstávají po delší dobu na vyšší úrovni. -

Fidelity International: Chart Room – Tři strukturální faktory, které mají vliv na přetrvávající inflaci

V posledních měsících dominovala v titulcích inflace, přičemž celkový růst spotřebitelských cen v USA dosáhl 40letého maxima. „I když neočekáváme, že globální míra inflace zůstane na těchto rekordních úrovních, vidíme několik střednědobých až dlouhodobých inflačních faktorů,“ říká Timothy Foster, portfolio manažer Fidelity International. -

FIDELITY INTERNATIONAL: INFLACE V USA BY MOHLA VYBURCOVAT TRHY Z JEJICH STRNULOSTI

Mike Ridell, portfolio manažer fondu Fidelity Strategic Bond Fund, shrnuje makroekonomickou situaci. Ačkoli existují známky křehkosti americké ekonomiky, vypadá to, že trhy nebudou ovlivněny ekonomickými obavami a spíše budou povzbuzeny očekáváním ohledně snížení úrokových sazeb. V této situaci jsme podvážili duraci amerických dluhopisů, protože se domníváme, že inflace v USA by mohla narušit optimistické nálady ohledně státních dluhopisů. -

Fidelity International: Investiční výhled na 3. čtvrtletí 2024 - Hezky opatrně

Riziková aktiva vypadají atraktivně a ekonomiky po celém světě zůstávají silné. Některé regiony se vydávají vlastní cestou, což otevírá samostatné příležitosti. -

Fidelity International: Investiční výhled po 3. čtvrtletí 2017 – opatrný optimismus

Aktuální býčí trh – jeden z historicky nejdéle trvajících – má podle analytiků Fidelity International ještě potenciál pro pokračování. Pro Q3 2017 vidí odborníci Fidelity International jako stěžejní tato témata: -

Fidelity International: Investiční výhled pro nejbližší období –Šachová rošáda, rizika stagflace se zvyšují

Rusko-ukrajinská válka dramaticky změní světový řád (partii na světové šachovnici), a to jak z ekonomického, tak z geopolitického hlediska. V nejbližší době se prohloubí globální inflační tlaky, což je způsobené obchodními a finančními šoky v důsledku konfliktu a souvisejícími sankcemi. -

Fidelity International: Investiční výhled pro 4. čtvrtletí v Asii

Pokles růstu v USA bude mít dopad i na tempo expanze v Asii, nicméně zpomalení také poskytne centrálním bankám v regionu prostor pro snížení úrokových sazeb. -

Fidelity International: Investoři do ETF opatrně reagují na celní konflikt

Evropský trh s UCITS ETF v dubnu pokračoval v obrácení trhu. Odklon od ETF zaměřených na severoamerické akcie, který začal v únoru, zesílil: z USA odteklo více než 1 400 milionů amerických dolarů, což pro tento region znamená už třetí měsíc záporných toků v řadě. -

Fidelity International: Investoři se poohlížejí po rizikových dluhopisech

Holubičí postoje FEDu a ECB a oživení rizikového sentimentu pomohlo letos světovým trhům s rizikovými dluhopisy dosáhnout výnosů 6,7 procenta. Andrea Iannelli, investiční ředitel společnosti Fidelity International, vysvětluje i to, proč bude vysoký výnos pro investory stále důležitější. -

Fidelity International: Investování v době nejistoty

Ať už se jedná o pokračující ságu na téma cel, evropských fiskálních výdajů, vývoje čínské umělé inteligence, domácí politiku USA nebo konflikt na Ukrajině, posledních několik měsíců přineslo množství novinových titulků, které zamávaly s trhy. Na pozadí stále nejistější makroekonomické situace se portfolio manažeři společnosti Fidelity, kteří spravují různá aktiva, zabývají tím, jak nyní přistupují k investování a co dělali posledních pár měsíců. -

Fidelity International: Jak být biodiverzifikovaný

Lepší pozdě než vůbec, svět se probouzí s naléhavou hrozbou pro biodiverzitu a přírodní kapitál. Investoři hrají klíčovou roli v boji za zachování životně důležitých ekosystémů a mohou se tak chopit obrovské příležitosti. -

Fidelity International: Jak Čína zajistí své hospodářské oživení?

Čínská ekonomika vykazuje ve druhém čtvrtletí roku 2025 známky oživení i v podmínkách přetrvávajícího obchodního napětí mezi USA a Čínou. Cla samozřejmě ovlivňují vývoz, ale menší závislost na americkém trhu nabízí určitou úlevu. Navzdory volatilitě na trhu existují potenciální investiční příležitosti pro ty, kteří mají dlouhodobý výhled. -

Fidelity International: Jaké jsou předpoklady kapitálového trhu v klimatické krizi?

Obavy, že investoři možná nemají dostatečné nástroje k tomu, aby zvážili dopady klimatických rizik na svá investiční portfolia rostou, a to zejména pokud to vnímáme z vrchní perspektivy. To je zásadní, protože předpoklady kapitálového trhu (CMA) se promítají do návrhů strategické alokace aktiv (SAA). Abychom pomohli překlenout tyto nedostatky, začleňujeme do naší analýzy makroekonomických a finančních rizik i klimatické scénáře. -

Fidelity International: Jak mohou neutrální akciové strategie využít sílu volatility

Nedávné výkyvy na trhu zvýšily obavy investorů do akcií z volatility trhu. Na rozdíl od toho, aby investoři vnímali volatilitu jako možnou potenciální ztrátu, mohou současné tržní podmínky vnímat také jako příležitosti. V následujícím článku se zabýváme tím, jak mohou strategie tržně neutrálního přístupu k akciím pomoci portfolio stabilizovat. -

Fidelity International: Jak nový výzkum řeší nedostatek dat o biodiverzitě

V současné době se standardizované nástroje, které finanční instituce používají k měření biodiverzity spíše, než na přímé měření dopadu spoléhají na modelování potenciálního dopadu činnosti na základě toho, co je známo o místě, kde je činnost vykonávána. Rychlý, cenově dostupný a spolehlivý způsob, jak přímo vyhodnotit stav biodiverzity v dané lokalitě, to je cíl nejnovějšího projektu, na kterém Fidelity International spolupracuje. -

Fidelity International: Jak se bude dařit dluhopisům navázaným na inflaci, když inflace roste?

Čerstvé výsledky vývoje inflace v Německu ukazují, že meziroční inflace zrychlila na 1,8 % a překonala očekávání trhu, které bylo 1,7 %. Inflačně vázané dluhopisy nyní představují poměrně zajímavou investiční příležitost, zejména v USA. „V případě evropských a britských dluhopisů navázaných na inflaci zaujímáme spíše neutrální postoj,“ upřesňuje David Simner z Fidelity International. -

Fidelity International: Jak se orientovat na amerických trzích v roce 2025

Po období velmi dobré výkonnosti nyní americké trhy vstoupily do období zvýšené volatility, protože trhy řeší chování současné administrativy. USA i tak zůstávají pro investory atraktivním trhem. -

Fidelity International: Jaký bude rok 2025 – nevyhnutelnost změn?

Nadcházející rok slibuje finančním investorům odlišné prostředí, je však zřejmé, že se zisky v mnoha oblastech zlepší a globální nálada zůstane pozitivní. -

Fidelity International: Japonské společnosti na rekordních úrovních ve zpětném odkupu akcií

Odkupy akcií oznámené japonskými společnostmi letos zřejmě dosáhnou rekordních úrovní. Více společností také zvýšilo výplatu dividend. Pomohou tyto výsledky podnikových reforem v zemi japonským akciím překonat obavy z oslabení jenu? -

Fidelity International: Je čas na investování v Asii

Podle analytiků Fidelity International je čas soustředit se na fundamenty, zejména u asijských investic. Investoři, kteří chtějí efektivně využít nabízejících se výnosů dosud trvajícího býčího trhu, by měli být připraveni pružně alokovat svá aktiva. Makroekonomické faktory skrze široké spektrum indikátorů naznačují, že je na čase hledat základní hodnoty. Asie je tím místem, kde se může dařit je nalézt. Analytici Fidelity International očekávají pro tento region růst zisku na akcii ve výši 11,8 % pro rok 2017 a 7,3 % pro 2018.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Ruští ekonomové z exilu: Úroky v Rusku brzdí inflaci i růst

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Ruští ekonomové z exilu: Úroky v Rusku brzdí inflaci i růst

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Forexové online zpravodajství

Navýšení schodku rozpočtu je jen kosmetická změna, říká Česká národní banka. Svoji prognózu letošní inflace i přes navýšení schodku upravuje citelně směrem dolů

Na trhy se vrátil optimismus, Dow Jonesův index poprvé v historii překonal úroveň 50 000 bodů. Podle Bank of America nehrozí, že by Kevin Warsh v křesle šéfa centrální banky uskutečnil svůj záměr zeštíhlit její rozvahu

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Navýšení schodku rozpočtu je jen kosmetická změna, říká Česká národní banka. Svoji prognózu letošní inflace i přes navýšení schodku upravuje citelně směrem dolů

Na trhy se vrátil optimismus, Dow Jonesův index poprvé v historii překonal úroveň 50 000 bodů. Podle Bank of America nehrozí, že by Kevin Warsh v křesle šéfa centrální banky uskutečnil svůj záměr zeštíhlit její rozvahu

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Aktuální předpověď pro EUR/USD na 20. listopadu 2024

Ekonomický komentář - 9/7

Garanční systém zahájí výplatu náhrad vkladů Sberbank CZ nejpozději 9. března

Forex: Ve druhé polovině týdne region mírně korigoval ztráty

Ranní shrnutí (13.10.2023)

Analýza indikátorů pro pár EUR/USD na 5. března 2024

NZD/USD se propadlo po odrazu od trendové linie

Německo se nezadržitelně řítí ke zpomalení ekonomiky. Ovšem nezdá se, že by to někoho zneklidňovalo.

Zlato má eso v rukávu

Největším dovozcem ropy do ČR bylo loni opět Rusko, jeho podíl ale výrazně klesl

Aktuální předpověď pro EUR/USD na 20. listopadu 2024

Ekonomický komentář - 9/7

Garanční systém zahájí výplatu náhrad vkladů Sberbank CZ nejpozději 9. března

Forex: Ve druhé polovině týdne region mírně korigoval ztráty

Ranní shrnutí (13.10.2023)

Analýza indikátorů pro pár EUR/USD na 5. března 2024

NZD/USD se propadlo po odrazu od trendové linie

Německo se nezadržitelně řítí ke zpomalení ekonomiky. Ovšem nezdá se, že by to někoho zneklidňovalo.

Zlato má eso v rukávu

Největším dovozcem ropy do ČR bylo loni opět Rusko, jeho podíl ale výrazně klesl

Blogy uživatelů

Americké akcie zpevnily, index S&P 500 je těsně pod rekordem

Moje cesta prop tradingem – pozitivní začátek září a definování zakázané prop trading techniky

Analýza Dow Jones, Nasdaq, EUR/USD: Inflace v USA nečekaně stoupla, indexy se propadly

Ziskový obchod, který se z počátku nevyvíjel dobře

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Praktická ukázka: 2x Take-Profit

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Nastavení obchodní strategie „Support a rezistence na základě 240 svíček“

Bude ako nebolo

Get Rich Quick Club

Americké akcie zpevnily, index S&P 500 je těsně pod rekordem

Moje cesta prop tradingem – pozitivní začátek září a definování zakázané prop trading techniky

Analýza Dow Jones, Nasdaq, EUR/USD: Inflace v USA nečekaně stoupla, indexy se propadly

Ziskový obchod, který se z počátku nevyvíjel dobře

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Praktická ukázka: 2x Take-Profit

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Nastavení obchodní strategie „Support a rezistence na základě 240 svíček“

Bude ako nebolo

Get Rich Quick Club

Vzdělávací články

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

RSI Strategie: Tajemství úspěšného tradingu

Jak obchodovat „Price Action“ (12. díl)

Forex: 10 nejobchodovanějších měn světa

Letní měsíce a jejich vliv na obchodování a výsledky

Fundamentální analýza IV - základní ekonomické indikátory 2

Forex: Výhled na rok 2023

Obchodujeme Elliottovy vlny - praktické příklady (2/2)

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

VIP zóna: Červen 2024 nabídl mnoho ziskových obchodů, nově přidáno také zlato

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

RSI Strategie: Tajemství úspěšného tradingu

Jak obchodovat „Price Action“ (12. díl)

Forex: 10 nejobchodovanějších měn světa

Letní měsíce a jejich vliv na obchodování a výsledky

Fundamentální analýza IV - základní ekonomické indikátory 2

Forex: Výhled na rok 2023

Obchodujeme Elliottovy vlny - praktické příklady (2/2)

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

VIP zóna: Červen 2024 nabídl mnoho ziskových obchodů, nově přidáno také zlato

Tradingové analýzy a zprávy

Dolar klesá kvůli vyjádření Fedu a ministra financí USA

FOREX: GBP USD - podaří se prorazit 1,5911?

Intradenní obchodování zlata 25.5.2016

Týdenní komentář FXstreet.cz (1.8.2016)

Swingové obchodování EUR/USD 25.6.2024

Německá vláda čelí rostoucímu tlaku, aby se dohodla na rozpočtu

Forex: Dolar kvůli očekávanému snižování úroků v USA na forexových trzích oslabuje

Intradenní Price Action patterny na AUD/USD 28.1.2025

Maloobchodní tržby v eurozóně rostly o 3 %

AUD/USD - Intradenní výhled 27.2.2020

Dolar klesá kvůli vyjádření Fedu a ministra financí USA

FOREX: GBP USD - podaří se prorazit 1,5911?

Intradenní obchodování zlata 25.5.2016

Týdenní komentář FXstreet.cz (1.8.2016)

Swingové obchodování EUR/USD 25.6.2024

Německá vláda čelí rostoucímu tlaku, aby se dohodla na rozpočtu

Forex: Dolar kvůli očekávanému snižování úroků v USA na forexových trzích oslabuje

Intradenní Price Action patterny na AUD/USD 28.1.2025

Maloobchodní tržby v eurozóně rostly o 3 %

AUD/USD - Intradenní výhled 27.2.2020

Témata v diskusním fóru

dbFX Trade Station - Deutsche Bank

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 23.2.2014

Praktická ukázka: Týden plný obchodů

RebelsFunding

VIP zóna FXstreet.cz: Kompletní výsledky obchodování za srpen

Pokračovanie trendu na CAD/JPY a iné predikcie

BDswiss - jeho chyba nebo moje? nerealné hitnuti SL

Měnové páry na supportech: NZD/USD, GBP/AUD a NZD/CAD

Změnil se na EUR/USD trend? A kam se vydá EUR/CZK?

Výběr z nedělní přípravy: Měnové páry USD/CHF, USD/JPY a EUR/CAD

dbFX Trade Station - Deutsche Bank

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 23.2.2014

Praktická ukázka: Týden plný obchodů

RebelsFunding

VIP zóna FXstreet.cz: Kompletní výsledky obchodování za srpen

Pokračovanie trendu na CAD/JPY a iné predikcie

BDswiss - jeho chyba nebo moje? nerealné hitnuti SL

Měnové páry na supportech: NZD/USD, GBP/AUD a NZD/CAD

Změnil se na EUR/USD trend? A kam se vydá EUR/CZK?

Výběr z nedělní přípravy: Měnové páry USD/CHF, USD/JPY a EUR/CAD