Ticker Tape by TradingView

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 31.07.2023

SHRNUTÍ

- Indexy během minulého týdne posilovaly

- S&P přidal 1,0 %, Stoxx Europe 600 přidal 1,2 %

- Fed zvedl úroky o 25 bodů, další směřování bude záležet na makrodatech

- Další hike je aktuálně zaceněn zhruba ze 40 %

- ECB taktéž zvedla úroky o 25 bodů, mírně holubičí inklinace

- Trh po zasedání a ECB a inflačních číslech zaceňuje méně hiků v dalších měsících

- BoJ: překvapivý krok, kterým efektivně roztahuje pásmo pro přípustný výnos JGB

- Výsledková sezóna prozatím dopadá nad odhady, dobré výsledky META a GOOG

- Dnes vyjde inflace v EMU: očekává se pokles hedadline CPI na 5,3 % y-y, core na 5,4 % y-y

- V pátek vyjdou non-farm payrolls, očekává se 175k nových pracovních míst

Výhled

Futures červená nula, asijské indexy zelené

Trhy

Během minulého týdne burzy posilovaly. S&P 500 přidal 0,7 %, a nachází se na nejsilnějších úrovních od loňského března. Stoxx Europe 600 posílil o 1,0 %. VIX opět propadnul na úroveň okolo 13 bodů. Růst lze jen obtížně vysvětlit fundamentálními faktory – investoři přehnaně reagují na mírné zpomalování inflačních čísel. Jako určitý povzbudivý faktor funguje i probíhající výsledková sezóna. Lze konstatovat, že se akcie stále obchodují na euforických úrovních a určitá korekce je proto velmi pravděpodobná.

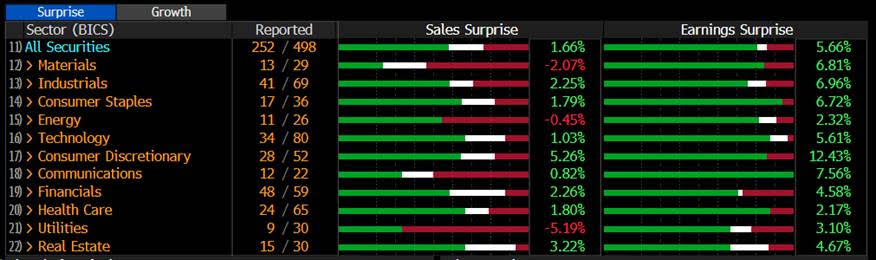

Výsledková sezóna

Prozatím reportovala polovina firem z indexu S&P 500. Výsledky prozatím skončily nad odhady (5,6 %) a drží se tak v y-y vyjádření v kladném teritoriu (+3,8 %). Minulý týden pozitivně překvapila Meta, která odreportovala výsledky nad odhady a zvedla guidance na další kvartál. Z velké části ukázala, že se neobává dalšího zpomalování reklamního trhu. Zároveň management zmínil pozitivní dopady AI. Pozitivní vliv AI vyzdvihl i Alphabet. Tento týden reportuje například Apple (čtvrtek)

Zdroj: Bloomberg

Inflace EMU

Dnes již v 11 hodin vyjde CPI v eurozóně. Očekává se, že tempo růstu cenové hladiny zpomalí na 5,3 % z 5,5 % v červnu. Jádrová inflace by měla zpomalit na 5,4 %.

Payrolls

Zásadním makročíslem budou páteční payrolls. Americká ekonomika v červnu pravděpodobně vytvořila 175 tisíc nových pracovních míst. Očekává se, že průměrné hodinové výdělky zpomalily na 4,2 % y-y z 4,4 % y-y. Jakékoliv údaje nad odhady mají potenciál srazit aktuální rally na burzách.

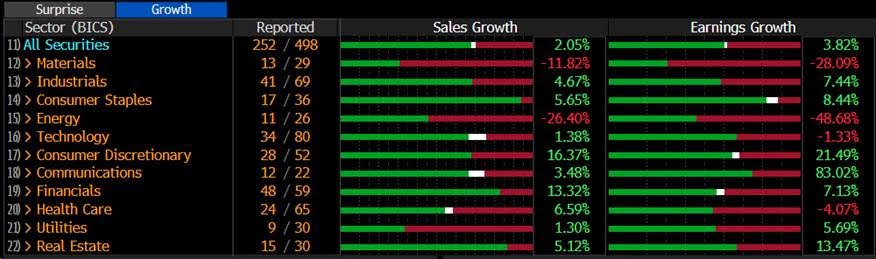

Fed

FOMC banka dle očekávání zvýšila sazby o 25 bps. Banka se však vyhnula jakýmkoliv závazkům na nadcházejících zasedáních. Powell na jednu stranu zdůraznil, že monetární restrikce působí se zpožděním, proto jejich dopad ekonomika teprve pocítí. Zmínil však také, že potřebuje robustnější důkazy, aby centrální banka mohla konstatovat, že se inflace nachází na definitivním ústupu. FOMC naladila pozitivní tón ohledně ekonomického růstu (to částečně potvrzuje i ekonomická aktivita za 2Q), to však může znamenat, že si boj proti inflaci vyžádá tvrdší restrikce. Ve hře tak zůstávají všechny možnosti – hike v září, pauza v září a zvýšení v listopadu, ukončení hikingového cyklu. O konkrétní variantě rozhodnou nově příchozí makrodata. V pátek vyšla další inflační data. Preferovaný inflační ukazatel Fedu Core PCE dosáhl meziročního růstu 4,1 % při očekávání 4,2 %. Tato skutečnost poslala v pátek trhy nahoru, jelikož zapadá do narativu o ustupující inflaci. Trh přisuzuje cca 40 % šanci hiku v listopadu. Také se přikláníme k názoru, že jedno dodatečné zvýšení nastane.

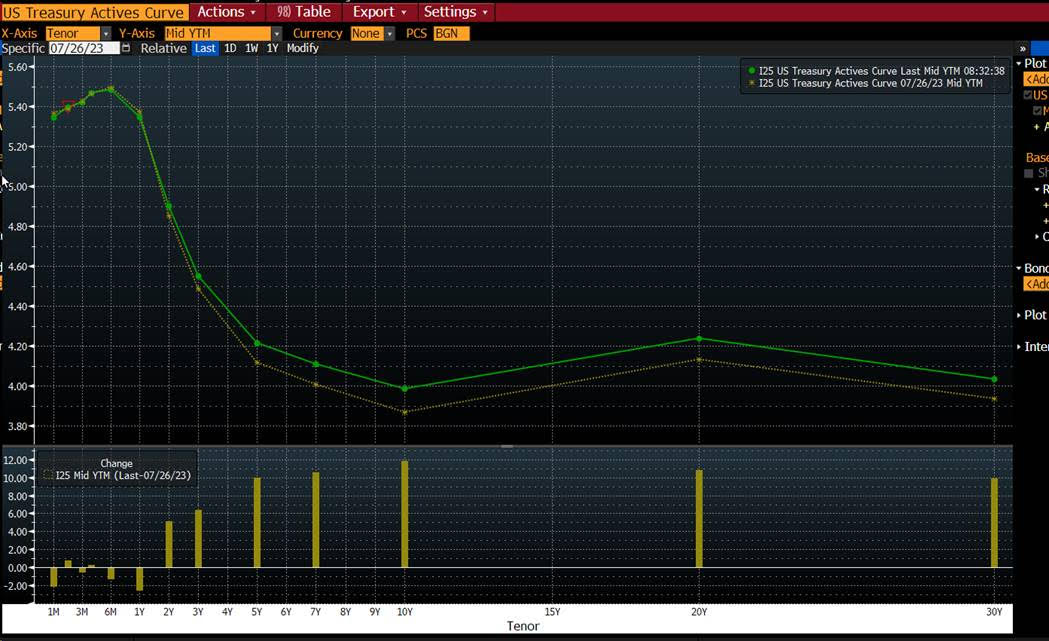

Sazby: tržní pricing

Zdroj: Bloomberg

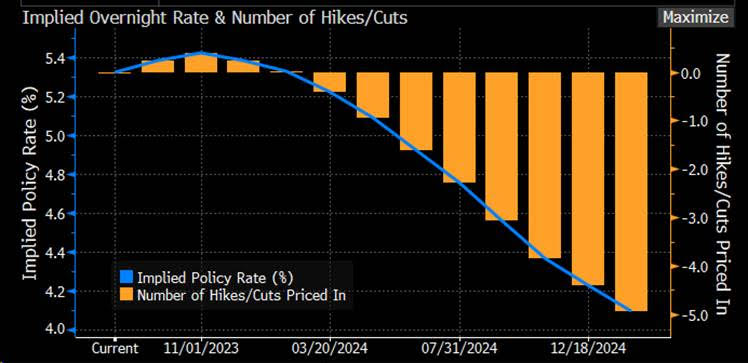

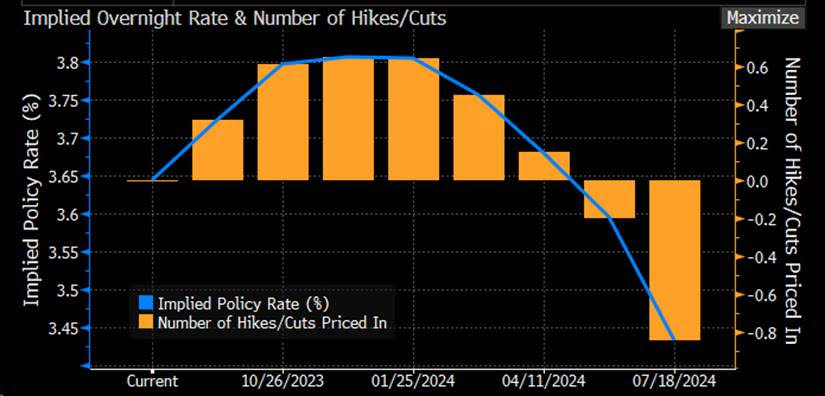

ECB

Podobně jako Fed i ECB zvedla úroky o 25 bps, což se z velké části předpokládalo. Ohledně dalšího směřování nabídla centrální banka jen málo konkrétních vodítek. Podobně jako v případě americké centrální banky budou její kroky záviset na nově příchozích makrodatech. Padly zmínky o zpomalování výroby – viz poslední PMI. Celkové vyznění však bylo o něco více holubičí, jelikož Lagardeová začala explicitněji připouštět možnost pauzy na zářijovém zasedání. Scénář, že centrální banka nakonec přistoupí k méně agresivní monetární responzi podpořila i data o inflaci. Harmonizovaná inflace v Německu dosáhla 6,5 % y-y při očekávání 6,6 %. Harmonizovaná inflace ve Francii dosáhla 5 % při očekávání 5,1 %. Optimistickou tezi navíc podpořil i vývoj francouzského HDP, které ve 2Q expandovalo tempem 0,9 % při očekávání 0,4 %. V reakci na to sází trh na méně agresivní monetární restrikce. Před zasedáním byl takřka s jistotou zaceněn hike na zářijovém zasedání a do konce roku přisuzovali investoři takřka 90 % šanci zvýšení na 4,25 %. Aktuálně trh zaceňuje pouze 32 % šanci na hike v září a 68 % šanci na hike do konce roku (na 4 %). Očekáváme však, že cyklus zvedání úroků bude pokračovat a sazby v eurozóně se vyšplhají nad 4 %.

Po zasedání a inflačních datech z velkých ekonomik klesá šance dalšího hiku v eurozóně

Bank of Japan

O zřejmě největší pozdvižení se postarala Bank of Japan. Ta přistoupila ke komplikované úpravě své politiky kontroly výnosové křivky (YCC). Banka doposud sledovala maximální úroveň výnosu 10Y bondu. Ta neměla přesáhnout 0,5 %. Toto pásmo sice neposunula, ohlásila však, že nově bude fungovat spíše jako reference, nikoliv jako závazný limit. Zároveň ohlásila, že nabízí program odkupu vládních bondů za 1 %. Lze tak konstatovat, že banka efektivně rozšířila pásmo z 0 – 0,5 % na 0 – 1 %. Komplikovaná struktura měla za cíl rozptýlit sílu tohoto měnově politického kroku. V reakci na to mohutně rostly výnosy amerických vládních bondů (UST). Výnos 10Y UST dosahuje 4 % - to souvisí s tím, že japonští investoři jsou tradičně častí kupující zahraničních vládních bondů (zejména UST).

V reakci na určitou změnu politiky YCC rostou výnosy UST

Tomáš Pfeiler, CFA, CYRRUS, a.s.

Klíčová slova: Inflace | HDP | Apple | Výsledková sezóna | Americká ekonomika | Sazby | Akcie | Bank of Japan | Bloomberg | Centrální banka | Centrální banky | ECB | Ekonomika | FOMC | Fed | Futures | Korekce | Rally | S&P 500 | Ukazatel | VIX | Výnos | Banky | EMU | Indexy | Investoři | Výsledky | Makrodata | Burzy | Banka | Cyrrus | Jádrová inflace | Management | Stoxx | Stoxx Europe 600 | Trh | Ekonomická aktivita | S&P | Tempo růstu | Výhled | Payrolls | Dobré výsledky | Non-Farm Payrolls | Inflace v Německu | Výnosy | Alphabet | Očekávání | Výnosové křivky | Tomáš Pfeiler | CPI v eurozóně | Souhrn finančních trhů | Lagardeová | Úroky | Americké centrální banky | CFA | Trhy | Asijské indexy | Pokles | Vývoj | Restrikce | Růst | Potenciál | Údaje | Šance | Cenové hladiny | Výdělky | Data o inflaci | Pozitivní vliv | UST | AI | Guidance | Inflace ve Francii | Meta | TIM | 3М | Harmonizovaná inflace | Inflační data | Hike | Boj proti inflaci | Europe 600 | Vice | Směřování | YCC |

Čtěte více

-

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.11.2021

V pátek trhy předvedly výrazné propady, např. evropské akcie ztrácely nejvýrazněji od června 2020, v reakci na novou variantu covidu zvanou omicron. Ta je podle všeho nakažlivější než předchozí varianty a prozatím není jisté, zda jsou současné vakcíny účinné i proti této mutaci. Tato nová nejistota spojená s rekordními úrovněmi akcií v západních zemích srazila trhy dolů. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 2.9.2019

Od prvního září vešla v platnost cla na dalších $110 mld. Čínských exportů. Tarifní sazba dosahuje 15%. Produkty zatížené cly zahrnují obuv a oblečení a některé specifické technologické výrobky (např. Apple Watch). Dalších $160 mld. čínských exportů, které administrativa Donalda Trumpa, rovněž plánovala zahrnout do tohoto kola zvyšování tarifů, budou zatížena cly až od 15. prosince. Panují totiž obavy, že by těchto $160 mld. mohlo mít neblahý vliv na spotřebitelskou poptávku v USA. Do této kategorie se totiž řadí zboží jako laptopy či mobilní telefony. Čína postupně uvalí cla na americké exporty v hodnotě $75 mld. Týká se zejména zemědělských produktů. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.3.2021

V posledních březnovém týdnu lze očekávat určitou rotaci investorů z akcií do dluhopisů. Na konci měsíců a kvartálů se totiž fondy snaží narovnávat na své plánované alokace. Předchozí pokles cen dluhopisů vede k významnému poklesu vah této třídy aktiv v portfoliích velkých institucionálních hráčů. Například cena desetiletých amerických vládních bondů se od začátku roku propadla o zhruba 6,5 %. Aby institucionální hráči toto odchýlení napravili, prodávají akcie a nakupují vládní bondy. Tato dynamika by měla přispět k dočasnému pozastavení růstu dluhopisových výnosů. Zároveň by měla způsobit určité oslabení akciových trhů. Prodeje akcií by se měly pohybovat v řádech stovek miliard dolarů. Samozřejmě nelze předpovídat načasování takových výprodejů, tradičně se jich však značná část odehraje právě v závěrečném týdnu měsíce. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.6.2020

Ve Spojených státech stále narůstají významným tempem nové infekce covid-19. Guvernéři některých států přistupují k pomalejšímu uvolňování restriktivních opatření. Nicméně uvalování plošných karantén se nejeví jako pravděpodobný scénář. Vývoj nových infekcí způsobil mírnou korekci předchozího euforického vývoje na trzích . Přestože některé sektory, jako např. cestovní ruch, mohou být obavami z druhé vlny výrazně zasaženy, prudký propad širších indexů neočekáváme. Můžeme se dočkat volatilních reakcí na některá makrodata. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.7.2019

Fed by měl poprvé od roku 2008 snížit úrokové sazby. Redukci o 25 bps berou trhy jako hotovou věc, razantnější akce se nyní jeví jako nepravděpodobná. Kromě samotného měnově politického rozhodnutí budou klíčové další komentáře představitelů Fed, které pomohou poodhalit, zda se jedná o ojedinělé opatření, či začátek série snižování úrokových sazeb. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.9.2020

Do popředí investorského zájmu se dostávají nadcházející americké prezidentské volby. Dnes večer se uskuteční první předvolební debata. Podle anket očekává 60% investorů vítězství Bidena. Hlavním scénářem zůstává, že Republikáni udrží Senát. Předpokládá se, že absolutní vítězství Demokratů - tj. prezidentský úřad a obě komory Kongresu - by spustilo na trzích výprodeje. Naopak, pokud Trump prezidentské křeslo obhájí, trhy posílí. Mezi hlavní oběti případného Bidenova vítězství patří energetický a bankovní sektor. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 30.05.2022

Během minulého týdne došlo na burzách k růstu. Volatilita zůstává zvýšená (VIX na 25), ale vidíme pozvolný návrat k normálnějším hodnotám. S&P 500 přerušil 7-týdenní poklesovou šňůru a zpevnil o 6,6 % - jde o nejlepší týdenní výkonnost od listopadu 2020. K euforii z minulého týdne přispěly povzbudivější výsledky některých řetězců supermarketů, lepší makrodata v US, pokles inflačních očekávání a skutečnost, že investoři zredukovali počet hiků, které letos očekávají od Fedu. Roli hrálo i pozicování – docházelo k masivnímu uzavírání short pozic. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 30.11.2020

Souhrnný globální index MSCI World má s aktuálním listopadovým zhodnocením 13,6% nakročeno ke druhé nejlepší měsíční výkonnosti v historii. Dominantním faktorem se stal hmatatelný progres ve vývoji vakcíny. V této fázi se již vakcíny několika farmaceutických firem nachází ve třetí fázi klinického testování. Zahájení očkování lze s vysokou pravděpodobností očekávat v polovině prosince. Pokrok na poli boje s covidem tak vede investory k očekávání rychlejšího návratu k normálu. V takovém prostředí nastává rotace investorů z růstových do hodnotových sektorů. Ty výrazněji zasáhla pandemie a jejich valuace se nyní stále nachází na zajímavých úrovních. Více hodnotové indexy, jako např. Stoxx Europe 600, v listopadu překonaly výkonnost růstových indexů, např S&P 500. Aktuální listopadová výkonnost Stoxx Europe 600 činí 14,9%, což značí nejlepší měsíční zhodnocení v historii. S&P 500 přidává 11,3%, což představuje méně než během letošního dubna. Růstové sektory totiž oživením prošly již ve dřívějších fázích covidové krize. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 30.3.2020

Globální počet nemocným přesáhl 723 000. Nemoci podle oficiálních statistik podlehlo cca 34 000 lidí. V posledních dnech jsme svědky výrazného nárůstu nových infekcí ve Spojených státech. To souvisí zejména s masovým testováním v některých státech (zejména New York). Donald Trump minulý týden debatoval o plánu inteligentních karantén – tj. izolace nakažených. Zdravá populace by však mohla fungovat v běžném režimu. Podle posledních čísel nevypadá tento scénář úplně reálně. Ve všech více zasažených zemích se nyní hovoří o karanténách nejméně do Velikonoc. Pro další vývoj a zmírnění ekonomických dopadů bude klíčové zploštění křivky nových infekcí. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 30.9.2019

Donald Trump zvažuje možnost zakázat listing čínských společností na amerických burzách. V praxi by se jednalo o faktor, který by vedl k citelnému omezení poptávky po čínských cenných papírech. Nicméně představitelé amerického ministerstva takové kroky jednoznačně popřeli. Výrazně tento nápad kritizovali představitelé Nasdaqu. Některé čínské společnosti v reakci na výrok ztrácely. Např. akcie Alibaba odepsaly téměř 5%. Domníváme se však, že brzy odezní. Možnost, že by zákaz skutečně vešel v platnost, nevnímáme jako reálnou. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 31.08.2020

Dnes ráno vyšly indexy nákupních manažerů v Číně. Výroba mírně zaostala za očekáváním: 51 vs odhad 51,2. Pozitivně překvapily služby, které se vyšplhaly na 55,2 a pokořily tak konsensuální očekávání ve výši 54,2. Kompozitní ukazatel se tak dostal na hodnotu 54,5, nejvyšší hodnotu od ledna 2018. Dobrý výsledek služeb hodnotí investoři pozitivně. V minulosti se vynořily obavy, že dobrý výkon čínského průmyslu souvisí s mohutnými státními intervencemi. Např. minulý týden vyšla data, že profit průmyslových společností se v červenci meziročně zvýšil o 19,6%. Naproti tomu zlepšení v segmentu služeb poukazuje na zvýšení spotřeby – ta souvisí s návratem důvěry čínských domácností. Investoři vnímají oživení spotřeby jako udržitelnější. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 31.1.2022

Na čtvrtečním zasedání měnově politické rozhodnutí nepadne. Rétorika ECB se zřejmě nezmění a můžeme tak očekávat ujišťování centrálních bankéřů o předčasnosti hiku v letošním roce. V tuto chvíli je plně zaceněno, že se frankfurtská instituce vydá s úroky nahoru na svém říjnovém zasedání. Holubičí rétorika lagardeové však nakonec může vést k méně agresivnímu tržnímu pricingu. ECB standardně argumentuje, že její měnová politika vykazuje určité zpoždění oproti Fedu vzhledem k pomalejší trajektorii zotavení ekonomiky eurozóny ve srovnání s USA. Na prosincovém zasedání ECB ohlásila pokračování v dluhopisových programech po skončení PEPP. V tomto směru neočekávám žádnou změnu. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 3.1.2022

V posledních dnech čínské technologické akcie připsaly zpět alespoň část svých zisků. Řada investorů si vyhodnotila, že navzdory přetrvávajícím regulatorním tlakům, jsou čínské akcie příliš vyklesané. Současné velmi nízké valuace podle mnohých více než adekvátně zohledňují regulatorní rizika. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 31.5.2021

V posledních dnech se nadále potvrzuje konkurenční vztah mezi kryptoměnami a akciemi skomírajících firem typu GameStop nebo AMC. Zatímco v předchozích měsících dezertovali retailoví investoři z tzv. meme akcií a mohutně investovali na kryptoburzách, nyní vidíme opačný trend. Ten souvisí s propadem kurzů virtuálních mincí, za kterým stojí obavy z tvrdší regulace. Například Jižní Korea minulý týden oznámila záměr přísněji regulovat kryptoburzy. Retailoví investoři v tuto chvíli nevnímají padající digitální měny jako perspektivní a jejich pozornost se tak opět přesouvá směrem k akciím některých problémových firem. GameStop během minulého týdne přidal 26 %, provozovatel kin AMC Entertainment dokonce 116 %. Tato dynamika může spustit záchvat volatility na širších akciových indexech (po výběru zisků). Jde vidět, že drobní spekulanti zůstávají na trhu přítomní a budoucna se může vyplácet jejich kroky bedlivě sledovat. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 3.2.2020

Množí se obavy, že se hysterie kolem koronaviru podepíše na globálním ekonomickém růstu. Zastavení výroby v Číně, či přerušení dočasné migrace pracovníků podle některých odhadů vyvolá pokles čínského HDP v 1Q o 1 procentní bod na 5% (anualizovaných). Na druhou stranu lze očekávat, že čínská vláda ekonomice pomůže. Již včera oznámila tamní centrální banka zahájení monetárního stimulu v objemu $170 mld. Půjde zejména o operace na volném trhu a snížení reposazby. Ani silná reakce ze strany centrální banky však nepomohla zabránit prudkému poklesu trhů, které otevřely po pauze kvůli lunárnímu roku. Shanghai Composite i Shenzen Composite odepisují okolo 8%. V pátek výrazně ztrácely i americké indexy: S&P 500 odepsal 1,8% a umazal tak veškeré letošní zisky. Pro další vývoj bude důležité za jak dlouho dojde k obnovení výroby a přestanou platit zákazy cestování. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 3.5.2021

Výnosy desetiletých amerických vládních bondů se vyšplhaly nad úroveň 1,6 %. Mírně se zvedly i reálné výnosy. Desetileté break-eveny (inflace implikovaná z protiinflačních bondů) se poprvé za 8 let vyšplhaly nad úroveň 2,4 %. Mírný nárůst výnosů z minulého týdne souvisí s taktickými prodeji investorů, kteří se připravují na robustní makrodata za duben. Pokud dochází k významně pozitivním ekonomickým překvapením, mají dluhopisové výnosy tendenci zvyšovat se a jejich nárůst je tažen reálnými výnosy. Některé investiční banky předpovídají, že efekt ultra-pozitivních makrodat bude částečně kompenzovat nižší než očekávaná emisní aktivita amerického ministerstva financí. Nicméně snížení objemů v rámci pravidelných aukcí by reálně nastalo nejdříve ve 3Q. Proto očekáváme růst výnosů delších UST během května. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 3.6.2019

Finančním trhem stále budou hýbat očekávání či nové zprávy související s obchodními válkami. Donald Trump dnes zavítá do Londýna, takže lze očekávat i svérázné výroky směrem k vyjednáváním o brexitu, která stále probíhají. Kromě toho se stupňuje tlak na Huawei. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 3.8.2020

Donald Trump zakázal používání populární sociální sítě Tik Tok, která má čínské vlastníky. Toto rozhodnutí pramení z obav ohledně možného zneužití osobních dat více než 100m uživatelů. Americké aktivity Tik Tok by ráda odkoupila společnost Microsoft a nyní probíhají jednání. USA rovněž kritizovaly plánovaný odklad voleb do městské rady v Hong Kongu. Tyto kroky mohou opět vyhrotit vztahy mezi největšími ekonomickými velmocemi a zbrzdit dosažení finální obchodní dohody. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 4.10.2021

Během minulého týdne Evergrande opět promeškala platbu na dolarových dluhopisech. Developer v současnosti neposkytl žádný komentář. Firma prodala podíl v jedné z regionálních bank asi za $1,5 mld. V kontextu celkových závazků, které činí $300 mld. jde však o zanedbatelnou částku. Mírně pozitivní zprávou je zvýšený zájem o dluhopisy společnosti ze strany specializovaných distressed fondů. Tyto fondy se zaměřují na papíry firem, které se nachází blízko bankrotu. Záměrem takových investorů je koupit bondy za zlomek nominálu a očekávat, že během restrukturalizace se jim podaří získat zajímavější částku. Lze tak říci, že tito investoři vnímají šanci na alespoň částečně úspěšnou restrukturalizaci firmy. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 4.11.2019

Hlavní americký index benchmark znovu překonal historická maxima. Do rekordních výšin vyhnala nejznámější světový akciový benchmark uvolněná měnová politika, určitá deeskalace tenzí v mezinárodním obchodě, uklidnění situace okolo vystoupení Spojeného království z Evropské unie a probíhající výsledková sezóna, která se zatím ukazuje jako úspěšná (průměrné překvapení na úrovni zisků ve výši 4,9%). Faktor, který akciovým trhům rovněž pomáhá je vysoký objem zpětných buybacků. Jen za 3Q dosáhl objemu $170 mld.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

Tradingové analýzy a zprávy

Index Russell 2000 - Intradenní výhled 5.2.2026

NZD/USD - Intradenní výhled 5.2.2026

GBP/JPY - Intradenní výhled 5.2.2026

EUR/JPY - Intradenní výhled 5.2.2026

EUR/GBP - Intradenní výhled 5.2.2026

Ceny zlata a stříbra pokračují v poklesu

Big Mac index: Česká koruna je k dolaru podhodnocená

Objem zakázek v německém průmyslu se v prosinci zvýšil

Experti: Inflace klesla kvůli převedení plateb za zelené zdroje na stát

Bitcoin - Intradenní výhled 5.2.2026

Index Russell 2000 - Intradenní výhled 5.2.2026

NZD/USD - Intradenní výhled 5.2.2026

GBP/JPY - Intradenní výhled 5.2.2026

EUR/JPY - Intradenní výhled 5.2.2026

EUR/GBP - Intradenní výhled 5.2.2026

Ceny zlata a stříbra pokračují v poklesu

Big Mac index: Česká koruna je k dolaru podhodnocená

Objem zakázek v německém průmyslu se v prosinci zvýšil

Experti: Inflace klesla kvůli převedení plateb za zelené zdroje na stát

Bitcoin - Intradenní výhled 5.2.2026

Blogy uživatelů

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Forexové online zpravodajství

Alphabet ve 4Q: Cloud předčil veškerá očekávání, trh však znejistěl kvůli masivnímu výhledu investic

ConocoPhillips plánuje miliardové úspory

Návrhář čipů ARM oznámil výsledky za 3Q nad odhady, investory však zklamal výhled

🚨Bitcoin klesá o 4 % na 69 tis. USD📉 Výprodej zasahuje také Ethereum a Ripple

BREAKING:Bank of England ponechala úrokové sazby beze změny, jak se očekávalo 📌 GBPUSD mírně oslabil v důsledku holubičího hlasování 📉

Přehled trhu: Libra ztrácí půdu pod nohama před rozhodnutím BoE; stříbro a zlato se vrací k poklesům 💡

Apple zvažuje zavedení reklam v Apple Maps, rozšiřuje tak své služby s vysokou marží

Bitcoin se krátce propadl pod hranici 70 000 USD, volatilita na kryptotrhu zesílila

Stříbro v panice! Cena kovu pod 80 dolarů⏬

Británie a Microsoft vyvíjejí systém pro odhalování deepfake obsahu

Alphabet ve 4Q: Cloud předčil veškerá očekávání, trh však znejistěl kvůli masivnímu výhledu investic

ConocoPhillips plánuje miliardové úspory

Návrhář čipů ARM oznámil výsledky za 3Q nad odhady, investory však zklamal výhled

🚨Bitcoin klesá o 4 % na 69 tis. USD📉 Výprodej zasahuje také Ethereum a Ripple

BREAKING:Bank of England ponechala úrokové sazby beze změny, jak se očekávalo 📌 GBPUSD mírně oslabil v důsledku holubičího hlasování 📉

Přehled trhu: Libra ztrácí půdu pod nohama před rozhodnutím BoE; stříbro a zlato se vrací k poklesům 💡

Apple zvažuje zavedení reklam v Apple Maps, rozšiřuje tak své služby s vysokou marží

Bitcoin se krátce propadl pod hranici 70 000 USD, volatilita na kryptotrhu zesílila

Stříbro v panice! Cena kovu pod 80 dolarů⏬

Británie a Microsoft vyvíjejí systém pro odhalování deepfake obsahu

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Vistra Corp. se stává lídrem v oblasti jaderné energie díky rostoucí poptávce po energiích pro AI

THE AUSTRALIAN DOLLAR?S RATE IS DECREASING AFTER THE RELEASE OF WEAK DATA FROM CHINA

Frankfurtská burza uprostřed týdne oslabila

Ranní komentář: Walmart v after-marketu -10 %, dnes zveřejní výsledky Alphabet a Micrtosoft

Ropa BRENT znovu slábne a vrací se k důležité oblasti podpory

EURUSD je pod 1,30

Ozvěny trhu: Německo se investičně „odbrzdí“

Jak se stát profesionálním obchodníkem, na kterého regulace ESMA nedosáhne?

Trh GBP/USD posiluje díky slabšímu dolaru

Palivo 21. týden: Ceny ropy se po oznámení zásob téměř nezměnily, ceny pohonných hmot pokračují v poklesu

Vistra Corp. se stává lídrem v oblasti jaderné energie díky rostoucí poptávce po energiích pro AI

THE AUSTRALIAN DOLLAR?S RATE IS DECREASING AFTER THE RELEASE OF WEAK DATA FROM CHINA

Frankfurtská burza uprostřed týdne oslabila

Ranní komentář: Walmart v after-marketu -10 %, dnes zveřejní výsledky Alphabet a Micrtosoft

Ropa BRENT znovu slábne a vrací se k důležité oblasti podpory

EURUSD je pod 1,30

Ozvěny trhu: Německo se investičně „odbrzdí“

Jak se stát profesionálním obchodníkem, na kterého regulace ESMA nedosáhne?

Trh GBP/USD posiluje díky slabšímu dolaru

Palivo 21. týden: Ceny ropy se po oznámení zásob téměř nezměnily, ceny pohonných hmot pokračují v poklesu

Blogy uživatelů

Trhy pod tlakem: Tři grafy, které ukazují sílu nejistoty

Index S&P 500 vzrostl počtvrté v řadě, seance byly netypicky klidné

GBP/USD je zatím přesvědčivě nejlepší pár na obchodování důležitých dat

Je ČEZ levný?

Zisk 32 % za měsíc aneb jak jsem (ne)vyhrál Purple Cup

Analýza od tradera: Index S&P 500, EUR/USD a ropa WTI

Bitcoin CME GAP je zaplnený – Môžeme ísť dole?

Index S&P 500 mírně oslabil, odraz ode dna ale pokračuje

Měnový pár GBP/AUD: Analýza více časových rámců (W1 až H1)

Měnový pár USD/CHF: Anylýzy více časových rámců (W1 až H4)

Trhy pod tlakem: Tři grafy, které ukazují sílu nejistoty

Index S&P 500 vzrostl počtvrté v řadě, seance byly netypicky klidné

GBP/USD je zatím přesvědčivě nejlepší pár na obchodování důležitých dat

Je ČEZ levný?

Zisk 32 % za měsíc aneb jak jsem (ne)vyhrál Purple Cup

Analýza od tradera: Index S&P 500, EUR/USD a ropa WTI

Bitcoin CME GAP je zaplnený – Môžeme ísť dole?

Index S&P 500 mírně oslabil, odraz ode dna ale pokračuje

Měnový pár GBP/AUD: Analýza více časových rámců (W1 až H1)

Měnový pár USD/CHF: Anylýzy více časových rámců (W1 až H4)

Vzdělávací články

Price Action: Pokročilé obchodování formace Pin Bar (1. díl)

Co je Bitcoin a jak funguje?

Devizové rezervy a jejich vliv na forex

Ochrana proti změně - Co je to Hedging (1/2)

RebelsFunding: Prop Trading se slevou 25 % je tady!

Agresivní obchodování formace hlava a ramena (1. část)

VIP zóna: Institucionální objednávky a výsledky obchodování za červen

Jak ovlivňují rozhodnutí centrálních bank finanční trhy

Nejvýznamnější svíčkové formace – část I.

Jak funguje Prop Trading?

Price Action: Pokročilé obchodování formace Pin Bar (1. díl)

Co je Bitcoin a jak funguje?

Devizové rezervy a jejich vliv na forex

Ochrana proti změně - Co je to Hedging (1/2)

RebelsFunding: Prop Trading se slevou 25 % je tady!

Agresivní obchodování formace hlava a ramena (1. část)

VIP zóna: Institucionální objednávky a výsledky obchodování za červen

Jak ovlivňují rozhodnutí centrálních bank finanční trhy

Nejvýznamnější svíčkové formace – část I.

Jak funguje Prop Trading?

Tradingové analýzy a zprávy

Zlato - Intradenní výhled 5.2.2026

Ratingové agentury ve hře

Německý parlament schválil minimální mzdu

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Cena mědi je na rekordu, poptávku podporují elektromobily a datová centra

Pražská burza dnes zvýšila 16letá maxima, dařilo se bankovním akciím

VIDEO: 🔴 Dolar se hroutí 😱 | Zlatá a stříbrná horečka končí 🔥 | Změna toku kapitálu 💥 | Nový šéf Fedu 💣

Bitcoin - Intradenní výhled 26.3.2025

Swingové obchodování GBP/JPY 3.12.2025

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 5.2.2026

Zlato - Intradenní výhled 5.2.2026

Ratingové agentury ve hře

Německý parlament schválil minimální mzdu

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Cena mědi je na rekordu, poptávku podporují elektromobily a datová centra

Pražská burza dnes zvýšila 16letá maxima, dařilo se bankovním akciím

VIDEO: 🔴 Dolar se hroutí 😱 | Zlatá a stříbrná horečka končí 🔥 | Změna toku kapitálu 💥 | Nový šéf Fedu 💣

Bitcoin - Intradenní výhled 26.3.2025

Swingové obchodování GBP/JPY 3.12.2025

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 5.2.2026

Témata v diskusním fóru

Fakta, která musí začínající obchodník znát

Akciové indexy: Obchodování burzovních indexů

AUD/USD

Moje cesta prop tradingem – černý tradingový týden konečně za mnou

Jak je to s tou umělou inteligencí?

Price Action Trading Jakuba Hodana

NZD/USD

Obchodování kryptoměn

Akciové indexy

EA pro MT4

Fakta, která musí začínající obchodník znát

Akciové indexy: Obchodování burzovních indexů

AUD/USD

Moje cesta prop tradingem – černý tradingový týden konečně za mnou

Jak je to s tou umělou inteligencí?

Price Action Trading Jakuba Hodana

NZD/USD

Obchodování kryptoměn

Akciové indexy

EA pro MT4