Ticker Tape by TradingView

Proč banky snižují úroky na vkladech rychleji, než jak snižují sazby na hypotékách? Ždímají klienty?

Řada lidí si v současnosti kriticky všímá toho, že banky jdou se sazbami hypoték dolů jen pomalu, zato rychleji snižují úročení běžných nebo spořících účtů. Mají pocit, že banky své klienty „ždímají“. Je to tak? Otálejí banky se snižováním sazeb hypoték bezdůvodně? Vždyť také základní úroková sazba ČNB klesla za posledních dvanáct měsíců o 2,75 procentního bodu, zatímco průměrná sazba hypoték dle Hypoindexu jen o 0,83 procentního bodu, tedy zhruba třikrát pomaleji...

Jak to tedy je?

Jenže základní úroková sazba ČNB nemá žádnou těsnou, bezprostřední vazbu na průměrnou sazbu hypoték, ač to tak média někdy podávají. Mnohem důležitější je pro vývoj sazeb hypoték sazba úrokového swapu či výnos vládních dluhopisů ČR.

Proč? Swapy představují cenu zdrojů, jimiž banky poskytnuté hypotéky kryjí. A dluhopis zase představuje z hlediska užití zdrojů banky klíčovou konkurenční alternativu k hypotéce.

Zjednodušeně, banka se rozhoduje, zda půjčí Frantovi Vomáčkovi na jeho byt, nebo Zbyňku Stanjurovi a jeho úřadu; a půjčka ministerstvu financí na chod státu (či výplatu důchodů,...) je vždy bezpečnější než poskytnutí jakékoli hypotéky; banka se proto spokojí s nižším výnosem na dluhopisu, než jakou sazbu bude žádat na hypotéce.

Co z toho plyne? Výnos (tříletého, pětiletého,...) dluhopisu bude zpravidla nižší než sazba hypotéky (tříleté, pětileté fixace,...). A hlavně: sazba takové hypotéky také těžko může výrazněji klesnout, pokud zároveň neklesne výnos srovnatelného dluhopisu.

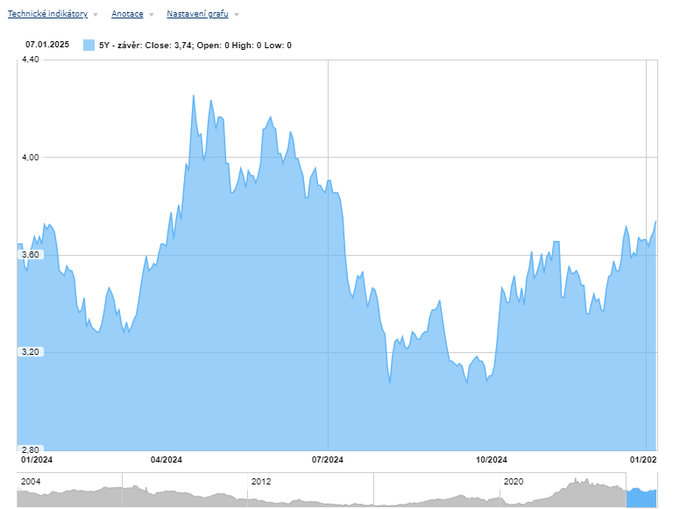

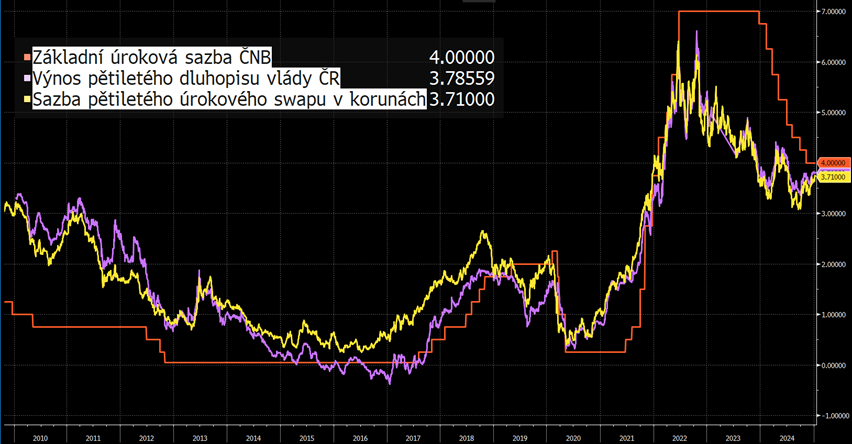

Jak si právě teď stojí výnos na pětiletém dluhopisu? Činí 3,8 procenta. Jaký byl před rokem? Také 3,8 procenta (viz graf Bloombergu níže).

A co dělá pětiletý úrokový swap? Jeho sazba je 3,7. Přesně jako před rokem (viz graf Patrie níže).

Sečteno, podtrženo, zdroje jsou pro banky stejně drahé jako před rokem a alternativní užití – alternativní vůči hypotékám – stále stejně výnosné, bez poklesu.

Proč by tedy měla výrazněji klesat sazba hypoték? Banky snižují sazby hypoték jen pomalu z objektivních, tržních příčin, nikoli z vlastního rozmaru.

Dlouhodobý pohled odhaluje, že sazba úrokového swapu se pohybuje v jakémsi tandemu – volnějším, ale přece – s výnosem vládního dluhopisu odpovídající doby splatnosti (viz fialová a žlutá křivka na grafu Bloombergu níže). Tandem to v uplynulých patnácti letech opravdu viditelně a trvaleji nebyl snad jen roku 2017. Tehdy byly ovšem náklady českého půjčování – tedy výnosy vládních dluhopisů, včetně pětiletých – uměle sníženy spekulacemi mezinárodních investorů na výrazné posílení koruny po skončení probíhajícího kursového závazku ČNB. V rámci spekulací investoři nakupovali korunová aktiva – dluhopisy české vlády –, aby se mohli na vyhlíženém citelném posílení koruny svézt. Tehdejší nízké náklady půjčování české vlády tedy řadoví Češi platili například v podobě dražších dovolených nebo vyšších cen zboží z dovozu. Výnos pětiletých dluhopisů tak byl dokonce i výrazněji a trvaleji nižší než sazba pětiletého úrokového swapu. Swapový trh tehdy předjímal vyhlížené ukončení závazku, k němuž došlo v dubnu 2017, méně deformovaně než trh dluhopisový, tedy už ve druhé polovině roku 2016. Dluhopisový trh byl v té době mimořádně silně deformován zmíněnými spekulacemi mezinárodních investorů, kteří si dluhopisy pořizovali často jen oportunisticky, jako „vehikl“, jak se na vlně očekávaného prudkého posílení koruny svézt. Jak známo, s růstem poptávky po dluhopisech roste jejich cen, přičemž současně klesá výnos.

Dlouhodobě však o tandem jde. Přitom ovšem se ale tento tandem občas i výrazně odchýlí od vývoje základní úrokové sazby ČNB (červená křivka na zmíněném grafu výše). Což byl zejména případ let 2022 a 2023, kdy nastal historicky mimořádný převis základní sazby ČNB nad sazbou úrokového swapu v korunách – v tomto případě pětiletého – a výnosem taktéž pětiletého vládního dluhopisu ČR.

Sazba daných swapů, ani výnosu dluhopisů ovšem nikdy nevystoupala až tak vysoko jako základní sazba ČNB, byť po většinu uplynulého desetiletí byla sazba ČNB dokonce níže než obě tržní veličiny. Proč?

Protože vývoj tržních veličin odrážel víru v to, že se centrální bance podaří inflaci – fundamentální příčinu nárůstu všech uvedených křivek – zkrotit. A že v horizontů pěti let bude nižší. Což se naplňuje. Základní sazba ČNB je sazbou krátkodobou, nezapomeňme. Její oficiální název je čtrnáctidenní repo sazba. Představuje maximální úrokovou sazbu, za niž si jednotlivé banky mohou u banky centrální ukládat své volné peněžní zdroje. Na dva týdny, ne na roky.

Na rozdíl od základní sazby ČNB jsou – jak název napovídá – pětiletý swap či pětiletý dluhopis dlouhodobější povahy. Pět let místo dvou týdnů. Proto prvotní pokles pětiletého swapu i výnosu dluhopisu nastal už ve druhé polovině roku 2022, kdy zbýval ještě více než rok do zahájení redukce základní sazby ČNB. Tržní aktéři tehdy nabyli přesvědčení, že inflace bude v horizontu pěti let nižší i díky vysoce restriktivní, sedmiprocentní základní sazbě ČNB, takže nežádali ještě vyšší sazbu swapu či ještě vyšší výnos dluhopisu. Naopak, spokojili se s postupně nižší a nižší sazbou, resp. výnosem, a to i přesto, že sazba ČNB zůstávala ještě nějaký čas nehnutě vysoko, na úrovni sedmi procent.

Průměrná sazba hypoték v Česku, jak známo, také nikdy v uplynulých letech nevystoupala až na úroveň sedmi procent. Průměrná sazba nových hypotečních úvěrů činila nejvýše, v létě 2023, zhruba 5,5 procenta, plyne z dat ČNB. Z téhož důvodu. Poskytuje-li banka hypotéku například s pětiletou fixací, zahrnuje do výsledné úrokové sazby i inflační očekávání pro dalších pět let.

V současnosti teprve dochází ke sblížení všech těch ukazatelů, jak je opět patrné z grafu níže. Výrazný pokles základní úrokové sazby ČNB v loňském roce – o zmíněné takřka tři procentní body – tak v jistém smyslu potvrzuje to, co trh „věděl předem“. Že se inflaci podaří zkrotit. Ovšem pokud by ČNB nedržela svoji sazbu vysoko, na sedmi procentech, dostatečně dlouho, přísun nových peněz do ekonomiky by dostatečně nevyschl, což by nakonec zase tržní sazby mohlo zvednout, přičemž reputace ČNB jakožto bojovnice s inflací by byla fatálně poškozena. A takové poškození by učinilo další boj s inflací obtížnějším. Proto centrální banka musela držet dvoutýdenní sazbu nahoře ještě v době, kdy už trh – sazba swapů a výnos dluhopisů – šel dávno dolů. Ale on šel dolů právě proto, že věřil, že ČNB dostatečně dlouhým udržováním vysoké základní sazby inflaci zkrotí nadobro. A i poskytovatelé hypoték tomu věřili.

Nyní je situace obtížnější. I na půdě ČNB, stejně jako ve světě, se vede odborná debata o „novém normálu“ tržních úrokových sazeb. Protože i tyto sazby se ve své podstatě odvíjejí od určité úrokové míry. Ta se označuje jako přirozená nebo neutrální úroková míra. Není pozorovatelná, tím méně „nastavitelná“. Lze ji jen odhadovat. Jde o krátkodobou úrokovou míru, která by se v dané ekonomice ustavila při plné zaměstnanosti a stabilní inflaci. A to je právě to. Řada ekonomů nyní sdílí podezření, že inflační tlaky budoucích let budou silnější než třeba v uplynulém desetiletí.

A to z několika příčin.

Zaprvé, kvůli demografickému stárnutí populace, jež bude tlačit nahoru mzdy, neboť se nebude dostávat lidí v produktivním věku. Růst mezd je inflační. Zadruhé, kvůli geopolitickému napětí ve světě a útlumu globalizace, kteréžto tendence vedou k přesouvání výroby zpět – třeba z Asie do Ameriky –, což je inflační z důvodu nutnosti platit vyšší mzdy nebo snášet vyšší cenu jiných výrobních vstupů. Zatřetí, kvůli výraznému nárůstu zadlužení, zejména toho veřejného, a to i v zemích, jakou jsou Spojené státy. Růst zadlužení zvyšuje pravděpodobnost platební neschopnosti, takže nutí věřitele žádat vyšší úrokovou sazbu, což je inflační, třeba skrze dražší investice, stejně jako nárůst deficitů, které jsou potřeba k pokrytí dále větších dluhů. Začtvrté, kvůli zelené agendě, která snahou zahrnovat negativní externality fosilních energií a odrazovat od jejich využívání tyto energie zdražuje, což je samozřejmě opět inflační.

Tyto čtyři zásadní faktory mají být podle řady ekonomů, byť ne všech, natolik silné, že jejich inflační dopad bude silnější, než jaký bude protiinflační – čili dezinflační – dopad zase jiných dějů, jakým je třeba technologický rozvoj a růst produktivity, třeba i díky digitalizaci či stále širšímu uplatňování umělé inteligence.

S růstem inflační tlaků v Česku i ve světě – kvůli stárnutí, geopolitice, dluhu či ozeleňování – stoupne i zmíněná přirozená úroková míra. Protože inflace bude stabilně vyšší než v uplynulém desetiletí. „Nový normál“ se tak bude vyznačovat i vyššími tržními úrokovými sazbami. Tedy i vyšší sazbou pětiletého swapu v korunách či pětiletého dluhopisu vlády ČR. Což je klíčový důvod, proč v posledním roce nepozorujeme pokles těchto ukazatelů – od nichž se odvíjí, jak víme, průměrná sazba hypoték.

Navíc, mezitím vstoupily do situace nové inflační hrozby, typu bezprecedentní „trumpovské“ celní války mezi USA a Čínou či mezi USA a EU. Tyto obchodní války by zásadně přispěly k dalšímu nárůstu deglobalizačních tendencí, tedy i inflačních tlaků. I proto je tudíž nyní trh v jakémsi vyčkávacím režimu, což se projevuje právě i tím, že sazba swapů nebo výnos dluhopisů jsou v Česku stejné jako před rokem. Navzdory poklesu základní úrokové sazby ČNB. I když ani ta už letos nebude klesat zdaleka tak rychle jako loni – ano, opět kvůli zmíněnému možnému „novému normálu“.

Což vše ve výsledku znamená, že ani letos, ani v příštím roce nelze čekat výraznější pokles sazeb hypoték v Česku. Průměrná sazba nových hypoték tak klidně ještě i za dva roky může být stále nad úrovní čtyř procent.

Někteří lidé ale navíc ještě mají pocit, že banky nejen pomalu snižují sazby hypoték, ale ještě k tomu příliš rychle redukují úrokové sazby vkladů. To, že banky jdou s úroky na hypotékách dolů pomalu primárně nikoli z důvodu nějaké vlastní svévole, ale z objektivních, tržních příčin, jsme nyní rozebrali. Ale co ty vklady?

Předně je třeba říci, že průměrná sazba na běžných či spořících účtech vskutku klesá rychleji než průměrná sazba hypoteční, ale ne nijak výrazně. Vždyť ze svého mnohaletého maxima 5,51 procenta, dosaženého v září 2023, sestoupila průměrná sazba nových hypoték do listopadu 2024 na úroveň 4,78 procenta, tedy o 0,73 procentního bodu, plyne z dat ČNB. Podle téže instituce ve stejné sobě klesla sazba běžných a spořících účtů z 2,93 na 2,19 procenta, čili o 0,74 procentního bodu. Z tohoto pohledu úročení vkladů klesá zcela srovnatelným tempem jako úročení hypoték.

Jenže průměrná úroková sazba na vkladech dosáhla svého mnohaletého maxima později než průměrná sazba hypoték, a sice až v únoru 2024, kdy činila 3,13 procenta. Takže během převážné části loňska skutečně se výrazněji snížily úrokové sazby na vkladech, od února do listopadu o 0,94 procentního bodu. Zato na hypotékách činil za stejnou dobu pokles pouze 0,44 procentního bodu, byl tedy o půl procentního bodu slabší.

Nicméně i tento vývoj má své objektivní vysvětlení.

Vývoj sazeb vkladů je totiž těsněji spjat s vývojem základní sazby ČNB než vývoj sazeb hypoték. Ostatně, u sazeb běžných či spořících účtů žádná tří- či pětiletá fixace neexistuje. Sazby vkladů jsou krátkodobé povahy, na rozdíl od fixovaných sazeb hypotéky. Sazby běžných či spořících účtů se mohou změnit okamžitě, „přes noc“, často právě v reakci na momentální vývoj taktéž krátkodobé, totiž dvoutýdenní základní sazby ČNB.

Jen některé banky, zvláště ty menší, navíc šly s úročením vkladů opravdu vysoko, na úrovně kolem šesti procent. Pro větší banky je každé zvýšení úročení vkladů nákladnější než pro banky menší, neboť spravují mnohem větší objem prostředků mnohem většímu počtu klientů. Pokud klienti relativně nízkou sazbu velké banky tolerují, například z důvodu neochoty měnit číslo účtu a zaběhané platební styky, ta tak nemá příliš motiv jít se sazbou výše. I proto ani sazba na vkladech nevystoupala do takové výšky jako sazba hypoték. A neměla pak také, odkud tolik klesat.

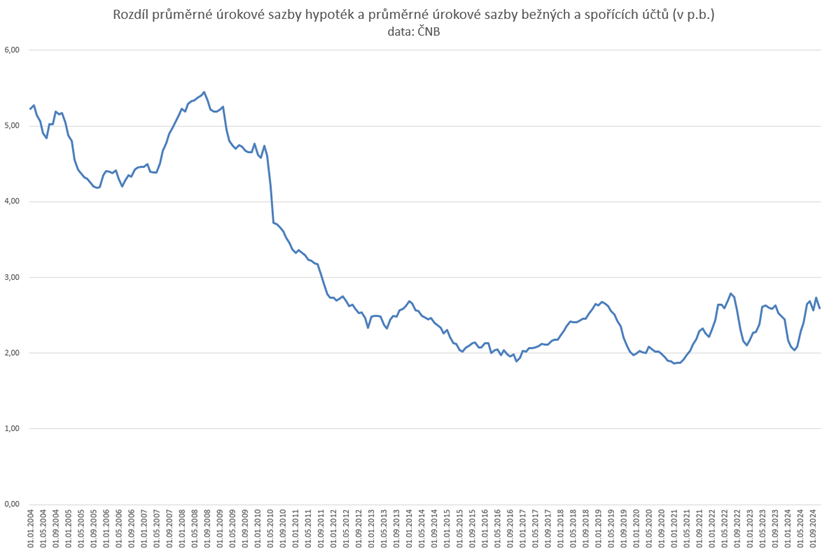

Přesto lidé, kteří si stěžují, že hypotéky teď zůstávají drahé, zatímco úročení běžných či spořících účtů jde rychle dolů, mohou zavzpomínat třeba na srpen 2008. Průměrná sazba hypoték tehdy činila 5,6 procenta, zatímco průměrné úročení běžných a spořících účtů jen 0,16 procenta. Připomeňme, že podle nejnovějších dat ČNB to v současnosti je 4,78 procenta na hypotékách a 2,19 procenta na vkladech. Rozdíl obou průměrných úrokových sazeb zachycuje graf níže. Už více než třináct let se tento rozdíl celkem stabilně pohybuje v pásmu přibližně od dvou do tří procentních bodů.

Nic mimořádného se tedy nyní neděje, z pohledu klienta banky bývalo mnohem hůře v letech před rokem 2011, kdy byly hypotéky vskutku z dlouhodobého hlediska poměrně drahé a vklady současně úročené mizivě.

Lukáš Kovanda

Trinity Bank

Klíčová slova: Inflace | USA | Dluhopisový trh | Daně | Sazby | Aktiva | Centrální banka | Dluhopis | Investice | Repo sazba | Swap | Výnos | ČNB | Úroková míra | Úrokové sazby | Banky | Dluhopisy | Úroková sazba | Investoři | EU | Pravděpodobnost | Lukáš Kovanda | Banka | Graf | Trh | Úrokový swap | Redukce | ROCE | Spojené státy | Převis | Energie | Swapy | Základní úrokové sazby | Inflační tlaky | Velké banky | Posílení koruny | Mzdy | Výnosy | Očekávání | Obchodní války | Základní úroková sazba | Úrokové sazby ČNB | Sazby ČNB | Inflační očekávání | Pokles sazeb | Vyšší mzdy | Výnos dluhopisů | Růst mezd | Trinity Bank | Trinity | Objem | Výrazný pokles | Rozvoj | Půjčka | Míra | Úroky | Hypotéky | Tržní sazby | Pokles sazeb hypoték | Průměrná úroková sazba | Pokles | Situace | Patrie | Vývoj | Sazby hypoték | Banky snižují úroky | Růst | Platební neschopnosti | České vlády | Ekonomiky | Války | Výraznější pokles | Úročení vkladů | Debata | Posílení | Růst zadlužení | Zadlužení | Umělé inteligence | JDE | ČR | Reputace | Úroky na hypotékách | Sazba hypoték | Průměrná sazba hypoték | Celní války | Růst produktivity | Základní úrokové sazby ČNB | Základní sazby | ANO | Úročení | Češi | TIM | 3М | Základní sazba | Instituce | Objem prostředků | Boj s inflací | Sazba ČNB | Globalizace | Vývoj sazeb | Média | Dlouhodobý pohled | Vklady | Asie | Vice | Sazby na hypotékách | ProCent | Technologický rozvoj | Vlády | Aktéři | Úrokové míry | Stárnutí populace | Body | Náklady |

Čtěte více

-

Procter & Gamble zveřejnil organický růst tržeb za 2Q pod očekáváním analytiků

Americký výrobce spotřebního a drogistického zboží Procter & Gamble zveřejnil hospodářské výsledky za 2. čtvrtletí fiskálního roku 2026, které skončilo 31. prosince 2025. Organický růst tržeb činil 0 %, čímž nedosáhl očekávání analytiků na úrovni +0,54 %. -

Proč altcoiny rostly ve středu? Byla to jen reakce na volby?

Politická scéna v USA se připravuje na velké změny, a digitální měny se z tohoto pohybu mohou těšit. Kryptoměnový trh ve středu zaznamenal výrazné zisky, přičemž altcoiny jako Cardano (ADA), Bitcoin Cash (BCH), Aptos (APT) a Chainlink (LINK) byly na vzestupu. Tento růst lze přičíst nejen politickým událostem, jako je návrat Donalda Trumpa, ale i makroekonomickému prostředí, které je příznivé pro digitální aktiva. -

Proč Amazon prohrává s JD.com a Wal-Martem?

Online retail kolos Amazon.com Inc. je považován za nesporného leadra ve své oblasti průmyslu, ale čínský e-commerce gigant, JD.com Inc. je už nyní napřed ve hře spojování virtuálních obchodů s těmi reálnými. Má strategickou alianci s největším „brick-and-mortar“ obchodníkem na světě – Wal-Mart Stores Inc. -

Proč americká intervence ve Venezuele nezlevní pohonné hmoty v Česku

Americká intervence ve Venezuele tak trochu připomíná staré časy. Tentokrát sice Spojené státy nechtějí vyvážet demokracii (o té nepadlo na tiskové konferenci Donalda Trumpa ani slovo), ale o to otevřeněji usilují o kontrolu nad venezuelským ropným průmyslem. Výrazné zlevnění ropy na světových trzích – a tím i pohonných hmot v Česku – však zatím není na pořadu dne. -

Proč americká výroba sotva roste, zatímco si služby prochází silným boomem?

Jednu rychlou poznámku ke včerejším výsledkům z USA. Včera jsme se dočkali zveřejnění amerického ISM pro sektor služeb... -

Proč americký akciový trh ignoruje rostoucí inflaci? (Možnost dalšího růstu #SPX a #NDX)

Zdá se, že američtí investoři i subjekty zapojené do místního akciového trhu z velké části ignorují silné údaje o inflaci z USA, ale proč tomu tak je? -

Proč americký dolar stále klesá

Americký dolar klesl na nejnižší úroveň od ledna 2024, když kritika prezidenta Donalda Trumpa na adresu Federálního rezervního systému vyvolala obavy o nezávislost centrální banky. -

Proč Amerika nemůže růst, firmy udržet zisky a analogie v Evropě

Ekonomický útlum ve Spojených státech i Evropě se s novou intenzitou hlásí ke sl... -

Proč Apple ztratil 200 miliard dolarů ze své hodnoty během dvou dnů? 🍎

Akcie společnosti Apple v posledních dnech ztrácejí přibližně 7 %. Z Číny přicházejí informace, které mohou podnikání společnosti zkomplikovat. Místní konkurent navíc ukázal svůj nový prémiový smartphone, který má konkurovat iPhonu od Applu. Více se dozvíte v našem videu. -

Proč Bank of England ponechala úrokové sazby beze změny?

Bank of England nečekaně ponechala úrokovou sazbu beze změny, poprvé za téměř dva roky. Dřívější prognózy předpokládaly zvýšení o 0,25 %, což by zvýšilo sazby z 5,25 % na 5,50 %. To se však nestalo. -

Proč bude americký dolar pokračovat v růstu

Euro a libra včera vůči americkému dolaru rychle klesly, když předseda Fedu Jerome Powell potvrdil obavy obchodníků, že nedávná data dávají centrální bance prostor k opatrnému snižování úrokových sazeb. -

Proč bude Fed možná nucen zvýšit sazby

Konsenzus trhu je nyní takový, že Fed pravděpodobně úrokové sazby nezvýší na jednání v tomto týdnu a možná dokonce ani na svém... -

Proč bude muset být emisní povolenka pro domácnosti tak drahá? Protože je to vlastně daň, kterou budou domácnosti platit, dokud nezmění své chování, aby bylo v souladu s Green Dealem EU; takovou změnu tři koruny na litr nezajistí

Do roku 2030 musí cena emisní povolenky pro domácnosti stoupnout minimálně na 250 eur za tunu oxidu uhličitého (či ekvivalentu) vypuštěnou do ovzduší. Tak zní klíčový závěr letošní dubnové studie Institutu pro ekonomii energií (EWI) při Univerzitě v Kolíně nad Rýnem. -

Proč budí QE kontroverzi a nepochopení?

Čtyři významné centrální banky (Bank of Japan, Fed, Bank of England a Swiss National Bank) v současné době silně nafuk... -

Proč burzy kvůli koronaviru tolik padaly právě včera? Infekce dorazila do symbolické „ústředny“ globalizovaného kapitalismu

Mor nebo španělská chřipka kosily lidi po milionech. Jsou však bezpečně zamčeny v učebnicích dějepisu. Koronavirová nákaza však zamčena není, naopak se šíří. Výrazněji už i mimo Čínu a další jí blízké asijské země. Trhy po celém světě se obávají, že může představovat první ničivou pandemii éry moderní globalizace. -

Proč by BTC mohl dominovat institucionální poptávce po kryptoměnách?

Sedm dní poté, co investiční produkty kryptoměn zaznamenaly největší týdenní příliv poprvé od července 2022 ve výši 160 milionů dolarů, se podle nejnovější zprávy Digital Asset Fund Flows tempo přílivu téměř zastavilo. -

Proč by cla mohla vyvolat spíše rally než krach?

Současná panika na trzích může být přehnaná. Pokud se ukáže, že zítřejší cla budou méně škodlivá, než se očekávalo, mohli bychom být svědky krátkého, ale prudkého odrazu, zejména u indexu S&P 500. Případná long pozice by však byla v této fázi protitrendová a vyžadovala by důsledné řízení rizika. -

Proč by investoři do BTC měli věnovat pozornost makroprostředí

Nemůžeme popřít, že cenu BTC výrazně ovlivňuje makroprostředí. Korelace akciového trhu dosáhla na začátku roku nového historického maxima a trh s kryptoměnami se od ní teprve oddělil. Investoři do bitcoinu by udělali dobře, kdyby odpovídajícím způsobem reagovali a věnovali pozornost akciovému trhu pro možnou předpověď, kam může cena primární kryptoměny směřovat. Volání po institucionálním přijetí bylo v posledních několika letech hlasité a tito velcí hráči se skutečně začali pohybovat na trhu. I když to pro BTC přineslo mnoho pozitiv, jako je zvýšená poptávka, také to nechtěně svázalo cenu bitcoinu s akciovým trhem. -

Proč by měli obchodníci využít obchodní kampaň Snížené spready

Vážení obchodníci,snížené spready mohou být pro obchodníky velmi vzrušující věcí. Vidina zisku "zadarmo" s dobrou stra... -

Proč by měl každý marketér znát index US30 (Dow Jones)?

Zatímco vaši konkurenti sledují české influencery a kopírují trendy z Instagramu, vy byste měli sledovat něco mnohem mocnějšího.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Tradingové analýzy a zprávy

Těžařský gigant Rio Tinto ukončil rozhovory o převzetí konkurenta Glencore

Forex: Dolar roste ke koši měn, reaguje na vývoj akcií a zasedání centrálních bank

Pražská burza po středečním rekordu oslabila

5 událostí, které dnes stojí za pozornost

Forex: Koruna na lednovou inflaci a zachování úrokové sazby reagovala posílením

ČNB nechala sazby beze změny, nechává si dále všechny možnosti otevřené

Havlíček nevěří, že se EU vydá cestou dvourychlostní Evropy

Forex sentiment 5.2.2026

Havlíček: Německo si uvědomuje své chyby v energetické politice

Ropa výrazně zlevňuje, zmírňují se obavy o dodávky

Těžařský gigant Rio Tinto ukončil rozhovory o převzetí konkurenta Glencore

Forex: Dolar roste ke koši měn, reaguje na vývoj akcií a zasedání centrálních bank

Pražská burza po středečním rekordu oslabila

5 událostí, které dnes stojí za pozornost

Forex: Koruna na lednovou inflaci a zachování úrokové sazby reagovala posílením

ČNB nechala sazby beze změny, nechává si dále všechny možnosti otevřené

Havlíček nevěří, že se EU vydá cestou dvourychlostní Evropy

Forex sentiment 5.2.2026

Havlíček: Německo si uvědomuje své chyby v energetické politice

Ropa výrazně zlevňuje, zmírňují se obavy o dodávky

Blogy uživatelů

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Forexové online zpravodajství

Americké akcie citelně oslabují

Denní shrnutí: Červená dominuje na obou stranách Atlantiku

Disaster for Volvo shares. Is this the end of an iconic brand?

Excalibur má zakázku na výrobu 100 vozidel Patriot za víc než 6 mld. Kč

Frankfurt v čele s Rheinmetallem dnes ztrácel

Pražská burza klesala, Komerční banka před výsledky klesala

Estée Lauder zveřejnila za 2Q solidní výsledky a navýšila výhled, trh však očekával více

Akcie týdne: Alphabet už není jen vyhledávač (05. 02. 2026)

USA: Zásoby plynu podle EIA k 30. lednu klesly o 360 mld. kubických stop

Wall Street v úvodu čtvrteční seance v červeném

Americké akcie citelně oslabují

Denní shrnutí: Červená dominuje na obou stranách Atlantiku

Disaster for Volvo shares. Is this the end of an iconic brand?

Excalibur má zakázku na výrobu 100 vozidel Patriot za víc než 6 mld. Kč

Frankfurt v čele s Rheinmetallem dnes ztrácel

Pražská burza klesala, Komerční banka před výsledky klesala

Estée Lauder zveřejnila za 2Q solidní výsledky a navýšila výhled, trh však očekával více

Akcie týdne: Alphabet už není jen vyhledávač (05. 02. 2026)

USA: Zásoby plynu podle EIA k 30. lednu klesly o 360 mld. kubických stop

Wall Street v úvodu čtvrteční seance v červeném

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Za slabšou spotrebou domácností v USA nestoja vyššie sadzby, ale korekcia v miere úspor.

Makro: Důvěra v ekonomiku eurozóny v červnu mírně oslabila

Moneta: Obchodování bez práva na dividendu 10 CZK

Fundamentální analýza: Ekonomická aktivita v eurozóně i USA zůstává vysoká

Prognóza pro bitcoin na 16. května 2025

Turecká líra prudko padá. Tu sú dôvody

Investice do uranu: Je jaderná energie řešením energetické budoucnosti?

WTI – analýza cenového vývoje a prognóza. Ceny ropy pohání geopolitika

Signály pro obchodování BITCOINU na období 27.–29. ledna 2026: nákup nad 87 500 USD (21 SMA – 2/8 Murray)

Týdenní zpráva z FOREX trhu: Ostrá fáze americké prezidentské kampaně začíná

Za slabšou spotrebou domácností v USA nestoja vyššie sadzby, ale korekcia v miere úspor.

Makro: Důvěra v ekonomiku eurozóny v červnu mírně oslabila

Moneta: Obchodování bez práva na dividendu 10 CZK

Fundamentální analýza: Ekonomická aktivita v eurozóně i USA zůstává vysoká

Prognóza pro bitcoin na 16. května 2025

Turecká líra prudko padá. Tu sú dôvody

Investice do uranu: Je jaderná energie řešením energetické budoucnosti?

WTI – analýza cenového vývoje a prognóza. Ceny ropy pohání geopolitika

Signály pro obchodování BITCOINU na období 27.–29. ledna 2026: nákup nad 87 500 USD (21 SMA – 2/8 Murray)

Týdenní zpráva z FOREX trhu: Ostrá fáze americké prezidentské kampaně začíná

Blogy uživatelů

Fundamentální analýza forexu – centrální banky a jejich role ve fundamentální analýze (4. díl)

Scalping – nejtěžší tradingová disciplína

Realita tradingu 14 – Plnění výzev je vlastně super

Index S&P 500 vyčkává v trojúhelníku

Než začnete obchodovat trend – přečtěte si toto!

Index S&P 500 testuje rekord

INVESTIČNÍ GLOSA: V USA řeší odkup TikToku. Za sítí stojí největší soukromá firma světa

Veselý rok FX 2016

Trading není investování: Co by měl vědět každý nováček

Elliottovy vlny: EUR/USD, index DAX, S&P 500, USD/JPY, GBP/USD a ZLATO

Fundamentální analýza forexu – centrální banky a jejich role ve fundamentální analýze (4. díl)

Scalping – nejtěžší tradingová disciplína

Realita tradingu 14 – Plnění výzev je vlastně super

Index S&P 500 vyčkává v trojúhelníku

Než začnete obchodovat trend – přečtěte si toto!

Index S&P 500 testuje rekord

INVESTIČNÍ GLOSA: V USA řeší odkup TikToku. Za sítí stojí největší soukromá firma světa

Veselý rok FX 2016

Trading není investování: Co by měl vědět každý nováček

Elliottovy vlny: EUR/USD, index DAX, S&P 500, USD/JPY, GBP/USD a ZLATO

Vzdělávací články

Fibonacci retracement: Jak používat tuto metodu?

Forex zůstává největším trhem na světě

6 klíčových dovedností úspěšného tradera

Intradenní obchodníci XII. (zahajování obchodů při obratu trendu 2. BUY)

RSI Strategie: Tajemství úspěšného tradingu

Začalo to v Čechách, anebo ne? Příběh dolaru, nejpoužívanější měny světa

Jak na Risk-Reward-Ratio (RRR)

Kde obchodovat CZK nejlevněji?

Výsledky VIP zóny FXstreet.cz za červenec 2025: Klidné léto přináší stabilní zisky

VIDEO: Jak fungují akcie? Naučte se vydělávat na burze 📈

Fibonacci retracement: Jak používat tuto metodu?

Forex zůstává největším trhem na světě

6 klíčových dovedností úspěšného tradera

Intradenní obchodníci XII. (zahajování obchodů při obratu trendu 2. BUY)

RSI Strategie: Tajemství úspěšného tradingu

Začalo to v Čechách, anebo ne? Příběh dolaru, nejpoužívanější měny světa

Jak na Risk-Reward-Ratio (RRR)

Kde obchodovat CZK nejlevněji?

Výsledky VIP zóny FXstreet.cz za červenec 2025: Klidné léto přináší stabilní zisky

VIDEO: Jak fungují akcie? Naučte se vydělávat na burze 📈

Tradingové analýzy a zprávy

Trump: USA a Ukrajina v pátek uzavřou velmi důležitou dohodu

USD/JPY - Intradenní výhled 15.5.2018

Růst německé ekonomiky zpomaluje

CAC 40 - Intradenní výhled 7.1.2026

Týdenní FOREX komentář - Ondřej Hartman z FXstreet.cz (23.4.2018)

Průmyslová výroba v zemích EU v prosinci klesla

GBP/CHF připravuje obchod v konfluenční oblasti, tradeři se připravují

Budou USA kvůli dluhu připomínat Řecko?

Zlato - Intradenní výhled 16.7.2025

Historický vývoj české koruny

Trump: USA a Ukrajina v pátek uzavřou velmi důležitou dohodu

USD/JPY - Intradenní výhled 15.5.2018

Růst německé ekonomiky zpomaluje

CAC 40 - Intradenní výhled 7.1.2026

Týdenní FOREX komentář - Ondřej Hartman z FXstreet.cz (23.4.2018)

Průmyslová výroba v zemích EU v prosinci klesla

GBP/CHF připravuje obchod v konfluenční oblasti, tradeři se připravují

Budou USA kvůli dluhu připomínat Řecko?

Zlato - Intradenní výhled 16.7.2025

Historický vývoj české koruny

Témata v diskusním fóru

Realné výsledky

Rok nambr frý

Blíží se krize? A kdy začít investovat?

Moudra a citáty slavných investorů a traderů

Počítače jsou rychlejší, (ale) né chytřejší

Jak vydělat na substituci?

Návyky profesionálních traderů, které si musíte osvojit, abyste také dosáhli úspěchu

Přišel čas nakoupit USD?

Jak dlouho vám trvala verifikace na BitStamp

Začínam testovať revolučného manažéra pozície a EAčko

Realné výsledky

Rok nambr frý

Blíží se krize? A kdy začít investovat?

Moudra a citáty slavných investorů a traderů

Počítače jsou rychlejší, (ale) né chytřejší

Jak vydělat na substituci?

Návyky profesionálních traderů, které si musíte osvojit, abyste také dosáhli úspěchu

Přišel čas nakoupit USD?

Jak dlouho vám trvala verifikace na BitStamp

Začínam testovať revolučného manažéra pozície a EAčko