Vážení čtenáři, jsem rád, že se s vámi mohu opět setkat v rámci našich průzkumů FA. Pokud jste si prostudovali předchozí článek, jistě si vzpomínáte, že jsme se zabývali složitými tématy inflace a deflace. Tyto dva ekonomické jevy mají zásadní vliv na ceny zboží a služeb a jasně nám ukazují, jak spolu souvisejí. Dnes se však podíváme na další důležitý faktor, který utváří ekonomickou podstatu a rozhodování investorů – úrokové sazby.

Úrokové sazby patří mezi faktory, které mají neodmyslitelný vliv na ekonomiku a finanční trhy. Protože souvisejí s půjčkami, úsporami, investicemi, a dokonce i s pohybem měn, je jejich pochopení pro každého investora a analytika zásadní.

Pokračujme tedy v naší cestě za poznáním a zaměřme se na roli úrokových sazeb v ekonomickém kontextu a jejich vztah k výše zmíněné inflaci a deflaci. Rozhodně se máme na co těšit, protože tyto informace nám umožní hlouběji pochopit mechanismy pohybu, které stojí za ekonomickými trendy.

Co jsou zač a jak fungují?

Úrokové sazby jsou hlavním nástrojem měnové politiky země a mají zásadní vliv na ekonomiku. Ve Spojených státech se úrokové sazby skládají z různých typů sazeb, které se vztahují na různé aspekty finančního systému a ekonomiky. Zde se podrobněji podíváme na to, co jsou to úrokové sazby, jak fungují a jak souvisejí s inflací:

Co jsou to úrokové sazby? Úrokové sazby představují náklady spojené s vypůjčováním nebo půjčováním peněz. Komerční banky, vlády a další subjekty si půjčují peníze od investorů nebo jiných finančních institucí. Úroková sazba je procentní podíl z půjčky nebo vkladu, který musí být splacen za určité časové období.

Jak fungují úrokové sazby? Úrokové sazby jsou nástrojem, který ovlivňuje nabídku a poptávku po penězích v ekonomice. Vyšší úrokové sazby zvyšují náklady na půjčky, což může snížit poptávku po úvěrech. Naopak nižší úrokové sazby zlevňují půjčky a podporují růst poptávky. Centrální banka, jako je Federální rezervní systém (Fed) v USA, může měnit úrokové sazby, aby dosáhla svých cílů, například kontroly inflace nebo podpory hospodářského růstu.

- Souvislost s inflací: Pokud spotřebitelé a podniky předpokládají budoucí růst cen (inflaci), mohou se snažit chránit tím, že investují nyní, před růstem cen. To může stimulovat ekonomiku. Rostoucí úrokové sazby mohou pomoci snížit inflační tlaky tím, že zdraží půjčky, a tím sníží poptávku.

- Hlášení úrokové sazby: Úrokové sazby se vyhlašují různými způsoby v závislosti na typu sazby. Například Federální výbor pro volný trh (FOMC), který je součástí Federálního rezervního systému, oznamuje rozhodnutí o sazbě federálních fondů (FFR) na svých zasedáních. Základní úrokovou sazbu stanovují komerční banky a může se měnit v reakci na změny FFR.

- Dopad na ekonomiku a finanční systém: Úrokové sazby ovlivňují všechny aspekty ekonomiky. Vyšší sazby mohou snížit poptávku po úvěrech a investicích, což může zpomalit hospodářský růst. Naopak nižší úrokové sazby mohou stimulovat výdaje, investice a růst. Ovlivňují také spotřebitele a podniky při rozhodování o půjčkách a úsporách.

Různé typy úrokových sazeb mají různý vliv na ekonomiku a finanční trhy. Centrální banky mohou do těchto sazeb zasahovat, aby regulovaly ekonomiku a dosáhly stanovených cílů, jako je kontrola inflace nebo stimulace růstu.

Jaké typy úrokových sazeb známe?

- Federal Funds Rate (FFR): Tato sazba označuje úrokovou sazbu, za kterou si komerční banky navzájem půjčují peníze na krátkodobém mezibankovním trhu prostřednictvím trhu federálních fondů. Je to klíčová sazba, kterou Fed stanovuje a mění na základě své měnové politiky.

- Prime Rate: Prime Rate je úroková sazba, kterou komerční banky účtují svým nejspolehlivějším klientům, včetně velkých podniků. Tato sazba je obvykle o několik procentních bodů vyšší než FFR a slouží jako referenční sazba pro různé úvěry včetně hypoték a spotřebitelských úvěrů.

- Federal Discount Rate: Tato úroková sazba určuje sazbu, za kterou si komerční banky mohou půjčovat peníze přímo od Federálního rezervního systému. Je to nástroj, kterým Fed ovlivňuje likviditu a vývoj ekonomiky.

- Federal Funds Target Range: Jedná se o rozmezí hodnot, mezi nimiž se pohybuje cílová úroková sazba FFR Fedu. Toto rozpětí udává, v jakém rozmezí by se měla FFR pohybovat, a je základem pro stanovení FFR.

- Treasury Yields: Tyto úrokové sazby se vztahují k výnosům dluhopisů vydávaných americkou vládou. Existují různé druhy dluhopisů, například desetileté, třicetileté atd., a jejich výnosy jsou často pečlivě sledovaným ukazatelem nálady na trhu.

- Repo sazby: Repo (repurchase agreement) je dočasná půjčka peněz, při níž se prodávající zavazuje, že v budoucnu odkoupí nemovitost za stanovenou cenu. Repo sazby jsou důležité pro krátkodobé půjčky mezi bankami a mohou ovlivnit likviditu na trhu.

- LIBOR (London Interbank Offered Rate): Jedná se o mezinárodní referenční úrokovou sazbu, za kterou si banky v Londýně navzájem půjčují. LIBOR se používá jako referenční sazba pro různé finanční smlouvy a produkty.

- Euribor (Euro Interbank Offered Rate): Jedná se o sazbu, za kterou si evropské banky navzájem půjčují v eurech. Euribor se používá jako referenční bod pro různé finanční produkty a smlouvy v eurozóně.

- Hypoteční sazby: Tyto sazby ovlivňují úrokové sazby hypoték a úvěrů na bydlení.

- Sazby pro spotřebitelské úvěry: Tyto sazby ovlivňují úrokové sazby u osobních půjček, automobilů a kreditních karet.

- Sazby pro refinancování: Centrální banky poskytují komerčním bankám prostředky na refinancování a tyto banky za tyto úvěry platí určité sazby.

Tyto a další úrokové sazby jsou důležité pro mezinárodní finanční systém a ovlivňují poskytování úvěrů, investice a ekonomiku v různých částech světa. Sledování těchto sazeb může poskytnout cenné informace o finanční situaci a trendech v řadě zemí.

Federal Funds Rate

FFR je klíčovou úrokovou sazbou ve Spojených státech. Je to sazba, za kterou si komerční banky navzájem půjčují peníze na krátkodobém mezibankovním trhu, konkrétně na trhu federálních fondů. Tato sazba ovlivňuje celkovou úroveň úrokových sazeb v ekonomice a je nástrojem, který centrální banka – Federální rezervní systém (Fed) - používá k regulaci měnové politiky.

Zvyšování nebo snižování FFR ovlivňuje, jak drahé nebo levné bude pro domácnosti, podniky a banky půjčování si peněz. Pokud je FFR vyšší, komerční banky si navzájem půjčují peníze za vyšší úrokové sazby, což může vést ke zvýšení úrokových sazeb pro zákazníky a podniky. Naopak pokud je FFR nižší, mohou být úvěry levnější.

Sazba federálních fondů je tedy důležitým nástrojem, kterým Fed ovlivňuje úroveň ekonomické aktivity a inflace v zemi. Tímto způsobem se snaží dosáhnout stability v ekonomice a zajistit, aby se inflace držela na stanovené úrovni (pro Fed jsou to 2 %). Inflace a úrokové sazby jsou vzájemně propojeny, protože vyšší úrokové sazby mohou mít tendenci omezovat spotřebu a poptávku, což může následně ovlivnit inflaci.

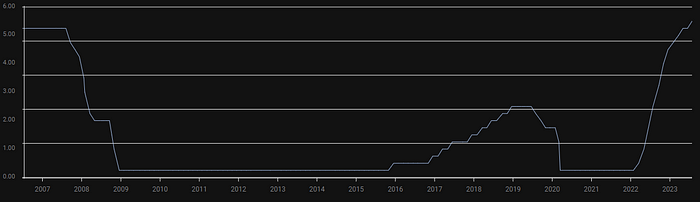

Obrázek 1 - Rozhodnutí Fedu o úrokových sazbách ve Spojených státech

Ke dni 31. ledna 2024 činí FFR 5,50 %, což je nejvyšší hodnota od roku 2001. Toto poslední zvýšení úrokových sazeb je také označováno za jedno z nejagresivnějších zvýšení sazeb v historii.

Dopad na ekonomiku, spotřebitele a centrální banky

Úrokové sazby mají významný vliv na ekonomiku a spotřebitele. Vyšší úrokové sazby zvyšují náklady na půjčky, což může snížit poptávku po úvěrech a investicích. To může zpomalit hospodářský růst, ovlivnit ceny nemovitostí a omezit spotřebitelské výdaje. Naopak nižší úrokové sazby podporují půjčky a investice, což může stimulovat hospodářský růst, ale může také vést k růstu cen aktiv a zvýšit riziko nadměrného zadlužení. Pro spotřebitele znamenají nižší úrokové sazby levnější půjčky a hypotéky, zatímco vyšší sazby mohou zvýšit náklady na půjčky a hypotéky, což může ovlivnit jejich schopnost nakupovat a investovat.

Úrokové sazby mají důležitý vliv i na centrální banku, protože jí umožňují ovlivňovat poptávku a inflaci. Zvyšováním úrokových sazeb může centrální banka kontrolovat inflační tlaky a omezovat růst poptávky. Na druhou stranu snížením úrokových sazeb může stimulovat ekonomiku, zvýšit investice a zaměstnanost. Dopad úrokových sazeb na ekonomiku je hluboký, ovlivňuje spotřebitele, firmy a vládu prostřednictvím úspor, úvěrů a výdajů, což má celkový dopad na hospodářský růst a stabilitu.

Obrázek 2 - Index S&P 500 ve srovnání s rostoucími úrokovými sazbami a následnými recesemi

Jak je uvedeno výše, od 60. let minulého století Fed opakovaně zvyšoval úrokové sazby (černá křivka), aby bojoval proti inflaci. Pozoruhodné je, že akciový trh (červená křivka) si při zvyšování úrokových sazeb ze strany Fedu trvale vede dobře. Pokaždé tento prudký růst akciového trhu, když Fed zvýšil sazby, vedl investory k přesvědčení, že tentokrát je to jinak. Fed se však pozastavil nebo odvrátil od měnové akomodace, když si uvědomil hospodářskou recesi nebo krizi (šedá oblast), označovanou také jako "Fed Pivot", kdy Fed změnil svou měnovou politiku a začal snižovat úrokové sazby.

Jinými slovy, když Fed zvýší úrokové sazby, trhy mají stejně tendenci růst na základě předpokladu, že je to dobře, protože Fed bojuje s inflací, ta pomalu klesá a za chvíli bude zase všechno zelené, protože Fed sníží úrokové sazby a začne znovu pumpovat likviditu na trh. Háček je v tom, že úrokové sazby jsou na vysokých úrovních, dokud se v ekonomice něco velkého nepokazí... To má za následek, že úrokové sazby klesnou a trhy se dostanou do recese, což má samozřejmě na trhy negativní vliv a jsme svědky poklesů.

"Neznám žádnou vážnou depresi v jakékoli zemi nebo v jakékoli době, která by nebyla doprovázena výrazným poklesem peněžní zásoby, a neznám ani žádný výrazný pokles peněžní zásoby, který by nebyl doprovázen vážnou depresí." (Milton Friedman)

Faktory ovlivňující úrokové sazby

Úrokové sazby ovlivňuje mnoho faktorů. Tyto faktory mohou být ekonomické, finanční, a dokonce i psychologické. Zde je několik hlavních faktorů, které ovlivňují úrokové sazby.

- Politika centrální banky: Centrální banky, jako je Federální rezervní banka (Fed) v USA, mají velký vliv na stanovování krátkodobých úrokových sazeb. Zvyšování nebo snižování úrokových sazeb centrální bankou je častým nástrojem ovlivňování ekonomiky.

- Inflace: Vyšší inflace může vést ke zvýšení úrokových sazeb, protože centrální banky se snaží tlumit růst cen a udržet cenovou stabilitu. Nižší inflace zase může centrálním bankám umožnit snížit úrokové sazby.

- Hospodářský růst: Silný hospodářský růst může způsobit zvýšenou poptávku po úvěrech, což může vést ke zvýšení úrokových sazeb. Naopak slabší hospodářský růst může vést ke snížení úrokových sazeb s cílem stimulovat ekonomiku.

- Poptávka a nabídka úvěrů: Vysoká poptávka po úvěrech může zvýšit úrokové sazby, protože banky mohou dosáhnout vyšších výnosů. Naopak vysoká nabídka úvěrů tlačit sazby dolů.

- Politická a geopolitická nestabilita: Turbulentní politické a geopolitické události mohou trhy znervóznit a vést k hledání bezpečnějších investic. To může mít za následek pokles poptávky po úvěrech a snížení úrokových sazeb.

- Míra nezaměstnanosti: Nižší nezaměstnanost může zvýšit poptávku po úvěrech, což může vést k růstu úrokových sazeb. Naopak vyšší nezaměstnanost může vést ke snížení sazeb, protože centrální banky se snaží zvýšit zaměstnanost.

- Míra růstu mezd: Růst mezd může vést k vyšší poptávce a růstu spotřeby. To může zvýšit inflační tlak, a tím i úrokové sazby.

- Mezinárodní faktory: Vývoj na mezinárodních trzích a směnných kurzů může ovlivnit pohyb kapitálu, což může mít dopad na domácí úrokové sazby.

- Technologické a demografické změny: Dlouhodobé technologické nebo demografické změny mohou mít dopad na ekonomiku a ovlivnit úrokové sazby.

Všechny tyto faktory spolu souvisejí a mohou se vzájemně ovlivňovat. Centrální banky a trhy tyto faktory a jejich vývoj sledují, aby se mohly přizpůsobit a reagovat na měnící se podmínky a události.

Závěr

V dnešním článku jsme se zabývali složitým světem úrokových sazeb a jejich významem pro ekonomiku a finanční trhy. Uvědomili jsme si, že tyto sazby jsou nedílnou součástí ekonomického života a ovlivňují půjčky, investice a spotřebu. Úrokové sazby nejsou pouhá čísla, jsou ukazatelem vývoje ekonomiky a nástrojem, kterým centrální banky řídí měnovou politiku. Jejich vztah ke spotřebě, inflaci a hospodářskému růstu je jasný a hluboký.

Při pohledu do budoucnosti bychom měli sledovat různé faktory, které ovlivňují úrokové sazby. Politika centrálních bank, inflace, hospodářský růst a mezinárodní události budou těmi aktéry, kteří budou ovlivňovat výši těchto sazeb. Pro investory, analytiky a spotřebitele je důležité tyto vlivy sledovat, aby se mohli přizpůsobit měnícím se podmínkám a udržet si přehled o ekonomických trendech.

V následujícím článku se podíváme ještě hlouběji na vztah mezi úrokovými sazbami a dalšími makroekonomickými faktory a na to, jak jejich pochopení může pomoci předpovídat budoucí ekonomický vývoj.

Jakub Matis