Ticker Tape by TradingView

Americká vláda hraje proti Federálnímu rezervnímu systému

„Krátkodobá úleva za cenu budoucích potíží. To je způsob, kterým americká vláda neutralizuje snahy Fedu,“ říká analytik BHS Timur Barotov.

Americká vláda drží svoji ekonomiku nad vodou za využití reverzních repo trhů (RRP). Jedná se o krátkodobé řešení, jež by mohlo být produktem populistického uvažování před dalšími volbami v USA. Jako domino se toto rozhodnutí může časem vrátit a způsobit v budoucnu dočasné potíže Spojeným státům. Americkému Federálnímu rezervnímu systému (Fed) navíc komplikuje boj s inflací i vedlejší jev úrokových sazeb, který v tomto prostředí paradoxně lehce stimuluje ekonomiku.

Vyšší klíčová úroková sazba centrální banky obyčejně vede k tomu, že instituce s větším peněžním obnosem (fondy či větší společnosti) a banky se rozhodnou uložit si své prostředky do centrální banky (RRP). Ta jim totiž touto zvýšenou úrokovou sazbou krátkodobě úročí jejich vklady. Kvůli tomu banky a další finanční instituce, které půjčují peníze zdraží výdej nového dluhu, protože bezrizikové uložení peněz v centrální bance je pro ně zkratka atraktivnější než rizikovější půjčka klientům. Z toho vyplývá důležitý poznatek: vyšší úrokové sazby jsou tudíž příležitostí pro ty, jež mají peníze a zátěží pro ty, kteří peníze potřebují (což je obyčejně většina firem a spotřebitelů). Navíc vyšší sazby snižují poptávku po dlouhodobém státním dluhu, čímž se zvyšuje atraktivita investic do dluhopisových instrumentů, oproti ostatním alternativám.

Vyšší sazby mají i stimulační efekt

Vyšší sazby mohou paradoxně stimulovat ekonomiku za určitých podmínek, a to dvěma způsoby: čím bohatší jsou firmy a spotřebitelé v ekonomice (čím více mají volné likvidity) tím více peněz se přesune do peněžního trhu za účelem úročení těchto prostředků za vyšších sazeb. Ovšem úroky z toho jsou extra vydělané peníze, které jsou nyní připraveny ke spotřebě. To je přímý způsob stimulace ekonomiky, jakožto jakýsi poboční efekt vyšších sazeb.

Nepřímá stimulace je přes vládní deficit. Finanční systém tak jak je dnes typický u rozvinutých zemí a téměř po celém světě se vyznačuje vysokým zadlužením jednotlivých států. Vysoká zadluženost vládních institucí se časem prohlubuje a vede k dluhové spirále, kdy dluh je splacen novým dluhem. V této spirále se nachází většina vyspělých států a jejich dluh již nějakou dobu nemůže být realisticky splacen. Vyšší úrokové sazby vedou k tomu, že nový dluh vládních institucí musí být dražší, aby přilákal kapitál. To vede k vyšším úrokovým nákladům těchto států, což vede ke zvýšené emisi nového dluhu (zpravidla více, než je potřeba na pokrytí těchto zvýšených úrokových nákladů). Vlády se tak zadlužují rychlejším tempem a tyto nové peníze poté stimulují ekonomickou aktivitu. To je navíc v současnosti umocněno vysokou inflací, která vede k všeobecně vyšším nákladům a nižším příjmům z daní.

Fiskální politika hraje proti sazbám

Z výše uvedeného plyne, že vládní expanzivní fiskální politika nyní ztěžuje práci centrálním bankám ve snaze dosáhnout stabilní 2% inflace. Vládní prostředky tedy vedou k posílení spotřebitelů a tento stimul se pak rozšiřuje dále do celé ekonomiky. Za účelem ukotvení inflace je ale obyčejně zapotřebí období bolesti, kdy spotřebitel je donucen k menším útratám a konzervativnějšímu zacházení s finančními prostředky.

Kdo ale kupuje tento dluh?

Samozřejmě vyšší zadlužení vlády je možné jenom díky existující poptávce investorů po dluhopisových instrumentech. Tato poptávka se přirozeně odvíjí od atraktivity dluhopisů neboli jejich výnosů, které vláda garantuje. Jak je tedy možné, že letos americké akciové trhy výrazně rostly, zatímco americká vláda emitovala nové dluhopisy závratným tempem? Odkud se bere všechna tato likvidita?

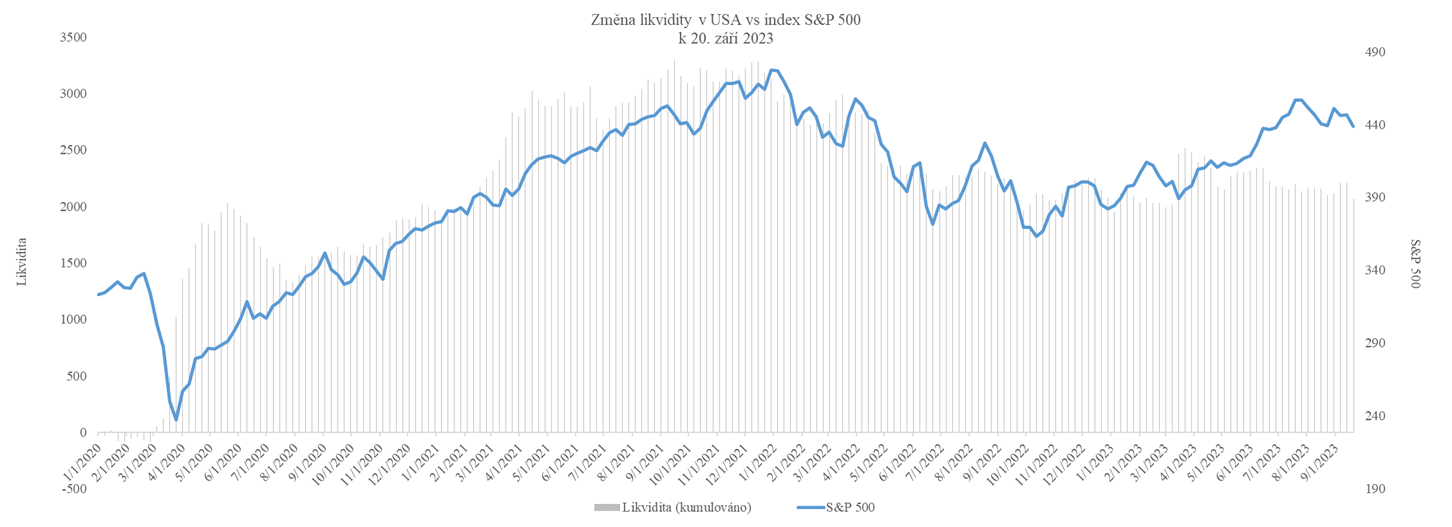

Během roku 2022 došlo k rapidnímu úbytku likvidity z oběhu, a to výrazně pocítily americké akciové trhy. Reverzní repo trh amerického Fedu (RRP) vzrostl v prvních 9 měsících 2022 o 0,8 bilionů dolarů a státní kasa USA byla doplněna o 0,65 bilionů dolarů v prvních 5 měsících. RRP využívají především instituce s velkým objemem hotovosti, kterou uloží do Fedu a ten jím tyto vklady úročí úrokovou sazbou. V reakci na rostoucí úrokové sazby objem RRP výrazně vzrostl v průběhu let 2021 a 2022. Celkově tedy v první polovině roku 2022 z oběhu odteklo zhruba 1,45 bilionů dolarů. Americký akciový index S&P 500 v reakci spadl až o 24 %.

Nyní od července americká vláda znovu emituje dluhopisy, čímž by z oběhu měla stahovat likviditu, což kontrastuje s divoce rostoucím akciovým trhem v letošním roce. Likvidita v oběhu ale neklesá, ba naopak mírně roste. Trik je v tom, že americká vláda chytře emitovala dluhopisy s krátkou splatností (pokladniční poukázky) s výnosem lehce vyšším, než co Fed nabízí na RRP a nabídla to především aktérům na tomto trhu. To vedlo k tomu, že většina nákupců těchto nových pokladničních poukázek bylo z trhu RRP. Tím pádem nedošlo k odtoku likvidity z ekonomiky (tedy prostředků investorů mimo RRP) a akciové trhy měly volný prostor pro růst s tím, jak vláda pokračuje s průběžnou stimulací ekonomiky. Tím se vysvětluje růst celkové likvidity i přesto, že americká vláda doplnila od července letošního roku do státní kasy více než 0,66 bilionů dolarů.

Krátkodobá úleva za cenu budoucích potíží?

Samozřejmě emise dluhopisů za vyšších úrokových sazeb znamená, že se úrokové náklady Spojených států zvýší, což nadále přiživuje spirálu splácení dluhu dluhem. Tímto způsobem

se americké vládě podařilo výrazně neutralizovat účinky vysokých úrokových sazeb. Vláda to může pokračovat využívat i nadále, ale má to háček.

RRP trh není bezedný a v současnosti hostí 1,4 bilionů USD, což je zhruba o 0,8 bilionů méně, než začala nová vládní emise. Teoreticky tedy může pokračovat americká vláda stimulovat ekonomiku i v průběhu roku 2024, kdy jsou v USA volby.

Druhý háček je v tom, že složení amerického dluhu musí být vyvážený. Nelze pouze emitovat krátkodobé dluhopisy, emise nového dluhu se tedy musí diverzifikovat napříč výnosovou křivkou. Zde může nastat problém. Pokud úrokové sazby budou na vyšší úrovní po delší dobu a americká vláda bude donucena emitovat dluhopisy s dlouhodobější splatností, již pravděpodobně nebude moci tuto novou likviditu čerpat z RRP trhu. RRP trh není zainteresován v dlouhodobých dluhopisech, které zpravidla vynáší méně než RRP operace. Mohl by být zainteresován pouze pokud věří, že úrokové sazby jsou na spadnutí, nebo pokud americká vláda začne nabízet vyšší výnosy i na dlouhodobějších dluhopisech. To by mohlo vést ke skutečnému odtoku likvidity z oběhu a výraznému růstu výnosů na dluhopisech s delší splatností, včetně referenčních 10letých dluhopisů. Generální ředitel JPMorgan Chase – Jamie Dimon se netají tím, že se připravuje na prostředí, kdy tyto referenční dluhopisy mohou vynášet 5 - 6 % (nyní 4,5 %). Navíc kvůli této odolnosti americké ekonomiky upozorňuje, že klíčová úroková sazba může vyrůst až na 7 %. Také hedge fond, který založil známý investor Ray Dalio ve svém výzkumu upozorňuje, že pokud bude americká ekonomika příliš odolná a neprojeví známky oslabení v dalších kvartálech, může to vést k pokračujícímu růstu úrokových sazeb. Výnosnější dluhopisy a vyšší sazby jsou velmi špatnou kombinací pro nacenění rizikových aktiv. Likvidita může trhy před realitou chránit jen dočasně.

Zdroj: FRED, BHS

BH Securities a.s.

Klíčová slova: Peníze | Akciový index | Inflace | USA | Analytik | Poptávka | Americká ekonomika | Politika | Akciové trhy | Kapitál | Sazby | Centrální banky | Ekonomika | Emise | Fed | Fiskální politika | Hedge | Investor | Likvidita | Finanční instituce | S&P 500 | Pokladniční poukázky | Úrokové sazby | Banky | USD | Dluhopisy | JPMorgan | Úroková sazba | Fond | Hedge fond | Index | BH Securities | Fondy | Index S&P 500 | Trh | ROCE | Volby | Uložení peněz | Finanční systém | Firmy | JPMorgan Chase | Známý investor | Americký akciový index | S&P | Americké akciové trhy | Výnosy | Americká vláda | BHS | Ray Dalio | Jamie Dimon | Nové peníze | Zadluženost | Vysoká zadluženost | Splácení dluhu | Vyšší úrokové sazby | Deficit | Objem | Vyšší sazby | FRED | Generální ředitel | Půjčka | Úroky | Spotřebitel | Trhy | Americké ekonomiky | Expanzivní fiskální politika | Krátkodobé dluhopisy | Stimul | Spotřebitelé | Růst | Vyšší výnosy | Ekonomiky | Akciový index S&P 500 | Více peněz | Nové dluhopisy | Posílení | Zadlužení | Vládní deficit | Státní kasa | Diverzifikovat | Emise dluhopisů | Rostoucí úrokové sazby | Oslabení | Příležitosti | Dluh vládních institucí | Prostor pro růst | Společnosti | Úročení | TIM | Instituce | Boj s inflací | Úrokové náklady | Timur Barotov | BHS Timur Barotov | Vklady | Americký akciový index S&P 500 | Vice |

Čtěte více

-

Americká sociální síť Snap reportovala výsledky a oznámila program zpětného odkupu akcií

Americká sociální síť Snap zveřejnila výsledky hospodaření za poslední kvartál roku 2025. Dle analytika z JPMorgan společnost překonala očekávání investorů, ale stále ji zatěžuje počet uživatelů a velcí inzerenti. Nejistota je také spojena se spoluprácí s Perplexity. Analytik z B Riley Securities ocenil, že jsou již viditelné známky zlepšení v rámci strategie "udržitelného silného růstu výnosů". -

Americká společnost Apple se blíží k tržní hodnotě tří bilionů dolarů

V srpnu loňského roku se Apple stal první americkou firmou, která má tržní hodnotu více, než dva biliony dolarů. Akcie firmy se včera dostala na cenu 175 dolarů za kus. Aby firma dosáhla tržní hodnoty tří bilionu dolarů, budou se akcie s cenou dostat na 182,85 dolaru, to uvádí agentura Reuters. -

Americká společnost Dollar Tree reportovala výsledky za 3Q podle očekávání

Americká společnost provozující maloobchody reportovala výsledky za 3Q fiskálního roku 2024, který skončil ke dni 2. listopadu 2024. Společnost mírně navýšila výhled tržeb na rok 2025. -

Americká společnost Symbotic oznámila výsledky hospodaření za 4Q FY 2025

Americká společnost Symbotic, která se zaměřuje na robotickou automatizaci skladů a optimalizaci logistických procesů, včera po uzavření burzy reportovala své výsledky za 4Q FY 2025 končící 27. září 2025. Symbotic reportoval v tomto kvartále tržby ve výši 618,46 mil. USD, čímž překonal očekávání trhu na úrovni 605,1 mil. USD. Symbotic zároveň navýšil výhled tržeb pro 1Q FY 2026 na 610 až 630 mil. USD při očekávání 606,8 mil. USD. Společnost zažívá v úvodu dnešní obchodní seance významný dvouciferný růst. -

Americká spotrebiteľská dôvera v marci prudko rástla, aktuálne je najvyššie od roku 2000

Optimizmus amerických spotrebiteľov neopúšťa. Index spotrebiteľskej dôvery z dielne Conference Board v marci prudko poskočil, o 9,5b. na najvyššiu úroveň od rok 2000 (teda od technologickej bubliny) 125,6b. -

Americká spotřebitelská důvěra a průmyslový index z okolí Richmondu trh zklamaly

Evropská měna si vůči dolaru i v úterý připisovala zisky, když odpolední americká data zklamala. Kurz EUR/USD se tak posunul z ranních úrovní... -

❗Americká správa ADP nenaplnila očakávania📉

Správa ADP o zmene zamestnanosti v USA v júli bola zverejnená o 14:15 hod. Očakávalo sa, že údaje ukážu nárast o 700 000 pracovných miest po 692 tisícovom náraste v júni. Správa však ukázala nárast o 330 000 pracovných miest, čo je oveľa horšie, ako sa očakávalo na trhoch. Ide o najnižšiu hodnotu od februára. Dnešná správa je náznakom pred správou NFP, ktorá bude zverejnená v piatok o 14:30. -

Americká stavební povolení zažívají útlum, odpolední analýza EUR/USD

Počet nově započatých staveb rostl v srpnu pomaleji, než se očekávalo. V posledním prázdninovém měsíci vzrostl po... -

Americká technologie, korejská tvář. Dukovanský tendr století je plný háčků

Korejská společnost KHNP získala v Česku jeden z největších jaderných kontraktů v Evropě. S každým dalším dnem je ale stále jasnější, že tato výhra s sebou nese značná rizika. Geopolitická závislost na USA, minimální podíl českých firem, právní nejistota, nejasné financování, chybějící evropské reference – to vše činí z Dukovan velmi ošemetnou zakázku. -

Americká úroková sazba by mohla v červenci vzrůst o 100 bazických bodů

Nejnovější zpráva CPI ukazuje, že inflace v USA je stále extrémně vysoká na 9,1 %, což je úroveň, která nebyla zaznamenána od listopadu 1981. Americký úřad pro statistiku práce uvedl, že CPI pro všechny městské spotřebitele vzrostl o 1,3 %, což je více než sezónně očištěný 1% nárůst v květnu. -

Americká vláda je bez peněz, což Čechům zlevní pohonné hmoty. Akcie na pražské burze to ale může oslabit

Dneškem americká vláda vstupuje do nového fiskálního roku, aniž by měla zajištěné financování. Po takřka sedmi letech totiž v USA nastává takzvaný „shutdown“, tedy doslova „vypnutí vlády“ právě kvůli nedostatku financí. Řada federálních agentur a úřadů dočasně omezí svůj chod, takže přechodně může narůst míra nezaměstnanosti. Agentura Bloomberg odhaduje, že ze srpnové úrovně 4,3 procenta by mohla narůst až na 4,7 procenta, pokud bude „shutdown“ trvat tři týdny. A to právě kvůli pozastavení pracovní činnosti zaměstnanců federálních úřadů a agentur, na jejichž platy nyní zkrátka nejsou peníze. -

Americká vláda navrhla téměř nulový růst plateb pro programy Medicare

Akcie hlavních amerických zdravotních pojišťoven v předburzovní fázi oslabují poté, co vláda USA navrhla pro příští rok téměr nulový růst plateb pro soukromé plány Medicare. -

Americká vláda poskytne Intelu téměř 20 miliard USD na podporu výroby čipů v USA

Vláda Spojených států je připravena poskytnout americkému výrobci čipů Intel subvence a půjčky v hodnotě téměř 20 miliard dolarů (více než 466 miliard Kč). Opatření je součástí snahy administrativy prezidenta Joea Bidena o podporu domácí výroby čipů, informoval dnes Bílý dům. Dodal, že Intel plánuje v příštích pěti letech v USA investovat přes 100 miliard dolarů (2,3 bilionu Kč). -

Americká vláda se jen těsně vyhnula zastavení chodu

Andrew Robinson, FX Analyst, SaxoCapital MarketsAndrew Robinson, FX Analyst, Sax... -

Americká vláda vyhlásila stav nouze

Závěr týdne se nesl vesměs na pozitivní vlně po bouřlivých předchozích dnech. Koruna a polský zlotý korigovaly své předchozí ztráty, když si během dneška přilepšily shodně o tři desetiny procenta. Maďarský forint naopak dále ztrácel. Český statistický úřad zveřejnil statistiku maloobchodních tržeb za leden, která však v současném kontextu zůstala bez povšimnutí. Hlavní pozornost trhů se i nadále upínala na reakci hospodářských politik napříč světem. Podle Evropské komise je unie připravena aktivovat krizovou klauzuli, která dovolí fiskální podporu ekonomice. Německá vláda je ochotna poskytnout až 600 mld. EUR na boj s koronavirem a uklidnění situace. Prostředky by měly jít zejména na pomoc postiženým firmám ve snaze zamezit hromadnému propouštění. Americký prezident Donald Trump vyhlásí stav nouze, aby urychlil reakci vlády na šíření viru v USA. To mu dovoluje rychlejší čerpání peněz z federálního rozpočtu na zdravotní a bezpečnostní potřeby. -

Americká vláda: Výrobcům čipů prudce klesly zásoby, mají jich na pět dnů

Výrobcům polovodičů dál rychle ubývá zásob, nedostatek mikročipů ve světě přetrvává, upozorňuje americká vláda. V prosinci měli výrobci čipů zásoby na méně než pět dnů, zatímco standard před pandemií byl asi 40 dnů, ukázal průzkum mezi více než 150 společnostmi. Mikročipy se čím dál více používají i v autech, jejich nedostatek loni donutil mnoho automobilek omezit výrobu. -

Americká vláda zahájila propouštění federálních zaměstnanců; výprodej na Wall Street se prohlubuje 🔨

Americké akciové indexy dnes dále oslabily poté, co média informovala, že Bílý dům zahájil masové propouštění federálních zaměstnanců kvůli prodlouženému vládnímu shutdownu. Rozpočtový ředitel Russ Vought potvrdil, že začaly tzv. „reductions in force“ – tedy snižování stavu, což představuje první hromadné propouštění během rozpočtové krize v moderní historii USA. Tento krok je vnímán jako tlak na demokraty v Kongresu. -

Americká vláda získá v Intelu téměř 10% podíl

Americký výrobce čipů Intel v pátek oznámil, že vláda Spojených států amerických investuje 8,9 mld. USD do akcií společnosti. -

Americká výnosová krivka je najplytšia od roku 2007

Výnosová krivka sa v USA čím ďalej, tým viac vyhladzuje. Prirážka desaťročných amerických dlhopisov k dvojročným klesla v posledných dňoch pod úroveň 0,7 percentuálneho bodu. Stalo sa to po prvýkrát od roku 2007. -

Americká výnosová křivka invertovala – Bude letošní akciový růst pokračovat?

„Americká výnosová křivka invertovala.“ To je headline, který nyní můžeme vidět prakticky na všech zpravodajských serverech po celém světě. Co to vlastně znamená a jaké jsou implikace pro investory?

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Denní kalendář událostí

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Tradingové analýzy a zprávy

VIDEO: 🔴 Boom, který nemá obdoby 🚀 | 650 miliard USD 💣 | Krvavá lázeň Bitcoinu 😱 | Enormní výdaje na AI 💥

Intradenní Price Action patterny na USD/JPY 9.2.2026

IW: Sezona karnevalů přinese ekonomice Německa skoro dvě miliardy eur

Japonské akcie jsou po volebním vítězství strany Takaičiové na rekordu

NZD/USD - Intradenní výhled 9.2.2026

EUR/JPY - Intradenní výhled 9.2.2026

Očekávané události pro tento týden

Bitcoin - Intradenní výhled 9.2.2026

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Korekce a další růst na CHF/JPY?

VIDEO: 🔴 Boom, který nemá obdoby 🚀 | 650 miliard USD 💣 | Krvavá lázeň Bitcoinu 😱 | Enormní výdaje na AI 💥

Intradenní Price Action patterny na USD/JPY 9.2.2026

IW: Sezona karnevalů přinese ekonomice Německa skoro dvě miliardy eur

Japonské akcie jsou po volebním vítězství strany Takaičiové na rekordu

NZD/USD - Intradenní výhled 9.2.2026

EUR/JPY - Intradenní výhled 9.2.2026

Očekávané události pro tento týden

Bitcoin - Intradenní výhled 9.2.2026

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Korekce a další růst na CHF/JPY?

Blogy uživatelů

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Forexové online zpravodajství

Složitost vymáhání pohledávek celosvětově lehce poklesla. V Česku se však naopak zvýšila

Forex: Koruna si po lednové inflaci a zasedání ČNB oddechla

Fidelity International: Investování v Číně v roce Koně

Léky na hubnutí jako nová hrozba: akcie Greggs pod tlakem

Čína nabádá banky k omezení expozice vůči americkým dluhopisům

Firemní výsledky pro tento týden: Coca-Cola, Cisco Systems, McDonald's, Hermes, AstraZeneca,..

Manažerské obchody: V lednu proběhla manažerská transakce v Kofole

Lednová míra nezaměstnanosti nad 5 %, i kvůli flexinovele

Nezaměstnaných v lednu přibylo

Údaje o vývoji nezaměstnanosti v ČR za letošní leden

Složitost vymáhání pohledávek celosvětově lehce poklesla. V Česku se však naopak zvýšila

Forex: Koruna si po lednové inflaci a zasedání ČNB oddechla

Fidelity International: Investování v Číně v roce Koně

Léky na hubnutí jako nová hrozba: akcie Greggs pod tlakem

Čína nabádá banky k omezení expozice vůči americkým dluhopisům

Firemní výsledky pro tento týden: Coca-Cola, Cisco Systems, McDonald's, Hermes, AstraZeneca,..

Manažerské obchody: V lednu proběhla manažerská transakce v Kofole

Lednová míra nezaměstnanosti nad 5 %, i kvůli flexinovele

Nezaměstnaných v lednu přibylo

Údaje o vývoji nezaměstnanosti v ČR za letošní leden

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Guvernér České národní banky Michl má pro letošek už druhé mezinárodní ocenění pro nejlepšího centrálního bankéře – je nejlepším guvernérem jak v Evropě, tak ve světě. Upevní to pozici ČNB při obhajobě svých kroků

Společnost 3M se propadla o 10 % poté, co její prognóza zaostala za odhady

Navŕšenie eurovalu I

Makro: ECB zahájí kvantitativní uvolňování měnové politiky 9. března

Forex: ECB sazby nezměnila, o jejich snižování se zatím nediskutovalo

WSJ: Meta vyvíjí nový, výkonnější systém umělé inteligence

Ropa blízko klíčových rezistencí

Forex: Euro proti dolaru silnější, koruna v klidu

Tři roky od invaze Česko stále financuje ruskou válku nákupem ropy

Tržní gambit se vyplatil: býci znovu získali kontrolu

Guvernér České národní banky Michl má pro letošek už druhé mezinárodní ocenění pro nejlepšího centrálního bankéře – je nejlepším guvernérem jak v Evropě, tak ve světě. Upevní to pozici ČNB při obhajobě svých kroků

Společnost 3M se propadla o 10 % poté, co její prognóza zaostala za odhady

Navŕšenie eurovalu I

Makro: ECB zahájí kvantitativní uvolňování měnové politiky 9. března

Forex: ECB sazby nezměnila, o jejich snižování se zatím nediskutovalo

WSJ: Meta vyvíjí nový, výkonnější systém umělé inteligence

Ropa blízko klíčových rezistencí

Forex: Euro proti dolaru silnější, koruna v klidu

Tři roky od invaze Česko stále financuje ruskou válku nákupem ropy

Tržní gambit se vyplatil: býci znovu získali kontrolu

Blogy uživatelů

Legendy tradingu: Příběhy největších úspěchů na finančních trzích

Obchodní grafy, které se neřídí časem

Pár základních rad pro novou tradingovou krev

Padá Bitcoin, něco si přej

Praktická ukázka: Sedmkrát do stejné řeky

Crypto a kovy s pokračujúcími výpredajmi

Praktická ukázka: 2x Take-Profit

Jak zahlcení informacemi ničí váš trading

Kakao stále láká na nákup: sezonalita, poptávka a COT

Test Omega Trend Expert Advisor: Pokročilá nastavení

Legendy tradingu: Příběhy největších úspěchů na finančních trzích

Obchodní grafy, které se neřídí časem

Pár základních rad pro novou tradingovou krev

Padá Bitcoin, něco si přej

Praktická ukázka: Sedmkrát do stejné řeky

Crypto a kovy s pokračujúcími výpredajmi

Praktická ukázka: 2x Take-Profit

Jak zahlcení informacemi ničí váš trading

Kakao stále láká na nákup: sezonalita, poptávka a COT

Test Omega Trend Expert Advisor: Pokročilá nastavení

Vzdělávací články

Šílený rok 2020: analytické shrnutí

🎄 FXstreet.cz vám přeje klidné Vánoce a inspirativní rok 2026 ⭐

RSI Strategie: Tajemství úspěšného tradingu

Technická analýza: Jak úspěšně používat trendové čáry

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Jednoduché obchodní systémy (část 7.)

Forex zůstává největším trhem na světě

Komodity: Obchodování na komoditních trzích

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Profesionální trading: Vedení a vyhodnocování statistik

Šílený rok 2020: analytické shrnutí

🎄 FXstreet.cz vám přeje klidné Vánoce a inspirativní rok 2026 ⭐

RSI Strategie: Tajemství úspěšného tradingu

Technická analýza: Jak úspěšně používat trendové čáry

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Jednoduché obchodní systémy (část 7.)

Forex zůstává největším trhem na světě

Komodity: Obchodování na komoditních trzích

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Profesionální trading: Vedení a vyhodnocování statistik

Tradingové analýzy a zprávy

Swingové obchodování AUD/USD 15.12.2023

Forex: Dolar oslabuje spolu se snížením šancí na další zvednutí úrokových sazeb

Forex: Americký dolar po statistice z USA oslabuje ke koši měn

Komodity: Odrazí se ropa WTI od prolomené trendové linie?

Forex: Americký dolar po uklidnění situace kolem Grónska oslabuje

5 událostí, které dnes stojí za pozornost

Forex: EUR/CAD se obchoduje v rostoucím trendovém kanálu

Nejsilnější a nejslabší měny 6.6.2023

Index spekulativního sentimentu 15.3.2019

MMF: Světová ekonomika potřebuje podporu

Swingové obchodování AUD/USD 15.12.2023

Forex: Dolar oslabuje spolu se snížením šancí na další zvednutí úrokových sazeb

Forex: Americký dolar po statistice z USA oslabuje ke koši měn

Komodity: Odrazí se ropa WTI od prolomené trendové linie?

Forex: Americký dolar po uklidnění situace kolem Grónska oslabuje

5 událostí, které dnes stojí za pozornost

Forex: EUR/CAD se obchoduje v rostoucím trendovém kanálu

Nejsilnější a nejslabší měny 6.6.2023

Index spekulativního sentimentu 15.3.2019

MMF: Světová ekonomika potřebuje podporu

Témata v diskusním fóru

Prague Quantitative Finance Meetup: Zajímavá příležitost pro setkávání traderů

Broker Wonderinterest

Obchodní cykly forexu

Aktuálne trhové príležitosti na EUR/NZD, NZD/USD a USD/CHF

Bitcoin a Zlato: Aktuální výhled

EURO 2024: Do jakých firem investovat při fotbalovém mistrovství? 🤔⚽️

INVESTIČNÍ GLOSA: Bitcoinová rally pokračuje? Z burz zmizelo nejvíc mincí za poslední dva roky

Jak Cathie Wood zmeškala raketový růst akcií Nvidia

Elliottova vlnová teorie pro měnové páry NZD/CAD a AUD/NZD a index DAX

Měnový pár GBP/JPY: Analýzy více časových rámců (W1 až H4)

Prague Quantitative Finance Meetup: Zajímavá příležitost pro setkávání traderů

Broker Wonderinterest

Obchodní cykly forexu

Aktuálne trhové príležitosti na EUR/NZD, NZD/USD a USD/CHF

Bitcoin a Zlato: Aktuální výhled

EURO 2024: Do jakých firem investovat při fotbalovém mistrovství? 🤔⚽️

INVESTIČNÍ GLOSA: Bitcoinová rally pokračuje? Z burz zmizelo nejvíc mincí za poslední dva roky

Jak Cathie Wood zmeškala raketový růst akcií Nvidia

Elliottova vlnová teorie pro měnové páry NZD/CAD a AUD/NZD a index DAX

Měnový pár GBP/JPY: Analýzy více časových rámců (W1 až H4)