Ticker Tape by TradingView

Jak mohou čeští investoři ochránit svá portfolia před rostoucí inflací

Pro investory představuje inflace jednu z nejhorších ekonomických situací. Nicméně přidání určitých tříd aktiv – jako je zlato či nemovitosti, do dobře diverzifikovaného portfolia může investorům pomoci v ochraně před inflací.

Inflace na domácích i světových trzích roste a centrální banky včetně České národní banky (ČNB) nemají jinou možnost než zvyšovat sazby, aby ji snížily. Trhy jsou volatilní a investoři hledají obezřetné způsoby, jak v tomto neklidném období řídit svá portfolia. Třebaže není možné se účinkům inflace zcela vyhnout, je možné zmírnit její dopady, aniž by bylo nutné provést drastické změny v investičním portfoliu.

Inflace jen tak nezmizí

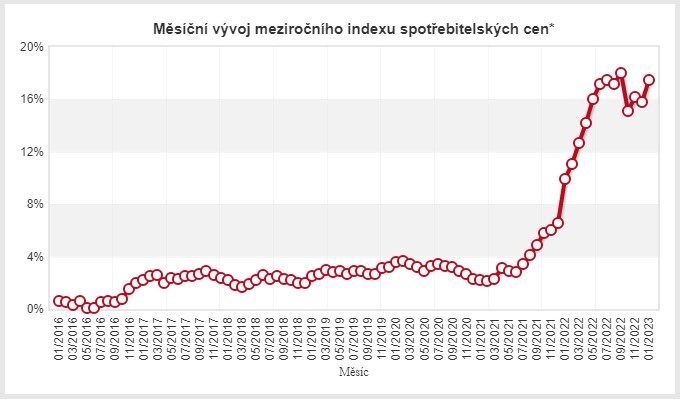

Rostoucí inflace je již delší dobu znepokojivým a diskutovaným tématem. Inflace spotřebitelských cen se pohybuje vysoko nad dvouprocentním inflačním cílem ČNB, z toho důvodu Mezinárodní měnový fond (MMF) doporučuje, aby ČNB zvýšila sazby. Zatímco se aktuální úroková sazba v Česku nachází na sedmi procentech, výše inflace v roce 2022 v Česku dosáhla 15,1 procent. MMF předpovídá, že se letos průměrná výše inflace vyšplhá až na 9,3 procent. Naopak prognóza ČNB pro tento rok počítá s inflací ve výši 9,1.

Zdroj: Český statistický úřad

Čím kompenzovat bolestivé důsledky inflace?

Akcie společností s velkou tržní kapitalizací a stabilní cenovou sílou svého zboží

Jako účinné zajištění proti inflaci budou fungovat akcie online, které již vyplácí dividenty nebo alespoň vykazují silný růstový profil – ten může v budoucnu umožnit zvyšování dividend a nadále chránit investory před rostoucí inflací.

Bezpečný způsob zmírnění hrozby inflace je tedy investování do akcií společností s velkou tržní kapitalizací. Jedná se o prominentní hráče na trhu – a třebaže nemusí být jejich výnosy během inflace nejvyšší – přesto investičnímu portfoliu poskytnou potřebnou stabilitu a likviditu.

Další možností je investování do akcií v cyklických sektorech, které rovněž mohou poskytovat ochranu proti rostoucí inflaci. Cyklické akcie jsou totiž schopny udržet si svou cenovou sílu.

Naopak se doporučuje vyhnout se investicím do akcií zadlužených a ztrátových společností, nebo do tematických akcií. Společnostem s vysokým zadlužením se v době vysoké inflace nedaří. U ztrátových společností je situace ještě horší. Také ceny tematických akcií často klesají v období inflace – proto se doporučuje investovat do akcií těch společností, které si dokážou udržet cenovou sílu svého zboží.

Dluhopisy s pohyblivou úrokovou sazbou

Další možností, jak se před inflací ochránit, je investování do dluhopisů. Nicméně podobně jako u akcií i zde platí, že ne všechny dluhopisy poskytují spolehlivou ochranu proti inflaci.

Odborníci proto odrazují od investic do dlouhodobých dluhopisů s pevnou úrokovou sazbou, které svým držitelům nabízejí stálé kupónové platby, jež je mohou vystavit riziku, protože se nezvýší, když inflace roste. Naopak výnosy dluhopisů s pohyblivou úrokovou sazbou rostou. Umožňují tedy zvýšení kupónové platby při růstu úrokových sazeb, k čemuž dochází vždy, když roste inflace. Obvykle se kupónová sazba odvíjí od referenční sazby, jako je referenční úroková sazba ČNB. Sazba se pak mění v závislosti na výkyvech těchto referenčních sazeb.

Zlato jako bezpečné úložiště peněz

Třebaže zlato v krátkodobém horizontu vždy nechrání před rostoucí inflací, v dlouhodobém horizontu (myšleno v řádu desítek let) má tendenci držet zhodnotit investici. Zlato je tak odnepaměti považováno za bezpečné úložiště peněz v době inflace. Také se jedná o obchodovatelné aktivum, což znamená, že jej lze snadno prodat v případě prudkého růstu hodnoty měny. To z něj činí vynikající investici, která chrání vaše peníze před inflací.

Maxim Manturov, vedoucí investičního poradenství ve společnosti Freedom Finance Europe, říká, že: „Po mnoho let bylo zlato považováno za prostředek spoření. Jako fyzická komodita nemůže být tištěno jako peníze a jeho hodnotu neovlivňují vládní rozhodnutí o úrokových sazbách. Protože si zlato historicky udržuje svou hodnotu v čase, slouží jako forma pojištění proti nepříznivým ekonomickým událostem. Když dojde k nepříznivé události, investoři mají tendenci investovat své peníze do zlata, což v důsledku zvýšené poptávky zvyšuje jeho cenu. Pokles amerického dolaru a reálných výnosů je pozitivum pro zlato a těžaře zlata. Silný dolar udržuje cenu zlata na nižší úrovni. Po dosažení svého maxima v září a říjnu začal americký dolar v poslední době oslabovat, což pravděpodobně povede k vyšší ceně zlata v důsledku zvýšené poptávky. Klesající výnosy státních dluhopisů jsou rovněž pro zlato pozitivní, protože reálné úrokové sazby klesají. Díky nižším reálným úrokovým sazbám je výhodnější investovat do zlata. Z dlouhodobého hlediska vypadá ocenění sektoru zlata opět velmi atraktivně.“

Zdroj: Kurzy.cz

Nemovitosti

Užitečným zajištěním proti růstu cen je i vlastnictví domu, bytu či jiné nemovitosti. V období zvýšené inflace se totiž nemovitostem tradičně daří – neboť jejich cena roste. Pro majitele nemovitostí i pronajímatele to představuje vhodnou pojistku proti rostoucím cenám, protože lze nemovitost prodat za vyšší cenu nebo zvýšit příjem z pronájmu, pokud nemovitost pronajímá nájemníkům. A jako majitel domu, nikoliv nájemce, se investor již nemusí obávat zvyšování nájemného v období vysoké inflace.

Diverzifikace je základ!

Investiční mantra zní: „diverzifikovat, diverzifikovat, diverzifikovat“! Investoři by měli vzít na vědomí, že inflace má na různé třídy aktiv odlišný vliv. Diverzifikace napříč finančními nástroji a třídami aktiv, jako jsou akcie, dluhopisy, zlato či nemovitosti, tak může investičnímu portfoliu pomoci proplout neklidnými vodami navzdory inflaci. Diverzifikace (nejen v době inflace) je nezbytná pro dosažení dlouhodobých výnosů s nízkým rizikem.

Klíčová slova: Finance | Peníze | Inflace | Sazby | Akcie | Americký dolar | Centrální banky | Diverzifikace | Investor | Investování | MMF | Měny | Zlato | ČNB | Úrokové sazby | Banky | Dluhopisy | Úroková sazba | Investoři | Fond | Výnosy dluhopisů | Investovat | Český statistický úřad | Mezinárodní měnový fond | Aktivum | Volatilní | Akcie online | Cena | Dolar | Kurzy.cz | Investiční | Investování do akcií | Investovat do zlata | Komodita | Kurzy | Nemovitosti | Portfolia | Pro investory | Prognóza | ROCE | Zajištění | Investovat do akcií | Výnosy | Prognóza ČNB | Akcie společnosti | Statistický úřad | Silný dolar | Čeští investoři | Výnosy státních dluhopisů | Poradenství | Trhy | Pokles | Situace | Cyklické akcie | Spoření | Majitel | Ocenění | Ceny | Inflace spotřebitelských cen | Odborníci | Diverzifikovat | Měnový fond | Zajištění proti inflaci | Freedom Finance | Freedom Finance Europe | Společnosti | Maxim Manturov | Reálné úrokové sazby | Rozhodnutí o úrokových sazbách | 3М | Rostoucí inflace | Hodnoty měny | Období zvýšené inflace | Vlastnictví | Vysoké inflace | CZ | Sazba ČNB |

Čtěte více

-

Jak letos ochránit své peníze před inflací? Koupit garáž – vynáší 26 procent ročně a nájemné k tomu

Lidé v Česku musí i letos počítat s tím, že inflace bude celoročně velmi výrazná, zhruba desetiprocentní. Pokud tedy nechtějí letos přijít až o desetinu svých úspor, musí chtě nechtě investovat. Nabízí se rezidenční nemovitosti. V jejich případě však ještě i letos hrozí pokles cen. Ostatně, ani dva bývalí guvernéři České národní banky letos nákup investiční nemovitosti nedoporučují. -

Jak limitovat své ztráty při ekonomické krizi?

Slavné přísloví říká, že po bitvě je každý generál. To platí i u investování a v době ekonomické krize dvojnásob. Pravděpodobně každý investor si někdy zpytoval svědomí, že danou akcii neprodal včas a nevyhnul se tak velkým ztrátám. S odstupem času je jednoduché říci, jak se měl investor zachovat, aby za krize výrazně neprodělal. Načasovat trh je však velmi náročné. Podívejme se tak na několik strategií, které mohou limitovat výši investorovy ztráty či dokonce vést k potenciálnímu zisku během ekonomické krize. -

Jak Macronovo vítězství ovlivní euro?

Francie rozhodla: prezidentem byl na druhé funkční období znovu zvolen proevropský centrista Emmanuel Macron. Co to znamená pro evropskou měnu? -

Jak moc je koruna překoupená?

Málokdo pochybuje o tom, že koruna bude v dlouhém období posilovat. Co se však stane bezprostředně po vypnutí intervencí zůstává otevřenou otázkou. V krátkém období bude klíčové, jak moc si před exitem trhy vsadí na silnou korunu. Podle posledních čísel se zdá, že to trochu přehánějí. -

Jak moc jestřábí signál vyšle Fed při rostoucím předvolebním napětí?

Pohled na prudce oslabující mexické peso, které se stalo synonymem tržního strachu z prezidentování Donalda Trumpa, potvrzuje, že téma amerických voleb se rozehrálo opět naplno. Nejen, že tak zastiňuje další důležitá data jako například včerejší index ISM, ale dokonce vrhá stín i na právě probíhající zasedání Fedu. Za jiných okolností by totiž jednání FOMC bylo co do důležitosti jasně nejtěžším kalibrem, neboť zvýšení úrokových sazeb se blíží. -

Jak moc má ČNB snížit ve svých modelech potenciální růst?

Není žádné tajemství, že česká ekonomika roste pomaleji než bychom si přáli. Velkou otázkou však je, zda to je kvůli dočasně horšímu počasí (cyklické zpomalení) nebo kvůli trvalejšímu zpomalení přirozeného růstu (pomalejší růst potenciálního produktu). Na odpovědi hodně záleží! Pokud by totiž trvale klesaly růstové schopnosti české ekonomiky, znamená to, že si budeme muset zvyknout na relativně slabší tempa růstu, při kterých bude ČNB držet relativně výše úrokové sazby. -

Jak moc sníží ECB sazby v roce 2024?

Úroková sazba Federálního rezervního systému je pro měnový trh klíčové téma, ale jen na papíře. Dovolte, abych vysvětlil, co tím myslím. Málokdo by popíral význam měnové politiky Fedu. Tyto alternativy a očekávané změny sazeb Fedu v letech 2024–2025 zároveň aktuálně nemají na kurz dolaru žádný vliv. Jak jsem zmiňoval ve svých přehledech, trh zkraje roku očekával brzké snížení sazeb v USA. Jinými slovy, byl příliš holubičí. Poptávka po americké měně tehdy klesla, což mohlo vypadat logicky. Ale ne teď, když se očekávání trhu posunula na červen, a já osobně silně pochybuji, že nebudou posunuta ještě dál. -

Jak moc zatřásla delta varianta důležitými americkými daty?

Ani nejvyšší inflace v eurozóně za posledních deset let ani slabší americká data včera nepřinesly nárůst volatility na eurodolarovém trhu. Dnes přijdou na řadu americká čísla silnějšího kalibru - ADP report z trhu práce a index podnikatelské nálady v průmyslu ISM. V obou případech se obáváme, že s ohledem na šířící se delta variantu koronaviru v USA, mohou obě statistiky trh zklamat a dolar na čas oslabit. -

Jak moc zdraží elektřina a plyn, odpoví experti v pořadu Naše Česko

Co je důvodem zdražování elektřiny a plynu a jak moc ceny energií na podzim porostou? V Evropě se navíc objevuje hrozba plošných blackoutů, které mohou připravit o elektrický proud miliony domácností. Jak reálná je tato hrozba pro Česko? V pořadu Naše Česko odpoví experti Václav Bartuška a Petr Kusý v 17:30 na TN LIVE. -

Jak moc zvolní dynamika průměrných mezd v Česku?

Dnes budou trhy s napětím sledovat čísla z trhu práce. Nikoliv nezaměstnanost, která je na programu až zítra, ale mzdovou dynamiku. Klíčovou otázkou je, jak zaměstnanci a zaměstnavatelé nastavili mzdovou laťku pro rok 2025, o čemž rozhodnou čísla za první a částečně za druhý kvartál (kdy se mzdy nejčastěji valorizují a současně se zpravidla vyplácejí mimořádné bonusy). -

Jak mohou povodně ovlivnit české hospodářství?

V neděli večer hlásilo přes 55 měřících míst v Česku a na Moravě stoletou vodu a jejich počet může bohužel ještě narůstat. Kromě řady lidských neštěstí s sebou povodně vždy přináší i nemalé materiální škody a ne-jinak tomu bude bohužel i tentokrát. Škody lze jednoduše rozdělit na přímé materiální škody a na škody způsobené ztrátou hospodářského výkonu (HDP) dané tím, že na určitou chvíli nemohou jet zemědělství, průmysl i služby (jako např. doprava, rekreace) “naplno”. Přímé materiální škody a nepřímé ztráty na HDP spolu úzce souvisí - čím vyšší materiální škody, tím větší zásah do “přirozeného fungování” ekonomiky. -

Jak mohou slabší data dopadnou na americký trh s bydlením?

Realitní trh v USA si teoreticky vede velmi dobře. Ceny dřeva rostou na historická maxima mnohdy až do abstraktních úrovní. Guvernér Fedu Powell včera také mluvil o realitním trhu. Zmínil nízkou nabídku a vysokou poptávku, což vede k výraznému nárůstu cen. -

Jak mohou těžaři bitcoinů přežít nepřátelský trh – a halving v roce 2024

Těžba bitcoinů je stále těžší – což znamená, že těžaři budou muset utrácet více, aby získali méně odměn. Stále však existují způsoby, jak být ziskový. -

Jak mohou Trumpova cla ovlivnit trhy s ropou a zemním plynem

Futures kontrakty na ropu Brent se obchodují směrem nahoru v souvislosti se zprávami o nových clech uvalených Donaldem Trumpem. Vliv těchto rozhodnutí na trh s ropou zůstává ale nejednoznačný. -

Jak může blockchain zajistit férové a transparentní hraní online hazardních her

Fairspin je online kasino, ve kterém jsou všechny akce zveřejňovány v blockchainu. Tato technologie vedla k naprosté transparentnosti fungování kasin a spuštění jedinečných věrnostních programů založených na TFS tokenech. -

Jak může být hraní ve Frumzi kasino prospěšné řidičům?

Schopnost řídit a být dobrým řidičem se vztahuje na mnoho vlastností, ale také dovedností. A některé z nich je možné trénovat, věřte nebo ne, například hraním v online kasinu, jako je Frumzi. Protože díky online kasinům tak máte možnost se lépe soustředit, více vnímat vlastní limity nebo se nenechat strhnout emocemi. To vše vám bude prospěšné jak ve Frumzi kasino, tak za volantem. Jaké další kompetence pro řízení v kasinu můžete získat? -

Jak může “celní útok” Donalda Trumpa zasáhnout ČR?

Po včerejšku panuje dílčí nejistota ohledně toho, zda všechna Donaldem Trumpem uvalená cla vstoupí nakonec v platnost. V tuto chvíli americká administrativa totiž v zásadě vybízí země, na které mají být uvalena vyšší než 10% cla, aby přišly za USA s “nabídkou”. -

Jak může Čech koupit akcie Saudi Aramco, největší ropné firmy světa? A dává to vůbec smysl?

Existují velké, burzovně obchodované firmy, jejichž akcie si snadno – na pár kliknutí – může pořídit i našinec. Jde třeba o Apple, Amazon nebo Microsoft. No, a pak existují také velké, burzovně obchodované firmy, jejichž akcie si Čech prakticky pořídit nemůže. -

Jak může české ekonomice pomoci zvýšení výdajů na zbrojení?

Český Parlament se v uplynulém týdnu shodl na potřebě zvýšit výdaje na obranu ze současných zhruba 2 % na 3 % do roku 2030. I když opozice opustila jednání (kvůli jeho uzavřenosti), zdá se, že ani opoziční hnutí ANO není zcela proti dalšímu navyšování výdajů na zbrojení. -

Jak může Česku pomoci německý fiskální impulz?

Jak jsme již psali, rozvolnění německých rozpočtových pravidel může být pro největší evropskou ekonomiku výrazným růstovým impulsem. Pokud projdou navrhované změny parlamentem (rozvolnění dluhové brzdy umožňující “neomezené” financování obrany, speciální fond pro infrastrukturní investice v objemu 500 miliard eur, volnější rozpočtová pravidla pro spolkové země), může to přinést pozitivní růstový impuls i pro Česko.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

Tradingové analýzy a zprávy

ČNB očekává dle prognózy stabilitu sazeb v první polovině roku

ČNB zlepšila výhled hospodářského růstu

Analytici: Rozhodnutí ČNB o sazbách se čekalo, koruna nereagovala

Swingové obchodování GBP/USD 5.2.2026

Intradenní Price Action patterny na AUD/USD 5.2.2026

Intradenní Price Action patterny na bitcoinu 5.2.2026

ČNB nechala úrokovou sazbu beze změny na 3,5 procenta

Britská centrální banka nechala základní sazbu na 3,75 procenta

FCA upozorňuje na několik nelegálních brokerů a společností

Index Russell 2000 - Intradenní výhled 5.2.2026

ČNB očekává dle prognózy stabilitu sazeb v první polovině roku

ČNB zlepšila výhled hospodářského růstu

Analytici: Rozhodnutí ČNB o sazbách se čekalo, koruna nereagovala

Swingové obchodování GBP/USD 5.2.2026

Intradenní Price Action patterny na AUD/USD 5.2.2026

Intradenní Price Action patterny na bitcoinu 5.2.2026

ČNB nechala úrokovou sazbu beze změny na 3,5 procenta

Britská centrální banka nechala základní sazbu na 3,75 procenta

FCA upozorňuje na několik nelegálních brokerů a společností

Index Russell 2000 - Intradenní výhled 5.2.2026

Blogy uživatelů

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Forexové online zpravodajství

Volkswagen předstihl Teslu a stal se největším prodejcem elektromobilů v Evropě

✅ Výsledky Google: Je Google nejlepší firma na světě?

Google plánuje rekordní investice ve výši 185 miliard USD, reaguje na sílící konkurenci v AI

OpenAI představila nového AI agenta jako součást širší strategie automatizace práce

ČNB zatím svou strategii nemění

Rozhodnutí bankovní rady ČNB

Pohonné hmoty v příštím týdnu zdraží, kvůli napětí mezi USA a Íránem

Americké futures kontrakty v červených číslech

USA: Nové žádosti o podporu v nezaměstnanosti k 31. lednu na 231 tis. při očekávání 212 tis.

🔵 Tisková konference ECB (ŽIVĚ)

Volkswagen předstihl Teslu a stal se největším prodejcem elektromobilů v Evropě

✅ Výsledky Google: Je Google nejlepší firma na světě?

Google plánuje rekordní investice ve výši 185 miliard USD, reaguje na sílící konkurenci v AI

OpenAI představila nového AI agenta jako součást širší strategie automatizace práce

ČNB zatím svou strategii nemění

Rozhodnutí bankovní rady ČNB

Pohonné hmoty v příštím týdnu zdraží, kvůli napětí mezi USA a Íránem

Americké futures kontrakty v červených číslech

USA: Nové žádosti o podporu v nezaměstnanosti k 31. lednu na 231 tis. při očekávání 212 tis.

🔵 Tisková konference ECB (ŽIVĚ)

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Média: USA chtějí kontrolovat klíčové investice na Ukrajině

Cemex zvyšuje zisk EBITDA díky úsporám a vyšším cenám, čistý zisk ale zůstává v minusu

Zlato v neznámém teritoriu, býčí trend zůstává silný

V České republice žije 10,7 milionu obyvatel

Zajímavosti ze soutěže XTB Trading Cup 2014

Everbot AI Zeitgeist: Na co Češi nejčastěji používali umělou inteligenci v roce 2025?

Makro: Důvěra stavitelů rodinných domů USA je nejvyšší od března 2007

Rozbřesk: Turecko a Maďarsko stále v jednom forexovém košíku, favoritem po debatě Biden?

Peking tvrdě reaguje na tlak ze strany USA

Makro: Spotřebitelská důvěra USA se v půlce dubna ochladila, ISR

Média: USA chtějí kontrolovat klíčové investice na Ukrajině

Cemex zvyšuje zisk EBITDA díky úsporám a vyšším cenám, čistý zisk ale zůstává v minusu

Zlato v neznámém teritoriu, býčí trend zůstává silný

V České republice žije 10,7 milionu obyvatel

Zajímavosti ze soutěže XTB Trading Cup 2014

Everbot AI Zeitgeist: Na co Češi nejčastěji používali umělou inteligenci v roce 2025?

Makro: Důvěra stavitelů rodinných domů USA je nejvyšší od března 2007

Rozbřesk: Turecko a Maďarsko stále v jednom forexovém košíku, favoritem po debatě Biden?

Peking tvrdě reaguje na tlak ze strany USA

Makro: Spotřebitelská důvěra USA se v půlce dubna ochladila, ISR

Blogy uživatelů

Pohled do budoucnosti – environmentální a sociální změny (5. díl)

Co je rozdělení akcií a jak ovlivňuje cenu akcií

Výběr z nedělní přípravy: Měnové páry AUD/USD, EUR/GBP a GBP/AUD

FTSE Index zklamal? | Swingový TimeFrame výhled na týden 6.3. - 12.3. 2023

5 faktorů, které není dobré v tradingu podceňovat

Jak investovat v roce 2026? Přehled chystané Online investiční konference XTB 2025

Býci pokračují v dobývání medvědího území, americké akcie přidaly přes 3 %

Jak uchopit forex ve 4 krocích

Analýza měnových párů a ropy WTI

AUD/JPY: Kombinovaná analýza denního grafu

Pohled do budoucnosti – environmentální a sociální změny (5. díl)

Co je rozdělení akcií a jak ovlivňuje cenu akcií

Výběr z nedělní přípravy: Měnové páry AUD/USD, EUR/GBP a GBP/AUD

FTSE Index zklamal? | Swingový TimeFrame výhled na týden 6.3. - 12.3. 2023

5 faktorů, které není dobré v tradingu podceňovat

Jak investovat v roce 2026? Přehled chystané Online investiční konference XTB 2025

Býci pokračují v dobývání medvědího území, americké akcie přidaly přes 3 %

Jak uchopit forex ve 4 krocích

Analýza měnových párů a ropy WTI

AUD/JPY: Kombinovaná analýza denního grafu

Vzdělávací články

Prop Trading: Je výhodný instant funding?

Position sizing v tradingu

Kathy Lien: Nechcete dělat prop trading s někým, kdo se více soustředí na předvádění svých Lamborghini

Květen 2025 přinesl členům VIP zóny FXstreet.cz další zisky

VIP ZÓNA OPĚT ZDARMA!

FTMO vs. RebelsFunding: Která prop trading firma je lepší?

Grafické formace v technické analýze - kompletní průvodce (1. část)

VIDEO: Čtyři tajemství PRICE ACTION (trading průvodce)

Demo nebo reál - těžce na cvičišti, lehce na bojišti

Exkluzivní predikce finančních trhů pro rok 2023 od bank, brokerů a analytiků

Prop Trading: Je výhodný instant funding?

Position sizing v tradingu

Kathy Lien: Nechcete dělat prop trading s někým, kdo se více soustředí na předvádění svých Lamborghini

Květen 2025 přinesl členům VIP zóny FXstreet.cz další zisky

VIP ZÓNA OPĚT ZDARMA!

FTMO vs. RebelsFunding: Která prop trading firma je lepší?

Grafické formace v technické analýze - kompletní průvodce (1. část)

VIDEO: Čtyři tajemství PRICE ACTION (trading průvodce)

Demo nebo reál - těžce na cvičišti, lehce na bojišti

Exkluzivní predikce finančních trhů pro rok 2023 od bank, brokerů a analytiků

Tradingové analýzy a zprávy

Přední politické, ekonomické a kulturní události v ČR v roce 2025

EUR/JPY - Intradenní výhled 29.12.2025

Forex: Bude GBP/NZD pokračovat v rostoucím trendu?

FCA varuje před brokerem BCFXTRADING.NET

Meziroční růst české ekonomiky ve 3. čtvrtletí podle odhadů zpomalil

Pojišťovna Coface zvedla letošní odhad růstu světové ekonomiky na 2,2 procenta

Americký Kongres schválil financování vlády do 8. února

V Saúdské Arábii je ukrajinská delegace, chystá podpis smluv

FCA varuje před brokerem ENERGYFX

FCA varuje před brokerem Elitebase / elitebase.cc

Přední politické, ekonomické a kulturní události v ČR v roce 2025

EUR/JPY - Intradenní výhled 29.12.2025

Forex: Bude GBP/NZD pokračovat v rostoucím trendu?

FCA varuje před brokerem BCFXTRADING.NET

Meziroční růst české ekonomiky ve 3. čtvrtletí podle odhadů zpomalil

Pojišťovna Coface zvedla letošní odhad růstu světové ekonomiky na 2,2 procenta

Americký Kongres schválil financování vlády do 8. února

V Saúdské Arábii je ukrajinská delegace, chystá podpis smluv

FCA varuje před brokerem ENERGYFX

FCA varuje před brokerem Elitebase / elitebase.cc

Témata v diskusním fóru

Existuje dokonalá strategie?

EUR/USD

Švýcarská anomálie na trhu?

Eurodolar - Chat

HOT FOREX

Investown

Forex a teorie pravděpodobnosti I.

Aktuální Price Action obchody na měnových párech EUR/USD, EUR/GBP a CAD/CHF

Obchodní deník v Excelu - šablona pro tradery

Technická analýza měnových párů GBP/USD, USD/CAD a GBP/JPY

Existuje dokonalá strategie?

EUR/USD

Švýcarská anomálie na trhu?

Eurodolar - Chat

HOT FOREX

Investown

Forex a teorie pravděpodobnosti I.

Aktuální Price Action obchody na měnových párech EUR/USD, EUR/GBP a CAD/CHF

Obchodní deník v Excelu - šablona pro tradery

Technická analýza měnových párů GBP/USD, USD/CAD a GBP/JPY