Ticker Tape by TradingView

Bear market rally dochází dech...

Čekání, čekání… Poslední týdny na akciových trzích vlastně jen čekáme. Čekáme na moment, kdy se trhy odhodlají jedním nebo druhým směrem. Jednoduše hledáme katalyzátor. Změnu v dosavadním myšlení. Pojďme se ideálně pokusi pochopit, co si nyní trhy vlastně myslí, s čím počítají a jaký je vlastně celkový narrative. Až poté můžeme zjistit, co je může zklamat, nebo potěšit.

S žádnou recesí nepočítáme!

Rally na indexu S&P 500, která mimochodem činí od svého dna 13 %, spustily nejdříve technické faktory. Pozice investorů, přeprodanost, sentiment, put/call opce, atd. se výrazně podepsaly pod prvním nádechem trhů ze dna. Jelikož je celý letošní rok hlavně i inflaci a úrokových sazbách, bylo jasné, že na lepší čísla inflace trhy čekají jako na slitování. Ta nakonec dorazila a od té doby se pozitivní sentiment točí kolem jedné věci - fed bude zpomalovat tempo růstu sazeb. Po technických faktorech tedy další zisky navázaly vylepšením fundamentu a vracíme se zpět k fedu, od kterého se už nečeká příliš.

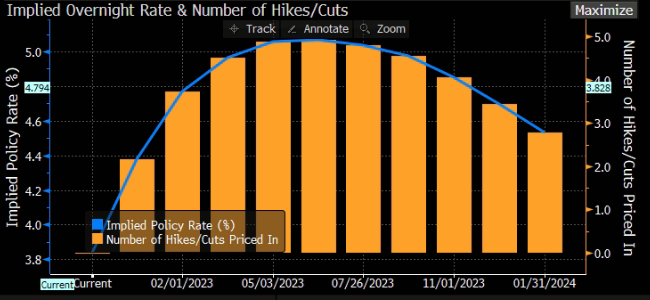

Právě u fedu bych se zastavil. Je totiž zvláštní, že fed dopředu signalizoval, jaká bude cesta sazeb, z čehož vycházelo, že v prosinci uvidíme hike o 50 bp, pak 25 - 50 bp příští rok a konec. I přesto projevy členů Fedu, že oproti minulým měsícům bude růst sazeb zpomalovat, trhy slaví. Cena kapitálu je pro další expanze ekonomik a trhů klíčová. Jen nám to dostalo valuace opět příliš vysoko. No a kdybychom měli nahlédnout, co valuace skrývá, je to to, co si nyní trhy myslí - Fed sazby zvýší, ale příští rok začnou klesat, Inflace bude strmě klesat, Trh práce zůstane silná, ISM neklesnou pod 50. S čím trhy určitě nepočítají, je recese. S čím také úplně nepočítají, je fakt, že ekonomika není schopná za poslední dekádu oragnicky růst a potřebuje stimuly. Sazby zůstanou vysoko déle a fed pokračuje v QE. To nevypadá úplně růžově. Zde jednoduchá formulace - Růst ekonomiky = Růst zisků = Růst ocenění akcií. Je potřeba říci, že recesi zatím vidíme pouze na soft indikátorech, ale nikde vyloženě cítit není. Nechci strašit, zda bude recese nebo ne, ale představím argumenty pro obě strany, aby jste si mohli udělat názor každý sám. Z pohledu alokace kapitálu je to pak jasné - Recese = Short US indexy.

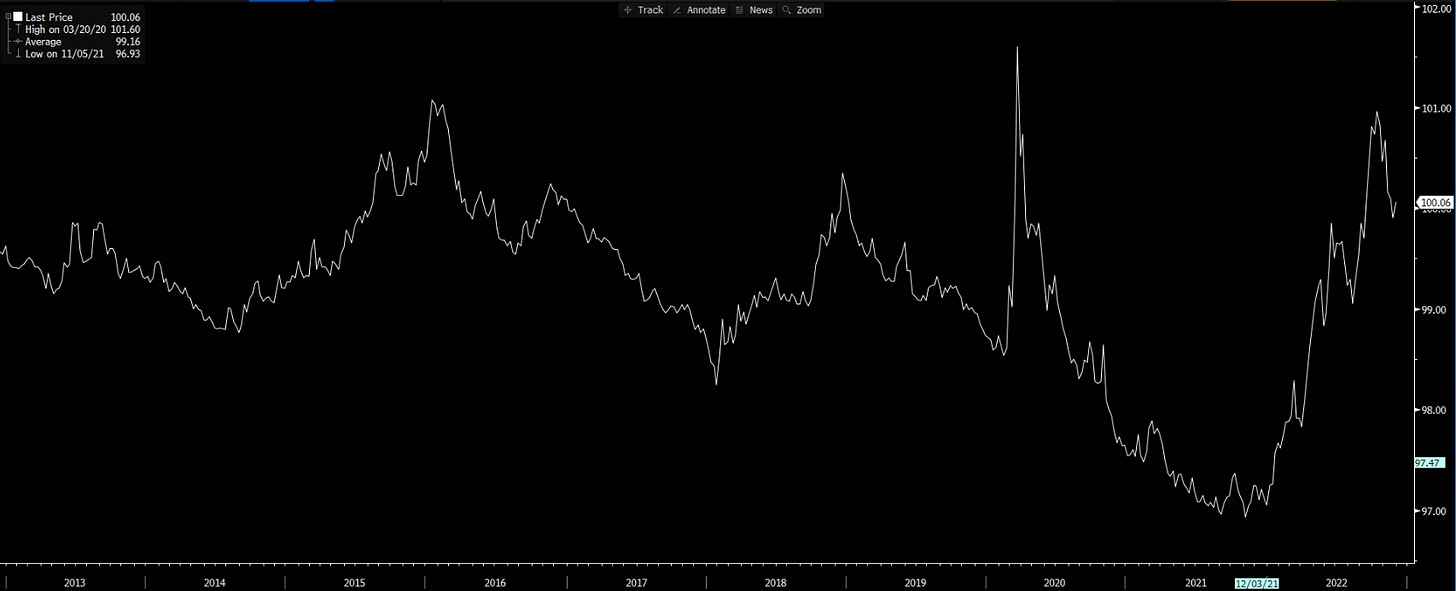

Graf: Implikovaná křivka očekávání úrokových sazeb v USA (Bloomberg)

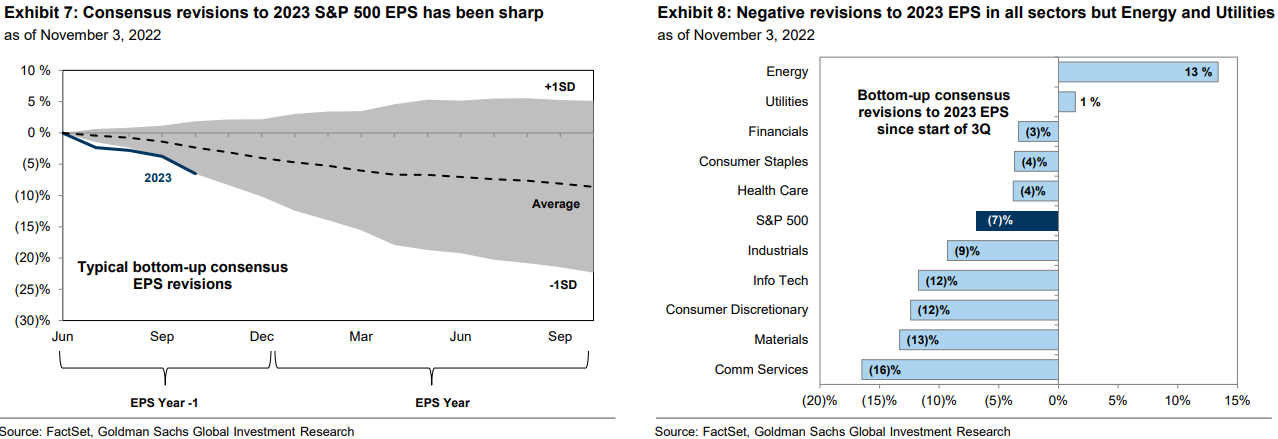

Co když, ale žádná recese nebude? Tak jsou trhy stále celkem drahé. Aktuálně se SPX prodává za P/E 17,9. Historické P/E vypadá takto: 10-let (16.9), 15-let (15.5), 20-let (15.5), and 25-let (16.5). Ať už se podíváme na jakýkoliv časový horizont, je aktuální valuace nadprůměrně vysoko. Na konec letošního roku je EPS na 220. Konsenzus EPS (zisk na akcii) na rok 2023 je na 231 USD. Trh tedy očekává 5 % růst EPS, což by odpovídalo ceně SPX - 17,9 x 231 = 4134. Jenže skutečně uvidíme 5 % růst zisků? S inflací na 40 letých maximech a fedem, který zatím ani nezsatvil růst sazeb a ty se do ekonomiky neprojevily? Jak uvidíme, tak analytici z bankovních domů brousí pera a aktuálně probíhají nadprůměrné revize zisků.

Graf: Earnings revize (Zdroj:Goldman Sachs)

Zaměřím se pouze na největší bankovní domy v USA a jak vidí vlastně vývoj zisků příští rok. Goldman Sachs očekává EPS na úrovni 224 - tedy žádný růst. Bank of America snížila EPS na 200. Morgan Stanley očekává 195. JP Morgan očekává 225. Pokud nás skutečně čeká recese, zisky průměrně klesnou o 20 - 30 % YoY. EPS by tedy mělo dopadnout na cca. 170. Pokud zkombinujeme všechny přístupy, kdy uvažujeme historický propad zisků a úpravu EPS od firem, které si mohou dovolit ty nejlepší analytiky, dostaneme se na číslo 203. To je pokles zisků o 10,3 %! Žádný růst! No a 17,9 x 203 = 3663. To je jakási férová cena. Každý ať si udělá obrázek sám, ale přijde vám za tuhle cenu dobrý risk reward?

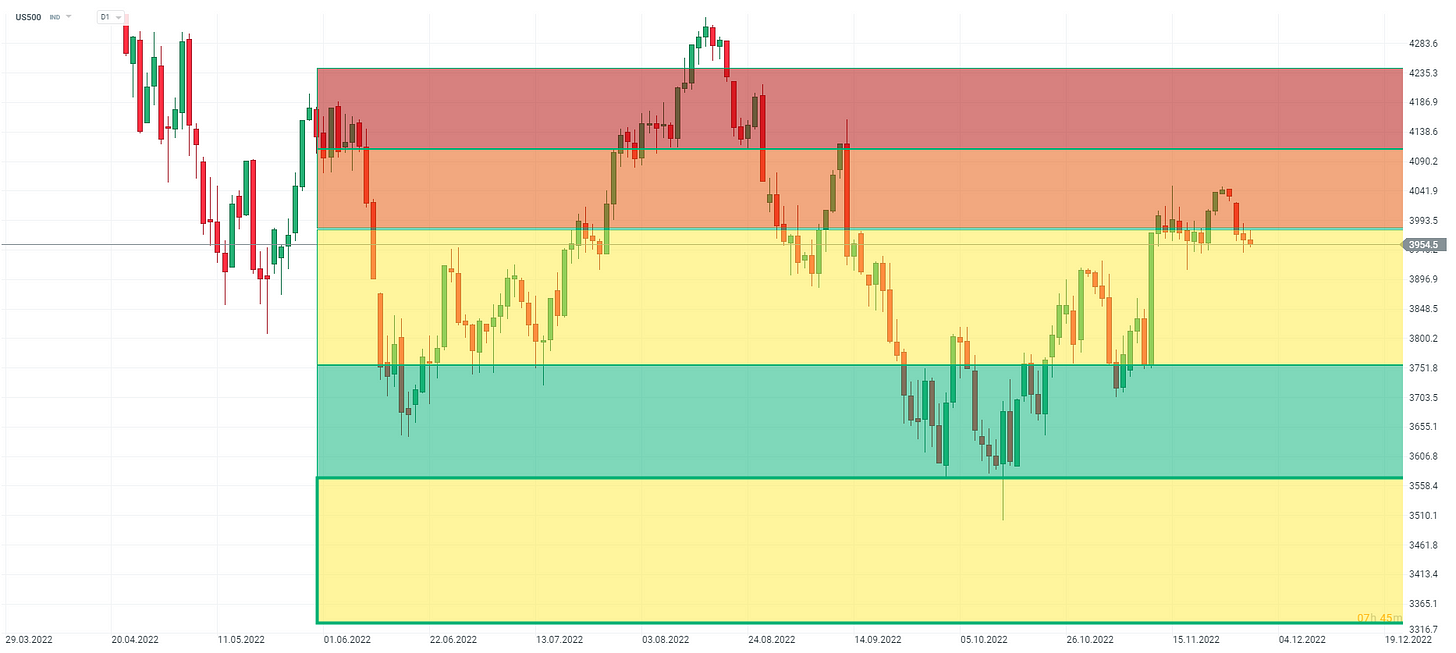

Graf níže je hodně subjektivní a zjednodušený, ale znázorňuje na základně aktuálního násobku P/E jakousi “férovou cenu” pro SPX (zelená), poté akceptovatelnou cenu (žlutá) a cenu nadhodnocenou. Jsme tedy nyní relativně nadhodnoceni a vystaveni dalšímu poklesu. Jak tohle všechno zobchodovat?

Graf: Index S&P 500 (Zdroj: xStation 5)

Fed zas a znovu

Začíná to být už ohrané, ale do konce roku to zase bude jen o fedu. Powell má před sebou totiž nelehký úkol. Finanční podmínky se mu podařilo utáhnout dostatečně, ale inflace stále příliš neklesá. To proto, že trh práce je stále silný a lidé vydělávají alespoň nějaké peníze. Co je však pro Fed negativní, jsou tyhle bear market rally, které finanční podmínky znovu uvolňují. Níže je graf Goldman Sachs Financial Conditions Index, kde můžeme vidět růst a následný pokles v posledních týdnech. Uvolnění finančních podmínek znamená risk on pro riziková aktiva - tedy růst inflačních tlaků. Například pokud management firmy uvidí, že cena jejich akci nikterak výrazně neoslabila, budou mít tendenci více utrácet a investovat - což podpoří inflační tlaky.

Graf: GS index finančních podmínek (Zdroj: Bloomberg)

Několik členů fedu se vyjádřilo v posledních týdnech, že růst na akciích není něco, co by zrovna potřebovali a mezi řádky se dá vyčíst, že chtějí vidět akcie níže. Jednoduše řečeno rychlé utažení a poté uvolnění fin. podmínek inflaci nepomůže. Co jí pomůže dolů, je když fin. podmínky utažené zůstanou. Proto je zde velká pravděpodobnost, že Powell znovu ujistí trhy, že boj s inflací bude trvat déle.

Trhy znovu reagují pozitivně na stejnou zprávu

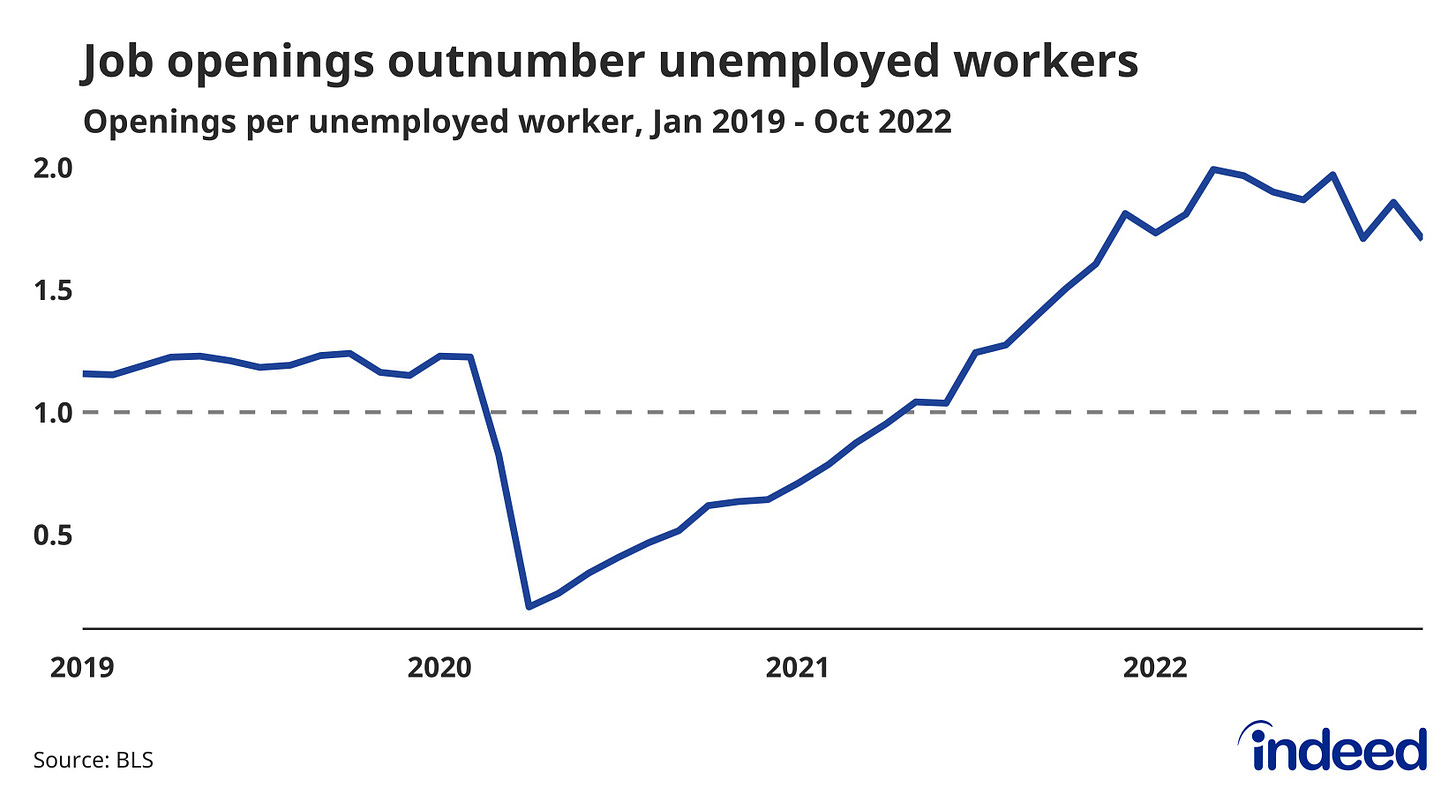

Ve čtvrtek měl projev J. Powell. Řekl, že tempo sazeb začne zpomalovat, a to nejspíše už na prosincovém zasedání. Jinými slovy sazby půjdou jen o 50 bp., nic nového. S&P 500 po jeho slovech rostl o více jak 3 %. Zároveň Powell řekl, že sazby zůstanou delší dobu zvýšené a cílem je snížit počet otevřených pozic a nezvýšit nezaměstnanost. Jednoduše řečeno - trh slyšel přesně to, co slyšet chtěl. Podle mě existuje také vysoká pravděpodobnost, že v prosinci bude hike poslední, což Powell nenaznačil, ale data za listopad a poté prosinec mohou fed přesvědčit, že další růst sazeb není potřeba. Proto bude důležitý dot-chart.

Graf, na který bude Powell koukat dalších 6 měsíců, je poměr otevřených pozic k celkovému počtu nezaměstnaných. Nad 1 půjde o soft landing.

Graf: Poměr otevřených pozic a lidí hledající práci v USA (Zdroj: Indeed)

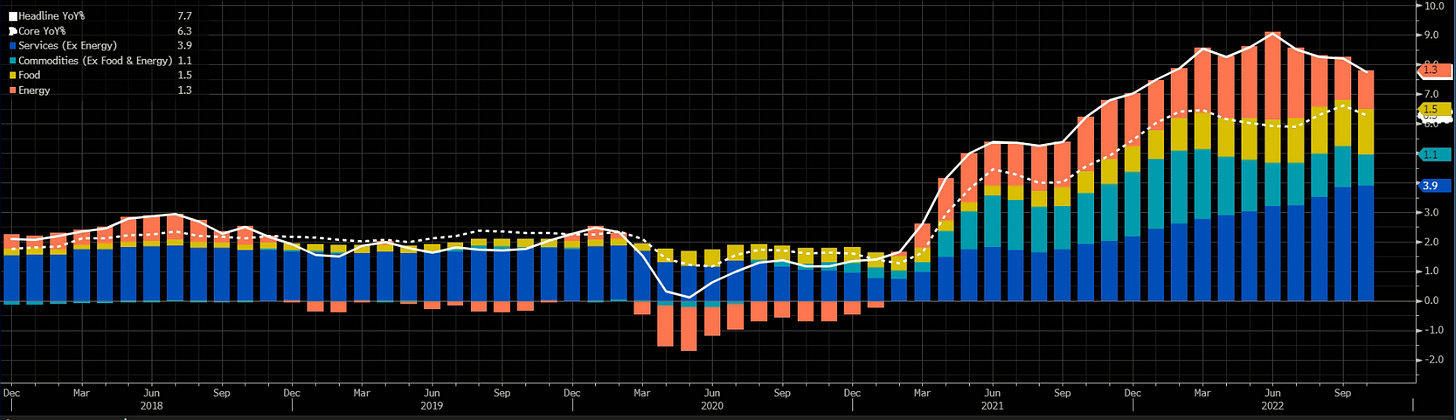

Trhy by však rády viděly po 2-3 měsících klesající inflace, že začnou klesat také sazby. To by byla ohromná chyba. Inflaci navíc táhne téměř celý rok sektor služeb - né energie a zboží - a ze služeb se dostává inflace dolů bez recese jen velmi složitě. Pokud tedy vydrží silný trh práce - zůstanou vysoko také sazby.

Všimněte si tmavě modrého sloupce (služby) v celkové inflaci. Ta stále na vrcholu není. Všimněte si také, že stále rostou ceny potravin, což není pro spotřebitele dobrá zpráva.

CPI v USA (Zdroj: Bloomberg)

Co bude trh nejvíce zajímat?

ISM PMI USA

Inflace CPI v USA

Zde půjde o podobný event jako v říjnu. Pokud inflace skončí nad konsenzus - boj s inflací není u konce a fed může být ještě agresivní. Pokud dopadne pod - můžeme vidět navázání na rally. Každý kdo shortuje, musí toto zohlednit.

Fed, DOT-chart a projev J. Powella

Pokud dopadne inflace lépe a akcie budou růst - roste pravděpodobnost přísnější rétoriky J. Powella. Na sazbách se podle mě nic měnit nebude.

Dot chart: tečkový graf nám ukáže nové rozložení bankovní rady a jejich pohled na sazby letošní/příští rok. Pokud se očekávání na příští rok posune níže - akcie mohou reagovat pozitivně.

ISM PMI

Jsou zde i další jako geopolitika nebo tvrdá ekonomická data. Když zúžíme výběr jen na věci, které mají potenciál v nejbližších týdnech změnit názor investorů - půjde o 3 zmíněné výše.

Sezonalita a pozice investorů nyní hrají ve prospěch býků. Proto bude potřeba nějaký zásadnější shift v dosavadním myšlení trhu, které jsme si popsali výše.

Nádech, výdech, nádech, vý…

Klasická price action je za poslední týden relativně zajímavá. Akcie se opíraly o komentáře členů fedu, ale zdá se, že hledají sílu na další růst. Stejně jako fed hledá ideální cestu pro sazby, nic není jisté. Jednoduše bear market rally dochází dech. Poslední masivní růst přišel po několika ztrátových seancích v reakci na zprávu, která nic neměnila na současném narrativu. K větším ziskům nepomohla ani lepší data z Evropy, kde v Německu inflace MoM dokonce klesla o 0,1 %, ani stabilizace výnosů a vše podtrhává VIX poblíž 20. Volatilita je tedy nízko a čeká se na spouštěč důvěry v další pohyb.

Vše stojí na inflaci!

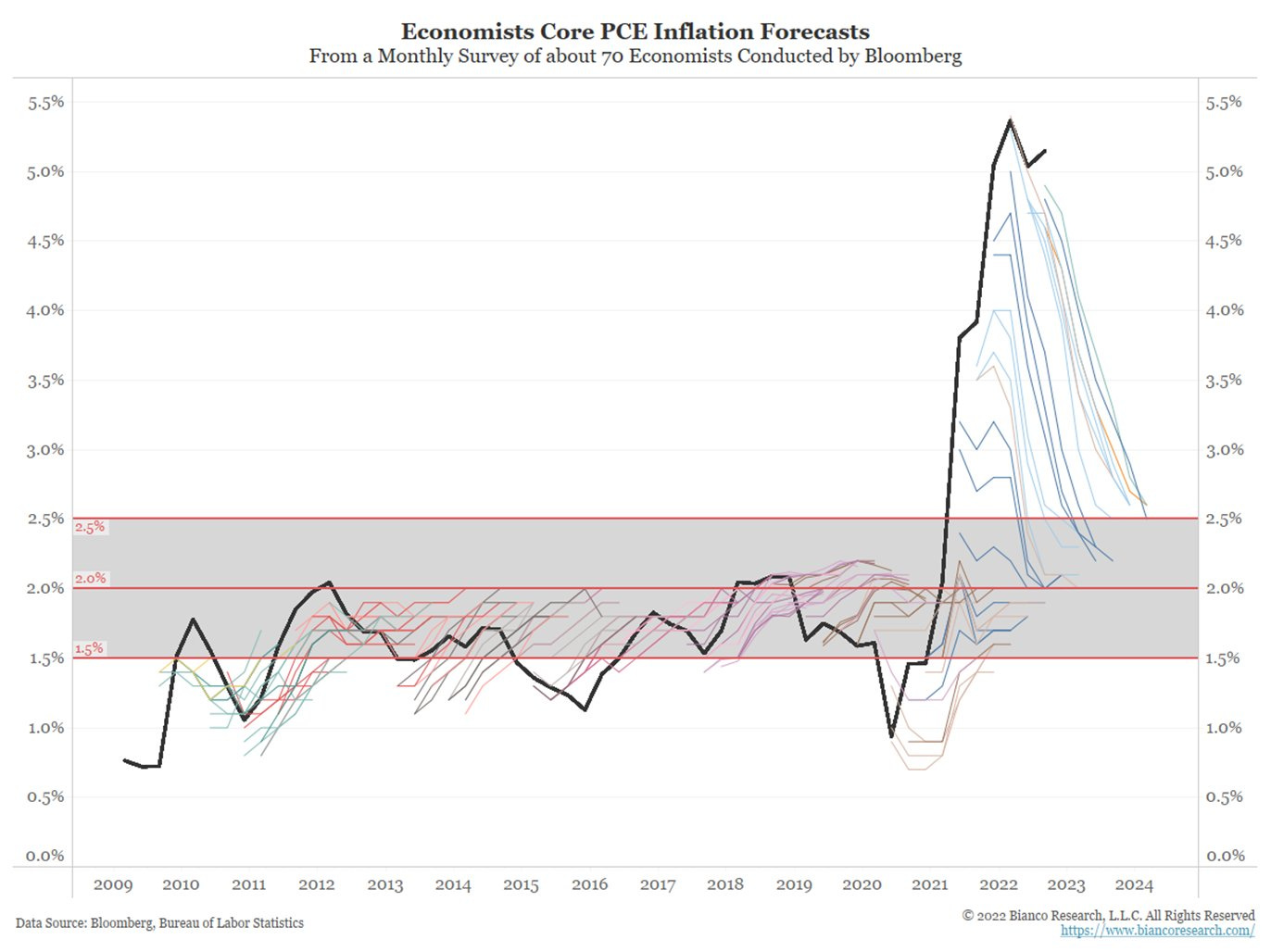

Trhy budou netrpělivě sledovat další zveřejnění inflace CPI. Čím dál tím více se bude trh zaměřovat na jádrovou inflaci, která zatím není na vrcholu. Trhy mají nyní jasně naceněno, že inflace bude padat jako kámen. S tím bych možná souhlasil, ale křivka se nejspíš zastaví na vyšších úrovních - jádrová CPI kolem 4 %. Zase se vrátím k tomu, že inflace ve službách klesne jen ve chvíli, kdy po službách nebude poptávka - tedy poroste nezaměstnanost.

Graf níže znázorňuje očekávání analytiků budoucího vývoje inflace a jádrové inflace. Jak je vidět, očekávání se skoro nikdy nenaplnila. Powell sám řekl, že tento graf nefunguje. Přesto trhy naceňují jeho vývoj.

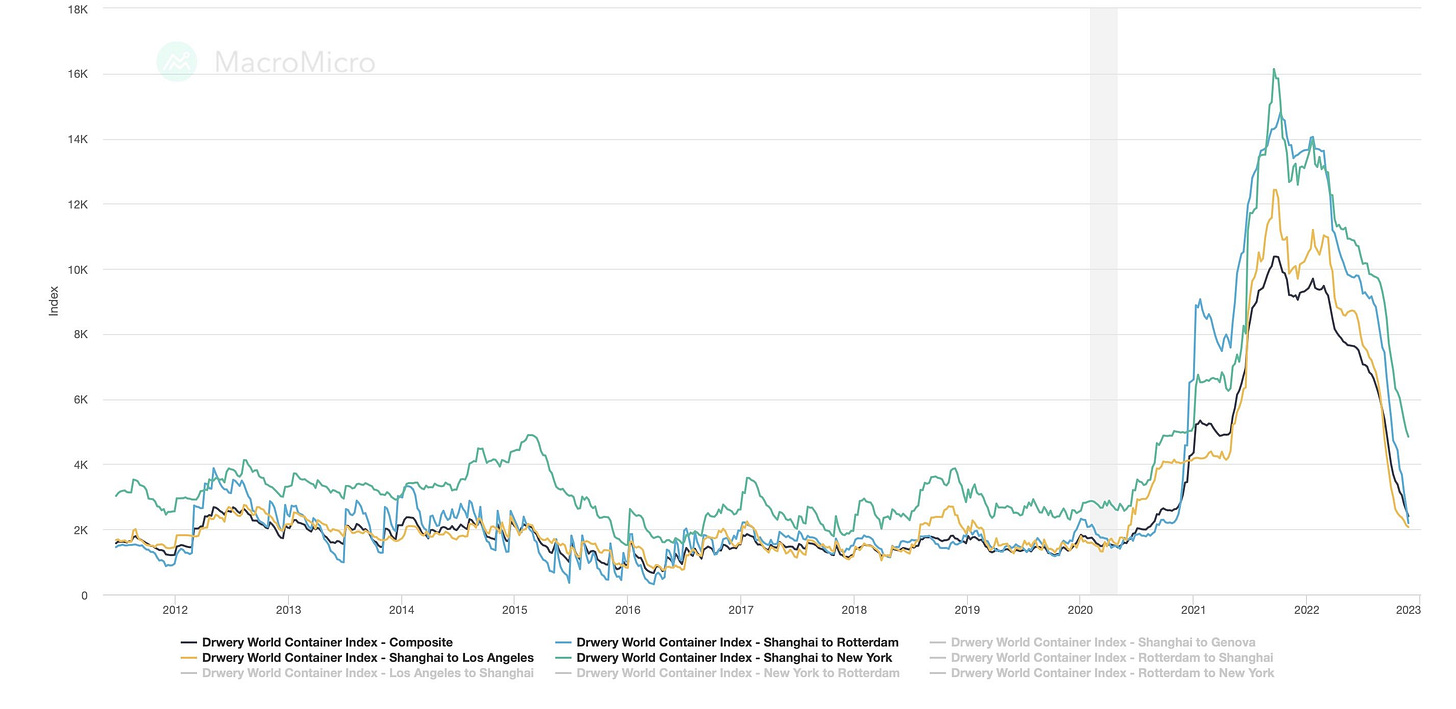

Deflace nás skutečně čeká, ale budou jí táhnou ceny zboží. Níže graf kontejnerové dopravy, která se vrací na úrovně před pandemií.

Graf: Ceny kontejnerové dopravy (Zdroj: Statista)

Earnings recese už začala!

Ekonomická recese je složitější pojem, nicméně recese zisků už začala a bude dále pokračovat. Trhy vždy diskontují události cca 6-9 měsíců dopředu. Právě proto, že žádná ekonomická propast zatím nepřišla, nedává smysl, aby diskontovaly její konec. Realitu, které trhy čelí, můžeme vidět na různých grafech.

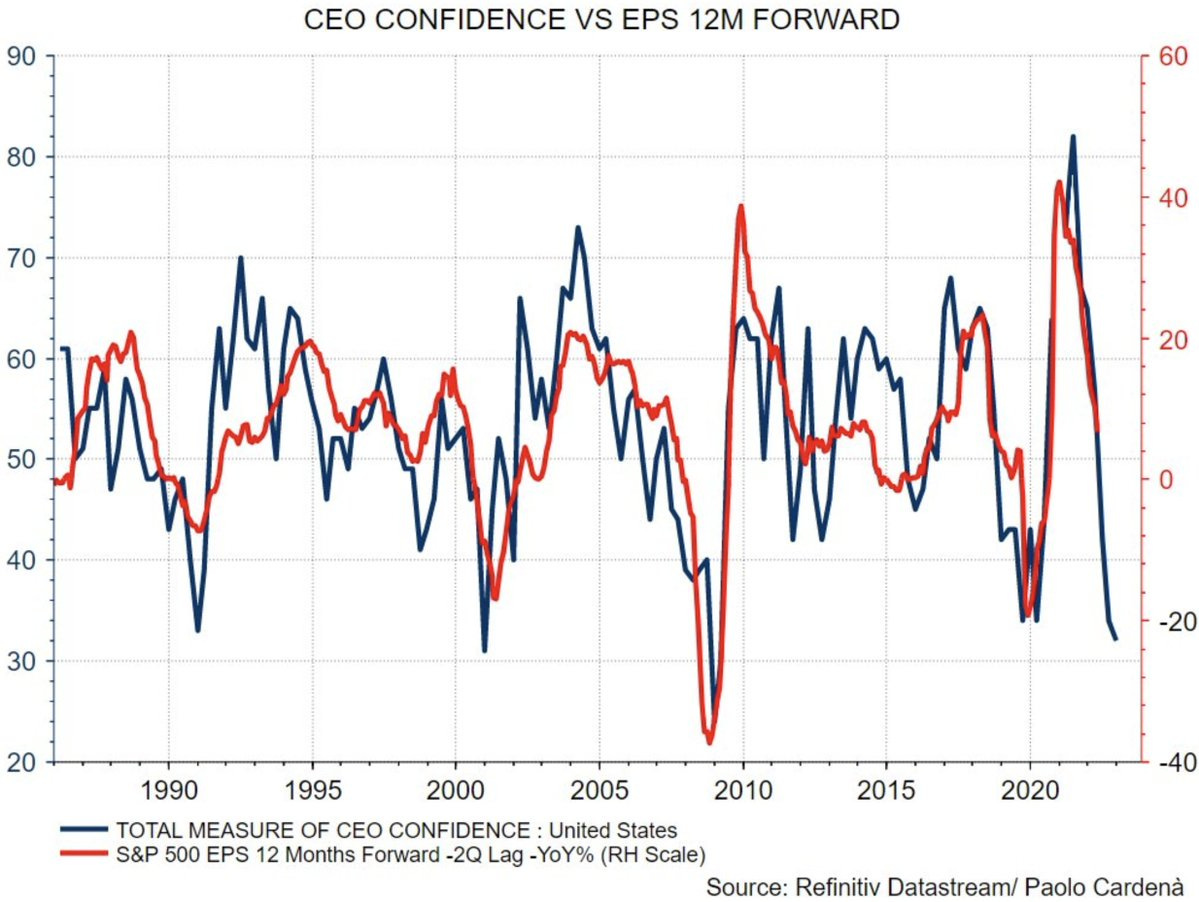

EPS má tradičně zpoždění za CEO confidence indexem.

EPS kromě energetického sektoru jsou na úrovních ze začátku roku. Tedy růst nula.

Graf: Očekávané zisky mimo energetického sektoru (Zdroj: Bloomberg)

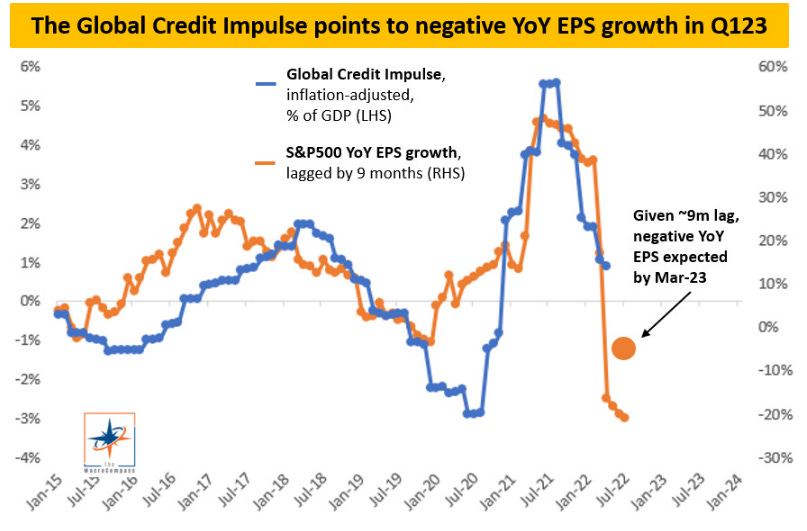

Global Credit Impuls naznačuje na pokles EPS v roce 2023.

Graf: GCI a meziroční růst EPS (Zdroj: Bloomberg)

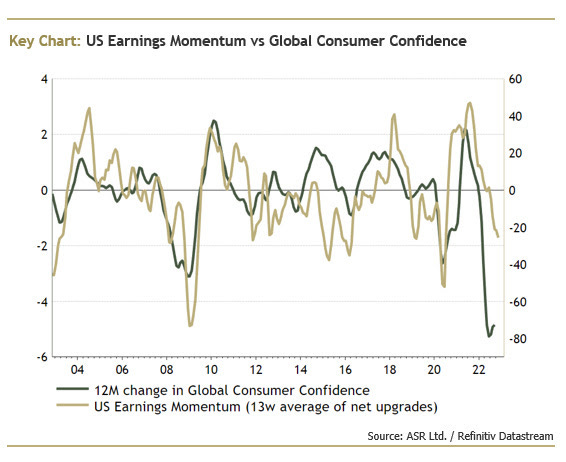

Dynamika růstu zisků vs. Globální spotřebitelská důvěra. S téměř dvoucifernou inflací v USA není příliš složité YoY růst podobným tempem. Jiný obrázek bude vykreslen příští rok, kdy inflace dalším ziskům nepomůže.

Odměna za podstoupení rizika

K rozebrání recese a kdy jí můžeme očekávat se dostanu v dalším příspěvku. Je také důležité říct, že pro dlouhodobého investora nejsou informace zde příliš zásadní. Dokonce bych doporučil jim nevěnovat příliš pozornosti, pokud vás vyloženě nezajímají. Pokud však chcete takticky alokovat kapitál a spekulovat na další vývoj, vždy musíte riskovat, protože jdete do neznáma. Rizikem pro short-term býky je, že se ekonomická situace zhorší, fed bude držet sazby déle, nebo inflace znovu poroste. Pro medvědi je pro opak - inflace klesá, fed se stahuje, trh práce zůstane robustní.

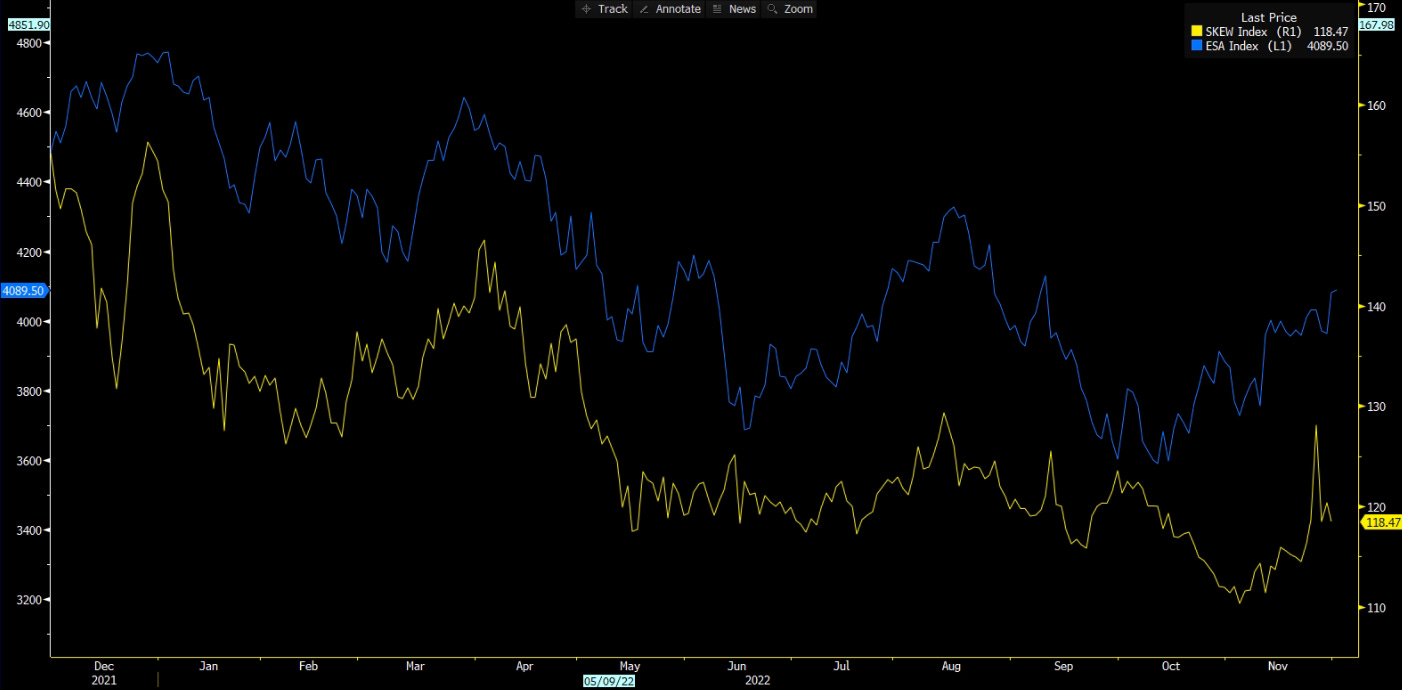

Vybrat si stranu může být pro každého jinak složité. Níže přidává graf SKEW indexu, který měří volatilitu a sentiment. Skew index (žlutá) má tendenci jít do extrémů přesně v moment, kdy trh vytvořil lokální maximu. To se při pohledu na graf SPX potvrdilo letos několikrát (modrá).

Graf: Skew index a S&P 500 (Zdroj: xStation 5)

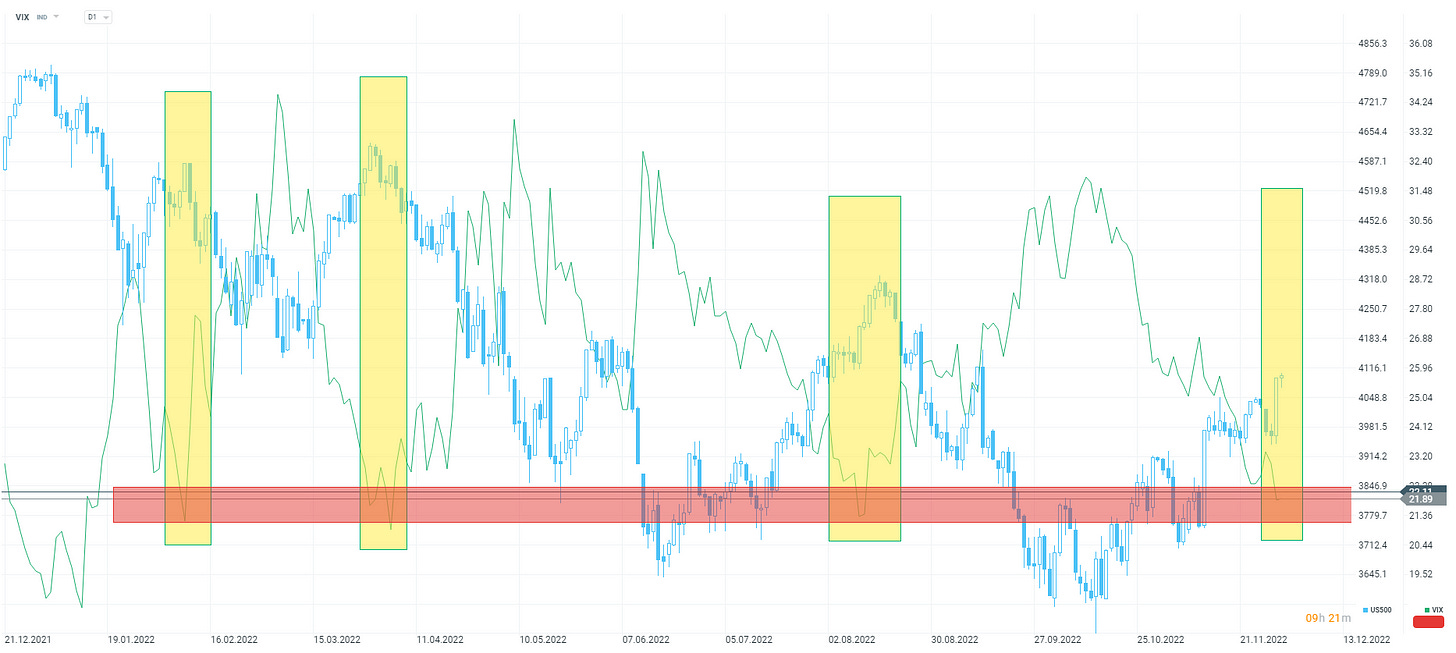

Podobný příběh v letošním roce píše také index VIX. Pokaždé, když se dostal k 20 bodům - byla dobrá příležitost vzít pár čipů ze stolu, jelikož šlo o lokání vrchol. VIX (zelená) a SPX (svíčkový modrý graf).

Graf: Index VIX a S&P 500 (Zdroj: xStation 5)

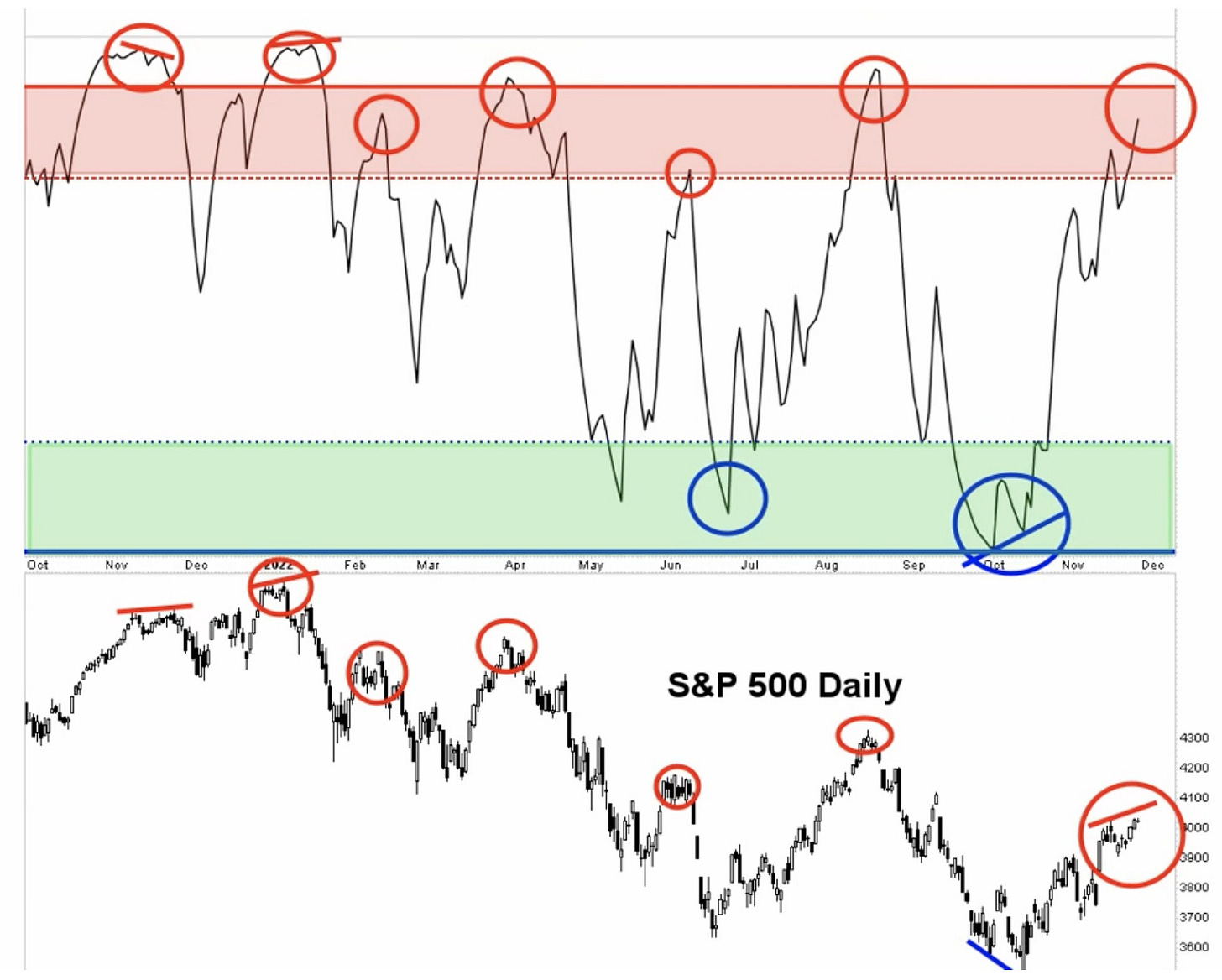

Poslední graf ukazuje na technickou překoupenost SPX. Ta může vydržet déle jak váš účet, proto pozor na následující price action.

Graf: Překoupenost na indexu S&P 500 (Zdroj: Twitter)

Jistota zase nikde

Zamyslete se nad vším, co jsem tu napsal. Jde ve finále o hodně subjektivní pohled a určitě nejde o investiční doporučení. Trhy mají vždy “jasno” o tom, jak to vlastně je, a proto mohou často působit iracionálně. Stejně tak pro některé investory může být váš názor iracionální a tím pádem pro celý trh. Jistota není nikde. Protože nikdo nevíme vlastně vůbec nic.

Štěpán Hájek

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A. organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.

Klíčová slova: Price Action | Peníze | Inflace | Deflace | USA | Nezaměstnanost | Spotřebitelská důvěra | Poptávka | Recese | Rizika | Kapitál | Sazby | Akcie | Aktiva | Alokace | Bear | Bloomberg | CEO | Call opce | Ekonomika | Fed | MIFID | Risk | Opce | P/E | Pozice | Rally | Riziko | S&P 500 | Sentiment | Short | VIX | Volatilita | Výkonnost | Zisk na akcii | Analytici | Riziková aktiva | Doporučení | USD | Morgan Stanley | Goldman Sachs | Bank of America | XTB | Indexy | EU | Myšlení | Pravděpodobnost | Zisk | GCI | Investovat | EPS | Index | Investiční strategie | Cena | Graf | Index S&P 500 | Index VIX | Investiční | Investiční doporučení | ISM | JP Morgan | Management | Market | Ocenění akcií | Risk On | SPX | Trh | Twitter | Zpráva | Předpověď | Zisky | Put | ROCE | QE | Komise | Podnikání | Energie | Earnings | Firmy | Inflační tlaky | Propad | S&P | Ekonomická data | Tempo růstu | Ekonomická situace | Bankovní domy | Očekávání analytiků | xStation | Konsenzus | Růst ekonomiky | Očekávání | MiFID II | Štěpán Hájek | Podnikání na kapitálovém trhu | Geopolitika | Růst zisků | Silný trh | Finanční situace | Trh práce | Co bude | Nadhodnocení | Impuls | Ceny potravin | Ceny zboží | Ekonomická recese | Poradenství | Komunikace | Trhy | Pokles | Situace | Meziroční růst | BP | Medvědi | Růst sazeb | Valuace | Vývoj | Překoupenost | Další vývoj | Stimuly | Spotřebitelé | Iracionální | Další růst | Růst | Signál | Potenciál | Ekonomiky | Práce | Expanze | Sektor služeb | CL | Spekulovat | JDE | Pozitivní sentiment | Jasný signál | Ocenění | Globální spotřebitelská důvěra | Ceny | Společnost XTB | Tvrdá ekonomická data | Důvěra | Časový horizont | CPI v USA | Nařízení | GS | DOT | xStation 5 | Dna | Tečkový graf | Minulá výkonnost | Společnost | Další růst sazeb | TIM | Očekávání úrokových sazeb | 3М | Sezonalita | Bear market | Statista | Boj s inflací | Bear market rally | Market rally | Marketingová komunikace | Pokles zisku | Vývoj zisků | Hike | Alokovat kapitál | Komise v přenesené pravomoci | Komise v přenesené pravomoci (EU) | Dynamika růstu | Podstoupení rizika |

Čtěte více

-

Bayer údajně chystá vyrovnání v kauze Roundup za 10,5 mld. USD

Německá agrochemická a farmaceutická společnost Bayer se údajně chystá oznámit snahu o urovnání ve výši 10,5 mld. USD, kterým by vyřešila současné i budoucí žaloby týkající se rakoviny v souvislosti s přípravkem na hubení plevele Roundup. Alespoň to uvedly osoby obeznámené s tímto plánem. -

Bayer zrychluje restrukturalizaci: propustil už 12 000 zaměstnanců, tlak kvůli Roundupu sílí

Německý farmaceutický a agrochemický gigant Bayer oznámil, že od začátku restrukturalizačního programu zrušil přibližně 12 000 pracovních míst na plný úvazek. Cílem tohoto kroku je zjednodušení rozhodovacích procesů a snížení počtu manažerských a administrativních pozic. Ještě v průběhu roku 2024 činil počet zrušených míst kolem 7 000, což ukazuje na zrychlené tempo optimalizace. -

BBC: Britská vláda prověří převzetí Royal Mail firmou Křetínského

Britská vláda podrobně prověří plán převzetí pošty Royal Mail společností EP Group českého miliardáře Daniela Křetínského. Učiní tak podle zákona o národní bezpečnosti a investicích. Zajímají ji také případné vazby na Rusko, uvedla dnes veřejnoprávní stanice BBC. Vláda může dohodu zablokovat. -

BBC: Elektrické sítě se kvůli poptávce po AI dostávají na pokraj možností

Generativní umělá inteligence (AI) má jeden velký problém - je energeticky náročná. Pokaždé, když se jí zeptáte, celá se aktivuje, takže z výpočetního hlediska je to mimořádně neefektivní. Stanici BBC to řekla Sasha Luccioniová z firmy Hugging Face, která se zabývá strojovým učením. Podle nedávné studie, kterou vytvořila se svými kolegy, může systém generativní AI spotřebovat asi třiatřicetkrát více energie, než stroje se softwarem pro konkrétní úkoly. -

BBC: Ford nejpozději do poloviny příštího roku ukončí výrobu vozu Fiesta

Americká automobilka Ford Motor nejpozději do poloviny příštího roku ukončí výrobu vozu Fiesta, jednoho ze svých nejpopulárnějších. S odkazem na zdroje to uvedl server BBC News, podle kterého to automobilka oznámí v příštích dnech. Mluvčí Fordu nechtěl informaci komentovat. Ford podle zdrojů výrobu ukončí, protože nepočítá s jeho elektrickou verzí. Vliv má ale i změna preferencí u klientů. -

BBC: Rusko navzdory sankcím letos dodalo do KLDR už přes milion barelů ropy

Rusko zřejmě od března do současnosti dodalo Severní Koreji více než milion barelů ropy, čímž porušilo sankce OSN. Ukazuje to analýza satelitních snímků, kterou dnes ve spolupráci s BBC publikovala nezisková výzkumná organizace Open Source Centre se sídlem v Británii. Rusko a Severní Korea se v poslední době sbližují i vojensky a západní zpravodajské služby odhadují, že KLDR poslala do Ruska více než 10.000 vojáků. -

BBVA plánuje významný převod rizik spojených s úvěry ve výši 3 miliard eur

Podle zdrojů obeznámených se situací se společnost BBVA SA chystá vydat významný převod rizika (SRT) spojený s úvěry ve výši více než 3 miliardy eur (3,1 miliardy USD) poskytnutými středně velkým španělským společnostem. Jako aranžér transakce vystupuje Societe Generale SA, obě banky se však k transakci odmítly vyjádřit. -

BBVA zahajuje rekordní zpětný odkup akcií

Španělská banka BBVA oznámila největší zpětný odkup akcií ve své historii v objemu 3,96 miliardy eur (4,64 miliardy USD). Program začne už v pondělí, kdy bude spuštěna první tranše ve výši 1,5 miliardy eur. Tento krok přichází krátce poté, co ztroskotal plán BBVA na převzetí menší konkurence, banky Sabadell. -

BCM: ČEZ se stabilním mírně optimistickým výhledem

Akcie ČEZ mají našlápnuto k dalšímu růstu. Ukazuje to meziroční růst ziskovosti (EBITDA za první pololetí vzrostla meziročně o 11 %), kterým se i nadále projevuje růst cen elektřiny v minulých letech v Německu. Tento trend bude podle výhledu BCM BeginCapitalMarkets pokračovat i v druhém pololetí. -

🔴 BEARMARKET POKRAČUJE... Záchrana LUNA a rally na akciích?🔥 Kybernetické hrozby - TOP akcie a FX CFD

Týdenní videokomentář - technická analýza, fundamenty, makrokalendář a zprávy: Forex, komodity, akcie, indexy, opce, kryptoměny. -

🛑 BEAR RALLY KONČÍ, PŘIPRAVTE SE NA PROPAD 😰 Powell poslal trhy dolů, ECB jestřábí | DANĚ 2022/23

Týdenní videokomentář: Forex, komodity, akcie, indexy a kryptoměny. -

Beblavý chce oklieštiť nezávislosť NBS

Realitná bublina v USA mala viacero menovateľov – od vládnych politík, cez nízke sadzby FEDu až po nekalé praktiky v bankovom sektore. Jedným z nich bola podpora hypoték pre menej bonitných dlžníkov, ktorú praktizovali vlády oboch Bushovcov a Clintona. Pološtátne hypotekárne agentúry Freddie Mae a Fannie Mac mali stanované ciele, koľko percent hypoték majú rozdávať pre menej bonitných klientov (tie sa navyše neustále navyšovali). Napokon do nich musela vláda naliať viac ako 200 mld. dolárov a ich dlhopisy musela skupovať centrálna banka FED. -

Bed Bath Beyond blízko úrovně z roku 1995 📉 Riziko bankrotu způsobilo 45% výprodej

Společnost Bed Bath & Beyond (BBBY.US) oznámila veřejnou nabídku akcií v naději, že jí toto rozhodnutí pomůže vyhnout se bankrotu a získat více než 1 miliardu USD na splacení dluhů. Akcie společnosti jako takzvané "meme stock" přitahovaly v posledních letech velký zájem spekulantů z Wall Street kvůli vytlačování "krátkých pozic" na akcie "podhodnocené" společnosti. Její finanční situace však vypadá stále hůře. Společnost nesplnila některé své finanční závazky vůči JP Morgan, potýká se s rostoucí konkurencí a rekordně nízkou spotřebitelskou poptávkou: -

Bed, Bath & Beyond padá o 35 % po oznámení o delistingu

Cena akcií Bed, Bath & Beyond (BBBY.US) je dnes pod masivním tlakem a během seance klesá o 35 %. Společnost, která prochází bankrotem, včera obdržela oznámení o vyřazení z burzy NASDAQ. Obchodování s akciemi společnosti na Wall Street bude pozastaveno ve středu příští týden (3. května 2023). Rozhodnutí přichází v důsledku prohlášení konkurzu. Bed Bath & Beyond také zrušil schůzi akcionářů naplánovanou na 9. května 2023. -

Bed Bath & Beyond roste o více než 32 % navzdory obavám z bankrotu

Akcie Bed Bath & Beyond (BBBY.US) v další volatilní seanci vzrostly o více než 32,0 %, když se kupující pokoušeli smazat část nedávných velkých ztrát, protože WSJ informoval, že se tento s problémy bojující maloobchodní prodejce domácích potřeb chystá během několika týdnů podat žádost o bankrot, protože možná brzy nebude schopen pokrýt náklady, protože prodeje zaostávají a návštěvnost obchodů klesá. Konečné rozhodnutí bude známo nejspíše zítra při prezentaci posledních čtvrtletních výsledků, která se uskuteční před otevřením trhu. -

Bed Bath & Beyond se kvůli uzavírání poboček propadá o 7 %

Akcie Bed Bath & Beyond (BBBY.US) v pátek klesly o více než 7 % poté, co prodejce domácích potřeb v potížích oznámil seznam přibližně 150 obchodů, které plánují zavřít, aby zlepšil svou finanční situaci. Společnost také snižuje počet zaměstnanců o 20 %. Odhaduje se, že tyto škrty ušetří v aktuálním fiskálním roce 250 milionů dolarů. -

Behaviorální investování: Jak naše emoce ovlivňují investiční rozhodnutí

Investování je mnohem více než jen otázka matematiky a výpočtů. Mnozí investoři však často opomíjejí emoce, intuici a myšlenkové zkratky, jejichž vliv či dopad na investiční rozhodnutí bývá zásadní. Přirozené lidské sklony, jako je sklon k nadměrnému sebevědomí nebo averze ke ztrátě, mohou výrazně ovlivnit investiční rozhodnutí a směřovat k volbám, které nejsou vždy racionálně podložené. -

Během jara se mění sentiment, prospěch na tom má Cardano

Co by si investoři měli vzít z růstu Cardana v nedávné době, kdy se krypto trh zotavuje? Stejně jako akciový trh, i kryptotrhy jsou poháněny sentimentem. Pozitivita v obou případech značí příliv kapitálu. Kryptoinvestoři se ale zřejmě budou muset více spoléhat na sentiment. To znamená, že musí najít důkaz o tom, že sentiment míří pozitivním či negativním směrem, a následně reagovat. -

Během proslovu Trumpa se akcie sesunuly na denní minima

Donald Trump se dnes objevil v pořadu Fox News. Dotkl se mnoha témat, ale nejvíce pozornosti se dostalo zmínkám o Číně a USD. Americký prezident řekl, že je dobrý čas mít silný dolar a že je velmi zklamán Čínou. Dodal, že USA mají o Číně a viru informace, které "nejsou dobré". Evropské akcie se dostaly na denní minima. Index DE30 testuje úroveň 10 300 bodů. Americký dolar posílil na párech s hlavními světovými měnami. -

Během tří let může dojít až ke zdvojnásobení ceny zlata

„Vzhledem k tomu, že se ceny zlata pohybují okolo historických maxim a centrální banky zatím stále nezačaly snižovat úrokové sazby, můžeme v příštích letech, až budou centrální banky sazby snižovat, očekávat velmi silný rostoucí trh na zlatě. Zlato vytvoří další maxima a nepřekvapilo by mě, kdyby během tří let došlo až ke zdvojnásobení ceny zlata,“ říká analytik Golden Gate Pavel Ryba.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Denní kalendář událostí

V USA výdaje na výstavbu

Členka Fedu Michelle Bowman

Člen Fedu Alberto Musalem

Člen Fedu Jeffrey Schmid

Šéf SNB Martin Schlegel

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

V USA výdaje na výstavbu

Členka Fedu Michelle Bowman

Člen Fedu Alberto Musalem

Člen Fedu Jeffrey Schmid

Šéf SNB Martin Schlegel

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

Tradingové analýzy a zprávy

Akcie oslabují, dolar naopak po dlouhé době zakončuje ziskový měsíc

Bloomberg: Muskova SpaceX plánuje podat v březnu žádost o vstup na burzu

Warner Bros podepsala smlouvu o převzetí s Paramountem

OpenAI vybrala od investorů 110 miliard dolarů, z toho 50 miliard od Amazonu

Forex: Dolar mírně oslabuje, za únor ale může vykázat první celoměsíční růst

Evropské akcie uzavřely na rekordu, růstová série je nejdelší od roku 2013

Míra inflace v Německu v únoru klesla na 1,9 procenta, uvedli statistici

Akcie na pražské burze v prvních dvou měsících roku klesly o 1,3 procenta

Pražská burza v uplynulém týdnu oslabila, index PX klesl o 2,2 procenta

Pražská burza na konci týdne pokračovala v poklesu, index PX ubral 0,20 procenta

Akcie oslabují, dolar naopak po dlouhé době zakončuje ziskový měsíc

Bloomberg: Muskova SpaceX plánuje podat v březnu žádost o vstup na burzu

Warner Bros podepsala smlouvu o převzetí s Paramountem

OpenAI vybrala od investorů 110 miliard dolarů, z toho 50 miliard od Amazonu

Forex: Dolar mírně oslabuje, za únor ale může vykázat první celoměsíční růst

Evropské akcie uzavřely na rekordu, růstová série je nejdelší od roku 2013

Míra inflace v Německu v únoru klesla na 1,9 procenta, uvedli statistici

Akcie na pražské burze v prvních dvou měsících roku klesly o 1,3 procenta

Pražská burza v uplynulém týdnu oslabila, index PX klesl o 2,2 procenta

Pražská burza na konci týdne pokračovala v poklesu, index PX ubral 0,20 procenta

Blogy uživatelů

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (27. 2. 2026)

Stroukal: Bitcoin po 18 letech? Pořád je to spíš tech akcie než zlato

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Ego jako největší náklad

„FOMO je tvůj největší nepřítel.“ Jak polský trader zvládl prop trading a fundovaný účet

Když mysl hledá jistotu. Psychologie ukotvení v každodenním rozhodování Ψ Marek Horňanský

Payout: Scalpingová stratégia sa vyplatila!

Jak pochopení vlastní osobnosti může pomoci stát se lepším traderem

Moje cesta prop tradingem: Záchrana challenge bude složitá, ale nic není nemožné

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (27. 2. 2026)

Stroukal: Bitcoin po 18 letech? Pořád je to spíš tech akcie než zlato

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Ego jako největší náklad

„FOMO je tvůj největší nepřítel.“ Jak polský trader zvládl prop trading a fundovaný účet

Když mysl hledá jistotu. Psychologie ukotvení v každodenním rozhodování Ψ Marek Horňanský

Payout: Scalpingová stratégia sa vyplatila!

Jak pochopení vlastní osobnosti může pomoci stát se lepším traderem

Moje cesta prop tradingem: Záchrana challenge bude složitá, ale nic není nemožné

Forexové online zpravodajství

Amerika zavírá týden v červeném

Trhu na konci týdne ve špatné náladě

Denní shrnutí: Začátek konce dezinflace?

Pšenice na nejvyšší úrovni za 8 měsíců 📈

Jane Street: Legendární market maker u soudu

Frankfurtská burza zakončila únor na červené nule

Pražská burza v závěru týdne mírně klesla

USA: Stavební výdaje v prosinci meziměsíčně vzrostly o 0,3 % při očekávání růstu o 0,2 %

Wall Street otevírá pátek v červeném

USA: Index výrobních cen v lednu meziročně vzrostl o 2,9 % při očekávání růstu o 2,6 %

Amerika zavírá týden v červeném

Trhu na konci týdne ve špatné náladě

Denní shrnutí: Začátek konce dezinflace?

Pšenice na nejvyšší úrovni za 8 měsíců 📈

Jane Street: Legendární market maker u soudu

Frankfurtská burza zakončila únor na červené nule

Pražská burza v závěru týdne mírně klesla

USA: Stavební výdaje v prosinci meziměsíčně vzrostly o 0,3 % při očekávání růstu o 0,2 %

Wall Street otevírá pátek v červeném

USA: Index výrobních cen v lednu meziročně vzrostl o 2,9 % při očekávání růstu o 2,6 %

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

USA: Index PMI ve službách v dubnu dle konečných dat na 50,8 b. při očekávání 51,2 b.

Invesco: Rostoucí výnosy státních dluhopisů, klesající ceny ropy a jestřábí řeči FEDu

Komodity: Týdenní zásoby ropy a paliv v USA do 5. července

BREAKING: Kolaps HDP v Kanadě; výrobní inflace v USA zrychluje🚨

Makro: Ceny průmyslových výrobců eurozóny druhý měsíc za sebou meziročně rostly

Akciový trh 27. února: S&P 500 a NASDAQ opět klesají

Makro: Růst britské ekonomiky byl v 1Q potvrzen

3cAnalysis: USD/JPY, denný, medvedí

Makro: Spotřebitelské ceny eurozóny v únoru meziročně rostly o 2,4 pct

Obchodní signál pro pár USD/CAD na 23.–24. března 2022: nakupujte nad úrovní 1,2540 (klesající trendový kanál)

USA: Index PMI ve službách v dubnu dle konečných dat na 50,8 b. při očekávání 51,2 b.

Invesco: Rostoucí výnosy státních dluhopisů, klesající ceny ropy a jestřábí řeči FEDu

Komodity: Týdenní zásoby ropy a paliv v USA do 5. července

BREAKING: Kolaps HDP v Kanadě; výrobní inflace v USA zrychluje🚨

Makro: Ceny průmyslových výrobců eurozóny druhý měsíc za sebou meziročně rostly

Akciový trh 27. února: S&P 500 a NASDAQ opět klesají

Makro: Růst britské ekonomiky byl v 1Q potvrzen

3cAnalysis: USD/JPY, denný, medvedí

Makro: Spotřebitelské ceny eurozóny v únoru meziročně rostly o 2,4 pct

Obchodní signál pro pár USD/CAD na 23.–24. března 2022: nakupujte nad úrovní 1,2540 (klesající trendový kanál)

Blogy uživatelů

H&R pattern na EUR/JPY a USD/JPY a nekončiaci downtrend na EUR/USD

Praktické okénko: Volatilita není vždy přítel

Zápisky tradera: Obchodování podle ebooku - Když vás předešlé ztráty nutí riskovat

Plánuje Elon Musk veľký vstup do Bitcoinu?

Býci mají navrch, americké akcie jsou znovu na rekordních hodnotách

Nadvláda býků na S&P 500

Obchodování na Forexu se Saxo Bank

Naše vědomosti v běhu dějin

Commodity trading ideas: sugar, coffee and soybean

EUR/SEK v trendovom kanáli a iné signály na exotických trhoch

H&R pattern na EUR/JPY a USD/JPY a nekončiaci downtrend na EUR/USD

Praktické okénko: Volatilita není vždy přítel

Zápisky tradera: Obchodování podle ebooku - Když vás předešlé ztráty nutí riskovat

Plánuje Elon Musk veľký vstup do Bitcoinu?

Býci mají navrch, americké akcie jsou znovu na rekordních hodnotách

Nadvláda býků na S&P 500

Obchodování na Forexu se Saxo Bank

Naše vědomosti v běhu dějin

Commodity trading ideas: sugar, coffee and soybean

EUR/SEK v trendovom kanáli a iné signály na exotických trhoch

Vzdělávací články

Obchodujeme Elliottovy vlny - praktické příklady (2/2)

Technická analýza - oscilátory

VIDEO: Úvod do tvorby obchodních robotů (AOS)

TOP 3 technologické akcie v korekci. Jedná se o nejlepší ceny v tomto roce?

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Jsou vzdělávací kurzy od prop firem relevantní zdroj informací?

Price Action: Klíčový level a struktura ceny

Rebelská měna, kterou podpírá ropa. Příběh katarského rijálu začal po odchodu Britů

VIP zóna od FXstreet.cz

Skryté divergence mezi cenou a indikátorem

Obchodujeme Elliottovy vlny - praktické příklady (2/2)

Technická analýza - oscilátory

VIDEO: Úvod do tvorby obchodních robotů (AOS)

TOP 3 technologické akcie v korekci. Jedná se o nejlepší ceny v tomto roce?

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Jsou vzdělávací kurzy od prop firem relevantní zdroj informací?

Price Action: Klíčový level a struktura ceny

Rebelská měna, kterou podpírá ropa. Příběh katarského rijálu začal po odchodu Britů

VIP zóna od FXstreet.cz

Skryté divergence mezi cenou a indikátorem

Tradingové analýzy a zprávy

Ropa WTI - Intradenní výhled 8.8.2024

Aktuálně otevřené forex pozice 29.5.2020

Analýza: Kupní síla států východní Evropy se postupně zvedá

Aktuálně otevřené forex pozice 29.3.2017

Státní plánovač: Čína je schopna udržet stabilní hospodářský růst

Analýza: ČR si v žebříčku inflace v Evropě pohoršila

Sentiment kvalifikovaných investorů 6.3.2019

Forex: Shrnutí obchodování 12.12.2013

Ekonomika USA rostla nejpomaleji za 2 roky

Aktuálně otevřené forex pozice 18.3.2019

Ropa WTI - Intradenní výhled 8.8.2024

Aktuálně otevřené forex pozice 29.5.2020

Analýza: Kupní síla států východní Evropy se postupně zvedá

Aktuálně otevřené forex pozice 29.3.2017

Státní plánovač: Čína je schopna udržet stabilní hospodářský růst

Analýza: ČR si v žebříčku inflace v Evropě pohoršila

Sentiment kvalifikovaných investorů 6.3.2019

Forex: Shrnutí obchodování 12.12.2013

Ekonomika USA rostla nejpomaleji za 2 roky

Aktuálně otevřené forex pozice 18.3.2019

Témata v diskusním fóru

Zlato - výhledy

EUR/USD

Forex Edge: Aktuální trading příležitosti na EUR/USD a EUR/CZK

Trpělivost a zkušenosti, co disciplína ?

Kryptomenoví influenceri (1. časť)

Pravda o automatickém systému obchodování a robotech

Předpověď ceny tokenu CROD: Měli byste si koupit?

Drainer MACD trend systém

5 překážek nováčků na forexu

Trump je zpět: Co čeká investory?

Zlato - výhledy

EUR/USD

Forex Edge: Aktuální trading příležitosti na EUR/USD a EUR/CZK

Trpělivost a zkušenosti, co disciplína ?

Kryptomenoví influenceri (1. časť)

Pravda o automatickém systému obchodování a robotech

Předpověď ceny tokenu CROD: Měli byste si koupit?

Drainer MACD trend systém

5 překážek nováčků na forexu

Trump je zpět: Co čeká investory?