Ticker Tape by TradingView

Fidelity International: Mají dnes evropské akcie ještě hodnotu?

Evropské akcie se nyní obchodují se značnou slevou oproti americkým titulům – a to napříč téměř všemi sektory i podle různých ukazatelů. Část tohoto rozdílu lze vysvětlit pomalejším růstem, nižší ziskovostí či odlišnou sektorovou strukturou Evropy. Rozsah slevy je však tak velký, že jej už samotné fundamenty plně neospravedlňují.

Při velmi nízkých očekáváních a silně zakořeněném pesimismu se podle investičního týmu začíná otevírat prostor pro zajímavé selektivní příležitosti.

Klíčové body

- Sleva evropských akcií oproti USA je extrémní a převyšuje to, co by odpovídalo rozdílům v růstu a ziskovosti. Ocenění klesla rychleji než samotné fundamenty.

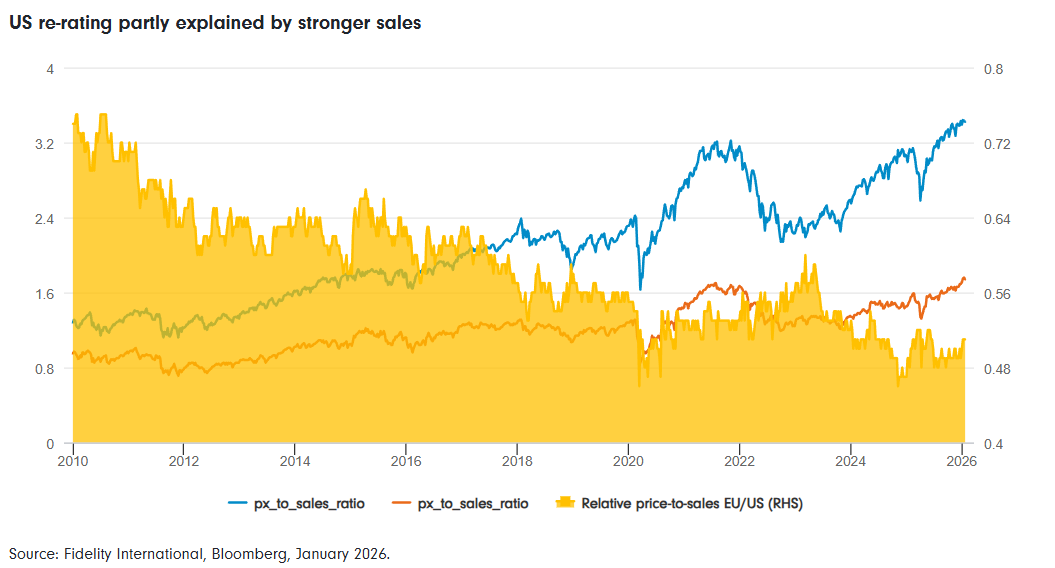

- Americký trh se stále více jeví jako globální výjimka – násobky ocenění rostou rychleji než samotné tržby. Evropa se naopak obchoduje podobně jako trhy s mnohem slabšími fundamenty.

- Zajímavé příležitosti vznikají tam, kde nálada investorů zaostává za realitou – zejména ve finančním sektoru, kde se zlepšily rozvahy i ziskovost, ale ocenění zůstává nízké.

Sleva, která je extrémní

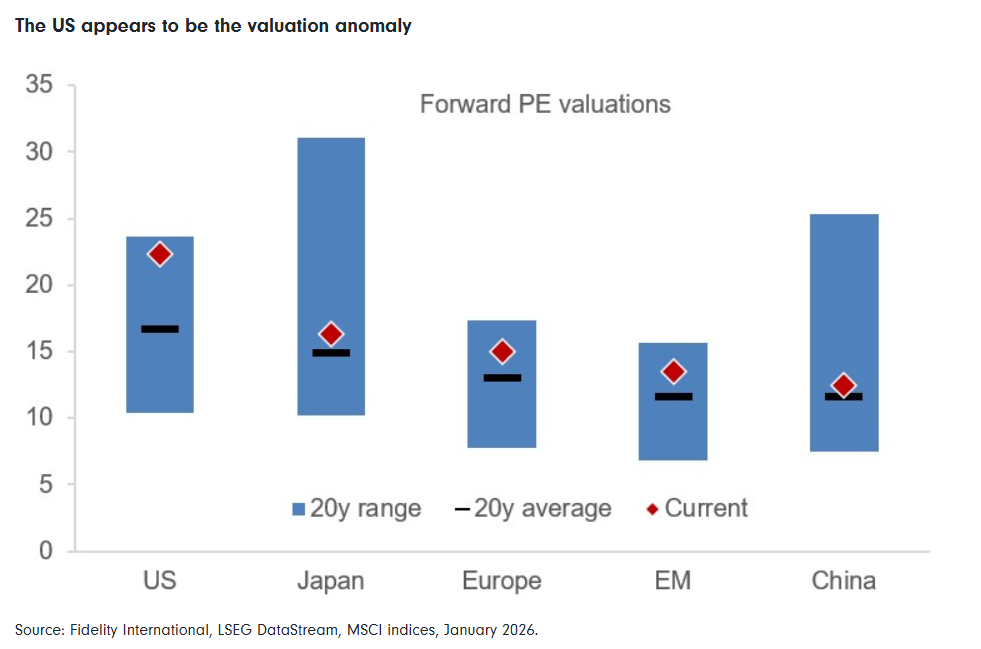

Podle ukazatele forward P/E (poměr ceny akcie k očekávanému zisku) se Evropa obchoduje přibližně s 30–35% diskontem vůči USA – výrazně více, než činí dlouhodobý průměr. Historicky byly evropské akcie jen o trochu levnější než americké. Od roku 2015 se však i tento vztah rozpadl, a to především kvůli dlouhodobému růstu ocenění v USA, nikoli kvůli dramatickému zhoršení ziskovosti v Evropě.

Ještě výraznější rozdíl je patrný u ukazatelů ceny k tržbám nebo ceny k účetní hodnotě. Nižší marže a návratnost kapitálu v Evropě sice část rozdílu vysvětlují, nicméně evropské marže se dlouhodobě nezhoršují – v některých případech se naopak zlepšily. Ocenění tak klesalo rychleji než samotné fundamenty.

Růst vysvětluje jen část rozdílu

Silnější ekonomický růst USA bývá hlavním argumentem pro vyšší ocenění tamních akcií. Od roku 2015 rostly tržby na akcii v USA tempem zhruba 5 % ročně, zatímco v Evropě jen kolem 0,5 %. To je podstatný rozdíl.

Je však třeba dodat dvě věci. Zaprvé, část růstového rozdílu je cyklická – Evropa byla více vystavena opakovaným makroekonomickým šokům. Zadruhé, rozdíl v ocenění se rozevřel mnohem více než samotný rozdíl v růstu.

Z globálního pohledu se tak dnes spíše USA jeví jako výjimka s nadprůměrně vysokým oceněním, zatímco Evropa se obchoduje blíže Japonsku či rozvíjejícím se trhům. To naznačuje, že americká prémie odráží nejen silnější fundamenty, ale i vysoký optimismus investorů.

Sektorové složení nestačí jako vysvětlení

Evropa má vyšší zastoupení bank, energetiky a průmyslu, což obvykle znamená nižší ocenění. To však nevysvětluje, proč se evropské akcie obchodují se slevou prakticky v každém sektoru.

Finance

Evropské banky jsou dnes lépe kapitalizované, méně komplexní a ziskovější než kdykoli od globální finanční krize. Pokud se zohlední návratnost, poměr ceny k hmotné účetní hodnotě je srovnatelný s americkými bankami. Přesto investory stále brzdí historická nedůvěra.

Energetika a utility

Evropské energetické firmy se obchodují přibližně s 30% slevou vůči americkým konkurentům, přestože vykazují podobné zisky i návratnost. U utilit je situace podobná – sleva 20–25 % u jinak srovnatelných regulovaných podniků.

Zdravotnictví

Historicky byly evropské a americké zdravotnické firmy oceňovány podobně. Dnes se Evropa obchoduje asi s 15% diskontem, přestože růst zisků po pandemii byl obdobný. I zde se zdá, že roli hraje spíše nálada než fundamenty.

Průmysl

Americké průmyslové firmy mají obecně vyšší marže a efektivitu kapitálu. Přesto se mezi evropskými „průmyslovými šampiony“ nacházejí společnosti se silnou tržní pozicí a stabilními konkurenčními výhodami, jejichž ocenění může být atraktivní.

Fundamenty se zlepšily, ocenění zaostává

Evropské akcie se mohou zdát levné samy o sobě, ale ještě levněji vypadají ve srovnání s americkým trhem, který těžil z desetiletí růstu ocenění, koncentrace zisků do velkých technologických firem a příznivé hospodářské politiky.

Z globální perspektivy tak může být riziko návratu k průměru spíše na straně amerických valuací než evropských.

Banky jako příklad změny reality

Žádný sektor neukazuje rozdíl mezi vnímáním a realitou tak výrazně jako evropské banky. Po globální finanční krizi byly strukturálně slabé – s příliš velkou pákou, s problematickými aktivy, pod tlakem regulace a s nízkou ziskovostí. Tato zkušenost v očích investorů přetrvává.

Realita je však dnes jiná. Kapitálová přiměřenost je zhruba dvojnásobná oproti období před krizí, rozvahy jsou méně rizikové, poměr úvěrů k depozitům se normalizoval a nákladové struktury prošly racionalizací díky digitalizaci a redukci poboček. Ziskovost už není tažena vysokou pákou či jednorázovými výnosy, ale stabilnějšími úrokovými příjmy a vyšší provozní efektivitou.

Návratnost kapitálu velkých evropských bank je dnes srovnatelná s širším evropským trhem a v některých případech i s americkými konkurenty. Banky navíc opět vyplácejí významné dividendy a realizují zpětné odkupy akcií, často s dvouciferným hotovostním výnosem, při zachování kapitálových rezerv.

Přesto se jejich akcie obchodují pod dlouhodobým průměrem i se slevou vůči širšímu trhu. To naznačuje, že investoři zůstávají ukotveni v minulosti.

To neznamená, že evropské banky jsou bez rizika. Strukturální výzvy – pomalejší růst HDP, složitější regulace či politická roztříštěnost – přetrvávají. Sektor je však dnes stabilnější a disciplinovanější než kdykoli za posledních 15 let.

Trh započítává pesimismus, nikoli potenciál

Evropa si určitou slevu zaslouží kvůli pomalejšímu růstu a strukturálním problémům. Současné ocenění však spíše odráží představu dlouhodobého úpadku než pouhého zpomalení.

Rozvahy jsou silnější, očekávání nízká a investoři jsou za trpělivost stále častěji odměňováni. Evropa možná není nejrychleji rostoucím akciovým trhem, ale je regionem, kde může disciplinovaný a selektivní výběr titulů využít rozdíl mezi přetrvávajícími obavami a realitou.

Klíčová slova: Finance | USA | HDP | Evropské akcie | Dividendy | Rizika | Akcie | Depozitum | Forward | Marže | P/E | Prémie | Riziko | Banky | Evropa | Finanční krize | Investoři | Fundamenty | Optimismus | Trpělivost | Regulace | Ekonomický růst | Růst HDP | Trh | Zkušenost | Zisky | Tržby | Evropské banky | Fidelity International | Firmy | Globální finanční krize | Krize | Výnosy | Příjmy | Očekávání | Růst zisků | Energetické firmy | Průmysl | Nálada | Optimismus investorů | Ziskovost | Návratnost | Kapitálová přiměřenost | Ukazatele | Trhy | Situace | Pesimismus | Bez rizika | Růst | Potenciál | Ocenění | Ceny | Tržby na akcii | Nálada investorů | Fidelity | Příležitosti | Koncentrace | Americký trh | Společnosti | Energetika | Zdravotnictví | Odkupy akcií | Reality | Forward P/E | Zajímavé příležitosti | Průmyslové firmy | Zpětné odkupy | Vice | Slevy | Utility | Ukotvení | Ceny akcie | Příklad změny | Hospodářské politiky | Body | Realita | Výzvy | Dlouhodobý průměr |

Čtěte více

-

Fidelity International: Jaký bude rok 2025 – nevyhnutelnost změn?

Nadcházející rok slibuje finančním investorům odlišné prostředí, je však zřejmé, že se zisky v mnoha oblastech zlepší a globální nálada zůstane pozitivní. -

Fidelity International: Japonské společnosti na rekordních úrovních ve zpětném odkupu akcií

Odkupy akcií oznámené japonskými společnostmi letos zřejmě dosáhnou rekordních úrovní. Více společností také zvýšilo výplatu dividend. Pomohou tyto výsledky podnikových reforem v zemi japonským akciím překonat obavy z oslabení jenu? -

Fidelity International: Je čas na investování v Asii

Podle analytiků Fidelity International je čas soustředit se na fundamenty, zejména u asijských investic. Investoři, kteří chtějí efektivně využít nabízejících se výnosů dosud trvajícího býčího trhu, by měli být připraveni pružně alokovat svá aktiva. Makroekonomické faktory skrze široké spektrum indikátorů naznačují, že je na čase hledat základní hodnoty. Asie je tím místem, kde se může dařit je nalézt. Analytici Fidelity International očekávají pro tento region růst zisku na akcii ve výši 11,8 % pro rok 2017 a 7,3 % pro 2018. -

Fidelity International: Je „vyšší s delší splatností“ nově normální u korporátních dluhopisů?

Náklady na financování pro firmy letos v důsledku rostoucích úrokových sazeb prudce stouply a v dohledu není cesty, jak z toho ven. Možná by bylo nejlepší se nyní připravit na nové prostředí, které jsou úroky vyšší a splatnost delší. -

Fidelity International: Jsou připravené „ingredience“ pro cenově-mzdovou spirálu?

Vyvolávání přízraku stagflace 70. let minulého století je již delší dobu oblíbené, jak mezi investory, tak mezi politickými ekonomy. Příběh – dobře známý i těm, kteří v tomto období nepracovali (nebo se dokonce nenarodili) – vypráví o přetahování se mezi prací a kapitálem, aby na sebe zaměstnanci nenaložili hlavní tíhu cenového šoku z ropy, což vyústilo v cenově-mzdovou spirálu. -

Fidelity International: Komentář Anny Stupnytské k zasedání FEDu

Včerejší setkání FEDu proběhlo bez zvláštních událostí a vyhlášení následných kroků nepřineslo výraznější překvapení. Celkový tón byl optimistický i vzhledem k silnému růstu ve druhém čtvrtletí letošního roku a ostatním faktorům, které jsou s tím konsistentní. Ukazatele trhu práce zůstávají solidní, a to i přes mírný nárůst míry nezaměstnanosti v červnu. Data ohledně výroby jsou také silná, jak dokládá současný průzkum průmyslové výroby připravený organizací Institute for Supply Management. Inflace se přibližuje cíli, i když velmi pomalu. Vzhledem k tomu všemu neexistuje žádný zřejmý důvod, proč by Federální výbor pro volný trh (FOMC) měl změnit svou politiku nebo se odklonit od té stávající. Obchodní válka je sice důvodem k obavám, avšak doposud nebyl dostatek důkazů, které by naznačovaly, že cla mají negativní dopad na ekonomiku. Sentiment byl do jisté míry ovlivněn, avšak obavy mezi členy FOMC se v oficiálním prohlášení dosud neobjevily. -

Fidelity International: Komentář k dnešnímu zasedání Fedu a k dalším krokům

Podle Kevina O?Nolana, portfolio managera ve Fidelity Solutions, trhy i nadále podceňují riziko zvýšení úrokových sazeb americkým Fedem. A to i přes to, že se centrální banka snaží investory na další zvyšování připravit. -

Fidelity International: Komodity za „extra ceny“ znamenají změnu v investování

Poptávka po některých aktivech, která byla v průběhu pandemie opomíjena, by mohla prudce vzrůst, protože svět přechází na nové, udržitelnější paradigma. Jinde to ale bude bolet. -

Fidelity International: Kurzové riziko USD/EUR klesá s délkou investičního období

Při dlouhodobém investičním horizontu by se investoři neměli obávat investic do měn jiných průmyslových zemí, protože při dlouhodobém investování mají změny měnových kurzů obecně minimální vliv. Zatímco koncem roku 1990 stálo jedno euro 1,3633 amerických dolarů, o 25 let později byl směnný kurz 1,0887 amerických dolarů. -

Fidelity International: „Létající auta“ slibují novou éru dopravy. Ale vzlétnou?

Společnosti po celém světě se snaží proměnit sen o létajících autech ve skutečnost. Analytik společnosti Fidelity International Reggie Panov přináší díky zkušebnímu letu v Číně pohled na to, jak by mohla vypadat budoucnost dopravy. -

Fidelity International mění název fondu, zaměřuje se na budoucnost konektivity

Fidelity International přejmenovává svůj fond Fidelity – Global Communication Fund na Future Connectivity Fund. Nový název lépe odráží větší zaměření fondu na konektivitu a její budoucnost, tedy na trend, který mění způsob života i práce. -

Fidelity International mění systém poplatků

Fidelity International je jednou z prvních společností na trhu, která celosvětově zavádí nový variabilní poplatek za správu fondů. Změna přinese klientům snížení ročního poplatku za řízení fondu a nastavení proměnlivé výše poplatku závislé na výkonnosti fondu. Klienti tak celkově zaplatí částku, která se nachází v předem definovaném pásmu. -

Fidelity International: Měsíční přehled fondů ETF – červenec 2025

Tým Fidelity zaměřený na ETF analyzuje toky do tržně obchodovaných fondů v Evropě za poslední měsíc a rozebírá, do jakých konkrétních tříd aktiv, témat či regionů investoři směřovali své prostředky v kontextu širších událostí na trhu. -

Fidelity International: Metaverzum – Je to meta?

Kolem "metaverza" se strhl velký humbuk. Technologie, která by z něj mohla udělat (virtuální) realitu, se blíží, a internetoví giganti na jeho úspěch hodně sázejí. Ale platí vše, co se o tom říká? A je to "meta" pro investory? -

Fidelity International: Modré dluhopisy a mezery v investicích do oceánů

Modré dluhopisy, které investují do ochrany oceánů, mohou nakonec zopakovat úspěch svých zelených (suchozemských) protějšků. Vítězství však není zaručeno – existují překážky, které blokují rozvoj trhu a jeho schopnost zaplnit mezeru v investování do oceánů. -

Fidelity International: Nárazník pro zadlužený trh

Jak může dopadnout rostoucí počet nesplacených úvěrů na evropském trhu naznačeno bylo. Ale i kdyby míra ztrát dosáhla nejpesimističtějších předpovědí, trh bude pravděpodobně stále nabízet značné úvěrové spready oproti hotovosti. -

Fidelity International: Nastává čas, kdy zazáří rozvíjející se trhy?

Jak vstupujeme do druhé poloviny roku, zvyšuje se tlak na fiskální politiku USA. Dolar výrazně oslabil a výhled globálního růstu je nejistý. V této situaci portfolio manažer Chris Tennant vysvětluje, proč je nyní ten správný čas, aby investoři znovu zvážili třídu aktiv, která byla dlouho v nemilosti: akcie rozvíjejících se trhů. -

Fidelity International: Návrat do budoucnosti s hybridními elektromobily

Spotřebitelé si oblíbili hybridní elektromobily (EV) kvůli nižším nákladům a možné delší době jízdy než v případě bateriových elektromobilů. Poptávka po hybridech by však mohla skončit, jakmile se v příštích několika letech vylepší technologie baterií. Výrobci automobilů, státy a investoři sázející na rozvoj energetiky by měli zpozornět. -

Fidelity International: Návrat poměru 60 ku 40?

Historicky negativní korelace mezi dluhopisy a akciemi, která byla během Covidu narušena, naznačuje obnovení a oživuje představy o tom, jak má vypadat tradiční portfolio 60 na 40. -

Fidelity International: Německá medvědí data jsou příznivá pro německé státní dluhopisy

Dynamika inflace a hrozby pro růst jsou přesvědčivým argumentem pro německé dluhopisy.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Denní kalendář událostí

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Tradingové analýzy a zprávy

Akcie v USA po zprávě o zpomalení inflace mírně posílily, index Nasdaq klesl

Komodity: Ceny ropy se po zprávě o poklesu inflace v USA zvyšují

Forex: Dolar je po zprávě o inflaci bez větších změn, jen směřuje k týdennímu zisku

Pražská burza v týdnu oslabila nejvíce od dubna, index PX klesl o 4,3 procenta

Pražská burza dnes oslabila na nejnižší úroveň v letošním roce

Inflace v Polsku v lednu klesla na 2,2 procenta, nejníže za téměř dva roky

Forex: Koruna oslabila k euru i dolaru

Intradenní Price Action patterny na zlatě 13.2.2026

Forex sentiment 13.2.2026

Inflace v USA v lednu zvolnila na 2,4 procenta

Akcie v USA po zprávě o zpomalení inflace mírně posílily, index Nasdaq klesl

Komodity: Ceny ropy se po zprávě o poklesu inflace v USA zvyšují

Forex: Dolar je po zprávě o inflaci bez větších změn, jen směřuje k týdennímu zisku

Pražská burza v týdnu oslabila nejvíce od dubna, index PX klesl o 4,3 procenta

Pražská burza dnes oslabila na nejnižší úroveň v letošním roce

Inflace v Polsku v lednu klesla na 2,2 procenta, nejníže za téměř dva roky

Forex: Koruna oslabila k euru i dolaru

Intradenní Price Action patterny na zlatě 13.2.2026

Forex sentiment 13.2.2026

Inflace v USA v lednu zvolnila na 2,4 procenta

Blogy uživatelů

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Forexové online zpravodajství

USA uzavírá bez výraznějších změn

Americké indexy rostou

Frankfurtská burza zakončila týden v zelených číslech

Denní shrnutí: Trh se zotavuje ze ztrát a čeká na snížení úrokových sazeb

Tři trhy, které stojí za pozornost v příštím týdnu (13.02.2026)

IBM jde proti proudu: Třikrát více zaměstnanců na vstupní úrovni

Forex: Inflace nepřekvapila, koruna končí týden jen nepatrně slabší

Japonsko – země vycházejícího slunce, růstu a zisků?

Fidelity International: Mají dnes evropské akcie ještě hodnotu?

Cisco v procesu transformace: Miliardové AI objednávky a opatrnost Wall Street

USA uzavírá bez výraznějších změn

Americké indexy rostou

Frankfurtská burza zakončila týden v zelených číslech

Denní shrnutí: Trh se zotavuje ze ztrát a čeká na snížení úrokových sazeb

Tři trhy, které stojí za pozornost v příštím týdnu (13.02.2026)

IBM jde proti proudu: Třikrát více zaměstnanců na vstupní úrovni

Forex: Inflace nepřekvapila, koruna končí týden jen nepatrně slabší

Japonsko – země vycházejícího slunce, růstu a zisků?

Fidelity International: Mají dnes evropské akcie ještě hodnotu?

Cisco v procesu transformace: Miliardové AI objednávky a opatrnost Wall Street

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

FX Update - 10.05

Ranní shrnutí (30.05.2023)

Makro: Aktivita výrobců oblasti Filadelfie je nejvyšší od roku 1993

Týdenní zpráva z FOREX trhu: Americkými daty zamává hurikán Florence

Makro: Přebytek obchodní bilance eurozóny v únoru vzrostl na 12,0 mld. eur

eToro spouští LuxuryBrands, smart portfolio zahrnující nejopulentnější firmy světa

Ranní zpráva z akciového trhu: Americké akciové indexy opětovně na rekordech

Swissquote Research: DENNÍ TECHNICKÁ ANALÝZA 17.10.2017

Makro: Podnikatelská důvěra Německa zůstala třetí měsíc za sebou pozitivní

USA: Index ISM průmyslu opět silný?

FX Update - 10.05

Ranní shrnutí (30.05.2023)

Makro: Aktivita výrobců oblasti Filadelfie je nejvyšší od roku 1993

Týdenní zpráva z FOREX trhu: Americkými daty zamává hurikán Florence

Makro: Přebytek obchodní bilance eurozóny v únoru vzrostl na 12,0 mld. eur

eToro spouští LuxuryBrands, smart portfolio zahrnující nejopulentnější firmy světa

Ranní zpráva z akciového trhu: Americké akciové indexy opětovně na rekordech

Swissquote Research: DENNÍ TECHNICKÁ ANALÝZA 17.10.2017

Makro: Podnikatelská důvěra Německa zůstala třetí měsíc za sebou pozitivní

USA: Index ISM průmyslu opět silný?

Blogy uživatelů

Jak dlouho by měl začínající trader obchodovat na demo účtu?

Niečo čo by ste mali vedieť o analýzach

Výhody obchodování prostřednictvím CFD

Turecko s sebou stahuje zbytek světa

Indikátory a oscilátory – pomocníci?

NZD/USD: Kombinovaná analýza denního grafu (D1)

Forex Edge: Aktuální trading příležitosti na EUR/USD a zlato

Jak obchodovat pokles ceny akcií?

Long príležitosť na pšenici

Index DAX: 5. týden roku 2017 z pohledu technické analýzy

Jak dlouho by měl začínající trader obchodovat na demo účtu?

Niečo čo by ste mali vedieť o analýzach

Výhody obchodování prostřednictvím CFD

Turecko s sebou stahuje zbytek světa

Indikátory a oscilátory – pomocníci?

NZD/USD: Kombinovaná analýza denního grafu (D1)

Forex Edge: Aktuální trading příležitosti na EUR/USD a zlato

Jak obchodovat pokles ceny akcií?

Long príležitosť na pšenici

Index DAX: 5. týden roku 2017 z pohledu technické analýzy

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

Forex: Očekávaný vývoj měnových párů v roce 2020 podle bank a brokerů

Jednoduchosť v tradingu

Největší lekce z psychologie na forexu

Obchodní den tradera VIP zóny

Video: Skripty v jazyku MQL4

Válka ve Vietnamu vedla k dongu. Měna dnes patří mezi nejslabší na světě

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Jak se dělá kvantitativní analýza na forexu

Proč uzavíráme ziskové obchody příliš brzy?

Bitcoin, zlato, stříbro, akcie: Začíná to!

Forex: Očekávaný vývoj měnových párů v roce 2020 podle bank a brokerů

Jednoduchosť v tradingu

Největší lekce z psychologie na forexu

Obchodní den tradera VIP zóny

Video: Skripty v jazyku MQL4

Válka ve Vietnamu vedla k dongu. Měna dnes patří mezi nejslabší na světě

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Jak se dělá kvantitativní analýza na forexu

Proč uzavíráme ziskové obchody příliš brzy?

Tradingové analýzy a zprávy

Forex: USD/CHF bez jasného směru

Aktuálně otevřené FOREX pozice 22.4.2013

Forex: EUR/USD po poklesu oživil

FCA varuje před brokerem PRIME DIGITAL ASSETS (PDA)

NZD/USD - Intradenní výhled 7.5.2019

Aktuálně otevřené forex pozice 19.7.2021

Forex: Korekce a další pokles na AUD/JPY?

Prodlouží AUD/NZD svůj klesající trend?

EU vyzvala, aby výjimka z cel byla trvalá

Analytik: Koruna posiluje proti euru nejvíce od června 2008

Forex: USD/CHF bez jasného směru

Aktuálně otevřené FOREX pozice 22.4.2013

Forex: EUR/USD po poklesu oživil

FCA varuje před brokerem PRIME DIGITAL ASSETS (PDA)

NZD/USD - Intradenní výhled 7.5.2019

Aktuálně otevřené forex pozice 19.7.2021

Forex: Korekce a další pokles na AUD/JPY?

Prodlouží AUD/NZD svůj klesající trend?

EU vyzvala, aby výjimka z cel byla trvalá

Analytik: Koruna posiluje proti euru nejvíce od června 2008

Témata v diskusním fóru

Co znamená ruský bankrot pro trhy?

EUR/USD

Evropský summit bez jasného výsledku. Euro nejníže od července 2010

Eurodolar - Chat

Aktuální trading příležitosti na měnových párech EUR/USD a EUR/CHF

INVESTIČNÍ GLOSA: Bitcoin vyhrál na třech frontách. Tady je důkaz, že může ještě růst

Jaké signály mi dává můj obchodní systém?

Price Action Trading Jakuba Hodana

PIVOT POINTS + S/R ZÓNY VE VIP INDIKÁTORU

Inflační historie se opakuje

Co znamená ruský bankrot pro trhy?

EUR/USD

Evropský summit bez jasného výsledku. Euro nejníže od července 2010

Eurodolar - Chat

Aktuální trading příležitosti na měnových párech EUR/USD a EUR/CHF

INVESTIČNÍ GLOSA: Bitcoin vyhrál na třech frontách. Tady je důkaz, že může ještě růst

Jaké signály mi dává můj obchodní systém?

Price Action Trading Jakuba Hodana

PIVOT POINTS + S/R ZÓNY VE VIP INDIKÁTORU

Inflační historie se opakuje