Ticker Tape by TradingView

Jak interpretovat výsledky trhu práce v USA

Americký trh práce a konsekvence jeho vývoje

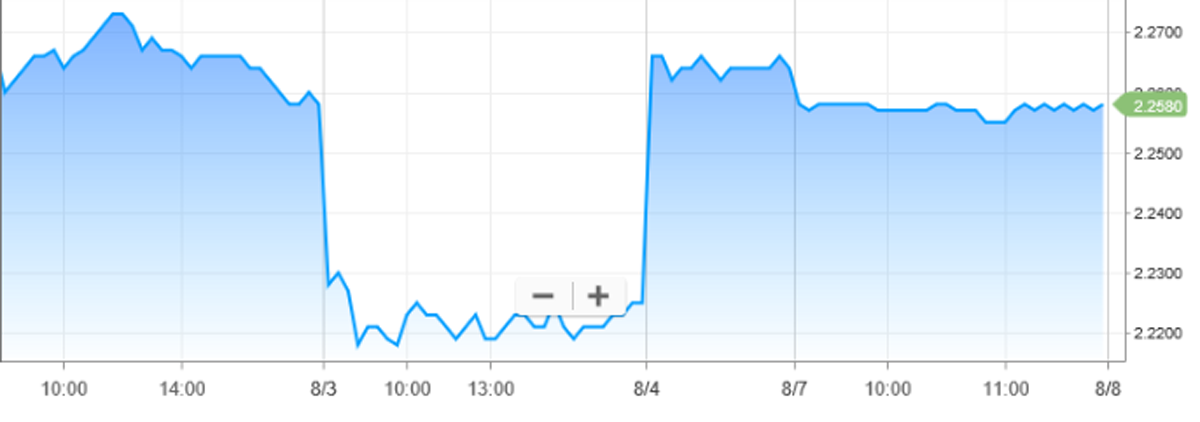

Zlato se konsolidovalo na pátečním minimu. Žlutý kov se opírá o neschopnost dolaru stavět na odrazu, ke kterému došlo v pátek po vyhlášení lepších, než očekávaných dat z trhu práce. Dolar k dnešnímu dni vymazal podstatnou část svých zisků a EUR/USD se obchoduje na úrovni 1.18, když páteční minimum bylo na úrovni 1.1728.

Graf 1.: EUR/USD

Nicméně mzdy zůstávají pomalé a nadále existují mnohé znepokojivé údaje pod hladinou: širší míra nezaměstnanosti U6 byla v červenci 8,6%. Situace je samozřejmě lepší, než data po recesi, ale stále podstatně horší, než minima před recesí. Míra účasti na trhu práce nebyla schopna se odrazit; Míra účasti v klíčové demografické skupině 25-54 let je 81,5%, což je značně pod 83,2% před recesí.

Insider situaci lakonicky konstatoval:

Finanční trhy reagovaly pozitivně na páteční počty pracovních míst. V červenci bylo vytvořeno 209 000 pracovních míst, což je více než byl tržní konsenzus a údaje z předchozích dvou měsíců byly upraveny směrem vzhůru. Míra nezaměstnanosti U3, na které je většina investorů fixována, klesla na 4,3%, což odpovídá 16letému minimu v květnu.

Headlines byly dostačující k tomu, aby se výnos 10-letých amerických bondů zvýšil o 4 bazické body na 2,26% a sprej u 2 až 10letých bondů se zvýšil o 3 bazické body. Přesto novinové titulky, jakkoli působily pozitivně, nemohly investory udržet v euforii dlouho; Stačilo se podívat na další informace o FED a Trumpově administrativě?

Graf 2.: 10Y US Treasury Yield

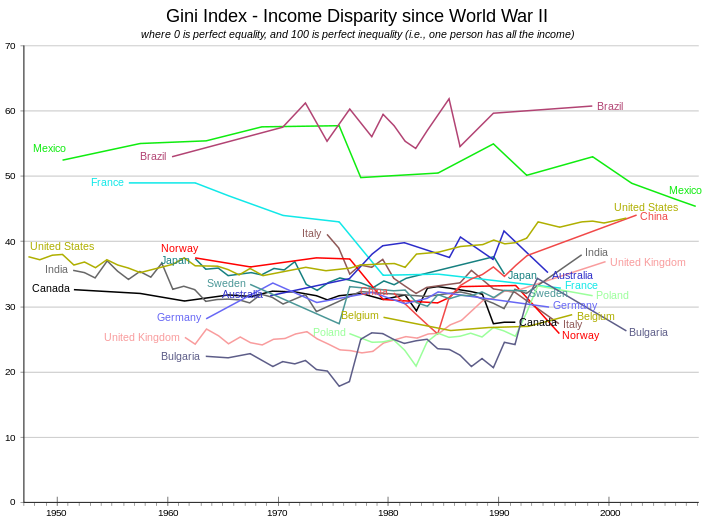

Začněme platy. Na konci ôsmeho roku hospodářského oživení – recese se považuje za ukončenou v červenci 2009 – se mzdy stále zvyšují anemickým tempem 2,5% ročně, což naznačuje pouze 0,9% nárůst o inflaci očištěných mezd. Pro srovnání, reálný HDP v uplynulém roce vzrostl zhruba o 2%, což naznačuje rozdělení příjmů od zaměstnaných osob k vlastníkům kapitálu. Přerozdělování příjmů samo o sobě není nepříznivým hospodářským jevem, nicméně s nárůstem mezd, které byly od konce finanční krize relativně nízké, zatímco ceny akcií v USA vzrostly od svého poklesu v březnu 2009, mzdové hodnoty za červenec pokračovaly v dlouhodobě negativním vývoji, s minimálním navýšením a zhoršovaly disproporčnost příjmů obou skupin. Zjednodušeně řečeno, míra nerovnosti v příjmech nazývaná Gini koeficient potvrzuje, že distribuce příjmů v USA se od roku 2009 stala nerovnoměrnější a že Spojené státy nyní patří mezi vyspělými ekonomikami k těm zemím, jejihž distribuce příjmů je nejvíce nespravedlivá.

Pětinásobek rozvahy Federálního rezervního fondu a udržování téměř nulových úrokových sazeb po celé roky upřednostňuje investory před zaměstnanci.

Graf 3.: GINI index

Pojďme se dále podívat na míru nezaměstnanosti. Pokles velice citované hodnoty U3 ze 4,4% v červnu na 4,3% v červenci vyvolal reakci analytiků – hojně publikované bylo stanovisko že na trhu práce došlo k velmi malému uvolnění a že americká ekonomika se vrátila k plné zaměstnanosti.

Řekněte to ale pracovníkům, kteří jsou zaměstnáni na částečný úvazek, když hledají zaměstnání na plný úvazek, a těm, kteří přišli o změstnání nedobrovolně, tj. TĚM, kteří nemohou najít práci, která se jim líbí.

Měřítko nezaměstnanosti U6, je také vypočítáno US Bureau of Labor Statistics, a v červenci byla jeho hodnota 8,6%, tedy beze změn od června. Pro srovnání byl U6 v listopadu 2007, tedy měsíc před zahájením Velké recese, 8,4%. Rok před začátkem recese to bylo jen 7,9%,. Po 8 letech „oživení“ je míra nezaměstnanosti vyšší. V porovnání s trendem klesající míry nezaměstnanosti U3 se míra nezaměstnanosti pracovníků na částečný úvazek zvýšila z červnových 4,2% na červenec na 4,5%. Nejen, že někteří pracovníci na částečný úvazek nemohli získat práci na plný úvazek, ale také čelili další rostoucí vlně nezaměstnanosti!

Tab. 1.: Struktura Indexu LMCI

| Measure | Not seasonally adjusted | Seasonally adjusted | |||||||

| July 2016 | June 2017 | July 2017 | July 2016 | Mar. 2017 | Apr. 2017 | May 2017 | June 2017 | July 2017 | |

| U-1 Persons unemployed 15 weeks or longer, as a percent of the civilian labor force | 1.9 | 1.5 | 1.6 | 2.0 | 1.7 | 1.7 | 1.8 | 1.6 | 1.7 |

| U-2 Job losers and persons who completed temporary jobs, as a percent of the civilian labor force | 2.4 | 2.1 | 2.2 | 2.3 | 2.2 | 2.2 | 2.1 | 2.2 | 2.1 |

| U-3 Total unemployed, as a percent of the civilian labor force (official unemployment rate) | 5.1 | 4.5 | 4.6 | 4.9 | 4.5 | 4.4 | 4.3 | 4.4 | 4.3 |

| U-4 Total unemployed plus discouraged workers, as a percent of the civilian labor force plus discouraged workers | 5.5 | 4.8 | 4.9 | 5.2 | 4.8 | 4.7 | 4.5 | 4.7 | 4.7 |

| U-5 Total unemployed, plus discouraged workers, plus all other persons marginally attached to the labor force, as a percent of the civilian labor force plus all persons marginally attached to the labor force | 6.3 | 5.4 | 5.5 | 6.0 | 5.4 | 5.3 | 5.2 | 5.3 | 5.3 |

| U-6 Total unemployed, plus all persons marginally attached to the labor force, plus total employed part time for economic reasons, as a percent of the civilian labor force plus all persons marginally attached to the labor force | 10.1 | 8.9 | 8.9 | 9.7 | 8.9 | 8.6 | 8.4 | 8.6 | 8.6 |

Situaci pracovníků s nízkými příjmy zdůrazňuje ještě další statistika. Podle BLS bylo 7,6 milionu pracovníků v minulém měsíci zaměstnáno více pracovních úvazků, což představuje zvýšení o 2% ze 7,4 milionu v červenci 2016. Hlavním důvodem, proč lidé pracují na multi-úvazky,tj. více než v jedné pozici současně, je, že jediné pracovní místo nenabízí dostatečný příjem. Při silném oživení hospodářství by měl počet pracovníků pracujících na plný úvazek stoupat a počet zaměstnanců na částečný úvazek nebo zaměstnávání na multiple-jobs by se měl snížit. Zvýšení počtu vícenásobných úvazků je znepokojující a je dalším signálem, že na trhu práce je stále ještě nedostatek volných míst a ekonomika negeneruje dost příležitostí pro zaměstnávání osob bez práce, případně pro ty, kteří chtějí vyměnit „multiple“ za „single“ job. USA je stále daleko od plné zaměstnanosti. /podle BUSINESS INSIDER)

Janet Yellen by měla červencovou statistiku označit jako „statistickou anomálii“, bohužel FED namísto toho ohlásil ukončení indexace trhu práce.

Poznámka: Od 3. srpna 2017 byly aktualizace indexu podmínek na trhu práce (LMCI) přerušeny; 7. července 2017 je datum konečné aproximace z tohoto modelu. Rozhodli jsme se přestat aktualizovat LMCI, protože se domníváme, že již neposkytuje dobrý přehled o změnách podmínek trhu práce v USA. Konkrétně, modelové odhady se ukázaly být citlivější vůči procesu de-trendizace, než jsme očekávali. Měření některých ukazatelů v posledních letech se změnilo způsobem, který výrazně zhoršil jejich vypovídající hodnotu a průměrný hodinový plat jako ukazatel neposkytl smysluplné souvislosti mezi podmínkami na trhu práce a růstem mezd.

Jedna věc je zcela zřejmá, indikátor nikdy nepotvrdil tvrzení Fedu, že americký trh práce je konečně blízko nebo na plné zaměstnanosti. Následně byl vykopnut na dlažbu jako nepotřebný.

Práce, resp. míra nezaměstnanosti jsou v tomto okamžiku nejmenšími obavami Fedu. Aktuální boj zuří na poli inflace; Konkrétněji její nepřítomnosti.

„Nedávné výsledky inflace byly neočekávaně nízké, pod inflačním cílem o 2 procenta,“ uvedl v pondělí prezident James Bullard ze St. Louis Fed. Podle Bullarda má Fed těžkou úlohu najít vysvětlení pro období nízké inflace. To musí být obzvlášť znepokojující pro centrální banku, která dostala svou bilanci na více než 4 biliony dolarů s vyjádřeným cílem generovat 2% inflaci.

V podmínkách tkto definované nejsilnější ekonomiky světa, s možností, velkou pravděpodobností, neúspěchem destabilizovaného prezidentského aparátu a prezidentem, který bude „stranou“ nejen světového, ale i domácího dění, je výhled velmi nejistý. V normálních podmínkách by utažení sazeb nepochybně přilákalo potřebné investice, ale pokud se hospodářství pohybuje pod inflačním cílem CB, velmi hluboko, je Fed v neřešitelné situaci. Na straně druhé, domácím producentům musí slabý dolar vyhovovat, protože jejich konkurenční výhoda jim spadla přímo z nebes. Podpora slabého dolaru vůči domácí poptávce po domácích produktech a službách je zřejmá. USA se nemusí příliš starat ani o nákup technologií v cizích měnách. Akciovému trhu, prozatím, stav dolaru také pomáhá – představují svými rekordními výnosy lákavou alternativu vůči téměř nulovým výnosům z depozit v bankách.

Kardinální otázkou tedy je, jestli tento slepenec vydrží, resp. jak dlouho?

Jak tedy ochránit investice?

Jednou z možností je využít souběhu, nebo antagonismu několika entit. Například vývoj ceny zlata de facto kopíruje vývoj EUR. Obchodujete-li EUR/USD a nepříznivá makroekonomická data vychýlí paritu jiným směrem, než jste očekávali, kupte, nebo prodávejte zlato.

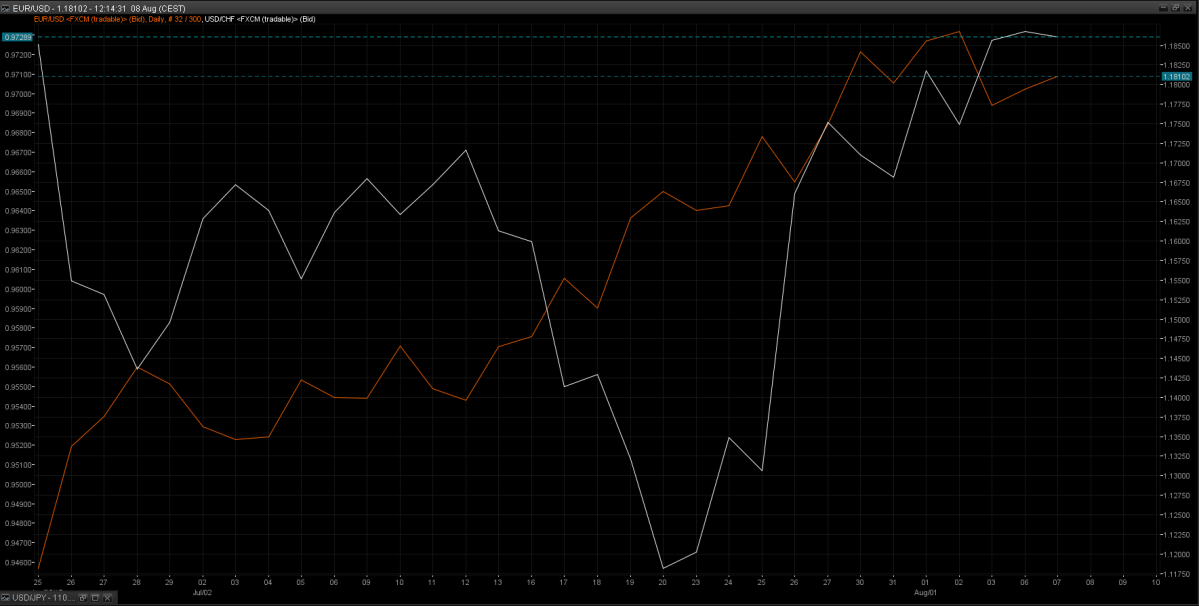

Graf 4.: EUR/USD a Gold/USD

Pokud je třeba využít nejen korekci USD, ale i EUR, pak použijte k dané trojkombinaci EUR/USD/Gold ještě CHF a to v pari vůči měně, kterou potřebujete upravit.

Situace může být následující:

Sázíte narůst EUR a použijete pár EUR/USD. Skvělé zprávy z pracovního trhu USA vychýlí trend směrem k posílení dolaru. Přidáte Gold/USD, kde budete prodávat zlato (vsadíte na jeho pokles), ale je možné, že vlivem jiné ekonomické, nebo politické situace se proti zlatu vychýlí i cena EUR, pak můžete využít entitu EUR/CHF, která se za jinak nezměněných podmínek chová velemi podobně, ale Švýcarsko je zemí velmi konzervativní a je velká pravděpodobnost, že bude kompenzovat ztrátu EUR.

Takto zabezpečený pattern je na první pohled dost složitý a vyžaduje jistý cvik, ale díky absolutní likviditě FX není problém, jako často u komodit, rozpouštět portfolio okamžitě a reagovat tak na pohyb na trhu.

Graf 5.: EUR/USD a USD/CHF

Je patrné, že EUR/USD je kompenzováno USD/CHF. Obě křivky se pravidelně protnají a vytváří antagonní poterny. Celý princip lze samozřejmě více sofistikovat a využít složitějších postupů, nicméně i se základními nástroji je tento model dostatečný, snadný a lehko pochopitelný.

Klíčová slova: Inflace | EUR/USD | USD/CHF | USA | HDP | Recese | Americká ekonomika | Daně | EUR/CHF | Míra nezaměstnanosti | Hospodářství | Distribuce | Ekonomika | FX | Fed | Finanční trhy | Indikátor | Insider | Investice | Portfolio | Trend | Ukazatel | Výnos | Yield | Zlato | EUR | USD | CHF | Finanční krize | Vývoj ceny | Business | Pravděpodobnost | Makroekonomická data | Výsledky | Gold | Žlutý kov | Ceny akcií | Index | Podpora | Cena | Ceny zlata | Dolar | Graf | Nejsilnější ekonomiky světa | Trh | Vývoj ceny zlata | Zprávy | Janet Yellen | ROCE | Spojené státy | Přehled | Economic | Biliony dolarů | Posílení dolaru | Výhled | Mzdy | Americký trh práce | Krize | Výnosy | Příjmy | Konsenzus | Business Insider |

Čtěte více

-

Jak fungují státní dluhopisy a jak je obchodovat?

Pokud nechcete nechat své peníze nečinně ležet na běžném účtu, máte několik alternativ, jak je nechat pracovat. Nejznámější 2 způsoby jsou investice do akcií nebo dluhopisů. To, že akcie překonávají dluhopisy v dlouhodobějším měřítku, co se zisku týče, je zřejmé. -

Jak geopolitika ovlivňuje ceny zemního plynu?

Geopolitické události ve světě vyvolaly obavy o ceny plynu a připomněly rok 2022, kdy se Evropa obávala závislosti na dodávkách ruského plynu. Mediální senzacechtivost však často předčí konkrétní důkazy o skutečných problémech. Jak ovlivňují konflikty v Izraeli, útoky hútijských milicí a probíhající válka mezi Ruskem a Ukrajinou trh s plynem, zejména v Evropě? Jak se daří americkému trhu vzhledem k nedávnému rekordně chladnému počasí? -

Jak globální oteplování zatěžuje světové odvodňovací systémy?

Nedávné záplavy v oblasti Arabského poloostrova poukazují na nepřipravenost lidstva na výzvy, které přináší změna klimatu. Globální oteplování přináší změny v průběhu počasí a zvýšené zadržování vody v mracích, což vede k intenzivnějším a častějším přívalovým dešťům po celém světě. Tyto měnící se srážky spolu s nedostatečnými odvodňovacími systémy v městských oblastech následně vedou k rozsáhlým záplavám. -

Jak chce Solana s Firedancerem ovládnout sektor DeFi

Nový klient validátoru by mohl zlepšit stav DeFi společnosti Solana. Stakeři zůstávají ohledně budoucnosti Solany optimističtí. -

Jak chytit nůž v letu

Dobrý den,chytlavý titulek, že?Věrně ale vystihuje situaci, ve které se trh nachází už asi třetí týden.Všic... -

Jak i nadále obchodovat US ETF?

Vzhledem k tomu, že dne 18.6.2018 bylo všem obyvatelům ČR omezeno obchodování s americkými burzovně obchodovanými fondy (ETF), rádi bychom Vám v následujícím článku představili varianty, jak tyto produkty nadále obchodovat – ať už přímo v USA, nebo na burzách v EU. -

Jak inflace ohrožuje růst?

Dnešní výsledky evropských květnových podnikatelských nálad ukážou, do jaké míry začíná vysoká inflace ohrožovat hospodářský růst. Budeme chtít vidět, jak podniky v eurozóně přenášejí vysoké vstupní náklady na své zákazníky a jak na vyšší ceny reaguje poptávka. To je klíčová informace pro centrální bankéře. Pokud tváří v tvář vysoké inflaci bude poptávka sama šlapat výrazně na brzdu, nemusí na ni tak agresivně šlapat centrální banka. -

Jak inflace zamává s nemovitostmi?

Podnikoví manažeři si teď často stěžují: v médiích se málo píše o prudkém zdražování, jemuž čelíme. Odpověď je nasnadě. Dokud se růst cen materiálů, od dřeva přes plasty po ocel, kromě výrobních cen nepromítne také do cen spotřebitelských, řadového občana tak moc zajímat nebude. Navíc si sami manažeři zdražováním nenechávají kazit náladu. Což uklidňuje i média. Letos v červnu manažeři zhodnotili meziměsíční změnu výrobních podmínek v tuzemském průmyslu jako zlepšení, a to dokonce nejvýraznější za uplynulých alespoň dvacet let. -

Jak instalovat AOS (EA) na MetaTrader 4

Automatické obchodní systémy (AOS), též běžně známé pod označením Expert Advisor (EA), jsou velmi užitečným nástrojem, který dokáže nejen šetřit čas, ale často také peníze. Dnes se podíváme na to, jak takové EA nainstalovat do obchodní platformy MetaTrader 4 (MT4) a poté jej i zprovoznit. -

Jak interpretovat páteční zprávu o zaměstnanosti?

Páteční zářijová zpráva o pracovních místech ukázala pokles měsíčního růstu, přičemž minulý měsíc bylo vytvořeno 263 000 nových pracovních míst, což je pokles z 315 000 v předchozím měsíci. -

Jak investicemi zbohatnout na schůzce Trumpa s Putinem? Sázkaři dávají dojednání příměří šanci jen 12 procent, z pokračování války by těžily akcie evropských zbrojařů, které nyní spadly

Dnešní aljašská schůzka amerického prezidenta Donalda Trumpa a jeho ruského protějšku Vladimira Putina s velkou pravděpodobností v příměří nevyústí. Myslí si to alespoň sázkaři celého světa, kteří své štěstí zkouší na online predikční platformě Polymarket. -

Jak investovat a nemít kocovinu, když všude bouchá šampaňské?

Obavy investorů patrné v prvním kvartálu letošního roku jsou pryč. Jako by nikdy neexistovaly. Akciové indexy jsou opět na historických maximech. Technologické akcie lámou rekordy a titulky finančních médií se pro změnu předhánějí v optimismu. Co by se asi tak mohlo stát… -

Jak investovat dobře? Poznejte nejdřív sami sebe

V džungli investičních příležitostí a nástrah se nemusí vyznat ani experti dozorových orgánů, natož investoři. Jaké otázky si mají začátečníci, mírně, ale i středně pokročilí položit? -

Jak investovat do metaverse? 5 tipů na nejlepší metaverse akcie

Technologický pokrok je nezastavitelný. Virtuální svět, ve kterém by se lidé mohli potkávat, se stále více stává realitou. Toho si všímá i mnoho společností, které v takovém globálním propojení vidí velké příležitosti. Investoři se také stále více začínají zajímat o metaverse akcie. -

Jak investovat do nemovitostí online a na co si dát pozor?

Investování do nemovitostí už neznamená obíhání realitních kanceláří, složité vyřizování hypotéky ani starosti s následným pronájmem. Dnes stačí pár kliknutí a můžete se podílet na financování realitních projektů online. S menším kapitálem a bez nutnosti vlastnit nemovitost. Jak tento moderní investiční model funguje, jaké přináší příležitosti a na co si dát pozor, aby vaše peníze byly dobře chráněné a měly šanci na zajímavé zhodnocení? -

Jak investovat do velkých technologických společností? Odpoví vám nový e-book XTB!

Akcie velkých technologických společností, kterým se zvykne mluvit jako Big Tech nebo Magnificent 7, dlouhodobě patří mezi investory k těm nejoblíbenějším. My v XTB jsme si k těmto společnostem připravili video a aktualizovali jsme komplexní e-book, kde jsme se podívali právě na společnosti Apple, Microsoft, Nvidia, Amazon, Alphabet, Meta a Tesla. Ke každé z nich naleznete základní popis, informace o financích, rozdělení segmentů, jejich silné či slabé stránky, aktuální ocenění a také technický pohled. Pokud máte zájem se o společnostech dozvědět více, náš e-book by vám měl poskytnout všechny důležité informace. -

Jak investovat, když jsou trhy na svých historických maximech?

Jedni se obávají, že valuace už zašly příliš daleko. Jiní zase nechtějí prošvihnout další růstovou vlnu. A mnohým zase vyvstává otázka: „Neměl bych již počkat na korekci, než zainvestuji?“. Logická otázka, ale historie napovídá, že špatná. -

Jak investovat v automobilovém sektoru? 🚗

Včera po uzavření trhů oznámila své výsledky Tesla. Jak se vede této úspěšné společnosti Elona Muska v automobilovém průmyslu, který je dlouhodobě velmi oblíbeným investičním sektorem? -

Jak investovat v Číně: 1. čtvrtletí jako čas ekonomických výzev

Z čínských politických zasedání uskutečněných v posledním čtvrtletí loňského roku vyplývá, že Čína nepovažuje proticyklické iniciativy za příliš naléhavé. Další směr rozvojových strategií určí až Třetí plenární zasedání, které se koná v 1. čtvrtletí roku 2024. Navzdory problémům a nejistotě však mohou technologie, rozvinutá výroba, energetika a zelené kovy ve střednědobém horizontu nabídnout úrodnou půdu pro další růst. -

Jak investovat za války? Ternem mohou být akcie německých zbrojařů, amerických bank nebo krvácejících ruských podniků

Válka na Ukrajině přepisuje všechna letošní doporučení, jak a do čeho investovat. Navíc stále bohužel probíhá. A stupňují se související sankce Západu a ruská odvetná opatření, což investorův výhled ještě dále zatemňuje. Pohnutá doba navíc přináší docela nečekané věci.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Párové obchodování: Definice, strategie a příklad tradingu

Jak moc se vyplatí hedging? (41. díl)

Predikce finančních trhů 2026 – Akcie, komodity, kryptoměny

Německé akciové indexy DAX: Proč silná ekonomika neznamená silný akciový trh (12. díl)

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Párové obchodování: Definice, strategie a příklad tradingu

Jak moc se vyplatí hedging? (41. díl)

Predikce finančních trhů 2026 – Akcie, komodity, kryptoměny

Německé akciové indexy DAX: Proč silná ekonomika neznamená silný akciový trh (12. díl)

Denní kalendář událostí

Členka Fedu Michelle Bowman

V USA podnikové objednávky

Na Novém Zélandu obchodní bilance

V USA týdenní změna zásob ropy

V Číně výrobní a nevýrobní index PMI

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku index CPI

Členka Fedu Michelle Bowman

V USA podnikové objednávky

Na Novém Zélandu obchodní bilance

V USA týdenní změna zásob ropy

V Číně výrobní a nevýrobní index PMI

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku index CPI

Tradingové analýzy a zprávy

Akcie v USA oslabují, může za to oznámení o novém šéfovi Fedu

Podle prezidenta Trumpa je dohoda o konci války na Ukrajině blízko

Cena zlata a stříbra prudce klesá, nominace nového šéfa Fedu posílila dolar

Forex: Dolar zpevňuje po oznámení nominanta do čela americké centrální banky

Komodity: Ropa dále zdražuje, ceny míří k největšímu měsíčnímu růstu za několik let

Akcie na pražské burze v lednu pokračovaly v růstu, index PX připsal 2,9 pct

Kvůli tlaku zvnějšku a zevnitř mizí průmyslová základna EU, uvádí analýza EK

Pražská burza se vrátila k růstu, index PX připsal 1,63 procenta na 2763,26 bodu

Pražská burza v závěru týdne mírně rostla, dařilo se Monetě, Erste i Coltu

Forex: Koruna dnes dál umazávala předchozí zisky vůči dolaru, k euru stagnovala

Akcie v USA oslabují, může za to oznámení o novém šéfovi Fedu

Podle prezidenta Trumpa je dohoda o konci války na Ukrajině blízko

Cena zlata a stříbra prudce klesá, nominace nového šéfa Fedu posílila dolar

Forex: Dolar zpevňuje po oznámení nominanta do čela americké centrální banky

Komodity: Ropa dále zdražuje, ceny míří k největšímu měsíčnímu růstu za několik let

Akcie na pražské burze v lednu pokračovaly v růstu, index PX připsal 2,9 pct

Kvůli tlaku zvnějšku a zevnitř mizí průmyslová základna EU, uvádí analýza EK

Pražská burza se vrátila k růstu, index PX připsal 1,63 procenta na 2763,26 bodu

Pražská burza v závěru týdne mírně rostla, dařilo se Monetě, Erste i Coltu

Forex: Koruna dnes dál umazávala předchozí zisky vůči dolaru, k euru stagnovala

Blogy uživatelů

Zlatá a stříbrná horečka vrcholí

Lednový efekt aneb předpovídá úspěšný start akcií zisky pro zbytek roku?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (30. ledna)

Trhy v šoku: Prekvapenie pre USD, drahé kovy a krypto

Proč krypto velryby sází na cenné kovy?

Jak si dlouhodobě zvýšit winrate

Rozhovor s úspěšným prop traderem: Toan o své cestě od digitálního marketingu k ziskovému tradingu

Praktické okénko: Kde se nejvíce může promítnout vliv slabého dolaru?

Moje cesta prop tradingem: Plán pro dlouhodobý short obchod

Významné historické události hýbající burzou v týdnu 26. 1.–1. 2.

Zlatá a stříbrná horečka vrcholí

Lednový efekt aneb předpovídá úspěšný start akcií zisky pro zbytek roku?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (30. ledna)

Trhy v šoku: Prekvapenie pre USD, drahé kovy a krypto

Proč krypto velryby sází na cenné kovy?

Jak si dlouhodobě zvýšit winrate

Rozhovor s úspěšným prop traderem: Toan o své cestě od digitálního marketingu k ziskovému tradingu

Praktické okénko: Kde se nejvíce může promítnout vliv slabého dolaru?

Moje cesta prop tradingem: Plán pro dlouhodobý short obchod

Významné historické události hýbající burzou v týdnu 26. 1.–1. 2.

Forexové online zpravodajství

Americká burza končí týden v červeném

Denní shrnutí: Historický den pro drahé kovy; STŘÍBRO ztrácí 30 %; USD posiluje 💡

Praskla bublina na trhu s drahými kovy❓ STŘÍBRO kleslo o více než 33 % během jediného dne 🚨

Tři trhy, které sledovat příští týden (30. 1. 2026)

Herní společnosti ve velkých slevách 🚨 Ukončí Project Genie tradiční éru herního vývoje❓

KLA zveřejnila výsledky za 2Q

Frankfurtská burza zakončila týden růstem

Verizon zaznamenal ve 4Q výrazný růst nových zákazníků a oznámil zpětný odkup akcií za 25 mld. USD

Index nákupních manažerů z Chicaga vzrostl

CSG - první obchodní dny po IPO na Euronext Amsterdam

Americká burza končí týden v červeném

Denní shrnutí: Historický den pro drahé kovy; STŘÍBRO ztrácí 30 %; USD posiluje 💡

Praskla bublina na trhu s drahými kovy❓ STŘÍBRO kleslo o více než 33 % během jediného dne 🚨

Tři trhy, které sledovat příští týden (30. 1. 2026)

Herní společnosti ve velkých slevách 🚨 Ukončí Project Genie tradiční éru herního vývoje❓

KLA zveřejnila výsledky za 2Q

Frankfurtská burza zakončila týden růstem

Verizon zaznamenal ve 4Q výrazný růst nových zákazníků a oznámil zpětný odkup akcií za 25 mld. USD

Index nákupních manažerů z Chicaga vzrostl

CSG - první obchodní dny po IPO na Euronext Amsterdam

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Akciový výhled

Zlato se nově stalo terčem amerických dovozních cel

Společnost Air Products hlásí výsledky za třetí čtvrtletí fiskálního roku 2025

Minuta s XTB

Ke konci dubna stoupl deficit státu na 200 mld. Kč

Broadcom překonává tržní kapitalizaci 1 bilion USD díky ziskům poháněným AI

Růst české ekonomiky pokračuje svižným tempem

Týdenní předpověď na základě zjednodušené vlnové analýzy EUR/USD, USD/JPY, GBP/JPY, USD/CAD, NZD/USD a zlata ze dne 24. června

IFO v Německu posílá EUR down

Rozbřesk: Komodity zlevňují v obavách z recese, inflaci však potlačí dál

Akciový výhled

Zlato se nově stalo terčem amerických dovozních cel

Společnost Air Products hlásí výsledky za třetí čtvrtletí fiskálního roku 2025

Minuta s XTB

Ke konci dubna stoupl deficit státu na 200 mld. Kč

Broadcom překonává tržní kapitalizaci 1 bilion USD díky ziskům poháněným AI

Růst české ekonomiky pokračuje svižným tempem

Týdenní předpověď na základě zjednodušené vlnové analýzy EUR/USD, USD/JPY, GBP/JPY, USD/CAD, NZD/USD a zlata ze dne 24. června

IFO v Německu posílá EUR down

Rozbřesk: Komodity zlevňují v obavách z recese, inflaci však potlačí dál

Blogy uživatelů

Proč nízké ceny ropy nevydrží dlouho?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (23. 1. 2026)

Další velké riziko pro finanční trhy - Americký shutdown

Absolutně nejlepší obchodní strategie MACD pro vysoce ziskové výsledky

Obchodní ředitel XTB: O zákazu ETF, krizi bankovního sektoru a mnohém dalším

Trading log 3 - jak se připravit o 165 pips jasného zisku

Technická analýza měnových párů USD/CAD, AUD/CAD a AUD/JPY

Burzovní grafy: Naděje na snižování sazeb Fedu vyhnaly americké akcie výše

Bitcoin ako investícia? Bude za 100 000 EUR?

Libra může překvapit

Proč nízké ceny ropy nevydrží dlouho?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (23. 1. 2026)

Další velké riziko pro finanční trhy - Americký shutdown

Absolutně nejlepší obchodní strategie MACD pro vysoce ziskové výsledky

Obchodní ředitel XTB: O zákazu ETF, krizi bankovního sektoru a mnohém dalším

Trading log 3 - jak se připravit o 165 pips jasného zisku

Technická analýza měnových párů USD/CAD, AUD/CAD a AUD/JPY

Burzovní grafy: Naděje na snižování sazeb Fedu vyhnaly americké akcie výše

Bitcoin ako investícia? Bude za 100 000 EUR?

Libra může překvapit

Vzdělávací články

Umělá inteligence (AI) v tradingu: Praktické využití pro tradery

Profesionální trading: Vedení a vyhodnocování statistik

Technická analýza - silná zbraň v ruce forex tradera

Proč tradeři neustále selhávají?

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2025)

Sláva vs. výnos: Jsou slavné značky dobrou investicí?

Seriál o ETF: Jak investovat do ETF - strategie Dollar Cost Averaging (díl 9.)

Offshore společnosti (principy offshore)

Fibonacci na finančních trzích

Technická analýza - indikátory

Umělá inteligence (AI) v tradingu: Praktické využití pro tradery

Profesionální trading: Vedení a vyhodnocování statistik

Technická analýza - silná zbraň v ruce forex tradera

Proč tradeři neustále selhávají?

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2025)

Sláva vs. výnos: Jsou slavné značky dobrou investicí?

Seriál o ETF: Jak investovat do ETF - strategie Dollar Cost Averaging (díl 9.)

Offshore společnosti (principy offshore)

Fibonacci na finančních trzích

Technická analýza - indikátory

Tradingové analýzy a zprávy

GBP/JPY - Intradenní výhled 1.4.2025

Akcie oslabují, investory znepokojuje konflikt Izraele s Íránem

Růst německé ekonomiky zpomalil

Intradenní obchodování GBP/USD 22.4.2014

5 událostí, které dnes stojí za pozornost

Zemní plyn (NYMEX) - Intradenní výhled 30.1.2026

Rehn: V USA by měla zvítězit odpovědnost

EU musí podpořit firmy, ale nepřijít o levné čínské technologie, řekl Draghi

Forex: Vítězové a poražení 4.6.2019

Forex: Shrnutí obchodování 27.1.2015

GBP/JPY - Intradenní výhled 1.4.2025

Akcie oslabují, investory znepokojuje konflikt Izraele s Íránem

Růst německé ekonomiky zpomalil

Intradenní obchodování GBP/USD 22.4.2014

5 událostí, které dnes stojí za pozornost

Zemní plyn (NYMEX) - Intradenní výhled 30.1.2026

Rehn: V USA by měla zvítězit odpovědnost

EU musí podpořit firmy, ale nepřijít o levné čínské technologie, řekl Draghi

Forex: Vítězové a poražení 4.6.2019

Forex: Shrnutí obchodování 27.1.2015

Témata v diskusním fóru

Komodita jménem stříbro a zajímavosti, které jste o něm možná nevěděli

Reakce finančních trhů na turbulentní ekonomiku způsobenou koronavirem?

Bitcoin a jeho pokles ceny: Konspirační myšlenka (2.díl)

Stříbro

Už i v USA klesají výnosy

Technická analýza Bitcoinu: Chtějí investoři do Halvingu dosáhnout na 10 000 USD?

EUR/USD

Price Action Trading Jakuba Hodana

Bidenův stimulační balík a jeho dopad na trhy

Nový seminář: Jak vytvářet ziskové AOS

Komodita jménem stříbro a zajímavosti, které jste o něm možná nevěděli

Reakce finančních trhů na turbulentní ekonomiku způsobenou koronavirem?

Bitcoin a jeho pokles ceny: Konspirační myšlenka (2.díl)

Stříbro

Už i v USA klesají výnosy

Technická analýza Bitcoinu: Chtějí investoři do Halvingu dosáhnout na 10 000 USD?

EUR/USD

Price Action Trading Jakuba Hodana

Bidenův stimulační balík a jeho dopad na trhy

Nový seminář: Jak vytvářet ziskové AOS

Odborná literatura

Světový bestseller o tradingu v češtině! Úspěšní obchodníci: Jak běžní lidé porážejí Wall Street v jeho vlastní hře

Světový bestseller o tradingu v češtině! Úspěšní obchodníci: Jak běžní lidé porážejí Wall Street v jeho vlastní hře

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)