Ticker Tape by TradingView

Stihnou instituce zachránit krypto, než zmizí drobní investoři?

S rokem 2022 se takřka ideální prostředí pro spekulativní aktiva změnilo v pravý opak. Kryptoměny čelí zásadním výzvám.

Vznik kryptoměn: Hojnost likvidity po velké krizi

Uprostřed globální finanční krize srazily Federální rezervy Spojených států amerických 16. prosince 2008 jediným škrtem pera úrokové sazby takřka na nulu. Bylo to poprvé v historii, kdy americká centrální banka přišla s úrokovou sazbou nižší než jedno procento. S cílem postavit hospodářství znovu na nohy začala v březnu 2009 s mohutným kvantitativním uvolňováním, které mělo ekonomiku zaplavit novými penězi a zajistit likviditu. Celá 10. léta pak Fed až na pár drobných výjimek držel nízké úrokové sazby a některé jiné centrální banky dokonce zavedly sazby záporné. Pro spekulativní aktiva to bylo, upřímně řečeno, takřka ideální prostředí, v němž mohla celé roky prosperovat.

3. ledna 2009, pouhé dva týdny poté, co Fed poprvé srazil úrokovou sazbu na nulu, se zrodilo nejspekulativnější aktivum této epochy – bitcoin. Že došlo k vytěžení prvního bloku tak brzy po zavedení nulových sazeb a kvantitativního uvolňování, je víceméně souhra náhod. Toto prostředí však mělo pro bitcoin a kryptoměny vůbec velký význam a pomohlo z nich pomalu, ale jistě udělat miláčky drobných investorů.

Nadvláda drobných investorů

V prvním desetiletí své existence se kryptoměny od valné většiny institucí a finančních zprostředkovatelů nedočkaly takřka žádné pozornosti. Výjimkou bylo jen několik hlasitých zastánců. Finanční establishment sice nebyl ochotný dotknout se krypta ani dvoumetrovou tyčí, ale zájem drobných investorů rostl exponenciálně. Kryptoměny se pro ně postupně staly spolu s meme akciemi a dalšími oblíbenci redditového komunityr/wallstreetbets jednou z klíčových oblastí, kde se mohli realizovat. Téměř nulové a v některých zemích dokonce záporné úrokové sazby přilákaly v dobách, kdy úroky nic nevynášely, drobné investory k investičním aktivům, včetně těch výrazně spekulativních, jako jsou právě kryptoměny. Tam totiž mohli dosáhnout aspoň nějaké návratnosti.

Absence institucí a spousta drobných investorů, kteří se báli, aby nepropásli svou šanci, způsobila extrémní volatilitu a vznik nejrůznějších bublin, například v letech 2017 a 2021. Nesčetné kryptoměny tak na okamžik vystřelily do nadoblačných výšin a zase spadly jako kámen. Tato volatilita jenom utvrzovala instituce v přesvědčení, že je lepší se kryptoměnám vyhnout.

Velké peníze od drobných investorů

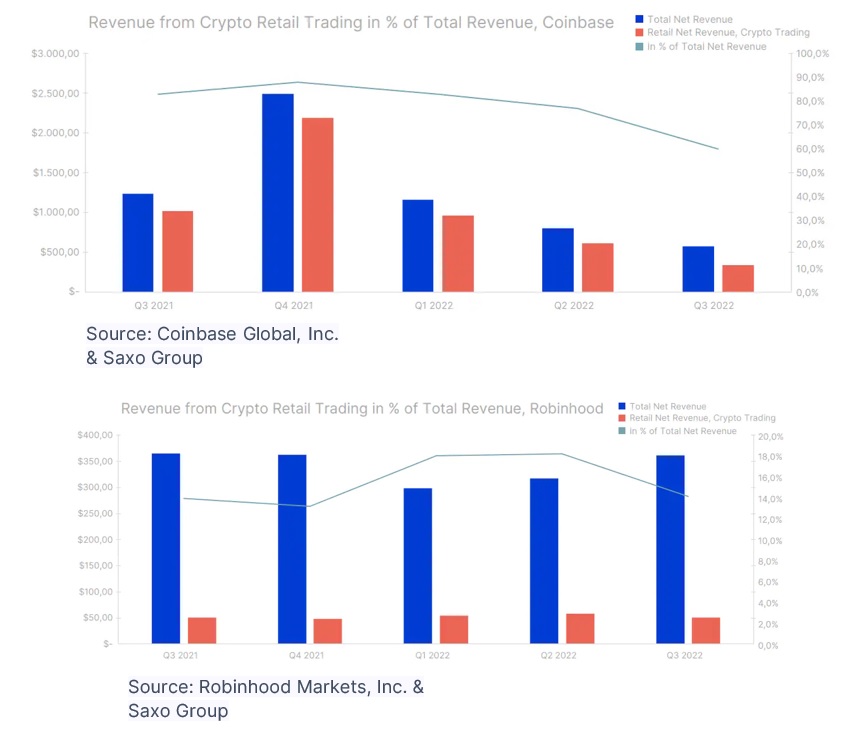

Pro burzy, které do kryptoprostoru vstoupily včas, je uspokojování potřeb drobných obchodníků extrémně lukrativní byznys. Z drobného obchodování s kryptoměnami také pochází většina výnosů kryptoměnové burzy Coinbase, i když ta má i různé další finanční příjmy, např. ze stakingu, z úrokových sazeb, obchodních bran, nástrojů pro vývojáře, z obchodování institucí a ze správy aktiv. Zprostředkovatelům bez poplatku, jako je Robinhood, nemusí drobné obchodování s kryptoměnami zatím vynášet tolik jako Coinbase, ale pořád je to významná část jejich výnosů, zvlášť když nabídnou i obchodování s jinými aktivy, jako jsou akcie nebo opce. Z toho je patrné, že zprostředkovatele kryptoměnových obchodů drží nad vodou drobní investoři a ne instituce.

Nezmizí drobní investoři, když sazby rostou a likvidita vysychá?

V roce 2022 se makroekonomické prostředí takřka přes noc radikálně proměnilo. Z prostředí, které bylo díky likviditě uvolněné v dobách pandemie pro spekulativní aktiva v podstatě ideální, se stal jeho pravý opak. Fed ve snaze zkrotit rychle rostoucí inflaci zvýšil během necelého roku původně téměř nulové sazby na víc než 4 % a centrální banky z celého světa ho rychle napodobily. A jako by to nestačilo, zahájil Fed kvantitativní zpřísňování a omezením své rozvahy snížil likviditu na trzích.

Zvyšování sazeb v roce 2022 omezilo likviditu a dále zbrzdilo nejdivočejší spekulativní trhy z roku 2021. Při zpětném pohledu vidíme, že počátkem roku 2021 začaly drobným investorům docházet nové „bezplatné“ peníze z pandemických stimulů, které by mohli dál sypat do kryptoměn. Všimněte si, že například k prvnímu obrovskému vzepjetí bitcoinu a dalších kryptoaktiv došlo jen pár týdnů po posledním a největším americkém stimulu a kvůli následné volatilitě mnoho obchodníků s kryptoměnami pohořelo.

Pokud si teď budou drobní investoři dál vybírat od makléřů svůj kapitál, odnese to nejvíc patrně právě trh s kryptoměnami. Ty totiž nikdy dřív nezažily makroekonomické prostředí podobného typu a navíc do nich stále příliš neinvestují instituce ani profesionálové. Podle nás se ale drobní investoři z trhu zase tak rychle nestáhnou. Nejdřív se totiž musí dominantní mladší generace drobných obchodníků zbavit představy, která v nich už za téměř 15 let stihla zakořenit, totiž že peníze jsou laciné. Pokud budou centrální banky v rámci boje proti inflaci dál omezovat likviditu, přestane fungovat nejen model, který udržuje kryptotrhy nad vodou díky převaze drobných investorů, ale i model, kdy kryptomakléři bohatnou na prodeji lopat během zlaté horečky.

Od drobných investorů k institucím

V posledních letech se zastánci kryptoměn dušují, že na trh již brzy vstoupí vážní zájemci z řad institucí. Mnohé instituce dlouho nechtěly s kryptoměnami nic mít, ale tento tradiční přístup vzal po roce 2020 za své a v kryptoprostoru už si smočily prsty i respektované instituce. Začaly v něm obchodovat, nabízet kryptoměny klientům a v některých případech dokonce provádět transakce přímo na blockchainových platformách. To je sice krok správným směrem, ale zatím je zájem institucí o kryptoměny pořád poměrně skromný a jde jen o poměrně málo subjektů. V nejbližší době jich tak patrně v kryptoprostoru nebude dost na to, aby vykompenzovaly odchod drobných investorů, zejména v případě menších a méně likvidních kryptoměn.

Většina kryptoměn odliv spekulantů asi nepřežije, ale v delším časovém horizontu může vést omezení aktivity drobných investorů ke vzniku méně spekulativního, robustnějšího a udržitelnějšího modelu. Aby však došlo k nastolení modelu, díky němuž bude trh do budoucna prosperovat, musejí se kryptoměny vrátit ke kořenům a nabídnout jedinečné decentralizované možnosti využití a vyzrálá ekonomicky udržitelnější aktiva. V tomto ohledu byl slibný zejména loňský rok.

Poté, co přešlo ethereum z PoW blockchainu na PoS, ukázalo se, že se i kryptoměny mohou stát ekonomicky udržitelnými aktivy a nabídnout výnosy podobné dividendám. Během tohoto přechodu ethereum drasticky snížilo objem nově vydávaných etherů a dnes nabízí držitelům za ověřování transakcí odměnu až 7 % ročně, aniž by se tím objem kryptoměny dál zvyšoval, protože jsou tyto odměny financovány primárně z transakčních poplatků. Doufejme, že se i další kryptoměny a tokeny vydají ve stopách etherea, stanou se z nich ekonomicky udržitelnější aktiva, a společně tak přispějí k tomu, aby kryptoprostor ztratil svůj extrémně spekulativní charakter.

Klíčová slova: Bitcoin | Peníze | Analytik | Hospodářství | Kapitál | Sazby | Akcie | Aktiva | Transakce | Centrální banka | Centrální banky | Fed | Likvidita | Opce | Volatilita | Úrokové sazby | Banky | Obchodování | Finanční krize | Investoři | Byznys | Obchodovat | Burzy | Aktivum | Americká centrální banka | Banka | Trh | ROCE | Zvyšování sazeb | Globální finanční krize | Kryptoměny | Ethereum | Krize | Výnosy | Příjmy | Coinbase | Obchodování s kryptoměnami | Robinhood | Drobní investoři | Kryptoměnové burzy | Krypto | Trh s kryptoměnami | Objem | Nízké úrokové sazby | PoW | Úroky | Záporné úrokové sazby | Trhy | Pandemie | Velké peníze | JDE | WallStreetBets | Zájem institucí | Další kryptoměny | Tokeny | Etherea | Zprostředkovatelé | Mads Eberhardt | TIM | 3М | Instituce | Kvantitativní zpřísňování | Makroekonomické prostředí | Kryptotrhy | Bali | Analytik kryptoměn | Federální rezervy | Vznik kryptoměn |

Čtěte více

-

Sterling se udržel v rostoucím trendovém kanále

Sterling se i přes volatilní minulý týden udržel v rostoucím trendovém kanále a udělal velký krok k možnosti dosažení dalších zisků. Intradenní vývoj však... -

Sterlingu dnes data PMI z výroby příliš nepomohla, zítra stvebnictví a ve středu služby

Sterling, který se zmítá na dně, dnes dostal pozitivní impuls. Index nákupních manažerů za sektor výroby se posunul na 3měsíční maximum, když... -

Sterling v zisku kvôli progresu v rokovaniach o Brexite, dáta ale zostávajú slabé

Sterling v piatok mierne posilnil z osemdňových miním voči euru, pričom investori očakávajú prelom v rokovaniach o Brexite po tom, čo britská premiérka Theresa May získala miernu majoritu v posledných rozhovoroch o odchode Británie z Európskej únie. -

Steroidy fungujú, trh je vo vytržení

Ekonomika USA začína zjavne zaberať na dlhodobú kúru Fedu – nulové sadzby a likvidita kam sa len pozriete. QE3 n... -

Steve Nison – tvůrce investiční metody japonských svíček, připravil pro české zájemce sérii online seminářů

Techniku investování v časech vysoké volatility trhů přináší českým zájemcům transakční systém Noble Markets... -

🔼Stiebro sa odrazilo smerom nahor❗

Pri pohľade na graf striebra možno pozorovať zaujímavú technickú situáciu. Počas včerajšieho obchodovania sa kupujúcim podarilo ubrániť zónu podpory okolo 26 - 26,30 USD. Počas dnešného obchodovania prebrali iniciatívu predajcovia, ktorí však nedokázali posunúť cenu pod vyššie uvedenú zónu, čo viedlo k dynamickému odrazu. Ak sa kupujúcim podarí udržať dynamiku až do konca dňa, mohlo by sa objaviť vytvorenie býčieho pinbaru, čo by mohlo viesť k ďalším rastom v nasledujúcich dňoch. Na druhej strane, ak sa denná sviečka uzavrie pod úrovňou 26 dolárov, býci sa dostanú do problémov. -

Stiglitz: Evropě hrozí příchod druhé recese, vlády příliš ,,blázní" kolem snižování zadlužení

Laureát Nobelovy ceny za ekonomii Joseph Stiglitz varoval před pádem evropské ekonomiky do... -

Stiglitz: Evropě hrozí příchod druhé recese, vlády příliš ,,blázní" kolem snižování zadlužení

Laureát Nobelovy ceny za ekonomii Joseph Stiglitz varoval před pádem evropské ekonomiky do... -

Stiglitz: Záchranný balík pro španělské banky nebude fungovat. Odchod Řecka by byl pro euro dobrou zprávou

Zatímco Société Générale a Moody?s varují před negativními až fatálními důsledky... -

Stihnou Dukovany podepsat do voleb? V březnu měl ČEZ podepsat kontrakt s korejskou společností KHNP na jaderné bloky v Dukovanech, problémů ale přibývá

V březnu měl polostátní ČEZ podepsat kontrakt s korejskou společností KHNP na dva nové jaderné bloky v Dukovanech. Termín se může posunout, protože problémů přibývá. -

Stihnou státy zpracovat korespondenční volební lístky včas?

Korespondenční hlasování dosud využil rekordní počet Američanů a jednotlivé státy se mohou začít připravovat na ještě větší nápor v následujících dvou týdnech. Rekordní zájem uprostřed pandemie však zdvihá obavy, jestli se podaří všechny volební lístky včas spočítat a jestli náhodou nebude třeba na výsledky z některých států čekat o něco déle. Předběžné průzkumy však naznačují, že by se mělo vše stihnout a dosavadní prezident Donald Trump si může připravovat případné alibi, pokud skončí jako poražený. -

Stimulační opatření na podporu ekonomiky budou fungovat jen dočasně

„Dokud vědci a lékaři nevyvinou metodu, jak účinně bojovat s koronavirem, bude naše hospodářství chřadnout. Ekonomické stimuly dokážou pouze po omezenou dobu zmírňováním negativní důsledky šíření koronaviru,“ říká hlavní ekonom BHS Štěpán Křeček. -

Stimulační opatření zastavila propady na trzích

„Klíčovým ekonomickým ukazatelem bude nezaměstnanost. V případě, že počty nezaměstnaných budou skokově narůstat, měly by vlády přijít s dalšími stimulačními opatřeními na podporu hospodářství,“ říká hlavní ekonom BHS Štěpán Křeček. -

Stimulační politika ze strany ECB a FEDu pokračuje. Rusko očekává návrat ekonomiky na předkrizovou úroveň koncem 2021

Izraelská ekonomika poprvé od roku 2002 poklesla, když se HDP v letošním roce snížilo o 2,4 %. O rok dříve přítom izraelské hospodářství vzrostlo o 3,4 %. Tamní centrální banka však predikovala mnohem větší pokles o 3,7 %. Institut pro fiskální studie (IFS) konstatoval, že by Británie musela zvednou daně o 60 miliard liber ročně, pokud by se rozhodl současný ministr financí Rishi Sunak kompenzovat ztráty způsobené pandemii. Sunak má 3. března nastínit, jakým způsobem bude řešit dopady pandemie. -

Stimul a oživení znovu hlavním tématem. Zisky pro akcie, ztráty pro americké dluhopisy

Růst akcií na hlavních trzích, ráno poměrně skromný, během dne o něco nabral na síle. V Evropě se nejvíce daří německému DAXu, jenž si připisuje 0,8 pct. V zámoří je v čele Nasdaq s 0,5pct růstem, zatímco ostatní indexy se drží stále relativně při zemi s mírnými zisky. Pražskou burzu stáhly půl procenta do záporu hlavně banky. -

Stimul, výsledky i utichnutí strachu z retailu pomáhají akciím výš

Americký Senát těsně souhlasil se začátkem debaty o rozpočtu na rok 2021 včetně výdajů na pomoc ekonomice postižené koronavirem. Tím se otevírá možnost zvolit pro fiskální balík režim, ve kterém stačí pro schválení prostá většina senátorů. Když vezmeme v potaz nutné doplnění výdajových detailů, finální odklepnutí stimulu podpisem prezidenta by mohlo údajně proběhnout v polovině března. -

Stimuly prídu. Maňana.

Trh si na konci júla zažil veľkú eufóriu, keďže po slovách Draghiho z ECB, že centrálna banka eurozóny urobí všetko potrebné pre to, aby zastabilizovala situáciu. -

Stimuly pro zlato: Paulson (versus Goldman Sachs), Janet Yellen i průmysl

Globální poptávka po zlatě ve 3Q dosáhla čtyřletého dna. Vývoj je připisován zejména Indii. Kam se tržní cena může ubí... -

Stimuly zaberajú. Rast čínskej ekonomiky je podľa Li Keqiang indexu najrýchlejší za tri roky

Od amerických volieb sa o fiškálnych stimuloch a ich dopadoch na globálnu ekonomiku hovorí predovšetkým v súvislosti s Trumpum a USA. Do úzadia sa pritom dostáva Čína, ktorá po problémoch v minulom roku spustila ďalšiu vlnu stimulov. Tie by napríklad by len tento rok podľa aktuálnych čísel OECD mali pridať k rastu globálneho HDP zhruba 0,3% a podobne by mali byť významným prispievateľom ku globálnemu rastu aj v budúcom roku. Ich efekt by mali Trumpove stimuly predbehnúť až v roku 2018, samozrejme pokiaľ budú realizované (graf od@peter_tl) -

Stinná stránka Bitcoinu, aneb proč zatím nepřijímat platby v kryptoměně?

Bitcoin zažívá velký boom. Stále více firem zavádí možnost přijímat platby v této měně, Salvador jej dokonce nedávno přijal jako oficiální státní měnu. My v Ekonomických stavbách se přirozeně zajímáme o inovace, a proto intenzivně přemýšlíme, zdali už nenastal čas umožnit lidem zaplatit svůj dům či měsíční splátku Bitcoinem?

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Tradingové analýzy a zprávy

Ruští ekonomové z exilu: Úroky v Rusku brzdí inflaci i růst

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Ruští ekonomové z exilu: Úroky v Rusku brzdí inflaci i růst

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Blogy uživatelů

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Forexové online zpravodajství

Akcie softwarových firmem čeká brutální rally vzhůru, prognózuje banka Jefferies. Investoři se začínají bát, že miliardy na umělou inteligenci končí v černé díře

Navýšení schodku rozpočtu je jen kosmetická změna, říká Česká národní banka. Svoji prognózu letošní inflace i přes navýšení schodku upravuje citelně směrem dolů

Na trhy se vrátil optimismus, Dow Jonesův index poprvé v historii překonal úroveň 50 000 bodů. Podle Bank of America nehrozí, že by Kevin Warsh v křesle šéfa centrální banky uskutečnil svůj záměr zeštíhlit její rozvahu

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Akcie softwarových firmem čeká brutální rally vzhůru, prognózuje banka Jefferies. Investoři se začínají bát, že miliardy na umělou inteligenci končí v černé díře

Navýšení schodku rozpočtu je jen kosmetická změna, říká Česká národní banka. Svoji prognózu letošní inflace i přes navýšení schodku upravuje citelně směrem dolů

Na trhy se vrátil optimismus, Dow Jonesův index poprvé v historii překonal úroveň 50 000 bodů. Podle Bank of America nehrozí, že by Kevin Warsh v křesle šéfa centrální banky uskutečnil svůj záměr zeštíhlit její rozvahu

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Začátek nového týdne se akciím nepovedl

Fed dnes výrazně zvedne sazby, ECB bude bránit Itálii

USDJPY a intervencia?

Alphabet reportoval solidní výsledky, konglomerát plánuje ještě více investovat do infrastruktury

Nabídka akcií skupiny Coloseum začne ve středu na pražské burze Start

Fed dál pomáhá dolaru, finanční sektor hlavním tahounem růstu akcií

FED dle očekávání ponechal úrokové sazby beze změny

Tretia vlna krízy: Emerging markets

Večerné zhrnutie

Makro: Maloobchodní tržby Německa v září nečekaně prudce klesly

Začátek nového týdne se akciím nepovedl

Fed dnes výrazně zvedne sazby, ECB bude bránit Itálii

USDJPY a intervencia?

Alphabet reportoval solidní výsledky, konglomerát plánuje ještě více investovat do infrastruktury

Nabídka akcií skupiny Coloseum začne ve středu na pražské burze Start

Fed dál pomáhá dolaru, finanční sektor hlavním tahounem růstu akcií

FED dle očekávání ponechal úrokové sazby beze změny

Tretia vlna krízy: Emerging markets

Večerné zhrnutie

Makro: Maloobchodní tržby Německa v září nečekaně prudce klesly

Blogy uživatelů

Padá Bitcoin, něco si přej

Aktuální dění na EUR/USD

Kam se vydá ropa v novém roce?

Jak jsem si na trading ani nevzpomněl

Jak začlenit trading do běžného života

Technická analýza měnových párů EUR/CHF, GBP/JPY, AUD/JPY a AUD/NZD

Jak limitovat své ztráty při ekonomické krizi?

Recese je už za dveřmi?

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Co je to IPO?

Padá Bitcoin, něco si přej

Aktuální dění na EUR/USD

Kam se vydá ropa v novém roce?

Jak jsem si na trading ani nevzpomněl

Jak začlenit trading do běžného života

Technická analýza měnových párů EUR/CHF, GBP/JPY, AUD/JPY a AUD/NZD

Jak limitovat své ztráty při ekonomické krizi?

Recese je už za dveřmi?

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Co je to IPO?

Vzdělávací články

Jak může stres traderům pomoci

Představujeme vám Interbank VIP indikátor!

RSI Strategie: Tajemství úspěšného tradingu

Velká tržní předpověď pro rok 2025

Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

Měnové intervence v ČR

Grafické formace v technické analýze - kompletní průvodce (1. část)

Se Sidem o Forexu: Zákony FOREX tradingu (1. díl)

Jak obchodovat „Price Action“ (3. díl)

200 000 na bankovce a trvalá inflace. Jaká je historie uzbecké měny sum?

Jak může stres traderům pomoci

Představujeme vám Interbank VIP indikátor!

RSI Strategie: Tajemství úspěšného tradingu

Velká tržní předpověď pro rok 2025

Smart Money: POI, Order Block a Mitigace – kde nakupovat a prodávat (13. díl)

Měnové intervence v ČR

Grafické formace v technické analýze - kompletní průvodce (1. část)

Se Sidem o Forexu: Zákony FOREX tradingu (1. díl)

Jak obchodovat „Price Action“ (3. díl)

200 000 na bankovce a trvalá inflace. Jaká je historie uzbecké měny sum?

Tradingové analýzy a zprávy

Cena zlata a stříbra prudce klesá, nominace nového šéfa Fedu posílila dolar

Ranní zpráva pro tradery: Co se děje na finančních trzích 16.12.2025

EUR/JPY - Intradenní výhled 8.10.2019

Komodity: Ropa WTI prolomila rezistenci symetrického trojúhelníku

Třetina vládních dluhopisů EMU je mimo dosah ECB

USD/JPY - Intradenní výhled 18.4.2023

Řecko schválilo návrh rozpočtu na příští rok

Euroskupinu čeká další kolo debaty o Řecku

Nejsilnější a nejslabší měny 21.12.2016

Aktuálně otevřené forex pozice 18.3.2019

Cena zlata a stříbra prudce klesá, nominace nového šéfa Fedu posílila dolar

Ranní zpráva pro tradery: Co se děje na finančních trzích 16.12.2025

EUR/JPY - Intradenní výhled 8.10.2019

Komodity: Ropa WTI prolomila rezistenci symetrického trojúhelníku

Třetina vládních dluhopisů EMU je mimo dosah ECB

USD/JPY - Intradenní výhled 18.4.2023

Řecko schválilo návrh rozpočtu na příští rok

Euroskupinu čeká další kolo debaty o Řecku

Nejsilnější a nejslabší měny 21.12.2016

Aktuálně otevřené forex pozice 18.3.2019

Témata v diskusním fóru

Výběr z nedělní přípravy: Měnové páry USD/JPY a AUD/USD

Měsíční report finančních trhů (březen 2023)

AUD/USD: Analýza více časových rámců (W1-H1)

100% za den - 2.2.2021

Forexem hýbou vyšší úroky

Technická analýza pro začátečníky: Jak analyzovat grafy krok za krokem

Ropa Brent na nejvyšších úrovních od roku 2014

Index S&P 500 posunul historické maximum

XTB Obchodník měsíce: Emocionální výkyvy jsou v tradingu to nejtěžší

Návrh - Profil uživatele

Výběr z nedělní přípravy: Měnové páry USD/JPY a AUD/USD

Měsíční report finančních trhů (březen 2023)

AUD/USD: Analýza více časových rámců (W1-H1)

100% za den - 2.2.2021

Forexem hýbou vyšší úroky

Technická analýza pro začátečníky: Jak analyzovat grafy krok za krokem

Ropa Brent na nejvyšších úrovních od roku 2014

Index S&P 500 posunul historické maximum

XTB Obchodník měsíce: Emocionální výkyvy jsou v tradingu to nejtěžší

Návrh - Profil uživatele