Cíle IPO

Získávání nových finančních prostředků pro společnost bylo vždy považováno za hlavní cíl IPO. Někdy jsou však tyto operace prováděny emitenty, kteří více prostředků nepotřebují. V tomto případě je IPO určeno pro stávající investory, kterým jsou získané peníze určeny. Akcionáři by mohli prodávat i na sekundárním trhu, ale to by vyžadovalo vyjednávání s kupci ohledně optimální ceny. Naopak prodej akcií na hlavním trhu umožňuje stanovit tržní cenu akcií a zvýšit jejich likviditu. A pokud emitent další finanční prostředky nepotřebuje, je cena akcií obvykle vyšší než na sekundárním trhu.

Výhody IPO

IPO také ke společnosti pomáhá přilákat špičkové profesionály, což je zásadní pro její rozvoj a zvyšuje to motivaci i pracovní morálku. Publicita zahrnuje odhalení všech informací o společnosti, takže lze říci, že IPO zvyšuje důvěru investorů.

Další důležitou skutečností je, že vydavatel akcií může své akcie použít jako platební prostředek v případě převzetí nebo sloučení s jinou společností. Nebo může vydávat další akcie. Zjednodušeně vzato, dokud je společnost pro investory zajímavá, může virtuálně „tisknout peníze“ a získávat prostředky pro své potřeby, aniž by si půjčovala peníze s úroky, které se musí splácet. Další výhodou IPO je tedy dostupnost neomezených finančních prostředků, které může společnost získat a využít pro svůj rozvoj.

Nevýhody IPO

Má to ale i svou druhou stránku. V našem případě IPO znamená závazek odhalit veškeré informace o společnosti. A co víc, pokud během IPO bylo na trh uvrženo více než 50 % akcií, počáteční vlastníci riskují ztrátu kontroly nad vydávající společností. Objevují se nové výdaje, například náklady spojené s poskytováním informací o činnosti regulačním orgánům a investorům. V případě selhání hradí všechny náklady pouze vydavatel. Pokud se na to podíváme z perspektivy, pokles ceny akcií může vést až k podání žaloby ze strany investorů, která může obvinit správu společnosti z poskytování nepravdivých informací nebo nesprávného výkladu stávajících informací. Situace na trhu někdy způsobuje pokles cen akcií i úspěšných společností jen proto, že indexy na burze klesají. V důsledku toho cena akcií není vždy v souladu s aktuální pozicí společnosti na trhu.

Druhy IPO

Existují dva způsoby vstupu na trh. První zahrnuje spolupráci s agenturami. Společnost tak podepíše smlouvu s upisovatelem, který bude připravovat IPO. Druhým způsobem je přímé kótování, což ve zkratce znamená, že si společnost připravuje IPO samostatně. Jakým způsobem vstoupí na trh si emitent rozhoduje sám.

Přímé kótování není příliš populární, protože to pro stávající akcionáře představuje určitá rizika a také jelikož nedochází k vydávání nových akcií. V tomto případě totiž společnost prodává akcie, které již existují.

Nejprve se podívejme na tradiční IPO, tj. to, který se provádí pomocí upisovatelů.

Upisování

Upisování na akciovém trhu je proces emise akcií a veřejného umisťování na trhu, poskytovaný finančními organizacemi. Takové organizace se nazývají upisovatelé a nejčastěji jde o banky a pojišťovny.

Druhy smluv mezi emitentem a upisovatelem

Při přípravě na IPO se společnost musí rozhodnout, koho najme jako upisovatele a jaký typ smlouvy podepíše.

Existují dva typy smluv:

1. První se nazývá Pevný závazek. Zde upisovatel přebírá všechna rizika spojená s IPO. Společnost prodává své akcie upisovateli za podhodnocenou cenu, získává své peníze a sleduje IPO. Úkolem upisovatele je prodávat akcie na trhu za co nejvyšší cenu a dosahovat zisku. V případě selhání bude peníze ztrácet upisovatel, jelikož společnost již své peníze obdržela.

2. Druhý typ smlouvy se nazývá Nejlepší úsilí. V tomto případě emitent uvádí na trh určité množství akcií a úspěch závisí na tom, zda je investoři kupují či nikoliv. Pokud se poptávka ukáže jako nízká, cena akcií začne klesat a společnost nedokáže získat očekávanou částku. IPO bude označeno jako selhání a poplatek za umístění na trhu spotřebuje většinu prostředků získaných prodejem akcií. Upisovatel nenese žádnou odpovědnost za množství akcií prodaných na trhu.

Aby se investor rozhodl, do jakých akcií má na IPO investovat, měl by se podívat na upisovatele společností.

Pokud je společnost známá a konkurenceschopná, upisovatelé mohou bojovat o právo uvádět jejich akcie na trh. V tomto případě si emitent vybírá největší a nejoblíbenější upisovatele, jako jsou Morgan Stanley, Citigroup, Goldman Sachs a další banky. Jedna společnost může mít i několik upisovatelů. Pokud ale na trh vstoupí neznámá společnost, zřejmě si nebude moct dovolit služby hlavních upisovatelů, takže volba bude mnohem skromnější. S tím však stoupá riziko, jelikož zájem investorů může být v tomto případě minimální.

Přímý zápis

V případě tradičního vstupu na trh najímá emitent odborníky, kteří se sami věnují papírování, reklamě nebo lákání investorů. Emitent za tyto odborné služby platí a sleduje obchodování. Přímý zápis znamená, že společnost dělá všechny přípravy sama. Náklady budou 3 - 4krát nižší, ale příprava může trvat delší dobu. Po prodeji akcií na trhu získá společnost stejné výhody jako po tradičním vstupu. Rozdíl je pouze v tom, že společnost nevydává nové akcie, a proto nepřitahuje peněžní prostředky.

Rizika přímého zápisu (kótování)

Jedním z hlavních cílů IPO je přilákání veřejných prostředků, k čemuž nedochází v případě přímého kótování. Poté vyvstává otázka: Proč by společnost, která nepotřebuje další prostředky, chtěla IPO?

Po krizi v roce 2008 zahájily vlády předních zemí politiku kvantitativního uvolňování. To vedlo ke zvýšení objemu peněz v oběhu na trhu a odpovídajícím způsobem rostla i částka investorských peněz. Proto je pro společnosti obtížné přilákat soukromé prostředky na rozvoj a pro IPO existuje málo důvodů.

Například společnost Slack Technology (NYSE: WORK), která vstoupila na trh přímým zápisem v červnu 2019, měla kolem 900 milionů USD ve volných prostředcích a peníze nepotřebovala. Zde bylo cílem zvýšit likviditu akcií a prodat je za tržní cenu v souladu s přáním akcionářů. Dokud byla společnost finančně stabilní, neobávala se rizik přímého kotování, která jsou zde určitě přítomna.

Za prvé, při přímém obchodování na burze neexistuje blokovací období. To znamená, že investoři mají právo prodat akcie již v první den obchodování. Blokační období je společností stanoveno na 90 až 180 dní, aby investoři prodejem nesnížili cenu akcií.

V případě standardního IPO mohou investoři nakupovat akcie před IPO se slevou. Nastavením doby blokování společnost zajišťuje, aby bezohlední investoři nenakupovali celou řadu akcií před IPO a neprodali je okamžitě po něm, což by vyvolalo vážný pokles cen a selhání celého IPO.

Dalším rizikem je růst volatility, jelikož je zájem investorů testován přímo na trhu. V případě běžného IPO si upisovatel dopředu prostuduje zájem o společnost a podle toho upraví cenu akcií. V případě přímého kótování je cena vytvořena na základě informací o cenách na sekundárním trhu. A co víc, upisovatel se chová jako kupec akcií, pokud cena začne klesat. Jejich akce jsou na grafu jasně viditelné jako podpora na určité úrovni, čímž se obnoví poptávka a cena akcií se vrátí na původní hladinu.

Samozřejmě existují i výjimky. Tou bylo IPO Facebooku: tlak na akcie byl tak silný, že upisovateli došly zdroje a cena akcií se oproti původní ceně IPO snížila o 50%.

Road Show

Ačkoli přímé kótování není úplně neobvyklé, není ani vcelku běžné. Jedním z hlavních způsobů, jak dosáhnout zisku z IPO je pro běžné obchodníky růst cen akcií. V případě tradičního IPO je totiž stanoveno blokační období, a proto zde není žádná šance na zisk (nebo pokles ceny). Přímé kótování je tak nejčastěji voleno silnými společnostmi, jelikož může být riskantní prodat jejich akcie ihned po IPO.

Z růstu cen akcií lze vydělávat dvěma způsoby:

1. Prvním a nejjednodušším způsobem je nákup akcií v den IPO bez ohledu na to, jaký typ IPO si společnost zvolila.

2. Druhý způsob zahrnuje nákup během Road Show, tedy během období přípravy na IPO, kdy je upisovatel aktivní.

Road Show představuje sérii setkání s potenciálními investory a analytiky v zemích s již rozvinutými akciovými trhy. Upisovatel inzeruje emitenta prostřednictvím připravených prezentací, hovoří o jeho finančním stavu a perspektivách rozvoje. Kromě toho upisovatel zasílá reklamu i do masmédií, s cílem přitáhnout co nejvíce pozornosti. Chce tím vzbudit zájem investorů a doufá v dobrá doporučení analytiků.

Jak na IPO vydělat

Během Road Show jsou investorům nabízeny akcie za zvýhodněnou cenu, což vypadá lákavě, zejména pokud se jedná o velkou společnost. Obyčejný obchodník, který má na svém účtu okolo 10–50 tisíc USD si však nemůže dovolit nakupovat akcie přímo od upisovatele, protože ten hlavně pracuje s investory, kteří na svých účtech vlastní přes 1 milion USD. Proto existují společnosti, které shromažďují žádosti investorů a potom hromadně nakupují přímo od upisovatele pod svým vlastním jménem. Jde to však jen teoreticky, protože v praxi upisovatel ne vždy vyhoví takovýmto žádostem.

Proto je prvním způsobem, jak vydělávat na IPO, nákup akcií ještě před nabídkou.

Pokud se vám z nějakého důvodu nepodařilo koupit akcie ještě před umístěním na trh, nebo jste to z důvodu blokovacího období nechtěli, můžete tak učinit vždy v den IPO.

Během posledního týdne v červnu provedlo 7 emitentů IPO na NASDAQ a pouze dva z nich relaci uzavřeli se ztrátou v první den obchodování. Akcie první společnosti se zastavily na počáteční úrovni, zatímco akcie zbývajících 4 emitentů dosáhly zisku od 0,5% do 35%.

Takže i „slepý“ nákup akcií vám může přinést zisk v den IPO. Je však stále žádoucí analyzovat otevřené zdroje informací o společnosti. Obzvláště důležitý je upisovatel emitenta. Čím větší a slavnější upisovatel je, tím vyšší je pravděpodobnost úspěšného IPO. Důležitá je také výše čistého zisku. Není totiž neobvyklé, že i velké společnosti vstupují na trh bez čistého zisku a nevyplácejí dividendy. Jejich jediným zdrojem příjmu je růst ceny akcií, který může bránit zájmu investorů o koupi akcií společnosti. Také množství akcií plánovaných pro umístění na trh může ovlivnit úspěch IPO; příliš velký počet nabízených akcií totiž může snížit jejich cenu v první den obchodování. Počet akcií by měl být srovnatelný s počtem akcií podobných společností v podobném segmentu, jež jsou již nějakou dobu na trhu.

Druhým způsobem, jak vydělat na IPO, je nákup akcií přímo v den IPO.

Investoři, kteří již nakoupili akcie během Road Show, je nemohou během IPO prodat. Stávají se tak investory na středně dlouhou dobu a jsou povinni držet akcie ve svých portfoliích několik měsíců. Upisovatel spolupracuje s investory, kteří investovali více než 1 milion USD, a mohou tedy být nazýváni zkušenými účastníky trhu. Pokud kupují určité akcie bez ohledu na blokační období, dává běžným investorům větší smysl nákup akcií stejné společnosti a jejich ponechání v portfoliu po dobu několika měsíců. Samozřejmě je stále nutné analyzovat informace o emitentovi: jeho upisovatele, finanční stav a výhledy do budoucna. Nepřímým ukazatelem, který je nejsnadněji analyzovatelný, je počáteční cena IPO.

Například v květnu tohoto roku provedlo IPO 23 společností. Pouze 8 z nich vykazuje negativní návratnost vlastního kapitálu, přičemž pouze jedna společnost z těchto 8 má cenu IPO vyšší než 20 USD.

Společnost | IPO cena (USD) | Tržní hodnota (mln. USD) | Návratnost vlastního kapitálu (%) |

Red River Bancshares Inc (RRBI) | 45.00 | 27.0 | -12 |

Uber Technologies Inc (UBER) | 45.00 | 8100.0 | 4,7 |

Parsons Corp (PSN) | 27.00 | 500.0 | 26 |

Beyond Meat Inc (BYND) | 25.00 | 218.8 | 371 |

Axcella Health Inc (AXLA) | 20.00 | 71.4 | 48 |

South Plains Financial Inc (SPFI) | 17.50 | 59.2 | 0 |

Cortexyme Inc (CRTX) | 17.00 | 75.0 | 105 |

Mayville Engineering Co Inc (MEC) | 17.00 | 106.3 | -14 |

Luckin Coffee (LK) | 17.00 | 510.0 | -26 |

TransMedics Group Inc (TMDX) | 16.00 | 91.0 | 27 |

Sciplay Corp (SCPL) | 16.00 | 352.0 | -28 |

Fastly Inc (FSLY) | 16.00 | 180.0 | 0 |

NextCure Inc (NXTC) | 15.00 | 75.0 | 8 |

Milestone Pharmaceuticals Inc (MIST) | 15.00 | 75.0 | 25 |

Avantor Inc (AVTR) | 14.00 | 2900.0 | 24 |

Bicycle Therapeutics Ltd (BCYC) | 14.00 | 60.7 | -40 |

So-Young International Inc (SY) | 13.80 | 179.4 | 0 |

Yunji Inc (YJ) | 11.00 | 148.5 | -23 |

Sonim Technologies Inc (SONM) | 11.00 | 39.3 | 14 |

Trevi Therapeutics Inc (TRVI) | 10.00 | 46.7 | -20 |

Trevi Therapeutics Inc (TRVI) | 10.00 | 40.0 | 14 |

Ideaya Biosciences Inc (IDYA) | 10.00 | 50.0 | -41 |

Rattler Midstream LP (RTLR) | 10.00 | 333.3 | 11 |

CELKOVÁ návratnost vlastního kapitálu | 474 |

Kdybychom v květnu nakoupili akcie za cenu IPO nad 20 USD, bylo by možné z výnosu vlastního kapitálu dosáhnout zisku 437,7%.

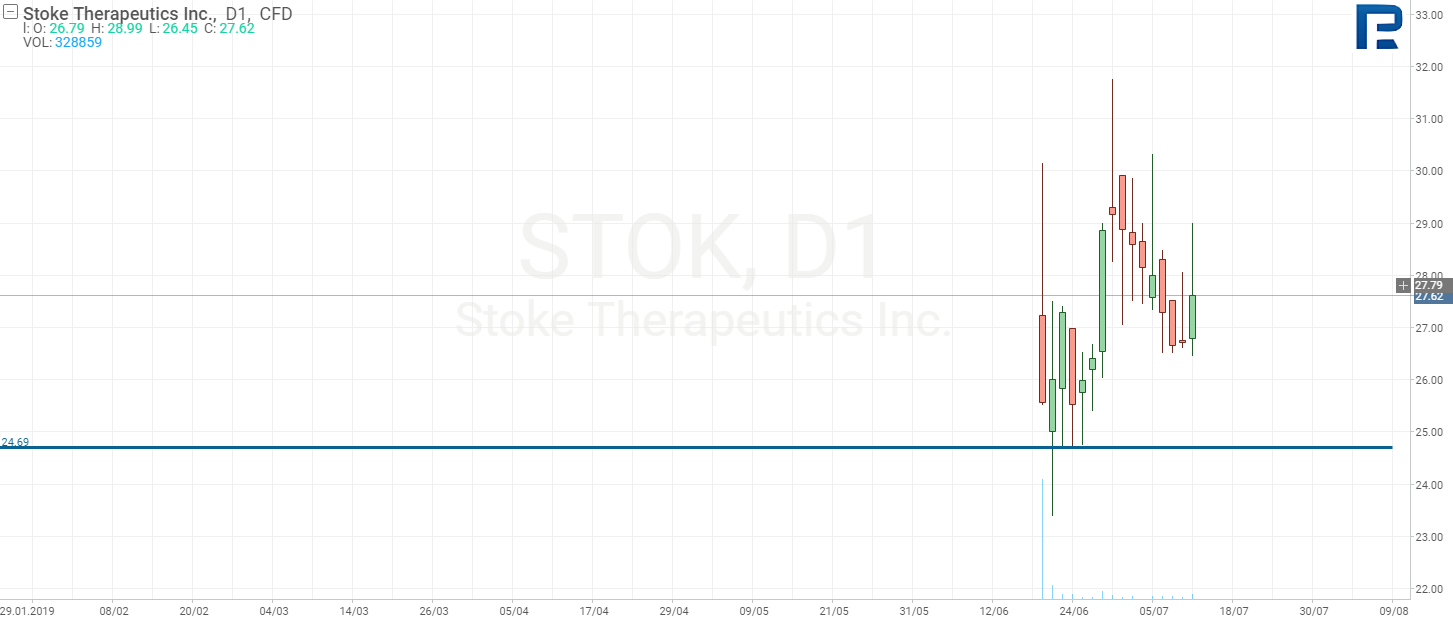

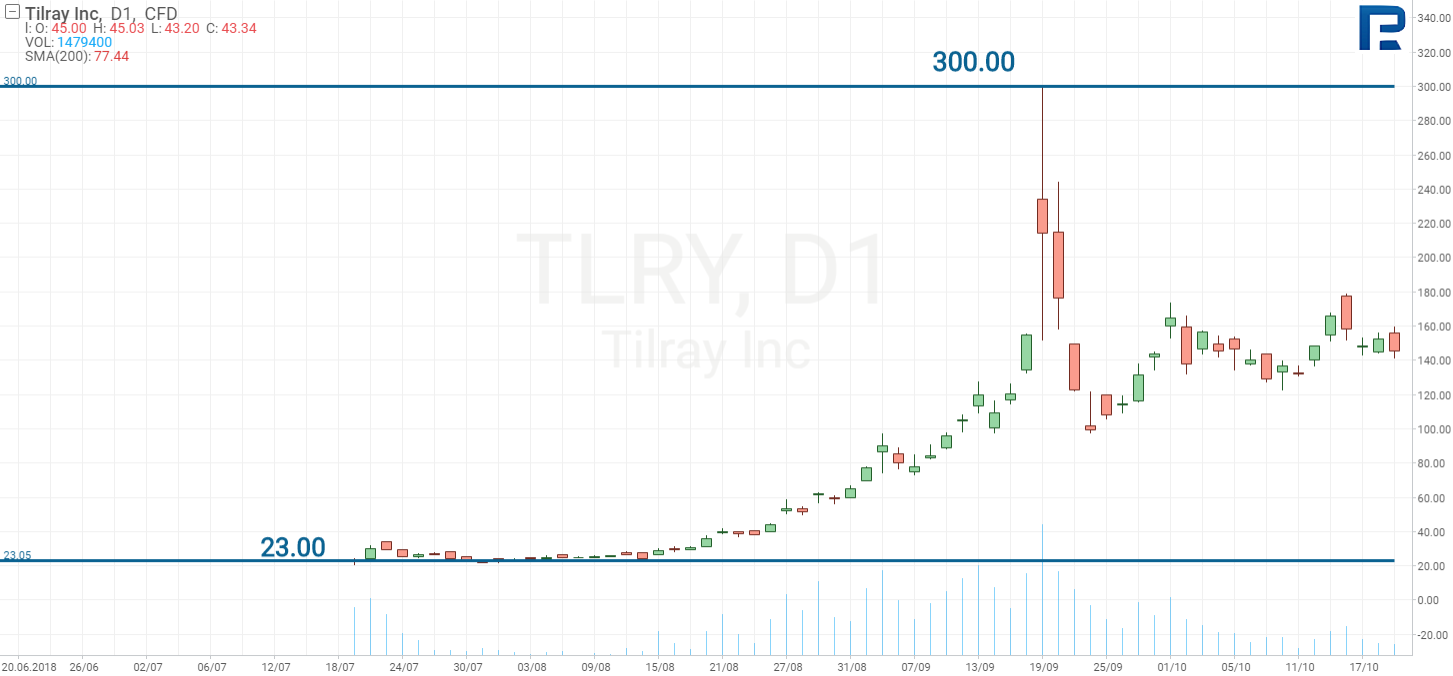

Samozřejmě existují takové společnosti jako Beyond Meat Inc (BYND), jejichž akcie aktuálně přinášejí obrovský zisk.

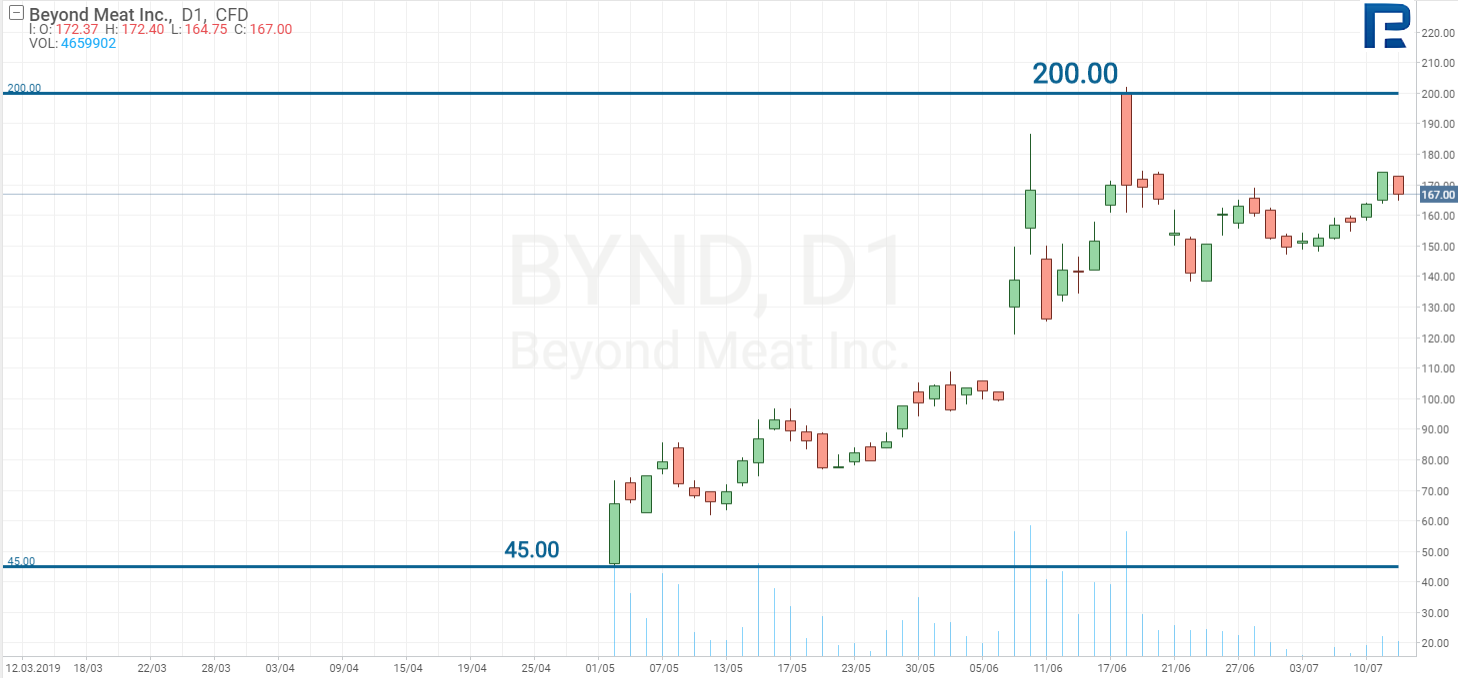

V loňském roce vykázala kanadská společnost Tilray (NASDAQ: TLRY) ještě vyšší návratnost vlastního kapitálu. Za měsíc se cena jejích akcií zvýšila z 23 USD na 300 USD, což přineslo návratnost větší než 1200%.

Shrnutí

IPO poskytuje jednotlivým investorům příležitost podílet se na budoucnosti společnosti a profitovat z ní. Vše záleží na správném výběru společnosti. Investor se musí rozhodnout pouze na typu a délce ponechání investice ve svém portfoliu. Podle statistik mají společnosti najímající slavné upisovatele dobré vyhlídky na rozvoj, vykazují povzbudivé finanční výsledky a nastavují vysokou cenu IPO. Tito emitenti tak s největší pravděpodobností přinesou pozitivní návratnost vlastního kapitálu. V některých případech vám můžou akcie přinést superprofit, ale to většinou jen těm akcionářům, kteří se IPO účastní.

Obchodujte akcie, které vstoupily na trh prostřednictvím IPO, u RoboMarkets za těch nejvýhodnějších podmínek! Reálné akcie můžete obchodovat v platformě R Trader od 0.0045 USD na akcii, minimální poplatek za obchod činí 0.25 USD. Obchodování v platformě R Trader si můžete vyzkoušet i na demo účtu, registraci do Členské zóny provedete snadno na webu RoboMarkets.

Tým RoboMarkets

Zřeknutí se odpovědnosti: Veškeré předpovědi jsou založeny na individuálním názoru autora. Na tuto analýzu by nemělo být nahlíženo jako na obchodní doporučení. RoboMarkets nenese žádnou zodpovědnost za výsledky obchodních aktivit založených na doporučeních a shrnutích v této analýze.