Ticker Tape by TradingView

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 15.3.2021

SHRNUTÍ

- Indexy v minulém týdnu posilovaly

- Biden podepsal fiskální stimul v hodnotě 1,9 bilionu dolarů, US HDP může letos vzrůst o 7 %

- Inflace vyšla v souladu s konsensem, aukce delších UST spíše zklamaly a vedly k růstu výnosů

- ECB nemění objem PEPP, zrychluje však tempo nákupů, odhad cca €20 mld. týdně do konce 2Q

- Tento týden zasedá Fed, očekává se optimističtější makroprognóza i změna dot plotu (na 2023)

- To by mohlo vyvolat další tlak na růst výnosů UST, 10Y splatnost aktuálně 1,6 %

- Dalším faktorem pro výnosy UST může být expirace výjimky pro výpočet kapitálové přiměřenosti

- Bitcoin překonal úroveň $60k, za kurzovým vzestupem spíše momentum

- Vakcinace v EU stále výrazně zaostává za US, roztržky mezi státy EU

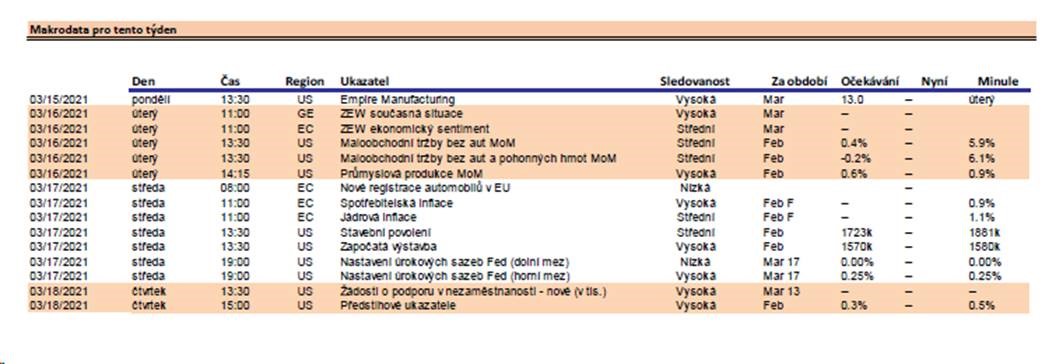

- Tento týden nás čeká inflace v eurozóně a maloobchodní tržby v USA

Výhled

Smíšená výkonnost amerických futures i asijských indexů.

Fed

Ve středu zasedá americká centrální banka. Dluhopisové programy ani nastavení sazeb s nejvyšší pravděpodobností neupraví. Nicméně investoři budou detailně zkoumat komentáře Jeroma Powella ohledně tolerance vyšších výnosů ze strany Fed. Očekáváme, že nárůst výnosů prozatím nezpůsobil citelné utažení měnových podmínek, takže na něj představitelé Fedu nebudou příliš reagovat. Powell zřejmě upozorní, že měnová politika zůstane ještě dlouhou dobu uvolněná. Na druhou stranu americká centrální banka na březnovém zasedání tradičně updatuje své ekonomické prognózy, včetně predikce vývoje sazeb. Vzhledem ke schválení robustních fiskálních stimulů a výrazného progresu ve vakcinaci, očekáváme prudkou revizi očekávaného růstu směrem nahoru. Řada institucí nyní předpokládá, že Fed upraví svou oficiální prognózu sazeb (tzv. dot plot). Nová mediánová prognóza by měla signalizovat jedno zvýšení sazeb v roce 2023 (aktuální prognóza nenaznačuje žádné zvýšení). To by mohlo vyvolat další tlak na růst dluhopisových výnosů. V minulosti platilo, že jestřábí aktualizace dot plotu vedla ke zvýšení dluhopisových výnosů (takový růst táhly nahoru reálné výnosy).

Americké vládní bondy

Další vývoj na amerických vládních bondech bude klíčový pro řadu tříd aktiv. Vysokou citlivost vůči změnám dluhopisových výnosů vykazují zejména technologické akcie. Pokud Fed zvedne nahoru svou prognózu vývoje sazeb, mohou výnosy nadále růst. Faktorem, který může vyvolat další tlak na zvýšení výnosů je i konec výjimky pro vyřazení amerických vládních bondů z výpočtu kapitálové přiměřenosti pro banky. Ta končí 31. března. Na zasedání Fedu by mohly zaznít komentáře ohledně možného prodloužení. Podle některých odhadů nakoupily americké banky díky této výjimce za poslední rok vládní bondy v hodnotě $300 mld. Při její expiraci by mohlo dojít k dalším výprodejům vládních papírů z portfolií finančních domů. Na druhou stranu peněžní ústavy v USA udržují solidní kapitálovou vybavenost, takže případná expirace nemusí znamenat nutnost výprodejů.

Bitcoin

Cena nejznámější kryptoměny překonala během víkendu úroveň $60k. Tento nárůst se odehrál při absenci významnějších kurzotvorných zpráv. Ke kurzovému vzestupu tak přispěl zejména pozitivní sentiment vyvolaný fiskálními stimuly. Řadu spekulantů toto meteorické zvýšení cen láká a chtějí se na růstu taky svézt. Bitcoin se však stává velmi přelidněným obchodem. Pravděpodobnost korekce je tak značná. Podobně jako zlato je virtuální mince zranitelná vůči růstu reálných dluhopisových výnosů.

Vakcinace

EU v počtech očkovaných stále významně zaostává za USA. V posledních dnech ze starého kontinentu chodí negativní zprávy. Kromě nedostatečných dodávek vakcín dochází mezi jednotlivými státy k roztržkám ohledně přerozdělovacího mechanismu. Pomalejší vakcinace v EU vede ke slabším prognózám ekonomického růstu v tomto bloku.

Makrodata

Ve středu vyjde inflace v eurozóně. Očekává se, že ceny v únoru meziročně expandovaly tempem 0,9 %, podobně jako v lednu. Právě první měsíc letošního roku znamenal překlopení cenové dynamiky do kladného teritoria po pěti měsících v deflačním pásmu (nejdéle od roku 2009). V USA v úterý publikují maloobchodní tržby za únor. Ty by se měly meziročně zvětšit o 0,1 %.

Ohlédnutí

Index S&P 500 minulý týden posílil o 2,4 %. Stoxx Europe 600 přidal 2,5 %. Euro minulý týden vůči USD apreciovalo o 0,3 %. Vůči EUR za poslední týden česká měna posílila na EUR/CZK 26,18 z 26,35. Proti dolaru koruna mírně apreciovala na 21,91, zatímco minulý týden byla na 22,12.

Fiskální stimuly

Joe Biden minulý týden podepsal fiskální balíček ve výši 1,9 bilionu USD. Ten by měl výrazně přispět k ekonomickému růstu v USA letošním roce. Řada investičních bank prognózuje, že tempo expanze největší světové ekonomiky letos dosáhne úctyhodných 7 %. Optimistické makroekonomické prostředí však zvedá inflační očekávání. V prostředí, kdy americké hospodářství roste výrazně rychleji než ostatní velké ekonomiky, má tendenci posilovat i dolar. Dávky americkým domácnostem jsou pozitivní zprávou pro akciový trh. Podle některých odhadů mohou vyvolat inflow do akcií v hodnotě až $200 mld.

Inflace a dluhopisy

Únorová inflace v USA korespondovala s očekáváním analytiků. Mezi investory panovaly určité obavy, že by k přestřelení mohlo dojít již během minulého měsíce. Přijatelná úroveň cenové dynamiky vedla ke krátkému zastavení růstu dluhopisových výnosů v USA. Nicméně na konci týdne desetiletý vládní bond opět vystoupal nad hodnotu 1,6 %. Důvodem byl nepříliš povzbudivý výsledek aukcí delších vládních papírů. Ty sice nedopadly tak špatně jako aukce sedmiletých bondů na konci února. Ukázalo se však, že atraktivnější úroveň výnosů zatím nedokázala přilákat zahraniční investory, kteří se stále obávají zvýšené volatility.

ECB

ECB dle očekávání nepřistoupila ke změně nastavení sazeb, ani nenavýšila celkový objem dluhopisů, které nakupuje v rámci protipandemického programu (PEPP). Nicméně investory potěšila zpráva o významném zrychlení tempa dluhopisových nákupů v následujících měsících. Frankfurtská instituce zmínila, že pro udržení příznivých podmínek financování sáhne k robustnějším nákupům dluhopisů ve srovnání s předchozími týdny. Pokud by ECB nereagovala, nárůst dluhopisových výnosů by pokračoval a vyvolal by citelné utažení měnové podmínek. ECB by mohla nakupovat dluhopisy v hodnotě asi €20 mld. týdně. V předchozích týdnech nakupovala tempem €12 mld./týden. Frankfurtská instituce zvedla inflační odhad na rok 2021 na 1,5 % z původního 1 %. Předpokládané zesílení cenových tlaků má však pouze přechodný charakter. Dlouhodobější inflační dynamika zřejmě zůstane slabší vzhledem k chudokrevnému růstu mezd a předchozímu posilování EUR. Inflační očekávání měřená swapy vystřelila k úrovni 1,5 %, nejvýše od března 2019.

Tomáš Pfeiler

Cyrrus

Zdroj: CYRRUS, Bloomberg

Klíčová slova: Bitcoin | Inflace | USA | Koruna | HDP | Měnová politika | Česká měna | Politika | Maloobchodní tržby | EUR/CZK | Ekonomické prognózy | Hospodářství | Akcie | Akciový trh | Bloomberg | Bond | Centrální banka | ECB | Euro | Fed | Futures | Korekce | Momentum | Měna | S&P 500 | Sentiment | Splatnost | Výkonnost | Bondy | Zlato | Banky | EUR | USD | Dluhopisy | Indexy | Investoři | EU | Aukce | Zasedání Fedu | Pravděpodobnost | Financování | Makrodata | Index | Americká centrální banka | Banka | Cena | Cyrrus | CZK | Dolar | Expirace | Index S&P 500 | Největší světové ekonomiky | Prognóza | Stoxx | Stoxx Europe 600 | Trh | Volatility | Zpráva | Zprávy | ROCE | Tržby | Světové ekonomiky | Swapy | Kryptoměny | S&P | Představitelé Fedu | Výhled | Predikce | Výnosy | Fiskální stimuly | Očekávání | Virtuální mince | Technologické akcie | Inflace v eurozóně | Zvýšení sazeb | Inflační očekávání | Nejznámější kryptoměny | Tomáš Pfeiler | Dot plot | Objem | Inflace v USA | Souhrn finančních trhů | Vládní bondy | Predikce vývoje | Prognózy | Státy EU | Ohlédnutí | Negativní zprávy | Inflace a dluhopisy | Americké hospodářství | Americké banky | Vývoj | Únorová inflace | Mince | Další vývoj | Stimuly | Fiskální balíček | Stimul | Růst | Objem dluhopisů | Ekonomiky | Maloobchodní tržby v USA | Joe Biden | Růst výnosů | Expanze | Velké ekonomiky | Fiskální stimul | Pozitivní sentiment | PEPP | Ceny | Zastavení růstu | Biden | Vakcinace | DOT | Nastavení sazeb | Nárůst výnosů |

Čtěte více

-

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.10.2019

Fed zahájí od 15.10. nákupy krátkodobých dluhopisů ve výši 60 mld. USD měsíčně po dobu nejméně šesti měsíců. Jerome Powell důrazně upozornil, že vzhledem k výhradní orientaci na krátké splatnosti nelze považovat za kvantitativní uvolňování. Jediným cílem této operace je stabilizovat situaci na trhu s repo obchody. Analytiky však objem nakupovaných pokladničních poukázek překvapil. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.11.2022

Během minulého týdne burzy silně posilovaly. S&P 500 přidal 5,9 %. Ve čtvrtek předvedly indexy nejlepší růst od jara 2020. Nyní se SPX obchoduje cca 17 % pod svým historickým maximem, kterého dosáhl začátkem roku. Volatilita se nachází pod hranici 25 bodů. Za růstem stála inflační čísla. Investoři věří, že příznivější inflační čísla odradí Fed od agresivnějšího utahování politiky. Jelikož investoři udržovali na svých portfoliích vysokou úroveň cashe, tak nyní jeho část zapojily a výsledkem byla robustní reakce. Je otázkou, jak vyjdou další cenové statistiky. Zdaleka nelze tvrdit, že Fed v boji nad inflací zvítězil. V pátek vyšla vyšší než předpokládaná inflační očekávání domácností: 3 % vs est. 2,9 %. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.2.2022

Ani víkend nepřinesl progres v jednáních mezi Ruskem a zeměmi NATO. Přímá invaze zůstává méně pravděpodobným scénářem, v této fázi ji však nemůžeme zcela vyloučit. Obavy z geopolitického rizika již začínají prosakovat do širšího tržního dění. Byla to právě geopolitika, která určila trhům rytmus v pátek. Byli jsme svědku ukázkového úprku ke kvalitě. Investoři se zbavovali rizikových aktiv a mohutně investovali do dluhopisů. Výnos 10Y UST se během pátku snížil o téměř 10 bps na 1,94 %. Posiloval i americký dolar, který uzavřel týden na páru s EUR pod hladinou 1,1400. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.3.2022

Zatímco v uplynulých týdnech byla geopolitika prakticky jediným faktorem, který určoval trhům rytmus, nyní začínají investoři pozvolna přecházet do normálnějšího režimu a opět se zaměřují na klíčové makroudálosti, zejména zasedání centrálních bank. Přestože údajně probíhají jednání o příměří, tuhé boje pokračují a narůstá počet civilních obětí. Konflikt zřejmě vstupuje do poziční fáze – tj. nebudou výrazné postupy, avšak může pokračovat ostřelování měst za použití těžké vojenské techniky. V tomto momentě se nejeví jako pravděpodobné uzavření vzdušného prostoru nad Ukrajinou nebo přímá vojenská podpora ze strany NATO. Proto roztržka zůstane lokálním konfliktem a hlavní dopad na trhy tak probíhá přes zaceňování dopadů ekonomických sankcí. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.6.2021

V úterý a středu se uskuteční zasedání Fedu. Investoři věří, že na červnovém zasedání americká centrální banka debaty o taperingu spíše nezahájí. Jako reálnější termín se jeví spíše září. V takovém případě by redukce dluhopisových nákupů mohla začít na konci letošního roku. Fed taktéž zveřejní ekonomickou prognózu, včetně oficiální predikce sazeb, tzv. dot plot. Předpokládáme, že se centrální bankéři přikloní k prvnímu zvýšení úroků v roce 2023 – podle březnového dot plotu by měly zůstat sazby na současných úrovních až do konce roku 2023. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.9.2020

Na trhu dle očekávání přetrvává volatilita. Americké akcie předvedly první dvoutýdenní pokles od března. Podle nových informací se do opčního obchodování kromě institucionálních hráčů ve velkém zapojili i drobní investoři. Ti často preferují velmi krátké opce – odhaduje se, až 20% opcí na S&P 500 mělo splatnost kratší než 24 hodin, přičemž standardní splatnost opcí je cca 3 měsíce. Opce, které jsou tzv. at the money a mají krátkou dobu do splatnosti, jsou velmi volatilní. Celkově tak přispívají k nárůstu celkové volatility. Větší procento investorů si začíná uvědomovat, že současná rally na technologických akciích nestojí na pevných základech a začínají se akcií zbavovat – valuace jsou stále vysoké. Turbulence přetrvají i v dalších týdnech. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 15.01.2024

Burzy během minulého týdne opět posilovaly. S&P 500 přidal 2,0 %. Hlavní americký akciový benchmark se nachází pouze 0,2 % pod historickým maximem. Stoxx Europe 600 posílil mírně: o 0,1%. Hlavním důvodem je pokles dluhopisových výnosů, který se odehrál navzdory výraznějšímu CPI. Souvisí zejména s apetitem investorů – viz. extrémní úspěch některých aukcí vládních bondů (např. Španělsko). Nicméně můžeme polemizovat, nakolik je pokles yieldů udržitelný. Investoři v USA sázejí na 6,5 cutů během 2024, což je scénář, který není v souladu s rétorikou představitelů FOMC. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 15.04.2024

Burzy během minulého týdne korigovaly, S&P 500 odepsal 1,5 %. Hlavní americký akciový benchmark se stále nachází nad hladinou 5 100 bodů. Stoxx Europe 600 ztratil 0,3 %. Během minulého týdne dorazila na trhy série negativních faktorů. Vyšší inflace přistřihla sázky investorů na snižování sazeb. Do toho banky nezahájily výsledkovou sezónu nejlépe a na sklonku týdne dorazilo na burzy i geopolitické riziko. Stále platí, že valuace zůstávají našponované a rizika tak zůstávají nakloněna směrem dolů. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 15.08.2022

Během minulého týdne burzy citelně posílily. S&P 500 přidal 3,3 %, aktuálně se tak obchoduje pouze cca 11 % pod svým historickým maximem, kterého dosáhl začátkem roku. Volatilita prošla významným snížením, index VIX propadl pod klíčovou psychologickou hranici 20 bodů. Bezprostředním spouštěčem tržní euforie v uplynulém týdnu byla inflační čísla, která teoreticky mohou přimět Fed k opatrnějšímu zpřísňování politiky. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 15.2.2021

V očkování nastává určitý progres, celkově však proces stále pokulhává za původními plány. Vidíme, že v EU se stále očkuje výrazně pomaleji než v USA. Hrozbu představují nové mutace koronaviru. Vůči těm nejsou některé vakcíny efektivní. Pokud by se nové mutace rychle šířily, znamenalo by to delší trvání opatření společenského distancování. Obzvláště nebezpečná je tzv. jihoafrická mutace. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 15.4.2019

Co se makrodat týče, tak hlavní pozornost tento týden získají předstihové indikátory. Především PMI index z výroby, kde se čeká v dubnu zlepšení na 52,8 bodu z předchozích 52,4 b. Dále pozornost získá výsledek maloobchodu (po únorovém poklesu se čeká růst o 1,0 % m/m) a průmyslu (medián +0,2 % m/m) za březen. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 15.6.2020

Americké futures a asijské trhy výrazně ztrácí v reakci na nárůst nových infekcí v Číně a některých amerických státech, např. Florida. Přestože v této fázi je předběžné mluvit o nástupu druhé vlny infekcí, dokazují výprodeje, že předchozí ocenění trhů vycházelo z velmi optimistických předpokladů. Úprk ke kvalitě vyvolala kombinace několika faktorů. Roli sehrál Fed a jeho chmurný výhled na vývoj pracovního trhu, stále vysoké přírůstky nových infekcí v USA, hrozba výraznějšího než očekávaného poklesu globální ekonomiky v roce 2020, nevyřešený obchodní spor mezi USA a Čínou a volby v USA. Investoři utekli ke kvalitě. Desetiletý americký vládní bond nese 0,65%. V následujících týdnech lze očekávat nepřiměřené reakce na zveřejněná makrodata. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 15.7.2019

Asijské obchodování pozitivně ovlivňují dnes zveřejněná data z Číny. Hlavní titulky zpráv sice ukazují nejpomalejší růst HDP za téměř tři dekády ale bližší pohled na čísla je pozitivní. Meziroční růst HDP ve třetím čtvrtletí o 6,2 % je v souladu s odhady. Nicméně mezikvartální růst zrychlil na 1,6 % z předchozího tempa 1,4 %, což je 0,1 pb nad odhady. Měsíční data za červen ukazují zrychlení tempa růstu průmyslu i maloobchodních tržeb nad očekávání. Nad odhady vychází i údaj o investicích do fixních aktiv za první polovinu roku. Jde tak o signál toho, že se Číně daří měnovou a fiskální politikou citelně mírnit negativní dopady obchodních válek. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 16.05.2022

Na akciové trhy se vrátila volatilita, VIX se drží na úrovních kolem 30 bodů. V tuto chvíli zůstávají rizika asymetricky nakloněna směrem dolů. S&P 500 předvedl šestý klesající týden v řadě. Takto dlouhou úroveň týdenních ztrát index naposledy zaznamenal v roce 2008. Dominantním faktorem je probíhající obrat v měnové politice hlavních centrálních bank. Ten bude pokračovat, jelikož inflační tlaky prozatím nemizí. Čím dál více začíná náladu na burzách ovlivňovat zero covid policy v Číně. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 16.11.2020

Současné ocenění trhů vysílá velmi optimistické signály. Přitom samotná distribuce vakcíny bude velmi složitá. Je potřeba uchovávat ji v teplotách -70 °C. V případě masivních dodávek vakcíny může toto omezení představovat značný problém. Diskutabilní zůstává samotná ochota lidí nechat se očkovat. Významná neochota by mohla znesnadnit získání stádní imunity. Podle posledního výzkumu, z konce září, by se nechalo očkovat jen asi 51% dospělých Američanů. Navíc mnoho vlád v posledních týdnech sáhlo k přísným lockdownům. K opatřením společenského distancování přistoupí i americká vláda. V následujících týdnech tak může následovat výrazný útlum ekonomické aktivity. Burzy tak opět může zachvátit volatilita. Finanční trhy jsou však ze své podstaty tzv. „forward looking“ (dopředu hledící) a proto převažuje pozitivní vliv budoucího střednědobého výhledu nad nejistými příštími týdny. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 16.12.2019

Donald Trump v pátek oznámil, že se Čína a Spojené státy dohodly na první fázi deeskalace obchodního konfliktu. Vůbec nevejde v platnost poslední vlna plánovaných cel. Ta měla zasáhnout čínské zboží v celkové hodnotě $160 mld. a měla běžet od 15. prosince. Na druhou stranu však zatím nedojde ke zrušení žádného z platných cel. Spojené státy se rozhodly pouze snížit tarify z letošního září, které se týkají asi $110 mld. čínských exportů, z 15% na 7,5%. Čína slíbila navýšit objem nakupovaných amerických zemědělských produktů. Nicméně zatím není jasné, jestli se zaváže ke konkrétní částce. Parametry této dohody by měly být veřejně známé během tohoto týdne. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 1.6.2020

Ve čtvrtek zasedá ECB. Sazby zřejmě zůstanou beze změny. Očekává se, že Evropská centrální banka zvýší objem dluhopisů, který nakupuje v rámci protipandemického programu asi o 500 mld. EUR. Banka v rámci programu zatím nakoupila necelých €200 mld. vládních dluhopisů zemí eurozóny. Tímto tempem by objemy schválené v březnu vyčerpala asi do října. ECB pomohla svými akcemi k poklesu kreditních prémií u bondů jižního křídla eurozóny. Obecně se předpokládá, že nález německého ústavního soudu budou centrální bankéři ignorovat. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 16.3.2020

Fed včera překvapivě srazil úroky dolů o 100 bps. Sazba se tak nyní nachází v pásmu 0 – 0,25%. Tato operace se opět uskutečnila před pravidelným zasedáním. Původně naplánovaný středeční meeting se již neuskuteční a centrální bankéři tak budou o úrocích znovu hlasovat až na konci dubna. Kromě snížení sazeb se americká centrální banka znovu pustí do nákupů vládních dluhopisů. V horizontu několika měsíců plánuje do svého portfolia zařadit americké vládní bondy v hodnotě $500 mld. Cílem je zabránit dislokacím na tomto klíčovém trhu, kde se v posledních dnech zhoršuje likvidita. Fed rovněž nakoupí dluhopisy kryté hypotékami v celkovém objemu $200 mld. Jde o reakci na rostoucí sazby hypotečních úvěrů. Tato akce může v konečném důsledku odvrátit zamrznutí amerického trhu rezidenčních nemovitostí. Guvernér Powell zmínil, že se centrální banka s úroky do záporu nevydá. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 16.8.2021

Nový pětiletý plán naznačuje, že regulatorní tlaky zesílí a rozšíří se i do jiných odvětví. Některé firmy na situaci spojenou s regulatorními riziky reagují. Cloud Village, společnost na streamování hudby, odložila plánované IPO na Hong Kongské burze. Investiční banky totiž neregistrovaly dostatečný zájem investorů. S úspěchem se nesetkalo IPO herní společnosti Krafton na burze v Soulu. Za společností stojí skupina Tencent a jednalo se nejobjemnější letošní listing na jihokorejském trhu. Akcie po primárním úpisu ztrácely 20 %. K poklesu přispěl regulatorní zátah čínských autorit proti herním společnostem. Investoři se přesouvají ze sektorů u nichž hrozí regulatorní riziko, např. e-commerce, do těch, které jsou čínskou vládou preferovány – např. polovodiče. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 16.9.2019

Zlatý hřeb tohoto týdne. Americká centrální banka by měla téměř se stoprocentní pravděpodobností přistoupit k redukci sazeb o dalších 25 bps. Dojde také ke zveřejnění tzv. dot plotu neboli oficiálního výhledu sazeb Fedu. Důležitá bude tisková konference, kde guvernér Powell nastíní další směr vývoje měnové politiky v USA. Aktuálně existuje 70% šance, že Fed pošle sazby dolů o dalších 25 bps v prosinci (tj. třetí snížení v tomto roce).

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Denní kalendář událostí

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Tradingové analýzy a zprávy

Forex: Dolar se drží bez větších změn, v centru pozornosti zůstávají úrokové sazby

Komodity: Ceny ropy po snížení prognózy vývoje poptávky agenturou IEA klesají

Růst polské ekonomiky ve čtvrtém čtvrtletí zrychlil na čtyři procenta

Pražská burza oslabila potřetí v řadě, ztrácely akcie ČEZ, Erste a VIG

Forex: Kurz koruny k euru se znovu téměř neměnil, vůči dolaru česká měna zpevnila

Dopolední blok summitu EU se věnoval energetice, trhům i průmyslu

Forex sentiment 12.2.2026

Cena emisních povolenek v EU klesla nejníže od srpna

MF prodalo státní dluhopisy za 21,9 mld. Kč

Swingové obchodování Nasdaqu 12.2.2026

Forex: Dolar se drží bez větších změn, v centru pozornosti zůstávají úrokové sazby

Komodity: Ceny ropy po snížení prognózy vývoje poptávky agenturou IEA klesají

Růst polské ekonomiky ve čtvrtém čtvrtletí zrychlil na čtyři procenta

Pražská burza oslabila potřetí v řadě, ztrácely akcie ČEZ, Erste a VIG

Forex: Kurz koruny k euru se znovu téměř neměnil, vůči dolaru česká měna zpevnila

Dopolední blok summitu EU se věnoval energetice, trhům i průmyslu

Forex sentiment 12.2.2026

Cena emisních povolenek v EU klesla nejníže od srpna

MF prodalo státní dluhopisy za 21,9 mld. Kč

Swingové obchodování Nasdaqu 12.2.2026

Blogy uživatelů

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Technická analýza: Jak efektivně kreslit trendové čáry

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Technická analýza: Jak efektivně kreslit trendové čáry

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Forexové online zpravodajství

Americké trhy pod tlakem na většině sektorů

DAX zakončuje čtvrtek na červené nule, v uplynulé seanci ztrácely cementárny

Denní shrnutí: Stříbro propadá o 9 % 🚨 Indexy, kryptoměny a drahé kovy pod tlakem

Google čelí novým antimonopolním obviněním EU kvůli praktikám v oblasti online reklamy

Palo Alto Networks plánuje duální kotaci v Tel Avivu po dokončení akvizice CyberArk za 25 miliard USD

US100 ztrácí 1,5 % 📉

Microsoft posiluje nezávislost v oblasti AI, vyvíjí vlastní modely a infrastrukturu

US Open: Cisco Systems klesá o 10 % po výsledcích 📉 Smíšený sentiment na Wall Street

🚨Zlato klesá o 3 % v souvislosti s přípravami trhu na pauzu během čínského lunárního nového roku

Signalizuje současný výprodej konec kvantových společností?

Americké trhy pod tlakem na většině sektorů

DAX zakončuje čtvrtek na červené nule, v uplynulé seanci ztrácely cementárny

Denní shrnutí: Stříbro propadá o 9 % 🚨 Indexy, kryptoměny a drahé kovy pod tlakem

Google čelí novým antimonopolním obviněním EU kvůli praktikám v oblasti online reklamy

Palo Alto Networks plánuje duální kotaci v Tel Avivu po dokončení akvizice CyberArk za 25 miliard USD

US100 ztrácí 1,5 % 📉

Microsoft posiluje nezávislost v oblasti AI, vyvíjí vlastní modely a infrastrukturu

US Open: Cisco Systems klesá o 10 % po výsledcích 📉 Smíšený sentiment na Wall Street

🚨Zlato klesá o 3 % v souvislosti s přípravami trhu na pauzu během čínského lunárního nového roku

Signalizuje současný výprodej konec kvantových společností?

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

WTI, H4 | Pokračuje medvědí dynamika?

RANNÍ ZPRÁVY: BRITSKÁ LIBRA NABÝVÁ ZISKŮ

Z ostravských hutí je po desetiletích „město duchů“, lidé se bojí o práci. Na vině je megalomanie majitele hutí, impérium mu teď „padá na hlavu“

EURUSD - Intradenní aktualizace: Pokračuje pokles v medvědím trendu

Technická analýza EURUSD: Míč na straně USD díky dnešním makrodatům

BREAKING: USD zaznamenal tlmenú reakciu na pozitívne dáta ADP

Ranní shrnutí (29.04.2025)

Nejlepší reálné obchody XTB minulého týdne (17. – 22. července)

FX sumarizácia poludnie

Fidelity International: Akcie – Nové příležitosti v roce 2025

WTI, H4 | Pokračuje medvědí dynamika?

RANNÍ ZPRÁVY: BRITSKÁ LIBRA NABÝVÁ ZISKŮ

Z ostravských hutí je po desetiletích „město duchů“, lidé se bojí o práci. Na vině je megalomanie majitele hutí, impérium mu teď „padá na hlavu“

EURUSD - Intradenní aktualizace: Pokračuje pokles v medvědím trendu

Technická analýza EURUSD: Míč na straně USD díky dnešním makrodatům

BREAKING: USD zaznamenal tlmenú reakciu na pozitívne dáta ADP

Ranní shrnutí (29.04.2025)

Nejlepší reálné obchody XTB minulého týdne (17. – 22. července)

FX sumarizácia poludnie

Fidelity International: Akcie – Nové příležitosti v roce 2025

Blogy uživatelů

Obchodujte na Forexu jako profesionálové s WS Akademií

Výsledková sezóna musí potvrdit růst

Poslední díl série Expert Trade Idea tohoto roku je tady!

První máj a náš alegorický vůz

Ako efektívne využiť indikátory?

Manuální backtest: Proč je to jeden z nejdůležitějších kroků v tradingu?

Mapa 43/11

Trading nastavení: EUR/USD, EUR/CZK a ropa WTI

Moje cesta prop tradingem – chyba, která mě stála 73 000 Kč. Víte, jaké prop účty jsou nejoblíbenější?

Týden na akciových trzích podle burzovních grafů

Obchodujte na Forexu jako profesionálové s WS Akademií

Výsledková sezóna musí potvrdit růst

Poslední díl série Expert Trade Idea tohoto roku je tady!

První máj a náš alegorický vůz

Ako efektívne využiť indikátory?

Manuální backtest: Proč je to jeden z nejdůležitějších kroků v tradingu?

Mapa 43/11

Trading nastavení: EUR/USD, EUR/CZK a ropa WTI

Moje cesta prop tradingem – chyba, která mě stála 73 000 Kč. Víte, jaké prop účty jsou nejoblíbenější?

Týden na akciových trzích podle burzovních grafů

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

Příprava tradera na každodenní intradenní obchodování

Fundamentální indikátory ovlivňující euro

VIDEO: Bitcoin letí raketově vzhůru, vyplatí se ještě nakoupit nebo je to past?

Ondřej Hartman z FXstreet.cz na CNN Prima NEWS

Obchodování Pinocchio (Pin) Bars I.

VIP zóna FXstreet.cz: Výsledky obchodování za květen

Novinky v prop tradingu od RebelsFunding: Výhodnější podmínky pro úspěšné obchodování

Sýrii svírá už 13 let občanská válka. Podívejte se na historii tamní zničené měny

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Bitcoin, zlato, stříbro, akcie: Začíná to!

Příprava tradera na každodenní intradenní obchodování

Fundamentální indikátory ovlivňující euro

VIDEO: Bitcoin letí raketově vzhůru, vyplatí se ještě nakoupit nebo je to past?

Ondřej Hartman z FXstreet.cz na CNN Prima NEWS

Obchodování Pinocchio (Pin) Bars I.

VIP zóna FXstreet.cz: Výsledky obchodování za květen

Novinky v prop tradingu od RebelsFunding: Výhodnější podmínky pro úspěšné obchodování

Sýrii svírá už 13 let občanská válka. Podívejte se na historii tamní zničené měny

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Tradingové analýzy a zprávy

USD/JPY - Intradenní výhled 13.1.2017

Aktuálně otevřené forex pozice 11.11.2025

Technická analýza AUD/USD, USD/CAD a NZD/USD

S&P 500 - Intradenní výhled 13.4.2023

Zlato - Intradenní výhled 31.5.2016

Aktuálně otevřené FOREX pozice 14.8.2013

Technická analýza CHF/JPY a GBP/USD

Index spekulativního sentimentu 22.12.2020

5 událostí, které dnes stojí za pozornost

Forex sentiment 26.9.2025

USD/JPY - Intradenní výhled 13.1.2017

Aktuálně otevřené forex pozice 11.11.2025

Technická analýza AUD/USD, USD/CAD a NZD/USD

S&P 500 - Intradenní výhled 13.4.2023

Zlato - Intradenní výhled 31.5.2016

Aktuálně otevřené FOREX pozice 14.8.2013

Technická analýza CHF/JPY a GBP/USD

Index spekulativního sentimentu 22.12.2020

5 událostí, které dnes stojí za pozornost

Forex sentiment 26.9.2025

Témata v diskusním fóru

Posilování USD může dále pokračovat

RAIFFEISENBANK V RUSKU | Podrobný pohled na aktivity a vývoj

Broker Ducascopy

Obchodování Price Action – Inside Bar

O Concorde

EUR/USD

Praktická ukázka: Obchodovat nebo neobchodovat

Spoločnosť Walmart kráča s dobou

Ziskový forex – pravda, nebo iluze?

Co se propadne spolu s Čínou?

Posilování USD může dále pokračovat

RAIFFEISENBANK V RUSKU | Podrobný pohled na aktivity a vývoj

Broker Ducascopy

Obchodování Price Action – Inside Bar

O Concorde

EUR/USD

Praktická ukázka: Obchodovat nebo neobchodovat

Spoločnosť Walmart kráča s dobou

Ziskový forex – pravda, nebo iluze?

Co se propadne spolu s Čínou?