Ticker Tape by TradingView

Srpen na finančních trzích

Přehled dění na finančních trzích v srpnu Michala Stupavského, investičního stratéga Consequ.

Klíčové události ve světě

· 12. srpna na globální finanční trhy negativně dolehla další krize v Argentině. Prezident Mauricio Macri totiž prohrál primárky pro říjnové prezidentské volby. Primárky vyhrál levicový populista Alberto Fernandez. Reakce finančních trhů byla obrovská. V pondělí 12. srpna oslabilo argentinské peso vůči dolaru o 20 %, argentinské akcie v dolarovém vyjádření oslabily o 48 % a masivně poklesly také ceny vládních dluhopisů. Na konci měsíce pak přišlo relativně očekávané, a to devátý default Argentiny neboli bankrot. Vzápětí pak argentinská centrální banka zavedla kapitálové kontroly. Situace tak v Argentině bude kritická ještě velice dlouho.

· V Itálii se rozpadla vláda. Lídr Hnutí severu Matteo Salvini doufal v předčasné volby. Ty se ale nakonec pravděpodobně konat nebudou. Dodejme, že dle historických statistik vydrží vláda v Itálii přibližně pouze rok a půl.

· Dle zpřesněného odhadu Českého statistického úřadu rostla tuzemská ekonomika ve druhém čtvrtletí meziročně o 2,7 %, mezikvartálně pak o 0,7 %. Ve srovnání s prvním předběžným odhadem tak došlo k nepatrné revizi směrem nahoru jen pro mezičtvrtletní růst z 0,6 na 0,7 %. Růst ve druhém čtvrtletí tak nepatrně předčil původní očekáváním trhu ve výši 2,6 % a byl v souladu s odhadem ČNB. Navzdory relativně příznivému číslu vyznívá struktura růstu smíšeně, nad očekávání zpomalily investice a velká část růstu je tažena čistým exportem z titulu zpomalení dynamiky dovozu. Za celý rok 2018 tuzemská ekonomika přidala o 2,9 %, v letošním roce se očekává zpomalení k 2,4 %, v roce 2020 pak růst o 2,2 % v závislosti na dalším vývoji v zahraničí.

· Obchodní válka mezi USA a Čínou hořela naplno. Protivníci si neustále vyměňovali vyjádření ohledně zavádění nových cel. Prezident Trump požádal americké korporace, aby se z Číny stáhly do jiných zemí. Čína reagovala především oslabením juanu nad kritickou hranici 7 juanů za dolar. USA Čínu vzápětí označily za „měnového manipulátora“. Znovu se tak ukázalo, že obchodní válka bude velice pravděpodobně trvat ještě velice dlouho.

· Pokračující holubičí postoj klíčových centrálních bank a zpomalující dynamika světové ekonomiky měly za následek další výrazný růst cen dluhopisů, resp. pokles výnosů do doby splatnosti. Aktuální situace na globálním dluhopisovém trhu je bezprecedentní. Přibližně 30 % všech dluhopisů momentálně nese záporný výnos, ceny jsou tak na historických maximech. Celá německá výnosová křivka je nyní v záporu. Dokonce několik eurových korporátních dluhopisů se spekulativním ratingem (high yield) nyní nese záporný výnos. 100lety rakouská vládní dluhopis méně než 1 %. Celkový globální objem dluhopisů s negativním výnosem nyní činí bezprecedentních 17 bilionů dolarů.

· Vzhledem k pravděpodobnému pokračování uvolněných měnových politik klíčových centrálních bank, včetně možného znovuobnovení programu kvantitativního uvolňování ze strany ECB, tedy nákupy dluhopisů, je dosti pravděpodobné, že dluhopisové výnosy budou dále klesat, resp. ceny budou dosahovat nových maxim.

· Celkově byl v srpnu přítomna zvýšená riziková averze, zejména kvůli obchodní válce, Brexitu a situaci v Itálii. Navíc makroekonomická data překvapovala spíše negativně. Výsledkem byl pokles akciových trhů, byť nijak zásadní.

Vývoj na finančních trzích

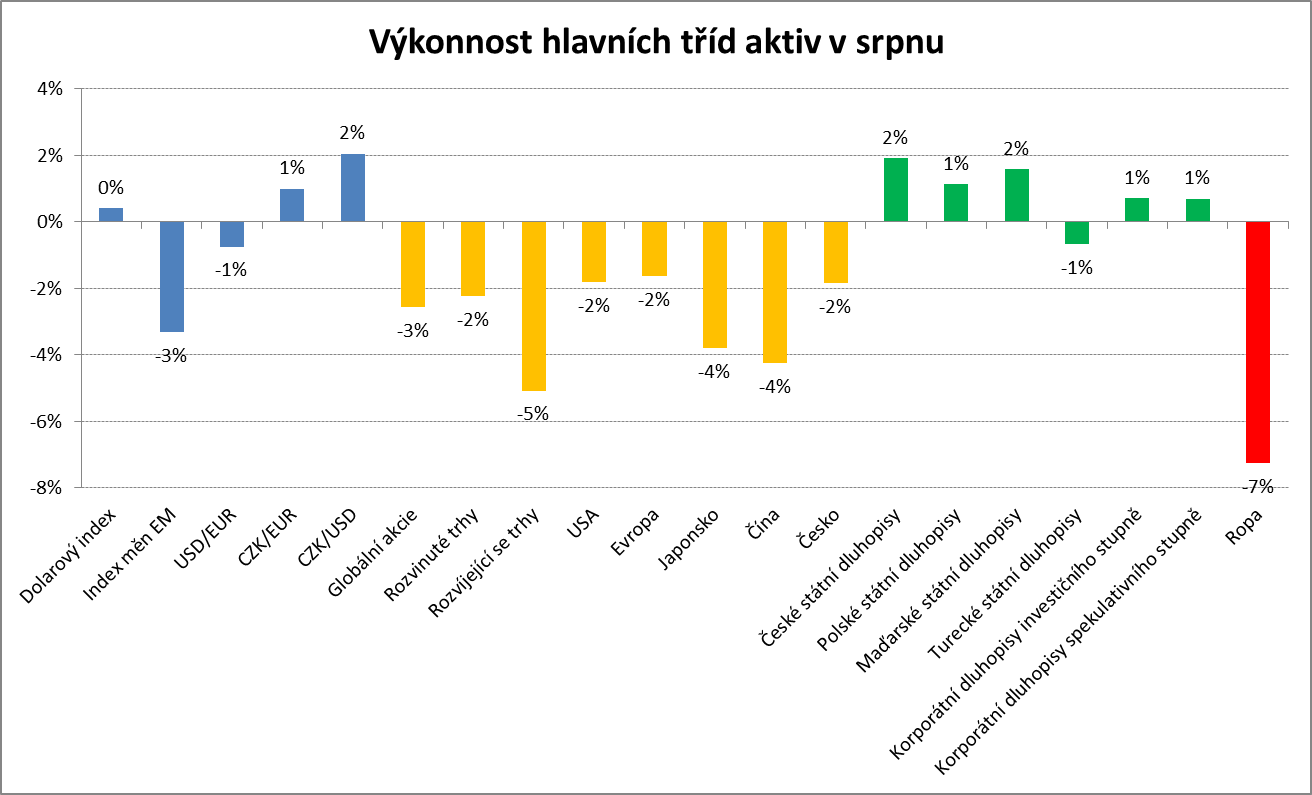

· Zvýšená riziková averze prospívala dolaru. Dolarový index DXY, jenž měří výkonnost dolaru vůči koši hlavních světových měn, posílil o 0,4 %. Vůči euru dolar posílil o 0,7 % na úroveň 1,099 dolaru za euro. Naopak se nedařilo měnám rozvíjejících se ekonomik, jejichž index vůči dolaru oslabil dosti výrazně o 3,3 %.

· Rovněž koruna v prostředí zvýšení rizikové averze oslabovala. Ve výsledku koruna vůči euru oslabila o 1,0 % a vůči dolaru o 2,0 %, a měsíc zakončila na úrovni 25,92 CZK/EUR, resp. 23,48 CZK/USD.

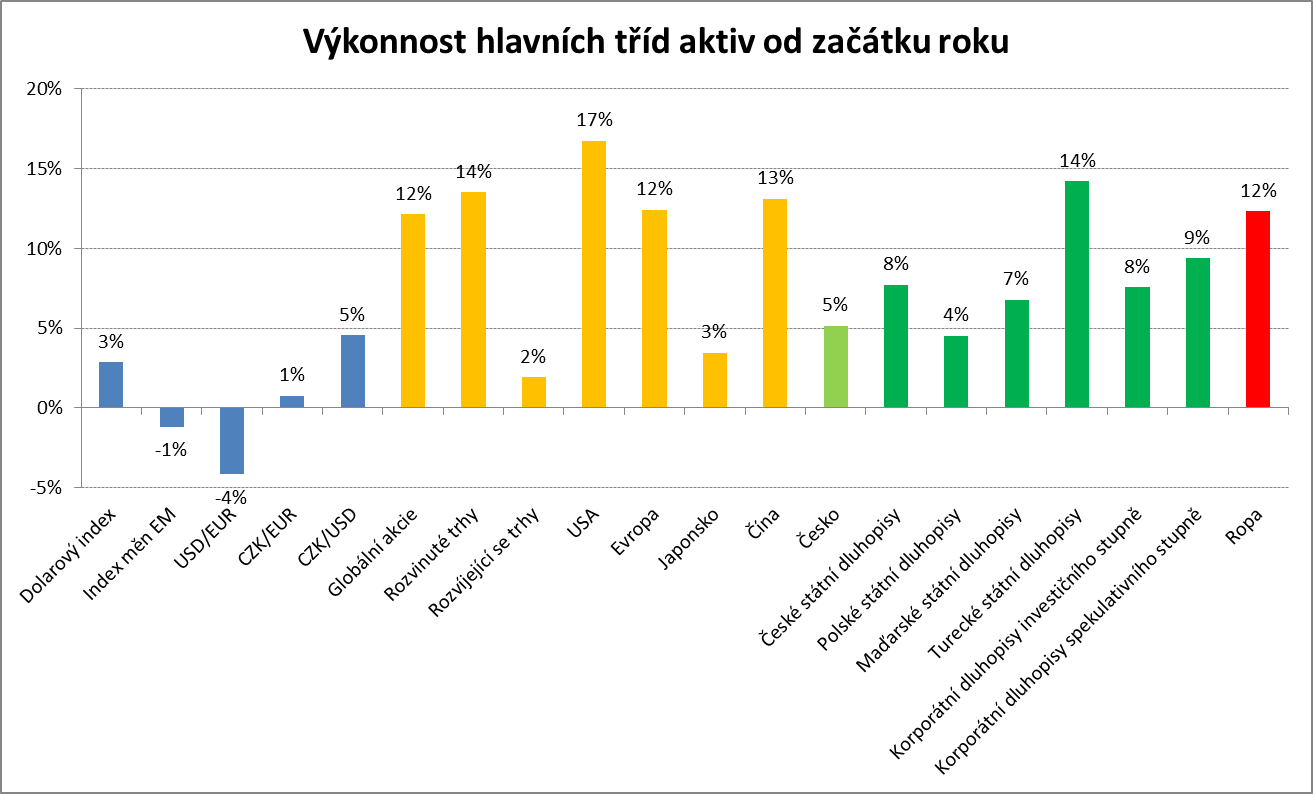

· Akcie v prostředí zvýšené rizikové averze zaznamenaly ztráty. Nejširší globální akciový index MSCI All Country World odepsal 2,6 %. Z regionálního pohledu se opět více dařilo akciím z rozvinutých trhů (MSCI World -2,2 %), naopak akciové trhy rozvíjejících se zemí ztrácely výrazně více (MSCI Emerging Markets -5,1 %). Od začátku roku jsou přitom globální akciové trhy silnější o 12 %.

· Ze sledovaných trhů zaznamenaly mírný zisk pouze akcie v Rumunsku (BET +0,3 %). Největší ztrátu připsala Latinská Amerika kvůli situaci v Argentině (MSCI Latin America -8,5 %). Kvůli obavám z Brexitu si nedařilo ani akciím ve Velké Británii (FTSE 100 -5,0 %).

· Pražská burza dle indexu PX připsala odepsala 1,8 % a index PX měsíc zakončil na úrovni 1037.

· Dluhopisy pokračovaly v růstu. Globální dluhopisový index Bloomberg Barclays připsal zhodnocení 2,0 %. Český vládním dluhopisům se také velice silně dařilo se ziskem 1,9 %. Výnos do doby splatnosti vládního dluhopisu s krátkou dvouletou splatností poklesl o 0,06 % na úroveň 1,07 %. Výnos do doby splatnosti vládního dluhopisu s dlouhou 10letou splatností poklesl o 0,16 % poklesl na úroveň 1,05 %. Česká výnosová křivka je tak zcela plochá.

· Dařilo se i dalším dluhopisům v regionu. Polské vládní dluhopisy připsaly zisk 1,1 % a maďarské vládní dluhopisy připsaly zisk 1,6 %. Naopak turecké vládní dluhopisy zaznamenaly mírnou ztrátu -0,7 %, nicméně od začátku roku připisují velice pěkné zhodnocení 14 %.

· Pozitivně na tom byly také korporátní dluhopisy. Eurový index korporátních dluhopisů investičního stupně posílil o 0,7 % a eurový index korporátních dluhopisů neinvestičního spekulativního stupně (high-yield) posílil o 0,7 %.

· Cena ropy Brent v prostředí zvýšení rizikové averze poklesla o 7,3 % na úroveň 60 dolarů za barel.

Zdroj: Bloomberg

Zdroj: Bloomberg

Co jsme dělali v našich investičních portfoliích?

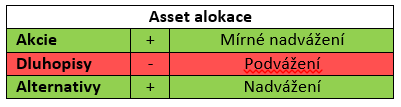

· V rámci asset alokace investičních portfolií jsme v průběhu srpna přistoupili je zvýšení váhy akcií z neutrální váhy na mírné nadvážení. Tuto investiční akci jsme provedli prostřednictvím nákupu akcií ze západní Evropy, střední a východní Evropy, a rozvíjející se Asie. Domníváme se, že klíčová rizika jako mírné zpomalování růstu světové ekonomiky či obchodní války jsou po srpnových akciových poklesech již v cenách akcií zaceněna. Navíc nakoupené regiony vykazuje relativně nejatraktivnější valuace.

· Akciové nákupy jsme realizovali využitím hotovosti, kterou jsme získali prodejem dluhopisových fondů. Dluhopisovou složku jsme tak ještě více podvážili.

· Celkově tak máme v rámci asset alokace investičních portfolií vůči srovnávacím indexům (benchmarkům) mírné nadvážení v akciích, podvážení v dluhopisech a nadvážení v alternativních investicích.

· V akciové složce máme výrazně podvážené USA a naopak nadvážené rozvíjející se trhy a Evropu.

· U českých vládních dluhopisů i nadále udržujeme defenzivní nastavení u úrokového rizika prostřednictvím podvážené durace, tzn. že oproti benchmarku udržujeme průměrnou splatnost dluhopisů kratší.

Jaký je náš investiční výhled na následující období?

· Naše očekávání pro zbytek roku 2019 a rok 2020 jsou v rámci našeho základního scénáře očekávaného budoucího vývoje opatrně pozitivní.

· Světová ekonomika dosáhla v rámci aktuálního hospodářského cyklu vrcholu na konci roku 2017 a od začátku roku 2018 postupně mírně zpomaluje. Údaje o HDP z klíčových ekonomik – USA, eurozóna a Čína – za první dvě letošní čtvrtletí toto mírně zpomalování potvrdily a dle předstihových indikátorů, jako indexy nákupních manažerů PMI, bude toto zpomalování pokračovat i v druhém pololetí.

· Aktuální konsensus společnosti FocusEconomics přitom odhaduje růst světové ekonomiky za celý rok 2019 na úrovni solidních 2,8 %, byť se tento odhad v průběhu času posouvá mírně dolů. V každém případě ale platí, že globální hospodářskou recesi momentálně ekonomický konsensus rozhodně neočekává. Hlavními tahouny globálního růstu budou i nadále rozvíjející se ekonomiky v Asii v čele s Čínou a Indií.

· Inflace je v USA a eurozóně o něco slabší, než by se centrálním bankéřům líbilo. Proto celkově inflační vývoj pro globální finanční trhy stále nepředstavuje zásadní problém. Inflace by se měla i nadále pohybovat mírně pod nebo na 2% inflačních cílech. Výrazný nárůst inflace, zdá se, rozhodně není na pořadu dne.

· Co se týče klíčových centrálních bank, Fed a ECB se posunuly dále k ještě uvolněnější měnové politice. Fed úrokové sazby v červenci snížil a je možné, že další snížení budou následovat. ECB na zářijovém zasedání pravděpodobně úrokové sazby sníží ještě více do záporu a ve hře je také znovuobnovení programu kvantitativního uvolňování, tedy nákupy dluhopisů. Zářijové zasedání ECB investorům napoví více. Naopak u japonské centrální banka jsme se v posledním období žádné změny nedočkali. Bank of Japan bude i nadále udržovat nulové sazby a nákupy vládních dluhopisů po ještě velice dlouhou dobu, neboť míra inflace se v Japonsku stále pohybuje velice hluboko pod 2% inflačním cílem.

· Co se globálního akciového výhledu týče, globální akciové trhy jsou od začátku roku ke konci srpna o 12 % silnější. Výrazná změna rétoriky Fedu a ECB v posledních měsících pro ně představovala velice silný pozitivní impuls. Domníváme se také, že riziko dalšího zpomalování růstu světové ekonomiky je již v cenách akcií zaceněno. Platí to i pro klíčový faktor pro následující období, tedy obchodní válku mezi USA a Čínou, která bude velice pravděpodobně pokračovat ještě dlouho. Myslíme si nicméně, že tento faktor lze jen stěží predikovat. V dalším období očekáváme mírný akciový růst, neboť valuace jsou celkově příznivé, navíc dynamika růstu korporátních zisků by se měla podle tržních odhadů možná už od příští výsledkové sezóny za třetí kvartál dostat zpátky do plusu.

· Z hlediska regionální akciové alokace stále silně preferujeme rozvíjející se trhy (emerging markets) a dále Evropu a Japonsko oproti USA. Tento postoj vychází zejména z valuačního hlediska, kdy se domníváme, že americké akcie jsou momentálně silně předražené, přibližně 25 % nad dlouhodobými průměry dle valuačních indikátorů jako P/E, P/B či P/S. Populární valuační ukazatel indexu S&P 500 EV/EBITDA momentálně činí extrémních 12,1.

· Na trh českých vládních dluhopisů máme i nadále poměrně opatrný výhled, neboť výnosy do doby splatnosti jsou z historického srovnání stále poměrně hodně nízko, přičemž v sprnu dále poklesly.

· Co se týče korporátních dluhopisů investičního i neinvestičního stupně, domníváme se, že po výrazném cenovém růstu od začátku roku již pravděpodobně mají to nejlepší za sebou. Klíčový indikátor atraktivity korporátních dluhopisů, kreditní marže, se totiž nyní pohybují na historických minimech.

· V každém případě musíme i nadále počítat se zvýšenou krátkodobou volatilitou neboli kolísavostí tržní cen všech rizikových aktiv v čele s akciemi.

· Mezi aktuální klíčová rizika našeho opatrně pozitivního základního scénáře očekávaného vývoje globálních finančních trhů patří 1) další zásadní vyostření situace v mezinárodním obchodě ve vztahu mezi USA a Čínou, případně EU, 2) rychlejší než aktuálně očekávané postupné zpomalování globální ekonomiky v čele s Čínou a 3) tvrdý Brexit bez dohody.

Klíčová slova: Brexit | Čína | Japonsko | Akciový index | Inflace | USA | Koruna | HDP | Pražská burza | Americké akcie | Světová ekonomika | Rizika | Akciové trhy | Sazby | Akcie | Alokace | Zhodnocení | Bank of Japan | Bloomberg | Burza | Centrální banka | Dluhopis | Dolarový index | Durace | ECB | Ekonomika | Emerging markets | Euro | Eurozóna | Fed | Finanční trhy | High | High Yield | Index PX | Indikátor | Investice | Marže | P/E | Riziko | S&P 500 | Splatnost | Ukazatel | Výkonnost | Výnos | Yield | ČNB | Úrokové sazby | EUR | USD | Barclays | Dluhopisy | Index MSCI | Cena ropy | FTSE | Indexy | EU | Zasedání ECB | Makroekonomická data | Zisk | CZK/EUR | CZK/USD | Riziková averze | Rozvíjející se trhy | Bankrot | Index | Argentinské peso | Banka | Brent | Cena | Cena ropy brent | CZK | Dolar | Investiční | Korporátní dluhopisy | Markets | Míra inflace | Prezidentské volby | Ropy | Trh | DXY | Dluhopisový index | EBITDA | EV | P/S | ROCE | Světové ekonomiky | Volby | MSCI | Dění na finančních trzích | Nákupy dluhopisů | Výnosová křivka | Globální akciové trhy | Přehled | Globální ekonomiky | Vládní dluhopisy | Globální finanční trhy | S&P | Ztráty | Pokles výnosů | FTSE 100 | Výhled | Investiční výhled | Konsensus | Krize | Výnosy | Očekávání | FocusEconomics | Obchodní války | Obchodní válka | Události ve světě | Vývoj na finančních trzích | Dolarový index DXY | Dluhopisové výnosy | Tvrdý brexit | Globální akciový index | Index MSCI All Country World | MSCI All Country World | Prezident Trump | Inflační vývoj | Zpomalování růstu světové ekonomiky | MSCI Emerging Markets | Brexit bez dohody | Asset alokace | Klíčové události ve světě | Akciový růst | Akciové alokace |

Čtěte více

-

SP500 – vyšší sleva, pomoc při 2400-2420 bodů

Z úterního sezení na úrovni 2488,5 bodů došlo k velkému výprodeji. Včerejší dno vypadlo na úrovni 2432,75 bodů, uzavření bylo nízké 2437,5 bodů. Dnes večer budeme konsolidovat v pásmu o šířce 4,5 bodu. V současné době jsou smlouvy obchodovány za 2435 bodů. -

Srazí Bernake dolar dolů? Japonský jen obrací. S/R úrovně pro páry s JPY.

Americká měna je na vrcholu, přesto již nejde o jednoznačný posun, jak můžeme vidět při pohledu na výkony k ostatním m... -

Srazí cla ceny kukuřice?

Boj, jenž začal začátkem února, neustále mění tempo i směr. Ačkoli cla na Čínu již dosáhla 20 %, situace ohledně Mexika, Kanady a zbytku světa zůstává nejistá. Investoři netrpělivě vyhlížejí 2. dubna, kdy mají Spojené státy uvalit odvetná cla a rozhodnout o dalším směřování obchodních vztahů s Mexikem a Kanadou. To by samozřejmě mohlo vyvolat odvetná opatření proti USA, která jsou významným producentem mnoha klíčových zemědělských komodit. -

Srazí Prymula kurs povážlivě slábnoucí koruny ještě na slabší úroveň? Jeho kroky mohou českou ekonomiku připravit i o stovky miliard

Koruna citelně oslabuje. Za posledních třicet dní oslabila vůči euru z kurzu pod úrovní 26,10 na dnešní hodnotu nad 27,20 koruny za euro. Česká měna je tak vůči euru nejslabší od konce letošního května. -

SRN: Průmyslová výroba a obchodní bilance

08:00 Průmyslová výroba (m-m) (sezónně očištěno) (březen): aktuální hodnota: 3 %. -

Srovnání povinného ručení 2017. Plaťte méně – vyzkoušejte kalkulačku níže.

Neplaťte velké částky za povinné ručení pro své auto. Podívejte se, jak jednoduše získáte toto pojištění výrazně levněji už nyní. V případě, kdy způsobíte někomu nehodu či škodu vaším autem se nemusíte obávat, že budete hradit cokoliv ze své kapsy. My vám teď ukážeme, kde zaplatíte nesrovnatelně méně a zároveň můžete získat ještě širší ochranu. Jak tedy platit až o 70% méně? -

Srovnání zemí podle velikosti výdajů, které soukromý sektor vynakládá na obsluhu dluhu

Banka pro mezinárodní platby zveřejňuje na svých stránkách zajímavou statistiku, ve které mapuje celkový podíl příjmu,... -

Srovnání ziskovosti klientů evropských brokerů

Ziskovost klientských účtů evropských brokerů už dávno není údajem, který byste museli luštit z poznámky pod čarou, napsané drobným písmem někde v hlubinách smluvních podmínek. Všichni brokeři, působící na území EU, totiž jednají v rámci směrnicESMA (evropský orgán pro cenné papíry a trhy) a toto číslo musí zveřejňovat tak, aby bylo lehce dohledatelné. V Purple Trading jsme se proto rozhodli podívat se tomu “na zoubek” a porovnat ziskovost našich klientů se ziskovostí klientů konkurence. A výsledek nás velmi mile překvapil. -

Srovnání ziskovosti klientů evropských brokerů 2021

Toto srovnání vzniklo na základě veřejně dostupných dat o percentuální míře ztrátovosti retailových CFD účtů za období mezi 1. dubnem 2021 a 31. březnem 2022. Tato data musí brokerské společnosti, působící na území EU, zveřejňovat jako součást tzv. “disclaimerů”. Ty lze najít na veškerých marketingových materiálech (online bannery, emaily, ebooky), ale také v patičce na jejich webových stránkách. Na to, jak a kde tato data dohledat, se zaměřuje jedna z podkapitol tohoto článku. -

Srpen byl pro obchodníky příznivý. Situace se však zhorší

„V srpnu se lidé nebáli utrácet. Díky tomu obchodníkům vzrostly tržby. Nicméně s tím, jak se zhoršuje epidemiologická situace, se bude zhoršovat i situace v ekonomice. Pravděpodobně dojde k růstu nezaměstnanosti a příjmy domácností se začnou tenčit. To bude mít negativní dopad na útraty v obchodech,“ říká hlavní ekonom BHS Štěpán Křeček. -

Srpen – oživení ve firemním sektoru

Bilanční suma bankovního sektoru v srpnu poklesla jen velmi mírně o 0,2 % meziměsíčně, a to především snížením hodnoty portfolia dluhových cenných papírů v držení bank. V meziročním srovnání pak tempo růstu aktuálně dosahuje hodnoty 6,1 %. -

Srpen – pokračuje čilá úvěrová aktivita

Bilanční suma bankovního sektoru vzrostla v průběhu srpna jen mírně o 0,7 % (+65,1 mld. Kč) na konečných 9 114,9 mld. Kč. Hlavním zdrojem růstu tentokrát byly úvěrové obchody jak s klienty (+1,3 % meziměsíčně), tak na mezibankovním trhu (+1,0 % meziměsíčně). V meziročním srovnání je celková suma aktiv bankovního trhu vyšší o 5,9 %. -

Srpen potvrdil pokračující zlevňování hypoték

Úrokové sazby hypoték pokračují v pozvolném sestupu a už třináctý měsíc v řadě přinášejí klientům příznivější podmínky pro pořízení vlastního bydlení. Podle Broker Consulting Indexu hypotečních úvěrů klesla průměrná nabídková sazba v srpnu na 4,60 procenta. Oproti červenci jde o pokles o 0,07 procentního bodu. Ve srovnání s minulým rokem, kdy sazby přesahovaly pět procent, je situace pro zájemce o hypotéku znatelně příznivější. -

Srpen ukázal, že nástupní mzdy rostou ve správě pohledávek

Srpen odhalil nový obor, ve kterém firmy nabídly vyšší nástupní odměny. Zaměstnancům spravující pohledávky firmy nabídly v průměru o 28 % vyšší odměny než v předcházejícím měsíci. Průměrná nástupní mzda v tomto oboru tak dosáhla na 48 400 korun. Vyplývá to z dat pracovního portálu JenPráce.cz, který v srpnu umožnil lidem získat téměř 27 tisíc pracovních pozic. -

Srpen ve stavebnictví korigoval silný červenec

Reálná stavební produkce v srpnu oproti červenci klesla o 1,6 %. Jednalo se ale primárně o kompenzaci silného červencového meziměsíčního nárůstu o 6,9 %. I pro stavebnictví platí, že je nutné se na prázdninové měsíce červenec a srpen dívat jako na celek, a to zejména kvůli dovoleným, které bývají každý rok jinak načasované. -

Srpen zahájila pražská burza poklesem

Pražská burza dnes dále prohloubila ztráty z úterý. Index PX oslabil o 0,26 procenta na 1089,51 bodu. Nedařilo se hlavně pojišťovně VIG, Kofole a Komerční bance. Opačným směrem na index působily akcie CME či O2. Vyplývá to z výsledků obchodování na webu burzy. -

Srpen z hlediska tržeb v obchodu a službách nebyl dobrým měsícem

Tuzemské maloobchodní tržby bez prodejů aut v srpnu vzrostly v reálném vyjádření meziměsíčně pouze o 0,1 %. Zároveň však došlo k vzestupné revizi výsledků pro některé z předchozích měsíců. To se týkalo i července, v němž meziměsíční růst maloobchodních tržeb bez aut dosáhl 0,8 %, tedy o desetinu více, než data původně ukazovala. V meziročním vyjádření růst po očištění o rozdílný počet pracovních dní v srpnu dosáhl 5,3 %, což bylo výrazně nad tržním konsensem ve výši 4,3 %. Z části šlo ale o vliv zmíněných historických revizí. Oproti předpandemickému únoru 2020 byla úroveň tržeb stále o 1,3 % nižší. -

Srpnová data pozitivně překvapila

Navzdory vysokým cenám vstupních surovin i zhoršujícím se předstihovým indikátorům srpnová data z reálné ekonomiky pozitivně překvapila. Výroba automobilů sice stagnovala, zpracovatelskému průmyslu se nicméně dařilo velmi dobře, když růst vykazovala odvětví, která v minulých měsících ukazovala mizerné výsledky. Sérii meziměsíčních poklesů se podařilo zlomit i sektoru stavebnictví. Deficit zahraničního obchodu byl sice meziročně mírně hlubší, stály za tím ale především vyšší ceny plynu a ropy, přičemž přebytek obchodu s motorovými vozidly byl meziročně vyšší. Tempo růstu vývozů navíc v meziročním srovnání po dlouhé době předčilo tempo dovozů. -

Srpnová data z amerického trhu práce jako brána pro zářijový růst sazeb Fedu

Už už to vypadalo, že misky makroekonomických vah se začínají přiklánět růstu amerických sazeb na zářijovém zasedání Fedu. Včera ale dorazilo jedno velmi slabé a navíc i velmi důležité číslo. Byl jím předstihový index podnikatelské nálady v americkém průmyslu - ten nejenže propadl pod kritickou hodnotu 50ti bodů, jež odděluje expanzi od kontrakce, ale navíc se i zhoršil v důležitých dílčích složkách jako jsou nové objednávky či zaměstnanost. -

Srpnová data z reálné ekonomiky částečně zkorigovala červencové propady

Srpnové ukazatele z reálné ekonomiky dopadly o něco lépe, než se čekalo, a částečně tak vykompenzovaly výrazné červencové propady. Průmyslová produkce pozitivně překvapila meziměsíčním růstem, deficit zahraničního obchodu byl mělčí, než jsme předvídali, zatímco stavební produkce silně rostla. Zářijový podíl nezaměstnaných pak stagnoval na úrovni z předchozího měsíce. I tak ale třetí čtvrtletí prozatím nevyznívá pro českou ekonomiku příliš optimisticky. A to na zářijové výsledky průmyslové produkce a zahraničního obchodu zřejmě dopadnou pokračující odstávky v automobilovém průmyslu a nedostatek komponent. Slabá domácí poptávka pak bude tlumit výstup ve stavebnictví.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

Tradingové analýzy a zprávy

Těžařský gigant Rio Tinto ukončil rozhovory o převzetí konkurenta Glencore

Forex: Dolar roste ke koši měn, reaguje na vývoj akcií a zasedání centrálních bank

Pražská burza po středečním rekordu oslabila

5 událostí, které dnes stojí za pozornost

Forex: Koruna na lednovou inflaci a zachování úrokové sazby reagovala posílením

ČNB nechala sazby beze změny, nechává si dále všechny možnosti otevřené

Havlíček nevěří, že se EU vydá cestou dvourychlostní Evropy

Forex sentiment 5.2.2026

Havlíček: Německo si uvědomuje své chyby v energetické politice

Ropa výrazně zlevňuje, zmírňují se obavy o dodávky

Těžařský gigant Rio Tinto ukončil rozhovory o převzetí konkurenta Glencore

Forex: Dolar roste ke koši měn, reaguje na vývoj akcií a zasedání centrálních bank

Pražská burza po středečním rekordu oslabila

5 událostí, které dnes stojí za pozornost

Forex: Koruna na lednovou inflaci a zachování úrokové sazby reagovala posílením

ČNB nechala sazby beze změny, nechává si dále všechny možnosti otevřené

Havlíček nevěří, že se EU vydá cestou dvourychlostní Evropy

Forex sentiment 5.2.2026

Havlíček: Německo si uvědomuje své chyby v energetické politice

Ropa výrazně zlevňuje, zmírňují se obavy o dodávky

Blogy uživatelů

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Forexové online zpravodajství

Americké akcie citelně oslabují

Denní shrnutí: Červená dominuje na obou stranách Atlantiku

Disaster for Volvo shares. Is this the end of an iconic brand?

Excalibur má zakázku na výrobu 100 vozidel Patriot za víc než 6 mld. Kč

Frankfurt v čele s Rheinmetallem dnes ztrácel

Pražská burza klesala, Komerční banka před výsledky klesala

Estée Lauder zveřejnila za 2Q solidní výsledky a navýšila výhled, trh však očekával více

Akcie týdne: Alphabet už není jen vyhledávač (05. 02. 2026)

USA: Zásoby plynu podle EIA k 30. lednu klesly o 360 mld. kubických stop

Wall Street v úvodu čtvrteční seance v červeném

Americké akcie citelně oslabují

Denní shrnutí: Červená dominuje na obou stranách Atlantiku

Disaster for Volvo shares. Is this the end of an iconic brand?

Excalibur má zakázku na výrobu 100 vozidel Patriot za víc než 6 mld. Kč

Frankfurt v čele s Rheinmetallem dnes ztrácel

Pražská burza klesala, Komerční banka před výsledky klesala

Estée Lauder zveřejnila za 2Q solidní výsledky a navýšila výhled, trh však očekával více

Akcie týdne: Alphabet už není jen vyhledávač (05. 02. 2026)

USA: Zásoby plynu podle EIA k 30. lednu klesly o 360 mld. kubických stop

Wall Street v úvodu čtvrteční seance v červeném

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Gold Prices Rise Amid Economic Uncertainty; Copper Surges on China Optimism

Aktuálně k BTC 13. října 2023 – potenciál dalšího klesajícího pohybu

Forex: ECB podle očekávání zvýšila sazby o 75 bb

Slovenská ekonomika ve třetím čtvrtletí roku 2024: zpomalení růstu na 1,2 %

HDP viditelně nad odhadem, nová vláda přebírá ekonomiku v ideální době

Makro: Soukromý sektor služeb Velké Británie v poklesu poprvé od dubna 2009

Tuzemská plynárenská infrastruktura se po takřka 24 letech kompletně vrací zpět do rukou českého státu. ČEZ dnes totiž ovládl společnost Gas Distribution z majetku německé E.ON

Rozbřesk: Covid sráží korunu, nálada v české ekonomice ale pandemii navzdory roste...

Prognóza pro USD/CAD na 28. srpna 2025

Ranní komentář: Walmart v after-marketu -10 %, dnes zveřejní výsledky Alphabet a Micrtosoft

Gold Prices Rise Amid Economic Uncertainty; Copper Surges on China Optimism

Aktuálně k BTC 13. října 2023 – potenciál dalšího klesajícího pohybu

Forex: ECB podle očekávání zvýšila sazby o 75 bb

Slovenská ekonomika ve třetím čtvrtletí roku 2024: zpomalení růstu na 1,2 %

HDP viditelně nad odhadem, nová vláda přebírá ekonomiku v ideální době

Makro: Soukromý sektor služeb Velké Británie v poklesu poprvé od dubna 2009

Tuzemská plynárenská infrastruktura se po takřka 24 letech kompletně vrací zpět do rukou českého státu. ČEZ dnes totiž ovládl společnost Gas Distribution z majetku německé E.ON

Rozbřesk: Covid sráží korunu, nálada v české ekonomice ale pandemii navzdory roste...

Prognóza pro USD/CAD na 28. srpna 2025

Ranní komentář: Walmart v after-marketu -10 %, dnes zveřejní výsledky Alphabet a Micrtosoft

Blogy uživatelů

RoboMarkets je součástí TradingView

Sentiment investorů v Evropě se nelepší

Analýza DJ30, S&P 500, EUR/USD a WTI - DeepSeek vystrašil trhy, býci na DJ30 ale dominují

Výběr z nedělní přípravy: Měnové páry AUD/USD, USD/CAD a EUR/CAD

Shortujeme akcie - kdy se cesta proti proudu vyplácí

Výběr z nedělní přípravy: USD/JPY, GBP/AUD a EUR/USD

INVESTIČNÍ GLOSA: V USA řeší odkup TikToku. Za sítí stojí největší soukromá firma světa

Top 3 akcie na zlato na NYSE

Forex Edge: Aktuální trading příležitosti na měnových párech EUR/USD a EUR/CHF

Plánuje Elon Musk veľký vstup do Bitcoinu?

RoboMarkets je součástí TradingView

Sentiment investorů v Evropě se nelepší

Analýza DJ30, S&P 500, EUR/USD a WTI - DeepSeek vystrašil trhy, býci na DJ30 ale dominují

Výběr z nedělní přípravy: Měnové páry AUD/USD, USD/CAD a EUR/CAD

Shortujeme akcie - kdy se cesta proti proudu vyplácí

Výběr z nedělní přípravy: USD/JPY, GBP/AUD a EUR/USD

INVESTIČNÍ GLOSA: V USA řeší odkup TikToku. Za sítí stojí největší soukromá firma světa

Top 3 akcie na zlato na NYSE

Forex Edge: Aktuální trading příležitosti na měnových párech EUR/USD a EUR/CHF

Plánuje Elon Musk veľký vstup do Bitcoinu?

Vzdělávací články

Změna smluvních podmínek u prop firmy, je důvod se obávat?

Rumunský leu kouše už druhé století. Měna si vláčí historii drastických reforem

Jak obchodovat „Price Action“ (5. díl)

Německé akciové indexy DAX: Proč silná ekonomika neznamená silný akciový trh (12. díl)

O kolik je pro vás lepší Prop Trading účet než klasický účet u brokera?

Smart Money Trading: Denní cyklus – klasický (19. díl)

Hlavní ekonomické události v roce 2023

Arménský smysl pro dram(a). Zakavkazskou měnou se platilo i na území rebelského státu

Nejdůležitější události: Na co se připravit v roce 2026?

Forex 2026: Které měny budou sbírat zisky?

Změna smluvních podmínek u prop firmy, je důvod se obávat?

Rumunský leu kouše už druhé století. Měna si vláčí historii drastických reforem

Jak obchodovat „Price Action“ (5. díl)

Německé akciové indexy DAX: Proč silná ekonomika neznamená silný akciový trh (12. díl)

O kolik je pro vás lepší Prop Trading účet než klasický účet u brokera?

Smart Money Trading: Denní cyklus – klasický (19. díl)

Hlavní ekonomické události v roce 2023

Arménský smysl pro dram(a). Zakavkazskou měnou se platilo i na území rebelského státu

Nejdůležitější události: Na co se připravit v roce 2026?

Forex 2026: Které měny budou sbírat zisky?

Tradingové analýzy a zprávy

Intradenní Price Action patterny na GBP/USD 29.1.2024

Swingové obchodování zlata 14.5.2025

Intradenní Price Action patterny na GBP/JPY 6.10.2025

Intradenní Price Action patterny na AUD/USD 18.3.2024

Intradenní Price Action patterny na AUD/USD 13.9.2024

Intradenní Price Action patterny na USD/JPY 26.1.2024

Intradenní Price Action patterny na USD/JPY 13.3.2024

Intradenní Price Action patterny na GBP/USD 22.8.2024

Prezident Argentiny slíbil, že rozpočet na příští rok bude bez deficitu

Intradenní Price Action patterny na GBP/USD 27.6.2024

Intradenní Price Action patterny na GBP/USD 29.1.2024

Swingové obchodování zlata 14.5.2025

Intradenní Price Action patterny na GBP/JPY 6.10.2025

Intradenní Price Action patterny na AUD/USD 18.3.2024

Intradenní Price Action patterny na AUD/USD 13.9.2024

Intradenní Price Action patterny na USD/JPY 26.1.2024

Intradenní Price Action patterny na USD/JPY 13.3.2024

Intradenní Price Action patterny na GBP/USD 22.8.2024

Prezident Argentiny slíbil, že rozpočet na příští rok bude bez deficitu

Intradenní Price Action patterny na GBP/USD 27.6.2024

Témata v diskusním fóru

Akciové indexy

Strategie obchodování časových zón

Uspesnost DEMO uctu

Trump své sliby nesplní

FOREXbot - český, profitabilní a levný AOS

Obchodovanie na základe štruktúry trhu

ČNB preferuje výrazně silnější korunu

IPO společnosti Dynasty Financial Partners - Platforma SaaS pro brokery

Závěr týdne na dolarových párech a můj pohled na další vývoj ceny

Dividendy: Vysoké dividendy díky investování do REIT (9. díl)

Akciové indexy

Strategie obchodování časových zón

Uspesnost DEMO uctu

Trump své sliby nesplní

FOREXbot - český, profitabilní a levný AOS

Obchodovanie na základe štruktúry trhu

ČNB preferuje výrazně silnější korunu

IPO společnosti Dynasty Financial Partners - Platforma SaaS pro brokery

Závěr týdne na dolarových párech a můj pohled na další vývoj ceny

Dividendy: Vysoké dividendy díky investování do REIT (9. díl)