Ticker Tape by TradingView

ECB: Jasná strategie na letní prázdniny, zářím počínaje více nejistoty

Evropská centrální banka (ECB) potvrdila, že na červencové schůzi zvýší úrokové sazby o 25 bazických bodů. To už je jisté. Nejistota však přetrvává ohledně rozsahu dalšího zvyšování, až léto skončí. Bude záležet hlavně na vývoji indexu HICP a inflačních očekávání. Eurozóna patrně do konce 3. čtvrtletí opustí éru záporných sazeb (což byl stejně ekonomický nesmysl). My máme za to, že cyklus zvyšování sazeb bude možná rychlejší a s menšími nárůsty, než trh s penězi očekává, zejména pokud bude ekonomický růst ve druhé polovině roku dál zpomalovat. Riziko recese je v letošním roce nízké. Ale eurozóna teď nepochybně čelí ekonomické stagnaci.

Co bylo oznámeno?

„Nejde jen o jeden krok. Čeká nás celá cesta.“ Christine Lagardeová, Prezidentka ECB

Centrální banka jasně potvrdila, že na červencové schůzi zvýší sazby o 25 bazických bodů. To je poprvé, co paměť sahá, kdy centrální banka některé ze zemí G10 explicitně uvádí, o kolik hodlá na příští schůzi zvýšit úrokové sazby. Prezident Fedu Jerome Powell například v červnu zvýšení sazeb o 50 bazických bodů pouze naznačil. Ale s jistotou to neuvedl. Nechal si nějaký manévrovací prostor. Proto je překvapivé, že si ECB takto svazuje ruce, aniž by tím něco reálně získala. Ohledně zářijové schůzky už si však ECB tak jistá není. Lagardeová prohlásila, že může podle toho, jak se bude vyvíjet inflace, dojít i ke zvýšení o 50 bazických bodů. Zdá se, že ECB je rozhodnuta od konce září postupně zvyšovat sazby – což vzhledem k riziku nižšího ekonomického růstu nejsou zase tak jestřábí vyhlídky (zejména pokud budou životní náklady dál růst, takže se bude snižovat spotřeba. Podle OECD se očekává, že letos reálné příjmy ve většině zemí eurozóny klesnou, někde poměrně prudce, například v Řecku o 7 %.) Nové predikce pracovníků ECB raději příliš nekomentujeme. Inflace předpovídaná pro tento rok je už dnes zastaralá. Předpovědi pro roky 2023 a 2024 budou před koncem roku nejspíš revidovány – inflace směrem nahoru, růst HDP směrem dolů. Tohle je nepochybně ten pravý okamžik si pokorně přiznat, že inflace je tak zapeklitá věc, že ji nedokážeme předpovědět ani na tři měsíce dopředu.

Co schází

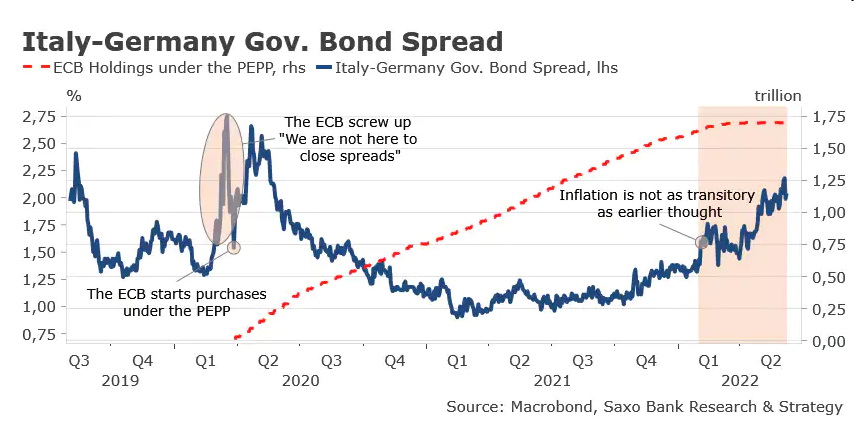

ECB se snaží smazat rozdíly – viz níže uvedený graf

ECB chybně předpokládala, že když bude hrát na jistotu a zvýší v červenci sazbu o 25 bazických bodů, bude mít od italského trhu s dluhopisy pauzu. K tomu bohužel nedošlo. Bezprostředně po tiskové konferenci se rozdíly mezi jádrem a periferií EU výrazně zvětšily. Výnosy italských desetiletých vládních dluhopisů vystřelily o 23 bazických bodů výš. Rozdíl mezi výnosy německých a italských desetiletých vládních dluhopisů se dál prohloubil (na 220 bazických bodů). Jsme zpátky v nebezpečné zóně. Ale zatím není nutné panikařit. Do úrovně, která by si vyžádala intervence na trhu, máme ještě pořád daleko. Máme však za to, že ECB nezbude na červencové schůzi nic jiného než informovat o přijetí antifragmentačních opatření. Pokud to neudělá, rozdíly se ještě prohloubí, a to v nejhorší možnou chvíli, kdy se objemy nebezpečně snižují. Tato antifragmentační opatření jsou pro ECB nezbytností, aby mohla v případě potřeby urychlit proces zpřísňování (a právě proto jestřábi tuto myšlenku podporují) a aby zabránila opakování dluhové krize z roku 2012. Snadné to však nebude. Příprava takové zbraně totiž není nic jednoduchého. Všechna již existující řešení (SMP, tedy Program pro trh s cennými papíry a OMT, neboli Přímé měnové transakce) mají značné politické a technické nevýhody. Podle nás by bylo nejjednodušší zavést nějaký program OMT 2.0 s mírnějšími podmínkami. Ale zde bude ještě nutná další diskuse. V ideálním případě by se to mohlo spojit s uspíšením reinvestování 200 miliard € z programu PEPP (Pandemic Emergency Purchase Programme zahájeného na počátku pandemie v březnu 2020) o rok. Ale i když se jedná o značnou částku, pořád jde jen o první linii obrany. Samo o sobě by to finanční fragmentaci eurozóny nezabránilo. Příprava a realizace antifragmentačních opatření jsou pro budoucnost eurozóny v mnoha ohledech mnohem důležitější než krátkodobé tempo zvyšování úrokových sazeb.

Co nás čeká

Od září budou klíčovou hnací silou inflační očekávání

· První odhad červnového HICP eurozóny bude k dispozici 1. července. V květnu dosáhl harmonizovaný index spotřebitelských cen nového meziročního maxima 3,8 % (4,2 % u základního zboží a 3,5 % u služeb). To je nepříjemně vysoko. Další skokový nárůst by zvýšil tlak na to, aby v září vzrostly sazby o 50 bazických bodů.

· Od září lze očekávat, že hlavními hnacími silami normalizace politiky budou inflační očekávání, ať již tržní či vycházející z průzkumů (SPF). Lagardeová již zmínila „první známky“ toho, že inflační očekávání nebudou nadále ukotvená. To výrazně ovlivní tržní očekávání. Ale jestřábí postoj centrální banky se může rychle rozplynout, pokud bude HDP dál klesat. ECB čeká od 3. čtvrtletí velmi komplikované ekonomické prostředí – nižší investice, neveselá spotřeba a inflace dlouhodoběji vysoko nad stanoveným cílem. Očekávejte vášnivé diskuse mezi jestřáby a holubicemi z Rady guvernérů a spíše nejisté tempo normalizace monetární politiky.

· Počítejte s tím, že eurozóna opustí do konce 3. čtvrtletí letošního roku záporné úrokové sazby. Éra záporných sazeb byla pro finanční sektor nákladnou anomálií. Tohle je tedy dobrá zpráva. Vracíme se zpátky k normálu. Podle nás ale trhy nejspíš ve střednědobém horizontu přeceňují tempo zpřísňování monetární politiky eurozóny. Máme za to, že nižší ekonomický růst může přinutit ECB, aby zvyšování sazeb zmírnila dřív, než se očekává.

Autor: Christopher Dembik, vedoucí oddělení makroekonomické strategie Saxo Bank

Klíčová slova: Intervence | Inflace | OECD | HDP | Recese | Sazby | Transakce | Centrální banka | Centrální banky | ECB | Eurozóna | Evropská centrální banka | G10 | Index spotřebitelských cen | Investice | Riziko | Úrokové sazby | Banky | EUR | Dluhopisy | Saxo Bank | EU | Finanční sektor | Index | Banka | Ekonomický růst | Graf | Harmonizovaný index spotřebitelských cen | Růst HDP | Trh | Zpráva | ROCE | Zvyšování sazeb | Zvyšování úrokových sazeb | Prezident Fedu | Příprava | Christine Lagardeová | Program OMT | Nejistota | Dluhové krize | Predikce | Krize | Výnosy | Příjmy | Očekávání | Jerome Powell | Tržní očekávání | Saxo | Christopher Dembik | Makroekonomické strategie | Zvýšení sazeb | Inflační očekávání | Riziko recese | Reinvestování | Prezidentka ECB | Lagardeová | Vyhlídky | Předpovědi | Nejistoty | Záporné úrokové sazby | Budoucnost | Prezident | Trhy | Pandemie | Růst | JDE | PEPP | ERA | Cyklus zvyšování sazeb | HICP | První odhad | Opatření | TIM | 3М |

Čtěte více

-

ECB hýbala eurem i výnosy, směr trhům však dnes neukázala

Zasedání Evropské centrální banky se dnes sledovalo zejména kvůli ohlášené změně strategie, která měla být přetavena do úprav v poskytovaném výhledu. K úpravám sice došlo, ale dohromady víceméně ladí s tím, co se dalo čekat, tedy že přístup ECB zůstane velmi podpůrný. -

ECB chce snížit sazby v červnu, rozhodnou příchozí data

Zatímco ve Spojených státech se pod vlivem vyšších inflačních čísel postupně odepisují sázky na pokles sazeb ze strany Fedu, v Evropě vše směřuje k začátku cyklu uvolňování měnové politiky. Alespoň tak vyznívá výsledek včerejšího zasedání ECB, která sice ponechala sazby na 4 %, ale signalizovala trhům záměr na příštím červnovém zasedání jít s úrokovými sazbami směrem dolů. Podle centrální banky je dosavadní vývoj klíčových inflačních ukazatelů povzbudivý. -

ECB chce v budúcom roku dvíhať sadzby. Vyššie nad nulu však možno nepôjdu.

Európska centrálna banka na svojom zasadnutí v minulom týždni po prvý krát od roku 2011 naznačila, že v strednodobom horizonte plánuje zvyšovať úrokové sadzby. Konkrétne povedala, že ich nebude zvyšovať do leta budúceho roka. V reči centrálnych bankárov to znamená, že pokiaľ pôjde všetko dobre, tak ich plánuje zvýšiť po tomto termíne. Čo teda možno očakávať? -

ECB Christine Lagarde a Fed Logan komentují ekonomiku 💵

Šéfka Evropské centrální banky Christine Lagardeová a šéfka dallaského Fedu Lorie. K Logan dnes komentoval situaci v ekonomice eurozóny a rizika a příležitosti pro americký bankovní sektor. Dnes můžeme vidět posílení měny EUR s nárůstem EUR/USD o 0,2 %. -

ECB i Bank of Japan už mají větší bilanci než Fed

Jedna rychlá zajímavost k aktuální měnové politice. Zatímco Fed už delší dobu v kvantitativním uvolňování nepokračuje a pozvolna dokonce měnovou politiku zvyšováním úrokových sazeb utahuje. Některé ostatní centrální banky mají nohu stále na plynu. Platí to hlavně pro Bank of Japan a Evropskou centrální banku, které dál v rámci programu kvantitativního uvolňování nakupují státní dluhopisy. Výsledkem jejich jejich aktivity je to, že se letos bilance obou centrálních bank poprvé přehouply přes bilanci Fedu, která momentálně dosahuje 4,5 bilionu dolarů. O něco vyšší bilanci má už i Bank of Japan, zatímco bilance ECB se již přehoupla přes hranici 5,7 bilionu dolarů. Především v případě Bank of Japan je celková výše její bilance skutečně mimořádná. Japonská ekonomika je totiž zhruba třikrát menší než ekonomika eurozóny, nebo Spojených států. JPY je tedy nejslabší hlavní světovou měnou posledních let z velmi dobrého důvodu. -

ECB i Fed potvrzují protiinflační politiku. Dluhopisy pod tlakem, akciím se daří

Evropská centrální banka zvedla úrokové sazby o 75 bazických bodů, přičemž TLTRO ani kvantitativní utahování dnes neřešila. To je v souladu s odhady. Hlavním poselstvím dnešního zasedání je ale jednomyslná shoda na utažení sazeb a poskytnutý výhled, že sazby porostou i na několika dalších zasedáních. Banka se přimkla k boji proti inflaci, a to i přes rizika, která to představuje pro ekonomiku. -

ECB intervencia

ECB opäť nakupuje rizikový taliansky dlh na trhu, čo bude po... -

ECB intervencia

Podľa Bloombergu ECB intervenciu na európskom dlhopisovom&am... -

ECB intervenuje na dlhopisovom trhu

Za účelom zastavenia paniky (oficiálne vyjadrenia však bude hovoriť o potrebe nákupu z d... -

ECB: jaké budou klíčové signály posílení monetární expanze

ECB v červnu a záhy s podklady nových projekcí HDP a inflace i v září představila soubor opatření navýšení monetární expanze včetně snížení hlavních... -

ECB JE POD TLAKEM KVŮLI ZACHÁZENÍ S KYPREM

Asijské akcie klesly mnohem více než se odhadovalo, když americká ekonomická data vyostřila obavy z pokroku... -

ECB je připravena čekat

Euro a libra zůstávají vůči americkému dolaru v rámci svého rozpětí a po prvním dni jednání mezi Čínou a USA čelí určitému tlaku. Kromě tohoto významného setkání, které je v současné době centrem pozornosti, se však včera konaly také rozhovory s několika evropskými představiteli, během kterých se diskutovalo na téma úrokových sazeb. -

ECB je připravena dále snižovat sazby

Představitelé Evropské centrální banky se připravují na další snížení úrokových sazeb, protože očekávají, že celní politika USA způsobí vážné a dlouhodobé škody ekonomice, a to i v případě, že administrativa Donalda Trumpa svůj postoj zmírní. -

ECB je připravená použít všechny nástroje potřebné ke zvýšení inflace

"Evropská centrální banka je připravena využít všechny nástroje potřebné ke stimulaci inflace a pozorně sleduje zhodnocení eura," uvedl člen rady guvernérů Olli Rehn. -

ECB je připravena upravit parametry měnové politiky

Podle hlavního ekonoma Evropské centrální banky Philipa Lanea může ECB ukončit nákupy dluhopisů, protože inflace v eurozóně se blíží 2% cíli banky. -

ECB je v odhadoch vývoja inflácie príliš optimistická

ECB dnes zverejnila svoje makroekonomické prognózy. Čo sa týka rastu HDP, tak v tejto položke neočakáva v najbližších rokoch žiadnu výraznejšiu zmenu, aj naďalej by mala ekonomika eurozóny rásť medziročne v pásme 1,6-1,8%. Povedal by som, že je to konzervatívny odhad (vzhľadom na silné mäkké dáta a vyšší priestor pre fiškálne stimuly vidím priestor aj pre vyšší rast), ale lepšie je byť konzervatívny ako príliš optimistický. -

ECB Kazaks říká, že "v 1. pololetí 2024 není třeba snižovat sazby

Guvernér lotyšské centrální banky a člen Evropské centrální banky Martins Kazaks naznačil, že snižování úrokových sazeb v eurozóně nebude v první polovině roku 2024 nutné. To je v příkrém rozporu s očekáváním trhu, který agresivně očekává první snížení již na jaře příštího roku. Kazaks zdůraznil, že jeho postoj se může v budoucnu změnit, pokud budou rizika ohrožující cenovou stabilitu vyrovnanější. -

ECB Kazimir navrhl na červnové zasedání první snížení sazeb ✂

Člen Rady guvernérů Evropské centrální banky (ECB) Peter Kazimir zdůraznil, že před zavedením snížení sazeb je třeba být obezřetný a navrhl, aby ECB s prvním snížením počkala do června. Kažimír zdůraznil, že stále existují proinflační rizika, která jsou „živá a nastartovaná“, a zdůraznil, že je důležité shromáždit další přesvědčivé důkazy o inflačním výhledu. Věří, že do června bude mít ECB dostatek důvěry a zásadních údajů, aby mohla učinit informované rozhodnutí. Upřednostňuje „hladký a stabilní“ přístup k uvolňování politiky, což naznačuje, že diskuse o uvolňování již začaly a budou pokračovat v příštích týdnech. -

ECB k dalšímu snížení sazeb nesáhla, i když zůstává připravena. Euro posiluje

Úrokové sazby v eurozóně zůstávají beze změny. Svou základní sazbu drží ECB na 0,50 procenta, kam byla snížena na minu... -

ECB Keeps Its Soft Stimulation Of The Economy

This morning, positive external background remains in the markets. Among the main factors pushing indices to move up, ...

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Párové obchodování: Definice, strategie a příklad tradingu

Jak moc se vyplatí hedging? (41. díl)

Predikce finančních trhů 2026 – Akcie, komodity, kryptoměny

Německé akciové indexy DAX: Proč silná ekonomika neznamená silný akciový trh (12. díl)

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Párové obchodování: Definice, strategie a příklad tradingu

Jak moc se vyplatí hedging? (41. díl)

Predikce finančních trhů 2026 – Akcie, komodity, kryptoměny

Německé akciové indexy DAX: Proč silná ekonomika neznamená silný akciový trh (12. díl)

Denní kalendář událostí

Členka Fedu Michelle Bowman

V USA podnikové objednávky

Na Novém Zélandu obchodní bilance

V USA týdenní změna zásob ropy

V Číně výrobní a nevýrobní index PMI

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku index CPI

Členka Fedu Michelle Bowman

V USA podnikové objednávky

Na Novém Zélandu obchodní bilance

V USA týdenní změna zásob ropy

V Číně výrobní a nevýrobní index PMI

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku index CPI

Tradingové analýzy a zprávy

Akcie v USA oslabují, může za to oznámení o novém šéfovi Fedu

Podle prezidenta Trumpa je dohoda o konci války na Ukrajině blízko

Cena zlata a stříbra prudce klesá, nominace nového šéfa Fedu posílila dolar

Forex: Dolar zpevňuje po oznámení nominanta do čela americké centrální banky

Komodity: Ropa dále zdražuje, ceny míří k největšímu měsíčnímu růstu za několik let

Akcie na pražské burze v lednu pokračovaly v růstu, index PX připsal 2,9 pct

Kvůli tlaku zvnějšku a zevnitř mizí průmyslová základna EU, uvádí analýza EK

Pražská burza se vrátila k růstu, index PX připsal 1,63 procenta na 2763,26 bodu

Pražská burza v závěru týdne mírně rostla, dařilo se Monetě, Erste i Coltu

Forex: Koruna dnes dál umazávala předchozí zisky vůči dolaru, k euru stagnovala

Akcie v USA oslabují, může za to oznámení o novém šéfovi Fedu

Podle prezidenta Trumpa je dohoda o konci války na Ukrajině blízko

Cena zlata a stříbra prudce klesá, nominace nového šéfa Fedu posílila dolar

Forex: Dolar zpevňuje po oznámení nominanta do čela americké centrální banky

Komodity: Ropa dále zdražuje, ceny míří k největšímu měsíčnímu růstu za několik let

Akcie na pražské burze v lednu pokračovaly v růstu, index PX připsal 2,9 pct

Kvůli tlaku zvnějšku a zevnitř mizí průmyslová základna EU, uvádí analýza EK

Pražská burza se vrátila k růstu, index PX připsal 1,63 procenta na 2763,26 bodu

Pražská burza v závěru týdne mírně rostla, dařilo se Monetě, Erste i Coltu

Forex: Koruna dnes dál umazávala předchozí zisky vůči dolaru, k euru stagnovala

Blogy uživatelů

Zlatá a stříbrná horečka vrcholí

Lednový efekt aneb předpovídá úspěšný start akcií zisky pro zbytek roku?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (30. ledna)

Trhy v šoku: Prekvapenie pre USD, drahé kovy a krypto

Proč krypto velryby sází na cenné kovy?

Jak si dlouhodobě zvýšit winrate

Rozhovor s úspěšným prop traderem: Toan o své cestě od digitálního marketingu k ziskovému tradingu

Praktické okénko: Kde se nejvíce může promítnout vliv slabého dolaru?

Moje cesta prop tradingem: Plán pro dlouhodobý short obchod

Významné historické události hýbající burzou v týdnu 26. 1.–1. 2.

Zlatá a stříbrná horečka vrcholí

Lednový efekt aneb předpovídá úspěšný start akcií zisky pro zbytek roku?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (30. ledna)

Trhy v šoku: Prekvapenie pre USD, drahé kovy a krypto

Proč krypto velryby sází na cenné kovy?

Jak si dlouhodobě zvýšit winrate

Rozhovor s úspěšným prop traderem: Toan o své cestě od digitálního marketingu k ziskovému tradingu

Praktické okénko: Kde se nejvíce může promítnout vliv slabého dolaru?

Moje cesta prop tradingem: Plán pro dlouhodobý short obchod

Významné historické události hýbající burzou v týdnu 26. 1.–1. 2.

Forexové online zpravodajství

Americká burza končí týden v červeném

Denní shrnutí: Historický den pro drahé kovy; STŘÍBRO ztrácí 30 %; USD posiluje 💡

Praskla bublina na trhu s drahými kovy❓ STŘÍBRO kleslo o více než 33 % během jediného dne 🚨

Tři trhy, které sledovat příští týden (30. 1. 2026)

Herní společnosti ve velkých slevách 🚨 Ukončí Project Genie tradiční éru herního vývoje❓

KLA zveřejnila výsledky za 2Q

Frankfurtská burza zakončila týden růstem

Verizon zaznamenal ve 4Q výrazný růst nových zákazníků a oznámil zpětný odkup akcií za 25 mld. USD

Index nákupních manažerů z Chicaga vzrostl

CSG - první obchodní dny po IPO na Euronext Amsterdam

Americká burza končí týden v červeném

Denní shrnutí: Historický den pro drahé kovy; STŘÍBRO ztrácí 30 %; USD posiluje 💡

Praskla bublina na trhu s drahými kovy❓ STŘÍBRO kleslo o více než 33 % během jediného dne 🚨

Tři trhy, které sledovat příští týden (30. 1. 2026)

Herní společnosti ve velkých slevách 🚨 Ukončí Project Genie tradiční éru herního vývoje❓

KLA zveřejnila výsledky za 2Q

Frankfurtská burza zakončila týden růstem

Verizon zaznamenal ve 4Q výrazný růst nových zákazníků a oznámil zpětný odkup akcií za 25 mld. USD

Index nákupních manažerů z Chicaga vzrostl

CSG - první obchodní dny po IPO na Euronext Amsterdam

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Ranní okénko - Vzrušující týden před námi

Forex: Koruna zůstává v blízkosti úrovně kurzového závazku

Ranní přehled událostí

Kapverdy v hledáčku investorů: stabilita, vysoké výnosy, rostoucí turismus a 350 slunných dnů v roce

Sentiment indikátory potvrdí obavy o růst ekonomiky eurozóny

Obchodní signály pro bitcoin, H4, na 25.–27. ledna 2024: prodej pod 40 200 USD (21 SMA – Murray 2/8)

Markets Insider: EURUSD, GBPUSD, DAX, Brent (19-01-18)

PMČR: Dividenda za minulý rok bude podle našich odhadů 1 350 CZK na akcii

Zvýšená volatilita na DAX30 CFD. Dosáhne německý index 13 600 bodů před koncem roku?

Forex: Nemastný, neslaný den na trhu s EUR/USD

Ranní okénko - Vzrušující týden před námi

Forex: Koruna zůstává v blízkosti úrovně kurzového závazku

Ranní přehled událostí

Kapverdy v hledáčku investorů: stabilita, vysoké výnosy, rostoucí turismus a 350 slunných dnů v roce

Sentiment indikátory potvrdí obavy o růst ekonomiky eurozóny

Obchodní signály pro bitcoin, H4, na 25.–27. ledna 2024: prodej pod 40 200 USD (21 SMA – Murray 2/8)

Markets Insider: EURUSD, GBPUSD, DAX, Brent (19-01-18)

PMČR: Dividenda za minulý rok bude podle našich odhadů 1 350 CZK na akcii

Zvýšená volatilita na DAX30 CFD. Dosáhne německý index 13 600 bodů před koncem roku?

Forex: Nemastný, neslaný den na trhu s EUR/USD

Blogy uživatelů

Na co si dát pozor při výběru brokera?

Zlatá a stříbrná horečka vrcholí

Praktické okénko – jednoduché vstupní podmínky pro každodenní použití

Výnosy hledejme v Latinské Americe

Taper už začíná trhy bolet

Měnový pár EUR/CHF: Analýzy více časových rámců (MN až D1)

Mark Spitznagel: Poslední z medvědů

Dividendové akcie - investování s nádechem pasivního příjmu

Falcon Broker - recenze, poplatky a hodnocení

Proč většina traderů obchoduje proti trendu - a jak se tomu vyhnout?!

Na co si dát pozor při výběru brokera?

Zlatá a stříbrná horečka vrcholí

Praktické okénko – jednoduché vstupní podmínky pro každodenní použití

Výnosy hledejme v Latinské Americe

Taper už začíná trhy bolet

Měnový pár EUR/CHF: Analýzy více časových rámců (MN až D1)

Mark Spitznagel: Poslední z medvědů

Dividendové akcie - investování s nádechem pasivního příjmu

Falcon Broker - recenze, poplatky a hodnocení

Proč většina traderů obchoduje proti trendu - a jak se tomu vyhnout?!

Vzdělávací články

Forex 2026: Které měny budou sbírat zisky?

Obchodování s volatilními trhy: Strategie pro úspěšný trading během vysoké volatility

Hlavní ekonomické události v roce 2023

Technická analýza - supporty a rezistence

Chyba, která ničí vaši tradingovou mysl

Moldavský lei je měnou zmítanou okolními obry. Platidlo přežilo i bankovní skandál století

USD/BRL: Brazilská pohádka happyendem nekončí

Smart Money Concepts (SMC): Asia High a Low (10. díl)

Jak funguje Prop Trading?

Trading v praxi: Jak úspěšně obchodovat více časových rámců (1. část)

Forex 2026: Které měny budou sbírat zisky?

Obchodování s volatilními trhy: Strategie pro úspěšný trading během vysoké volatility

Hlavní ekonomické události v roce 2023

Technická analýza - supporty a rezistence

Chyba, která ničí vaši tradingovou mysl

Moldavský lei je měnou zmítanou okolními obry. Platidlo přežilo i bankovní skandál století

USD/BRL: Brazilská pohádka happyendem nekončí

Smart Money Concepts (SMC): Asia High a Low (10. díl)

Jak funguje Prop Trading?

Trading v praxi: Jak úspěšně obchodovat více časových rámců (1. část)

Tradingové analýzy a zprávy

Soul: Ekonomika KLDR díky posílení vazeb na Rusko rostla

E15: Žebříčku nejbohatších Čechů dominují Kellnerová s Křetínským

Na zlatě se rozhoduje o dalším trendu, bude pokračovat růst nebo už není síla na další zisky?

Ranní zpráva pro tradery: Co se děje na finančních trzích 12.12.2025

Obchodní pozice FX retailových obchodníků

Komodity: Ropa zdražuje, ale je na cestě vykázat největší roční pokles od roku 2020

Koruna k euru posílila na 26,27 Kč, reaguje na daňové změny

Index DAX - Intradenní výhled 21.2.2017

Forex: Vítězové a poražení 1.6.2016

S&P 500 - Intradenní výhled 24.12.2025

Soul: Ekonomika KLDR díky posílení vazeb na Rusko rostla

E15: Žebříčku nejbohatších Čechů dominují Kellnerová s Křetínským

Na zlatě se rozhoduje o dalším trendu, bude pokračovat růst nebo už není síla na další zisky?

Ranní zpráva pro tradery: Co se děje na finančních trzích 12.12.2025

Obchodní pozice FX retailových obchodníků

Komodity: Ropa zdražuje, ale je na cestě vykázat největší roční pokles od roku 2020

Koruna k euru posílila na 26,27 Kč, reaguje na daňové změny

Index DAX - Intradenní výhled 21.2.2017

Forex: Vítězové a poražení 1.6.2016

S&P 500 - Intradenní výhled 24.12.2025

Témata v diskusním fóru

Buffett očekává, že bankovní krize bude pokračovat

123 signal trading

Zbytek roku bude zajímavý jak na trzích, tak i v rámci novinek u XTB, říká Vladimír Holovka

Zlato - výhledy

Jak jsem si na trading ani nevzpomněl

Nejúspěšnější scalper v dosavadní historii Fintokei

EUR/USD

Meta je opět v pohybu! Kam až může vyrůst?

Akciové indexy

Impulsivní obchodování není dílem vědomé mysle

Buffett očekává, že bankovní krize bude pokračovat

123 signal trading

Zbytek roku bude zajímavý jak na trzích, tak i v rámci novinek u XTB, říká Vladimír Holovka

Zlato - výhledy

Jak jsem si na trading ani nevzpomněl

Nejúspěšnější scalper v dosavadní historii Fintokei

EUR/USD

Meta je opět v pohybu! Kam až může vyrůst?

Akciové indexy

Impulsivní obchodování není dílem vědomé mysle