Ticker Tape by TradingView

Zasáhne krize komerčních nemovitostí společnost Brookfield a americké banky? 💵🏘

Problém s trhem komerčních nemovitostí některé instituce, jako je Wells Fargo a Morgan Stanley, považují za systémovou hrozbu, i když zatím není jasné, zda skutečně eskaluje do takového rozsahu. Podle údajů Green Street se hodnota komerčních nemovitostí v USA již meziročně snížila o 25 % a roste také míra neobsazenosti:

- Fondy Brookfield (BN.US) a Blackstone (BX.US) jsou značně vystaveny situaci v oblasti komerčních nemovitostí. Blackstone oznámí výsledky zítra před otevřením trhu;

- Brookfield již nesplnil závazky ve výši téměř 161 milionů USD za kancelářské budovy ve Washingtonu (DC) z důvodu neobsazenosti, ale stále usiluje o dohodu;

- USD, problémy fondu se týkaly nemovitostí v Los Angeles (777 Tower, Gas Company Tower), ale nyní se týkají i desítky dalších kancelářských budov;

- Podle agentury Bloomberg mají problémy se splácením dluhů a plněním závazků také společnosti Columbia Property Trust, Pacific Investment Management a WeWork a Rhone Group.

Společnost Brookfield zdůrazňuje, že 95 % jejího portfolia nemovitostí tvoří vysoce kvalitní nemovitosti a poptávka po nich přetrvává. Zároveň v metropolitní oblasti Washingtonu klesly ceny komerčních nemovitostí meziročně o 36 % a ve srovnání s obdobím před pandemií musí podle společnosti Kastle Systems pouze 43 % zaměstnanců v regionu alespoň jednou týdně do kanceláře. Práce na dálku je oblíbená i v dalších státech USA. Mezi 12 největšími kancelářskými nemovitostmi v portfoliu společnosti Brookfield činila míra obsazenosti nemovitostí v roce 2022 52 % oproti 79 % v roce 2018. Současně se její měsíční variabilní úroková sazba hypotéky zvýšila na přibližně 880 000 USD v dubnu z mírně nad 300 000 USD v roce 2021.

Zasáhne krize v komerčních nemovitostech i banky?

- Společnost OakTree odhaduje, že banky v USA drží přibližně 1,8 bilionu dolarů ze 4,5 bilionu dolarů nesplacených hypoték (přibližně 40 %) a úvěry na komerční nemovitosti (CRE) představují přibližně 8 až 9 % aktiv průměrné banky (bez započtení podílu cenných papírů krytých komerčními hypotékami);

- Vzhledem k pákovému efektu bankovního sektoru činí jeho přibližný vlastní kapitál asi 2,2 bilionu dolarů, takže 9% podíl na aktivech by znamenal až 100% vlastní kapitál, což by mohlo předznamenat "podkapitalizaci" mnoha bank;

- Podle zprávy BofA má průměrná velká banka téměř 50 % rizikového kapitálu v úvěrech CRE, což je mnohem větší expozice než u menších bank - až 167 %. Podle společnosti OakTree činí průměrná expozice vůči CRE 4,5 % aktiv u bank nad 250 miliard USD a přes 11 % u bank pod 250 miliard USD;

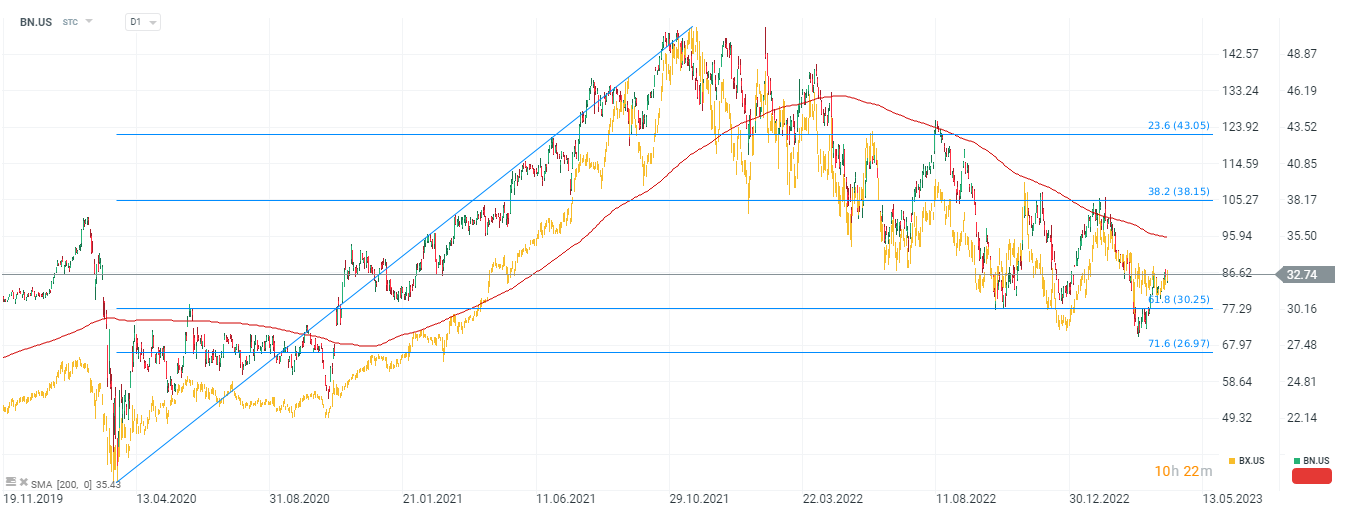

Zatím není jasné, do jaké míry může mít problém dopad na finanční systém - v rámci každé hypotéky mohlo existovat dostatečně vysoké zajištění dlužníka (LTV), které by ztráty absorbovalo - bylo by zásadní znát podmínky, za kterých byly úvěry poskytnuty. Kromě toho by se o úvěrech v selhání mohlo vyjednávat a mohly by být restrukturalizovány. Akcie společností Brookfield Corp (BN.US) a Blackstone (BX.US), žlutý graf. Akcie obou společností se pohybují ve velmi podobném cenovém modelu. Zdroj: xStation5

Akcie společností Brookfield Corp (BN.US) a Blackstone (BX.US), žlutý graf. Akcie obou společností se pohybují ve velmi podobném cenovém modelu. Zdroj: xStation5

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A. organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.

Klíčová slova: USA | Poptávka | Kapitál | Akcie | Bloomberg | MIFID | Riziko | Výkonnost | Banky | Doporučení | USD | Morgan Stanley | XTB | Úroková sazba | EU | Výsledky | Investiční strategie | Banka | Fondy | Graf | Investiční | Investiční doporučení | Management | Nemovitosti | Portfolia | Zprávy | Předpověď | ROCE | Komise | Investment | Wells Fargo | Finanční systém | Podnikání | Ztráty | Zajištění | Krize | MiFID II | Podnikání na kapitálovém trhu | Akcie společnosti | Blackstone | WeWork | Finanční situace | Investment Management | Problémy | Míra | Hypotéky | xStation5 | Poradenství | Komunikace | Situace | Americké banky | LTV | Práce | CL | Investment management | JDE | Ceny | Společnost XTB | Nařízení | Společnosti | Los Angeles | Blackstone (BX.US) | BX.US | BX | Minulá výkonnost | Společnost | 3М | BofA | Instituce | Marketingová komunikace | Komise v přenesené pravomoci | Komise v přenesené pravomoci (EU) | Green Street |

Čtěte více

-

Září začalo výprodejem, na trhy se vrací nervozita

Začal nám nový měsíc s společně s ním se o slovo opět přihlásily výprodeje. Asie i Evropa se vrací do červených čísel,... -

Zasadanie ECB - Riziká vysokej inflácie rastú

Začiatok konferencie priniesol jasné posilnenie Eura. ECB nie je spokojná s infláciou, no zároveň sa banka drží svojich predchádzajúcich vyjadrení o prechode dynamiky cien v dlhodobejšom horizonte. -

Zásadní otočka. Česká inflace byla v říjnu třetí nejnižší v celé EU

Inflace v České republice byla v říjnu třetí nejnižší v celé EU. Vyplývá to z dat, která dnes zveřejnil Eurostat. V samotném měsíci říjnu ceny v Česku poklesly, a to o 1,1 procenta. Výrazněji poklesly už jen v Estonsku a v Řecku. Ve většině zemí EU ceny v říjnu naopak rostly. Za celou EU činí říjnová inflace 1,4 procenta. -

Zásadní posun přibližuje ceny zlata k 1 800 USD

Největším faktorem podporujícím nový vzestupný trend zlata je změna očekávání investorů ohledně měnové politiky Federálního rezervního systému. Přestože Fed bude pokračovat ve zvyšování úrokových sazeb na začátku roku 2023, očekává se, že tempo zpomalí. Inflační tlaky přitom zůstanou zvýšené. -

Zásadní snížení globální zadluženosti prozatím v nedohlednu

Mezinárodní měnový fond (MMF) vypracoval analýzu globální zadluženosti, podle které dosáhl na konci roku 2018 celkový globální dluh, veřejný plus soukromý, úrovně 188 bilionů dolarů, což je o 3 biliony dolarů více než v roce 2017. Průměrný globální poměr dluhu k HDP, váženo HDP jednotlivých zemí, se v roce 2018 oproti roku 2017 zvýšil o 1,5 procentního bodu na 226 %. To je přitom nejmenší nárůst od roku 2004. -

Zásadní technická formace na ropě (OIL.WTI)?

Dnešní obchodování na ropných trzích začalo růstem. Nicméně kupcům se podařilo prorazit nad rezistenci na $53,25 na instrumentu OIL.WTI. Následně jsme však byli svědky dynamické korekce. Na M15 časovém rámci je zřetelně vidět budování formace Hlava a ramena. Pokud cena prorazí pod zónu v blízkosti $52,55, tak se můžeme dočkat hlubší korekce. V případě tohoto scénáře vidíme první důležitý support na úrovni $52,55. Obchodníci by však měli mít na paměti, že dlouhodobý trend je stále býčí. Pokud se cena udrží nad $52,55, tak kupující zůstávají ve výhodě. -

Zásadní změna roku 2020: Posílení drobných investorů

Když se zpětně podíváme na titulky finančních periodik z globální pandemie roku 2020, je zřejmé, že během jednoho z nejchaotičtějších období nedávné historie na akciových trzích došlo k očividnému vzestupu drobných obchodníků. V podstatě jsme byli svědky zásadní změny, která vyvolala mnohem větší participaci na finančních trzích. Toto posílení drobných investorů pomáhá jednotlivcům lépe řešit jejich finanční situaci díky výhodám dlouhodobého celkového růstu, který dokážou v dobách nulových či dokonce záporných úrokových sazeb nabídnout pouze investice. A investice jsou zároveň jedním z nejúčinnějších způsobů, jak ovlivňovat svět kolem sebe. -

Zasadnutie Bank of Japan

V súlade so širokým konsenzom ponechal sadzby nezmenené na úrovni 0,1%. No nezmenil ani výhľad ekono... -

Zasadnutie FEDu: Keď sa nič vážnejšie nestane, sadzby pôjdu nahor v decembri. Dolár zatiaľ smer nenašiel

Pre rok 2016 klesla podľa očakávania mediánová prognóza z dvoch zvýšení na jedno. Prekvapili však ďalšie roky – koncom roka 2017 čaká FED sadzby v rozmedzí 1-1,25%, kým v júni to bolo v rozmedzí 1,5-1,75%. Podobne o pol percentuálneho bodu sa znížil projekcie do konca roka 2018 na 1,75%-2%, čiže na rok 2018 očakáva FED v súčasnosti tri zvýšenia. -

Zasáhne ECB na trhu a euru? Splácení LTRO vítané i nebezpečné...

Přinese čtvrteční zasedání Evropské centrální banky (ECB) varování pro měnové trhy? Po překvapivé lekci uštědřené při ... -

Zasáhnou předpovědi intenzivních dešťů v západní Africe futures na kakao?

Futures na kakao se již několik měsíců pohybují v dynamickém růstovém trendu, ale na úrovních blízko 6500 USD za tunu se v poslední době opět objevila silná aktivita prodejců. Silné deště předpovídané v západní Africe vedly k likvidaci některých dlouhých pozic spekulantů, kteří se umístili na další, celosvětově omezené dodávky. Nové předpovědi dešťů by mohly potenciálně ovlivnit vyšší polovinu sklizně kakaa na Pobřeží slonoviny, která začne v polovině dubna. -

Zásahy vlády výrazně snížily inflaci

„Pokles inflace díky zásahům vlády může vést k myšlence, že by bylo vhodné, aby docházelo k navyšování štědrosti vládních opatření a tím se ještě více bojovalo proti inflaci. Tato teze však neplatí, protože vládní opatření jsou prováděna na dluh a budou v ekonomice vytvářet nové inflační tlaky. Lze tedy říct, že jsem si pouze koupili čas na řešení problémů, které však nejdou odstranit tím, že se budeme ještě rychleji zadlužovat,“ říká hlavní ekonom BHS Štěpán Křeček. -

Zasedá bankovní rada ČNB – je možné zrušení kurzového závazku

Dnes v 9:00 začalo pravidelné jednání bankovní rady ČNB. Centrální bankéři se ale můžou rozhodnou změnit toto zasedání na měnověpolitické a odhlasovat konec kurzového závazku. V textu níže odkazujeme na naše nedávné analýzy, které se exitem a jeho dopadem na finanční trhy zabývají. -

Zasedá ECB, změnu politiky nečekáme

Dnes ráno se dozvíme data o tuzemské spotřebitelské inflaci. Ta podle nás i trhu zůstane bezpečně nad horní hranicí tolerančního pásma České národní banky, když jen mírně zpomalí z červencových 3,4 na srpnových 3,3 %. V meziměsíčním srovnání to tak bude odpovídat cenové stagnaci. Inflaci v srpnu ovlivňoval růst cen ropy na světových trzích i turistická sezóna, která pravidelně vede ke zdražování rekreací. -

Zasedá Fed, změna se nečeká

Evropská centrální banka včera vydala další sadu opatření cílených na banky eurozóny, kterými chce zajistit jejich stabilitu v kontextu pandemického zhoršení ekonomické situace. ECB bankám uložila další pozastavení výplat dividend, tentokrát alespoň do ledna příštího roku. Po stejnou dobu by se banky měly zdržet nákupů vlastních akcií. Zároveň od nich ECB očekává, že budou „extrémně umírněné“ v politice výplat bonusů. -

Zasedání americké centrální banky (Fed), co přinese?

Dnes v 20:00 zveřejní americká centrální banka výši úrokových sazeb. Průzkumy mezi analytiky i trh úrokových futures ukazují na malou pravděpodobnost, že by banka zvýšila základní úrokovou sazbu z 0,5 procenta na 0,75 procenta. To znamená, že zvýšení úrokových sazeb není trhem očekáváno, a pokud by se tak stalo, způsobilo by tržní volatilitu, což pravděpodobně Fed nechce. Stal by se pak terčem negativních slovních útoků a možná i středobodem prezidentské kampaně. Nečekané zvýšení úrokových sazeb by velmi pravděpodobně rozhýbalo americký akciový trh a poslalo ho směrem dolů. -

Zasedání amerického Fedu a snížení úrokových sazeb

Fed dle očekávání ukončil rok 2024 dalším snížením sazeb o 25 bazických bodů. Dnešní den však nebyl ani tak o prosincovém snížení sazeb, které bylo předem dané, jako spíše o výhledu Fedu na rok 2025. Reakcí na tento výhled byl výprodej napříč všemi trhy, přičemž akcie, dluhopisy, zlato i kryptoměny klesly. -

Zasedání amerického Fedu regionálními měnami nepohnulo

I středoevropské měny v průběhu včerejška vstřebávaly výstupy ze zasedání amerického Fedu. Vzhledem k tomu, že zasedání ničím... -

Zasedání BoE, ECB a dobrá data z USA + analýza EUR/USD

Britská vláda dnes pozitivně revidovala ekonomických výhled. Projekce se dočkala největšího zlepšení za poslední ... -

Zasedání BoE: Live komentář + 5 grafů jako předkrm

Na tomto místě budeme od 13. hodin komentovat dnešní zasedání Bank of England a následnou tiskovou konferenci guvernéra Marka Carneyho od 13:30. Kromě obvyklého rozhodnutí o sazbách bude dnes zveřejněn také inflační report s novými projekcemi vývoje ekonomiky a inflace.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Bitcoin - Intradenní výhled 6.2.2026

Připravuje se NZD/CAD na odraz a změnu trendu?

EUR/CAD oslabil do klíčové nákupní zóny, čeká nás odraz nebo průlom?

ČNB zhoršila odhad letošního schodku veřejných financí

Vývoz z Německa loni mírně vzrostl

Čistý zisk Komerční banky loni meziročně stoupl o 4,7 %

Index DAX - Intradenní výhled 6.2.2026

CAC 40 - Intradenní výhled 6.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 6.2.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 6.2.2026

Bitcoin - Intradenní výhled 6.2.2026

Připravuje se NZD/CAD na odraz a změnu trendu?

EUR/CAD oslabil do klíčové nákupní zóny, čeká nás odraz nebo průlom?

ČNB zhoršila odhad letošního schodku veřejných financí

Vývoz z Německa loni mírně vzrostl

Čistý zisk Komerční banky loni meziročně stoupl o 4,7 %

Index DAX - Intradenní výhled 6.2.2026

CAC 40 - Intradenní výhled 6.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 6.2.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 6.2.2026

Blogy uživatelů

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Forexové online zpravodajství

Graf dne: EUR/USD po datech z Evropy a slabším americkém trhu práce

Gen Digital ve 3Q zvýšil výnosy o 26 %, výhled odpovídal odhadům

CSG získala exportní kontrakt na dodávky vozidla Patriot

Výsledek zahraničního obchodu za prosinec předčil očekávání

Bude Cortina 2026 další drahý špás? Olympiáda v Turíně straší, učinila z města jedno z nejzadluženějších v Itálii

Stavební produkce v roce 2025 vzrostla o 9,3 procenta

Průmysl hlásí úspěšný konec loňského roku

Přebytek zahraničního obchodu dosáhl 216,5 mld. Kč za celý rok 2025

Reddit sází na vyhledávání poháněné umělou inteligencí jako další motor růstu

Uber musí zaplatit 8,5 milionu dolarů za klamání řidičů ohledně výdělků

Graf dne: EUR/USD po datech z Evropy a slabším americkém trhu práce

Gen Digital ve 3Q zvýšil výnosy o 26 %, výhled odpovídal odhadům

CSG získala exportní kontrakt na dodávky vozidla Patriot

Výsledek zahraničního obchodu za prosinec předčil očekávání

Bude Cortina 2026 další drahý špás? Olympiáda v Turíně straší, učinila z města jedno z nejzadluženějších v Itálii

Stavební produkce v roce 2025 vzrostla o 9,3 procenta

Průmysl hlásí úspěšný konec loňského roku

Přebytek zahraničního obchodu dosáhl 216,5 mld. Kč za celý rok 2025

Reddit sází na vyhledávání poháněné umělou inteligencí jako další motor růstu

Uber musí zaplatit 8,5 milionu dolarů za klamání řidičů ohledně výdělků

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

US OPEN: Trh pod tlakem kvůli nevýrazné výsledkové sezóně technologických firem

Ekonomický komentář 24/3

Ropa: ráno minimum od května 2009

FX sumarizácia dopoludnia

Markets Insider: EURUSD, GBPUSD, DAX, Brent (19-01-18)

ČEZ podepíše spolupráci s Rolls-Royce SMR ohledně vývoje a výstavby modulárních reaktorů

EchoStar získává 38 % po úspěšném oznámení fúze 📌

Forex: Jestřábí ČNB = silnější koruna

Pražská burza podruhé za sebou rostla, posílily akcie bank

Ranní okénko - Dnes ceny průmyslových výrobců v Německu a finální inflace v eurozóně

US OPEN: Trh pod tlakem kvůli nevýrazné výsledkové sezóně technologických firem

Ekonomický komentář 24/3

Ropa: ráno minimum od května 2009

FX sumarizácia dopoludnia

Markets Insider: EURUSD, GBPUSD, DAX, Brent (19-01-18)

ČEZ podepíše spolupráci s Rolls-Royce SMR ohledně vývoje a výstavby modulárních reaktorů

EchoStar získává 38 % po úspěšném oznámení fúze 📌

Forex: Jestřábí ČNB = silnější koruna

Pražská burza podruhé za sebou rostla, posílily akcie bank

Ranní okénko - Dnes ceny průmyslových výrobců v Německu a finální inflace v eurozóně

Blogy uživatelů

Praktická ukázka: Obchody na sever i na jih

Proč investovat do kryptoměn s pomocí CFD kontraktů

Kde v závěru 2025 hledat nové šance?

Index S&P 500 je na dvouletém maximu, býci se perou o rekord

Moje příprava pro následující týden

Byl propad zlata jen panikou spekulantů?

Než začnete obchodovat trend – přečtěte si toto!

Páteční výplach poslal americké akcie do ztráty, obchodní války pokračují dalším tvrdým kolem

Akciový index Nasdaq: Co jej může ovlivnit v následujících týdnech?

Které ETF koupit, když jsou americké akcie drahé?

Praktická ukázka: Obchody na sever i na jih

Proč investovat do kryptoměn s pomocí CFD kontraktů

Kde v závěru 2025 hledat nové šance?

Index S&P 500 je na dvouletém maximu, býci se perou o rekord

Moje příprava pro následující týden

Byl propad zlata jen panikou spekulantů?

Než začnete obchodovat trend – přečtěte si toto!

Páteční výplach poslal americké akcie do ztráty, obchodní války pokračují dalším tvrdým kolem

Akciový index Nasdaq: Co jej může ovlivnit v následujících týdnech?

Které ETF koupit, když jsou americké akcie drahé?

Vzdělávací články

Jak na výběr ideální prop trading firmy?

Jak fungují prop firmy?

Jak vypadá trader v podání Madse Mikkelsena?

Základní strategie Prop Tradingu – jak získat velký účet

Jednoduché obchodní systémy (část 4.)

Co a kdo je za úspěchem FTMO

VIP zóna: Květen nabídl výrazný narůst zisků

Proč v tradingu neexistuje svatý grál

Investování do REIT: Druhy REITs (2. díl)

Umělá inteligence (AI) v tradingu: Praktické využití pro tradery

Jak na výběr ideální prop trading firmy?

Jak fungují prop firmy?

Jak vypadá trader v podání Madse Mikkelsena?

Základní strategie Prop Tradingu – jak získat velký účet

Jednoduché obchodní systémy (část 4.)

Co a kdo je za úspěchem FTMO

VIP zóna: Květen nabídl výrazný narůst zisků

Proč v tradingu neexistuje svatý grál

Investování do REIT: Druhy REITs (2. díl)

Umělá inteligence (AI) v tradingu: Praktické využití pro tradery

Tradingové analýzy a zprávy

Uvidíme pullback na AUD/USD?

GBP/JPY - Intradenní výhled 17.12.2025

S&P 500 - Intradenní výhled 21.9.2016

Zlato - Intradenní výhled 5.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 13.9.2024

Bitcoin - Intradenní výhled 6.2.2026

EUR/USD - Intradenní výhled 20.6.2025

Analytici: Rozhodnutí ČNB o sazbách se čekalo, koruna nereagovala

Ceny zlata a stříbra pokračují v poklesu

Komodity: Cena ropy Brent dnes roste, směřuje však k druhému celoročnímu poklesu za sebou

Uvidíme pullback na AUD/USD?

GBP/JPY - Intradenní výhled 17.12.2025

S&P 500 - Intradenní výhled 21.9.2016

Zlato - Intradenní výhled 5.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 13.9.2024

Bitcoin - Intradenní výhled 6.2.2026

EUR/USD - Intradenní výhled 20.6.2025

Analytici: Rozhodnutí ČNB o sazbách se čekalo, koruna nereagovala

Ceny zlata a stříbra pokračují v poklesu

Komodity: Cena ropy Brent dnes roste, směřuje však k druhému celoročnímu poklesu za sebou

Témata v diskusním fóru

SGDJPY

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 22.6.2015

Price Action Trading Jakuba Hodana

Zlato - výhledy

Sentiment akciového trhu: Co nám může přinést 4Q 2022

Nastavba na DSOK obchodni system

Index S&P 500 zažil silně medvědí konec týdne - je to otočka trendu?

Investování do REIT: Kdo vydělal více - REITs nebo index S&P 500? (5. díl)

Jak by měl vypadat den začínajícího tradera, který nemá na obchodování čas

Monevis

SGDJPY

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 22.6.2015

Price Action Trading Jakuba Hodana

Zlato - výhledy

Sentiment akciového trhu: Co nám může přinést 4Q 2022

Nastavba na DSOK obchodni system

Index S&P 500 zažil silně medvědí konec týdne - je to otočka trendu?

Investování do REIT: Kdo vydělal více - REITs nebo index S&P 500? (5. díl)

Jak by měl vypadat den začínajícího tradera, který nemá na obchodování čas

Monevis