Ticker Tape by TradingView

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 13.12.2021

SHRNUTÍ

- SPX i SXXP posilovaly, SPX na novém historickém maximu

- Za růstem indexů stojí zejména ustupující obavy z varianty omicron a čínské monetární stimuly

- CPI v pátek 6,8 % y-y, v souladu s konsensem trhu, inflační očekávání klesají

- Evergrande prakticky zdefaultovala, čeká se na formální vyhlášení bankrotu

- Fed oznámí zrychlení taperingu, od nového roku by měl nákupy UST a MBS redukovat tempem $30 mld./m

- ECB zasedá trochu ve stínu Fedu, padnou komentáře o nákupech bondů po ukončení PEPP

- Tento týden nás čekají předběžné PMI za prosinec v obou regionech

Výhled

Futures i asijské indexy zelené

Čína: Evergrande

Evergrande nezaplatila dlužné kupónové platby ani po uplynutí 30-denní lhůty. Fitch shodila rating bondů na tzv. restricted default. V praxi to znamená, že společnost na některých závazcích formálně zdefaultovala, proces jednání s věřiteli ještě nezačal. Podobně jednala agentura i v případě dluhopisů druhého nejvíce zadluženého developera, společnosti Kaisa. Nyní tak s největší pravděpodobností bude následovat formální vyhlášení bankrotu a jednání se zahraničními věřiteli. Bondy Evergrande se aktuálně obchodují okolo 20 % nominální hodnoty, podle expertů na restrukturalizace by mohli věřitelé dostat zpět částku okolo 20 – 40 % nominální hodnoty bondů. Čína se v duchu politiky společné prosperity snaží, aby Evergrande uspokojila především své zákazníky nebo dodavatele. Nemůže si však dovolit ignorovat zahraniční investory. To by mohlo mít katastrofální dopad na reputaci největší asijské ekonomiky na mezinárodním kapitálovém trhu. Výnos asijských HY dluhopisů denominovaný v dolarech aktuálně dosahuje v průměru 23 %, před měsícem byl i 30 %. Určitý pokles ve výnosech nastal v reakci na benevolentnější politiku vůči developerům a monetární stimuly (snížení RRR o 50 bps).

Fed

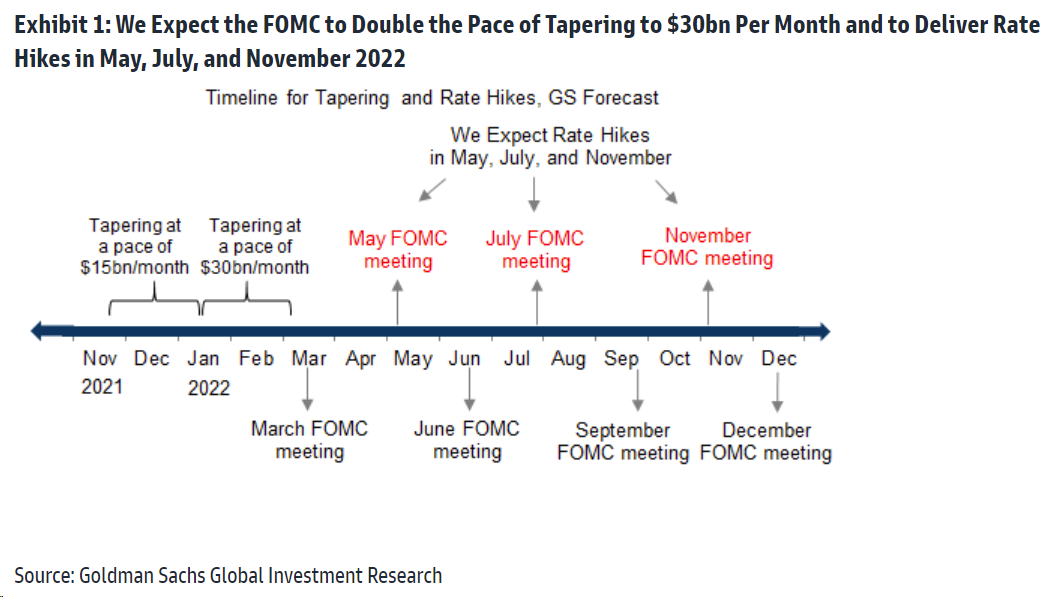

Stěžejní událostí týdne bude zasedání americké centrální banky. Podle odhadů oznámí Powell zrychlení taperingu. Aktuálně snižuje americká centrální banka objemy nakupovaných dluhopisů tempem $15 mld. / m. Od ledna by měla akcelerovat na $30 mld. za měsíc. Proces dluhopisových nákupů by tak mohl být definitivně ukončen během prvního kvartálu. Poté bude mít Fed volné ruce k prvnímu hiku. Centrální bankéři aktualizují svůj oficiální výhled na sazby – tzv. dot plot. Ten aktuálně nenaznačuje žádný hike v roce 2022. Nepochybně však dojde ke změně mediánového odhadu na nejméně dvojnásobné zvýšení úroků v příštím roce. Investory bude zajímat i očekávaný vývoj sazeb v dalších letech, případně zda Fed zvýší vzhledem k rostoucí inflaci odhad neutrální sazby. Investiční banky a dluhopisoví investoři věří v trojnásobné zvýšení sazeb v příštím roce. Např. Goldman Sachs vidí termín pro první hike již v květnu 2022, což znamená určitou úpravu předchozí prognózy (červen 2022).

Předpokládaný výhled měnové politiky Fedu podle Goldman Sachs

Zdroj: Goldman Sachs

Zdroj: Goldman Sachs

ECB

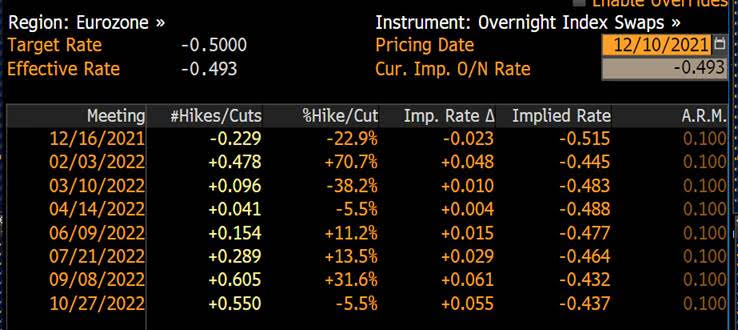

Ve stínu Fedu se uskuteční zasedání Evropské centrální banky. Lagardeová zůstává ze západních centrální bankéřů nejvíce holubičí. Náznak hiku tak můžeme takřka kategoricky vyloučit. Tržní pricing přisuzuje 60 % pravděpodobnost zvýšení sazeb o 10 bps na zářijovém zasedání. S ohledem na rétoriku ECB však může šance poklesnout. Frankfurtská instituce zřejmě naznačí, jak se budou vyvíjet nákupy aktiv po ukončení PEPP v březnu 2022. V posledních týdnech se někteří představitelé ECB vyjadřují proti navyšování klasického programu nákupu aktiv APP. Nicméně zároveň je mezi centrálními bankéři z Frankfurtu hojně rozšířen názor, že eurozóna zůstává náchylná k fragmentaci a neočekávané ukončení nákupů aktiv může vyvolat výprodeje na trhu vládních bondů.

Šance hiků na následujících zasedáních ECB

Zdroj: Bloomberg

Makro

Tento týden nás čekají předběžné PMI za prosinec v USA i v eurozóně. Ukazatele by se měly pohodlně udržet v pásmu expanze.

Ohlédnutí

Akcie

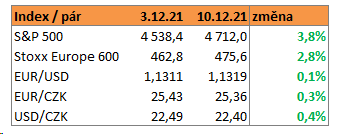

S&P 500 v minulém týdnu rostl o 3,8 % a předvedl tak nejmohutnější týdenní růst od začátku února. Stoxx Europe 600 přidal 2,8 %, což představuje nejvýznamnější týdenní vzestup od začátku ledna. Za optimistickou náladou na trzích stojí uspokojivé zprávy ohledně varianty omicron. Ta nebude tak vážná, jak se zpočátku někteří investoři obávali. K pozitivnímu sentimentu přispěly i čínské monetární stimuly, které ve vnímání burziánů převážily nad peripetiemi okolo čínských developerů.

Inflace

CPI vzrostlo za listopad o 6,8 % y-y. To odpovídá tržnímu konsensu. Šlo o plošné zvýšení indexu spotřebitelských cen – rostla většina komponentů tohoto indikátoru. Stále více ekonomů se začíná přiklánět k názoru, že inflace zůstane zvýšená déle, než se původně očekávalo. Teze o přechodných cenových tlacích vzala definitivně za své. V roce 2022 zůstane inflace výrazně nad cílem Fedu. Nicméně střednědobá a dlouhodobá inflační očekávání spíše klesají, jelikož se do nich promítá předpokládané utahování měnové politiky americkou centrální bankou.

Americké indexy v reakci na zveřejnění posilovaly – CPI odpovídalo konsensuální úrovni, nenastalo výraznější překvapení směrem vzhůru.

Pětiletá inflační očekávání (break-even sazba) – aktuálně 2,8 %, v půlce listopadu 3,2 %

Zdroj: Bloomberg

Zdroj: Bloomberg

S&P 500: Pohyby dle sektorů

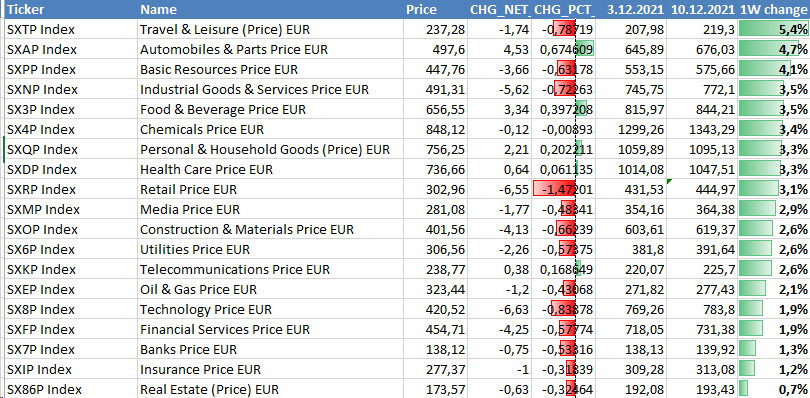

Stoxx Europe 600: Pohyby dle sektorů

Zdroj: Bloomberg

Zdroj: Bloomberg

Indexy pohyb

CYRRUS, a.s.

Klíčová slova: Čína | Fitch | Inflace | USA | Sazby | Akcie | Bloomberg | Centrální banka | Centrální banky | ECB | Eurozóna | Fed | Futures | RRR | Rating | S&P 500 | Výnos | Bondy | Banky | Goldman Sachs | Indexy | Investoři | Pravděpodobnost | Break-Even | Investiční banky | Makro | Centrální bankéři | Americká centrální banka | Banka | Cyrrus | Investiční | SPX | Stoxx | Stoxx Europe 600 | Zprávy | ROCE | Utahování měnové politiky | S&P | Americké indexy | Výhled | Bankéři | Zasedání americké centrální banky | Očekávání | Zvýšení sazeb | Inflační očekávání | Dot plot | Souhrn finančních trhů | Lagardeová | Dluhopisoví investoři | Prognózy | Ohlédnutí | Měnové politiky | Americké centrální banky | Ukazatele | Očekávaný vývoj | Asijské indexy | Pokles | Vývoj | Stimuly | Nákupy aktiv | Růst | Ekonomiky | Zasedání Evropské centrální banky | Expanze | PEPP | Restrukturalizace | Šance | Představitelé ECB | DOT | Evropské centrální banky | Pravděpodobnost zvýšení sazeb | UST | Vnímání | SXXP | Společnosti | Evergrande | Kaisa | Indexy pohyb | Společnost | Omicron | 3М | Restricted Default |

Čtěte více

-

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 12.09.2022

Během minulého týdne burzy silně posilovaly. S&P 500 přidal 3,6 % a přerušil tak předchozí třítýdenní pokles v řadě. Aktuálně se obchoduje cca 15 % pod svým historickým maximem, kterého dosáhl začátkem roku. Volatilita sestoupila pod hranici 25 bodů. Index posiloval navzdory jestřábí rétorice centrálních bank. Hlavním faktorem je v tomto případě pozicování. Sentiment byl v posledních týdnech extrémně medvědí – to bývá často signál k obratu. Podobně jako uprostřed června jsme i od září byly svědky vysokých hodnot pull ratia, což signalizuje, že se investoři pojišťovali proti poklesu / resp. sázeli na pokles. Od 7.9. poměrně značná reverze (z 0,75 na 0,52). Aktuální růst má tedy svůj původ především v technických faktorech a proto lze pochybovat o jeho udržitelnosti. S jestřábími centrálními bankami a ochabující globální ekonomikou je velmi pravděpodobný další pokles indexů do konce roku. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 12.10.2020

V následujících dnech investoři opět upnou svůj zrak k přicházejícím makrodatům. Netrpělivě očekávají zejména maloobchodní tržby v USA, které budou zveřejněny v pátek. Předpokládá se, že ty udrží rostoucí tempo a během září se zvětší o 0,8%. V eurozóně vyjde ve středu průmyslová produkce za srpen. V osmém měsíce by se měl tento indikátor meziměsíčně zvětšit o 0,7%. V obou regionech však rostou obavy, že se přibývající infekce covid-19. Hrozba těchto obav se naplno projevuje zejména v eurozóně, kde nové infekce přibývají rychlejším tempem. Na souhrnném indexu ekonomických překvapení v USA i EU jde vidět pokles – to signalizuje určité zpomalení probíhajícího hospodářského zotavení. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 12.12.2022

Během minulého týdne burzy rostly. S&P 500 odepsal 3,4 %. Nyní se SPX obchoduje cca 18 % pod svým historickým maximem, kterého dosáhl začátkem roku. Volatilita opět vzrostla nad psychologickou hranici 20 bodů. Výprodeje byly korekcí předchozího příliš euforického vývoje. Aktuálně je podle našeho názoru euforie přehnaná a rizika zůstávají nakloněna směrem dolů. Tento týden se uskuteční řada zasedání centrálních bank. Kromě Fedu a ECB zasedá i BoE. Jakákoliv prohlášení centrálních bankéřů mají potenciál stát se kurzotvornými událostmi. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 1.2.2021

Přehnaná aktivita retailových investorů pravděpodobně přetrvá i v následujících dnech. U retailových brokerů dochází k opětovnému uvolnění restrikcí na nákup některých titulů. Znovu tak můžeme být svědky nárůstu volatility na titulech s vysokým short interestem. Nicméně lze očekávat i tvrdší regulaci diskusních fór, jelikož praktiky retailových traderů, kteří jednají ve shodě, připomínají manipulaci s trhem. Shortovat některé přepálené tituly, jako například GME však nedoporučuji. Květnová at the money put opce na akcie GME odpovídá cca na 68 %, ceny akcií!!! To souvisí s obrovskou volatilitou. Pro srovnání stejný kontrakt by v případě Apple vyšel na cca 10 % z ceny akcie. Některé firmy se snaží masivního cenového vzestupu využít a emitují nové akcie. Například American Airlines vydaly nové akcie za 1,1 mld. dolarů -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 12.4.2021

Velké banky tento týden tradičně zahájí americkou výsledkovou sezónu za první kvartál. Ve středu reportují JP Morgan, Goldman Sachs a Wells Fargo. Ve čtvrtek Bank of America a Citigroup. Vše napovídá tomu, že americké finanční instituce zažily velmi úspěšný první kvartál. Vyšší prognózy ekonomického růstu znamenají, že peněžní ústavy mohly během 1Q přistoupit k významnému rozvolňování rezerv, což se propíše do lepších profitů. Horečnatá aktivita na kapitálovém trhu se promítne do pozitivního výsledku segmentu investičního bankovnictví. Pro celý index S&P 500 se předpokládá meziroční nárůst zisků o téměř 25 %. To představuje poměrně výraznou revizi směrem nahoru – ještě na konci roku se pro 1Q21 očekávalo meziroční zvýšení profitů o 16 %. Je však nutno dodat, že očekávání jsou velmi vysoká. Vzhledem k našponovaným valuacím může být jakékoliv klopýtnutí následováno značně negativní povýsledkovou reakcí. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 12.7.2021

Během minulého týdne se na burzách začaly objevovat pochybnosti ohledně udržitelnosti robustního ekonomického růstu. Na obou stranách Atlantiku vidíme určitou rotaci z cyklických do defenzivních sektorů. V posledním týdnu výrazněji ztrácely energetické akcie, zatímco posilovaly defenzivní nemovitosti. Investoři se obávají varianty delta – rostoucí počet nových infekcí by mohl vést k zavedení dalších lockdownů, což by se podepsalo na slabší ekonomické dynamice. Podle mnohých ekonomů jsme nyní dosáhli vrcholného tempa hospodářského růstu. V dalších kvartálech se již staneme svědky zpomalování. Do budoucna již nelze počítat s dodatečnými fiskálními impulsy. Vidíme robustní výkonnost defenzivních aktiv: dolar, americké nebo německé vládní dluhopisy, stoupla i cena zlata. Na druhou stranu akcie zůstávají na historických maximech a dařilo se i velkým technologickým korporacím. K dobré výkonnosti akciových titulů přispívá i pozicování. Řada investorů vyčkává na korekci a proto využívá sebemenšího poklesu – viz. čtvrteční propad a páteční růst. Retailoví spekulanti mají tendenci vstupovat do trhu obzvláště brzy po korekcích. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 13.03.2023

Během minulého týdne burzy oslabovaly. S&P 500 poklesl o 4,5 %. Nyní se SPX obchoduje cca 19 % pod svým historickým maximem, kterého dosáhl začátkem roku 2022. Volatilita během minulého týdne vzrostla nad psychologickou hranici 20 bodů. Evropské akcie odepsaly 2,3 %. Dění v závěrů týdne zásadně ovlivnila situace kolem Silicon Valley Bank. Tu již v pátek převzal FDIC. Aktuálně se řeší, kdo převezme aktiva banky. Podle posledních zpráv by měly být v plné výši odškodnění i nezajištění věřitelé (s vklady nad $250k). Futures nyní rostou, jelikož investoři přistřihli sázky na další hiky. Jde však o příliš euforické očekávání – Fed musí v prvé řadě plnit cenovou stabilitu. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 13.06.2022

Během minulého týdne burzy citelně oslabily. S&P 500 odepsal 5,1 %, což představuje nevýznamnější týdenní pokles od ledna. Volatilita zůstává zvýšená (VIX na 28). Klíčovým faktorem během minulého týdne bylo americké CPI, které vyžaduje důraznější akci ze strany Fedu. Trh se tak začíná opět obávat, že centrální banky budou muset udělat více, než investoři v tuto chvíli zaceňují, aby dokázaly zkrotit inflaci. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 13.09.2021

Z Číny chodily opět spíše negativní zprávy. Herní společnosti typu Tencent významně ztrácely poté, co čínské autority důrazně vyzvaly k omezení hraní mladistvých. Podle některých zdrojů dokonce vyhlásily zákaz vydávání nových her, což by mohlo mít na řadu firem z tohoto sektoru zhoubné dopady. Velké fondy většinou redukují expozice vůči čínským aktivům - např. Ark Invest. Obavy, že se čínské vedení snaží zcela překreslit dosavadní sociální kontrakt. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 13.1.2020

Donald Trump s nejvyšší pravděpodobností ve středu podepíše první fázi dohody o ukončení obchodní války. Toto dílčí příměří by mělo zastavit uvalování dalších cel a vést k navýšení nákupů amerických zemědělských komodit ze strany Číny. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 1.3.2021

Hlavní téma, které rozhodne o dalším směřování trhů, je vývoj výnosů amerických vládních bondů. Desetiletá splatnost se nyní drží na úrovni okolo 1,4 %. Zvýšení souvisí především s citelným nárůstem reálných dluhopisových výnosů. Ty vystřelily až na -0,6 % a poté opět spadly o něco hlouběji do záporu. Současně dochází k propadu inflačních očekávání. Taková konstelace značí obavy, že se investoři navzdory rétorice Jeroma Powella obávají obratu v měnové politice. K růstu výnosů vedly i specifické faktory. Vzhledem k vyšším sazbám výrazně poklesl podíl refinancovaných hypoték a bankám tak vzrostla durace portfolií. Aby tento ukazatel opět stlačily, přistupovaly finanční domy k výprodejům delších vládních obligací. Nárůst výnosů vedl k poklesu cen rizikových aktiv. Cena zlata, která velmi citlivě reaguje na úroveň reálných výnosů, spadla na nejslabší úrovně od června. Výrazně ztrácely technologické tituly, které jsou jako tzv. long duration stocks nejcitlivější na změny dluhopisových sazeb. Očekáváme, že nákupy institucionálních investorů a americké centrální banky nezřízený nárůst výnosů opět utlumí. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 13.5.2019

Data z americké ekonomiky včetně korporátních výsledků vykreslují celkem pozitivní obraz, ovšem chmurný je pohled na eskalaci vyjednávání mezi Čínou a USA. Obě strany se snaží dopad kolapsu jednání mírnit, ale prozatím je třeba přijmout fakt, že vidíme nejhorší možný scénář. USA v pátek zvýšily cla na dodatečných 225 mld USD a dnes oznámí detaily plánu zavedení cel na zbývající dovozy z Číny tedy zhruba 300 mld USD. Připomeňme, že jejich faktické zavedení je proces na několik měsíců. Sám ekonomický poradce Trumpa Larry Kudlow uvedl, že se jedná především o nástroj vyjednávání a nečeká, že by existovaly trvale. Mezitím se Čína chystá oznámit vlastní opatření, kterým chce kontrovat clům z USA. Jednání budou pokračovat, ale na programu zatím není žádná schůzka. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 13.7.2020

Ve Spojených státech stále narůstají významným tempem nové infekce covid-19. V některých státech tak dochází k pozvolnějšímu uvolňování restriktivních opatření. Nicméně uvalování plošných karantén se nejeví jako pravděpodobný scénář. I tak se druhá vlna infekcí může promítnout do dočasného zpomalení ekonomické aktivity. Přestože některé sektory, jako např. cestovní ruch, mohou být obavami z druhé vlny výrazně zasaženy, prudký propad širších indexů neočekáváme. Můžeme se dočkat volatilních reakcí na některá makrodata. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.10.2019

Fed zahájí od 15.10. nákupy krátkodobých dluhopisů ve výši 60 mld. USD měsíčně po dobu nejméně šesti měsíců. Jerome Powell důrazně upozornil, že vzhledem k výhradní orientaci na krátké splatnosti nelze považovat za kvantitativní uvolňování. Jediným cílem této operace je stabilizovat situaci na trhu s repo obchody. Analytiky však objem nakupovaných pokladničních poukázek překvapil. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.11.2022

Během minulého týdne burzy silně posilovaly. S&P 500 přidal 5,9 %. Ve čtvrtek předvedly indexy nejlepší růst od jara 2020. Nyní se SPX obchoduje cca 17 % pod svým historickým maximem, kterého dosáhl začátkem roku. Volatilita se nachází pod hranici 25 bodů. Za růstem stála inflační čísla. Investoři věří, že příznivější inflační čísla odradí Fed od agresivnějšího utahování politiky. Jelikož investoři udržovali na svých portfoliích vysokou úroveň cashe, tak nyní jeho část zapojily a výsledkem byla robustní reakce. Je otázkou, jak vyjdou další cenové statistiky. Zdaleka nelze tvrdit, že Fed v boji nad inflací zvítězil. V pátek vyšla vyšší než předpokládaná inflační očekávání domácností: 3 % vs est. 2,9 %. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.2.2022

Ani víkend nepřinesl progres v jednáních mezi Ruskem a zeměmi NATO. Přímá invaze zůstává méně pravděpodobným scénářem, v této fázi ji však nemůžeme zcela vyloučit. Obavy z geopolitického rizika již začínají prosakovat do širšího tržního dění. Byla to právě geopolitika, která určila trhům rytmus v pátek. Byli jsme svědku ukázkového úprku ke kvalitě. Investoři se zbavovali rizikových aktiv a mohutně investovali do dluhopisů. Výnos 10Y UST se během pátku snížil o téměř 10 bps na 1,94 %. Posiloval i americký dolar, který uzavřel týden na páru s EUR pod hladinou 1,1400. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.3.2022

Zatímco v uplynulých týdnech byla geopolitika prakticky jediným faktorem, který určoval trhům rytmus, nyní začínají investoři pozvolna přecházet do normálnějšího režimu a opět se zaměřují na klíčové makroudálosti, zejména zasedání centrálních bank. Přestože údajně probíhají jednání o příměří, tuhé boje pokračují a narůstá počet civilních obětí. Konflikt zřejmě vstupuje do poziční fáze – tj. nebudou výrazné postupy, avšak může pokračovat ostřelování měst za použití těžké vojenské techniky. V tomto momentě se nejeví jako pravděpodobné uzavření vzdušného prostoru nad Ukrajinou nebo přímá vojenská podpora ze strany NATO. Proto roztržka zůstane lokálním konfliktem a hlavní dopad na trhy tak probíhá přes zaceňování dopadů ekonomických sankcí. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.6.2021

V úterý a středu se uskuteční zasedání Fedu. Investoři věří, že na červnovém zasedání americká centrální banka debaty o taperingu spíše nezahájí. Jako reálnější termín se jeví spíše září. V takovém případě by redukce dluhopisových nákupů mohla začít na konci letošního roku. Fed taktéž zveřejní ekonomickou prognózu, včetně oficiální predikce sazeb, tzv. dot plot. Předpokládáme, že se centrální bankéři přikloní k prvnímu zvýšení úroků v roce 2023 – podle březnového dot plotu by měly zůstat sazby na současných úrovních až do konce roku 2023. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 14.9.2020

Na trhu dle očekávání přetrvává volatilita. Americké akcie předvedly první dvoutýdenní pokles od března. Podle nových informací se do opčního obchodování kromě institucionálních hráčů ve velkém zapojili i drobní investoři. Ti často preferují velmi krátké opce – odhaduje se, až 20% opcí na S&P 500 mělo splatnost kratší než 24 hodin, přičemž standardní splatnost opcí je cca 3 měsíce. Opce, které jsou tzv. at the money a mají krátkou dobu do splatnosti, jsou velmi volatilní. Celkově tak přispívají k nárůstu celkové volatility. Větší procento investorů si začíná uvědomovat, že současná rally na technologických akciích nestojí na pevných základech a začínají se akcií zbavovat – valuace jsou stále vysoké. Turbulence přetrvají i v dalších týdnech. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 15.01.2024

Burzy během minulého týdne opět posilovaly. S&P 500 přidal 2,0 %. Hlavní americký akciový benchmark se nachází pouze 0,2 % pod historickým maximem. Stoxx Europe 600 posílil mírně: o 0,1%. Hlavním důvodem je pokles dluhopisových výnosů, který se odehrál navzdory výraznějšímu CPI. Souvisí zejména s apetitem investorů – viz. extrémní úspěch některých aukcí vládních bondů (např. Španělsko). Nicméně můžeme polemizovat, nakolik je pokles yieldů udržitelný. Investoři v USA sázejí na 6,5 cutů během 2024, což je scénář, který není v souladu s rétorikou představitelů FOMC.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Ruští ekonomové z exilu: Úroky v Rusku brzdí inflaci i růst

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Ruští ekonomové z exilu: Úroky v Rusku brzdí inflaci i růst

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Blogy uživatelů

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Forexové online zpravodajství

Akcie softwarových firmem čeká brutální rally vzhůru, prognózuje banka Jefferies. Investoři se začínají bát, že miliardy na umělou inteligenci končí v černé díře

Navýšení schodku rozpočtu je jen kosmetická změna, říká Česká národní banka. Svoji prognózu letošní inflace i přes navýšení schodku upravuje citelně směrem dolů

Na trhy se vrátil optimismus, Dow Jonesův index poprvé v historii překonal úroveň 50 000 bodů. Podle Bank of America nehrozí, že by Kevin Warsh v křesle šéfa centrální banky uskutečnil svůj záměr zeštíhlit její rozvahu

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Akcie softwarových firmem čeká brutální rally vzhůru, prognózuje banka Jefferies. Investoři se začínají bát, že miliardy na umělou inteligenci končí v černé díře

Navýšení schodku rozpočtu je jen kosmetická změna, říká Česká národní banka. Svoji prognózu letošní inflace i přes navýšení schodku upravuje citelně směrem dolů

Na trhy se vrátil optimismus, Dow Jonesův index poprvé v historii překonal úroveň 50 000 bodů. Podle Bank of America nehrozí, že by Kevin Warsh v křesle šéfa centrální banky uskutečnil svůj záměr zeštíhlit její rozvahu

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

USD/JPY

Cathie Woodová a její Ark Investment Management se zbavují krypto akcií

Ekonomický kalendář: lehký makro kalendář uprostřed týdne 🔎

Bitcoin vedl prudký výprodej kryptoměn – z trhu zmizelo téměř 500 miliard dolarů

Rekordních 70 % zemí eurozóny má horší rating než Česko, včetně její druhé největší ekonomiky, Francie. Ještě roku 2008 to bylo 0 %

Cena diamantů půjde nahoru

Oil prices have increased as inflation in the United States has cooled down

Americké 10yr výnosy na 3,1 %, akcie po včerejší korekci opatrně rostou

Epidemie afrického moru prasat zdražuje v Česku prasata i vepřové, růst cen emisních povolenek zase elektřinu. Česká národní banka ale kvůli tomu úroky zvyšovat nebude

Rozbřesk: Vláda se shodla na růstu platů, porostou opět rychleji než v soukromé sféře

USD/JPY

Cathie Woodová a její Ark Investment Management se zbavují krypto akcií

Ekonomický kalendář: lehký makro kalendář uprostřed týdne 🔎

Bitcoin vedl prudký výprodej kryptoměn – z trhu zmizelo téměř 500 miliard dolarů

Rekordních 70 % zemí eurozóny má horší rating než Česko, včetně její druhé největší ekonomiky, Francie. Ještě roku 2008 to bylo 0 %

Cena diamantů půjde nahoru

Oil prices have increased as inflation in the United States has cooled down

Americké 10yr výnosy na 3,1 %, akcie po včerejší korekci opatrně rostou

Epidemie afrického moru prasat zdražuje v Česku prasata i vepřové, růst cen emisních povolenek zase elektřinu. Česká národní banka ale kvůli tomu úroky zvyšovat nebude

Rozbřesk: Vláda se shodla na růstu platů, porostou opět rychleji než v soukromé sféře

Blogy uživatelů

Jsou americké akcie stále atraktivní?

Elliottovy vlny: NZD/USD, EUR/USD, EURO a DOLLAR INDEX, ZLATO, ROPA vs. USD/CAD, DAX a USD/CHF

CoT report: Způsob, jak obchodovat jako velcí hráči?

Historie se opakuje, ale nikdy ne stejně

Burzovní grafy: Akciové indexy opět posouvaly historická maxima

Čas zdanit své zisky! Jaká jsou pravidla a jak to funguje u XTB?

Napětí s koncem roku na akciových trzích roste. Jak se k tomu postavit?

Jak se obchodovalo v dubnu podle fialových indikátorů

Z kabiny kamionu za obrazovku platformy. Jak Polák Dawid změnil svůj život díky Fintokei

Bitcoin je blízko svojho ATH (all time high) a mainstreamu to je jedno ... zatiaľ

Jsou americké akcie stále atraktivní?

Elliottovy vlny: NZD/USD, EUR/USD, EURO a DOLLAR INDEX, ZLATO, ROPA vs. USD/CAD, DAX a USD/CHF

CoT report: Způsob, jak obchodovat jako velcí hráči?

Historie se opakuje, ale nikdy ne stejně

Burzovní grafy: Akciové indexy opět posouvaly historická maxima

Čas zdanit své zisky! Jaká jsou pravidla a jak to funguje u XTB?

Napětí s koncem roku na akciových trzích roste. Jak se k tomu postavit?

Jak se obchodovalo v dubnu podle fialových indikátorů

Z kabiny kamionu za obrazovku platformy. Jak Polák Dawid změnil svůj život díky Fintokei

Bitcoin je blízko svojho ATH (all time high) a mainstreamu to je jedno ... zatiaľ

Vzdělávací články

200 000 na bankovce a trvalá inflace. Jaká je historie uzbecké měny sum?

Akcie: Úvod do světa akcií a akciového trhu (díl 1.)

Měsíční report finančních trhů (září 2022)

Velká tržní předpověď pro rok 2025

Teorie chování v komfortních zónách

Marek Soska z RebelsFunding: Regulace přijde, ale klíčem zůstává důvěra a férovost

Úvod do automatických obchodních systémů (AOS)

Jednoduché obchodní systémy (část 7.)

Můžete obchodovat s nekonečno penězi od prop firmy?

Jak využít intervence ČNB ve svůj prospěch

200 000 na bankovce a trvalá inflace. Jaká je historie uzbecké měny sum?

Akcie: Úvod do světa akcií a akciového trhu (díl 1.)

Měsíční report finančních trhů (září 2022)

Velká tržní předpověď pro rok 2025

Teorie chování v komfortních zónách

Marek Soska z RebelsFunding: Regulace přijde, ale klíčem zůstává důvěra a férovost

Úvod do automatických obchodních systémů (AOS)

Jednoduché obchodní systémy (část 7.)

Můžete obchodovat s nekonečno penězi od prop firmy?

Jak využít intervence ČNB ve svůj prospěch

Tradingové analýzy a zprávy

Ekonomika ČR ve 3Q meziročně stoupla dle odhadu o 2,7 pct

Pražská burza v úvodu týdne posílila, dařilo se Erste Bank, naopak ČEZ oslabil

V Německu přibylo lidí bez práce, nezaměstnanost stoupla

Forex: NZD/CHF se odráží od rezistence trendového kanálu

Zlato - Intradenní výhled 22.12.2025

AUD/USD - Intradenní výhled 29.1.2021

Aktuálně otevřené forex pozice 25.8.2025

Nejsilnější a nejslabší měny 11.9.2017

Cena kávy arabica zažila nejvyšší týdenní propad za 22 let

Zlato - Intradenní výhled 8.1.2026

Ekonomika ČR ve 3Q meziročně stoupla dle odhadu o 2,7 pct

Pražská burza v úvodu týdne posílila, dařilo se Erste Bank, naopak ČEZ oslabil

V Německu přibylo lidí bez práce, nezaměstnanost stoupla

Forex: NZD/CHF se odráží od rezistence trendového kanálu

Zlato - Intradenní výhled 22.12.2025

AUD/USD - Intradenní výhled 29.1.2021

Aktuálně otevřené forex pozice 25.8.2025

Nejsilnější a nejslabší měny 11.9.2017

Cena kávy arabica zažila nejvyšší týdenní propad za 22 let

Zlato - Intradenní výhled 8.1.2026

Témata v diskusním fóru

Trpělivost tradera je mocným nástrojem pro řízení rizik a růst obchodního účtu

Obchodník měsíce: Ropný magnát ze středních Čech hraje na odolnou psychiku

Druhá vlna přichází i na korunu a forint

Čtyři nejčastější chyby v umísťování Stop-Lossů

Ach ty ztráty

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Kopírování strategií a jejich úskalí

Bitcoin mě baví

Findeto

Kolik peněz je potřeba na FOREX?

Trpělivost tradera je mocným nástrojem pro řízení rizik a růst obchodního účtu

Obchodník měsíce: Ropný magnát ze středních Čech hraje na odolnou psychiku

Druhá vlna přichází i na korunu a forint

Čtyři nejčastější chyby v umísťování Stop-Lossů

Ach ty ztráty

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Kopírování strategií a jejich úskalí

Bitcoin mě baví

Findeto

Kolik peněz je potřeba na FOREX?