Jen máloco dokáže ovlivnit cenu akcie tak výrazným způsobem, jako hospodářské výsledky. To dokládá i dění z posledních dnů – akcie Citigroup i Tesla po relativně pozitivních výsledcích posílily o více než 10 %. Snapchat naopak pohořel, když jeho akcie propadly o více než 25 %.

Alphabet – nečekaný zachránce na obzoru?

Hned v úterý se dočkáme hospodářských výsledků více než 150 amerických společností. Nejvýraznějším jménem je jednoznačně Alphabet – mateřská společnost Google. Poslední dny byly pro Alphabet poměrně hektické – v půlce července totiž došlo k očekávanému splitu akcií v poměru 20:1. Akcie jsou tak nyní výrazně dostupnější pro veřejnost a jak jsme již měli šanci vysledovat u jiných velkých jmen v historii, tak rozdělení akcií bylo investory mnohdy přijato velmi pozitivně. Akcie Alphabet však od splitu vzrostly jen o 3 %, investoři tak patrně bedlivě čekají na hospodářské výsledky za druhý kvartál.

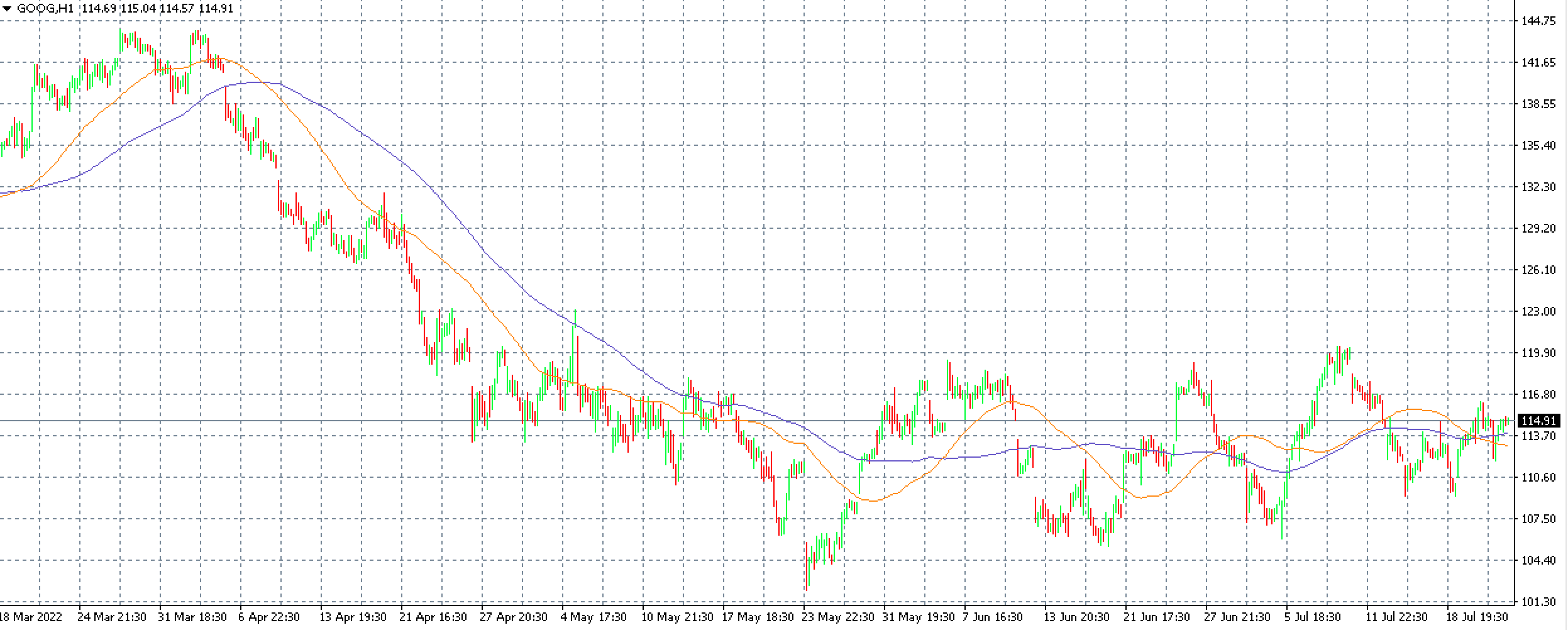

Graf č. 1: Akcie společnosti Alphabet v platformě MT4 na časovém rámci H1 společně s 50 a 100denním klouzavým průměrem

Výsledky Alphabet za Q2

Jaké byly poslední tři měsíce pro společnost Alphabet? Z pohledu na vývoj ceny akcií je nutno podotknout, že nepříliš pozitivní. Akcie Alphabet totiž během 2Q poklesly o více než 20 %, což je jeden z nejhorších kvartálů historie. Kromě celkově negativní nálady na trzích se do daného poklesu promítly i neuspokojivé výsledky za 1Q, které Alphabet zveřejnil na konci dubna. Pro druhý kvartál očekáváme tržby kolem 57,9 mld. USD a zisk na akcii 1,30 USD. V meziročním srovnání by tak měly tržby vzrůst o 13,5 % a zisk klesnout o 4,4 %. To jsou pro Alphabet netradičně slabá čísla, žijeme však v netradiční době.

Alphabet čelil v 2Q několika krizovým momentům, zejména se jedná o ukončení aktivit v Rusku a ztrátu tržeb z tamních reklam. Tržby YouTube byly velkým zklamáním 1Q a v uplynulém kvartále nemusí být situace o moc lepší. Sílící hovory o možné nastupující recesi mohly výrazně ovlivnit tržby z reklam již ve 2Q. Alphabet však může mít překvapivého zachránce, kterým je společnost Apple. Nové zásady kolem ochrany osobních údajů výrazně negativně ovlivňují podnikání jednoho z největších konkurentů Alphabet – Meta Platforms. Ztráta Facebooku tak může být velkým ziskem Google. Společnosti Alphabet podobné postihy v dohledné době nehrozí, s Applem má licenční dohodu v hodnotě až 12 mld. USD ročně.

Apple – blíží se zklamání?

Čtvrtek bude skutečně nabitý, hospodářské výsledky za poslední tři měsíce totiž oznámí téměř 300 amerických společností, včetně té vůbec největší – Apple. Ten ve druhém kalendářním kvartále čelil hned několika výrazným překážkám. Jednou z nich je velmi silný americký dolar, který je pro tak významného exportéra jako je Apple velkou překážkou. Na některých významných trzích tak došlo k výraznému zdražení – třeba v Japonsku za poslední měsíce iPhone 13 zdražil o 20 %. Čínu navíc stále trápí koronavirus a její výrobní kapacity a spotřeba jsou tak stále omezeny. K tomu musíme přičíst přetrvávající potíže v globální přepravě a neustálý nedostatek čipů. Společnost také pozastavila prodeje svých produktů v Rusku.

Graf č. 2: Akcie společnosti Apple v platformě MT4 na časovém rámci H1 společně s 50 a 100denním klouzavým průměrem

Výsledky Apple za Q2

Všechny výše zmíněné faktory nehovoří příliš pozitivně a výsledky za uplynulé 3 měsíce by tak mohly být zklamáním. Ještě horší však může být výhled na další měsíce. Obavy z globálního zpomalení ekonomiky mohou výrazně ovlivnit utrácení spotřebitelů za poměrně drahé produkty Apple. Společnost se navíc přidala k dalším velkým jménům (Meta, Alphabet, Microsoft) a kvůli obavám z ekonomického zpomalení v příštím roce oznámila postupné snižování nákladů a náboru nových zaměstnanců na rok 2023.

Jaké výsledky tedy můžeme očekávat? Tržby by měly dosáhnout na 82,5 mld. USD (meziroční nárůst o 1 mld. USD) a zisk na akcii na 1,16 USD (meziroční pokles o 12 %). Apple má za sebou poměrně ukázkovou historii v překonávání odhadů analytiků. Vzhledem k výše zmíněným faktorům však nemusí být překvapivé, kdyby tentokrát Apple na dané výsledky nedosáhl. Případná korekce ceny akcií by tak mohla být pro investory zajímavá. Dlouhodobý výhled je totiž poměrně pozitivní, Apple se pomalu ale jistě stává mocností ve světě zdravotnictví, což je z pohledu technologií velmi vděčné odvětví. Poslední kvartál roku navíc bývá pro Apple tradičně nejsilnější.

Amazon – odraz nastupující recese?

Do třetice společnost začínající na A. Ve stejný den jako Apple oznámí své hospodářské výsledky za 2Q také Amazon. Ten jako by v uplynulém kvartále kopíroval Alphabet – i Amazon totiž absolvoval rozdělení akcií v poměru 20:1. Zde však Amazon spíše udával trend, jeho split byl o měsíc dříve. Trend ale rozhodně nechtěl udávat ve vývoji jeho akcií. Jenže i zde se mu to povedlo. Akcie Amazon během druhého kvartálu poklesly o těžko uvěřitelných 35 %. Jaké byly příčiny tohoto pádu? Společnost ke konci dubna oznámila výsledky za 1Q, které byly spíše zklamáním. Růst tržeb byl nejpomalejší od dotcom bubble v roce 2001, zisk za kvartál nedosáhl na očekávání a Amazon navíc odepsal velkou ztrátu způsobenou nevydařenou investicí do výrobce elektrických aut Rivian.

Graf č. 3: Akcie společnosti Amazon v platformě MT4 na časovém rámci H1 společně s 50 a 100 denním klouzavým průměrem

Výsledky Amazon za Q2

Jaký byl výhled na uplynulý kvartál? Ve zkratce – nepříliš pozitivní. Amazon očekává tržby kolem 118,5 mld. USD, což by byl meziroční růst o pouhých 5 %. Tempo růstu tržeb by tak mezikvartálně opět kleslo. Trh navíc očekával o 1 mld. USD vyšší tržby. Amazon podobně jako ostatní společnosti doplácí na růst inflace, která zdražuje jeho náklady. Zisk na akcii Wall Street očekává kolem 16 centů, což by byl v meziročním srovnání propad o masivních 79 %.

Velký pád akcií by však mohl způsobit zejména slabý výhled na aktuální kvartál. Pro ten trh očekává tržby 127,8 mld. USD a zisk 0,36 USD na akcii. Oba ukazatele jsou v meziročním srovnání zlepšení o přibližně 15 %. Poměrně optimistická čísla jsou způsobena zejména přesunutím tradičních výprodejů Prime Day z druhého do třetího kvartálu. Investoři by tak měli sledovat zejména dvě čísla – růst tržeb za 2Q a výhled na tržby pro aktuální kvartál. Nezapomeňme také na fakt, že Amazon svým způsobem odráží celkovou náladu americké ekonomiky a spotřebitelů – jedná se o druhou největší společnost v USA z pohledu tržeb. Větší tržby má pouze Walmart. Další růst obav z ekonomické recese se tak může výrazně podepsat na vývoji akcií Amazon, podobně jako tomu bylo v druhém kvartále.

Odpověď na očekávanou volatilitu? CFD akcie

Ať už budou výsledky výše zmíněných (ale i téměř 300 dalších) společností jakékoliv, jedno je jisté – máme před sebou období zvýšené volatility na akciových trzích. Té lze, v případě s obchodováním s CFD akciemi, obratně využít. V Purple Trading nabízíme více než 100 CFD akciových titulů globálních společností, můžete je tak obchodovat přímo z vaší MT4.

Chtěli byste využít nadcházející volatility, ale CFD akcie nejsou vaše parketa? Náš ebook vás naučí vše potřebné

CFD jsou komplexními nástroji a nesou vysoké riziko rychlé ztráty veškerého Vašeho kapitálu v důsledku páky. 67,3% retailových investorů přichází o svůj kapitál během obchodování se CFD s tímto providerem.

(tento počet byl určen v rámci období od 1. dubna 2021 do 31. března 2022). Měli byste pečlivě zvážit, jestli rozumíte fungování CFD nástrojů a můžete-li si dovolit podstoupit tak vysoká rizika ztráty Vašeho kapitálu.

Obchodování na devizovém trhu s marží obnáší velkou míru rizika a nemusí být vhodné pro všechny investory. Obchodování s vysokou pákou může fungovat jak ve Váš prospěch, tak i proti Vám. Předtím, než se rozhodnete obchodovat na devizovém trhu, pečlivě zvažte své investiční cíle, úroveň zkušeností a ochotu podstoupit rizika. Existuje možnost, že utrpíte ztrátu části nebo celé výchozí investice, a proto není vhodné investovat peníze, které si nemůžete dovolit ztratit. V případě jakýchkoliv pochybností vyhledejte radu nezávislého finančního poradce.