Ticker Tape by TradingView

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 28.2.2022

SHRNUTÍ

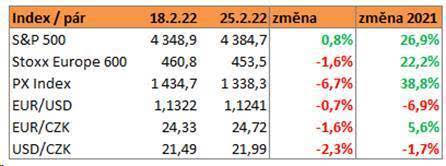

- SPX během minulého týdne posiloval, SXXP ztrácel

- V reakci na rostoucí ceny energetických komodit se zvyšují inflační očekávání

- Trhy dnes otevírají….jde o reakci na zpřísnění sankcí proti Rusku

- Geopolitické riziko bude trhům určovat rytmus i tento týden, jde však spíše o přechodný šok

- Fed navzdory geopolitickému riziku cyklus zvedání sazeb neodloží

- Krypto: méně výrazný pokles, podporu poskytují vyšší inflační očekávání a situace kolem SWIFT

- US: payrolls, PM; EMU: CPI, nezaměstnanost, PMI

Výhled

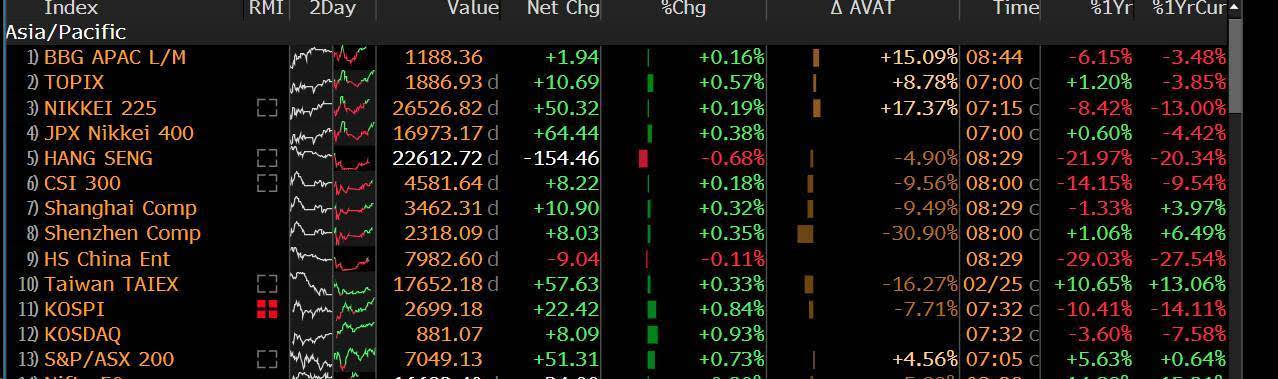

Futures červené i asijské indexy spíše zelené

Trhy dnes

Futures na indexech otevírají do záporu, nicméně jde vidět, že ztráty umazávají. Samozřejmě nejvíce ztrácí rubl a ruská aktiva. Rubl oslabil na úroveň 113, což představuje oslabení o 27 %. Jde zejména o reakci na zpřísnění sankcí. V závěru týdne trhy posilovaly právě v reakci na měkké sankce. Přes víkend se však situace změnila. Některé ruské banky budou odstřiženy od systému Swift, což zkomplikuje zahraniční platby v Rusku. Ruské centrální bance taktéž pravděpodobně budou zmrazeny dolarové, eurové a librové rezervy. To se promítne do volného pádu kurzu rublu. Ruská centrální banka bude muset rubl podporovat prodejem zlatých rezerv nebo těch, které má u čínské centrální banky (v rmb). To však může být poměrně náročné, jelikož se Rusko dostává do zvyšující se mezinárodní izolace, a proto může Čína přistoupit k obdobnému kroku jako EU nebo US. Další možností je růst sazeb – ten by však přidusil ekonomický růst. Eventuálně může Rusko zavést kapitálové kontroly.

Geopolitická nejistota

Přísnější sankce se samozřejmě promítnou do zvýšené volatility v následujících dnech. Řada firem nebo fondů se začíná zbavovat ruských aktiv. Například BP prodá svůj podíl v Rosněftu, což za aktuálních podmínek může pro ropnou firmu znamenat ztrátu $25 mld. Norský vládní fond začne postupně vyprodávat ruská aktiva ze svého portfolia. Největší míra stresu přetrvá samozřejmě na ruských nebo ukrajinských aktivech. Silnou rizikovou averzi lze předpokládat taktéž u širšího regionu emerging markets. Vzhledem k větší ekonomické provázanosti s Ruskem a geografické blízkosti ohniska konfliktu se dočkáme citelnější volatility na evropských burzách. Nicméně věříme, že roztržka zůstane lokálním konfliktem a proto se dočkáme poměrně brzkého zotavení. Záchvaty geopolitického rizika na trzích obvykle nemívají delšího trvání.

Fed: hikingový cyklus se neodkládá

Vzhledem k přetrvávajícím cenovým tlakům a vlivu cen komodit na vyšší inflační očekávání si centrální banky nemohou dovolit oddalovat začátek cyklu zvedání úroků kvůli geopolitickému riziku. V USA je tak hike na březnovém zasedání Fedu hotová věc, nyní se hraje pouze o to, zda dojde ke zvýšení úroků o 25 bps nebo 50 bps. Přibývají hlasy, že pokud si to vyžádají inflační okolnosti, mohl by Fed zvyšovat sazby i o 50 bps (Waller). Zatím jsou však jestřábi v minoritě, investoři přisuzují hiku o 50 bps šanci cca 28 %. Do konce trhu očekávají dluhopisoví investoři šest hiků. Podmínky financování však zatím zůstávají extrémně uvolněné. Je tak pravděpodobné, že Fed může přistoupit i k razantnější akci.

Trh očekává 6 hiků do konce roku

Zdroj: Bloomberg

Krypto

Krypto se navzdory rizikové averzi nenachází pod výraznějším prodejním tlakem. To má zejména dva důvody. Jednak bitcoinu pomáhají rostoucí inflační očekávání. Odstřihnutí Ruska od SWIFT nebo restrikce vůči ruské centrální bance pak teoreticky zvyšují prostor pro využívání krypta, které je ze zásady decentralizované. Nicméně masovější zavedení plateb přes virtuální mince by reálně trvalo delší dobu.

Makro

Nejdůležitějším makročíslem týdne budou payrolls za únor. Očekává se, že ve druhém měsíci roku 2022 vygenerovala americká ekonomika 400 tisíc nových pracovních míst. Tento údaj bude klíčový pro další rozhodování Fedu. Tento týden vyjdou na obou březích Atlantiku PMI. V eurozóně vyjde ve středu inflace. V meziročním vyjádření porostou spotřebitelské ceny o 5,4 %. Ve čtvrtek vyjde rovněž nezaměstnanost v EMU. Očekává se další snížení na 6,9 %.

Ohlédnutí

Inflační očekávání rostou

V reakci na válku mezi Ruskem a Ukrajinou prudce rostou inflační očekávání. 5-leté break-even sazby, které tato očekávání měří, vystoupaly až na 3,4 % a překonaly tak maxima z listopadu. Během páteční seance opět poklesly. Break-even sazby se nacházely na vrcholu v listopadu (data jsou k dispozici od roku 2002), před tím, než si Powell zajistil pokračování ve funkci šéfa Fedu a odstartoval jestřábí obrat. Rostoucí inflační očekávání znamenají, že se centrální banka ocitá pod dalším tlakem. Bude muset utahovat politiku agresivněji, než se zdálo před vypuknutím současné geopolitické roztržky. Mezi investory se proto zvyšují obavy ze stagflace – tedy zpomalujícího ekonomického růstu doprovázeného prudkými cenovými tlaky. Razantnější než předpokládaná akce ze strany centrálních bank by samozřejmě měla negativní vliv na ceny aktiv.

Inflační očekávání se derou nahoru v souvislosti s nárůstem cen energetických komodit

Zdroj: Bloomberg

S&P 500: Pohyby dle sektorů

Zdroj: CYRRUS, Bloomberg

Stoxx Europe 600: Pohyby dle sektorů

Zdroj: CYRRUS, Bloomberg

Indexy pohyb

Tomáš Pfeiler, CFA, CYRRUS, a.s.

Klíčová slova: Čína | Inflace | Rusko | USA | Nezaměstnanost | Americká ekonomika | Rizika | Spotřebitelské ceny | Sazby | Aktiva | Bloomberg | Centrální banka | Centrální banky | Ekonomika | Emerging markets | Fed | Futures | Riziko | S&P 500 | Stagflace | Banky | EMU | Indexy | RMB | Investoři | Fond | EU | Zasedání Fedu | Break-Even | Financování | Makro | Banka | Cyrrus | Ekonomický růst | Markets | Portfolia | Rubl | SPX | Stoxx | Stoxx Europe 600 | SWIFT | Trh | Volatility | S&P | Ztráty | Nejistota | Výhled | Payrolls | Očekávání | Virtuální mince | Trhy dnes | Krypto | Ruská centrální banka | Inflační očekávání | Tomáš Pfeiler | Geopolitické riziko | Souhrn finančních trhů | Dluhopisoví investoři | Výrazný pokles | Míra | Ohlédnutí | CFA | Trhy | Asijské indexy | Pokles | Situace | BP | Rozhodování | Růst sazeb | Šok | Restrikce | Mince | Růst | JDE | Ceny | Ceny aktiv | Rostoucí ceny | Oslabení | SXXP | Vládní fond | Čínské centrální banky | Indexy pohyb | TIM | 3М | Vliv na ceny | Sankce | Ruské banky |

Čtěte více

-

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 26.8.2019

Obě strany přilévají olej od ohně. Čína v pátek oznámila záměr zatížit cly ve výši 5 – 10 % dalších 75 mld. USD amerických exportů. Cla by měla vejít v platnost již od prvního září. Po uzavření trhu Donald Trump palbu opětoval. Od prvního října by se měla cla na $250 mld. čínského zboží zvýšit z 25% na 30%. Zbývající čínské exporty by měly být zatíženy 15% sazbou, zatímco se původně uvažovalo o 10%. Přestože jednání mezi oběma velmocemi nadále probíhají, jeví se brzké usmíření jako méně reálné. V následujících dnech mohou trhy přehnaně reagovat na výroky představitelů některé ze stran konfliktu. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.03.2023

Během minulého týdne americké burzy posilovaly. S&P 500 posílil o 1,4 %. Volatilita klesala, stále se však drží nad psychologickou hranicí 20 bodů. Evropské akcie přidaly 0,9 %. Na začátku týdne pomohlo akcií řešení situace kolem Credit Suisse. V závěru týdne akcie ztrácely v reakci na zasedání Fedu – Powell explicitně vyloučil cuty. Do investorského hledáčku se dostala Deutsche Bank. Přestože vyloženě negativní kurzotvorné zprávy chybí. Jelikož trh sází na nereálně holubičí Fed, lze očekávat, že vystřízlivění bude spojeno s určitou korekcí na burzách. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.06.2022

Během minulého týdne burzy citelně posílily. S&P 500 přidal 6,4 %, což představuje nevýznamnější týdenní růst od května. Volatilita sestoupila z psychologické hranice 30, stále však zůstává zvýšená (VIX aktuálně na 27). V minulém týdnu vévodily trhům obavy ze zpomalování ekonomiky, které by však znamenaly méně přísnou politiku centrálních bank. Vytlačily tak prvotní investorskou hrozbu – robustní zvyšování úroků, což burzy potěšilo. Podle mého názoru však investoři v této fázi nezaceňují hospodářské ochlazení adekvátně. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.09.2021

Firma minulý týden nezaplatila úroky na dolarových bondech. Od čtvrtka tak běží 30 denní lhůta, dokdy společnost může prostředky řádně splatit. Pokud nesežene peníze ani po této době, dochází k defaultu. Aktuálně nelze předpokládat, že by čínská vláda Evergrande sanovala. Tamní politické vedení se snaží snížit závislost na stavebním sektoru. Na konci minulého roku stanovili regulátoři přísná pravidla pro zadlužení developerů. Pokud poruší některé limity na cizí kapitál, nemohou jim banky poskytnout financování. Pokud by Čína pomohla, znamenalo by to příliš citelný odklon od této politiky. Určitá forma restrukturalizace je tudíž nevyhnutelná. Jedním ze scénářů je, že by mohly aktivity Evergande převzít regionální vlády. Troufám si tvrdit, že čínské autority by zakročily pouze v případě systémového stresu. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.1.2020

Americká centrální banka ponechá s nejvyšší pravděpodobností sazby beze změny. Trhy aktuálně dokonce přisuzují asi 12% pravděpodobnost scénáři, že by centrální bankéři úroky zvedli. Navzdory deeskalaci obchodního sporu však takovou variantu vnímáme jako nepravděpodobnou. Fed zřejmě oznámí své záměry na trhu s repo obchody, kde s největší pravděpodobností zůstane i nadále aktivní. Americká centrální banka pravděpodobně bude pokračovat v nákupech pokladničních poukázek, což lze brát jako ekvivalent QE (vede k nárůstu bankovních rezerv). -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.4.2020

Cena ropy zůstane značně volatilní. Skladovací kapacita v Cushingu v Oklahomě se zřejmě naplní během tří až čtyř týdnů. Nelze tedy vyloučit, že se v půlce květně na futures kontraktech zopakuje situace se zápornou cenou. V případě WTI nepomůže další omezování produkce kartelem OPEC, jelikož jde o regionální americký problém. Donald Trump nabídl, že těžaři mohou využít skladovací kapacitu strategických rezerv. Nemusí být ovšem tak jednoduché zde ropu přepravit. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.5.2019

Trh dál sleduje situaci kolem obchodních válek. Z makroekonomických dat získá hlavní pozornost vývoj spotřebitelské důvěry za květen, zde se čeká mírné zlepšení již dost vysoké úrovně. Dále bude zveřejněn vývoj spotřeby domácností včetně cenového deflátoru (PCE) za duben. Tento index, který je bedlivě sledován americkým Fedem na přelomu roku výrazně zpomalil a nyní se nachází poblíž meziroční úrovně 1,6 %. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.7.2020

V minulých týdnech jsme byli svědky opětovného zhoršení vztahů mezi USA a Čínou – zavírání konzulátů. Zatímco obě strany prozatím plní dohodu fáze 1, aktuální geopolitická roztržka může zbrzdit cestu k finální obchodní dohodě. Navíc s blížící se prezidentskou volbou v USA lze očekávat tvrdší postoj obou kandidátů vůči Číně. Obchodní války se tak pro následující týdny a měsíce stanou vedle koronaviru jedním z hlavních témat. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 28.11.2022

Během minulého týdne burzy rostly. S&P 500 přidal 1,5 %. Nyní se SPY obchoduje cca 16 % pod svým historickým maximem, kterého dosáhl začátkem roku. Volatilita sestoupila a nyní se nachází těsně nad hranici 20 bodů. Růst podpořilo holubičí vyznění zápisek z posledního zasedání Fedu. Aktuálně je podle našeho názoru euforie přehnaná a rizika zůstávají nakloněna směrem dolů. Indexy vykazují značnou míru zranitelnosti vůči jakémukoliv náznaku klopýtnutí – zejména stran vyššího než očekávaného růstu cen. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 2.8.2021

Čínská vláda oficiálně kvůli větší dostupnosti vzdělávání zakázala soukromým čínským vzdělávacím institucím fungovat na principu dosahování zisku. Kromě toho zakázaly tamní autority vzdělávacím společnostem získávat kapitál na zahraničních burzách nebo od zahraničních investorů obecně. Objevily se obavy, že tento regulatorní zásah může mít za následek konec současné praxe, kdy čínské firmy získávaly kapitál na zahraničních burzách. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 28.6.2021

V reakci na opětovný nárůst delších inflačních očekávání se výnosy desetiletých amerických vládních papírů vrátily nad úroveň 1,5 %. O dalším směřování výnosů rozhodne zejména tržní zaceňování blížícího se taperingu a termínu pro prvotní zvýšení sazeb. Trh věří v zahájení procesu redukce nákupů vládních bondů v prosinci. Nicméně v případě významně optimistických makrodat – zejména trh práce a inflace – je ve hře i zářijové zahájení taperingu. Takový scénář by se značnou pravděpodobností vyvolal otřesy na burzách. Proto budou páteční payrolls ostře sledovaným makročíslem s potenciálně výrazným kurzotvorným dopadem na dluhový i akciový trh. Proti citelnému nárůstu dluhopisových výnosů působí robustní nákupy ze strany amerických bank. Vzhledem k silnému zvyšování depozit a pomalému tempu růstu poptávky po úvěrech, lze předpokládat, že zájem zařazovat do svých bilancí vládní papíry u finančních domů přetrvá. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.04.2019

V USA budou zveřejněna data nejsilnějšího kalibru. 1. Května bude zveřejněn ISM index aktivity ve výrobním sektoru (očekávání za duben je 55,0 bodu po 55,3 bodu v březnu). Ve stejný den bude zasedat americká centrální banka, ale zde se zásadní změny nečekají, ačkoliv data „v zádech“ překvapila směrem nahoru. Na konci týdne budou zveřejněna ostře sledovaná data z trhu práce. Trh v mediánu čeká v dubnu 185 tisíc nově vytvořených pracovních míst a setrvání míry nezaměstnanosti na 3,8 %. Pokud makro-data výrazněji nepřekvapí, pak hlavní pozornost zůstane na zveřejňované korporátní výsledky. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.08.2022

Během minulého týdne burzy oslabovaly. S&P 500 odepsal 4 %, nejvíce od půlky června. Aktuálně se obchoduje cca 15 % pod svým historickým maximem, kterého dosáhl začátkem roku. Volatilita v pátek vystřelila nad hranici 25 bodů. Projev Jeroma Powella v Jackson Hole ukázal, že prázdninový růst trhů byl z velké části založen na nesprávných předpokladech – snížení sazeb v příštím roce je zoufale nepravděpodobné. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.10.2019

Hlavní americký index benchmark překonal nová historická maxima. Do rekordních výšin vyhnala nejznámější světový akciový benchmark uvolněná měnová politika, určitá deeskalace tenzí v mezinárodním obchodě, uklidnění situace okolo vystoupení Spojeného království z Evropské unie a probíhající výsledková sezóna, která se zatím ukazuje jako úspěšná (průměrné překvapení na úrovni zisků ve výši 3,7%). Jelikož v následujících měsících pravděpodobně budeme svědky další deeskalace napětí v mezinárodním obchodě, výsledky zůstanou pozitivní a měnová politika centrálních bank uvolněná, nepovažujeme toto historické maximum za konečné. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.11.2021

V pátek trhy předvedly výrazné propady, např. evropské akcie ztrácely nejvýrazněji od června 2020, v reakci na novou variantu covidu zvanou omicron. Ta je podle všeho nakažlivější než předchozí varianty a prozatím není jisté, zda jsou současné vakcíny účinné i proti této mutaci. Tato nová nejistota spojená s rekordními úrovněmi akcií v západních zemích srazila trhy dolů. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 2.9.2019

Od prvního září vešla v platnost cla na dalších $110 mld. Čínských exportů. Tarifní sazba dosahuje 15%. Produkty zatížené cly zahrnují obuv a oblečení a některé specifické technologické výrobky (např. Apple Watch). Dalších $160 mld. čínských exportů, které administrativa Donalda Trumpa, rovněž plánovala zahrnout do tohoto kola zvyšování tarifů, budou zatížena cly až od 15. prosince. Panují totiž obavy, že by těchto $160 mld. mohlo mít neblahý vliv na spotřebitelskou poptávku v USA. Do této kategorie se totiž řadí zboží jako laptopy či mobilní telefony. Čína postupně uvalí cla na americké exporty v hodnotě $75 mld. Týká se zejména zemědělských produktů. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.3.2021

V posledních březnovém týdnu lze očekávat určitou rotaci investorů z akcií do dluhopisů. Na konci měsíců a kvartálů se totiž fondy snaží narovnávat na své plánované alokace. Předchozí pokles cen dluhopisů vede k významnému poklesu vah této třídy aktiv v portfoliích velkých institucionálních hráčů. Například cena desetiletých amerických vládních bondů se od začátku roku propadla o zhruba 6,5 %. Aby institucionální hráči toto odchýlení napravili, prodávají akcie a nakupují vládní bondy. Tato dynamika by měla přispět k dočasnému pozastavení růstu dluhopisových výnosů. Zároveň by měla způsobit určité oslabení akciových trhů. Prodeje akcií by se měly pohybovat v řádech stovek miliard dolarů. Samozřejmě nelze předpovídat načasování takových výprodejů, tradičně se jich však značná část odehraje právě v závěrečném týdnu měsíce. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.6.2020

Ve Spojených státech stále narůstají významným tempem nové infekce covid-19. Guvernéři některých států přistupují k pomalejšímu uvolňování restriktivních opatření. Nicméně uvalování plošných karantén se nejeví jako pravděpodobný scénář. Vývoj nových infekcí způsobil mírnou korekci předchozího euforického vývoje na trzích . Přestože některé sektory, jako např. cestovní ruch, mohou být obavami z druhé vlny výrazně zasaženy, prudký propad širších indexů neočekáváme. Můžeme se dočkat volatilních reakcí na některá makrodata. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.7.2019

Fed by měl poprvé od roku 2008 snížit úrokové sazby. Redukci o 25 bps berou trhy jako hotovou věc, razantnější akce se nyní jeví jako nepravděpodobná. Kromě samotného měnově politického rozhodnutí budou klíčové další komentáře představitelů Fed, které pomohou poodhalit, zda se jedná o ojedinělé opatření, či začátek série snižování úrokových sazeb. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.9.2020

Do popředí investorského zájmu se dostávají nadcházející americké prezidentské volby. Dnes večer se uskuteční první předvolební debata. Podle anket očekává 60% investorů vítězství Bidena. Hlavním scénářem zůstává, že Republikáni udrží Senát. Předpokládá se, že absolutní vítězství Demokratů - tj. prezidentský úřad a obě komory Kongresu - by spustilo na trzích výprodeje. Naopak, pokud Trump prezidentské křeslo obhájí, trhy posílí. Mezi hlavní oběti případného Bidenova vítězství patří energetický a bankovní sektor.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Denní kalendář událostí

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Tradingové analýzy a zprávy

Dopolední blok summitu EU se věnoval energetice, trhům i průmyslu

Forex sentiment 12.2.2026

Cena emisních povolenek v EU klesla nejníže od srpna

MF prodalo státní dluhopisy za 21,9 mld. Kč

Swingové obchodování Nasdaqu 12.2.2026

Swingové obchodování EUR/USD 12.2.2026

Swingové obchodování GBP/JPY 12.2.2026

Swingové obchodování AUD/USD 12.2.2026

Swingové obchodování zlata 12.2.2026

Swingové obchodování USD/JPY 12.2.2026

Dopolední blok summitu EU se věnoval energetice, trhům i průmyslu

Forex sentiment 12.2.2026

Cena emisních povolenek v EU klesla nejníže od srpna

MF prodalo státní dluhopisy za 21,9 mld. Kč

Swingové obchodování Nasdaqu 12.2.2026

Swingové obchodování EUR/USD 12.2.2026

Swingové obchodování GBP/JPY 12.2.2026

Swingové obchodování AUD/USD 12.2.2026

Swingové obchodování zlata 12.2.2026

Swingové obchodování USD/JPY 12.2.2026

Blogy uživatelů

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Technická analýza: Jak efektivně kreslit trendové čáry

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Technická analýza: Jak efektivně kreslit trendové čáry

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Forexové online zpravodajství

Unilever reportoval výsledky za 4Q a fiskální rok 2025

USA: Prodeje existujících domů v lednu meziměsíčně poklesly o 8,4 % při očekávání poklesu o 4,6 %

Wall Street otevírá obchodování smíšeně, pokračuje výsledková sezóna

Nebius zveřejnil výsledky za 4Q pod odhady, pro rok 2026 cílí na anualizované tržby 7–9 mld. USD

Forex: Na devizovém trhu zavládl klid

Ozvěny trhu: Inflace pod cílem není automaticky důvodem pro nižší sazby ČNB

Akcie týdne: Datadog. Monitoring, který se vyplácí (12.02.2026)

OpenAI míří na burzu: Investiční příležitost století, nebo vrchol AI bubliny?

Německo: Běžný účet platební bilance dosáhl 16,1 mld. EUR

USA: Nové žádosti o podporu v nezaměstnanosti k 7. únoru na 227 tis. při očekávání 223 tis.

Unilever reportoval výsledky za 4Q a fiskální rok 2025

USA: Prodeje existujících domů v lednu meziměsíčně poklesly o 8,4 % při očekávání poklesu o 4,6 %

Wall Street otevírá obchodování smíšeně, pokračuje výsledková sezóna

Nebius zveřejnil výsledky za 4Q pod odhady, pro rok 2026 cílí na anualizované tržby 7–9 mld. USD

Forex: Na devizovém trhu zavládl klid

Ozvěny trhu: Inflace pod cílem není automaticky důvodem pro nižší sazby ČNB

Akcie týdne: Datadog. Monitoring, který se vyplácí (12.02.2026)

OpenAI míří na burzu: Investiční příležitost století, nebo vrchol AI bubliny?

Německo: Běžný účet platební bilance dosáhl 16,1 mld. EUR

USA: Nové žádosti o podporu v nezaměstnanosti k 7. únoru na 227 tis. při očekávání 223 tis.

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Americká zamestnanecká recesia

Intervencia NBP

Přehled páru EUR/USD na 8. dubna: rok obchodních válek

Akciové trhy: Evropa opět na maximech, před výsledky zájem o ČEZ

Rozbřesk: Rusko-ukrajinský konflikt: Koho bude bolet?

Americké akcie dosáhli nejvyšší úrovně od dubna 2020

Obchodní signály pro ZLATO na 6.–9. února 2026: nákup nad 4 725 USD (200 EMA – 8/8 Murray)

Celková tržní kapitalizace krypta vystřelila na historické maximum. Sněmovna schválila tři klíčové kryptoměnové zákony

Americké akcie dnes pokořily historický uzavírací rekord

Americké a evropské akciové trhy posilují na pozadí jednání o Ukrajině a zvýšení produkce ropy v SAE

Americká zamestnanecká recesia

Intervencia NBP

Přehled páru EUR/USD na 8. dubna: rok obchodních válek

Akciové trhy: Evropa opět na maximech, před výsledky zájem o ČEZ

Rozbřesk: Rusko-ukrajinský konflikt: Koho bude bolet?

Americké akcie dosáhli nejvyšší úrovně od dubna 2020

Obchodní signály pro ZLATO na 6.–9. února 2026: nákup nad 4 725 USD (200 EMA – 8/8 Murray)

Celková tržní kapitalizace krypta vystřelila na historické maximum. Sněmovna schválila tři klíčové kryptoměnové zákony

Americké akcie dnes pokořily historický uzavírací rekord

Americké a evropské akciové trhy posilují na pozadí jednání o Ukrajině a zvýšení produkce ropy v SAE

Blogy uživatelů

AI panika byla zažehnána, index S&P 500 i přesto klesá

Ach ty ztráty

Technická analýza: Jak efektivně kreslit trendové čáry

A co takhle EURo?

Aby ste sa stali skvelým obchodníkom, musíte sa vyvarovať týmto 12 obchodným chybám (časť 2.)

Absolutně nejlepší obchodní strategie MACD pro vysoce ziskové výsledky

Afektivní heuristika – Podle čeho určujeme míru rizika

After-lunch breakout na DAXu

Adidas: Příběh značky, která znovu hledá tempo

Akcie zažívají nejtvrdší pád od roku 2022. Jste připraveni?

AI panika byla zažehnána, index S&P 500 i přesto klesá

Ach ty ztráty

Technická analýza: Jak efektivně kreslit trendové čáry

A co takhle EURo?

Aby ste sa stali skvelým obchodníkom, musíte sa vyvarovať týmto 12 obchodným chybám (časť 2.)

Absolutně nejlepší obchodní strategie MACD pro vysoce ziskové výsledky

Afektivní heuristika – Podle čeho určujeme míru rizika

After-lunch breakout na DAXu

Adidas: Příběh značky, která znovu hledá tempo

Akcie zažívají nejtvrdší pád od roku 2022. Jste připraveni?

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

Agresivní obchodování formace hlava a ramena (2. část)

Divergence: Hledání obchodních příležitostí s vysokou pravděpodobností úspěchu

Obchodní deník tradera a vedení statistik

Dividendy: Dividendové strategie (8. díl)

Technická analýza - svíčkové formace (Candlestick)

VIDEO: Díky této metodě budete mít větší Take-Profity a nižší Stop-Lossy

RETURN CHANNEL – Profesionální MT4 indikátor

Robotické obchodování

Seznamte se s CFA frankem. Nejkontroverznější měnou světa, kterou tíží koloniální minulost

Bitcoin, zlato, stříbro, akcie: Začíná to!

Agresivní obchodování formace hlava a ramena (2. část)

Divergence: Hledání obchodních příležitostí s vysokou pravděpodobností úspěchu

Obchodní deník tradera a vedení statistik

Dividendy: Dividendové strategie (8. díl)

Technická analýza - svíčkové formace (Candlestick)

VIDEO: Díky této metodě budete mít větší Take-Profity a nižší Stop-Lossy

RETURN CHANNEL – Profesionální MT4 indikátor

Robotické obchodování

Seznamte se s CFA frankem. Nejkontroverznější měnou světa, kterou tíží koloniální minulost

Tradingové analýzy a zprávy

Ceny ropy kvůli dalšímu růstu těžby v USA klesají

Ranní zpráva pro tradery: Co se děje na finančních trzích 27.2.2025

Připravuje se EUR/AUD na prolomení rezistence obchodního pásma?

Prodlouží EUR/NZD svůj dlouhodobý rostoucí trend nebo nás čeká obrat?

Forex sentiment 4.3.2025

Havlíček: Německo si uvědomuje své chyby v energetické politice

Stříbro - Intradenní výhled 18.12.2024

Swingové obchodování zlata 12.2.2026

Zlato - Intradenní výhled 12.10.2021

Intradenní Price Action patterny na USD/CAD 17.10.2024

Ceny ropy kvůli dalšímu růstu těžby v USA klesají

Ranní zpráva pro tradery: Co se děje na finančních trzích 27.2.2025

Připravuje se EUR/AUD na prolomení rezistence obchodního pásma?

Prodlouží EUR/NZD svůj dlouhodobý rostoucí trend nebo nás čeká obrat?

Forex sentiment 4.3.2025

Havlíček: Německo si uvědomuje své chyby v energetické politice

Stříbro - Intradenní výhled 18.12.2024

Swingové obchodování zlata 12.2.2026

Zlato - Intradenní výhled 12.10.2021

Intradenní Price Action patterny na USD/CAD 17.10.2024

Témata v diskusním fóru

Zdeněk Zaňka z Trhy.cz - je to podvod

Čo obchodovať tento týždeň na Forexe

EUR/USD podle MĚ

Fed nadále škodí akciím

GBP/AUD, TOP příležitost pro medvědy

Eurodolar - Chat

Obchodování Pin Bars - II

XTB mezi TOP 5 brokery na světě

Exotické obchodné príležitosti s pomocou trendových línii

Obchodování trhu NQ100 - pokračování zaznamenávání obchodů

Zdeněk Zaňka z Trhy.cz - je to podvod

Čo obchodovať tento týždeň na Forexe

EUR/USD podle MĚ

Fed nadále škodí akciím

GBP/AUD, TOP příležitost pro medvědy

Eurodolar - Chat

Obchodování Pin Bars - II

XTB mezi TOP 5 brokery na světě

Exotické obchodné príležitosti s pomocou trendových línii

Obchodování trhu NQ100 - pokračování zaznamenávání obchodů